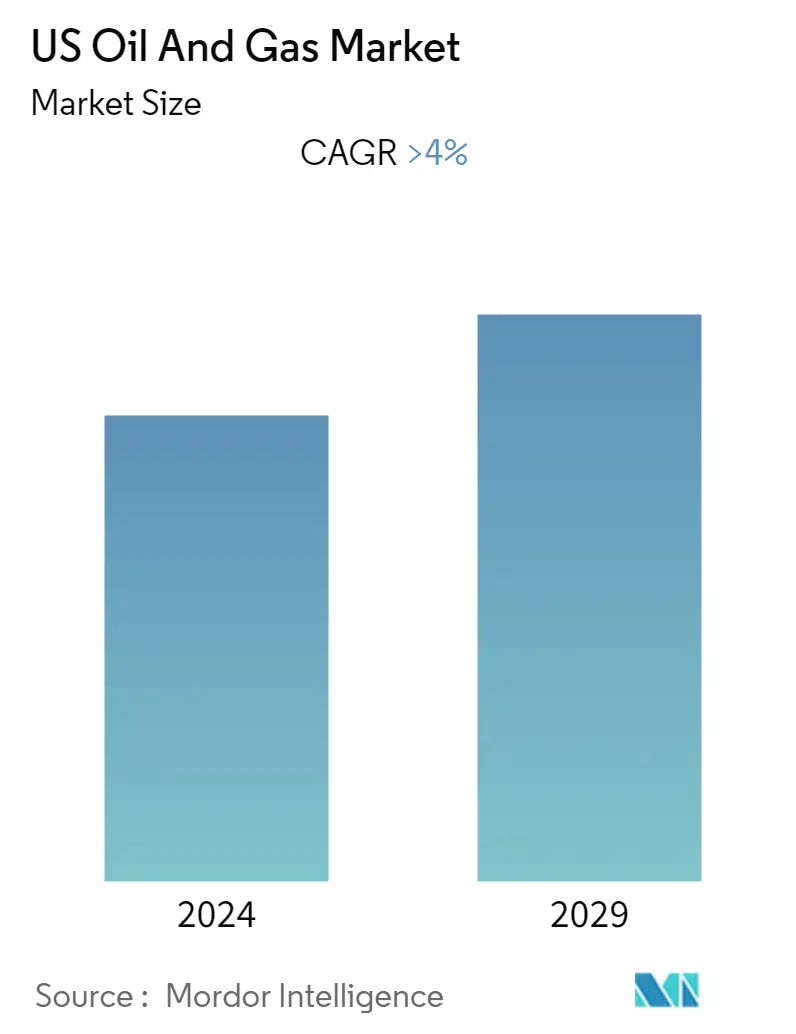

Quy mô thị trường dầu khí Hoa Kỳ

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2019 - 2022 |

| CAGR | > 4.00 % |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường dầu khí Hoa Kỳ

Thị trường dầu khí Hoa Kỳ dự kiến sẽ đạt tốc độ CAGR trên 4% trong giai đoạn dự báo.

Năm 2020, COVID-19 đã có tác động bất lợi đến thị trường. Hiện tại, thị trường đã đạt đến mức trước đại dịch.

- Trong trung hạn, các yếu tố như giảm chi phí khoan, công nghệ khoan và sản xuất mới cũng như giá dầu tăng có thể sẽ thúc đẩy thị trường.

- Mặt khác, sự biến động cao của dầu thô, cùng với chi phí vốn và hoạt động đáng kể cần thiết để vận hành cũng như tăng cường đầu tư vào lĩnh vực tái tạo, có thể hạn chế thị trường.

- Tuy nhiên, việc tăng cường các hoạt động và sản xuất dầu từ Lưu vực Permian ở Hoa Kỳ có thể tạo ra nhiều cơ hội cho thị trường dầu khí Hoa Kỳ.

Xu hướng thị trường dầu khí Hoa Kỳ

Lĩnh vực thượng nguồn dự kiến sẽ chứng kiến sự tăng trưởng đáng kể

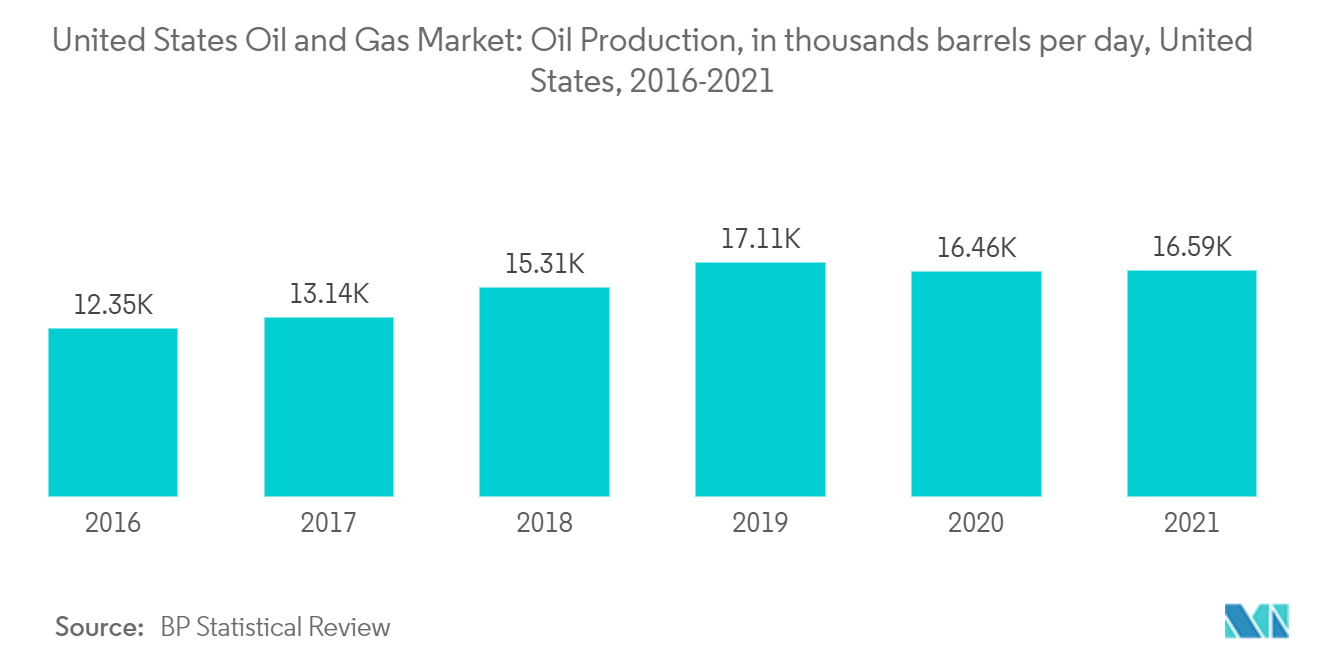

- Hoa Kỳ là nền kinh tế lớn nhất toàn cầu, với mức tiêu thụ năng lượng cao hơn đáng kể. Đất nước này có trữ lượng dầu khí khá lớn và đang khai thác để đáp ứng nhu cầu của mình.

- Hoa Kỳ đã trở thành một trong những nước sản xuất dầu thô hàng đầu thế giới vào năm 2018 và duy trì vị trí dẫn đầu vào năm 2021. Nước này chiếm 18,5% sản lượng dầu thô toàn cầu vào năm 2021, chiếm 16.585 nghìn thùng mỗi ngày.

- Vào tháng 2 năm 2022, BP PLC tuyên bố khởi động dự án Mở rộng Herschel ở Vịnh Mexico. Herschel là dự án đầu tiên trong số bốn dự án lớn sẽ được triển khai trên toàn cầu vào năm 2022. Giai đoạn 1 của dự án bao gồm việc phát triển một hệ thống sản xuất dưới biển mới. Vào lúc cao điểm, giếng đầu tiên dự kiến sẽ tăng tổng sản lượng hàng năm của giàn khoan lên khoảng 10.600 thùng dầu tương đương mỗi ngày.

- Vào tháng 12 năm 2021, ConocoPhillips bắt đầu sản xuất tại dự án dầu GMT-2 tại Khu dự trữ dầu khí quốc gia-Alaska. Dự án dự kiến sẽ sản xuất 30.000 thùng/ngày vào thời điểm cao điểm. Chi phí phát triển cho dự án là 1,4 triệu USD.

- Do đó, do các yếu tố nêu trên, phân khúc thượng nguồn có thể sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo.

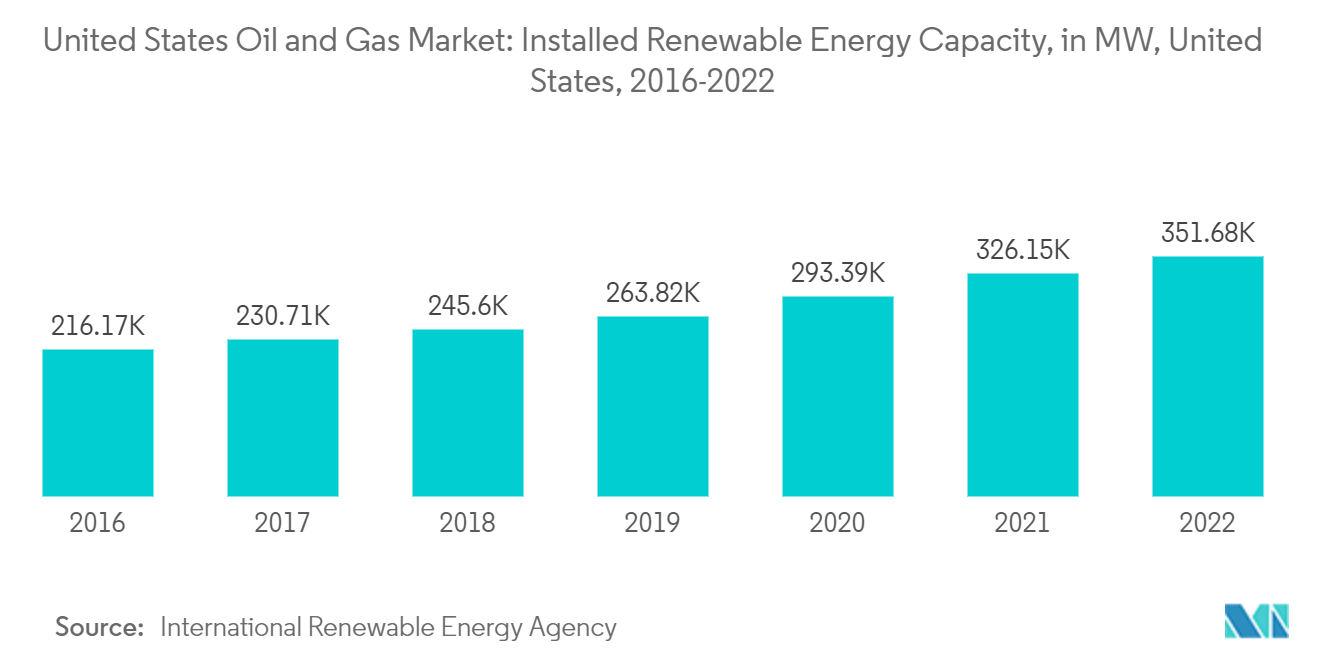

Đầu tư vào năng lượng tái tạo để hạn chế thị trường

- Ngành công nghiệp dầu khí là ngành đóng góp đáng kể vào lượng khí thải từ quá trình sản xuất và tiêu thụ xăng dầu. Để hạn chế lượng khí thải này, chính phủ Hoa Kỳ đang giảm sự phụ thuộc vào dầu khí và chuyển trọng tâm sang xây dựng các nguồn năng lượng tái tạo để đáp ứng nhu cầu của mình. Tính đến năm 2022, Hoa Kỳ lắp đặt công suất năng lượng tái tạo đã đạt 351,67 GW.

- Lượng khí thải carbon của ngành dầu khí (hoạt động và khí thải từ năng lượng tiêu thụ) ít nhất là 2,6 tỷ tấn mỗi năm, trong số 37,1 tỷ tấn do hoạt động của con người tạo ra.

- Vào tháng 2 năm 2022, Quận Imperial của California đã phê duyệt kế hoạch phát triển Thung lũng Lithium bao gồm sản xuất năng lượng địa nhiệt. Sản lượng địa nhiệt trong quận có thể mở rộng lên từ 1.500 MW đến 3.000 MW trong hai thập kỷ tới, vì ước tính có khoảng 1.000-1.500 MW nguồn điện bổ sung.

- Vào tháng 1 năm 2022, Hạ viện Hoa Kỳ đã công bố Đạo luật Cạnh tranh Hoa Kỳ năm 2022, nhằm tìm cách củng cố chuỗi cung ứng và khả năng cạnh tranh của đất nước, trong đó bao gồm 3 tỷ USD cho sản xuất năng lượng mặt trời.

- Do đó, việc tăng cường tập trung và chi tiêu vào sản xuất năng lượng tái tạo có thể hạn chế thị trường dầu khí Hoa Kỳ.

Tổng quan về ngành dầu khí Hoa Kỳ

Thị trường dầu khí của Hoa Kỳ bị phân mảnh vừa phải. Một số công ty lớn trên thị trường (không theo thứ tự cụ thể) là Shell PLC, BP PLC, ExxonMobil Corporation, Chevron Corporation và TotalEnergies SE, cùng nhiều công ty khác.

Các nhà lãnh đạo thị trường dầu khí Hoa Kỳ

-

ExxonMobil Corporation

-

Chevron Corporation

-

TotalEnergies SE

-

BP PLC

-

Shell PLC

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dầu khí Mỹ

- Tháng 3 năm 2022 Tổng thống Hoa Kỳ Joe Biden đồng ý ký một thỏa thuận cung cấp năng lượng mang tính bước ngoặt với Liên minh Châu Âu. Theo thỏa thuận này, Hoa Kỳ dự kiến sẽ tăng cường vận chuyển khí đốt xuyên Đại Tây Dương. Thỏa thuận này có ý nghĩa quan trọng nhằm giảm sự phụ thuộc vào Nga sau Chiến tranh Nga-Ukraine.

- Tháng 1 năm 2022 Bộ Năng lượng công bố giải phóng 13,4 triệu thùng dầu từ Cục Dự trữ Dầu khí Chiến lược. Việc giải phóng kho dự trữ dầu khẩn cấp nhằm chống lại giá xăng tăng cao ở Hoa Kỳ và tình trạng thiếu nguồn cung dầu trên toàn thế giới.

Báo cáo thị trường dầu khí Hoa Kỳ - Mục lục

1. GIỚI THIỆU

1.1 Phạm vi nghiên cứu

1.2 Định nghĩa thị trường

1.3 Giả định nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Giới thiệu

4.2 Dự báo tiêu thụ dầu thô tính bằng nghìn thùng mỗi ngày, đến năm 2028

4.3 Dự báo tiêu thụ khí đốt tự nhiên tính bằng tỷ feet khối mỗi ngày, đến năm 2028

4.4 Dự báo và công suất lắp đặt của nhà máy lọc dầu tính bằng nghìn thùng mỗi ngày, đến năm 2028

4.5 Dự báo và công suất lắp đặt các thiết bị đầu cuối LNG trong MTPA, đến năm 2028

4.6 Xu hướng và sự phát triển gần đây

4.7 Chính sách và quy định của Chính phủ

4.8 Động lực thị trường

4.8.1 Trình điều khiển

4.8.2 Hạn chế

4.9 Phân tích chuỗi cung ứng

4.10 Phân tích PESTLE

5. PHÂN PHỐI THỊ TRƯỜNG - THEO NGÀNH

5.1 Thượng nguồn

5.2 Giữa dòng

5.3 Hạ lưu

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.3 Hồ sơ công ty

6.3.1 Shell PLC

6.3.2 Chevron Corporation

6.3.3 ExxonMobil Corporation

6.3.4 ConocoPhillips Company

6.3.5 EOG Resources

6.3.6 Phillips 66

6.3.7 Occidental Petroleum

6.3.8 BP PLC

6.3.9 Hess Corporation

6.3.10 Marathon Petroleum Corporation

6.3.11 Valero Energy

6.3.12 Total Energies SE

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành Dầu khí Hoa Kỳ

Dầu và khí đốt có nghĩa là dầu mỏ, khí tự nhiên và các hydrocacbon hoặc khoáng chất liên quan khác, hoặc bất kỳ loại nào trong số chúng, và tất cả các chất khác được sản xuất hoặc chiết xuất cùng với chúng.

Thị trường dầu khí Hoa Kỳ được phân chia theo lĩnh vực thành thượng nguồn, trung nguồn và hạ nguồn. Báo cáo đưa ra dự báo sản xuất và tiêu thụ dầu thô (ngàn thùng mỗi ngày) và dự báo sản xuất và tiêu thụ khí đốt tự nhiên (tỷ feet khối mỗi ngày).

| Thượng nguồn |

| Giữa dòng |

| Hạ lưu |

Câu hỏi thường gặp về nghiên cứu thị trường dầu khí Hoa Kỳ

Quy mô thị trường dầu khí hiện tại của Hoa Kỳ là bao nhiêu?

Thị trường Dầu khí Hoa Kỳ dự kiến sẽ đạt tốc độ CAGR lớn hơn 4% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường dầu khí Hoa Kỳ?

ExxonMobil Corporation, Chevron Corporation, TotalEnergies SE, BP PLC, Shell PLC là những công ty lớn hoạt động trên Thị trường Dầu khí Hoa Kỳ.

Thị trường Dầu khí Hoa Kỳ này bao gồm những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Dầu khí Hoa Kỳ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dầu khí Hoa Kỳ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành dầu khí Hoa Kỳ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dầu khí Hoa Kỳ năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Dầu khí của Hoa Kỳ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.