Phân tích thị trường các nhà khai thác mạng ảo di động (MVNO) của Hoa Kỳ

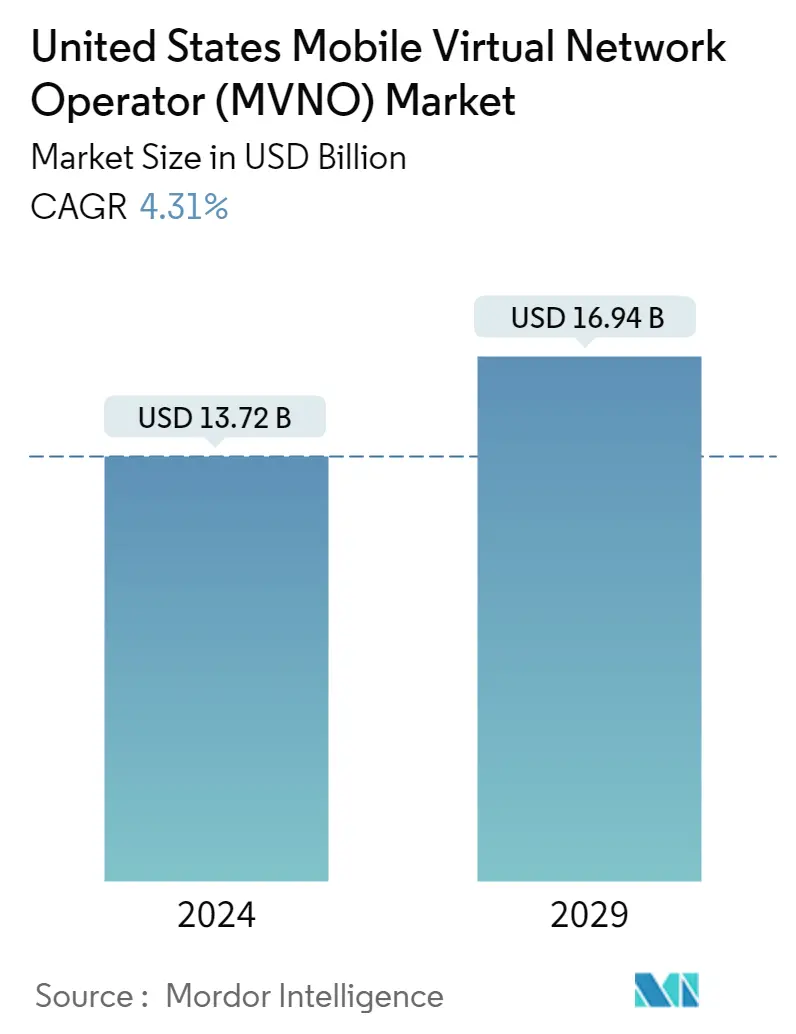

Quy mô Thị trường Nhà điều hành Mạng Ảo Di động Hoa Kỳ ước tính đạt 13,72 tỷ USD vào năm 2024 và dự kiến sẽ đạt 16,94 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,31% trong giai đoạn dự báo (2024-2029).

Thị trường mạng ảo di động (MVNO) tại Mỹ được đánh giá là trưởng thành và phát triển. Các MVNO bắt đầu hoạt động lần đầu tiên tại Hoa Kỳ vào năm 2011. Kể từ đó, thị trường MVNO đã có sự tăng trưởng kéo dài so với sự gia tăng số lượng thuê bao di động. Hoa Kỳ có bốn nhà mạng lớn, cung cấp cơ sở hạ tầng mạng cho 139 MVNO phục vụ 36 triệu thuê bao đang hoạt động của họ tính đến tháng 4 năm 2019, theo báo cáo của GSMA. MVNO phát triển mạnh mẽ ở Hoa Kỳ nhờ chương trình Lifeline do FCC tại Hoa Kỳ điều hành. Các bang lớn ở Hoa Kỳ đã hợp tác với một số MVNO để cung cấp dịch vụ di động và băng thông rộng với mức trợ giá rất cao.

- Các nhà khai thác mạng ảo di động (MVNO) đang phải đối mặt với làn sóng thay đổi khi nhu cầu và cạnh tranh ngày càng tăng, cũng như những tiến bộ công nghệ mang đến những cơ hội và thách thức mới nhất cho MVNO và các nhà khai thác mạng di động (MNO) của họ. Thị trường di động Hoa Kỳ đang tiến tới bão hòa và tỷ lệ thâm nhập vượt 80% trong năm 2019 với các công ty lớn như T-Mobile, Verizon và ATT đang chiếm thị phần đáng kể trong cơ sở người dùng của đất nước. Tại Hoa Kỳ, MVNO đang ngày càng trở thành một phương tiện để đưa các phân khúc bổ sung vào cơ sở thuê bao trên mạng của nhà điều hành máy chủ thông qua việc tập trung vào các đề xuất giá trị cụ thể cho các phân khúc khách hàng mục tiêu thích hợp. MVNO là một trong những cách tiếp cận nhanh hơn, rẻ hơn so với việc xây dựng mạng với dịch vụ tương đối tiết kiệm chi phí từ MVNO. Dịch vụ này rất phổ biến đối với người dùng điện thoại đã qua sử dụng và tân trang trong nước.

- Khi thuê bao điện thoại không dây đạt đến điểm dừng, xu hướng sử dụng dữ liệu ngày càng tăng của đất nước sẽ thúc đẩy sự phát triển của MVNO, nơi bốn MNO lớn trong nước đang cố gắng thu lợi từ cơ sở người dùng MVNO. Theo ACSI, mức độ hài lòng của khách hàng đối với MVNO đầy đủ dịch vụ cao hơn so với MNO trong năm 2019, đứng ở mức 77 so với 73 của MNO. Cricket Wireless, Metro của T-Mobile, Virgin và Boost nằm trong top đầu với Cricket Wireless đứng đầu hạng mục có 79 điểm và hơn 10 triệu người đăng ký. Công ty đã đạt được thành tích này bằng cách cung cấp các gói không dây trong phạm vi tốt nhất trong số các MVNO đầy đủ dịch vụ. BYOD là một yếu tố thúc đẩy khác thúc đẩy tăng trưởng thị trường trong nước và áp dụng ở quy mô doanh nghiệp, đồng thời là điểm gia nhập của MVNO vào thị trường trả sau sinh lợi.

- Thị trường MVO cũng đang chứng kiến những vụ sáp nhập tại Mỹ. Ví dụ vào tháng 7 năm 2020, DISH hôm nay thông báo rằng họ đã hoàn tất việc mua lại Boost Mobile trị giá 1,4 tỷ USD. Với việc mua lại này, DISH chính thức gia nhập thị trường bán lẻ không dây, phục vụ hơn chín triệu khách hàng. Boost trước đây được vận hành và sở hữu bởi Sprint. Sau khi sáp nhập Sprint và T-Mobile, vào tháng 4 năm 2020, DISH đã mua lại Boost Mobile. Vào tháng 7 năm 2019, DISH đã công bố một loạt thỏa thuận đạt được với DOJ và FCC như một phần của việc sáp nhập giữa Sprint và T-Mobile. Mạng DISH có quyền truy cập vào mạng T-Mobile trong bảy năm, bao gồm khả năng phục vụ khách hàng DISH giữa mạng 5G độc lập sắp ra mắt của DISH và mạng toàn quốc đầu tiên của T-Mobile tại Hoa Kỳ. DISH tiếp tục đạt được tiến bộ trong việc triển khai mạng 5G và công bố lựa chọn Fujitsu cho các đơn vị vô tuyến.

- Để đảm bảo hoạt động kinh doanh liên tục do sự bùng phát của COVID-19, các tổ chức kinh doanh, đặc biệt là ở các quốc gia bị ảnh hưởng nặng nề, cho phép nhân viên của họ làm việc tại nhà (WFH). Sự gia tăng số người làm việc tại nhà đã kéo theo nhu cầu tải xuống, xem video trực tuyến và liên lạc qua hội nghị truyền hình cũng tăng lên, dẫn đến lưu lượng mạng và mức sử dụng dữ liệu tăng lên. T-Mobile đã tăng dung lượng 4G băng tần thấp lên tới sáu lần để hỗ trợ làm việc và học tập tại nhà. Điều này sẽ tiếp tục cho đến khi đại dịch kết thúc. Do đó, các MVNO đang sử dụng mạng của T-Mobile và các mạng tương tự khác được kỳ vọng sẽ đóng một vai trò quan trọng trong việc hỗ trợ cơ sở hạ tầng mạng của Hoa Kỳ. Vào tháng 3 năm 2020, Cricket Wireless đã ra mắt gói mới trị giá 15 USD với 2 GB dữ liệu và các cuộc trò chuyện cũng như nhắn tin không giới hạn mà không cần bất kỳ kích hoạt nào do tác động của dịch bệnh COVID-19 trong một khoảng thời gian giới hạn và sẽ hết hạn vào tháng 5 năm 2020.

Xu hướng thị trường của các nhà khai thác mạng ảo di động (MVNO) tại Hoa Kỳ

Nhu cầu ngày càng tăng về mạng di động hiệu quả dự kiến sẽ thúc đẩy thị trường

- Nhu cầu ngày càng tăng về mạng di động hiệu quả là yếu tố quan trọng thúc đẩy nhu cầu về MVNO trên thị trường. Sự phổ biến của Internet và điện thoại thông minh ngày càng tăng cũng như nhu cầu về tốc độ cao trên toàn cầu đang buộc khách hàng phải lựa chọn nhà khai thác mạng hiệu quả nhất. Số lượng ngày càng tăng của các thiết bị được kết nối, giao tiếp giữa máy với máy, đám mây, IoT, Công nghiệp 4.0 và điện toán biên, cùng nhiều thiết bị khác, là một số xu hướng thị trường đang khiến việc áp dụng mạng hiệu quả và tốc độ cao trở nên cần thiết. Ngoài ra, các yếu tố như việc sử dụng ngày càng nhiều các thiết bị tiên tiến và tốc độ mạng ngày càng tăng đã dẫn đến mức tăng trưởng cao trong việc sử dụng các ứng dụng dữ liệu như truyền phát video và duyệt internet ở Hoa Kỳ.

- Do sự chuyển đổi kỹ thuật số ở Hoa Kỳ, dự kiến các MVNO sẽ nhắm tới IoT và kết nối máy với máy (M2M) và kết nối. Các nhà cung cấp này sẽ hỗ trợ mở rộng khả năng kết nối sẵn có đi kèm với các thiết bị và dịch vụ khác trong thế giới mọi thứ được kết nối xe cộ, thiết bị y tế, thiết bị đeo, thiết bị công nghiệp, v.v. Do dữ liệu được truyền trong kết nối M2M rất thấp. mà các nhà cung cấp thiết bị IoT có xu hướng ưu tiên các nhà khai thác có thể cung cấp các gói và mức giá hấp dẫn. MVNO, do mô hình kinh doanh của họ, phù hợp nhất để phục vụ ngành này và sẽ tăng cường hơn nữa sự thâm nhập của họ vào phân khúc này trong tương lai.

- Hoa Kỳ đang chứng kiến sự gia tăng đáng kể về số lượng thiết bị được kết nối. Các nhà khai thác mạng như ATT và T Mobile trong báo cáo thường niên của họ đã đề cập đến những thuê bao quan trọng đối với các thiết bị này. ATT báo cáo rằng 30% tổng số thuê bao của họ trong năm 2018 là dành cho các thiết bị được kết nối. Quốc gia này đã chứng kiến sự thâm nhập cao nhất của các thiết bị được kết nối này trong những năm gần đây và chiếm một phần đáng kể ở thị trường Bắc Mỹ về số lượng thiết bị IoT. Theo GSMA, số lượng kết nối IoT ở Bắc Mỹ dự kiến sẽ tăng lên 5,9 tỷ vào năm 2025. Theo American Tower Corporation, năm 2019, ước tính có khoảng 815 triệu thiết bị kết nối di động ở Hoa Kỳ.

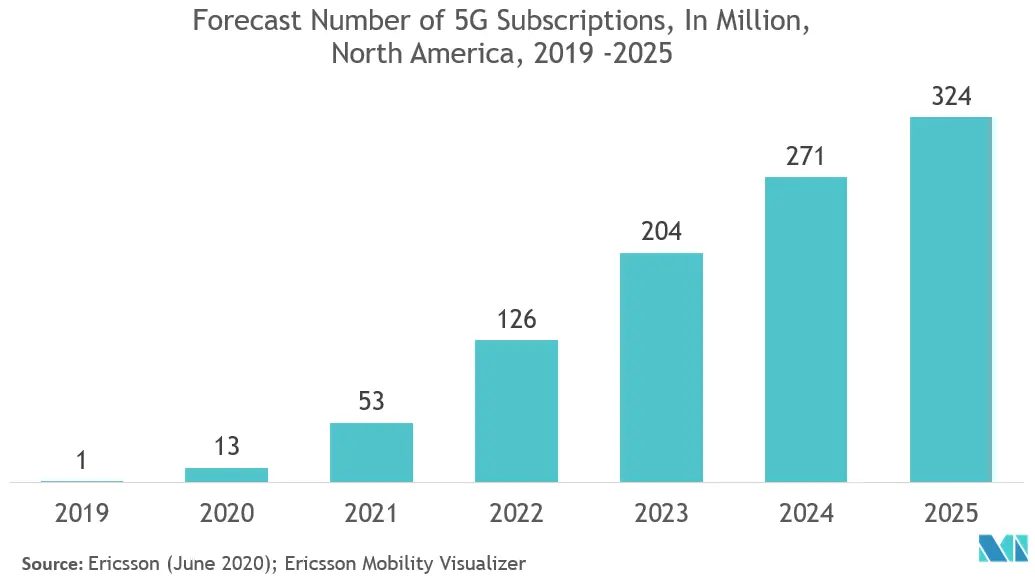

- Theo Ericsson, số lượng thuê bao 5G ở Bắc Mỹ dự kiến sẽ tăng từ 1 triệu vào năm 2019 lên 324 triệu vào năm 2025. Dựa trên cơ sở hạ tầng ảo hóa, 5G cung cấp khả năng cắt lát mạng và gán cho mỗi bộ phận một chất lượng cụ thể. của dịch vụ, để phù hợp với một trường hợp sử dụng. Sự thâm nhập ngày càng tăng của công nghệ 4G, 4G+ và 5G cũng sẽ chuyển đổi mô hình kinh doanh của các nhà khai thác di động và MVNO. Các tính năng như cắt mạng sẽ cho phép MVO chạy các 'mạng nhỏ' cho khách hàng trong các lĩnh vực cụ thể. Điều này mang lại khả năng nhắm mục tiêu vào một số thị trường và ứng dụng dọc, mở ra cơ hội cho MVNO. Ví dụ mạng di động mang thương hiệu MVNO để chơi game yêu cầu độ trễ thấp hơn và băng thông cao hơn. Việc cắt mạng sẽ có lợi cho việc này.

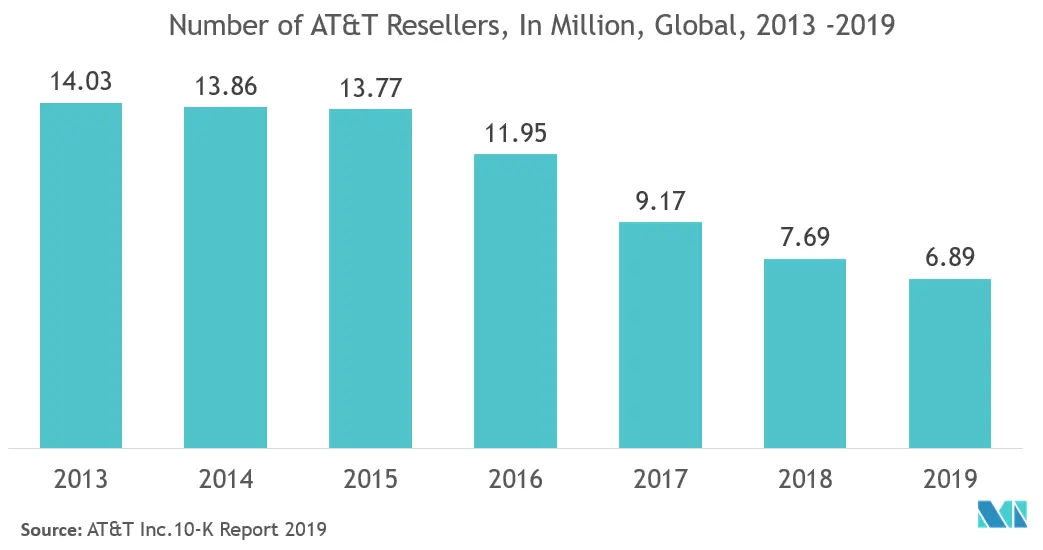

Các đại lý dự kiến sẽ nắm giữ cổ phần đáng kể

- Người bán lại là sự sắp xếp của bên thứ ba, bán dịch vụ của nhà cung cấp/nhà điều hành và hỗ trợ SLA dịch vụ tiêu chuẩn. Một hóa đơn được phát hành thông qua nhà cung cấp dịch vụ hoặc nhà điều hành tổng thể. MVNO đại lý sẽ hoạt động dưới thương hiệu của mình hoặc đồng thương hiệu với MNO. Hầu hết, người bán lại có thương hiệu sẽ đưa các kênh phân phối thương hiệu hoặc cơ sở khách hàng lớn hiện có vào bàn, từ đó họ có thể thúc đẩy doanh số bán hàng của mình. Việc lựa chọn mô hình hoạt động cho MVNO chịu ảnh hưởng lớn bởi sự sẵn lòng của người vận hành đối với các rủi ro liên quan và chi phí vận hành. Quá trình kinh doanh khiến thị trường MVNO giống một hoạt động kinh doanh hơn với chi phí vốn ước tính ít hơn khoảng 3,5 triệu USD và ước tính kinh phí dự án cao nhất là trong khoảng từ 6 triệu USD đến 8 triệu USD.

- Bằng cách sử dụng mô hình đại lý, MVNO có thể cung cấp các dịch vụ giá trị gia tăng (VAS) của mình. Trách nhiệm hữu hạn khiến phân khúc thị trường này có ít rủi ro hơn cho MVNO và hạn chế cơ hội doanh thu do thiếu khả năng kiểm soát hoạt động. Trong mô hình kinh doanh này, MVNO không nắm giữ tài sản nào trong quan hệ đối tác với MNO, tức là họ không có quyền sở hữu khách hàng, cơ sở hạ tầng hoặc SIM và không thể định giá. Đại lý bán lẻ di động dành cho những công ty muốn cung cấp biểu giá liên lạc di động phù hợp cho cơ sở khách hàng của họ. Đồng thời, đại lý có thương hiệu dành cho các công ty muốn làm phong phú thương hiệu của mình bằng các dịch vụ liên lạc di động.

- Mô hình đại lý bán lẻ có thương hiệu cho phép MVNO thu được lợi ích khi hoạt động dưới thương hiệu của mình hoặc, trong một số trường hợp, đồng thương hiệu với MNO. Người bán lại (có thương hiệu) chịu trách nhiệm về chi phí xây dựng thương hiệu, bán hàng và phân phối cũng như chia sẻ doanh thu với đối tác MNO. Các khách hàng trong thị trường này thuộc về MNO. Tỷ suất lợi nhuận ước tính nằm trong khoảng 10-15% đối với các đại lý. Việc xây dựng thương hiệu, bán hàng và tiếp thị thuộc phạm vi của đại lý và khả năng hoạt động để xử lý các dịch vụ chăm sóc khách hàng có thể hiện diện một phần hoặc không có tùy thuộc vào thỏa thuận kinh doanh. Hơn nữa, các đại lý mất ít thời gian hơn để tiếp thị và yêu cầu chi phí ban đầu thấp vì không cần đầu tư vào cơ sở hạ tầng MVNO vì nhà điều hành mạng xử lý hầu hết việc đó. MVNO đại lý cũng chịu trách nhiệm về chi phí tiếp thị, bán hàng và phân phối.

- Với việc áp dụng công nghệ 4G và 5G ngày càng tăng, mô hình đại lý được kỳ vọng sẽ có cơ hội to lớn trong giai đoạn dự báo. Ví dụ vào tháng 1 năm 2020, một MVNO mới đã được ra mắt công chúng dưới tên Venn Mobile. MVNO được điều hành bởi cùng một tổ chức của đại lý bán lẻ kế hoạch kinh doanh T-Mobile, Teltik. Gói này có giá 30 USD mỗi tháng và đi kèm khả năng đàm thoại, nhắn tin, dữ liệu không giới hạn và 50GB điểm phát sóng di động. Làn sóng chuyển đổi không dây 5G vẫn tiếp tục. Nó tác động đến ngành công nghiệp không dây và ngày càng nhiều các lĩnh vực khác. Nhiều công ty MVNO như Google Fi, Xfinity Mobile, Spectrum Mobile, Altice Mobile, Tracfone, StraightTalk và nhiều công ty nhỏ hơn đang tiếp tục sử dụng với cường độ cao, điều này cho thấy sự tăng trưởng đáng kể trong tương lai.

Tổng quan về ngành khai thác mạng ảo di động Hoa Kỳ (MVNO)

Nhà khai thác mạng ảo di động Hoa Kỳ (MVNO) bị phân mảnh vừa phải với sự hiện diện của những công ty quan trọng như Verizon Communications Inc., ATT Corporation, T-Mobile USA, INC., Cricket Wireless LLC., Xfinity Mobile (Comcast Corporation), v.v. Do sự cạnh tranh ngày càng tăng và áp lực về giá, MVNO đang đổi mới về đề xuất giá trị và cơ cấu chi phí.

- Tháng 7 năm 2020 - Cricket Wireless công bố ngày ra mắt mạng không dây 5G. Vào ngày 21/8, khách hàng có thể kích hoạt dịch vụ 5G trên mạng. Thiết bị 5G đầu tiên của Cricket có sẵn để mua sẽ là Samsung Galaxy S20+ 5G. Gói 40 USD của Cricket có nhiều dữ liệu hơn và gói không giới hạn 55 USD được tăng tốc độ.

- Tháng 5 năm 2020 - Comcast tung ra các gói dữ liệu mới với các dịch vụ 5G được bao gồm miễn phí, bất kể khách hàng chọn thanh toán dữ liệu của họ như thế nào, cho dù dữ liệu đó không giới hạn hay theo hợp đồng biểu diễn. Comcast đang cung cấp 5G trên tất cả các gói Xfinity Mobile của mình. Xfinity Mobile là dịch vụ điều hành mạng ảo di động (MVNO) của Comcast chạy trên mạng của Verizon.

Các nhà khai thác mạng ảo di động Hoa Kỳ (MVNO) dẫn đầu thị trường

-

Verizon Communications Inc.

-

AT&T Corporation

-

T-Mobile USA, INC.

-

Cricket Wireless LLC.

-

Xfinity Mobile (Comcast Corporation)

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường của các nhà khai thác mạng ảo di động Hoa Kỳ (MVNO)

.

Phân khúc ngành khai thác mạng ảo di động (MVNO) của Hoa Kỳ

Nhà khai thác mạng ảo di động (MVNO) là nhà cung cấp dịch vụ không dây không sở hữu cơ sở hạ tầng mạng không dây mà thay vào đó mua dung lượng mạng từ các MNO hiện có để cung cấp dịch vụ cho người dùng của họ. Các mô hình hoạt động như Người bán lại, Nhà điều hành dịch vụ, MVNO đầy đủ và các chế độ khác được xem xét trong phạm vi. Nghiên cứu cũng đưa ra đánh giá về tác động của COVID-19 đối với ngành.

| Theo mô hình hoạt động | Người bán lại |

| Nhà điều hành dịch vụ | |

| MVNO đầy đủ | |

| Các mô hình hoạt động khác | |

| Theo người đăng ký | Việc kinh doanh |

| Người tiêu dùng |

Câu hỏi thường gặp về nghiên cứu thị trường của các nhà khai thác mạng ảo di động (MVNO) tại Hoa Kỳ

Thị trường Nhà khai thác mạng ảo di động (MVNO) của Hoa Kỳ lớn đến mức nào?

Quy mô thị trường Nhà khai thác mạng ảo di động (MVNO) của Hoa Kỳ dự kiến sẽ đạt 13,72 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,31% để đạt 16,94 tỷ USD vào năm 2029.

Quy mô thị trường của Nhà khai thác mạng ảo di động (MVNO) hiện tại của Hoa Kỳ là bao nhiêu?

Vào năm 2024, quy mô thị trường Nhà khai thác mạng ảo di động (MVNO) của Hoa Kỳ dự kiến sẽ đạt 13,72 tỷ USD.

Ai là người chơi chính trong Thị trường Nhà điều hành Mạng Ảo Di động (MVNO) Hoa Kỳ?

Verizon Communications Inc., AT&T Corporation, T-Mobile USA, INC., Cricket Wireless LLC., Xfinity Mobile (Comcast Corporation) là những công ty lớn hoạt động tại Thị trường Nhà điều hành Mạng Ảo Di động (MVNO) Hoa Kỳ.

Thị trường Nhà điều hành mạng ảo di động (MVNO) Hoa Kỳ này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô thị trường Nhà khai thác mạng ảo di động (MVNO) của Hoa Kỳ ước tính là 13,15 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Nhà khai thác mạng ảo di động (MVNO) Hoa Kỳ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường của Nhà khai thác mạng ảo di động Hoa Kỳ (MVNO) trong các năm 2024 , 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Telecom Reports

Popular Technology, Media and Telecom Reports

Báo cáo ngành MVNO của Hoa Kỳ

Ngành điều hành mạng ảo di động (MVNO) của Hoa Kỳ đã được thiết lập tốt và tiên tiến, sau khi chứng kiến các nhà khai thác di động ảo đầu tiên bắt đầu hoạt động vào năm 2024. Thị trường đã có sự tăng trưởng đáng kể nhờ chương trình Lifeline do FCC triển khai, cơ quan đã hợp tác với nhiều MVNO cung cấp dịch vụ di động và băng thông rộng với mức giá giảm. Khi thuê bao điện thoại không dây đạt đến đỉnh cao, xu hướng sử dụng dữ liệu ngày càng tăng của quốc gia sẽ thúc đẩy sự phát triển của các nhà khai thác mạng di động. Thị trường nhà điều hành ảo cũng đang trong quá trình hợp nhất, với việc DISH tiếp quản Boost Mobile vào năm 2029. Báo cáo nhấn mạnh thêm nhu cầu ngày càng tăng về mạng di động hiệu quả và tiềm năng để các nhà khai thác mạng tập trung vào IoT và kết nối giữa máy với máy. Báo cáo có thể được tải xuống dưới dạng PDF miễn phí.