Phân tích thị trường cơ sở hạ tầng LNG của Hoa Kỳ

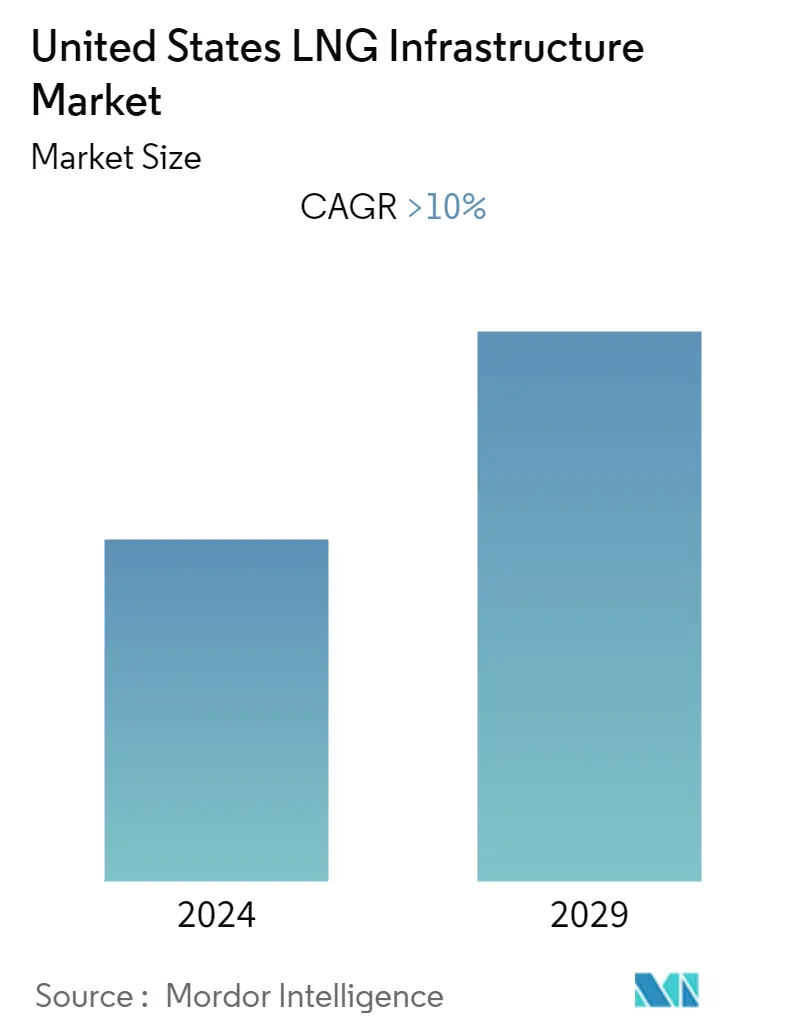

Thị trường cơ sở hạ tầng LNG của Hoa Kỳ dự kiến sẽ đạt tốc độ CAGR trên 10% trong giai đoạn dự báo.

- Trong trung hạn, các yếu tố như việc sử dụng khí đốt tự nhiên ngày càng tăng trong các lĩnh vực khác nhau, chẳng hạn như sản xuất điện, để có lượng khí thải carbon thấp hơn cho môi trường sạch hơn dự kiến sẽ thúc đẩy thị trường trong giai đoạn dự báo. Hơn nữa, Hoa Kỳ đã trở thành nhà xuất khẩu ròng LNG vào năm 2017 nhờ nguồn khí đá phiến dồi dào, dẫn đến tăng cường đầu tư vào các cơ sở xuất khẩu, từ đó thúc đẩy nhu cầu về cơ sở hạ tầng LNG trong nước.

- Mặt khác, giá khí đốt tự nhiên biến động dẫn đến xuất khẩu giảm và tình trạng dư thừa LNG dự kiến sẽ cản trở sự tăng trưởng của thị trường.

Xu hướng thị trường cơ sở hạ tầng LNG của Hoa Kỳ

Phân khúc nhà máy hóa lỏng để chiếm lĩnh thị trường

- Hoa Kỳ chiếm hơn một nửa tổng công suất hóa lỏng toàn cầu mới được bổ sung vào năm 2021, hiện là nước bán LNG lớn thứ ba thế giới và dự kiến sẽ trở thành nước xuất khẩu LNG lớn nhất toàn cầu trong phần sau của giai đoạn dự báo, vượt qua Australia và Qatar..

- Đến cuối năm 2021, công suất hóa lỏng toàn cầu đạt 459,9 MTPA. Trong bốn tháng đầu năm 2022, công suất hóa lỏng bổ sung 12,5 MTPA đã được bổ sung vào công suất hóa lỏng toàn cầu là 472,4 MTPA. Điều này bao gồm các dự án Sabine Pass T6 (5,0 MTPA) và Calcasieu Pass LNG T1-T12 (7,5 MTPA) nằm ở Hoa Kỳ. Nhờ những lần bổ sung công suất gần đây này, Hoa Kỳ đã trở thành thị trường có công suất hóa lỏng lớn thứ hai tính đến tháng 4 năm 2022, với 86,1 MTPA. Điều này đặt Hoa Kỳ đứng sau Úc (87,6 MTPA) và trước Qatar (77,1 MTPA).

- Hoa Kỳ là một trong những nhà sản xuất khí đốt tự nhiên lớn nhất thế giới. Khí đốt tự nhiên cung cấp khoảng một phần ba lượng tiêu thụ năng lượng sơ cấp của đất nước, với mục đích sử dụng chính là sưởi ấm và tạo ra điện. Trong khi phần lớn khí đốt tự nhiên được cung cấp ở dạng khí thông qua đường ống ở Hoa Kỳ.

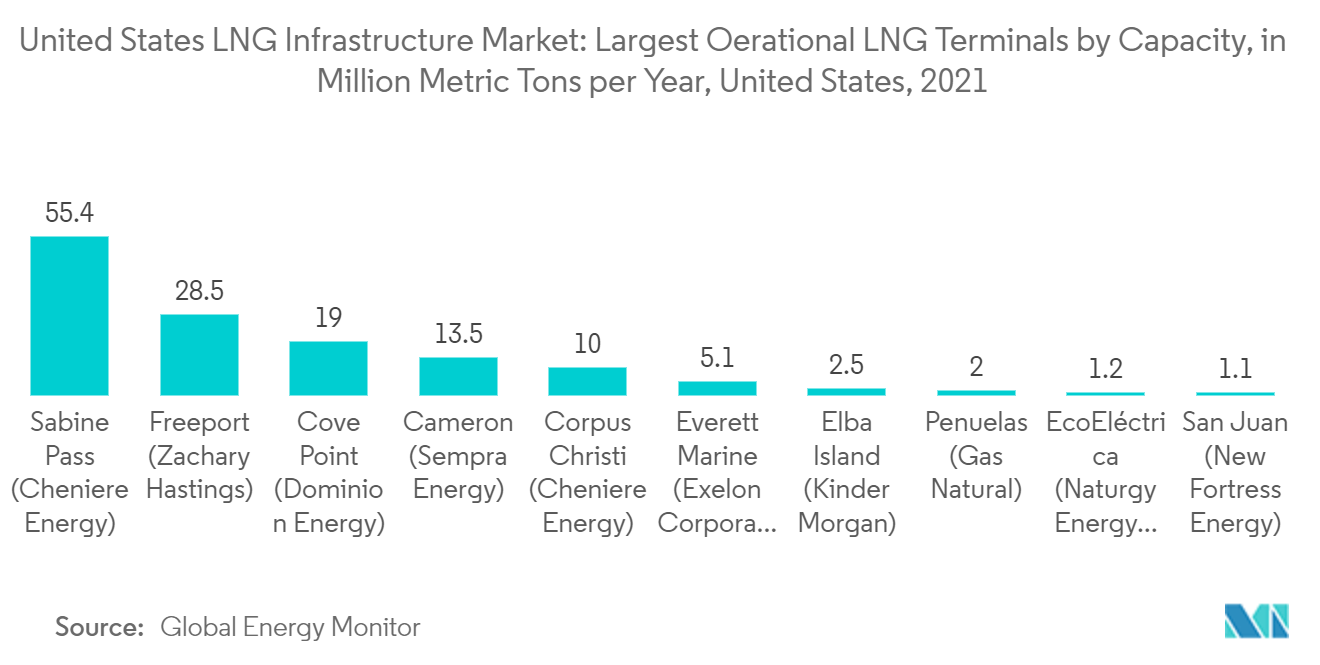

- Nhà ga Sabine Pass là nhà ga khí đốt tự nhiên hóa lỏng đang hoạt động lớn nhất ở Hoa Kỳ tính đến năm 2021, với công suất 55,4 triệu tấn mỗi năm. Nó nằm ở Louisiana và là trạm cuối LNG hoạt động lớn nhất trên toàn thế giới tính theo công suất.

- Sau Sabine Pass, kho cảng Freeport LNG xếp thứ hai tại Hoa Kỳ và thứ bảy trên toàn cầu. Nhà ga này nằm ở Texas và có công suất 28,5 triệu tấn mỗi năm. Đến năm 2026, Freeport sẽ mở rộng thêm 5,1 triệu tấn, do đó tăng công suất thêm 5 triệu tấn.

- Vào tháng 7 năm 2022, The Fluor Corporation đã được New Fortress Energy Inc. trao một hợp đồng thông báo tiến hành (FNTP) đầy đủ về quản lý kỹ thuật, mua sắm và chế tạo cho dự án NFE Fast LNG 2 của New Fortress Energy Inc. Dự án này có công suất 1,4 triệu tấn mỗi năm. nhà máy xử lý và hóa lỏng LNG hàng năm sẽ được lắp đặt trên nền tảng cố định ngoài khơi. Người ta đã lên kế hoạch xây dựng nhà ga LNG mới ở vùng biển liên bang Hoa Kỳ, cách bờ biển phía đông nam của Grand Isle, Louisiana khoảng 26 km, sử dụng cơ sở hạ tầng hiện có.

- Do đó, với các cơ sở xuất khẩu lớn và kế hoạch tăng công suất hóa lỏng trong nước, phân khúc nhà máy hóa lỏng dự kiến sẽ là thị trường lớn nhất trong giai đoạn dự báo.

Tăng xuất khẩu LNG để thúc đẩy thị trường

- Mặc dù hầu hết khí đốt tự nhiên tiêu thụ ở Hoa Kỳ được sản xuất trong nước, một số khí đốt tự nhiên được nhập khẩu để đáp ứng nhu cầu trong nước. Ngoài việc xuất khẩu khí đốt tự nhiên, Hoa Kỳ còn nhập khẩu và xuất khẩu khí đốt tự nhiên bằng đường ống dưới dạng khí đốt và bằng tàu dưới dạng khí tự nhiên hóa lỏng (LNG). Xe tải cũng vận chuyển LNG và khí tự nhiên nén (CNG) với số lượng nhỏ.

- Theo Liên minh Khí đốt Quốc tế, Hoa Kỳ vẫn là nước xuất khẩu LNG lớn thứ ba vào năm 2021, xuất khẩu 68 triệu tấn.

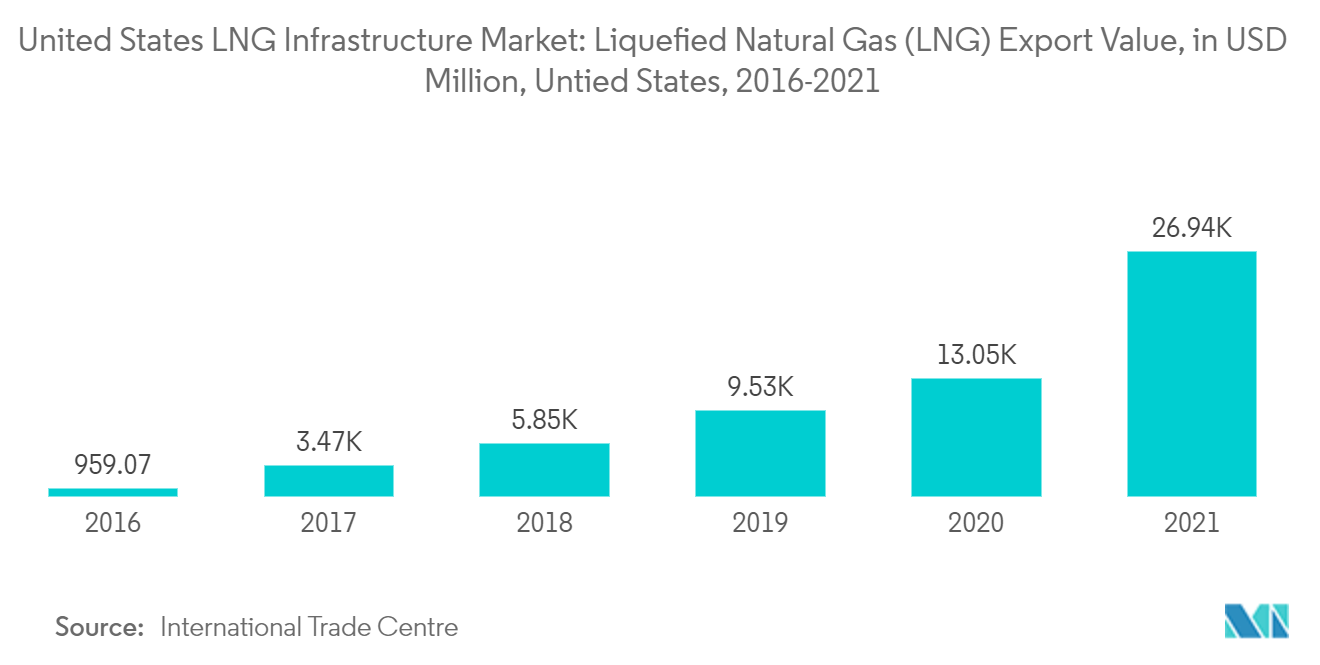

- Trong năm 2021, Hoa Kỳ đã xuất khẩu khí tự nhiên hóa lỏng (LNG) trị giá 26,9 tỷ USD, gấp hơn hai lần lượng xuất khẩu một năm trước đó. Giá trị xuất khẩu khí tự nhiên hóa lỏng liên tục tăng trong giai đoạn được xem xét. Là nước xuất khẩu LNG lớn thứ ba trên thế giới, Mỹ xếp sau Australia và Qatar.

- Trong giai đoạn 2020 đến 2021, giao dịch LNG toàn cầu đạt mức cao nhất mọi thời đại là 372,3 tấn, tăng trưởng 4,5%. Xuất khẩu tăng từ năm 2020 đến năm 2021, chủ yếu do Hoa Kỳ, với 22,3 triệu tấn.

- Do đó, được hỗ trợ bởi nguồn cung cấp khí đá phiến dồi dào và khả năng hóa lỏng ngày càng tăng, xuất khẩu LNG của nước này đã chứng kiến sự gia tăng đáng kể, bắt đầu từ chuyến hàng LNG thương mại đầu tiên được vận chuyển từ Đèo Sabine của Cheniere ở Louisiana vào năm 2016 và dự kiến sẽ tăng trong giai đoạn dự báo.

Tổng quan về ngành cơ sở hạ tầng LNG của Hoa Kỳ

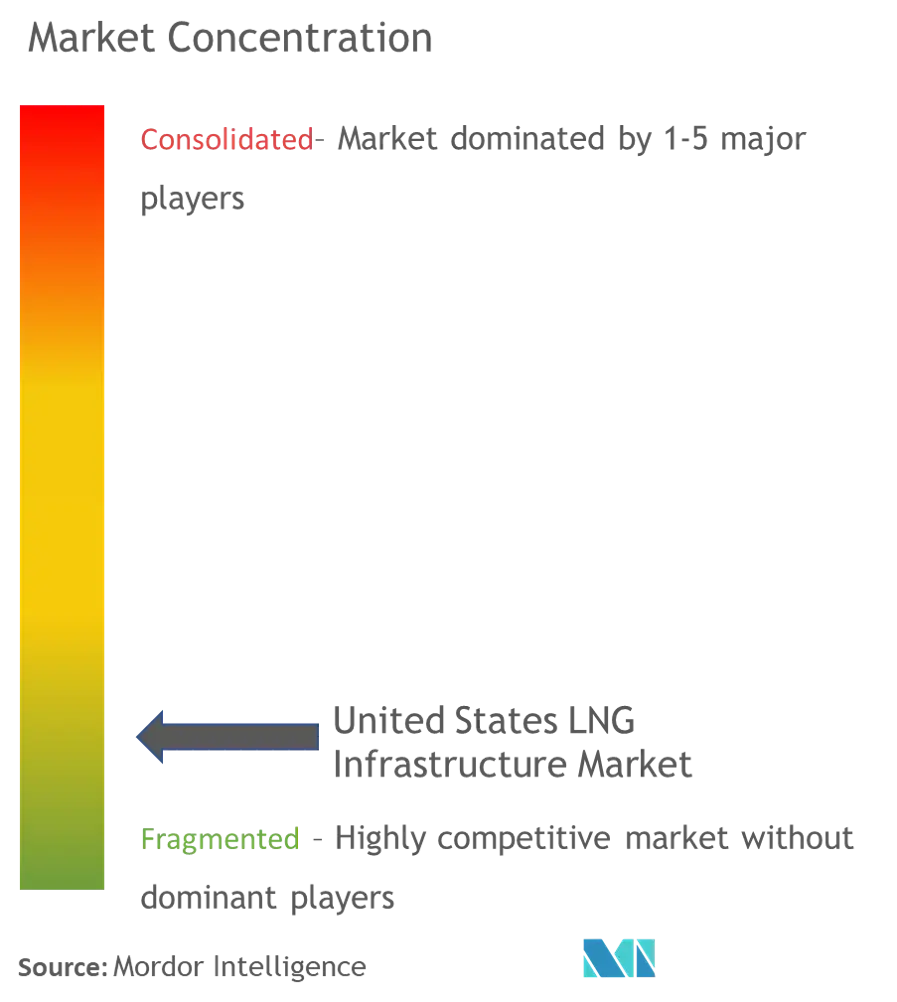

Thị trường cơ sở hạ tầng LNG của Hoa Kỳ bị phân mảnh. Một số công ty chủ chốt là (không theo thứ tự cụ thể) Chiyoda Corporation, Bechtel Corporation, McDermott International Inc., Sempra Energy, và Cheniere Energy Inc., cùng với những công ty khác.

Các nhà lãnh đạo thị trường cơ sở hạ tầng LNG của Hoa Kỳ

-

Chiyoda Corporation

-

Bechtel Corporation

-

McDermott International Inc

-

Sempra Energy

-

Cheniere Energy Inc

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường cơ sở hạ tầng LNG Hoa Kỳ

- Tháng 2 năm 2023 Một dự án xuất khẩu LNG quy mô trung bình do Gulfstream LNG Development triển khai đã được trình lên Bộ Năng lượng (DOE) để phê duyệt xuất khẩu tới 4 triệu tấn LNG mỗi năm theo các hiệp định thương mại tự do (FTA) và phi- các nước FTA.

- Tháng 4 năm 2022 JGC Holdings Corporation, cùng với Zachry Industrial, Inc. (JZJV), đã được trao hợp đồng thỏa thuận đấu thầu thiết kế kỹ thuật tổng thể (FEED) và kỹ thuật, mua sắm và xây dựng (EPC) cho dự án mở rộng Cameron LNG nằm ở Giáo xứ Cameron, Louisiana. Cameron LNG vận hành ba đoàn tàu hóa lỏng khí đốt tự nhiên với sản lượng hàng năm khoảng 12 triệu tấn. Dự án mở rộng tập trung vào việc mở rộng năng lực sản xuất bằng cách bổ sung đoàn tàu thứ tư (sản lượng hàng năm khoảng 6,75 triệu tấn) vào các đoàn tàu hiện có sử dụng động cơ truyền động điện (E-drive).

Phân khúc ngành cơ sở hạ tầng LNG của Hoa Kỳ

Cơ sở hạ tầng LNG đề cập đến cơ sở vật chất và hệ thống cần thiết để sản xuất, vận chuyển, lưu trữ và phân phối khí tự nhiên hóa lỏng (LNG) từ nguồn đến người dùng cuối. LNG là khí tự nhiên đã được làm lạnh đến nhiệt độ -162°C (-260°F) để chuyển nó sang trạng thái lỏng, giúp vận chuyển và lưu trữ dễ dàng và hiệu quả hơn.

Cơ sở hạ tầng LNG của Hoa Kỳ được chia thành các loại. Theo loại, thị trường được phân chia thành các nhà máy hóa lỏng và nhà máy tái chế. Đối với mỗi phân khúc, quy mô thị trường và dự báo được thực hiện dựa trên doanh thu (tỷ USD).

| Nhà máy hóa lỏng |

| Nhà máy tái hóa khí |

| Kiểu | Nhà máy hóa lỏng |

| Nhà máy tái hóa khí |

Câu hỏi thường gặp về nghiên cứu thị trường cơ sở hạ tầng LNG của Hoa Kỳ

Quy mô thị trường cơ sở hạ tầng LNG hiện tại của Hoa Kỳ là bao nhiêu?

Thị trường cơ sở hạ tầng LNG của Hoa Kỳ dự kiến sẽ đạt tốc độ CAGR lớn hơn 10% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường cơ sở hạ tầng LNG Hoa Kỳ?

Chiyoda Corporation, Bechtel Corporation, McDermott International Inc, Sempra Energy, Cheniere Energy Inc là những công ty lớn hoạt động tại Thị trường Cơ sở hạ tầng LNG Hoa Kỳ.

Thị trường cơ sở hạ tầng LNG Hoa Kỳ này bao gồm những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường Cơ sở hạ tầng LNG của Hoa Kỳ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Cơ sở hạ tầng LNG của Hoa Kỳ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành cơ sở hạ tầng LNG của Hoa Kỳ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu Cơ sở hạ tầng LNG của Hoa Kỳ năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Cơ sở hạ tầng LNG của Hoa Kỳ bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.