Phân tích thị trường thử nghiệm bí truyền Hoa Kỳ

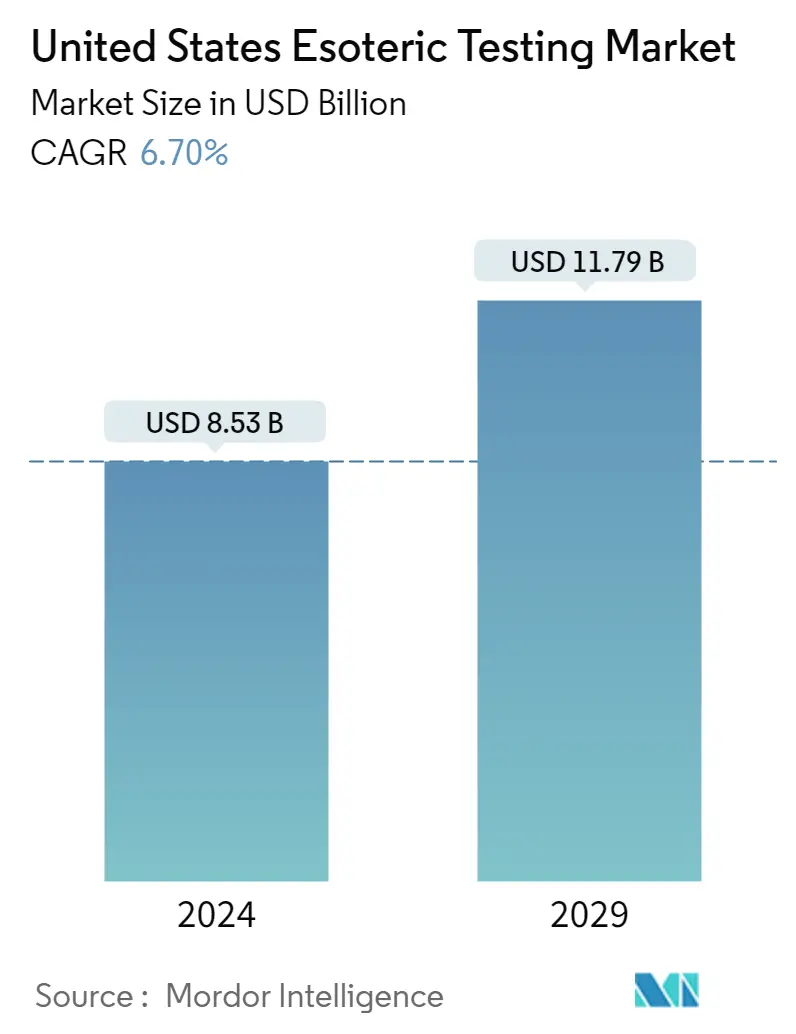

Quy mô Thị trường Thử nghiệm Bí truyền Hoa Kỳ ước tính đạt 8,53 tỷ USD vào năm 2024 và dự kiến sẽ đạt 11,79 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,70% trong giai đoạn dự báo (2024-2029).

Dịch COVID-19 đã tác động đến sự phát triển của thị trường xét nghiệm bí truyền ở Hoa Kỳ. Đại dịch COVID-19 đã gây căng thẳng cho hệ thống chăm sóc sức khỏe của Hoa Kỳ và làm tăng nhu cầu xét nghiệm ELISA và RT-PCR để phát hiện COVID-19. Ví dụ vào tháng 2 năm 2021, Agilent Technologies Inc. đã ra mắt bộ Xét nghiệm miễn dịch hấp thụ liên kết với enzyme (ELISA) Agilent Dako SARS-CoV-2 IgG để phát hiện định tính kháng thể globulin miễn dịch G (IgG) đối với SARS-CoV-2 trong huyết thanh hoặc huyết tương người. Vì vậy, nhu cầu thử nghiệm bí truyền đã tăng lên trong thời kỳ đại dịch. Tuy nhiên, thị trường tiếp tục phát triển sau đại dịch trong giai đoạn dự báo do việc áp dụng đáng kể xét nghiệm bí truyền trong chẩn đoán các bệnh mãn tính và truyền nhiễm.

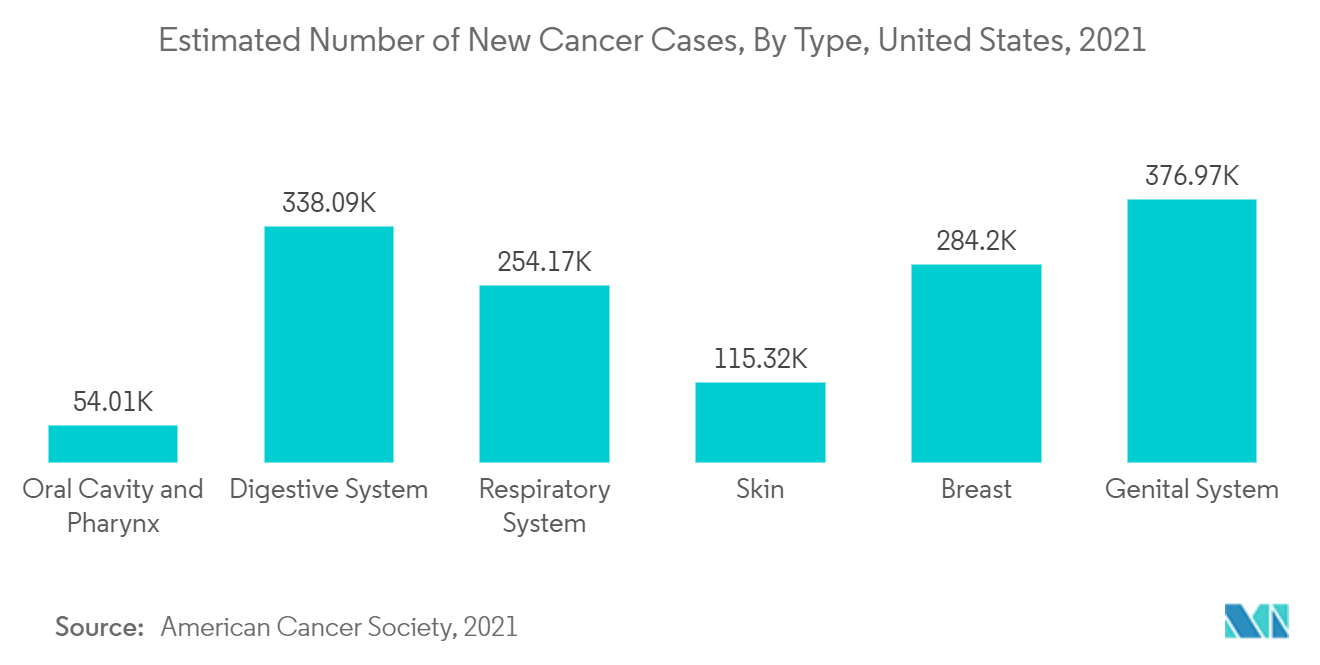

Sự gia tăng tỷ lệ mắc các bệnh mãn tính và truyền nhiễm ở Hoa Kỳ, những tiến bộ trong hoạt động RD trong lĩnh vực chăm sóc sức khỏe, nâng cao nhận thức của người dân về chẩn đoán sớm và tăng số lượng xét nghiệm chẩn đoán dự kiến sẽ góp phần đáng kể vào sự tăng trưởng của ngành y tế. Thị trường thử nghiệm bí truyền Hoa Kỳ trong giai đoạn dự báo. Ví dụ, như đã nêu trong Tạp chí Hiệp hội Tim mạch Hoa Kỳ năm 2021, ước tính đến năm 2035, hơn 130 triệu người trưởng thành ở Hoa Kỳ sẽ mắc một số loại bệnh tim. Ngoài ra, theo Thông tin và Thông tin về Ung thư 2022 do Hiệp hội Ung thư Hoa Kỳ công bố vào tháng 1 năm 2022, có khoảng 1,9 triệu ca chẩn đoán ung thư mới và 609.360 ca tử vong liên quan đến ung thư ở Hoa Kỳ vào năm 2022. Nhu cầu chẩn đoán và điều trị chính xác ngày càng tăng bởi tỷ lệ mắc bệnh ung thư ngày càng tăng và gánh nặng đáng kể của các bệnh mãn tính khác. Điều này có thể sẽ thúc đẩy việc áp dụng xét nghiệm bí truyền cho mục đích chẩn đoán sớm, điều này cuối cùng sẽ thúc đẩy việc mở rộng thị trường trong giai đoạn dự báo.

Hơn nữa, những người tham gia thị trường đang tập trung vào việc phát triển các kỹ thuật đổi mới để sử dụng công nghệ thử nghiệm bí truyền. Ví dụ vào tháng 6 năm 2021, Thermo Fisher Scientific đã giới thiệu máy đo tế bào dòng chảy Invitrogen Attune CytPix, cho phép người dùng hiểu rõ hơn về hình thái và chất lượng tế bào. Do đó, tất cả các yếu tố nói trên dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Tuy nhiên, giá thủ tục chẩn đoán cao đã hạn chế sự tăng trưởng của thị trường.

Xu hướng thị trường thử nghiệm bí truyền của Hoa Kỳ

Phân khúc xét nghiệm bệnh truyền nhiễm dự kiến sẽ chiếm thị phần đáng kể trong giai đoạn dự báo

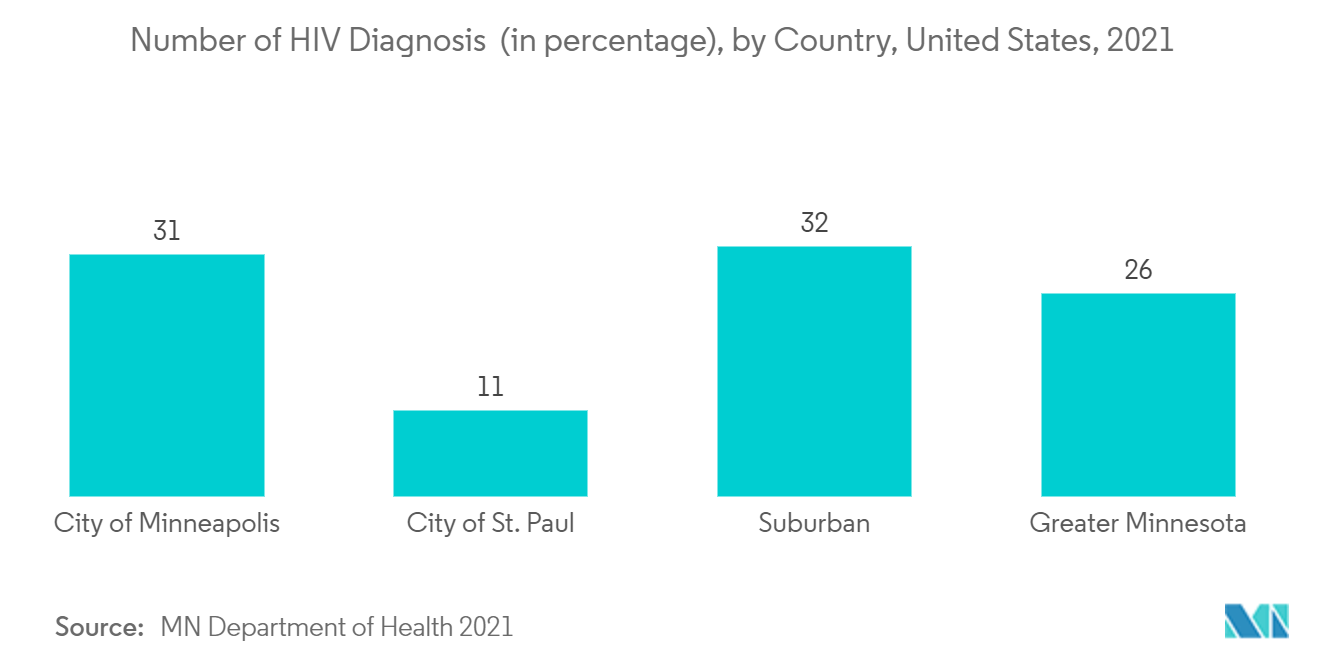

Các bệnh truyền nhiễm là do các vi sinh vật gây bệnh, chẳng hạn như vi khuẩn, vi rút, ký sinh trùng hoặc nấm. Bệnh có thể lây lan trực tiếp hoặc gián tiếp từ người này sang người khác. Bệnh Zoonotic là bệnh truyền nhiễm của động vật có thể gây bệnh khi truyền sang người. Gần đây, số ca mắc một số bệnh truyền nhiễm ở Hoa Kỳ đã gia tăng. Ví dụ theo Báo cáo của Bộ Y tế và Dịch vụ Nhân sinh công bố năm 2021, vào năm 2020, 30.635 người được chẩn đoán HIV ở Hoa Kỳ và các khu vực phụ thuộc. Sự gia tăng các bệnh truyền nhiễm dự kiến sẽ thúc đẩy thị trường xét nghiệm bí truyền ở Hoa Kỳ.

Hơn nữa, nghiên cứu và phát triển mới, đột phá công nghệ và việc giới thiệu các mặt hàng nâng cấp công nghệ của các đối thủ chính dự kiến sẽ thúc đẩy tăng trưởng thị trường. Altona Diagnostics đã phát hành một xét nghiệm chẩn đoán trong ống nghiệm vào tháng 4 năm 2021 để nhận biết và đo lường RNA đặc hiệu của virus gây suy giảm miễn dịch ở người (HIV) trong huyết tương người. Nó sử dụng công nghệ RT-PCR thời gian thực. Bộ kit 1.5 AltoStar HIV RT-PCR là tên của xét nghiệm. Do đó, tất cả các yếu tố nói trên dự kiến sẽ thúc đẩy tăng trưởng phân khúc trong giai đoạn dự báo.

Phân khúc xét nghiệm miễn dịch hóa phát quang dự kiến sẽ chiếm thị phần đáng kể trong giai đoạn dự báo

Phát quang hóa học (CL) được mô tả là sự phóng điện của bức xạ điện từ do tạo ra ánh sáng bằng phản ứng hóa học. Xét nghiệm miễn dịch hóa phát quang (CLIA) là xét nghiệm kết hợp kỹ thuật phát quang hóa học với các phản ứng miễn dịch hóa học. Sự tăng trưởng của phân khúc này được thúc đẩy bởi tỷ lệ mắc bệnh mãn tính ngày càng tăng và sự ra mắt sản phẩm của những người tham gia thị trường.

Theo dữ liệu của CDC (Trung tâm Kiểm soát và Phòng ngừa Dịch bệnh) được cập nhật vào tháng 2 năm 2022, bệnh động mạch vành, bệnh tim thiếu máu cục bộ hoặc tiền sử nhồi máu cơ tim hiện chiếm 7,2% số lượt đến phòng cấp cứu và dữ liệu được cập nhật vào tháng 1 năm 2022 bởi CDC. CDC cho thấy số lượt đến khoa cấp cứu do đột quỵ được chẩn đoán chính là 432.000 trong năm trước. Do đó, gánh nặng đáng kể về các bệnh mãn tính ở Hoa Kỳ dự kiến sẽ làm tăng nhu cầu xét nghiệm bí truyền và do đó thúc đẩy tăng trưởng phân khúc.

Ngoài ra, theo Hiệp hội Da liễu Hoa Kỳ, hơn 1 triệu người Mỹ đang sống chung với khối u ác tính. Tại Hoa Kỳ, 197.700 trường hợp u ác tính mới sẽ được chẩn đoán vào năm 2022, với 97.920 trường hợp không xâm lấn (tại chỗ) và 99.780 trường hợp xâm lấn. Khối u ác tính cướp đi sinh mạng của hơn 20 người Mỹ mỗi ngày. Khối u ác tính được dự đoán sẽ giết chết 7.650 người vào năm 2022, với 5.080 nam và 2.570 nữ tử vong. Do đó, tỷ lệ lưu hành và gánh nặng bệnh mãn tính ngày càng tăng ở nước này đòi hỏi các phương pháp chẩn đoán và điều trị hiệu quả, dẫn đến việc sử dụng các phương pháp CLIA ngày càng tăng. Điều này được kỳ vọng sẽ góp phần thúc đẩy sự tăng trưởng của thị trường.

Việc phê duyệt và giới thiệu các sản phẩm mới có thể sẽ thúc đẩy tăng trưởng phân khúc trong suốt giai đoạn dự báo. Ví dụ vào tháng 5 năm 2021, Cục Quản lý Thực phẩm và Dược phẩm Hoa Kỳ đã cấp phép khẩn cấp cho QUANTA Flash SARSCoV2 IgG của Inova Diagnostics để sử dụng trong Máy phân tích hóa phát quang truy cập ngẫu nhiên BIOFLASH. Do đó, tất cả các yếu tố nêu trên, chẳng hạn như gánh nặng bệnh mãn tính ngày càng tăng và việc phê duyệt sản phẩm, dự kiến sẽ thúc đẩy tăng trưởng phân khúc trong giai đoạn dự báo.

Tổng quan về ngành thử nghiệm bí truyền của Hoa Kỳ

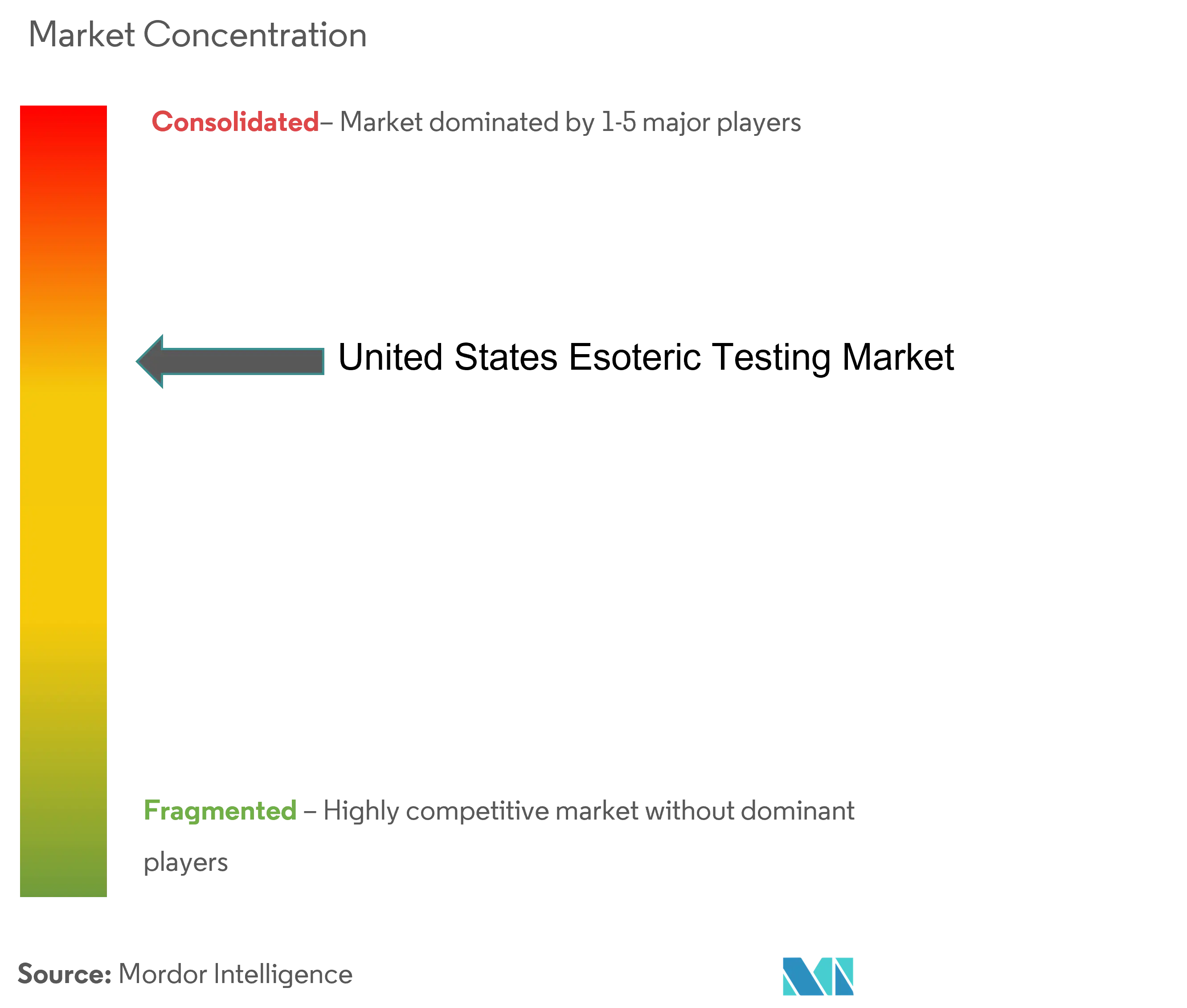

Thị trường thử nghiệm bí truyền của Hoa Kỳ được củng cố với sự hiện diện của một số người chơi. Nó khuyến khích sự đổi mới, nghiên cứu và phát triển. Các công ty như Labcorp, Quest Diagnostics, OPKO Health Inc., Laboratory Corporation of America, Fulgent Genetics, Mayo Medical Laboratories, Invitae, Myriad Genetics, Nordic Laboratories, Genomic Health, American Esoteric Laboratories (AEL), Miraca Holdings nắm giữ thị phần đáng kể ở thị trường Thử nghiệm Bí truyền.

Dẫn đầu thị trường thử nghiệm bí truyền Hoa Kỳ

-

Laboratory Corporation of America Holding

-

Opko Health Company

-

Mayo Medical Laboratories

-

Invitae

-

Myriad Genetics

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thử nghiệm bí truyền Hoa Kỳ

- Tháng 9 năm 2022 Tập đoàn Neogen ra mắt xét nghiệm Veratox VIP cải tiến để phát hiện hạt điều, xét nghiệm thứ hai trong dòng sản phẩm ELISA định lượng nâng cao Veratox VIP mới của Neogen.

- Tháng 3 năm 2022 Waters Corporation ra mắt hệ thống Xevo TQ Tuyệt đối, một máy quang phổ khối song song để bàn nhỏ gọn và có độ nhạy cao. Theo công ty, máy quang phổ khối mới nhất này có độ nhạy hơn tới 15 lần trong việc định lượng các hợp chất ion hóa âm so với thiết bị tiền nhiệm, nhỏ hơn 45% và sử dụng nguồn điện và khí đốt ít hơn tới 50%.

Phân khúc ngành thử nghiệm bí truyền của Hoa Kỳ

Theo phạm vi của báo cáo, xét nghiệm bí truyền cho phép phân tích các chất hoặc phân tử hiếm không được thực hiện trong phòng thí nghiệm lâm sàng thông thường. Đây là những xét nghiệm bổ sung được yêu cầu khi bác sĩ yêu cầu thông tin chi tiết bổ sung ngoài xét nghiệm thông thường trong phòng thí nghiệm để hoàn thành chẩn đoán, thiết lập tiên lượng hoặc chọn và theo dõi chế độ điều trị. Thử nghiệm bí truyền thường yêu cầu các dụng cụ và vật liệu phức tạp cũng như nhân viên chuyên môn để thực hiện và phân tích kết quả. Thị trường xét nghiệm bí truyền của Hoa Kỳ được phân chia theo loại (Xét nghiệm bệnh truyền nhiễm, Xét nghiệm nội tiết, Xét nghiệm ung thư, Xét nghiệm di truyền, Xét nghiệm độc tính, Xét nghiệm miễn dịch, Xét nghiệm thần kinh và các loại khác) và Công nghệ (Xét nghiệm miễn dịch hóa phát quang, Xét nghiệm miễn dịch hấp thụ liên kết với enzyme, Khối phổ , PCR thời gian thực, đo tế bào dòng chảy, xét nghiệm miễn dịch phóng xạ và các công nghệ khác). Báo cáo đưa ra giá trị tính bằng triệu USD (Đô la Mỹ) cho các phân khúc trên.

| Xét nghiệm bệnh truyền nhiễm |

| Xét nghiệm nội tiết |

| Xét nghiệm ung thư |

| Xét nghiệm di truyền |

| Thử nghiệm độc chất |

| Xét nghiệm miễn dịch học |

| Kiểm tra thần kinh |

| Người khác |

| Xét nghiệm miễn dịch hóa phát quang |

| Xét nghiệm miễn dịch hấp thụ liên kết với enzyme |

| Khối phổ |

| PCR thời gian thực |

| Hình học dòng chảy |

| xét nghiệm miễn dịch phóng xạ |

| Công nghệ khác |

| Theo loại | Xét nghiệm bệnh truyền nhiễm |

| Xét nghiệm nội tiết | |

| Xét nghiệm ung thư | |

| Xét nghiệm di truyền | |

| Thử nghiệm độc chất | |

| Xét nghiệm miễn dịch học | |

| Kiểm tra thần kinh | |

| Người khác | |

| Theo công nghệ | Xét nghiệm miễn dịch hóa phát quang |

| Xét nghiệm miễn dịch hấp thụ liên kết với enzyme | |

| Khối phổ | |

| PCR thời gian thực | |

| Hình học dòng chảy | |

| xét nghiệm miễn dịch phóng xạ | |

| Công nghệ khác |

Câu hỏi thường gặp về nghiên cứu thị trường thử nghiệm bí truyền của Hoa Kỳ

Thị trường Thử nghiệm Bí truyền Hoa Kỳ lớn đến mức nào?

Quy mô Thị trường Thử nghiệm Bí truyền Hoa Kỳ dự kiến sẽ đạt 8,53 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,70% để đạt 11,79 tỷ USD vào năm 2029.

Quy mô Thị trường Thử nghiệm Bí truyền của Hoa Kỳ hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thử nghiệm Bí truyền Hoa Kỳ dự kiến sẽ đạt 8,53 tỷ USD.

Ai là người chơi chính trong Thị trường Thử nghiệm Bí truyền Hoa Kỳ?

Laboratory Corporation of America Holding, Opko Health Company, Mayo Medical Laboratories, Invitae, Myriad Genetics là những công ty lớn hoạt động tại Thị trường Thử nghiệm Bí truyền Hoa Kỳ.

Thị trường Thử nghiệm Bí truyền Hoa Kỳ này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Thử nghiệm Bí truyền của Hoa Kỳ ước tính là 7,99 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Thử nghiệm Bí truyền Hoa Kỳ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thử nghiệm Bí truyền Hoa Kỳ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành thử nghiệm bí truyền của Hoa Kỳ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thử nghiệm Bí truyền Hoa Kỳ năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Thử nghiệm Bí truyền của Hoa Kỳ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.