Quy mô thị trường trung tâm dữ liệu nhiều người thuê (Colocation) ở Hoa Kỳ

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

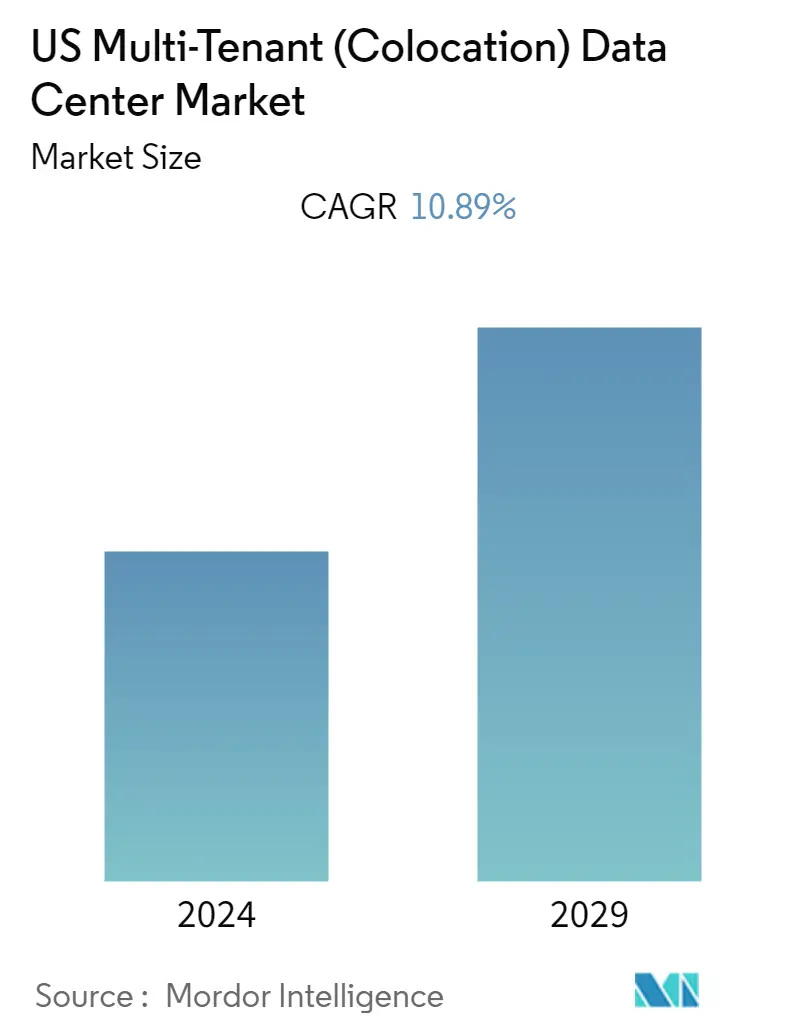

| CAGR (2024 - 2029) | 10.89 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường trung tâm dữ liệu nhiều người thuê (Colocation) của Hoa Kỳ

Thị trường Trung tâm Dữ liệu Nhiều người thuê của Hoa Kỳ dự kiến sẽ đạt tốc độ CAGR là 10,89% trong giai đoạn dự báo (2024-2029).

Thị trường trung tâm dữ liệu cho nhiều người thuê (colocation) của Hoa Kỳ dự kiến sẽ đạt tốc độ CAGR là 10,89% trong giai đoạn dự báo.

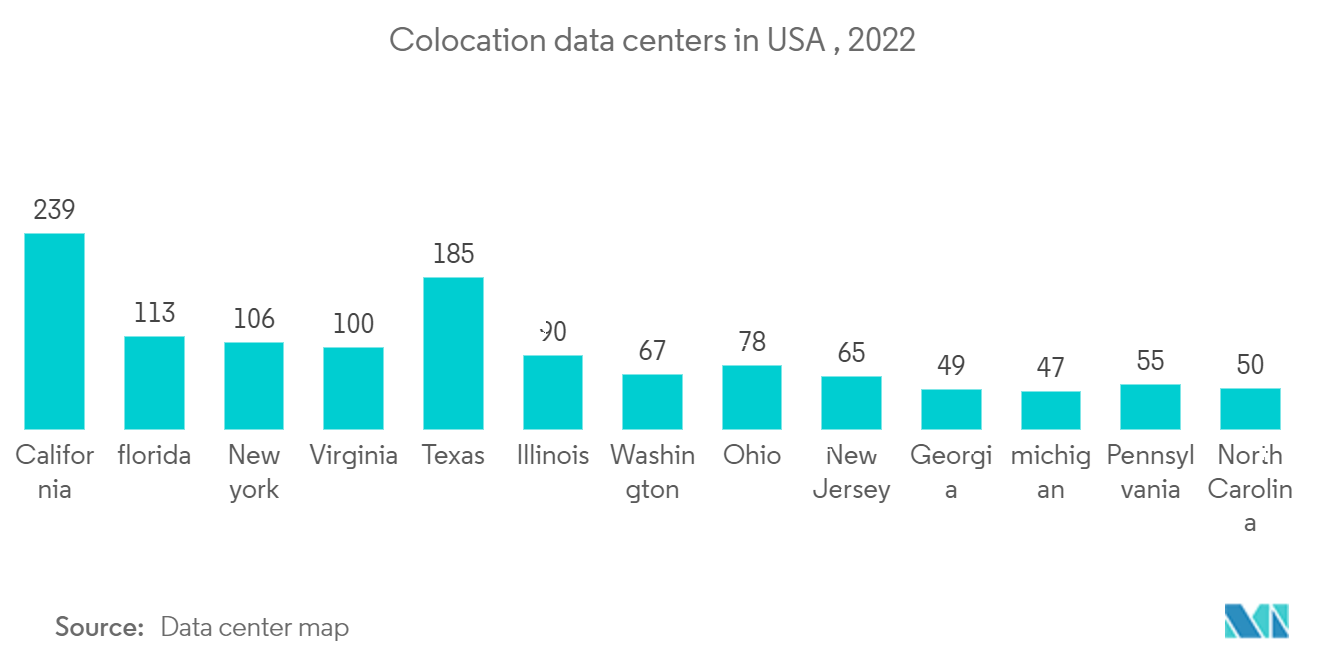

- Hoa Kỳ là một trong những quốc gia lớn về số lượng trung tâm dữ liệu. Hoạt động cho thuê trung tâm dữ liệu cho nhiều người thuê ở Hoa Kỳ ngày càng gia tăng do hoạt động mở rộng của một số người thuê siêu quy mô lớn đang hoạt động ở đó.

- Lưu lượng truy cập trung tâm dữ liệu ngày càng tăng, song song với những tiến bộ công nghệ nhanh chóng trong các lĩnh vực như IoT và Trí tuệ nhân tạo, cùng những lĩnh vực khác, đang dẫn đến sự gia tăng lưu lượng dữ liệu trong nước. Theo dự báo của Cisco, sẽ có 4,6 tỷ thiết bị được nối mạng vào năm 2023, tăng từ 2,7 tỷ vào năm 2018. Ngoài ra, điện thoại thông minh dự kiến sẽ chiếm 7% tổng số thiết bị được nối mạng vào năm hiện tại.

- Quá trình số hóa nhanh chóng trong các ngành dọc của người dùng cuối như chính phủ, bán lẻ, chăm sóc sức khỏe, CNTT và Viễn thông cũng đang mở rộng chân trời cho thị trường nhiều người thuê trong nước. Chiến lược số hóa của chính phủ là một ví dụ cho thấy đất nước đang hướng tới các hoạt động kỹ thuật số hoàn chỉnh.

- Tuy nhiên, những thách thức như sự phụ thuộc ngày càng nhiều vào bối cảnh pháp lý và các yêu cầu bảo mật nghiêm ngặt đã tác động tiêu cực đến thị trường trong nước. Các tiêu chuẩn như HIPAA, PCI DSS và các tiêu chuẩn khác được coi là điểm kiểm tra tiêu chuẩn.

- Các thị trường như Bắc Virginia và Thung lũng Silicon, với tỷ lệ trống lần lượt là 5,1% và 1,6%, vẫn bị ảnh hưởng bởi những hạn chế về điện và đất đai. Sự chậm trễ trong việc giao các trạm biến áp là nguyên nhân hàng đầu gây ra những thách thức mà Bắc Virginia đang gặp phải, chứ không phải do thiếu sản xuất điện. Cả vấn đề về điện ở phía phân phối và phía phát điện đều tồn tại ở Thung lũng Silicon. Điều này có thể gây khó khăn cho sự tăng trưởng mới trong một thị trường nơi nguồn cung vốn đã bị hạn chế. Cả hai thị trường đều kỳ vọng sẽ có nhiều tòa nhà trung tâm dữ liệu nhiều tầng, thẳng đứng hơn để bù đắp cho lượng đất có thể phát triển hạn chế ở các quận cần thiết.

- Đại dịch đã dẫn đến sự gián đoạn trong kế hoạch xây dựng và mở rộng của các nhà cung cấp dịch vụ colocation. Trong ngắn hạn, đại dịch đã tạo ra sự không chắc chắn về tiến độ xây dựng và mở rộng. Với ảnh hưởng trực tiếp đến lao động do lệnh đóng cửa, tình trạng khủng hoảng liên quan gây ra trong hoạt động cũng một phần là do các hướng dẫn thủ tục nghiêm ngặt.

Xu hướng thị trường trung tâm dữ liệu nhiều người thuê (Colocation) của Hoa Kỳ

Lĩnh vực chăm sóc sức khỏe chiếm tỷ trọng đáng kể

- Ngành chăm sóc sức khỏe tạo ra lượng dữ liệu khổng lồ. Nhiều sở y tế đang thu thập dữ liệu từ các thử nghiệm lâm sàng và một số hồ sơ bệnh nhân ngoại trú để phân tích và rút ra những phân tích có ý nghĩa từ những dữ liệu đó. Tuy nhiên, hầu hết các bệnh viện tham gia thu thập dữ liệu đều không được trang bị cơ sở hạ tầng phù hợp.

- Do đó, nhiều viện chăm sóc sức khỏe phải đối mặt với áp lực giảm cơ cấu chi phí của công ty, nhằm cung cấp các giải pháp hiệu quả và tuân thủ đầy đủ quy định, với những hạn chế về lượng dữ liệu được tạo ra ngày càng tăng. Sắp xếp trung tâm dữ liệu cung cấp một giải pháp thay thế phù hợp để tiết kiệm chi phí cho bất kỳ công ty nào.

- Chính phủ đã hỗ trợ quá trình chuyển đổi ngày càng tăng của các cơ sở chăm sóc sức khỏe sang áp dụng các quy trình kỹ thuật số. Điều này đã mang lại nhiều cơ hội mới cho thị trường trung tâm dữ liệu cho nhiều người thuê.

- Vào tháng 6 năm 2022, Văn phòng Điều phối viên Quốc gia về Công nghệ Thông tin Y tế (ONC) của Bộ Y tế và Dịch vụ Nhân sinh Hoa Kỳ (HHS) đã công bố thành lập Chương trình Phát triển Lực lượng Nhân lực Công nghệ Tin học Y tế Công cộng (Chương trình Lực lượng lao động PHIT) trị giá 80 triệu USD để tăng cường khoa học dữ liệu và tin học y tế công cộng của Hoa Kỳ.

- Các công ty chăm sóc sức khỏe được tư nhân hóa được quan sát thấy hợp tác với các nhà cung cấp trung tâm dữ liệu nhiều người thuê để tận dụng khả năng quản lý không gian và đám mây mới. Vào tháng 2 năm 2022, Sungard Availability Services thông báo hoàn thành trung tâm dữ liệu colocation cho NYU Langone Health. Cơ sở 1MW có diện tích sàn nâng là 5.000 feet vuông, độ dự phòng 2N và sử dụng giải pháp làm mát trung tâm dữ liệu hiệu suất cao DSE của Vertiv. Trung tâm dữ liệu đã giúp NYU Langone quản lý không gian, năng lượng và chi tiêu hiệu quả hơn. Nó cũng cho phép trung tâm y tế truy cập vào đám mây công cộng và các nhà cung cấp SaaS.

Việc áp dụng các ứng dụng đám mây ngày càng tăng được kỳ vọng sẽ thúc đẩy thị trường

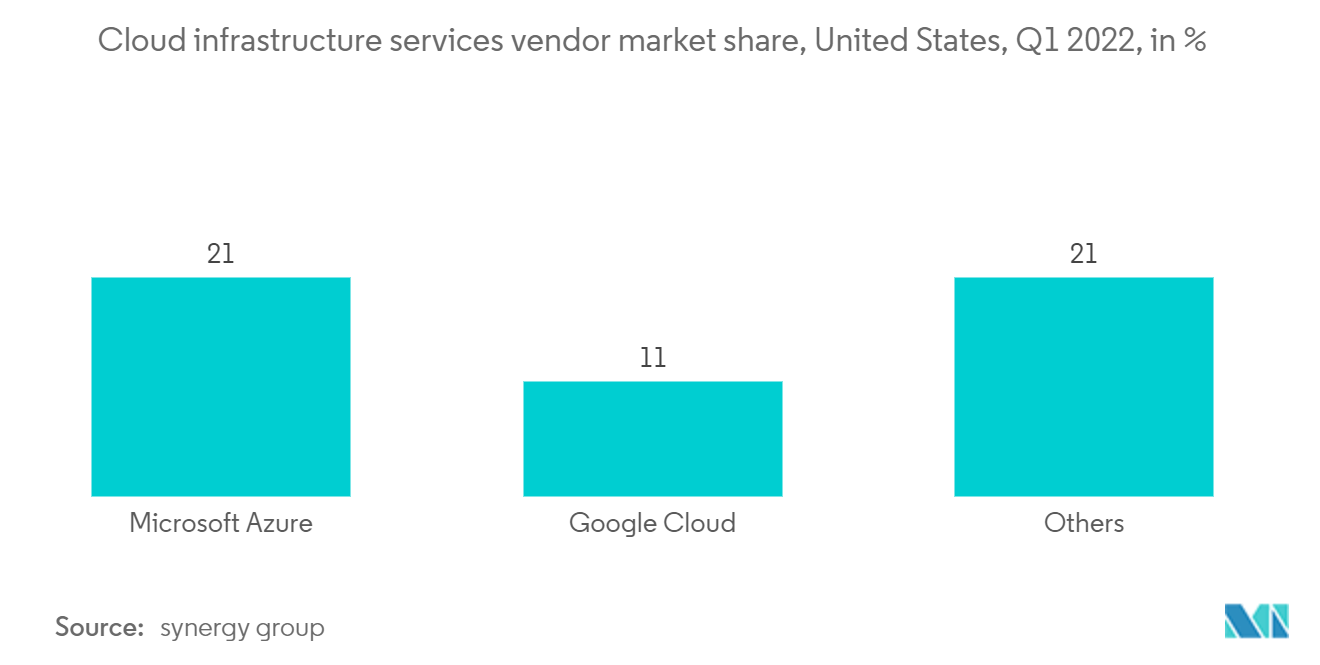

- Nhu cầu về các giải pháp dựa trên đám mây trong nước đang tăng cao do ứng dụng công nghệ ngày càng tăng và xu hướng của người tiêu dùng đối với đám mây. Công nghệ này cho phép người dùng truy cập dữ liệu từ các địa điểm từ xa.

- Nhận thức ngày càng tăng của các công ty về tầm quan trọng của việc tiết kiệm tiền và tài nguyên bằng cách di chuyển dữ liệu của họ lên đám mây thay vì xây dựng và duy trì cơ sở hạ tầng tại chỗ đang thúc đẩy nhu cầu về các giải pháp dựa trên đám mây. Do đó, việc áp dụng các dịch vụ trung tâm liên lạc dựa trên đám mây ngày càng tăng.

- Chi tiêu cho đám mây công cộng đã tăng lên đối với mọi loại hình doanh nghiệp do mức độ sử dụng tăng lên và hiện nó là một chi tiết đơn hàng lớn trong ngân sách CNTT. Các doanh nghiệp báo cáo đã chi hơn 12 triệu USD hàng năm trong 37% trường hợp và hơn 1,2 triệu USD cho đám mây trong 80% trường hợp. SMB sẽ có chi phí đám mây rẻ hơn vì họ có khối lượng công việc ít hơn và nhỏ hơn. Tuy nhiên, 53% SMB đã chi hơn 1,2 triệu USD so với năm ngoái, tăng từ 38%.

- Theo Báo cáo trạng thái đám mây Flexera 2022, một số doanh nghiệp đồng ý rằng mức sử dụng trên đám mây của họ có thể vượt quá mức sử dụng theo kế hoạch hiện tại do ảnh hưởng của đại dịch COVID-19. Các doanh nghiệp buộc phải đáp ứng nhu cầu ngày càng tăng khi việc sử dụng trực tuyến ngày càng tăng, dẫn đến nhu cầu về dung lượng bổ sung cần thiết cho các ứng dụng dựa trên đám mây hiện tại. Hơn 59% doanh nghiệp kỳ vọng mức sử dụng đám mây của họ sẽ cao hơn đáng kể so với kế hoạch và khoảng 50% doanh nghiệp vừa và nhỏ (SME) kỳ vọng mức sử dụng đám mây của họ sẽ tăng cao.

- Mặc dù đại dịch COVID-19 đã thay đổi nhiều mô hình kinh doanh, nhưng hầu hết những người được hỏi đều cho rằng sự tăng trưởng và chuyển đổi của công ty là động lực chính thúc đẩy việc áp dụng đám mây. Đám mây cũng đóng một vai trò quan trọng trong việc hỗ trợ các doanh nghiệp vượt qua các tình huống khóa máy và cơ sở hạ tầng CNTT không nhất quán, cho phép họ phát triển nhanh hơn và cải thiện tốc độ tiếp thị, tính linh hoạt và khả năng phản hồi.

Tổng quan về ngành Trung tâm dữ liệu nhiều người thuê (Colocation) của Hoa Kỳ

Thị trường colocation trung tâm dữ liệu bị phân mảnh do có sự hiện diện của nhiều người chơi. Một số công ty nổi bật trên thị trường bao gồm Digital Realty Trust, Inc., NTT Communications, IBM Corporation, CyrusOne, Fujitsu Americas Inc., và Equinix Networks, cùng với những công ty khác. Hơn nữa, trước sự cạnh tranh khốc liệt, nhiều người tham gia thị trường đang áp dụng nhiều chiến lược khác nhau để duy trì vị thế và tăng khả năng thâm nhập thị trường, chẳng hạn như quan hệ đối tác và phát triển. Những phát triển gần đây bao gồm:.

Vào tháng 1 năm 2023, Equinix, Inc. đã trở thành nhà điều hành trung tâm dữ liệu colocation đầu tiên cam kết giảm tổng mức tiêu thụ điện năng bằng cách tăng phạm vi nhiệt độ hoạt động trong các trung tâm dữ liệu của mình. Equinix đang phát triển lộ trình toàn cầu về vận hành nhiệt nhằm đạt được khả năng làm mát hiệu quả hơn và giảm tác động của carbon trong khi vẫn duy trì môi trường vận hành cao cấp của mình. Khi tính bền vững của chuỗi cung ứng trở thành một khía cạnh thiết yếu trong các sáng kiến môi trường của các doanh nghiệp hiện đại, nó dự kiến sẽ cho phép hàng nghìn khách hàng của Equinix giảm lượng khí thải carbon Phạm vi 3 liên quan đến hoạt động của trung tâm dữ liệu.

Các nhà lãnh đạo thị trường trung tâm dữ liệu nhiều người thuê (Colocation) của Hoa Kỳ

-

Digital Reality Trust, Inc.

-

Equinix, Inc.

-

Fujitsu Americas Inc.

-

CYRUSONE

-

NTT Communications

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường trung tâm dữ liệu nhiều người thuê (Colocation) của Hoa Kỳ

- Vào tháng 9 năm 2023, Nhà cung cấp dịch vụ đám mây Full-Stack, Expedient, hợp tác với Kyndryl, nhà cung cấp dịch vụ cơ sở hạ tầng CNTT lớn nhất thế giới. Thông qua sự hợp tác này, cơ sở hạ tầng đám mây và colocation trung tâm dữ liệu mạnh mẽ của Expedient sẽ nâng cao các dịch vụ phục hồi mạng hàng đầu trong ngành của Kyndryl cho khách hàng. Sự hợp tác này sẽ cho phép Expedient và Kyndryl mở rộng phạm vi tiếp cận và hiệu quả của các dịch vụ bảo mật và phục hồi mạng cho nhiều khách hàng hơn, giúp các tổ chức thuộc nhiều ngành khác nhau củng cố và củng cố tư thế an ninh mạng của họ đồng thời giảm thiểu rủi ro liên quan đến vi phạm dữ liệu.

- Vào tháng 7 năm 2023, Ubiquity, một nhà đầu tư cơ sở hạ tầng kỹ thuật số, đã công bố mua lại Edgepresence, công ty tiên phong trong ngành trung tâm dữ liệu biên xây dựng theo yêu cầu, cung cấp các giải pháp điện toán mạng chìa khóa trao tay, bản địa hóa và có thể mở rộng cho các nhà cung cấp dịch vụ mạng và siêu quy mô dữ liệu. Trung tâm dữ liệu biên (EDC) của Edgepresence là các trung tâm dữ liệu được xây dựng theo mục đích, mô-đun được thiết kế hiệu quả để cung cấp năng lượng quan trọng, giám sát, bảo mật vật lý và làm mát. Để bổ sung cho cơ sở hạ tầng kỹ thuật số hiện có của Ubiquity, EDC hỗ trợ các chức năng tiên tiến, giảm thiểu độ trễ và cải thiện hiệu suất cho người thuê mạng trong một cơ sở có độ bảo mật cao có thể được triển khai trong vài tuần.

Báo cáo thị trường trung tâm dữ liệu Colocation của Hoa Kỳ - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. CÁI NHÌN SÂU SẮC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.2.1 Sức mạnh thương lượng của nhà cung cấp

4.2.2 Quyền thương lượng của người tiêu dùng

4.2.3 Mối đe dọa của những người mới

4.2.4 Mối đe dọa của người thay thế

4.2.5 Cường độ của sự ganh đua đầy tính canh tranh

4.3 Phân tích chuỗi giá trị ngành

4.4 Tác động của COVID-19 đối với ngành trung tâm dữ liệu nhiều người thuê

4.5 Phân tích các khoản đầu tư chính được thực hiện bởi các nhà cung cấp nhiều người thuê trong các trung tâm dữ liệu siêu quy mô

5. ĐỘNG LỰC THỊ TRƯỜNG

5.1 Trình điều khiển thị trường

5.1.1 Việc áp dụng ngày càng tăng các dịch vụ đám mây dự kiến sẽ phát triển mạnh mẽ thị trường

5.1.2 Tăng trưởng trong không gian dành cho nhiều người thuê của trung tâm dữ liệu bán buôn để thúc đẩy nhu cầu (mặc dù với mức cơ sở thấp hơn)

5.1.3 Tăng cường nhấn mạnh vào việc tuân thủ các quy định về dữ liệu và tính chất hiệu quả về mặt chi phí của các cơ sở có nhiều người thuê để thúc đẩy việc áp dụng ở các doanh nghiệp vừa và nhỏ

5.2 Hạn chế thị trường

5.2.1 Sự phụ thuộc vào bối cảnh pháp lý và các yêu cầu bảo mật nghiêm ngặt

6. PHÂN PHỐI THỊ TRƯỜNG

6.1 Theo loại giải pháp

6.1.1 Bán buôn nhiều người thuê

6.1.2 Bán lẻ nhiều người thuê

6.2 Theo quy mô của tổ chức

6.2.1 Doanh nghiệp vừa và nhỏ

6.2.2 Doanh nghiệp lớn

6.3 Theo chiều dọc của người dùng cuối

6.3.1 BFSI

6.3.2 Chế tạo

6.3.3 CNTT và Viễn thông

6.3.4 Chăm sóc sức khỏe & khoa học đời sống

6.3.5 Chính phủ

6.3.6 Giải trí và truyền thông

6.3.7 Ngành dọc người dùng cuối khác

7. CẢNH BÁO CẠNH TRANH

7.1 Hồ sơ công ty

7.1.1 Digital Reality Trust, Inc.

7.1.2 NTT Communications

7.1.3 Equinix Networks

7.1.4 Fujitsu Americas Inc. (Fujitsu Ltd)

7.1.5 CyrusOne

7.1.6 Rackspace Inc.

7.1.7 IBM Corporation

7.1.8 Internap Corporation

7.1.9 Coresite Reality Corporaton

7.1.10 CenturyLink Inc.

7.1.11 Quality Technology Services

7.1.12 KDDI Corporation

8. PHÂN TÍCH ĐẦU TƯ

9. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành trung tâm dữ liệu nhiều người thuê (Colocation) của Hoa Kỳ

Colocation là cơ sở trung tâm dữ liệu, trong đó các tập đoàn và doanh nghiệp có thể thuê không gian cho máy chủ và phần cứng máy tính khác. Nó được sử dụng trong dịch vụ colocation bán buôn và bán lẻ trong các ngành như BFSI, sản xuất và năng lượng.

Thị trường trung tâm dữ liệu nhiều người thuê (colocation) của Hoa Kỳ được phân chia theo loại giải pháp (nhiều người thuê bán buôn, nhiều người thuê bán lẻ), quy mô của tổ chức (doanh nghiệp vừa và nhỏ, doanh nghiệp lớn) và ngành dọc của người dùng cuối (BFSI , sản xuất, công nghệ thông tin và viễn thông, y tế khoa học đời sống, chính phủ, giải trí và truyền thông).

Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (USD) cho tất cả các phân khúc trên.

| Theo loại giải pháp | ||

| ||

|

| Theo quy mô của tổ chức | ||

| ||

|

| Theo chiều dọc của người dùng cuối | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường của Trung tâm dữ liệu Colocation tại Hoa Kỳ

Quy mô Thị trường Trung tâm Dữ liệu Nhiều người thuê (Colocation) hiện tại của Hoa Kỳ là bao nhiêu?

Thị trường Trung tâm Dữ liệu Nhiều người thuê (Colocation) của Hoa Kỳ dự kiến sẽ đạt tốc độ CAGR là 10,89% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chính trong Thị trường Trung tâm Dữ liệu Nhiều người thuê (Colocation) ở Hoa Kỳ?

Digital Reality Trust, Inc., Equinix, Inc., Fujitsu Americas Inc., CYRUSONE, NTT Communications là những công ty lớn hoạt động trong Thị trường Trung tâm Dữ liệu Nhiều người thuê (Colocation) Hoa Kỳ.

Thị trường Trung tâm Dữ liệu Nhiều người thuê (Colocation) Hoa Kỳ này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử của Thị trường Trung tâm Dữ liệu Nhiều người thuê (Colocation) của Hoa Kỳ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Trung tâm Dữ liệu Nhiều người thuê (Colocation) của Hoa Kỳ trong các năm 2024 , 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Trung tâm dữ liệu nhiều người thuê (Colocation) của Hoa Kỳ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Trung tâm dữ liệu nhiều người thuê (Colocation) Hoa Kỳ năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Trung tâm dữ liệu nhiều người thuê (Colocation) của Hoa Kỳ bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.