Phân tích thị trường hệ thống tháp pháo

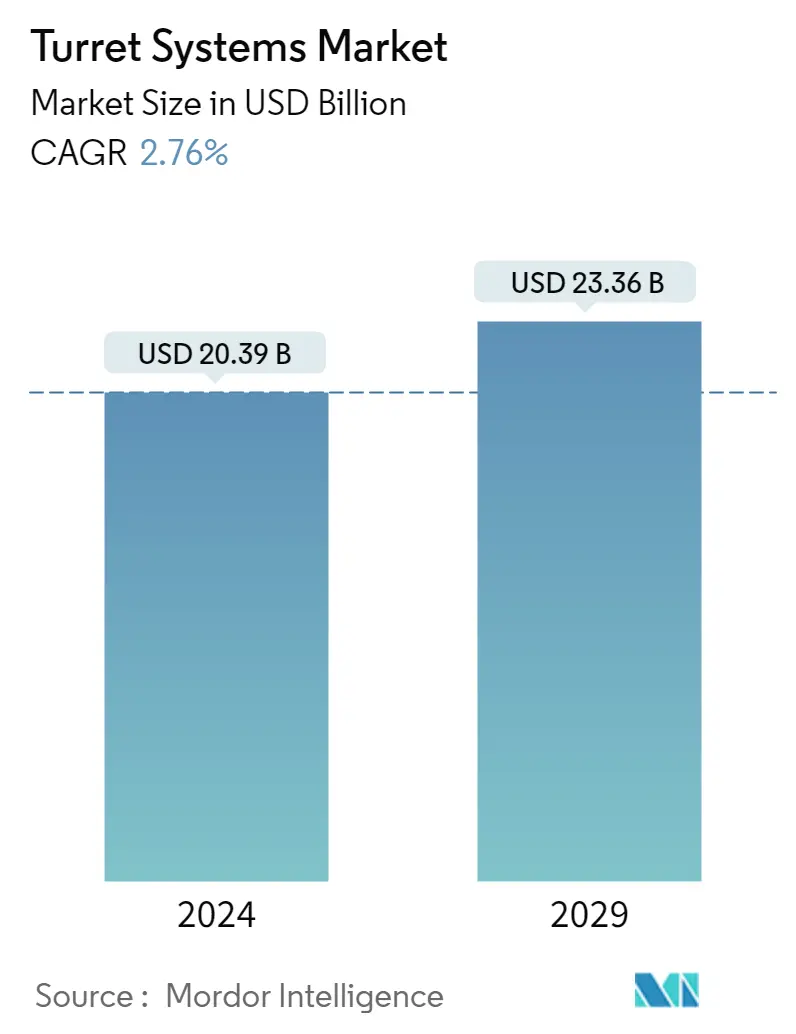

Quy mô Thị trường Hệ thống Tháp pháo ước tính đạt 20,39 tỷ USD vào năm 2024 và dự kiến sẽ đạt 23,36 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 2,76% trong giai đoạn dự báo (2024-2029).

Thị trường chủ yếu được thúc đẩy bởi sự tăng trưởng trong chi tiêu quốc phòng của nhiều quốc gia và sự tập trung ngày càng tăng vào các chương trình hiện đại hóa và mua sắm vũ khí công nghệ mới nhất để tăng sức mạnh quân sự. Những hệ thống này rất quan trọng trong việc tăng cường hỏa lực và nhận thức tình huống của quân đội, thu hút đầu tư đáng kể. Hơn nữa, nhu cầu ngày càng tăng về hệ thống tháp pháo trong các tình huống chiến tranh đô thị, nơi khả năng cơ động và phản ứng nhanh là rất quan trọng, càng thúc đẩy tăng trưởng thị trường.

Nhu cầu ngày càng tăng về an ninh biên giới và các hoạt động chống khủng bố đang làm tăng nhu cầu về hệ thống tháp pháo của các lực lượng phòng thủ khác nhau. Hệ thống tháp pháo được trang bị cảm biến giám sát tiên tiến và vũ khí điều khiển từ xa rất cần thiết trong việc giám sát và bảo vệ biên giới, cơ sở hạ tầng quan trọng và các khu vực nhạy cảm. Những lo ngại toàn cầu đang diễn ra liên quan đến khủng bố và các mối đe dọa xuyên biên giới đã dẫn đến nhu cầu cao hơn về các hệ thống tháp pháo có khả năng giám sát liên tục và phản ứng nhanh.

Hạn chế về ngân sách ở một số khu vực nhất định có thể cản trở việc mua sắm các hệ thống tháp pháo tiên tiến vì chúng thường đòi hỏi chi phí nghiên cứu, phát triển và triển khai đáng kể. Ngoài ra, sự phức tạp của việc tích hợp các công nghệ phức tạp, chẳng hạn như cảm biến tiên tiến và hệ thống nhắm mục tiêu, vào hệ thống tháp pháo có thể đặt ra thách thức vì nó đòi hỏi khả năng tương thích với các nền tảng hiện có và kiểm tra nghiêm ngặt về độ tin cậy và an toàn. Những yếu tố này có thể làm chậm quá trình mở rộng tổng thể của thị trường hệ thống tháp pháo.

Xu hướng thị trường hệ thống tháp pháo

Phân khúc không người lái dự kiến sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo:

Dựa trên loại nền tảng, phân khúc máy bay không người lái dự kiến sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo. Với việc mua sắm hệ thống tháp pháo không người lái cho nhiều nền tảng khác nhau ngày càng tăng, phân khúc máy bay không người lái dự kiến sẽ tăng nhanh hơn do số lượng lắp đặt tăng lên và doanh thu thị trường tương ứng. Sự tiến bộ công nghệ trong các hệ thống tháp pháo đã tạo ra các tháp pháo không người lái, hiện mang lại lợi thế cạnh tranh cho lực lượng mặt đất. Các hệ thống tháp pháo không người lái đang được trang bị những công nghệ mới nhất như trí tuệ nhân tạo và máy học, giúp nâng cao hiệu quả của chúng trên chiến trường. Với sự trợ giúp của hệ thống tháp pháo không người lái, quân đội có thể vận hành vũ khí từ xa. Họ có thể tránh tử vong bằng cách tiếp xúc trực tiếp với nhân viên quân đội của mình, hỗ trợ việc lắp đặt của họ trên một số phương tiện trên bộ, trên không và trên biển. Ví dụ vào tháng 8 năm 2021, Bộ Tư lệnh Hợp đồng Quân đội Hoa Kỳ đã được trao hợp đồng trị giá 99 triệu USD cho Oshkosh Defense để nâng cấp thêm Đội chiến đấu Lữ đoàn Stryker (SBCT) với Hệ thống vũ khí cỡ nòng trung bình 30 mm (MCWS), một khẩu pháo tự động không người lái có tháp pháo. Vào tháng 6 năm 2021, Quân đội Hoa Kỳ đã chọn Oshkosh Defense cho chương trình kéo dài 6 năm nhằm tích hợp MCWS 30 mm lên Xe chở bộ binh thân đôi Stryker Double V (ICVVA1). Những phát triển như vậy dự kiến sẽ giúp tăng trưởng của phân khúc này trong giai đoạn dự báo.

Bắc Mỹ được dự đoán sẽ thống trị thị trường trong giai đoạn dự báo:

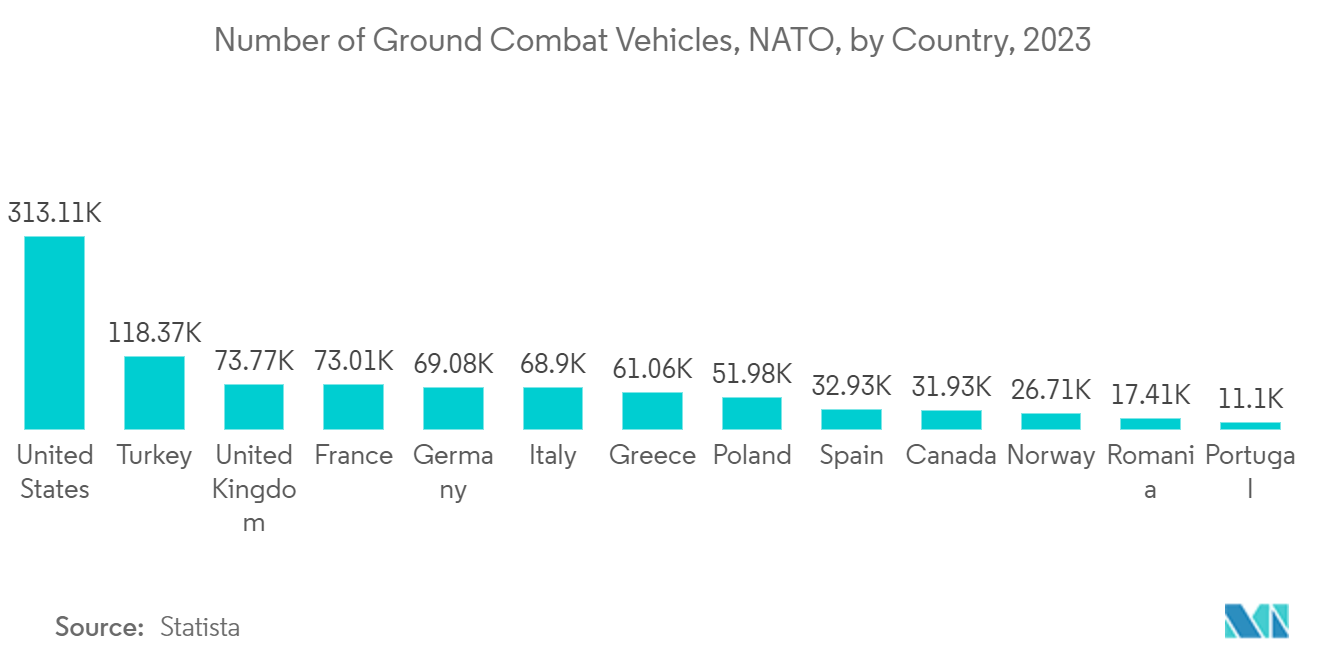

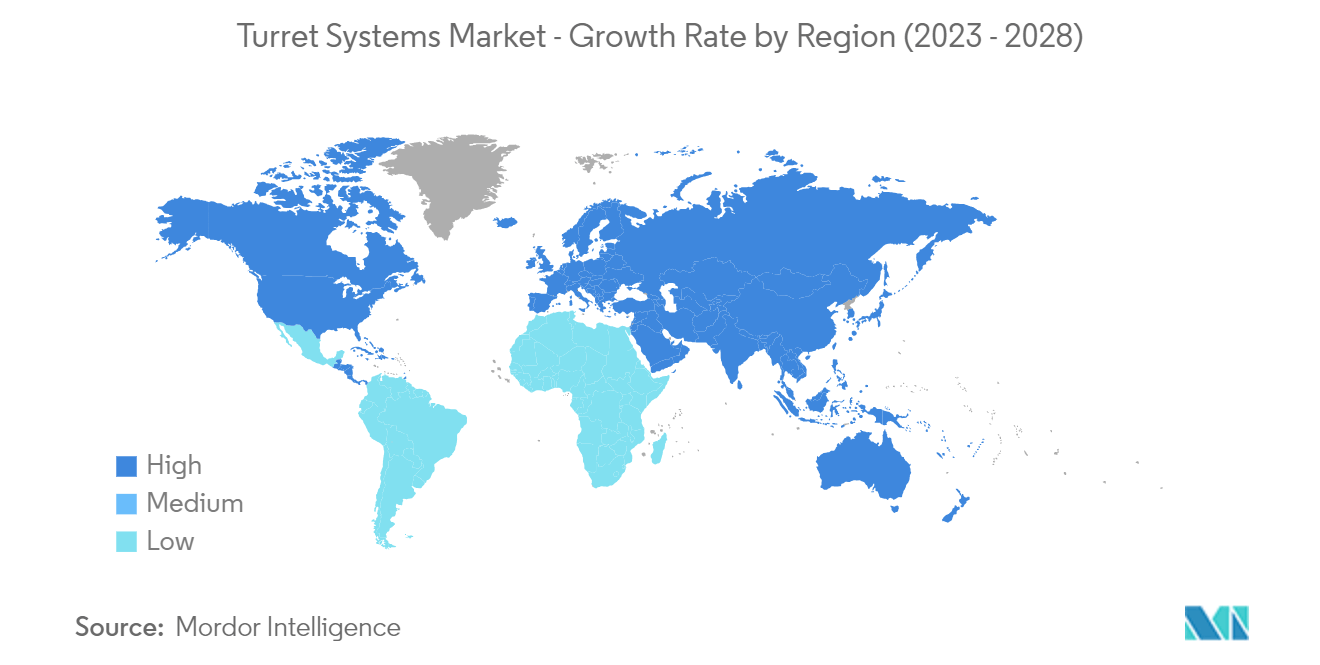

Về mặt địa lý, Bắc Mỹ được dự đoán sẽ dẫn đầu thị phần trong giai đoạn dự báo. Ở Bắc Mỹ, Hoa Kỳ được kỳ vọng sẽ thống trị thị trường nhờ các yếu tố như chính phủ chi tiêu cao cho hệ thống vũ khí cũng như việc các nước lớn nghiên cứu và phát triển hệ thống tháp pháo mới nhằm nâng cao sức mạnh quân sự của Hoa Kỳ. Việc đưa vào hệ thống tháp pháo có lợi về nhiều mặt vì nó không chỉ nhắm vào một mục tiêu duy nhất, vì nó là một giá đỡ vũ khí có thể xoay, chứa phi hành đoàn hoặc cơ chế của vũ khí bắn đạn, đồng thời, cho phép vũ khí được nhắm và bắn ở một mức độ cao nào đó. Điều này phục vụ mục đích của quân đội không chỉ trên bộ mà còn trên không, đó là lý do tại sao chính phủ trong khu vực đang chi mạnh tay vào việc hiện đại hóa và đưa hệ thống tháp pháo vào phương tiện của họ. Vào tháng 8 năm 2023, trong một động thái nhằm tăng cường khả năng sát thương và khả năng sống sót trong các hoạt động của Quân đội Hoa Kỳ, công ty con Elbit America của Elbit Systems đã giành được hợp đồng thiết kế và sản xuất các trạm tay xạ thủ cho Xe chiến đấu Bradley. Những thành phần này, rất quan trọng cho việc định vị tháp pháo và cho phép vận hành hệ thống điều khiển hỏa lực, được thiết kế để tăng cường hơn nữa khả năng chiến trường của Quân đội Hoa Kỳ. Hơn nữa, Mỹ cũng chuyển giao Xe chiến đấu Bradley cho Ukraine để giúp vận chuyển quân đội Ukraine và cung cấp khả năng phòng thủ và tấn công sau cuộc chiến Nga-Ukraine. Những phát triển như vậy dự kiến sẽ nâng cao triển vọng thị trường trong khu vực trong giai đoạn dự báo.

Tổng quan về ngành hệ thống tháp pháo

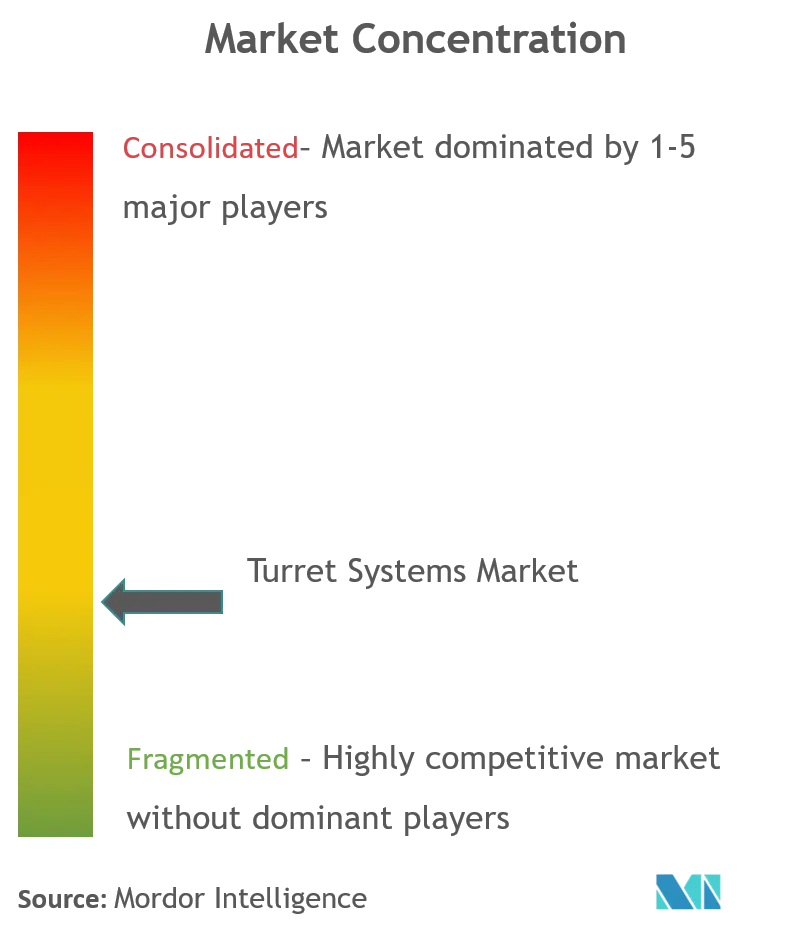

Thị trường hệ thống tháp pháo bị phân mảnh. Một số công ty nổi bật trên thị trường Hệ thống tháp pháo là BAE Systems plc, Leonardo SpA, Elbit Systems Ltd., Rheinmetall AG và General Dynamics Corporation, cùng nhiều công ty khác. Một số công ty đã thiết lập quan hệ đối tác lâu dài với các lực lượng vũ trang để nâng cấp và nâng cao hệ thống tháp pháo của quân đội. Các công ty cũng đang đầu tư mạnh vào nghiên cứu và phát triển để đổi mới hệ thống tháp pháo tiên tiến có thể giúp quân đội có lợi thế chiến thuật so với đối thủ. Chẳng hạn, vào tháng 8 năm 2023, hệ thống huấn luyện tháp pháo AS90 của Quân đội Anh đã đạt được một cột mốc quan trọng khi bắn 100.000 viên đạn mô phỏng. AS90 được mua sắm và hỗ trợ bởi Cơ quan Hỗ trợ Thiết bị Quốc phòng Vương quốc Anh (DES). DES phát triển các phương pháp thực hành và kỹ năng vận hành của người chỉ huy, xạ thủ và người nạp đạn pháo tự hành 155 mm. Tương tự, vào tháng 5/2021, Rheinmetall nhận được hợp đồng trị giá 807 triệu USD từ Bộ Quốc phòng Anh để nâng cấp đội xe tăng chiến đấu chủ lực Challenger 2 (148 chiếc) với vũ khí chính nòng trơn 120mm. Hợp đồng dự kiến sẽ có hiệu lực đến năm 2027. Những phát triển như vậy được kỳ vọng sẽ giúp đưa các công nghệ mới hơn ra thị trường trong giai đoạn dự báo.

Dẫn đầu thị trường hệ thống tháp pháo

-

Rheinmetall AG

-

BAE Systems plc

-

Elbit Systems Ltd.

-

Leonardo S.p.A.

-

General Dynamics Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hệ thống tháp pháo

Tháng 3 năm 2023: Công ty con của Elbit Systems Ltd., Elmet International SRL., đã được General Dynamics European Land Systems (GDELS) trao hợp đồng 3 năm tiếp theo trị giá 120 triệu USD để cung cấp tháp pháo không người lái, hệ thống súng cối và Trạm vũ khí điều khiển từ xa (RCWS) cho Xe bọc thép chở quân Piranha V (APC) của Lực lượng vũ trang Romania.

Tháng 9 năm 2022: Elbit Systems Ltd. được trao hợp đồng trị giá 80 triệu USD để cung cấp tháp pháo không người lái cho Xe chiến đấu bọc thép (AFV) của một quốc gia châu Á-Thái Bình Dương không được tiết lộ. Hợp đồng sẽ được hoàn thành vào năm 2025. Theo hợp đồng, Elbit Systems sẽ cung cấp tháp pháo hạng nhẹ không người lái cỡ nòng 30mm tích hợp hệ thống hiển thị và cảm biến để cải thiện nhận thức tình huống trong Xe chiến đấu bọc thép, tăng khả năng phát hiện mục tiêu và hệ thống điều khiển hỏa lực.

Phân khúc ngành công nghiệp hệ thống tháp pháo

Hệ thống tháp pháo là một bệ hoặc cấu trúc xoay có thể gắn nhiều loại vũ khí, cảm biến hoặc thiết bị khác nhau. Các hệ thống tháp pháo, chẳng hạn như xe tăng, thường được sử dụng trong các phương tiện quân sự để cung cấp trường bắn 360 độ và nâng cao nhận thức tình huống. Nghiên cứu thị trường hệ thống tháp pháo bao gồm các chi tiết liên quan đến hệ thống bắn, bộ truyền động tháp pháo, bộ phận điều khiển và ổn định đang được phát triển và sản xuất cũng như nhu cầu của ngành quân sự.

Thị trường Hệ thống Tháp pháo được phân chia theo nền tảng máy bay, loại và địa lý. Dựa trên nền tảng, thị trường được phân chia thành Đường hàng không, Đường biển và Đường bộ. Theo loại, thị trường được phân chia thành Có người lái và Không người lái. Thị trường được phân chia theo địa lý thành Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Châu Mỹ Latinh, Trung Đông và Châu Phi.

Quy mô thị trường và dự báo cho tất cả các phân khúc đã được cung cấp theo giá trị (USD).

| Không khí |

| Biển |

| Đất |

| có người lái |

| không người lái |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| Châu Âu | Vương quốc Anh |

| nước Đức | |

| Pháp | |

| Nga | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Châu Úc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Mỹ La-tinh | Brazil |

| México | |

| Phần còn lại của Mỹ Latinh | |

| Trung Đông và Châu Phi | các Tiểu Vương Quốc Ả Rập Thống Nhất |

| Ả Rập Saudi | |

| Người israel | |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Nền tảng | Không khí | |

| Biển | ||

| Đất | ||

| Kiểu | có người lái | |

| không người lái | ||

| Địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| Châu Âu | Vương quốc Anh | |

| nước Đức | ||

| Pháp | ||

| Nga | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Châu Úc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Mỹ La-tinh | Brazil | |

| México | ||

| Phần còn lại của Mỹ Latinh | ||

| Trung Đông và Châu Phi | các Tiểu Vương Quốc Ả Rập Thống Nhất | |

| Ả Rập Saudi | ||

| Người israel | ||

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Hệ thống tháp pháoCâu hỏi thường gặp về nghiên cứu thị trường

Thị trường Hệ thống Tháp pháo lớn đến mức nào?

Quy mô Thị trường Hệ thống Tháp pháo dự kiến sẽ đạt 20,39 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 2,76% để đạt 23,36 tỷ USD vào năm 2029.

Quy mô thị trường hệ thống tháp pháo hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Hệ thống Tháp pháo dự kiến sẽ đạt 20,39 tỷ USD.

Ai là người chơi chính trong Thị trường Hệ thống Tháp pháo?

Rheinmetall AG, BAE Systems plc, Elbit Systems Ltd., Leonardo S.p.A., General Dynamics Corporation là những công ty lớn hoạt động trong Thị trường Hệ thống Tháp pháo.

Khu vực nào phát triển nhanh nhất trong Thị trường Hệ thống Tháp pháo?

Bắc Mỹ được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Hệ thống Tháp pháo?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Hệ thống Tháp pháo.

Thị trường Hệ thống Tháp pháo này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Hệ thống Tháp pháo ước tính là 19,84 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Hệ thống Tháp pháo trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Hệ thống Tháp pháo trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo Công nghiệp Hệ thống Tháp pháo

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Turret Systems năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích của Turret Systems bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.