Phân tích thị trường xây dựng thương mại Thổ Nhĩ Kỳ

Thị trường Xây dựng Thương mại Thổ Nhĩ Kỳ ước tính sẽ đạt tốc độ CAGR lớn hơn 5% trong giai đoạn dự báo.

- Lĩnh vực xây dựng ở Thổ Nhĩ Kỳ đã suy giảm trong 5 quý liên tiếp với tỷ lệ ngày càng tăng kể từ quý 3 năm 2021. Ngành xây dựng ký hợp đồng 14,1%. Sự co lại trong lĩnh vực xây dựng không chỉ xảy ra trong quý 3 năm 2022. Mặc dù nền kinh tế Thổ Nhĩ Kỳ đã phát triển dưới sự dẫn dắt của xây dựng trong nhiều năm, nhưng lĩnh vực xây dựng đã suy thoái ở 14 trong số 17 quý vừa qua tính đến tháng 12 năm 2022.

- Nói cách khác, kể từ mùa hè năm 2018, ngành xây dựng chỉ tăng trưởng được 3 quý. Một sự thay đổi cụ thể khác về dữ liệu GDP là đáng chú ý. Tỷ trọng của ngành xây dựng trong tổng thể nền kinh tế đã tăng từ 4% lên 9% trong những năm 2000 nhưng tỷ trọng này đã nhanh chóng giảm đi trong những năm gần đây.

- Tính đến năm 2017, đầu tiên lĩnh vực này bắt đầu mất đà và sau đó bắt đầu thu hẹp lại. Trong quá trình này, tỷ trọng xây dựng trong nền kinh tế cũng sụt giảm và giảm xuống còn 4,8% trong 9 tháng đầu năm 2022. Đây là giá trị thấp nhất kể từ năm 2003.

- Nói cách khác, tỷ trọng của khu vực này trong nền kinh tế đã quay trở lại khoảng hai mươi năm trước. Để ngành này tăng trưởng trở lại, cần phải khôi phục đầu tư xây dựng và giải pháp cho vấn đề gia tăng chi phí đầu vào kinh niên.

- Tính đến giữa năm 2022, Istanbul có tỷ lệ lấp đầy 68,8%, tiếp theo là Antalya với tỷ lệ lấp đầy 57,2%. Kết quả là nhu cầu xây dựng khách sạn ở những thành phố này ngày càng lớn. 100.700 mét vuông giao dịch kho bãi đã được báo cáo trong quý đầu tiên của năm 2022.

- Do đó, 553.671 m2. là tổng khối lượng giao dịch trong ba quý đầu năm. Hiện tại, thiếu nhà kho phù hợp và nhu cầu đáng kể về cơ sở vật chất có không gian nội thất lớn. Do đó, lĩnh vực công nghiệp sẽ chứng kiến sự gia tăng hoạt động xây dựng do nguồn cung hạn chế và nhu cầu ngày càng tăng về các nhà kho phù hợp.

- Lĩnh vực xây dựng thương mại ở Thổ Nhĩ Kỳ được thúc đẩy bởi nhu cầu ngày càng tăng về không gian văn phòng, nhà kho, bệnh viện, trung tâm mua sắm và khách sạn. Sự phục hồi của ngành lưu trú đã đạt đến mức độ mới trong nửa đầu năm 2022, bất chấp tình trạng bất ổn về kinh tế và địa chính trị toàn cầu ngày càng gia tăng. Sự phục hồi tiếp tục hỗ trợ các điểm đến giải trí và nghỉ dưỡng.

- Thị trường đô thị cũng có động lực lớn hơn khi nhiều nhân viên quay trở lại văn phòng và khách du lịch quay trở lại trung tâm thành phố sau khi dỡ bỏ các yêu cầu và hạn chế về khẩu trang. Tính đến giữa năm 2022, 16,4 triệu người nước ngoài đã đến thăm Thổ Nhĩ Kỳ. Lượng du khách nước ngoài cao nhất được ghi nhận vào tháng 6, với hơn 5 triệu lượt khách. Mặc dù số lượng du khách nước ngoài tăng 185,7% so với năm trước, thấp hơn 9,5% so với thời kỳ trước đại dịch nhưng vẫn báo hiệu sự phục hồi nhanh chóng.

- Do COVID-19, ngành xây dựng ở Thổ Nhĩ Kỳ là ngành bị ảnh hưởng tiêu cực nhất. Do dịch bệnh, ngành đầu máy xe lửa, ngành xây dựng của Thổ Nhĩ Kỳ đã phải trải qua một thời gian rất khó khăn.

- Công việc đã ngừng hoạt động tại một số công trường và nhiều công ty đang cố gắng hoàn thành dự án của họ từ xa hoặc luân phiên. Với việc nới lỏng các hạn chế về đại dịch, ngành này đang cố gắng lấy lại sức sống trước đây. Mặc dù tình hình tài chính của ngành bị ảnh hưởng tiêu cực do giá cả ngày càng tăng và doanh thu giảm, nhưng dự đoán sẽ có sự phục hồi tùy thuộc vào các hành động được thực hiện trong nửa cuối năm 2021.

Xu hướng thị trường xây dựng thương mại Thổ Nhĩ Kỳ

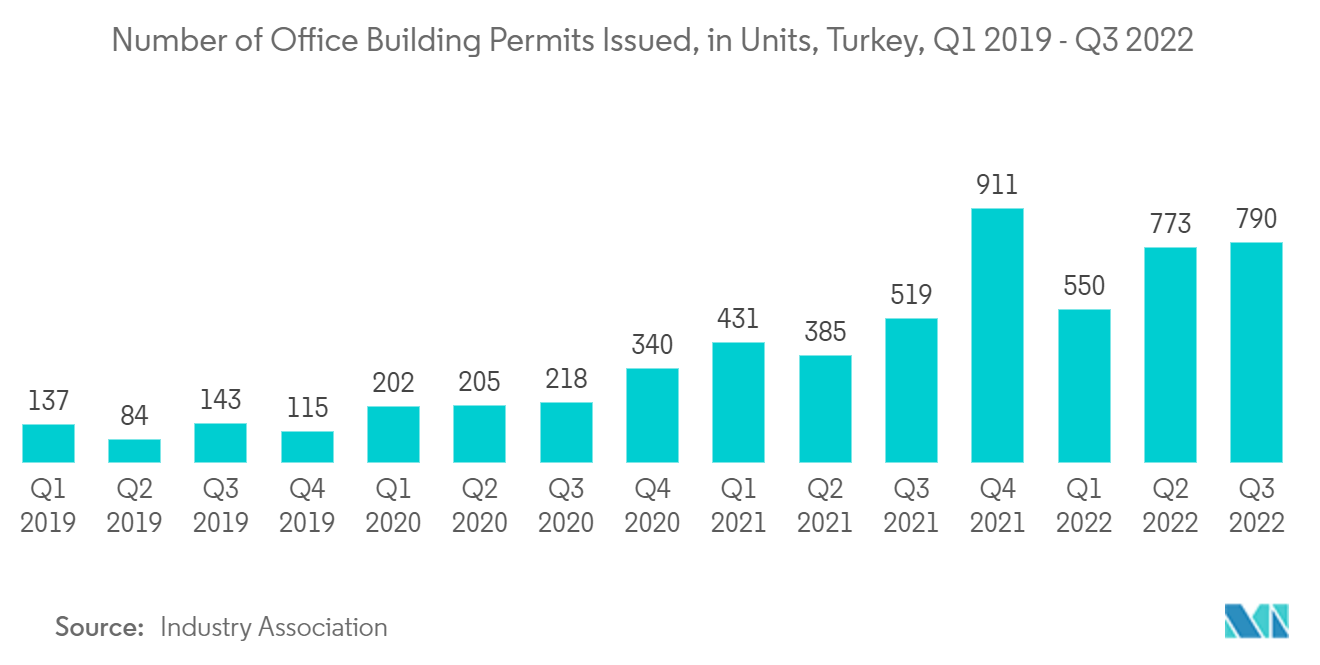

Nhu cầu về không gian văn phòng thúc đẩy tăng trưởng thị trường

Thị trường bất động sản thương mại ở Thổ Nhĩ Kỳ đã trở thành lựa chọn hấp dẫn đối với các nhà đầu tư do nhu cầu văn phòng ngày càng tăng do ảnh hưởng của đại dịch giảm bớt. Trong khi nguồn cung văn phòng hạng A hiện tại ở Istanbul vẫn ổn định ở mức 5,8 triệu m2 GLA tính đến giữa năm 2022, thì có khoảng 1,5 triệu m2 văn phòng đang được xây dựng và dự kiến tổng nguồn cung văn phòng hạng A sẽ vượt xa 7,3 triệu m2 GLA vào cuối năm 2023. Khoảng 90% nguồn cung trong tương lai bao gồm dự án Trung tâm tài chính quốc tế Istanbul nằm ở Ataşehir, dự kiến sẽ hoàn thành vào cuối năm 2022. Nhu cầu về văn phòng vẫn còn mạnh, với chỗ trống ở khu trung tâm tiếp tục xu hướng giảm trong quý thứ tư liên tiếp. Tỷ lệ trống giảm từ 18% vào cuối năm 2021 xuống còn 16,1% vào giữa năm 2022. Do nhu cầu về không gian chất lượng của người thuê vẫn ở mức cao nên nguồn cung tại các tòa nhà văn phòng cao cấp tiếp tục bị hạn chế trong nửa đầu năm 2022.

Tổng số văn phòng cho thuê là 37.781 m2 đã được đưa vào sử dụng trong nửa đầu năm 2022. Trong khi số lượng văn phòng cho thuê giảm 32% về quy mô thì tổng số giao dịch cho thuê mới lại cao hơn 9% so với cùng kỳ năm trước. Levent ở CBD, và Kozyatagi, Libadiye và Ataşehir ở phía châu Á đã trở nên nổi bật trong hoạt động cho thuê. Trong khi giá thuê văn phòng chính vẫn ổn định ở mức 25 USD/m2 so với cùng kỳ và quý trước, thì nó đã tăng mạnh 89,2% so với cùng kỳ lên 350 TRY (18,65 USD) mỗi tháng tính đến giữa năm 2022, do hoạt động tập trung ở những vị trí trung tâm nhất và xu hướng lạm phát tăng lên. Trong quý 3 năm nay, nguồn cung chung trên thị trường văn phòng Istanbul vẫn ở mức 6,46 triệu m2. Trong khi tổng giao dịch cho thuê trong quý 3 năm nay được ghi nhận là 106.118 m2. Như vậy, tổng giao dịch cho thuê trong 3 quý năm nay đạt 350.582 m2. Đây là mức tăng gấp đôi so với cùng kỳ năm trước. Nhu cầu ngày càng tăng về không gian văn phòng đang thúc đẩy sự tăng trưởng của thị trường.

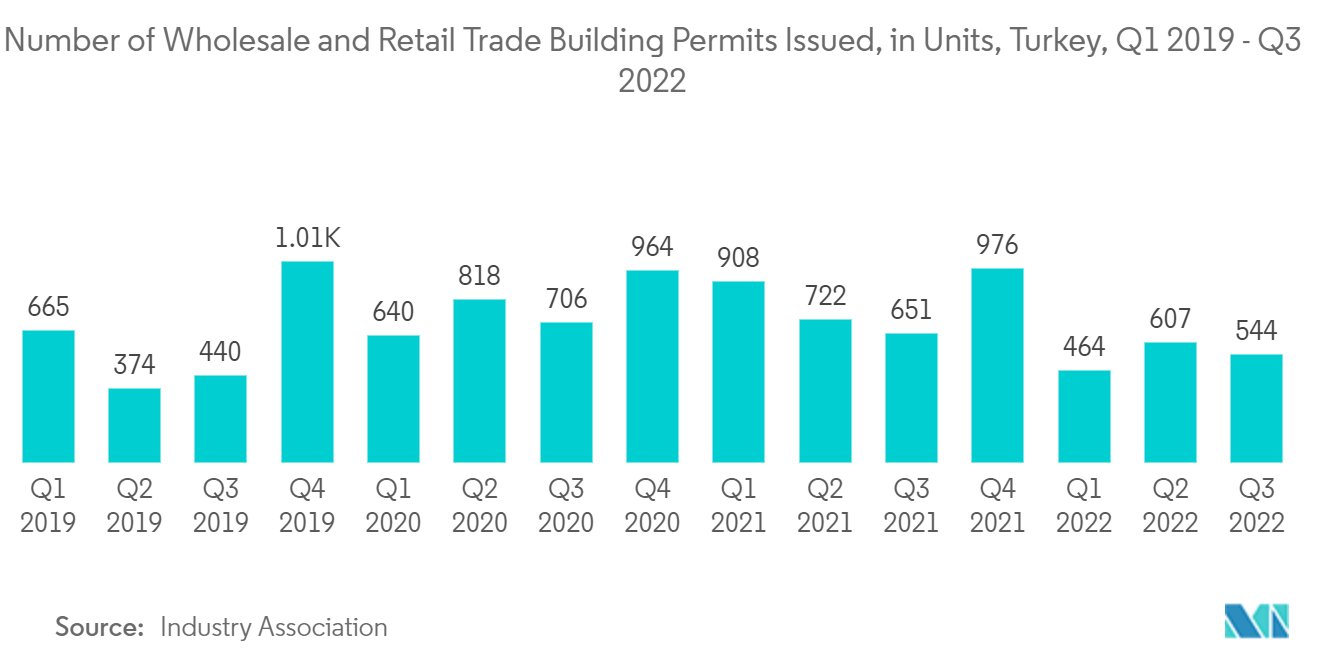

Phát triển ngành bán lẻ để hỗ trợ phát triển thị trường

Nguồn cung trung tâm mua sắm hiện tại đạt mức 14 triệu m2 tại 448 trung tâm ở Thổ Nhĩ Kỳ tính đến giữa năm 2022. Tốc độ mở cửa trung tâm mua sắm tăng nhanh trong nửa cuối năm 2021, vẫn duy trì được đà phát triển. Với diện tích cho thuê khoảng 120.000 m2, tổng cộng có 5 dự án trung tâm mua sắm gia nhập thị trường bán lẻ trong nửa đầu năm 2022. Hiện tại, khoảng 882.000 m2 GLA tại 29 trung tâm đang được xây dựng, bổ sung thêm nguồn cung 14,8 triệu m2 vào cuối năm 2024 Istanbul chiếm phần lớn nguồn cung với thị phần 37%, tiếp theo là Ankara và Izmir với thị phần lần lượt là 12% và 6%. Trong nửa đầu năm 2022, lượng khách đến trung tâm mua sắm đã cải thiện so với năm 2021, mặc dù mức độ vẫn giảm so với năm 2019. Tuy nhiên, mặc dù lượng khách đến trung tâm mua sắm thấp hơn nhưng hiệu suất doanh thu của các trung tâm mua sắm đã phục hồi hoàn toàn về mức trước đại dịch. Đặc biệt, trong tháng 4 và tháng 5, doanh thu hàng tháng của nhiều trung tâm mua sắm đã vượt qua mức bairam và mua sắm dịp lễ năm 2019.

Tính đến giữa năm 2022, giá thuê trung tâm mua sắm tính bằng EUR vẫn ổn định ở mức 70 EUR/m2/tháng (75,62 USD/m2/tháng). Tuy nhiên, giá thuê cơ bản dựa trên TRY được ghi nhận ở mức 1.050 TRY (55,95 USD) mỗi m2/tháng, với mức tăng lần lượt là 5% qoq và 50% yoy. Trong quý 3 năm 2022, nhu cầu gia tăng trên thị trường bán lẻ thu hút sự chú ý. Một nguyên nhân khác khiến nhu cầu tăng cao là lượng du khách nước ngoài sau đại dịch gần như bắt kịp giai đoạn trước đại dịch. Mặc dù chi phí ngày càng tăng do lạm phát và tỷ giá hối đoái biến động tiếp tục ảnh hưởng đến lĩnh vực này, tỷ lệ lấp đầy đáng kể vẫn được ghi nhận ở cả trung tâm mua sắm và trên các đường phố chính. Giá thuê tăng theo cả USD và TL dẫn đến nhu cầu trên thị trường bán lẻ tăng và nguồn cung hạn chế. Trong quý 3 năm 2022, người ta nhận thấy các nhà đầu tư vẫn tiếp tục chiến lược tăng trưởng bất chấp khó khăn trong việc tìm kiếm các cửa hàng trống. Do đó, lĩnh vực bán lẻ đang phát triển ở Thổ Nhĩ Kỳ sẽ hỗ trợ sự phát triển của thị trường.

Tổng quan về ngành xây dựng thương mại Thổ Nhĩ Kỳ

Thị trường xây dựng Thổ Nhĩ Kỳ khá cạnh tranh, mặc dù các công ty lớn trong nước và quốc tế đã tạo ra đủ môi trường cạnh tranh trong lĩnh vực này. Tuy nhiên, thị trường vẫn mở ra cơ hội cho các doanh nghiệp vừa và nhỏ nhờ sự đầu tư ngày càng tăng của chính phủ vào lĩnh vực này. Thị trường xây dựng thương mại Thổ Nhĩ Kỳ mang đến cơ hội tăng trưởng trong giai đoạn dự báo, điều này dự kiến sẽ thúc đẩy hơn nữa sự cạnh tranh trên thị trường. Việc các công ty lớn cạnh tranh với những công ty khác để giành thị phần đáng kể khiến thị trường xây dựng thương mại Thổ Nhĩ Kỳ không có mức độ hợp nhất có thể quan sát được.

Một số công ty chủ chốt trên thị trường bao gồm ENKA Insaat ve Sanayi AS, GAP Insaat, Yapi Merkezi Holding, Ronesans Holding, Albayrak Group, Yenigun Construction và YDA Group. Với vô số công ty tư nhân/công cộng cạnh tranh trong môi trường pháp lý tự do của ngành xây dựng, bất kỳ người chơi nào, địa phương, quốc gia hoặc đa quốc gia đều có thể dễ dàng tham gia thị trường và tạo ra thị phần của riêng mình.

Lãnh đạo thị trường xây dựng thương mại Thổ Nhĩ Kỳ

ENKA İnsaat ve Sanayi A.S.

GAP Insaat

Yapı Merkezi Holding

Rönesans Holding

Albayrak Group

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường xây dựng thương mại Thổ Nhĩ Kỳ

- Tháng 12 năm 2022: Ngân hàng Tái thiết và Phát triển Châu Âu (EBRD) sẽ cung cấp khoản vay chuyển đổi dài hạn trị giá 75 triệu EUR (79,5 triệu USD) cho một công ty con của Ronesans Holding của Thổ Nhĩ Kỳ để đầu tư cơ sở hạ tầng bệnh viện. Ronesans Saglik Yatirim, đơn vị của tập đoàn điều hành các bệnh viện, sẽ đảm nhận hoàn thành dự án bệnh viện mới mua lại trong danh mục đầu tư của họ. Rönesans hiện có 5 dự án bệnh viện đang hoạt động đang được triển khai, với tổng diện tích xây dựng là 3,2 triệu m2 và tổng sức chứa 7.100 giường. Sau khi tất cả các dự án này hoàn thành, Rönesans sẽ đạt tổng công suất 9.000 giường.

- Tháng 8 năm 2022: Việc xây dựng một sân vận động mới vừa bắt đầu ở thủ đô Thổ Nhĩ Kỳ, trên địa điểm Ankara 19 Mayıs Stadyumu, sân vận động này đã bị phá bỏ vào năm 2018. Địa điểm ban đầu được lên kế hoạch có sức chứa 55.000 khán giả. Tuy nhiên, dự án đã bị bỏ qua và nhà thi đấu cuối cùng sẽ có sức chứa 45.000 người. Vào ngày 13 tháng 6 năm 2022, một thỏa thuận đã được ký kết với nhà thầu trở thành tập đoàn của Yıldızlar Grup và ASL İnşaat. Giá trị của hợp đồng là 4,52 tỷ TRY (0,24 tỷ USD), tất cả đều đến từ quỹ công. Việc xây dựng sân vận động dự kiến sẽ hoàn thành muộn nhất vào năm 2025. Khán phòng sẽ bao gồm các khán đài cao, hai tầng, bao quanh sân ở mọi phía.

Phân khúc ngành xây dựng thương mại Thổ Nhĩ Kỳ

Xây dựng thương mại liên quan đến việc xây dựng các dự án có thể được cho thuê hoặc bán trong khu vực tư nhân. Những không gian này có thể là bất cứ thứ gì từ văn phòng, nhà máy sản xuất đến trung tâm y tế và trung tâm mua sắm bán lẻ.

Báo cáo cung cấp phân tích cơ bản toàn diện về thị trường Xây dựng Thương mại Thổ Nhĩ Kỳ, bao gồm các xu hướng thị trường hiện tại, các hạn chế, cập nhật công nghệ và thông tin chi tiết về các phân khúc khác nhau và bối cảnh cạnh tranh của ngành. Ngoài ra, tác động của COVID-19 đã được tổng hợp và xem xét trong quá trình nghiên cứu. Thị trường xây dựng thương mại Thổ Nhĩ Kỳ được phân chia theo Loại (Xây dựng tòa nhà văn phòng, Xây dựng bán lẻ, Xây dựng khách sạn, Xây dựng tổ chức và các loại khác). Báo cáo đưa ra quy mô thị trường về giá trị (USD) cho tất cả các phân khúc trên.

| Xây dựng tòa nhà văn phòng |

| Xây dựng bán lẻ |

| Xây dựng khách sạn |

| Xây dựng thể chế |

| Người khác |

| Theo loại | Xây dựng tòa nhà văn phòng |

| Xây dựng bán lẻ | |

| Xây dựng khách sạn | |

| Xây dựng thể chế | |

| Người khác |

Câu hỏi thường gặp về nghiên cứu thị trường xây dựng thương mại Thổ Nhĩ Kỳ

Quy mô Thị trường Xây dựng Thương mại Trukey hiện tại là bao nhiêu?

Thị trường Xây dựng Thương mại Trukey dự kiến sẽ đạt tốc độ CAGR lớn hơn 5% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chủ chốt trong Thị trường Xây dựng Thương mại Trukey?

ENKA İnsaat ve Sanayi A.S., GAP Insaat, Yapı Merkezi Holding, Rönesans Holding, Albayrak Group là những công ty lớn hoạt động tại Thị trường Xây dựng Thương mại Trukey.

Thị trường Xây dựng Thương mại Trukey này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Xây dựng Thương mại Trukey trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Xây dựng Thương mại Trukey trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành xây dựng thương mại Trukey

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Công ty Xây dựng Thương mại Trukey năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích của Trukey Commercial Construction bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.