Quy mô thị trường thiochemicals

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

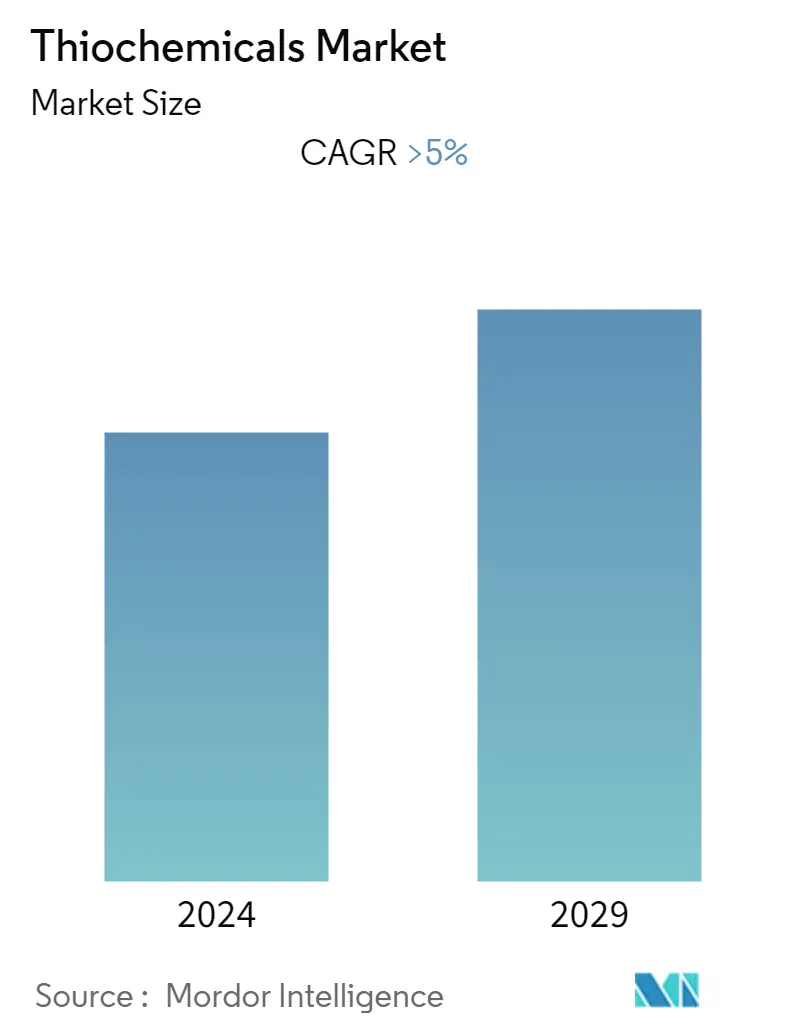

| CAGR | > 5.00 % |

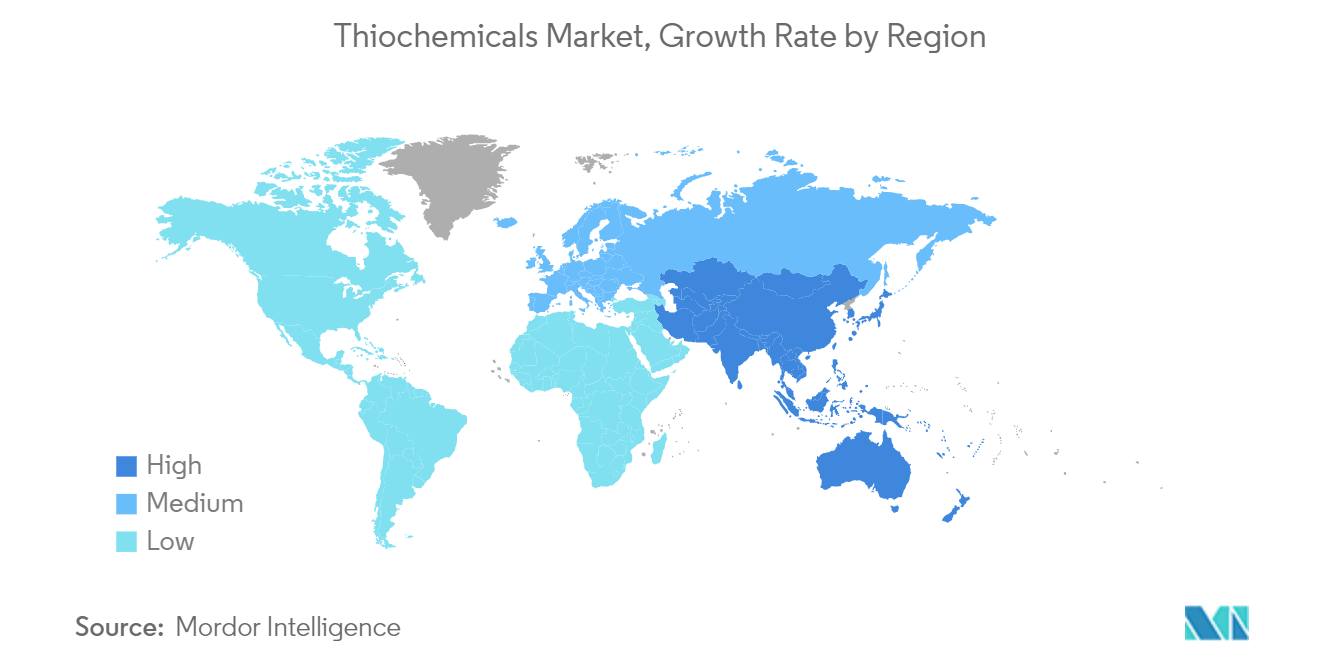

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

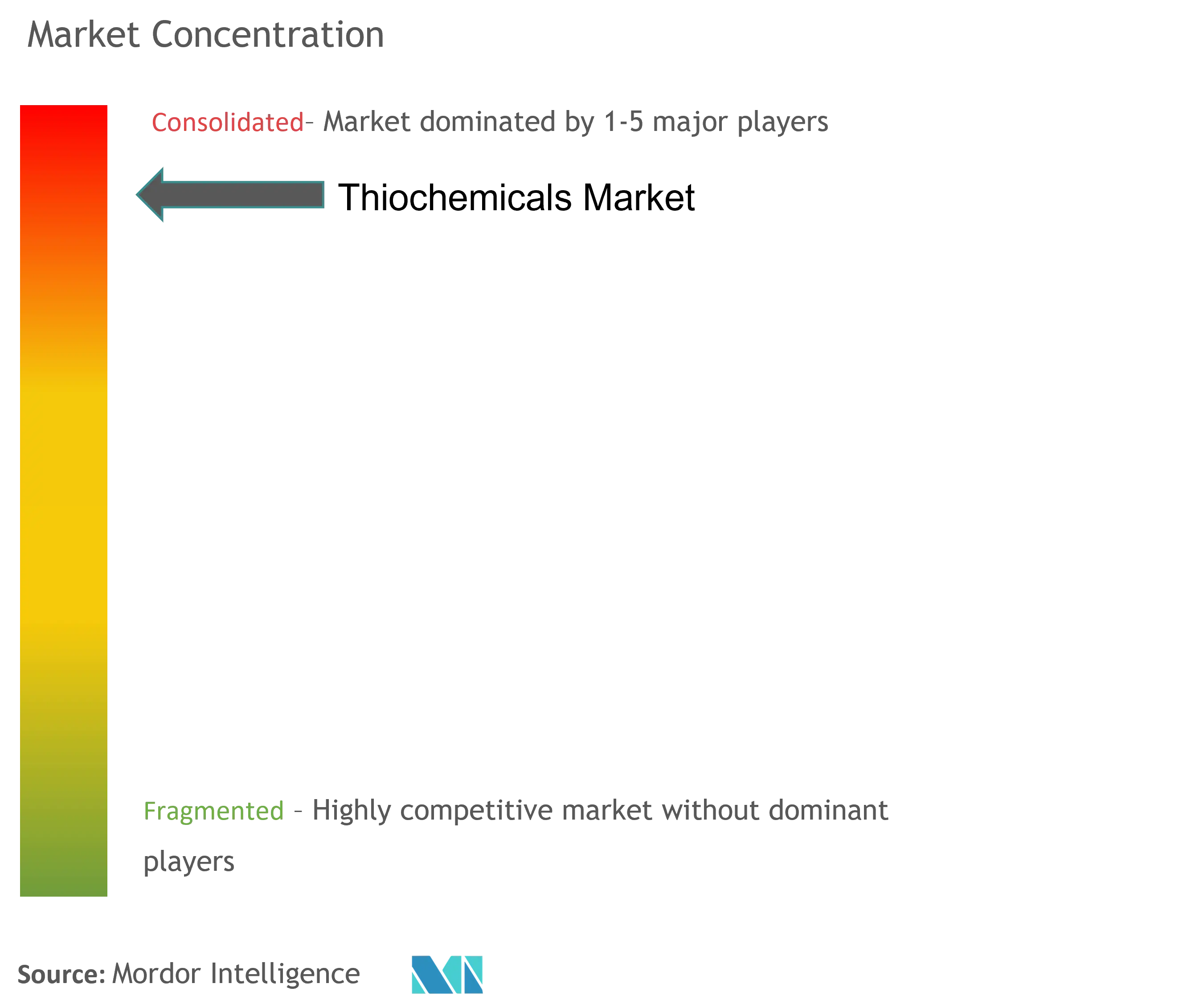

| Tập Trung Thị Trường | Cao |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường thiochemicals

Trong khung thời gian dự báo, thị trường thiochemicals dự kiến sẽ đạt tốc độ CAGR trên 5%.

Đại dịch COVID-19 có tác động cả ngắn hạn và dài hạn đến thị trường. Ngành công nghiệp dầu khí suy yếu, cũng như hoạt động polyme và hóa chất tạm dừng trong thời gian ngắn do lệnh phong tỏa do đại dịch, đã có tác động bất lợi đến nhu cầu thị trường thiochemical. Tuy nhiên, nhu cầu về thiochemical đã tăng lên đáng kể trong thời kỳ hậu đại dịch và dự kiến sẽ tiếp tục đi theo con đường đó.

- Việc sử dụng thiochemical ngày càng tăng trong sản xuất methionine, chất đóng vai trò là chất dinh dưỡng chính cho ngành chăn nuôi gia cầm, dự kiến sẽ thúc đẩy tăng trưởng thị trường.

- Tuy nhiên, độc tính cao của thiochemicals, chẳng hạn như isopropyl mercaptan và tetrahydrothiophene, dễ cháy và cực kỳ độc hại đối với động vật thủy sinh, có khả năng cản trở sự phát triển của thị trường.

- Sự thâm nhập thị trường ngày càng tăng ở các nền kinh tế châu Phi, như Nam Phi và Kenya, dự kiến sẽ mang lại cơ hội đáng kể cho thị trường thiochemicals ở các nền kinh tế mới nổi.

- Khu vực Châu Á - Thái Bình Dương thống trị thị trường thiochemical và được dự báo là thị trường lớn nhất cho thiochemical trong giai đoạn dự báo.

Xu hướng thị trường thiochemicals

Việc sử dụng ngày càng tăng trong dinh dưỡng động vật

- Trong dinh dưỡng động vật, thiochemicals chủ yếu được sử dụng ở dạng metyl mercaptan, chất này được dùng để sản xuất methionine. Methionine chủ yếu được sử dụng trong thức ăn chăn nuôi gia súc và gia cầm như một chất bổ sung vào chế độ ăn uống.

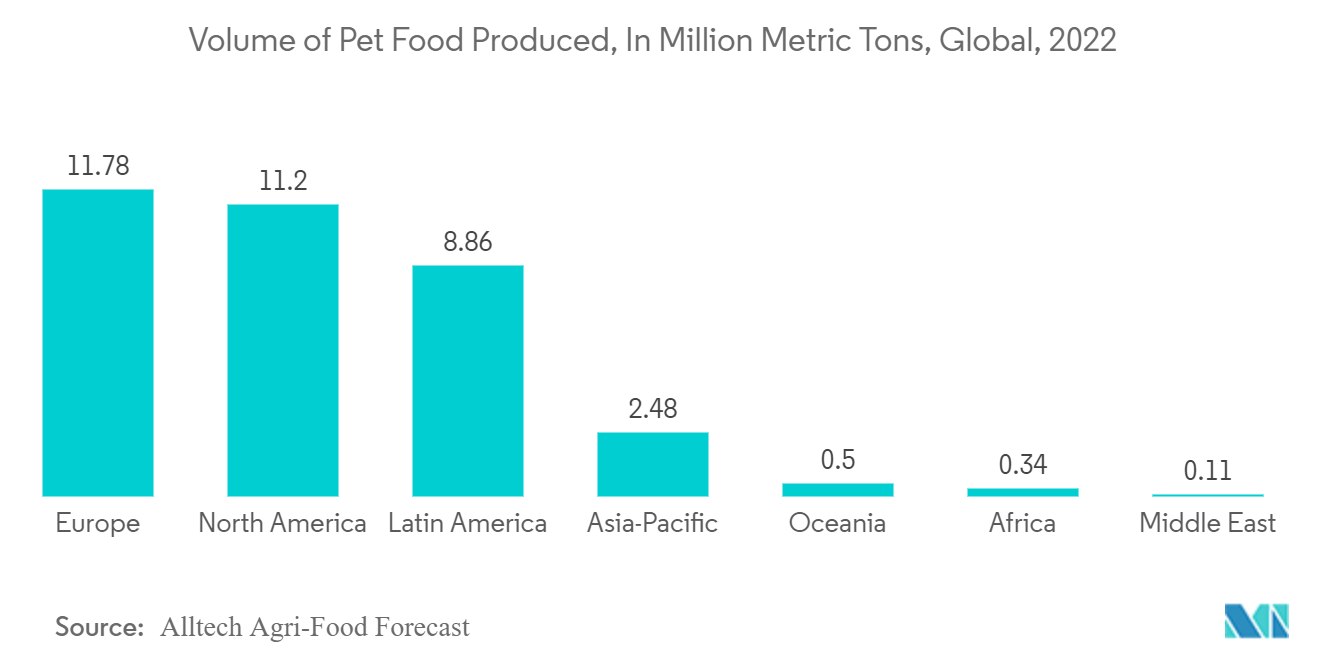

- Theo Dự báo Thực phẩm Nông nghiệp của Alltech năm 2023, Châu Âu và Bắc Mỹ sản xuất nhiều thức ăn cho vật nuôi nhất trên thế giới vào năm 2022. Tổng cộng, họ đã sản xuất được hơn 11 triệu tấn. Với khối lượng sản xuất khoảng 8,86 triệu tấn, Châu Mỹ Latinh đứng thứ ba.

- Alltech cũng cho biết Hoa Kỳ có thị trường thức ăn cho vật nuôi lớn nhất thế giới. Vào năm 2021, doanh số bán thức ăn cho thú cưng ở Hoa Kỳ sẽ đạt gần 44 tỷ USD. Điều đáng chú ý là hầu hết các công ty thức ăn cho thú cưng hàng đầu trên toàn cầu đều có trụ sở tại Hoa Kỳ, như Mars Petcare Inc., Nestlé Purina PetCare, và JM Smucker.

- Do dân số ngày càng tăng, mọi người trên khắp thế giới có xu hướng ăn nhiều thịt gà hơn. Điều này dự kiến sẽ làm tăng nhu cầu về thịt và trứng gà cũng như tăng cường sử dụng thiochemicals trong ngành.

- Dự báo Nông nghiệp OECD-FAO 2022-2031 dự đoán sản lượng thịt thế giới sẽ tăng 5% lên 339 tấn vào năm 2021. Điều này chủ yếu là do sản lượng thịt lợn của Trung Quốc tăng 34%, sau hai năm giảm mạnh do dịch bệnh. bùng phát Dịch tả lợn châu Phi (ASF). Nhập khẩu thịt toàn cầu ước tính đạt 40 tấn vào năm 2021, trong đó nhập khẩu thịt gà dẫn đầu. Hầu hết nhu cầu nhập khẩu thịt tăng lên này đến từ các nhà xuất khẩu hàng đầu như Brazil, Liên minh Châu Âu và Hoa Kỳ.

- Triển vọng Nông nghiệp OECD-FAO 2022-2031 cũng cho biết, đến năm 2031, lượng protein trong thịt gà, lợn, bò và cừu sẽ tăng lần lượt là 16%, 17%, 8% và 16%. So với Trong giai đoạn từ 2019 đến 2022, dự kiến 47% tổng lượng protein từ thịt sẽ đến từ thịt gà, tiếp theo là lợn, cừu và bò.

- Dự báo cũng cho biết thế giới sẽ tiêu thụ 133.996,62 triệu tấn thịt gia cầm vào năm 2021 và 153.849,67 triệu tấn thịt gia cầm vào năm 2031. Đến năm 2031, thịt gia cầm vẫn sẽ là nguyên nhân chính khiến sản lượng thịt toàn cầu tăng 16%.

Trung Quốc thống trị thị trường khu vực châu Á - Thái Bình Dương

- Nhu cầu thiochemical của Trung Quốc để sản xuất methionine đang tăng nhanh hơn mức trung bình toàn cầu, do nhu cầu về các sản phẩm thịt từ tầng lớp trung lưu giàu có của Trung Quốc ngày càng tăng. Sự tăng trưởng vượt bậc có thể được giải thích là do ngành chăn nuôi và trồng trọt đang sử dụng ngày càng nhiều thức ăn chăn nuôi.

- Các nhà sản xuất Methionine đang mở rộng sản xuất trong nước bằng cách thành lập các nhà máy mới. Điều này giúp chuỗi công nghiệp thức ăn chăn nuôi của đất nước mở rộng thượng nguồn và thúc đẩy đáng kể sự phát triển của ngành chăn nuôi và chế biến thức ăn chăn nuôi.

- Triển vọng Nông nghiệp OECD-FAO 2022-2031 nêu trong báo cáo của mình rằng tổng sản lượng thịt gia cầm ở Trung Quốc năm 2021 là 21.448 nghìn tấn, dự kiến sẽ đạt 24.448 nghìn tấn vào năm 2031. Mặt khác, tổng lượng tiêu thụ Sản lượng thịt gia cầm ở Trung Quốc năm 2021 là khoảng 22.318 nghìn tấn, dự kiến cũng sẽ tăng dần do chuyển sang chăn nuôi nhiều động vật giàu protein hơn trong những năm gần đây.

- Hơn nữa, theo Hiệp hội Công nghiệp Thức ăn chăn nuôi Trung Quốc, tổng sản lượng thức ăn công nghiệp ở Trung Quốc trong nửa đầu năm 2022 ước tính vào khoảng 136 triệu tấn.

- Ngoài ra, hoạt động lọc dầu ngày càng tăng trong nước và nhu cầu khí đốt tự nhiên cao hơn dự kiến sẽ giúp thị trường tăng trưởng rất nhiều.

- Theo Đánh giá thống kê năng lượng thế giới năm 2022 của BP, Trung Quốc sản xuất nhiều dầu nhất ở khu vực châu Á - Thái Bình Dương vào năm 2021. Nước này sản xuất gần 200 triệu tấn dầu, cao hơn 2,5% so với năm trước.

- Chiếm 1/3 thị trường khí đốt tự nhiên vào năm 2021, Trung Quốc cũng là nhà sản xuất khí đốt tự nhiên lớn nhất khu vực. Tổng cộng có khoảng 210 tỷ mét khối khí đốt tự nhiên được sản xuất ở Trung Quốc trong thời kỳ đó.

Tổng quan về ngành công nghiệp hóa chất

Thị trường hóa chất có tính chất rất hợp nhất. Các công ty lớn trên thị trường bao gồm (không theo thứ tự cụ thể) Arkema, Daicel Corporation, Chevron Phillips Chemical Company LLC, Hebei Yanuo Bioscience Co., Ltd., và Toray Fine Chemicals Co., Ltd., cùng những công ty khác.

Dẫn đầu thị trường thiochemicals

-

Daicel Corporation

-

Chevron Phillips Chemical Company LLC

-

Hebei Yanuo Bioscience Co., Ltd.

-

Toray Fine Chemicals Co. Ltd.

-

Arkema

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiochemicals

- Những phát triển gần đây liên quan đến thị trường được nghiên cứu sẽ được trình bày trong báo cáo đầy đủ.

Báo cáo thị trường Thiochemicals - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển

4.1.1 Sử dụng Thiochemicals trong sản xuất Methionine

4.1.2 Trình điều khiển khác

4.2 Kiềm chế

4.2.1 Độc tính cao của hóa chất thiochemical

4.2.2 Những hạn chế khác

4.3 Phân tích chuỗi giá trị ngành

4.4 Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người tiêu dùng

4.4.3 Mối đe dọa của những người mới

4.4.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.4.5 Mức độ cạnh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường tính theo khối lượng)

5.1 Kiểu

5.1.1 Mercaptan

5.1.1.1 Dimethyl Disulfide (DMDS)

5.1.2 Dimetyl Sulfoxit (DMSO)

5.1.3 Axit thioglycolic và este

5.1.4 Các loại khác

5.2 Công nghiệp người dùng cuối

5.2.1 Dinh dưỡng động vật

5.2.2 Dầu khí

5.2.3 Polyme và hóa chất

5.2.4 Các ngành người dùng cuối khác

5.3 Địa lý

5.3.1 Châu á Thái Bình Dương

5.3.1.1 Trung Quốc

5.3.1.2 Ấn Độ

5.3.1.3 Nhật Bản

5.3.1.4 Hàn Quốc

5.3.1.5 Phần còn lại của Châu Á-Thái Bình Dương

5.3.2 Bắc Mỹ

5.3.2.1 Hoa Kỳ

5.3.2.2 Canada

5.3.2.3 México

5.3.3 Châu Âu

5.3.3.1 nước Đức

5.3.3.2 Vương quốc Anh

5.3.3.3 Nước Ý

5.3.3.4 Pháp

5.3.3.5 Tây ban nha

5.3.3.6 Phần còn lại của châu Âu

5.3.4 Phần còn lại của thế giới

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Thị phần (%)**/Phân tích xếp hạng

6.3 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.4 Hồ sơ công ty

6.4.1 Arkema

6.4.2 Bruno Bock

6.4.3 Chevron Phillips Chemical Company LLC

6.4.4 Daicel Corporation

6.4.5 Dr. Spiess Chemische Fabrik GmbH

6.4.6 Hebei Yanuo Bioscience Co. Ltd.

6.4.7 Merck KGaA

6.4.8 Taizhou Sunny Chemical Co. Ltd.

6.4.9 TCI Chemicals

6.4.10 Toray Fine Chemicals Co. Ltd.

6.4.11 Zhongke Fine Chemical Co. Ltd.

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

7.1 Tăng cường thâm nhập vào các nền kinh tế châu Phi, như Nam Phi và Kenya

Phân khúc ngành công nghiệp hóa chất

Thiochemicals là một loại hóa chất trong đó phân tử oxy được thay thế bằng lưu huỳnh, dẫn đến sự hình thành hợp chất thio. Thionation là một quá trình hóa học xảy ra khi các ion lưu huỳnh thay thế các ion oxy. Lưu huỳnh là một phân tử quan trọng được sử dụng trong sản xuất thiochemicals, chủ yếu là methyl mercaptan, đóng vai trò là tiền chất của axit amin được sử dụng trong các sản phẩm thức ăn chăn nuôi. Thị trường thiochemicals được phân chia theo loại hình, ngành người dùng cuối và địa lý. Theo loại, thị trường được phân thành mercaptan, dimethyl sulfoxide, axit thioglycolic, este và các loại khác. Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành dinh dưỡng động vật, dầu khí, polyme và hóa chất cũng như các ngành công nghiệp dành cho người dùng cuối khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường hóa chất thiochemical ở 12 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên khối lượng (tấn).

| Kiểu | ||||

| ||||

| ||||

| ||||

|

| Công nghiệp người dùng cuối | ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường của Thiochemicals

Quy mô thị trường Thiochemicals hiện tại là bao nhiêu?

Thị trường Thiochemicals dự kiến sẽ đạt tốc độ CAGR lớn hơn 5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Thiochemicals?

Daicel Corporation, Chevron Phillips Chemical Company LLC, Hebei Yanuo Bioscience Co., Ltd., Toray Fine Chemicals Co. Ltd., Arkema là những công ty lớn hoạt động tại Thị trường Thiochemicals.

Khu vực nào phát triển nhanh nhất trong Thị trường Thiochemicals?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Thiochemicals?

Năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Thiochemicals.

Thị trường Thiochemicals này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thiochemicals trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiochemicals trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Thiochemicals

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiochemicals năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích của Thiochemicals bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.