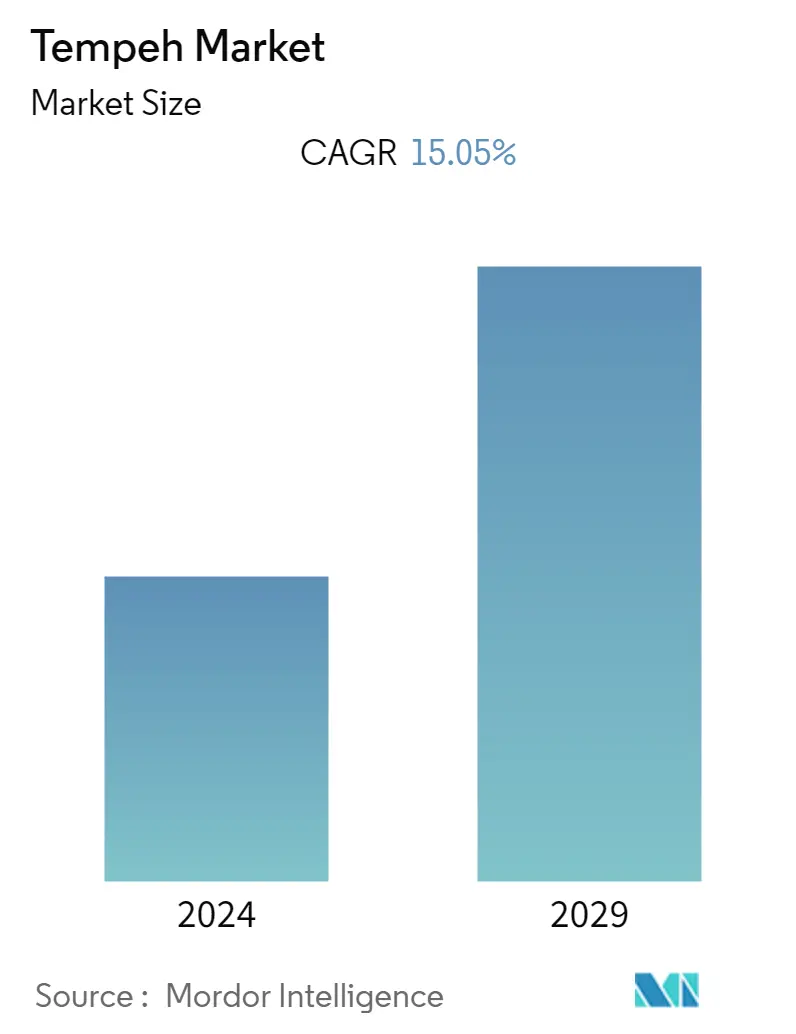

Quy mô thị trường Tempeh

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| CAGR | 15.05 % |

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường Tempeh

Thị trường Tempeh dự kiến sẽ đạt tốc độ CAGR là 15,05% trong giai đoạn dự báo.

Với dân số thuần chay trên thị trường ngày càng tăng, nhu cầu về các sản phẩm thay thế thịt như các sản phẩm thịt làm từ thực vật đã tăng đáng kể trong những năm gần đây. Tempeh là một trong những loại thịt có nguồn gốc thực vật được tiêu thụ phổ biến nhất trên thị trường. Tempeh là một loại thực phẩm giàu chất dinh dưỡng, đa năng đang trở nên phổ biến trên toàn thế giới với việc tiêu thụ thực phẩm có nguồn gốc thực vật ngày càng tăng vì tempeh là một lựa chọn dinh dưỡng trong bữa ăn. Ngoài ra, với sự linh hoạt ngày càng tăng của người tiêu dùng trên thị trường, tuy nhiên, thách thức lớn trong lĩnh vực này là sự hiện diện của một số lượng lớn các sản phẩm cạnh tranh trên thị trường, chẳng hạn như đậu phụ, protein thực vật có kết cấu (TVP), mì căn và Quorn.

Ngoài ra, trong những năm gần đây, mối lo ngại ngày càng tăng về việc lạm dụng động vật để sản xuất thịt đã có tác động đáng kể đến cách người tiêu dùng nghĩ về việc tiêu thụ thịt. Yếu tố này làm thay đổi hơn nữa sự lựa chọn tiêu dùng của người tiêu dùng đối với các sản phẩm thịt có nguồn gốc thực vật nhằm giảm việc giết mổ động vật để lấy thịt và do đó làm tăng nhu cầu về các sản phẩm tương tự thịt trên thị trường. Hơn nữa, nhiều tổ chức khác nhau coi việc giết mổ là một vấn đề đạo đức. Theo Animal Clock, tính đến năm 2022, hơn 55 tỷ động vật trên cạn và dưới biển sẽ bị giết mổ hàng năm để hỗ trợ nguồn cung cấp thực phẩm ở các quốc gia như Hoa Kỳ.

Xu hướng thị trường Tempeh

Nhu cầu ngày càng tăng đối với thực phẩm có nguồn gốc thực vật

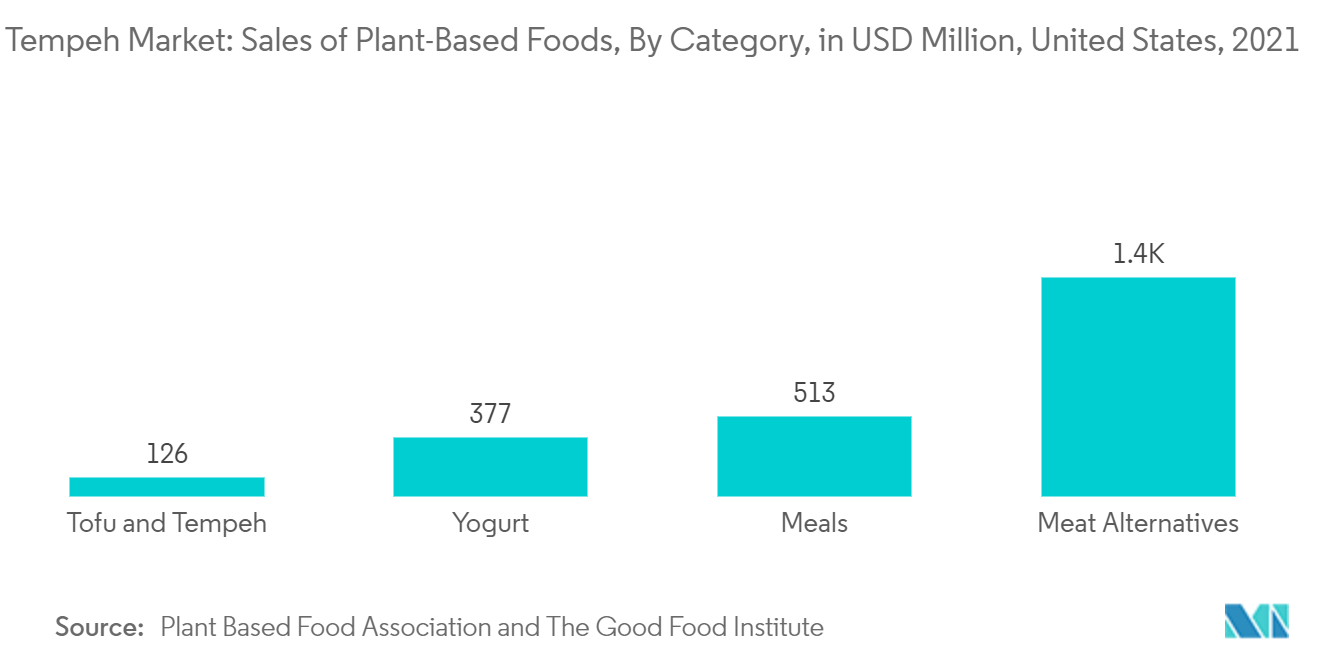

Sự ưa thích của người tiêu dùng đối với thực phẩm lành mạnh hơn đã dẫn đến nhu cầu về thực phẩm chay và thuần chay như thực phẩm đậu nành và tempeh. Phân khúc đậu nành được ước tính đã tăng trưởng đáng kể trong những năm gần đây do nhận thức ngày càng tăng của người tiêu dùng về lợi ích sức khỏe của nó, chẳng hạn như giảm béo phì và lượng đường trong máu, cũng như ứng dụng rộng rãi của nó trong các sản phẩm thực phẩm khác nhau như đồ nướng và đồ ăn nhẹ. Ngoài ra, những đổi mới trong lĩnh vực này đã tiếp tục thúc đẩy sự phát triển của thị trường tempeh. Theo United Soybean Board, tỷ lệ người tiêu dùng tiêu thụ thực phẩm đậu nành tại Hoa Kỳ từ năm 2016 đến năm 2021 không ngừng có xu hướng tăng lên. Mặc dù tempeh có vị trung tính và mùi khó chịu nhưng người tiêu dùng trên thị trường lại ưa chuộng những sản phẩm này vì chúng phù hợp với nhiều nền ẩm thực châu Á và phương Tây. Điều này khuyến khích các nhà sản xuất trên thị trường cung cấp các sản phẩm tempeh ở dạng không mùi để thu hút người tiêu dùng trên thị trường. do nhu cầu về các sản phẩm này, các chiến dịch quảng cáo và đầu tư để thúc đẩy việc tiêu thụ thịt có nguồn gốc thực vật của người tiêu dùng. Ví dụ, chính phủ Đan Mạch đã đầu tư ước tính khoảng 10 triệu USD vào việc thúc đẩy đổi mới, bán hàng và giáo dục dựa trên thực vật trên toàn quốc.

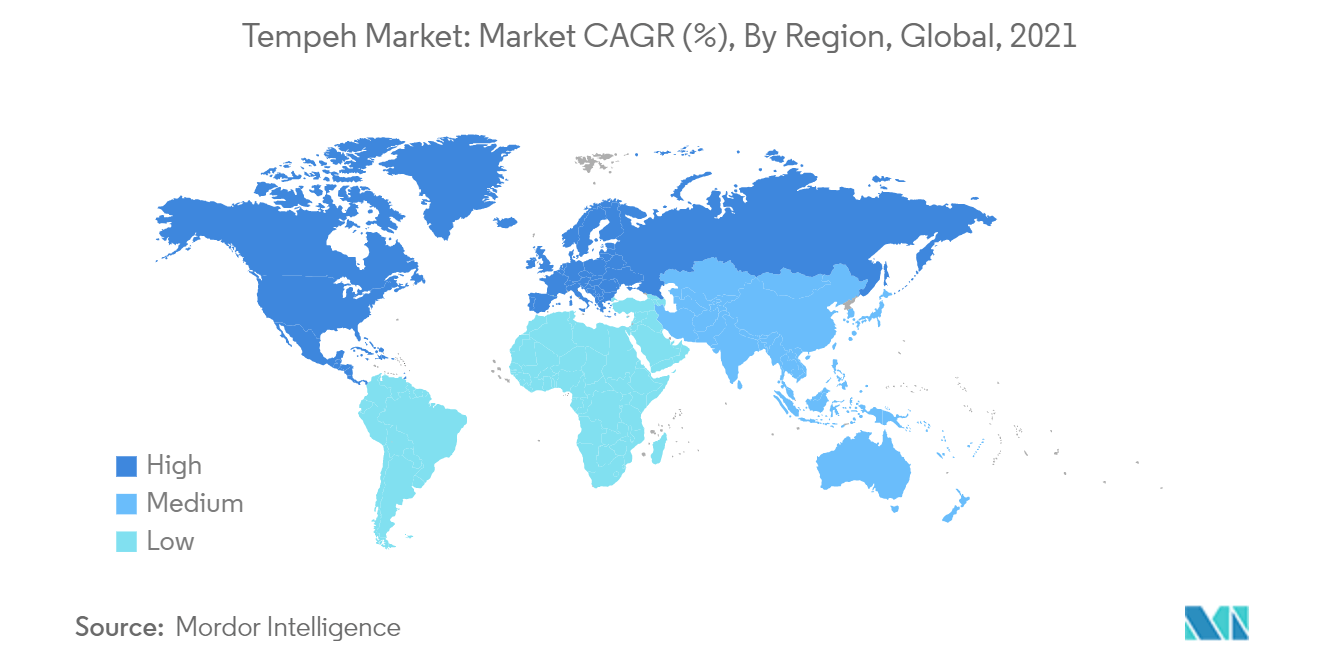

Châu Á-Thái Bình Dương chứng kiến sự tăng trưởng nhanh nhất

Khu vực Châu Á - Thái Bình Dương đã chứng kiến sự tăng trưởng liên tục của thị trường tempeh do giá thành thấp hơn so với các sản phẩm thay thế thịt khác. Hơn nữa, nó mang lại nhiều lợi ích khác nhau như tăng sản xuất kháng thể, giảm nguy cơ mắc bệnh tiểu đường và giảm mức cholesterol trong cơ thể, điều này dẫn đến nhu cầu về tempeh tăng cao. Người tiêu dùng tempeh lớn nhất trong khu vực là Trung Quốc, tiếp theo là Indonesia và Hàn Quốc. Tempeh là nguồn protein chủ yếu và là một phần thường xuyên trong chế độ ăn kiêng ở các nước Đông Nam Á, đặc biệt là Indonesia. Tuy nhiên, sản lượng đậu nành không đủ đáp ứng khối lượng tiêu thụ. Do đó, nước này nhập khẩu rất nhiều đậu nành từ Hoa Kỳ. Theo Thống kê Indonesia, hơn 60% đậu nành nhập khẩu từ Hoa Kỳ, trị giá 1.286,84 triệu USD, sẽ được nhập khẩu vào năm 2021. Ngoài ra, Hiệp hội Đậu nành Hoa Kỳ và việc thành lập Diễn đàn Tempeh Indonesia của Tiếp thị Quốc tế cũng cung cấp hỗ trợ tài chính và cơ sở hạ tầng. cho các nhà sản xuất tempeh địa phương ở Indonesia, góp phần vào tiềm năng của thị trường tempeh ở Indonesia.

Tổng quan về ngành Tempeh

Thị trường tempeh toàn cầu có tính cạnh tranh cao, với một số lượng lớn các công ty trong nước và đa quốc gia cạnh tranh để giành thị phần và đổi mới sản phẩm là một cách tiếp cận chiến lược quan trọng được các công ty hàng đầu áp dụng. Ngoài ra, sáp nhập, mở rộng, mua lại và hợp tác với các công ty khác là những chiến lược phổ biến để nâng cao sự hiện diện của công ty và thúc đẩy thị trường. Các công ty chủ chốt trong thị trường tempeh bao gồm Nutrisoy Pty Ltd., Future Food Group BV, Tempeh Meades LTD., Noble Bean Inc. và Maple Leaf Foods Inc. Ngoài ra, các công ty hàng đầu đang tập trung tận dụng các cơ hội để mở rộng danh mục sản phẩm của họ sang đáp ứng yêu cầu của nhiều phân khúc sản phẩm khác nhau, đặc biệt là danh mục đồ ăn vặt. Hơn nữa, các công ty toàn cầu này đang sáp nhập với các công ty sản xuất tempeh địa phương để tận dụng giá trị thương hiệu, chuỗi phân phối và chuỗi cung ứng của họ.

Lãnh đạo thị trường Tempeh

-

Tempeh Meades Ltd

-

Maple Leaf Foods Inc.

-

Future Food Group (FFG B.V)

-

Nutrisoy Pty Ltd

-

Noble Bean Inc

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường Tempeh

- Tháng 6 năm 2022 Công ty Hello Tepayy tung ra sản phẩm tempeh tại Ấn Độ. Phạm vi sản phẩm bao gồm các viên tempeh và các sản phẩm tempeh khác được ướp theo công thức địa phương để thu hút người tiêu dùng. Những sản phẩm nấu sẵn này được bán lẻ trên khắp các thành phố lớn như Chennai, Hyderabad và Mumbai.

- Tháng 3 năm 2022 Thương hiệu Lightlife của Maple Leaf Foods ra mắt sản phẩm viên tempeh làm từ thực vật mới tại Hoa Kỳ nhân dịp Tháng Dinh dưỡng Quốc gia. Những khối này đã sẵn sàng để nấu và được bán lẻ trên các trang web Thương mại điện tử như Amazon và các cửa hàng bán lẻ ở California. Các sản phẩm này có ba hương vị là Teriyaki, Southwest và Tikka Masala.

- Tháng 8 năm 2021 Thương hiệu tempeh Plant Power của Vương quốc Anh đánh dấu sự hiện diện trực tuyến đầu tiên tại Các Tiểu vương quốc Ả Rập Thống nhất thông qua nhà bán lẻ tạp hóa trực tuyến Kibsons. Chuyên về các sản phẩm tempeh của Indonesia, công ty sẽ bán đầy đủ các sản phẩm tempeh, bao gồm tempeh hun khói, tempeh phương Đông, BBQ, nguyên bản và cà ri.

Báo cáo thị trường Tempeh - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu & Định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển thị trường

4.2 Hạn chế thị trường

4.3 Phân tích năm lực lượng của Porter

4.3.1 Mối đe dọa của những người mới

4.3.2 Quyền thương lượng của người mua/người tiêu dùng

4.3.3 Sức mạnh thương lượng của nhà cung cấp

4.3.4 Mối đe dọa của sản phẩm thay thế

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Kiểu

5.1.1 Hữu cơ

5.1.2 Thường xuyên

5.2 Kênh phân phối

5.2.1 Đại siêu thị/Siêu thị

5.2.2 Cửa hang tiện lợi

5.2.3 Cửa hàng bán lẻ trực tuyến

5.2.4 Các kênh phân phối khác

5.3 Địa lý

5.3.1 Bắc Mỹ

5.3.1.1 Hoa Kỳ

5.3.1.2 Canada

5.3.1.3 México

5.3.1.4 Phần còn lại của Bắc Mỹ

5.3.2 Châu Âu

5.3.2.1 Tây ban nha

5.3.2.2 Vương quốc Anh

5.3.2.3 nước Đức

5.3.2.4 Pháp

5.3.2.5 Nước Ý

5.3.2.6 Nga

5.3.2.7 Phần còn lại của châu Âu

5.3.3 Châu á Thái Bình Dương

5.3.3.1 Trung Quốc

5.3.3.2 Nhật Bản

5.3.3.3 Ấn Độ

5.3.3.4 Châu Úc

5.3.3.5 Phần còn lại của Châu Á-Thái Bình Dương

5.3.4 Nam Mỹ

5.3.4.1 Brazil

5.3.4.2 Argentina

5.3.4.3 Phần còn lại của Nam Mỹ

5.3.5 Trung Đông và Châu Phi

5.3.5.1 Nam Phi

5.3.5.2 các Tiểu Vương Quốc Ả Rập Thống Nhất

5.3.5.3 Phần còn lại của Trung Đông và Châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.2 Phân tích thị phần

6.3 Hồ sơ công ty

6.3.1 Nutrisoy Pty Ltd.

6.3.2 Future Food Group (FFG B.V.)

6.3.3 Tempeh Meades Ltd

6.3.4 Noble Bean Inc

6.3.5 Maple Leaf Foods Inc.

6.3.6 Tootie's Tempeh

6.3.7 Plant Power

6.3.8 Vegolution India Private Limited (Hello Tempayy)

6.3.9 Byron Bay Tempeh

6.3.10 Rhapsody Natural Foods

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành Tempeh

Tempeh là một loại thịt thay thế có hàm lượng protein cao và có kết cấu giống thịt. Nó được tạo ra bằng cách lên men đậu nành với môi trường nuôi cấy sống. Thị trường tempeh toàn cầu đã được phân chia theo loại, kênh phân phối và địa lý. Theo loại, thị trường được phân chia thành hữu cơ và thường xuyên. Dựa trên các kênh phân phối, thị trường được chia thành các đại siêu thị và siêu thị, cửa hàng tiện lợi, cửa hàng bán lẻ trực tuyến và các kênh phân phối khác. Báo cáo bao gồm phân tích địa lý của các nền kinh tế lớn và đang phát triển trên thế giới, bao gồm Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Nam Mỹ, Trung Đông và Châu Phi. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở giá trị (tính bằng triệu USD).

| Kiểu | ||

| ||

|

| Kênh phân phối | ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường Tempeh

Quy mô thị trường Tempeh hiện tại là bao nhiêu?

Thị trường Tempeh dự kiến sẽ đạt tốc độ CAGR là 15,05% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chủ chốt ở Chợ Tempeh?

Tempeh Meades Ltd, Maple Leaf Foods Inc., Future Food Group (FFG B.V), Nutrisoy Pty Ltd, Noble Bean Inc là những công ty lớn hoạt động tại chợ Tempeh.

Khu vực nào phát triển nhanh nhất ở Chợ Tempeh?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất ở Chợ Tempeh?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất tại Chợ Tempeh.

Chợ Tempeh này kéo dài những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Chợ Tempeh trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Tempeh trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Tempeh

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Tempeh năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Tempeh bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.