Quy mô thị trường hình ảnh phẫu thuật

| Giai Đoạn Nghiên Cứu | 2021 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

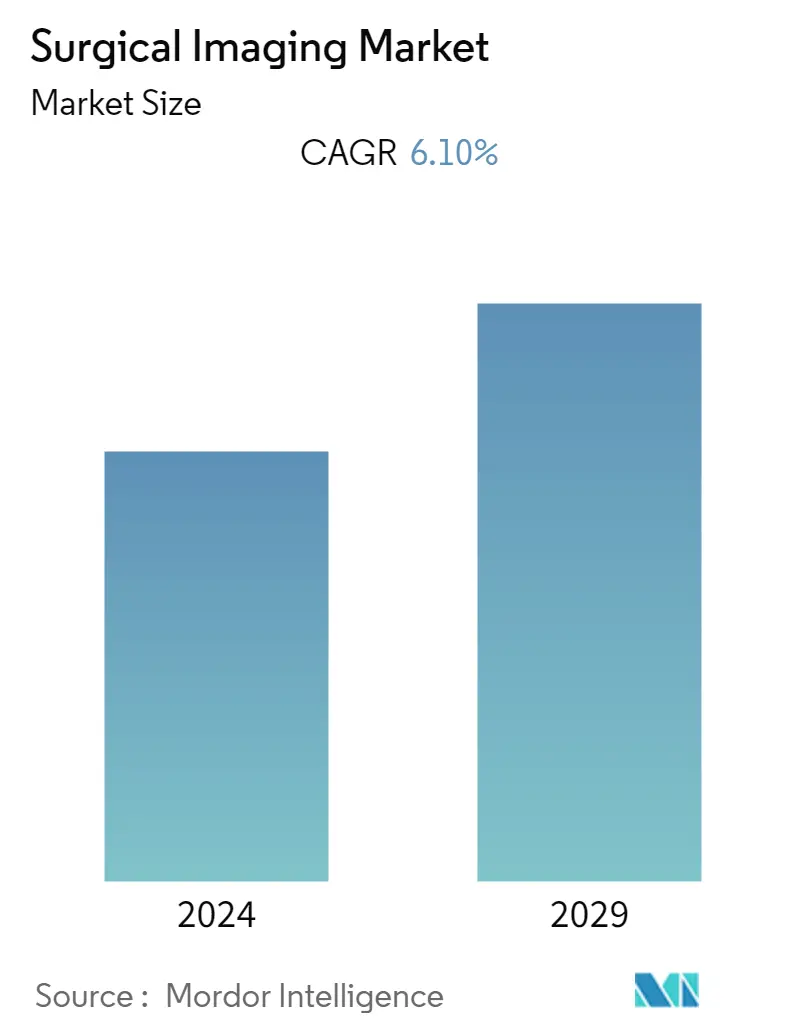

| CAGR | 6.10 % |

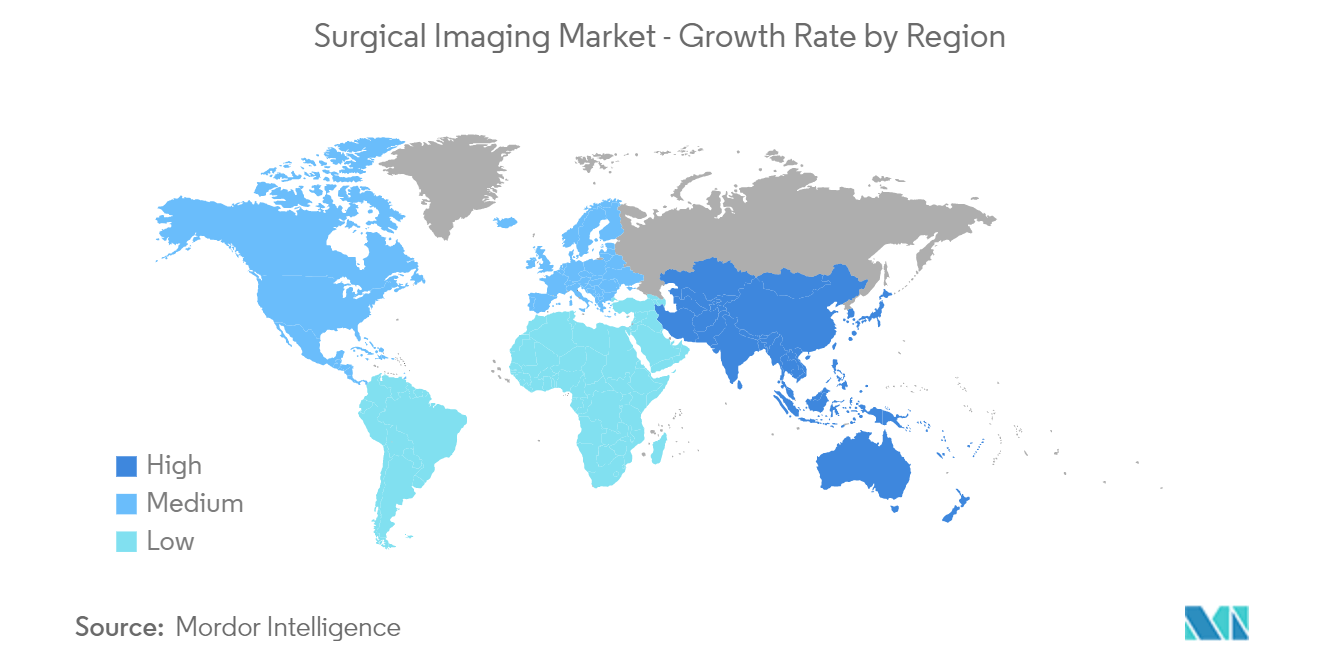

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường hình ảnh phẫu thuật

Thị trường hình ảnh phẫu thuật dự kiến sẽ đạt tốc độ CAGR là 6,1% trong giai đoạn dự báo.

Trong giai đoạn đầu của đại dịch COVID-19, số lượng dịch vụ hình ảnh y tế được cung cấp trên toàn thế giới đã giảm nghiêm trọng do lo ngại về nguy cơ ô nhiễm và không có sẵn một số chất tạo hình ảnh, chẳng hạn như như chất đánh dấu phóng xạ, ảnh hưởng nặng nề đến sự tăng trưởng của thị trường. Ví dụ, theo bài báo xuất bản vào tháng 11 năm 2021 trên PubMed, dịch bệnh COVID-19 đã khiến các quy trình và hình ảnh chụp X quang bị sụt giảm đáng kể. Mức giảm tổng thể của các dịch vụ X quang được xác định bởi giai đoạn/thời gian phong tỏa, vị trí và phương thức chụp ảnh. Theo cùng một nguồn, siêu âm giảm 76%, MRI giảm 74% và chụp nhũ ảnh giảm 66% đã được báo cáo. Tuy nhiên, trong tình hình hậu đại dịch, khi các hạn chế được dỡ bỏ, thị trường đang tăng nhu cầu do những tiến bộ trong kỹ thuật hình ảnh phẫu thuật và nhu cầu chẩn đoán hình ảnh cho các bệnh mãn tính.

Trong thập kỷ qua, tỷ lệ mắc một số bệnh mãn tính cần được chẩn đoán chăm sóc đặc biệt đã gia tăng. Các bệnh nhân trong phòng chăm sóc đặc biệt phẫu thuật thường xuyên được xét nghiệm trong phòng thí nghiệm và hình ảnh. Một số bệnh mãn tính, chẳng hạn như tăng huyết áp, tiểu đường, béo phì và trầm cảm, cùng những bệnh khác, cần được chăm sóc đặc biệt khi nhập viện. Tỷ lệ rối loạn tim mạch cao dự kiến sẽ thúc đẩy nhu cầu về dịch vụ hình ảnh phẫu thuật, từ đó thúc đẩy tăng trưởng thị trường. Ví dụ theo Tờ thông tin Vương quốc Anh năm 2022 của BHF, hơn 7,6 triệu người ở Vương quốc Anh đang sống chung với các bệnh về tim và tuần hoàn tính đến tháng 8 năm 2022. Tờ thông tin chỉ ra rằng các bệnh về tim và tuần hoàn khiến quốc gia này thiệt hại hơn 9 tỷ EUR (7,6 USD). tỷ) mỗi năm. Hơn nữa, dân số lớn bị ảnh hưởng bởi các bệnh tim mạch cùng với chi phí chăm sóc sức khỏe hàng năm cao dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường được nghiên cứu trong giai đoạn dự báo. Ngoài ra, bệnh phổi tắc nghẽn mãn tính (COPD), một loại bệnh về đường hô hấp là tình trạng viêm mãn tính ở phổi khiến luồng khí bị tắc nghẽn từ phổi. Bệnh thường được chẩn đoán nhờ sự trợ giúp của chụp X-quang ngực, CT và chụp cộng hưởng từ (MRI). Theo báo cáo tóm tắt nghiên cứu của Hạ viện Vương quốc Anh công bố vào tháng 11 năm 2021, có hơn 1,17 triệu người ở Anh được chẩn đoán mắc bệnh COPD, chiếm khoảng 1,9% dân số. Dân số khổng lồ bị ảnh hưởng bởi COPD làm tăng nhu cầu về các dịch vụ hình ảnh phẫu thuật để điều trị và quản lý thích hợp, từ đó thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

Hơn nữa, việc ra mắt sản phẩm, sự hiện diện của các đối thủ cạnh tranh, sáp nhập và mua lại liên quan đến lĩnh vực hình ảnh phẫu thuật có thể sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Ví dụ, vào tháng 7 năm 2022, Siemens Healthineers đã nhận được phê duyệt từ FDA cho ARTIS icono trần, một hệ thống chụp động mạch cánh tay C gắn trên trần được thiết kế cho nhiều quy trình thông thường và nâng cao trong X quang can thiệp (IR) và tim mạch. Hơn nữa, vào tháng 4 năm 2022, Wipro GE Healthcare, nhà cải tiến công nghệ y tế và giải pháp kỹ thuật số đã ra mắt máy quét Revolution Aspire CT (Chụp cắt lớp điện toán) thế hệ tiếp theo. Revolution Aspire được thiết kế và sản xuất từ đầu đến cuối ở Ấn Độ, tại nhà máy Sản xuất Thiết bị Y tế Wipro GE mới được thành lập, phù hợp với sáng kiến 'Atmanirbhar Bharat'. Do đó, việc ra mắt sản phẩm như vậy liên quan đến lĩnh vực hình ảnh phẫu thuật có thể sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

Do đó, do sự gia tăng của các bệnh mãn tính và sự gia tăng nhu cầu về các thủ tục xâm lấn tối thiểu, thị trường hình ảnh phẫu thuật được dự đoán sẽ tăng trưởng trong giai đoạn dự báo. Tuy nhiên, chi phí thủ tục và thiết bị cao cũng như các hướng dẫn quy định nghiêm ngặt dự kiến sẽ hạn chế sự tăng trưởng của thị trường trong giai đoạn dự báo.

Xu hướng thị trường hình ảnh phẫu thuật

Phân khúc C-Arm di động được cho là sẽ chứng kiến sự tăng trưởng nhanh chóng trong giai đoạn dự báo trên thị trường hình ảnh phẫu thuật

C-arm di động là thiết bị chụp ảnh y tế sử dụng công nghệ tia X và có thể được sử dụng trong nhiều phòng phẫu thuật khác nhau trong phòng khám. Thuật ngữ này bắt nguồn từ cánh tay hình chữ C nối nguồn tia X và máy dò tia X. Một trong những ưu điểm chính của C-arm là khả năng di chuyển xung quanh bệnh nhân để đạt được góc tối ưu cho hình ảnh chất lượng cao đồng thời giúp bệnh nhân cảm thấy thoải mái. Những yếu tố này lý tưởng cho các bệnh viện nhỏ hơn với những hạn chế về chi phí đáng kể.

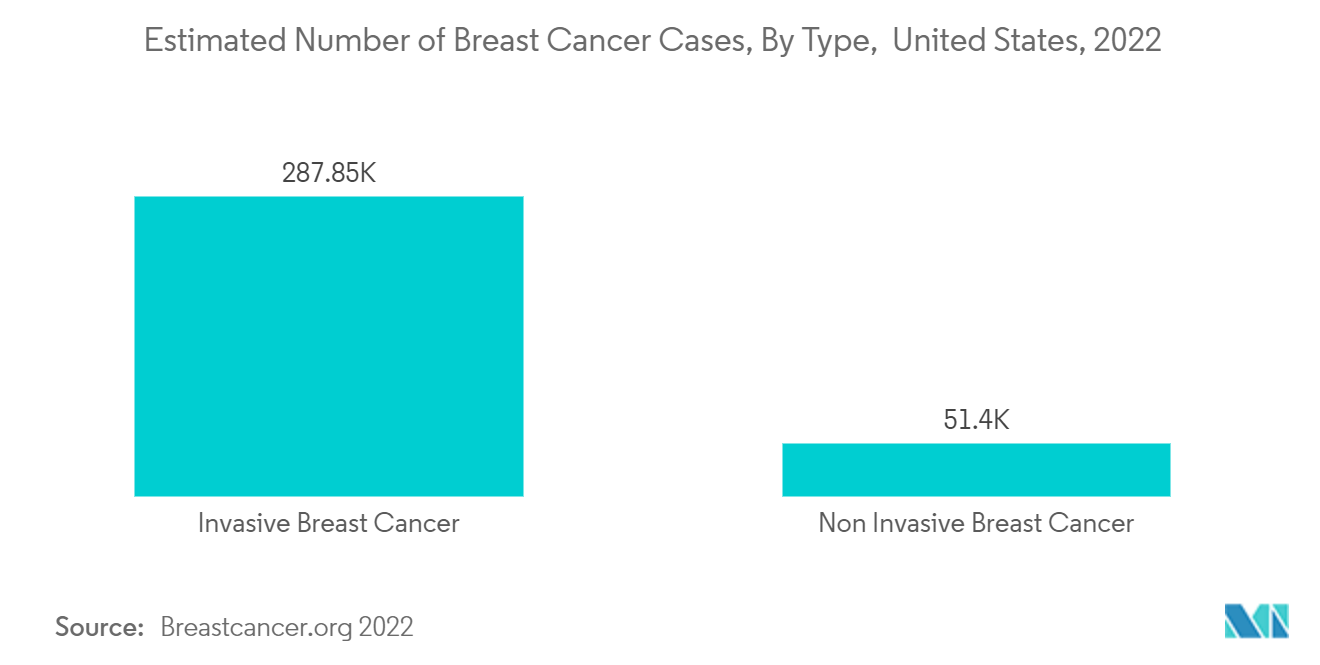

Các yếu tố như sự gia tăng tỷ lệ mắc các bệnh mãn tính và nhu cầu ngày càng tăng đối với các thủ thuật xâm lấn tối thiểu có khả năng thúc đẩy tăng trưởng thị trường. Ví dụ theo bản cập nhật năm 2022 từ Brast Cancer.org, khoảng 13% (khoảng 1 trên 8) phụ nữ Hoa Kỳ có khả năng phát triển ung thư vú xâm lấn vào năm 2022. Theo cùng một nguồn, vào năm 2022, ước tính có khoảng 287.850 trường hợp mới ung thư vú xâm lấn dự kiến sẽ được chẩn đoán ở phụ nữ ở Mỹ, cùng với 51.400 trường hợp ung thư vú không xâm lấn (tại chỗ) mới. Do đó, khi số lượng các trường hợp mãn tính tăng lên, nhu cầu về C-arm di động cũng tăng lên và do đó thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

Hơn nữa, sự hiện diện của những người chơi chính, sáp nhập, mua lại và ra mắt sản phẩm trong lĩnh vực C-arm di động có thể sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Ví dụ vào tháng 1 năm 2022, Philips đã tích hợp trí tuệ nhân tạo dựa trên đám mây và ánh xạ 3D vào Dòng hệ thống C-arm di động, Zenition, để nâng cao hiệu quả quy trình làm việc và cải thiện kết quả điều trị nội mạch. Hơn nữa, vào tháng 6 năm 2021, Hệ thống hình ảnh Turner đã nhận được Dấu CE cho thiết bị chụp ảnh X-quang soi huỳnh quang di động Smart-C Mini C-Arm. Điều này được kỳ vọng sẽ cho phép Smart-C, một chiếc C-arm mini có tính di động cao, được phân phối khắp các nước EU cũng như Vương quốc Anh.

Do đó, do tỷ lệ mắc các bệnh mãn tính ngày càng tăng và nhu cầu ngày càng tăng đối với các thủ thuật xâm lấn tối thiểu, phân khúc c-arm di động dự kiến sẽ có mức tăng trưởng đáng kể trong giai đoạn dự báo.

Bắc Mỹ dự kiến sẽ nắm giữ một thị phần đáng kể trên thị trường và dự kiến sẽ làm điều tương tự trong giai đoạn dự báo

Bắc Mỹ dự kiến sẽ chứng kiến sự tăng trưởng trong thị trường hình ảnh phẫu thuật do các yếu tố như tỷ lệ mắc bệnh mãn tính và rối loạn di truyền ngày càng tăng cũng như sự hiện diện của cơ sở hạ tầng chăm sóc sức khỏe và khả năng hoàn trả. Ví dụ, theo bản cập nhật năm 2022 của Hiệp hội Ung thư Hoa Kỳ, số ca ung thư mới được chẩn đoán ở Hoa Kỳ có thể là 1.918.030 vào năm 2022. Theo cùng một nguồn, 268.490 trường hợp ung thư tuyến tiền liệt có thể được chẩn đoán ở Hoa Kỳ. Hoa Kỳ vào năm 2022. Do đó, do tỷ lệ mắc bệnh mãn tính cao, nhu cầu về hình ảnh phẫu thuật có thể sẽ tăng lên, điều này được dự đoán sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

Hơn nữa, nhu cầu về các thủ tục xâm lấn tối thiểu đang gia tăng, điều này được dự đoán sẽ thúc đẩy tăng trưởng thị trường ở khu vực được nghiên cứu trong giai đoạn dự báo. Ví dụ vào tháng 5 năm 2022, TRiCares đã triển khai hệ thống thay thế van tim ba lá Topaz xâm lấn tối thiểu ở Canada. Hơn nữa, vào tháng 5 năm 2021, KA Imaging đã công bố thỏa thuận phân phối với Bio Scan SA de CV ở Mexico. Bio Scan, với tư cách là nhà phân phối duy nhất ở Mexico, công ty có thể chịu trách nhiệm bán hàng và hỗ trợ với sự cộng tác hoàn toàn với KA Imaging trên toàn lãnh thổ.

Ngoài ra, sự hiện diện của các đối thủ cạnh tranh, ra mắt sản phẩm và sự chấp thuận liên quan đến lĩnh vực hình ảnh phẫu thuật có thể sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Ví dụ vào tháng 12 năm 2021, Hyperfine, Inc., nhà sáng chế thiết bị MRI chụp cộng hưởng từ di động đã được FDA chứng nhận, Swoop đã nhận được giấy phép của Bộ Y tế Canada cho Swoop cũng như việc ra mắt thương mại hệ thống hình ảnh ở Canada. Hơn nữa, vào tháng 2 năm 2021, Dự án Tái phát triển Bệnh viện Khu vực South Shore đã được triển khai, theo đó chính phủ đã tài trợ cho một máy chụp ảnh Cộng hưởng Từ (MRI) mới cho Bệnh viện Khu vực South Shore.

Do đó, do tỷ lệ mắc bệnh mãn tính cao và nhu cầu chụp ảnh phẫu thuật tăng cao, thị trường được nghiên cứu có thể sẽ chứng kiến sự tăng trưởng ở khu vực Bắc Mỹ trong giai đoạn dự báo.

Tổng quan về ngành hình ảnh phẫu thuật

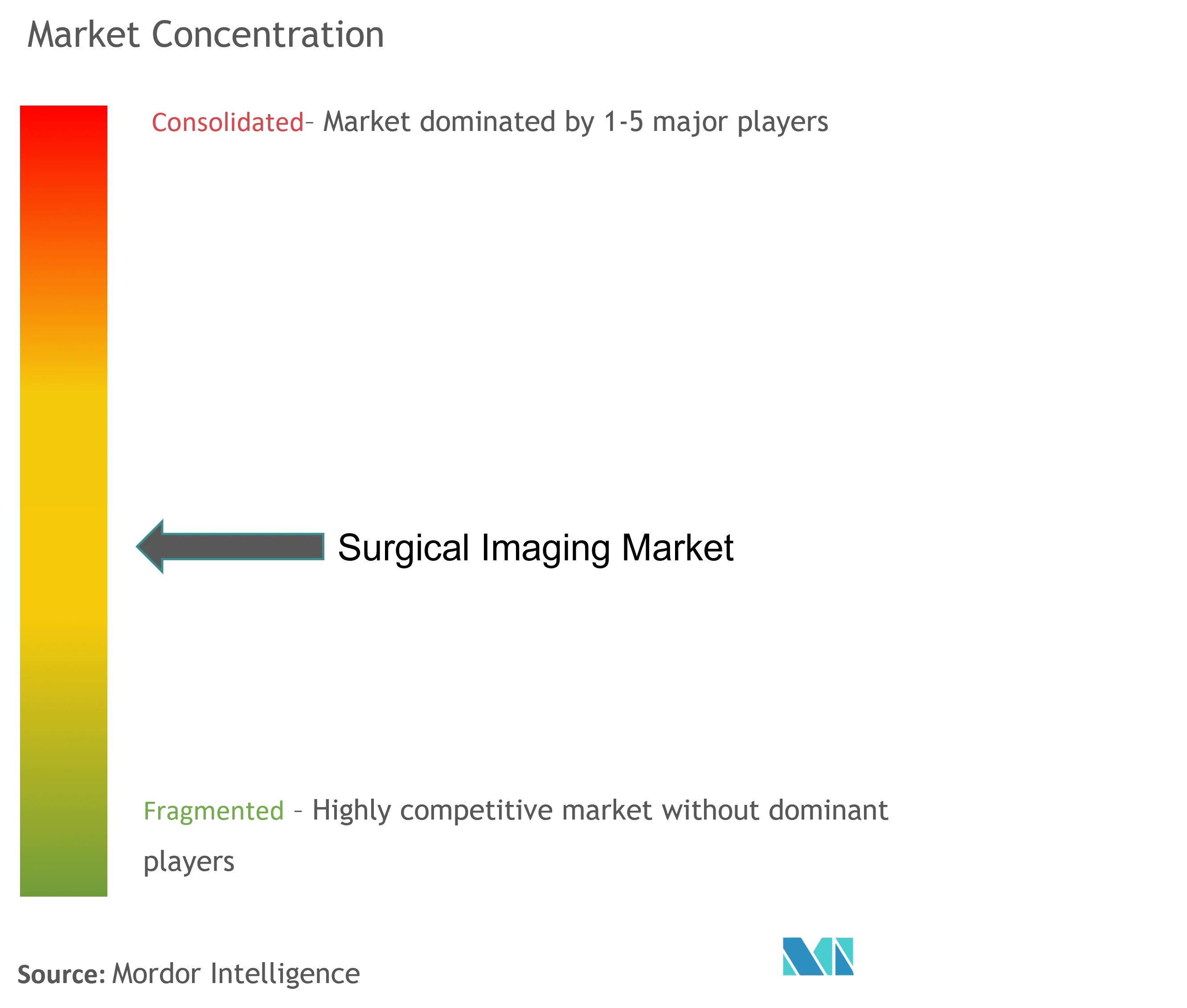

Thị trường hình ảnh phẫu thuật có tính cạnh tranh vừa phải và bao gồm một số công ty toàn cầu. Khi thị trường đang phát triển, các công ty đang cố gắng đạt được sự khác biệt rõ ràng trong các hệ thống hình ảnh phẫu thuật, dựa trên ứng dụng của chúng. Do yêu cầu về khả năng chụp ảnh và phẫu thuật chất lượng cao, nhiều nhóm khách hàng khác nhau đang chuyển sang các hệ thống chụp ảnh phẫu thuật được tối ưu hóa. Các công ty lớn là Canon Medical Systems Corporation, Medtronic Plc, Hologic Inc và General Electric Company (GE Healthcare) cùng nhiều công ty khác.

Dẫn đầu thị trường hình ảnh phẫu thuật

-

Canon Medical Systems Corporation

-

Medtronic Plc

-

Hologic Inc

-

General Electric Company (GE healthcare)

-

Siemens Healthineers

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hình ảnh phẫu thuật

- Vào tháng 11 năm 2022, OptoMedic đã trình diễn một loạt hệ thống hình ảnh nội soi tại MEDICA 2022, một hội chợ thương mại về công nghệ y tế. Khách tham quan gian hàng của OptoMedic tại MEDICA 2022 có thể trải nghiệm hệ thống hình ảnh phẫu thuật mở huỳnh quang FloNavi 3100 Series độc đáo có Chế độ Color Thang FL có thể hiển thị tốt hơn nồng độ huỳnh quang và ranh giới khối u với độ nhạy cực cao.

- Vào tháng 9 năm 2022, Tập đoàn Olympus đã ra mắt VISERA ELITE III, nền tảng trực quan hóa phẫu thuật mới nhất nhằm đáp ứng nhu cầu của các chuyên gia chăm sóc sức khỏe (HCP) về các quy trình nội soi trên nhiều lĩnh vực y tế. VISERA ELITE III cung cấp nhiều chức năng hình ảnh khác nhau, tất cả đều được hỗ trợ trong một hệ thống cho phép thực hiện các liệu pháp xâm lấn tối thiểu như Cắt đại tràng nội soi và Cắt túi mật nội soi.

Báo cáo thị trường hình ảnh phẫu thuật - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Nhu cầu ngày càng tăng của các thủ tục xâm lấn tối thiểu

4.2.2 Gánh nặng bệnh mãn tính ngày càng tăng

4.3 Hạn chế thị trường

4.3.1 Chi phí thủ tục và thiết bị cao

4.3.2 Hướng dẫn quy định nghiêm ngặt

4.4 Phân tích năm lực lượng của Porter

4.4.1 Mối đe dọa của những người mới

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Sức mạnh thương lượng của nhà cung cấp

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường theo giá trị - tính bằng triệu USD)

5.1 Bằng công nghệ hình ảnh

5.1.1 Chụp cộng hưởng từ

5.1.2 Chụp cắt lớp vi tính

5.1.3 Cánh tay C

5.1.3.1 C-Arm cố định

5.1.3.2 C-Arm di động

5.1.4 Siêu âm

5.1.5 Công nghệ hình ảnh khác

5.2 Theo ứng dụng

5.2.1 Phẫu thuật tim và mạch máu

5.2.2 Phẫu thuật thần kinh

5.2.3 Phẫu thuật chỉnh hình và chấn thương

5.2.4 Phẫu thuật đường tiêu hóa

5.2.5 Ứng dụng khác

5.3 Địa lý

5.3.1 Bắc Mỹ

5.3.1.1 Hoa Kỳ

5.3.1.2 Canada

5.3.1.3 México

5.3.2 Châu Âu

5.3.2.1 nước Đức

5.3.2.2 Vương quốc Anh

5.3.2.3 Pháp

5.3.2.4 Nước Ý

5.3.2.5 Tây ban nha

5.3.2.6 Phần còn lại của châu Âu

5.3.3 Châu á Thái Bình Dương

5.3.3.1 Trung Quốc

5.3.3.2 Nhật Bản

5.3.3.3 Ấn Độ

5.3.3.4 Châu Úc

5.3.3.5 Hàn Quốc

5.3.3.6 Phần còn lại của Châu Á-Thái Bình Dương

5.3.4 Trung Đông và Châu Phi

5.3.4.1 GCC

5.3.4.2 Nam Phi

5.3.4.3 Phần còn lại của Trung Đông và Châu Phi

5.3.5 Nam Mỹ

5.3.5.1 Brazil

5.3.5.2 Argentina

5.3.5.3 Phần còn lại của Nam Mỹ

6. CẢNH BÁO CẠNH TRANH

6.1 Hồ sơ công ty

6.1.1 Canon Medical Systems Corporation

6.1.2 General Electric Company (GE Healthcare)

6.1.3 Geonoray Co. Ltd

6.1.4 Hologic Inc.

6.1.5 Koninklijke Philips NV

6.1.6 Medtronic plc

6.1.7 Orthoscan Inc.

6.1.8 Seimens AG

6.1.9 Shimadzu Corporation

6.1.10 Ziehm Imaging

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành hình ảnh phẫu thuật

Theo phạm vi của báo cáo, hình ảnh phẫu thuật là bất kỳ thủ tục phẫu thuật nào trong đó bác sĩ phẫu thuật sử dụng các dụng cụ phẫu thuật được theo dõi kết hợp với hình ảnh trước phẫu thuật hoặc trong phẫu thuật, để hướng dẫn trực tiếp hoặc gián tiếp quy trình. Thị trường hình ảnh phẫu thuật được phân chia theo công nghệ (Chụp cộng hưởng từ, Chụp cắt lớp điện toán, C-Arm (C-Arm cố định và C-Arm di động), Siêu âm và các công nghệ khác), Theo ứng dụng (Phẫu thuật tim và mạch máu, Phẫu thuật thần kinh, Chỉnh hình và Phẫu thuật chấn thương, Phẫu thuật đường tiêu hóa và các ứng dụng khác) và Địa lý (Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Trung Đông, Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính của 17 quốc gia trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Bằng công nghệ hình ảnh | ||||||

| ||||||

| ||||||

| ||||||

| ||||||

|

| Theo ứng dụng | ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường hình ảnh phẫu thuật

Quy mô thị trường hình ảnh phẫu thuật hiện tại là bao nhiêu?

Thị trường Hình ảnh Phẫu thuật dự kiến sẽ đạt tốc độ CAGR là 6,10% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường hình ảnh phẫu thuật?

Canon Medical Systems Corporation, Medtronic Plc, Hologic Inc, General Electric Company (GE healthcare), Siemens Healthineers là những công ty lớn hoạt động trong Thị trường Hình ảnh Phẫu thuật.

Khu vực nào phát triển nhanh nhất trong Thị trường Hình ảnh Phẫu thuật?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Hình ảnh Phẫu thuật?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Hình ảnh Phẫu thuật.

Thị trường Hình ảnh Phẫu thuật này bao gồm những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử Thị trường Hình ảnh Phẫu thuật trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Hình ảnh Phẫu thuật trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành hình ảnh phẫu thuật

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu trong lĩnh vực Hình ảnh phẫu thuật năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Hình ảnh Phẫu thuật bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.