Phân tích thị trường lưu huỳnh

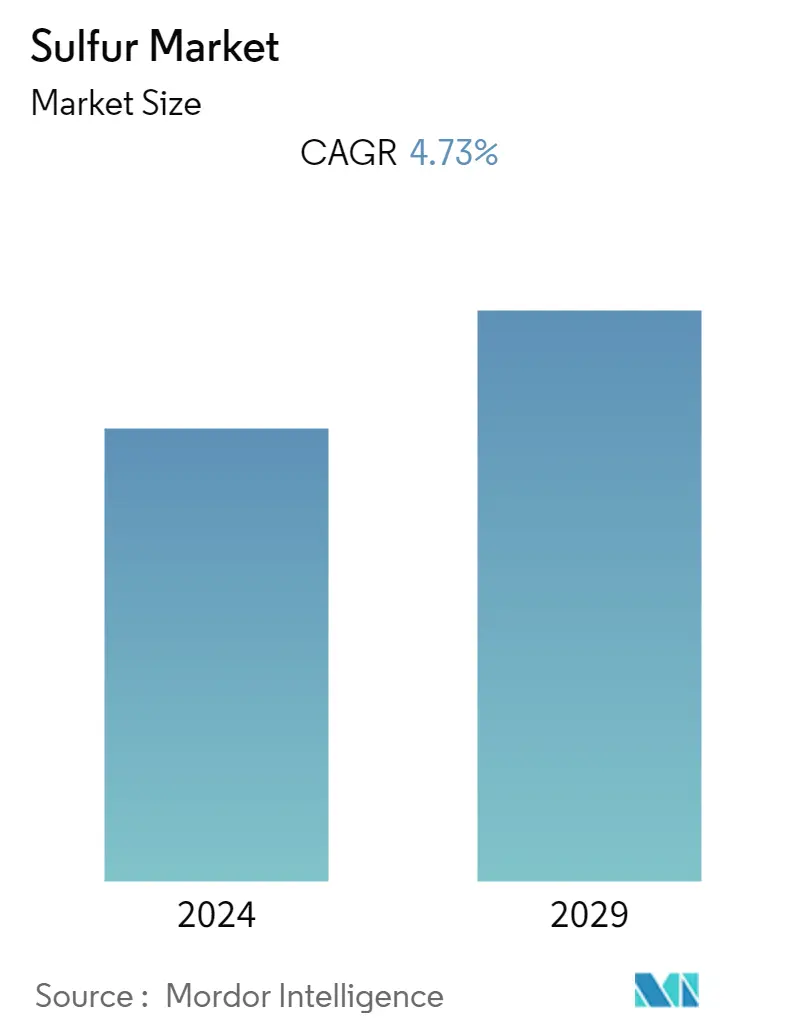

Thị trường lưu huỳnh dự kiến sẽ tăng từ 77,30 triệu tấn vào năm 2023 lên 97,41 triệu tấn vào năm 2028, với tốc độ CAGR là 4,73% trong giai đoạn dự báo.

Do COVID-19, nguồn cung lưu huỳnh đã bị gián đoạn và nhu cầu từ nhiều ngành công nghiệp tiêu dùng cuối như sản xuất kim loại và xử lý hóa chất giảm. Hơn nữa, dịch Covid-19 bùng phát đã làm gián đoạn hoàn toàn chuỗi sản xuất và cung ứng phân bón, có thể gây cản trở thị trường trong ngắn hạn. Tuy nhiên, điều kiện dự kiến sẽ phục hồi, điều này sẽ khôi phục quỹ đạo tăng trưởng của thị trường được nghiên cứu trong nửa sau của giai đoạn dự báo.

- Trong ngắn hạn, các yếu tố chính thúc đẩy sự tăng trưởng của thị trường lưu huỳnh là nhu cầu ngày càng tăng từ lĩnh vực sản xuất phân bón và việc sử dụng lưu huỳnh ngày càng tăng để lưu hóa cao su.

- Mặt khác, các quy định nghiêm ngặt về môi trường liên quan đến khí thải được cho là sẽ cản trở sự tăng trưởng của thị trường.

- Việc sử dụng lưu huỳnh trong bê tông polyme xi măng được kỳ vọng sẽ là cơ hội trong tương lai.

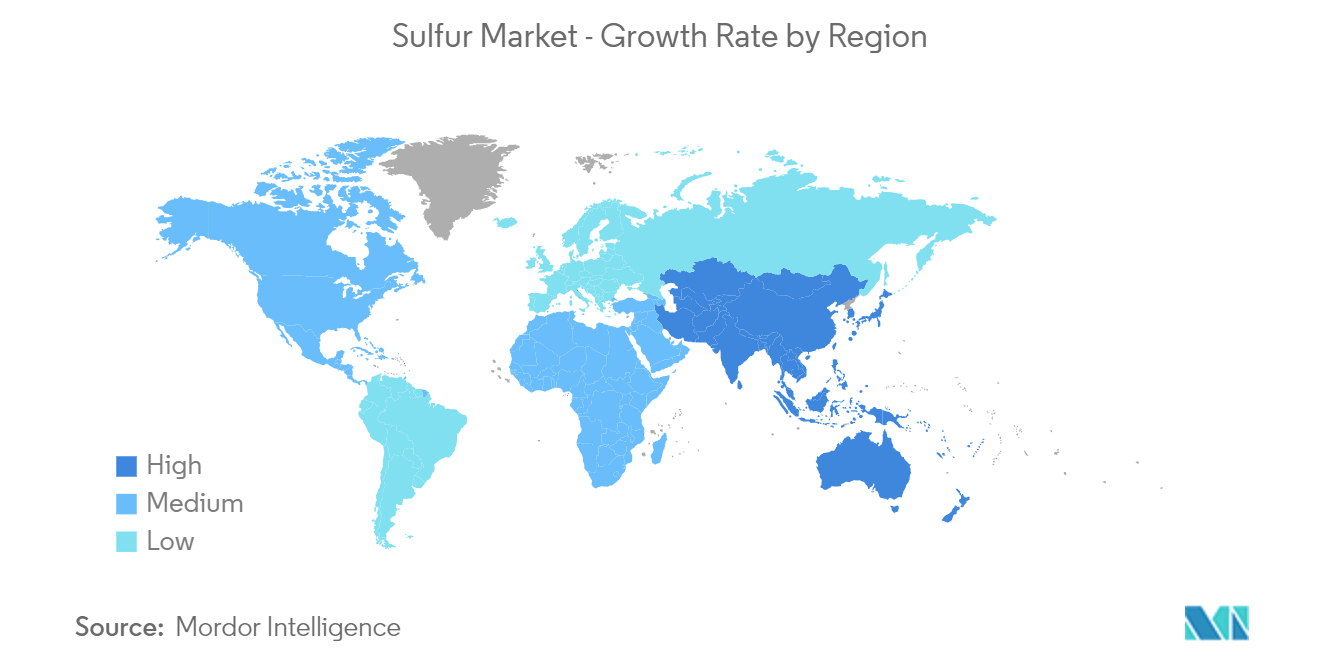

- Châu Á-Thái Bình Dương thống trị thị trường toàn cầu, với mức tiêu thụ lớn nhất về khối lượng và giá trị. Thị trường dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo.

Xu hướng thị trường lưu huỳnh

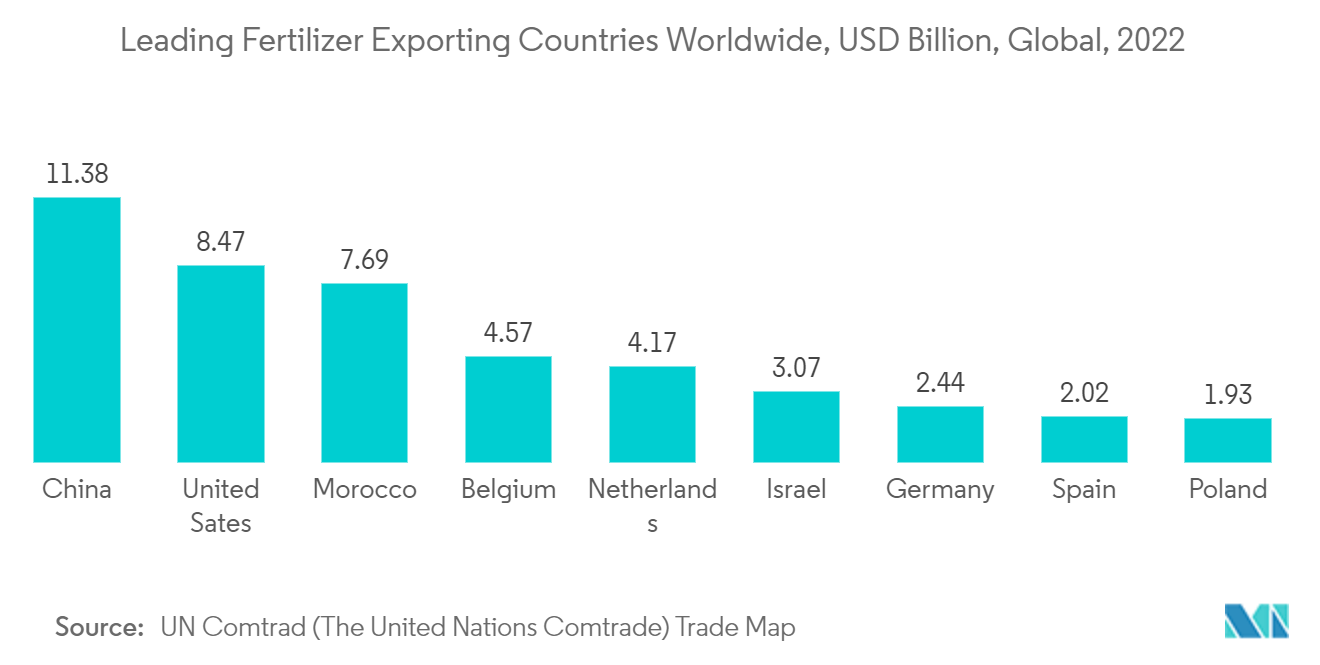

Nhu cầu gia tăng từ ngành sản xuất phân bón

- Lưu huỳnh, có tính kinh tế, được sử dụng rộng rãi trong sản xuất phân bón như canxi sunfat, loại phân bón nổi tiếng có tác dụng ngăn ngừa dòng chảy dinh dưỡng và xói mòn đất. Nó có thể tiêu diệt côn trùng, nấm, ve và động vật gặm nhấm. Vì vậy, lưu huỳnh đã được đăng ký sử dụng trong thuốc trừ sâu và phân bón tại Hoa Kỳ từ những năm 1920.

- Phân bón lưu huỳnh là các thành phần hữu cơ hoặc tổng hợp được đưa vào đất hoặc cây trồng, thúc đẩy tăng trưởng và sản xuất bằng cách cung cấp các chất dinh dưỡng quan trọng cho cây trồng. Nó cũng được sử dụng để tăng sản lượng nông nghiệp, cung cấp thêm chất dinh dưỡng cho cây trồng và thúc đẩy sự phát triển của cây trồng bằng cách cải thiện độ phì của đất hoặc thay thế các thành phần hóa học bị loại bỏ khỏi đất bởi các vụ mùa trước.

- Hơn nữa, phân lưu huỳnh được coi là chất dinh dưỡng đa lượng thứ tư cùng với phốt pho, nitơ và kali trong ngành nông nghiệp. Ngoài ra, nó có nhiều chức năng khác nhau trong thực vật. Một số vai trò quan trọng này là tổng hợp protein và hình thành chất diệp lục.

- Theo Hiệp hội Phân bón Quốc tế, sau khi giảm 2% trong năm tài chính 2021 và 5% trong năm tài chính 2022, tiêu thụ phân bón toàn cầu được dự báo sẽ phục hồi 3% trong năm tài chính 2023 lên 194 Mt chất dinh dưỡng (+5,9 Mt), đưa mức tiêu thụ trở lại mức vừa phải. cao hơn mức năm tài chính 2019.

- Ngoài ra, các chính sách môi trường liên quan đến sử dụng phân bón, mở rộng công suất, điều kiện thời tiết khắc nghiệt và căng thẳng địa chính trị đã ảnh hưởng nghiêm trọng đến giá phân bón trên toàn thế giới. Tuy nhiên, sản lượng phân bón ở Trung Đông dự kiến sẽ đạt 50 triệu tấn vào năm 2035.

- Ví dụ vào tháng 9 năm 2022, Nouryon, một công ty hóa chất đặc biệt có trụ sở tại Hà Lan, đã mua lại Phân bón ADOB. Việc mua lại này đã tạo cơ hội cho ADOB tận dụng một tổ chức toàn cầu lớn để tiến tới giai đoạn tăng trưởng toàn cầu tiếp theo.

- Ngoài ra, nhiều sáng kiến khác nhau của chính phủ nhằm tăng cường sản xuất phân bón ở châu Á-Thái Bình Dương đang thúc đẩy nhu cầu về lưu huỳnh.

- Ví dụ, theo Hiệp hội các nhà sản xuất phân bón Indonesia (APPI), vào tháng 2 năm 2023, chính phủ đang trong quá trình khởi động hoàn toàn dự án nhà máy phân bón Pusri 3B sẽ thay thế các nhà máy phân bón Pusri 3 và 4. Dự án mới này sẽ hoàn thành vào năm 2030 và có công suất sản xuất phân bón là 16,87 triệu tấn so với hiện tại là 13,97 triệu tấn.

- Do đó, xem xét xu hướng tăng trưởng và sản xuất phân bón ở các khu vực khác nhau trên toàn thế giới, ngành phân bón có khả năng thống trị thị trường, do đó, dự kiến sẽ tăng cường nhu cầu về lưu huỳnh trong giai đoạn dự báo.

Châu Á - Thái Bình Dương để thống trị thị trường

- Châu Á-Thái Bình Dương thống trị thị trường do nhu cầu lưu huỳnh ngày càng tăng trong chế biến phân bón và cao su từ các nước như Trung Quốc và Ấn Độ.

- Trung Quốc là nước sản xuất lưu huỳnh hàng đầu thế giới dưới mọi hình thức. Trung Quốc là nước sản xuất pyrit (nguồn) hàng đầu thế giới, chiếm hơn 50% lưu huỳnh dưới mọi dạng. Nước này là nước nhập khẩu lưu huỳnh hàng đầu, chiếm khoảng 35% lượng nhập khẩu toàn cầu, phần lớn được sử dụng để sản xuất axit sulfuric.

- Sản xuất phân bón tiêu thụ khoảng 2/3 lượng axit sulfuric được sử dụng ở Trung Quốc. Trong ngành phân bón, phân bón thứ cấp bao gồm canxi, magie và lưu huỳnh. Yara China Limited và Nutrien Ltd là một số công ty cung cấp các sản phẩm liên quan đến phân bón thứ cấp.

- Theo Cục Thống kê Quốc gia Trung Quốc, sản lượng axit sulfuric đạt mức cao kỷ lục vào năm 2022 (tăng liên tục trong năm thứ ba) ở mức 95,05 triệu tấn, tăng 1,3% so với sản lượng đạt được vào năm 2021.

- Về sản xuất, Ấn Độ đã sản xuất 320,76 vạn tấn phân bón trong thời gian từ tháng 4 đến giữa tháng 12 năm tài chính 2022-23, góp phần mang lại nguồn phân bón dồi dào theo Bộ Hóa chất và Phân bón. Sản xuất phân bón đã đạt được sức hút trong nước nhờ các chính sách thuận lợi của chính phủ. Chẳng hạn, khoản trợ cấp dành cho phân bón PK trong nước trong giai đoạn 2022-23 được làm tròn lên 556,48 tỷ INR (6,78 tỷ USD).

- Ấn Độ là một trong những nước sản xuất và tiêu thụ cao su lớn nhất sau Trung Quốc ở khu vực châu Á - Thái Bình Dương. Mặc dù là một trong những nước sản xuất cao su lớn nhất, nước này vẫn nhập khẩu một phần đáng kể cao su từ nhiều nước khác nhau để đáp ứng nhu cầu địa phương. Ấn Độ có khoảng 6000 đơn vị sản xuất bao gồm 30 đơn vị sản xuất quy mô lớn, 300 đơn vị sản xuất quy mô trung bình và khoảng 5.600 đơn vị sản xuất quy mô nhỏ và nhỏ. Tất cả các đơn vị này sản xuất hơn 35.000 sản phẩm cao su trong nước, do đó tạo ra nhu cầu đáng kể về lưu huỳnh.

- Khoảng 1/3 tổng lượng tiêu thụ cao su toàn cầu là cao su tự nhiên được sản xuất tại các đồn điền ở Thái Lan, Indonesia và Malaysia. Thái Lan là một trong những nước sản xuất và xuất khẩu cao su thiên nhiên lớn nhất thế giới.

- Các yếu tố nêu trên đang góp phần làm tăng nhu cầu tiêu thụ lưu huỳnh ở khu vực châu Á - Thái Bình Dương.

Tổng quan ngành lưu huỳnh

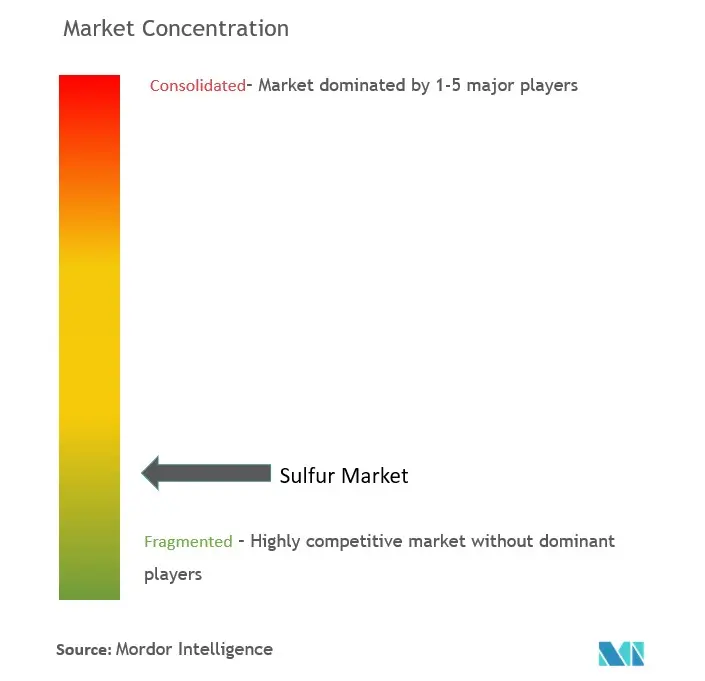

Thị trường lưu huỳnh có tính chất phân mảnh với một số công ty hoạt động ở cả cấp độ toàn cầu và khu vực. Một số công ty lớn trên thị trường (Không theo thứ tự cụ thể nào) bao gồm Tập đoàn Hóa dầu Trung Quốc (Sinopec), Gazprom International Limited, ADNOC Group và Shell Plc, cùng nhiều công ty khác.

Lãnh đạo thị trường lưu huỳnh

China Petroleum & Chemical Corporation

Abu Dhabi National Oil Company

Gazprom International Limited

ADNOC Group

Shell Plc

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường lưu huỳnh

- Vào tháng 1 năm 2023, Technip Energies đã được trao hợp đồng hiện đại hóa thiết bị thu hồi lưu huỳnh tại Nhà máy lọc dầu Riyadh của Aramco như một phần trong thỏa thuận dài hạn với Aramco. Để tuân thủ các quy định nghiêm ngặt hơn về phát thải đối với sulfur dioxide và cải thiện hiệu suất của ba đơn vị thu hồi lưu huỳnh SRU hiện có, hợp đồng này bao gồm việc lắp đặt ba đơn vị xử lý khí thải TGT mới, với hiệu suất thu hồi hơn 99,9%.

- Vào tháng 4 năm 2023. Valero Energy Corp (VLO.N) đã bắt đầu sản xuất cốc cốc mới tại nhà máy lọc dầu Port Arthur, Texas, công suất 335.000 thùng mỗi ngày (bpd). Việc khởi động lại sản xuất cốc cốc mới 55.000 thùng/ngày sau khi hoàn thành việc đại tu đơn vị chưng cất dầu thô AVU-147 công suất 115.000 thùng/ngày. Thiết bị này sử dụng hydro để loại bỏ lưu huỳnh khỏi nguyên liệu dầu khí, xăng và dầu diesel.

Phân khúc ngành công nghiệp lưu huỳnh

Lưu huỳnh là một phi kim loại có nhiều hóa trị, không vị, không mùi. Ở dạng tự nhiên, lưu huỳnh là chất rắn kết tinh màu vàng. Trong tự nhiên, nó xuất hiện dưới dạng nguyên tố tinh khiết hoặc ở dạng khoáng chất sunfua và sunfat.

Thị trường lưu huỳnh được phân chia theo hình thức, công nghệ (quy trình hoàn thiện), ngành người dùng cuối và địa lý. Theo hình thức, thị trường được chia thành rắn và lỏng. Theo công nghệ, thị trường được chia thành dạng hạt, dạng viên và dạng hạt. Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành phân bón, xử lý hóa chất, sản xuất kim loại, chế biến cao su và các ngành công nghiệp dành cho người dùng cuối khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường lưu huỳnh ở 16 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên khối lượng (triệu tấn).

| Chất rắn |

| Chất lỏng |

| Hạt |

| Viên ngậm |

| Prilling |

| Phân bón |

| Xử lý hóa học |

| Sản xuất kim loại |

| Chế biến cao su |

| Các ngành người dùng cuối khác |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| các nước ASEAN | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Nước Ý | |

| Pháp | |

| Nga | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Hình thức | Chất rắn | |

| Chất lỏng | ||

| Công nghệ (Quy trình hoàn thiện) | Hạt | |

| Viên ngậm | ||

| Prilling | ||

| Ngành người dùng cuối | Phân bón | |

| Xử lý hóa học | ||

| Sản xuất kim loại | ||

| Chế biến cao su | ||

| Các ngành người dùng cuối khác | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| các nước ASEAN | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Nước Ý | ||

| Pháp | ||

| Nga | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông và Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường lưu huỳnh

Quy mô thị trường lưu huỳnh hiện tại là bao nhiêu?

Thị trường Lưu huỳnh dự kiến sẽ đạt tốc độ CAGR là 4,73% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường lưu huỳnh?

China Petroleum & Chemical Corporation, Abu Dhabi National Oil Company, Gazprom International Limited, ADNOC Group, Shell Plc là những công ty lớn hoạt động trong Thị trường Lưu huỳnh.

Khu vực nào phát triển nhanh nhất trong Thị trường Lưu huỳnh?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường lưu huỳnh?

Vào năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trên Thị trường Lưu huỳnh.

Thị trường lưu huỳnh này bao gồm những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Lưu huỳnh trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Lưu huỳnh trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành lưu huỳnh

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Lưu huỳnh năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích lưu huỳnh bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.