| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Thể Tích Thị Trường (2024) | 144.75 Million tons |

| Thể Tích Thị Trường (2029) | 191.34 Million tons |

| CAGR | 5.74 % |

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường thép cây

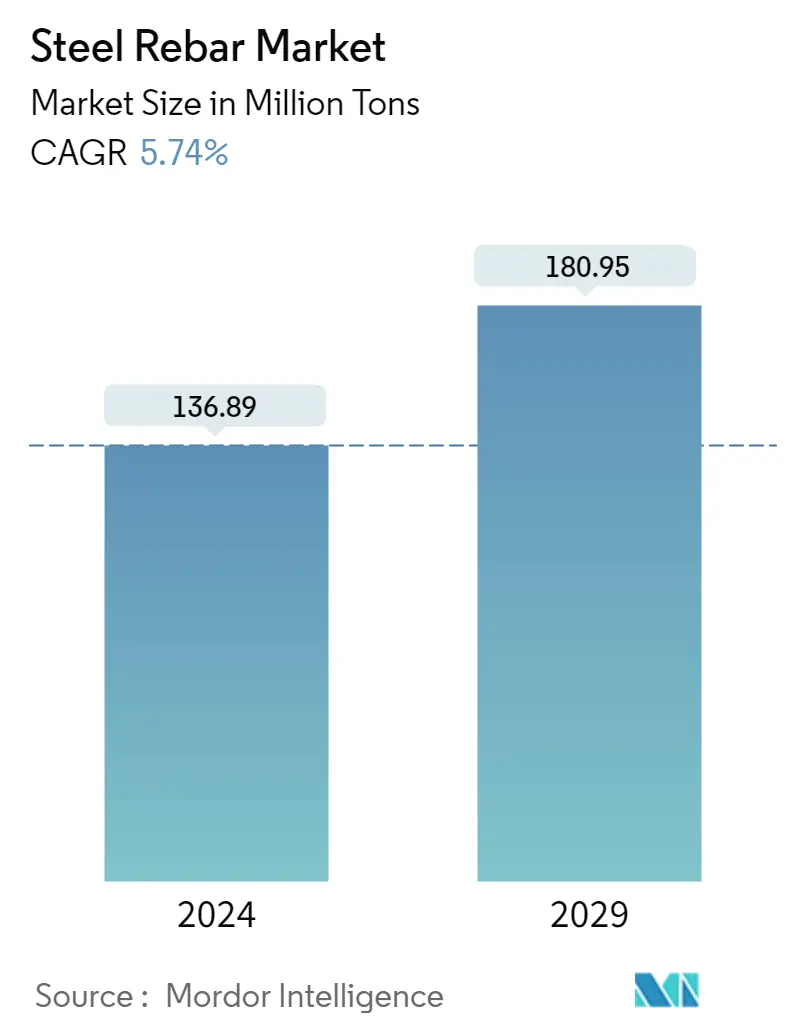

Quy mô Thị trường Thép cây ước tính đạt 136,89 triệu tấn vào năm 2024 và dự kiến sẽ đạt 180,95 triệu tấn vào năm 2029, tăng trưởng với tốc độ CAGR là 5,74% trong giai đoạn dự báo (2024-2029).

Do sự bùng phát của COVID-19, lệnh đóng cửa trên toàn quốc trên toàn cầu, sự gián đoạn trong hoạt động sản xuất và chuỗi cung ứng, tạm dừng sản xuất và thiếu lao động đã tác động tiêu cực đến thị trường thép cây. Tuy nhiên, ngành này đã chứng kiến sự phục hồi vào năm 2021, do đó nhu cầu về thị trường được nghiên cứu đã phục hồi.

- Trong ngắn hạn, đầu tư ngày càng tăng vào các dự án phát triển cơ sở hạ tầng và hoạt động xây dựng là một số yếu tố thúc đẩy sự tăng trưởng của thị trường được nghiên cứu.

- Mặt khác, sự sẵn có của các sản phẩm thay thế thép cây giá rẻ có khả năng cản trở sự phát triển của thị trường được nghiên cứu.

- Tuy nhiên, các hoạt động cơ sở hạ tầng đang gia tăng ở các nước đang phát triển được dự đoán sẽ mang lại nhiều cơ hội trong giai đoạn dự báo.

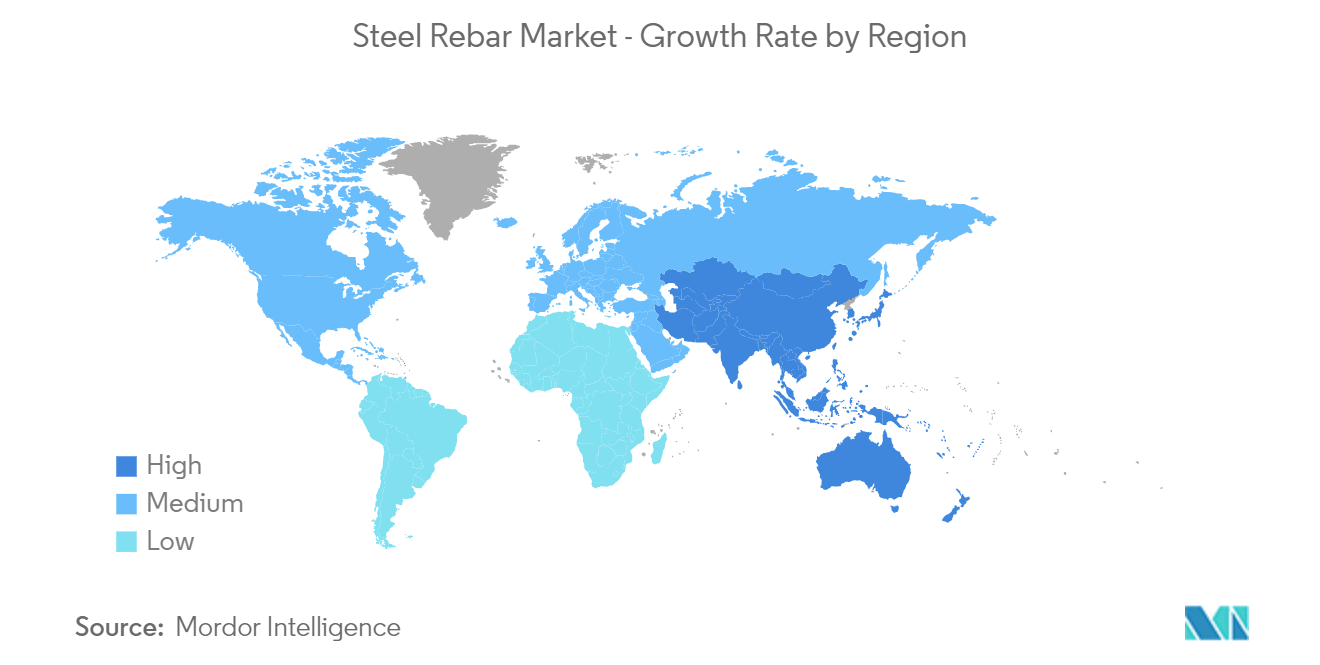

- Khu vực Châu Á - Thái Bình Dương chiếm ưu thế trên thị trường nhờ đầu tư ngày càng tăng vào việc xây dựng các dự án mới nhằm mở rộng cơ sở hạ tầng ở nhiều quốc gia khác nhau trong khu vực.

Xu hướng thị trường thép cây

Nhu cầu ngày càng tăng từ khu vực phi dân cư

- Với quá trình đô thị hóa ngày càng tăng, thép cây đang được sử dụng rộng rãi từ phân khúc phi dân cư, như ngành dầu khí, cơ sở hạ tầng, xây dựng thương mại, tòa nhà công ty, v.v.

- Hoa Kỳ tự hào có ngành xây dựng khổng lồ với hơn 9,9 triệu nhân viên tính đến tháng 1 năm 2023. Đóng vai trò nổi bật trong lĩnh vực xây dựng thương mại và phi dân cư, ngành xây dựng Hoa Kỳ có đóng góp đáng kể cho nền kinh tế đất nước. Do hoạt động xây dựng phi dân cư ở Hoa Kỳ ngày càng tăng nên mức tiêu thụ thép cây trong nước dự kiến sẽ tăng.

- Theo Cục Điều tra Dân số Hoa Kỳ, giá trị sản lượng xây dựng mới ở Hoa Kỳ lên tới 1.792,9 tỷ USD vào tháng 12 năm 2022. Khu vực phi dân cư chiếm 997,14 tỷ USD vào tháng 3 năm 2023, đạt mức tăng trưởng 18,8% so với cùng kỳ năm ngoái. cùng kỳ năm trước.

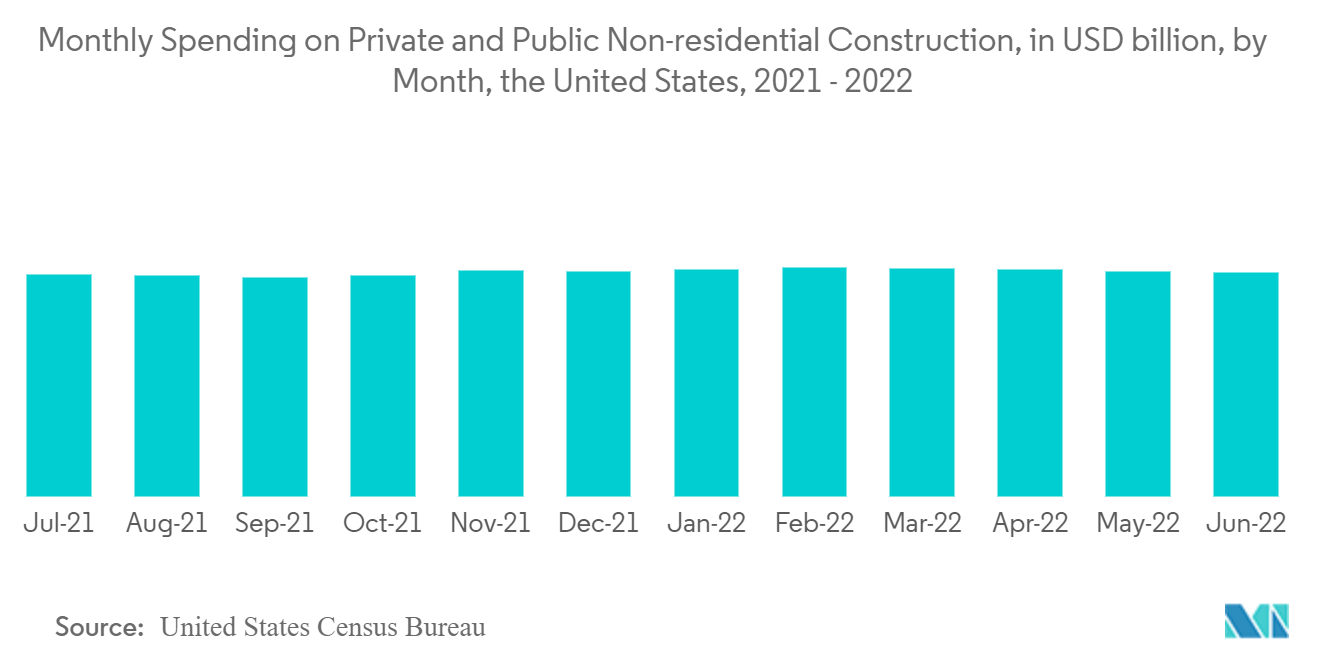

- Hơn nữa, theo Cục điều tra dân số Hoa Kỳ, chi tiêu cho xây dựng tư nhân và công cộng phi dân cư trong tháng 6 năm 2022 là 492,68 tỷ USD, tăng 1,74% so với tháng 6 năm 2021, lên tới 484,26 tỷ USD. Do đó, việc tăng chi tiêu cho các công trình phi dân cư tư nhân và công cộng trong nước dự kiến sẽ tạo ra nhu cầu tăng giá cho thị trường thép cây.

- Ngoài ra, còn có nhiều dự án xây dựng thương mại khác nhau được lên kế hoạch tại cơ sở phân phối và xử lý rộng 2 triệu foot vuông của Red Bull Bắc Mỹ trị giá 740 triệu USD ở Concord, Bắc Carolina; Hợp tác xã sữa Dairgold Cơ sở chế biến có diện tích 400.000 foot vuông trị giá 500 triệu USD tại Cảng Pasco, Washington (dự kiến hoàn thành vào năm 2023); Biotics Research Corporation trị giá 9 triệu USD với nhà kho, phòng thí nghiệm và văn phòng rộng 88.000 foot vuông ở Rosenberg, Texas (dự kiến hoàn thành vào năm 2023).

- Hơn nữa, Ả Rập Saudi đang thực hiện nhiều dự án thương mại, điều này có thể sẽ dẫn đến nhiều tòa nhà thương mại hơn ở nước này. Dự án siêu thành phố tương lai Neom trị giá 500 tỷ USD, Dự án Biển Đỏ - Giai đoạn 1, dự kiến sẽ được hoàn thành vào năm 2025 và có 14 khách sạn sang trọng và siêu sang với 3.000 phòng trải dài trên 5 hòn đảo và 2 khu nghỉ dưỡng nội địa, Thành phố giải trí Qiddiya, Amaala - điểm đến du lịch chăm sóc sức khỏe cực kỳ sang trọng và khu nghỉ dưỡng Sharaan của Jean Nouvel ở Al-Ula.

- Ấn Độ được dự đoán sẽ vẫn là nền kinh tế G20 tăng trưởng nhanh nhất. Chính phủ Ấn Độ công bố mục tiêu đầu tư cơ sở hạ tầng 376,5 tỷ USD trong 3 năm (2023-2025), bao gồm 120,5 tỷ USD để phát triển 27 cụm công nghiệp và 75,3 tỷ USD cho các dự án kết nối đường bộ, đường sắt và cảng.

- Tất cả các yếu tố nêu trên dự kiến sẽ thúc đẩy nhu cầu về thép cây trong giai đoạn dự báo.

Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị trường

- Khu vực Châu Á - Thái Bình Dương được dự đoán sẽ thống trị thị phần toàn cầu. Với sự đầu tư ngày càng tăng vào xây dựng nhà ở và thương mại ở các quốc gia như Ấn Độ, Trung Quốc, Philippines, Việt Nam và Indonesia, thị trường thép cây dự kiến sẽ tăng trưởng trong những năm tới.

- Ngành xây dựng quy mô lớn của Trung Quốc đã tạo ra nhu cầu đáng kể về việc sử dụng thép cây. Hơn nữa, Trung Quốc là nước có đóng góp rất lớn vì nước này là một trong những nhà đầu tư hàng đầu vào cơ sở hạ tầng trên toàn thế giới trong vài năm qua. Chẳng hạn, theo Cục Thống kê Quốc gia (NBS) Trung Quốc, năm 2022, giá trị sản lượng của các công trình xây dựng ở Trung Quốc lên tới 27,63 nghìn tỷ Nhân dân tệ (4108,581 tỷ USD), tăng 6,6% so với năm 2021.

- Hơn nữa, khu vực dân cư ở Ấn Độ đang có xu hướng ngày càng tăng, với sự hỗ trợ và các sáng kiến của chính phủ càng thúc đẩy nhu cầu. Theo Quỹ Công bằng Thương hiệu Ấn Độ (IBEF), Bộ Phát triển Nhà và Đô thị (MoHUA) đã phân bổ 9,85 tỷ USD trong ngân sách 2022-2023 để xây dựng nhà ở và tạo vốn để hoàn thành các dự án đang tạm dừng.

- Ngoài ra, Indonesia dự kiến sẽ khởi công xây dựng các căn hộ trị giá 2,7 tỷ USD cho hàng nghìn công chức trong quý 2/2019 cho hàng nghìn công chức chuyển đến thủ đô mới trên đảo Borneo. Hơn nữa, chính phủ Indonesia dự định tài trợ 80% cho dự án này thông qua đầu tư nước ngoài. Do đó, điều này dự kiến sẽ tạo ra nhu cầu tiêu thụ thép cây từ xây dựng nhà ở trong nước tăng cao.

- Indonesia có kế hoạch phát triển dự án thủy điện trị giá 1 tỷ USD với công suất 900 MW trên sông Kayan thuộc tỉnh Bắc Kalimantan (Kaltara). Dự án đang ở giai đoạn EPC, với ngày khởi công dự kiến là vào năm 2022. Dự kiến, dự án sẽ được đưa vào vận hành sau khi hoàn thành xây dựng vào năm 2025.

- Ngành xây dựng Nhật Bản được kỳ vọng sẽ bùng nổ khi nước này đăng cai tổ chức World Expo 2025 tại Osaka, Nhật Bản. Hơn nữa, dự án ESR Cayman, Trung tâm dữ liệu OS Cosmosquare, Osaka, trị giá 2.000 triệu USD, là dự án xây dựng lớn nhất của Nhật Bản, được khởi công xây dựng vào Quý 4 năm 2022. Dự án ESR Cayman, Trung tâm Dữ liệu OS Cosmosquare, Osaka đã được công bố vào Quý 2 năm 2021 tại Osaka (Thành phố), Nhật Bản, với ngày hoàn thành vào Quý 1 năm 2026. Dự án lớn thứ hai, MLIT Japan, Shitara Dam Development, Aichi, với giá trị dự án 570 triệu USD, bắt đầu phát triển vào Quý 4 năm 2022. MLIT Japan , Dự án Phát triển Đập Shitara, Aichi tọa lạc tại Nhật Bản và được công bố vào Quý 3 năm 2022, ngày hoàn thành là Quý 4 năm 2034.

- Do đó, nhu cầu ngày càng tăng từ các quốc gia khác nhau dự kiến sẽ thúc đẩy thị trường được nghiên cứu trong khu vực trong giai đoạn dự báo.

Tổng quan về ngành thép cây

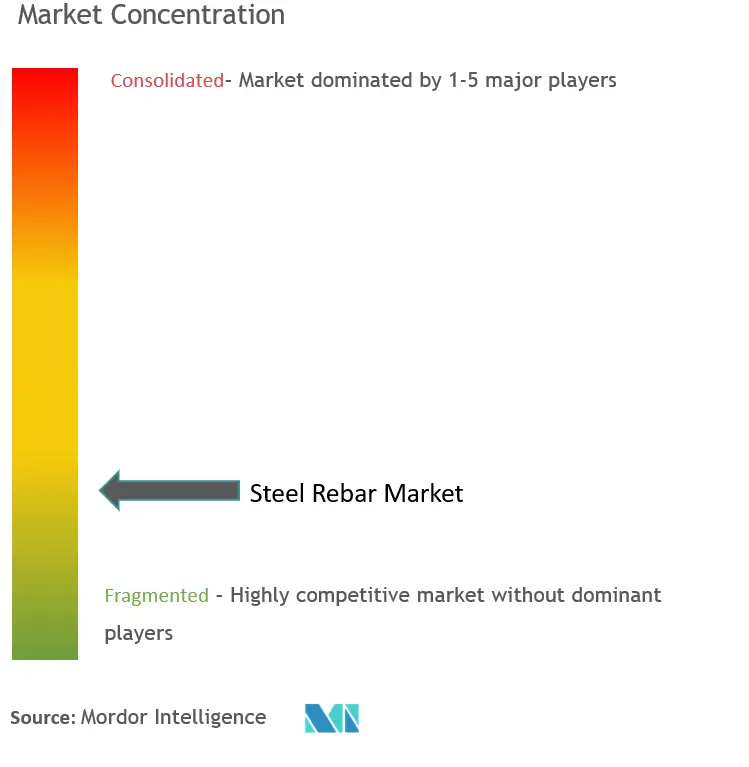

Thị trường cốt thép về bản chất bị phân mảnh một phần. Những công ty lớn trong thị trường này (không theo thứ tự cụ thể) bao gồm ArcelorMittal, Gerdau S/A, Nucor Corporation, Mechel và SAIL, cùng với những công ty khác.

Dẫn đầu thị trường thép cây

-

ArcelorMittal

-

Gerdau S/A

-

Nucor Corporation

-

Mechel

-

SAIL

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thép cây

- Tháng 2 năm 2022 Nucor Corporation thông báo đã hoàn tất việc mua lại vị trí sở hữu đa số tại California Steel Industries, Inc. (CSI), đưa CSI trở thành công ty liên doanh do Nucor sở hữu 51% và JFE Steel 49%. CSI là nhà máy chuyển đổi thép cán phẳng có thể sản xuất hơn hai triệu tấn thép thành phẩm và thép thành phẩm mỗi năm.

Phân khúc ngành thép thanh

Cốt thép là một thanh thép hoặc lưới dây thép được sử dụng trong bê tông để cung cấp độ bền kéo. Do đặc tính vật lý của nó, cốt thép được sử dụng trong xây dựng đường cao tốc, cầu, đập và nhà ở. Nó cung cấp một nền tảng vững chắc cho kết cấu được xây dựng hoặc xây dựng, cũng như tăng cường và hỗ trợ bê tông chịu kéo. Bê tông có cường độ nén cao nhưng cường độ kéo thấp. Thị trường được phân khúc dựa trên loại hình, ngành công nghiệp của người dùng cuối và địa lý. Theo loại, thị trường được chia thành biến dạng và nhẹ. Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành khu dân cư và phi dân cư. Báo cáo cung cấp quy mô thị trường và dự báo cho 15 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường đã được thực hiện trên cơ sở khối lượng (Tấn) cho tất cả các phân khúc trên.

| Kiểu | Bị biến dạng | ||

| Nhẹ | |||

| Công nghiệp người dùng cuối | Khu dân cư | ||

| Phi dân cư | Thuộc về thương mại | ||

| Cơ sở hạ tầng | |||

| Thể chế | |||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc | |

| Ấn Độ | |||

| Nhật Bản | |||

| Hàn Quốc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Bắc Mỹ | Hoa Kỳ | ||

| Canada | |||

| México | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Nước Ý | |||

| Phần còn lại của châu Âu | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

| Trung Đông và Châu Phi | Ả Rập Saudi | ||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

Câu hỏi thường gặp về nghiên cứu thị trường cốt thép

Thị trường thép cây lớn như thế nào?

Quy mô Thị trường Thép cây dự kiến sẽ đạt 136,89 triệu tấn vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,74% để đạt 180,95 triệu tấn vào năm 2029.

Quy mô thị trường thép cây hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thép cây dự kiến sẽ đạt 136,89 triệu tấn.

Ai là người chơi chính trong Thị trường thép cây?

ArcelorMittal, Gerdau S/A, Nucor Corporation, Mechel, SAIL là những công ty lớn hoạt động trong Thị trường Thép cây.

Khu vực nào phát triển nhanh nhất trong Thị trường Thép cây?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường cốt thép?

Năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Thép cây.

Thị trường cốt thép này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Thép cây ước tính là 129,46 triệu tấn. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thép cây trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thép cây trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Báo cáo ngành thép cây

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thép cốt thép năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Thép cốt thép bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.