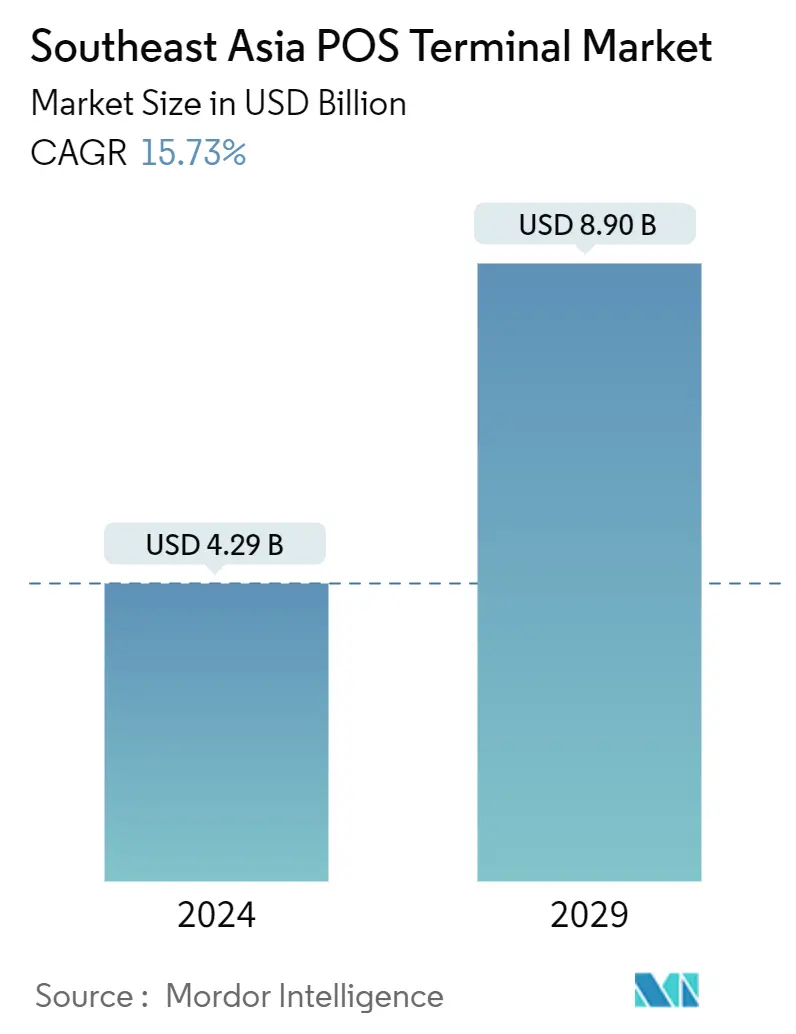

Quy mô thị trường thiết bị đầu cuối POS Đông Nam Á

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Quy Mô Thị Trường (2024) | USD 4.29 tỷ |

| Quy Mô Thị Trường (2029) | USD 8.90 tỷ |

| CAGR(2024 - 2029) | 15.73 % |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường thiết bị đầu cuối POS Đông Nam Á

Quy mô thị trường thiết bị đầu cuối POS Đông Nam Á ước tính đạt 4,29 tỷ USD vào năm 2024 và dự kiến sẽ đạt 8,90 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 15,73% trong giai đoạn dự báo (2024-2029).

Nhờ khả năng mang lại lợi tức đầu tư và khả năng tiếp cận được cải thiện, thiết bị đầu cuối POS đã nhanh chóng được áp dụng trong vài năm qua. Trong những năm qua, tầm quan trọng của hệ thống điểm bán hàng trong các doanh nghiệp lớn và nhỏ ngày càng tăng lên, tạo điều kiện thuận lợi cho các giao dịch từ bộ phận trung tâm của doanh nghiệp trong các lĩnh vực như bán lẻ, khách sạn, vận tải và ngân hàng.

- Thiết bị đầu cuối POS đã phát triển từ thiết bị đầu cuối định hướng giao dịch thành hệ thống được tích hợp với CRM của công ty và các giải pháp tài chính khác. Do đó, người dùng cuối có kiến thức kinh doanh thông minh đã quản lý dòng doanh thu và hàng tồn kho của họ tốt hơn. Các công ty đã thay thế phần mềm thanh toán truyền thống của họ bằng hệ thống điểm bán hàng do những lợi ích chức năng của hệ thống điểm bán hàng tiên tiến nhằm đảm bảo sự phát triển của hệ thống điểm bán hàng.

- Trong vài năm qua, các vụ tội phạm tài chính gia tăng ở Đông Nam Á đã tác động đến các cơ quan quản lý của chính phủ nhằm cải thiện tính bảo mật cho các giao dịch thanh toán. Nhu cầu sử dụng các thủ tục thanh toán an toàn ngày càng trở nên cần thiết để đáp ứng nhu cầu của người tiêu dùng về sự an toàn và độ tin cậy với các giao dịch kỹ thuật số của họ. Các cơ quan quản lý này đã tác động tích cực đến việc áp dụng thiết bị đầu cuối POS. Hệ thống POS di động đã phát triển do xu hướng di động ngày càng tăng trên toàn thế giới. Trong khu vực, tỷ lệ áp dụng POS đã tăng lên do sự ra đời của công nghệ giao dịch không dùng tiền mặt.

- Sự tăng trưởng của các thiết bị đầu cuối và các cửa hàng trực tiếp dự kiến sẽ bị cản trở bởi sự phát triển của thương mại điện tử và xu hướng mua sắm trực tuyến cũng như các hoạt động bán lẻ truyền thống. Với khả năng thanh toán tiền mặt khi giao hàng được cung cấp bởi các nền tảng thương mại điện tử quan trọng, người ta đã nhận thấy sự gia tăng đột ngột trong việc áp dụng thiết bị đầu cuối POS di động.

- Do nhu cầu thanh toán nhanh chóng và dễ dàng của khách hàng ngày càng tăng, gian lận thẻ ngày càng trở nên tinh vi. Tin tặc có thể được xác định đang nhắm mục tiêu chương trình cơ sở của hệ thống POS để đánh cắp tín dụng và dữ liệu thanh toán khác. Gian lận tại điểm bán hàng phần lớn là do người bán không tận dụng được các giải pháp mã hóa điểm-điểm (P2PE) để bảo vệ dữ liệu POS.

- Hơn nữa, đại dịch COVID-19 đã ảnh hưởng đến cách mọi người mua sắm, ảnh hưởng đến nhiều phân khúc thị trường khác nhau. Đại dịch đã tác động đáng kể đến ngành bán lẻ. Ngày càng có nhiều người tiêu dùng sử dụng nhiều kênh bán hàng khác nhau, chẳng hạn như nhận hàng ở lề đường, tư vấn ảo, thanh toán không tiếp xúc, thương mại xã hội và mua sắm trực tuyến. Theo các chuyên gia bán lẻ và khảo sát người tiêu dùng, hành vi mới này có thể sẽ tiếp tục trong giai đoạn dự báo. Nhu cầu về thiết bị đầu cuối tại điểm bán hàng dự kiến sẽ tăng do những thay đổi trong hành vi của người tiêu dùng liên quan đến Đại dịch.

Xu hướng thị trường thiết bị đầu cuối POS Đông Nam Á

Phân khúc bán lẻ dự kiến sẽ tăng trưởng đáng kể

- Với tốc độ thay đổi nhanh chóng sở thích của người tiêu dùng, thị trường Đông Nam Á ngày càng năng động. Về trải nghiệm liền mạch mà họ mong muốn ở các nhà bán lẻ ưa thích của mình, khách hàng của TechSavvy và Nontech Savvy cũng yêu cầu điều tương tự.

- Ngoài ra, các nhà bán lẻ còn được hỗ trợ khắc phục khó khăn trong việc giữ chân khách hàng nhờ vào hàng loạt tính năng kiểm kê, báo cáo bán hàng, quản lý tài chính và phân tích khách hàng được cung cấp bởi các thiết bị đầu cuối tại điểm bán hàng. Do đó, việc phát triển thiết bị đầu cuối POS được hỗ trợ bởi yêu cầu duy trì lòng trung thành của khách hàng và tăng cường cạnh tranh trong lĩnh vực này.

- Với mức giảm giá lớn và các dịch vụ khác, nhiều cửa hàng trên khắp các khu vực thu hút khách hàng, nhưng việc giữ chân họ trở thành một vấn đề quan trọng để họ tiếp tục tham gia thị trường. Để tránh cạnh tranh về giá trong khi cân bằng đầu tư vào công nghệ mới và doanh thu, môi trường cạnh tranh khiến việc xem xét lại mô hình kinh doanh của họ càng trở nên quan trọng hơn.

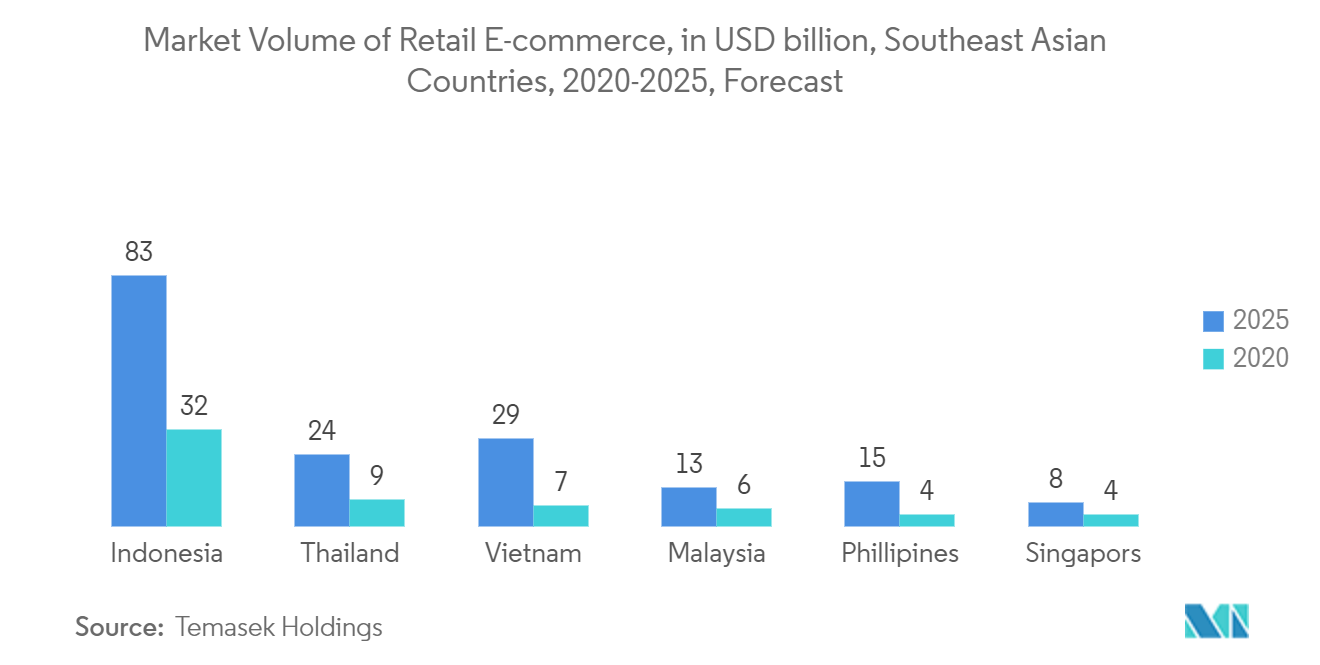

- Ngoài ra, Đông Nam Á đang trong giai đoạn phát triển nhanh chóng của Nền kinh tế số. Theo Google và Temasek, chi tiêu tiêu dùng trực tuyến tại 6 nền kinh tế hàng đầu trong năm tới dự kiến sẽ đạt xấp xỉ 250 tỷ USD, thúc đẩy thị trường do nhu cầu về thiết bị đầu cuối POS ngày càng tăng.

- Các công ty hàng đầu trong sáu nước lớn ASEAN, Indonesia, Thái Lan, Malaysia, Singapore, Philippines và Việt Nam, đang củng cố các cửa hàng bán lẻ của họ để chiếm thị phần lớn hơn. Các công ty địa phương trong thị trường thiết bị đầu cuối POS đang tận dụng nhu cầu ngày càng tăng bằng cách áp dụng quan hệ đối tác để phát triển mạng lưới của họ và tăng khả năng thu hút khách hàng.

Singapore được dự đoán là thị trường tăng trưởng nhanh nhất

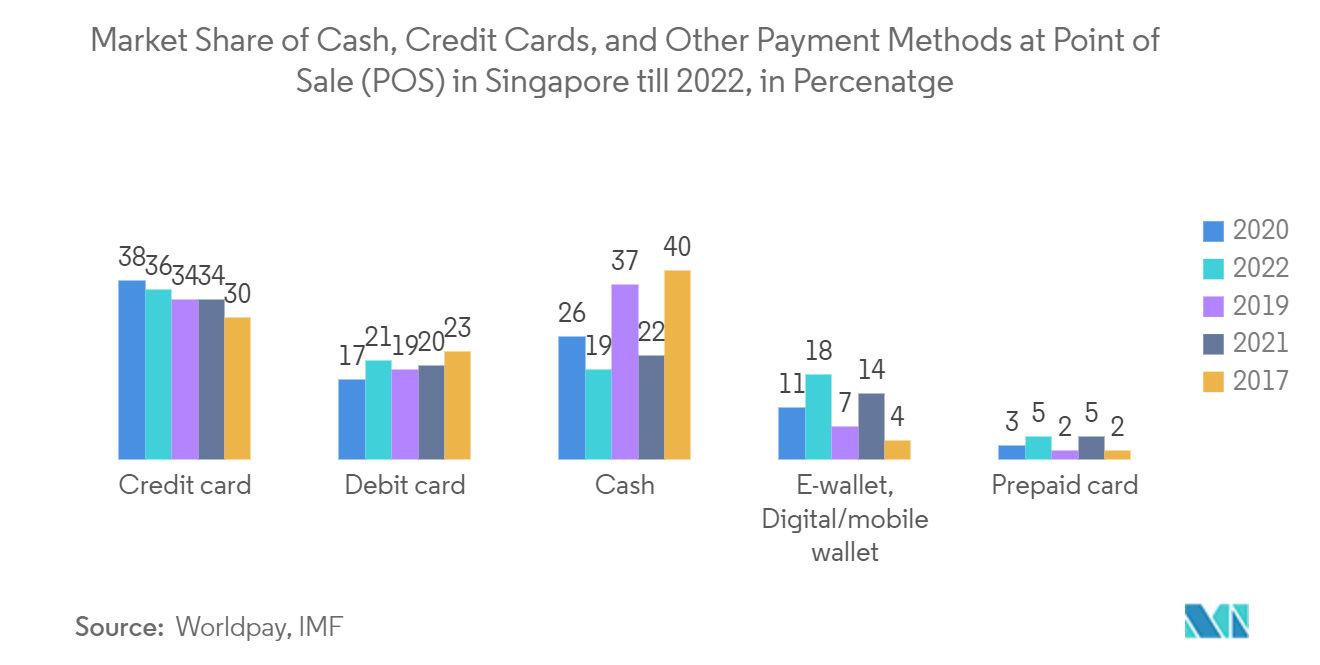

- Singapore đã đi đầu trong đổi mới thanh toán trong một thời gian. Một mục tiêu quan trọng trong tầm nhìn của chính phủ về một quốc gia thông minh là đẩy nhanh thanh toán kỹ thuật số. Về vấn đề này, Singapore đã đầu tư đáng kể vào việc xây dựng cơ sở hạ tầng dài hạn cho thanh toán không dùng tiền mặt. Theo Cơ quan tiền tệ Singapore, cơ quan này cho rằng thiết bị đầu cuối POS có thể được sử dụng trong một số lĩnh vực công nghiệp ở quốc gia này, các giao dịch thanh toán thẻ đang tăng trưởng với tốc độ ngày càng tăng.

- Việc sử dụng ví kỹ thuật số đang gia tăng. Việc sử dụng nhiều điện thoại di động dẫn đến sự hấp thụ, hiện chiếm tới 18% giao dịch. Đến năm 2023, ví kỹ thuật số sẽ chiếm thị phần khoảng 26%. PayPal là thương hiệu DigitalWallets được công nhận nhiều nhất, có thị phần từ 5% đến 10%. Việc sử dụng Apple Pay, Samsung Pay, Visa Checkout và Masterpass cũng rất phổ biến.

- Ngoài ra, do sự bùng nổ thương mại điện tử do đại dịch gây ra, Ví kỹ thuật số sẽ vượt thẻ tín dụng trở thành phương thức thanh toán trực tuyến được yêu thích tại Singapore vào năm tới. Ví kỹ thuật số cũng thu hút được nhiều người tiêu dùng trung thành hơn khi mua hàng tại cửa hàng khi người tiêu dùng chuyển dần khỏi tiền mặt tại các điểm bán hàng. Theo Worldpay, Inc., họ dự kiến sẽ chiếm 20% thị trường POS vào năm tới.

- Sự tập trung ngày càng tăng của các doanh nghiệp và sự gia tăng tần suất Thanh toán kỹ thuật số hoặc di động giữa các khách hàng đang tạo ra nhiều nỗ lực của chính phủ trên khắp Đông Nam Á nhằm thúc đẩy các phương thức thanh toán thay thế.

Tổng quan về ngành thiết bị đầu cuối POS Đông Nam Á

Thị trường thiết bị đầu cuối điểm bán hàng Đông Nam Á bị phân mảnh vừa phải do sự hiện diện của các công ty trong nước và quốc tế. Những người tham gia thị trường đang phát triển các chiến lược mới để thu hút và giữ chân khách hàng. Trong phần mềm, mô hình định giá dựa trên đăng ký mang đến cho khách hàng sự linh hoạt đồng thời làm tăng áp lực cạnh tranh trên thị trường.

Shopify Inc. đã ra mắt POS Go, một công cụ cầm tay có tích hợp máy quét mã vạch, đầu đọc thẻ và công cụ theo dõi hàng tồn kho vào tháng 9 năm 2022. Trước đây, thương nhân có thể tải xuống ứng dụng dành cho máy tính để bàn, máy tính xách tay hoặc thiết bị di động để sử dụng hệ thống POS của Shopify. POS Go có tính di động và không yêu cầu kết nối điện thoại di động hoặc máy tính tại trạm kiểm soát, phân xưởng hoặc lề đường. Công cụ mới của công ty ra đời khi ngày càng nhiều khách hàng quay lại thói quen mua sắm trực tiếp thay vì trực tuyến.

Samsung Electronics và master card đã thông báo rằng sự hợp tác sẽ ra mắt thẻ thanh toán có cảm biến vân tay tích hợp vào tháng 8 năm 2022. Cả hai công ty đều hướng đến việc cung cấp các dịch vụ thanh toán an toàn hơn đồng thời giảm tiếp xúc vật lý với thiết bị đầu cuối thanh toán.

Dẫn đầu thị trường thiết bị đầu cuối POS Đông Nam Á

-

Xilnex

-

Auto Count Sdn Bhd

-

iMetrics Pte. Ltd

-

AZ Digital Pte. Ltd

-

Samsung Electronics Co. Ltd

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị đầu cuối POS Đông Nam Á

- Tháng 5 năm 2023: Revel Systems, điểm bán hàng trên nền tảng đám mây (POS) hàng đầu và nền tảng quản lý kinh doanh toàn diện vui mừng thông báo quan hệ đối tác với IPORT để cung cấp các sản phẩm tốt nhất cho các nhà hàng và nhà bán lẻ. Giá đỡ và vỏ của IPORT dành cho Apple iPad giúp đơn giản hóa việc kết nối mạng, sạc, bảo vệ máy tính bảng và trình bày

- Tháng 2 năm 2023: Sự hợp tác của NPN và Oddle đang cách mạng hóa việc thanh toán tại nhà hàng. Cùng nhau, họ đang đơn giản hóa trải nghiệm tại điểm mua hàng cho các nhà hàng và hỗ trợ họ phát triển hoạt động kinh doanh của mình. Với trọng tâm chung là cung cấp các giải pháp phần cứng và phần mềm tiên tiến, NPN và Oddle đang thay đổi cách các nhà hàng xử lý thanh toán. Bằng cách tận dụng phần cứng thanh toán SUNMI Android và xử lý thanh toán theo sọc, họ mang lại trải nghiệm thanh toán liền mạch và an toàn cho các nhà hàng và khách hàng của họ.

Báo cáo thị trường thiết bị đầu cuối POS Đông Nam Á - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. THÔNG TIN THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.2.1 Sức mạnh thương lượng của nhà cung cấp

4.2.2 Quyền thương lượng của người tiêu dùng

4.2.3 Mối đe dọa của những người mới

4.2.4 Mối đe dọa của người thay thế

4.2.5 Cường độ của sự ganh đua đầy tính canh tranh

4.3 Đánh giá tác động của Covid-19 tới thị trường

5. ĐỘNG LỰC THỊ TRƯỜNG

5.1 Trình điều khiển thị trường

5.1.1 Đầu tư ngày càng tăng vào POS dự kiến sẽ thúc đẩy tăng trưởng thị trường

5.1.2 Tăng cường số hóa trong ngành thanh toán

5.2 Hạn chế thị trường

5.2.1 Những lo ngại về bảo mật liên quan đến các cuộc tấn công mạng và vi phạm dữ liệu

6. PHÂN PHỐI THỊ TRƯỜNG

6.1 Theo thành phần

6.1.1 Phần cứng

6.1.2 Phần mềm và Dịch vụ

6.2 Theo loại

6.2.1 Thiết bị đầu cuối điểm bán hàng cố định

6.2.2 Thiết bị đầu cuối điểm bán hàng di động/di động

6.3 Theo ngành của người dùng cuối

6.3.1 Sự giải trí

6.3.2 Lòng hiếu khách

6.3.3 Chăm sóc sức khỏe

6.3.4 Bán lẻ

6.3.5 Các ngành người dùng cuối khác

6.4 Theo quốc gia

6.4.1 Singapore

6.4.2 Indonesia

6.4.3 Việt Nam

6.4.4 Malaysia

6.4.5 Các nước Đông Nam Á khác

7. CẢNH BÁO CẠNH TRANH

7.1 Hồ sơ công ty*

7.1.1 Xilnex

7.1.2 Auto Count Sdn Bhd

7.1.3 iMetrics Pte. Ltd

7.1.4 AZ Digital Pte. Ltd

7.1.5 Samsung Electronics Co. Ltd

7.1.6 NCR Corporation

7.1.7 Toshiba Tec Corp.

7.1.8 HP Development Company LP

7.1.9 Bindo Labs Inc.

7.1.10 Shopify Inc.

7.1.11 Qashier Pte Ltd

7.1.12 StoreHub Sdn Bhd

8. DANH SÁCH ĐẦY ĐỦ CÁC NHÀ CUNG CẤP PHẦN MỀM POS TẠI MALAYSIA

9. HỒ SƠ NHÀ CUNG CẤP CHÍNH CỦA MALAYSIAN - PHÂN TÍCH SO SÁNH

10. TƯƠNG LAI CỦA THỊ TRƯỜNG

Phân khúc ngành công nghiệp thiết bị đầu cuối POS ở Đông Nam Á

Thiết bị đầu cuối POS là thiết bị đầu cuối kỹ thuật số giúp doanh nghiệp hoàn thành các giao dịch bán hàng. Nó giúp lưu trữ, nắm bắt, chia sẻ và báo cáo dữ liệu liên quan đến giao dịch bán hàng.

Thị trường thiết bị đầu cuối POS Đông Nam Á được phân chia theo thành phần (phần cứng, phần mềm và dịch vụ), loại (thiết bị đầu cuối điểm bán hàng cố định và thiết bị đầu cuối điểm bán hàng di động/di động), các ngành người dùng cuối (giải trí, khách sạn, chăm sóc sức khỏe và bán lẻ), và quốc gia ( Singapore, Indonesia, Việt Nam, Malaysia và các nước Đông Nam Á khác). Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (USD) cho tất cả các phân khúc trên.

| Theo thành phần | ||

| ||

|

| Theo loại | ||

| ||

|

| Theo ngành của người dùng cuối | ||

| ||

| ||

| ||

| ||

|

| Theo quốc gia | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị đầu cuối POS Đông Nam Á

Thị trường thiết bị đầu cuối POS Đông Nam Á lớn như thế nào?

Quy mô thị trường thiết bị đầu cuối POS Đông Nam Á dự kiến sẽ đạt 4,29 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 15,73% để đạt 8,90 tỷ USD vào năm 2029.

Quy mô thị trường thiết bị đầu cuối POS Đông Nam Á hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thiết bị đầu cuối POS Đông Nam Á dự kiến sẽ đạt 4,29 tỷ USD.

Ai là người chơi chủ chốt trong Thị trường thiết bị đầu cuối POS Đông Nam Á?

Xilnex, Auto Count Sdn Bhd, iMetrics Pte. Ltd, AZ Digital Pte. Ltd, Samsung Electronics Co. Ltd là những công ty lớn hoạt động tại Thị trường thiết bị đầu cuối POS Đông Nam Á.

Thị trường thiết bị đầu cuối POS Đông Nam Á này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Thiết bị đầu cuối POS Đông Nam Á ước tính là 3,62 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường thiết bị đầu cuối POS Đông Nam Á trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường thiết bị đầu cuối POS Đông Nam Á trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành thiết bị đầu cuối POS Đông Nam Á

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị đầu cuối POS Đông Nam Á năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích POS Terminal Đông Nam Á bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.