Quy mô thị trường dịch vụ máy bay phản lực đặc quyền Đông Nam Á

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2019 - 2022 |

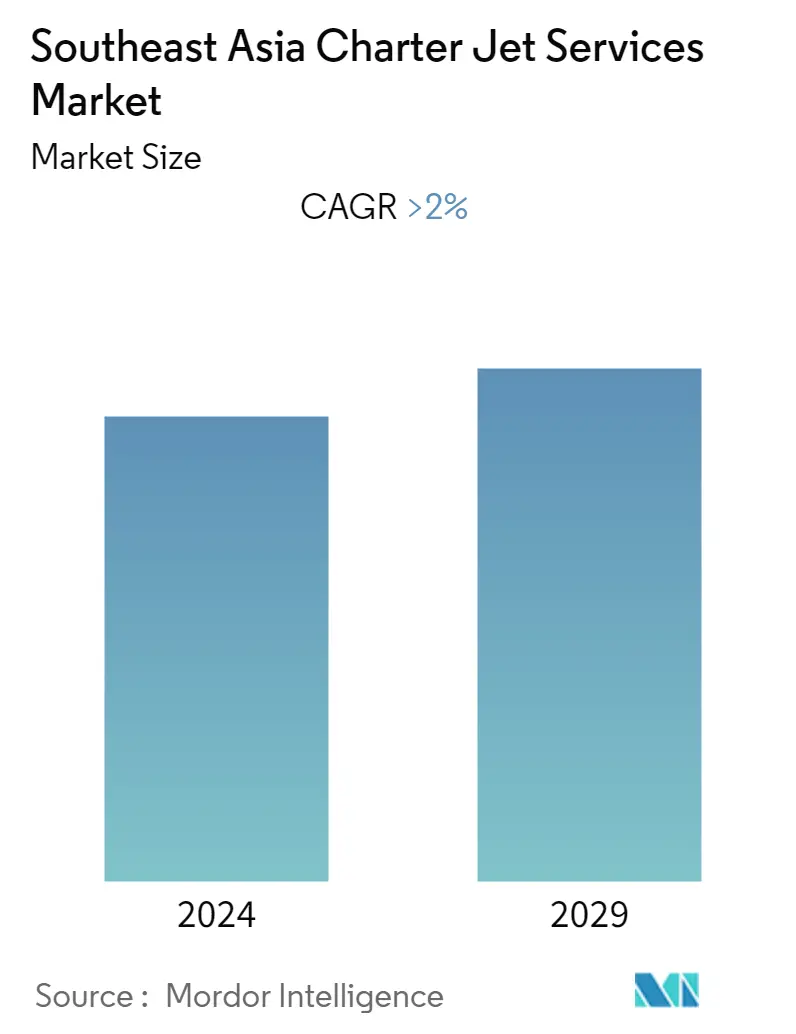

| CAGR | > 2.00 % |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường dịch vụ máy bay phản lực đặc quyền Đông Nam Á

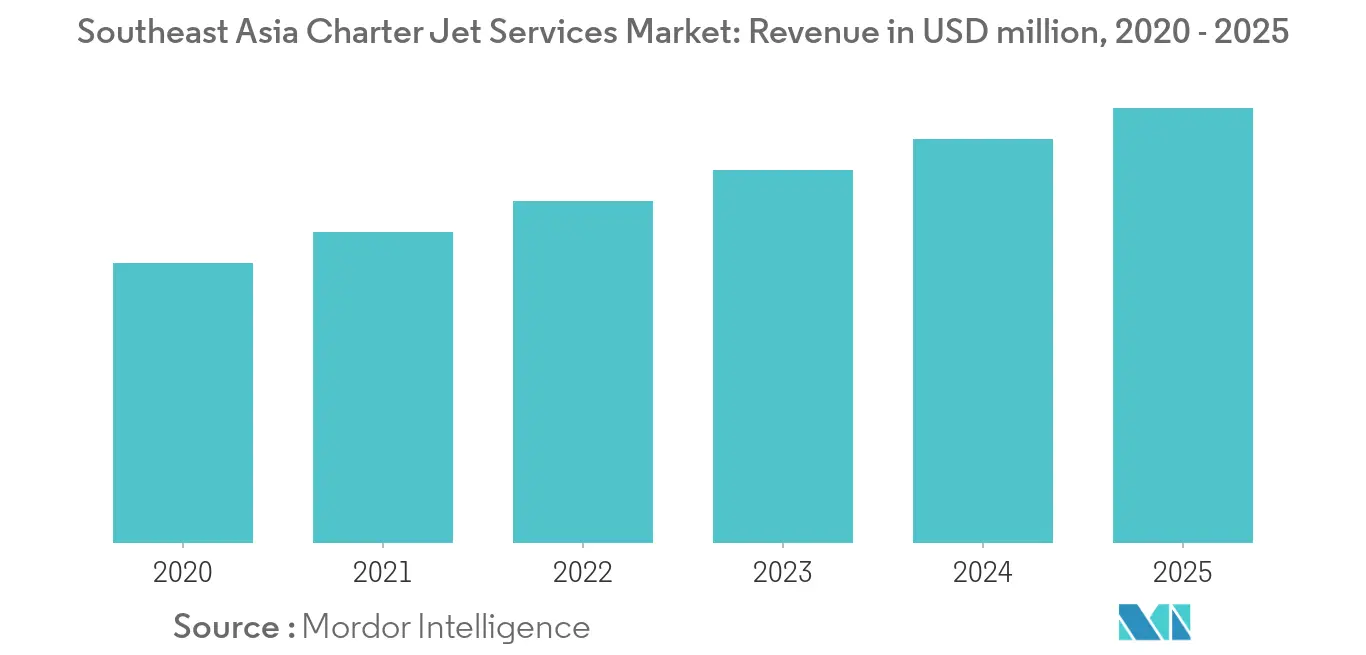

Thị trường dịch vụ máy bay phản lực đặc quyền Đông Nam Á được dự đoán sẽ tăng trưởng với tốc độ CAGR trên 2% trong giai đoạn dự báo.

- Nhu cầu tăng trưởng từ phân khúc du lịch và tăng cường đầu tư để nâng cao cơ sở hạ tầng kinh doanh hàng không ở các nước đang thúc đẩy nhu cầu về dịch vụ máy bay cho thuê trong khu vực.

- Với nhu cầu ngày càng tăng đối với các dịch vụ bay không theo lịch trình, các nhà cung cấp dịch vụ thuê chuyến đang tăng cường dịch vụ của mình trên các đường bay mới và triển khai các chương trình thành viên hấp dẫn. Ngoài ra, để nắm bắt cơ hội tăng trưởng, các công ty mới đang gia nhập thị trường, điều này được dự đoán sẽ làm tăng thêm sự cạnh tranh trên thị trường trong những năm tới.

- Các quy định nghiêm ngặt của chính phủ liên quan đến hàng không kinh doanh có thể cản trở sự tăng trưởng của thị trường ở Đông Nam Á trong giai đoạn dự báo.

Xu hướng thị trường dịch vụ máy bay phản lực đặc quyền Đông Nam Á

Tăng cường đầu tư vào các dự án phát triển cơ sở hạ tầng

Trong những năm gần đây, chính phủ các nước trong khu vực đã và đang phân bổ nguồn lực để phát triển ngành hàng không. Với xu hướng ngày càng gia tăng các chuyến đi công tác và dịch vụ thuê máy bay phản lực trong khu vực do ngày càng có nhiều cá nhân có giá trị ròng cao, các chính phủ đang tăng cường các dự án phát triển cơ sở hạ tầng sân bay hàng không chung. Chẳng hạn, vào tháng 4 năm 2018, Airports of Thai Plc (AoT) đã công bố kế hoạch phá bỏ nhà ga cũ và xây dựng một nhà ga mới tại Sân bay Quốc tế Don Mueang. Việc xây dựng nhà ga mới dự kiến sẽ được khai trương vào năm 2021. Kế hoạch này là một phần của siêu dự án trị giá 34 tỷ THB nhằm mở rộng sân bay Don Mueang trong giai đoạn 2020 - 2025. Kế hoạch mở rộng mới sẽ tăng công suất phục vụ hành khách của sân bay từ các chuyến bay thuê bao cùng với các hãng hàng không LCC. Các dự án phát triển cơ sở hạ tầng như vậy dự kiến sẽ làm tăng các dịch vụ thuê tàu trong nước.

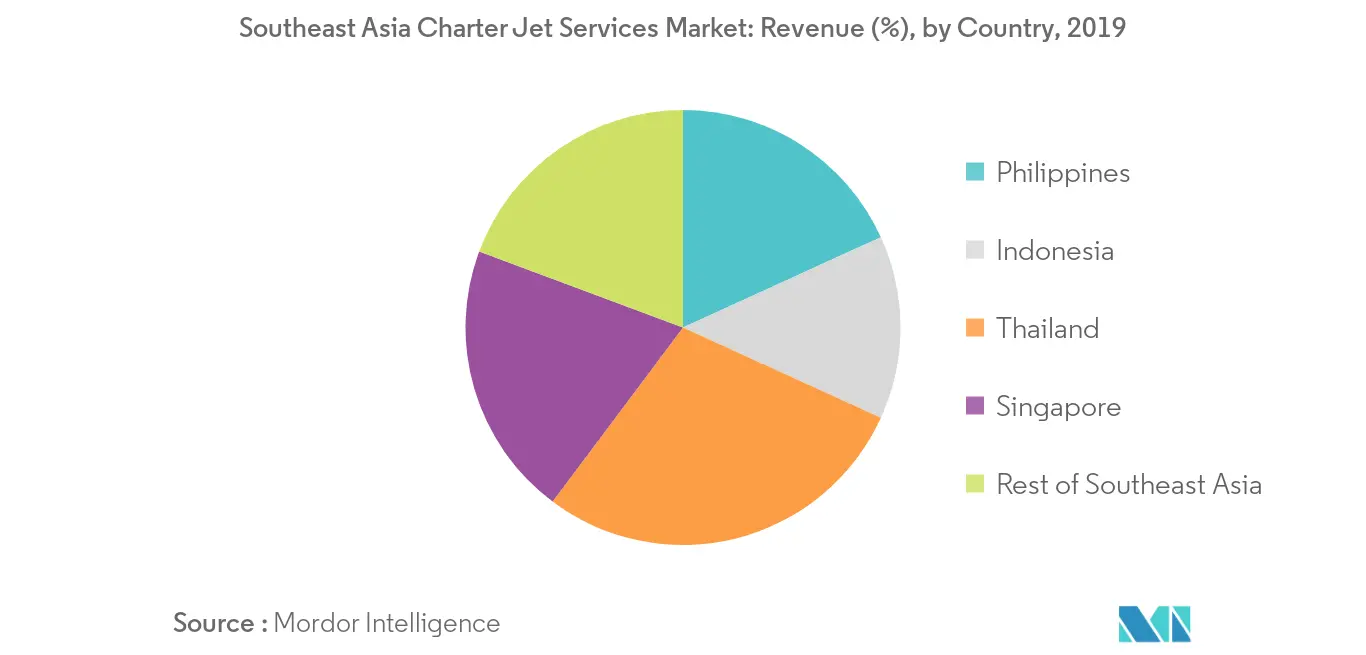

Singapore dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo

Singapore là một trong những trung tâm kinh doanh hàng không lớn ở Châu Á Thái Bình Dương. Với sự tăng trưởng của số lượng cá nhân có thu nhập cao trong khu vực, các nhà cung cấp dịch vụ máy bay thuê bao đang cung cấp dịch vụ cho các trung tâm kinh doanh lớn ở khu vực châu Á - Thái Bình Dương như Trung Quốc và Nhật Bản. Tính đến năm 2018, có khoảng 13 máy bay cho thuê với bảy nhà khai thác thuê chuyến trong nước. Hơn nữa, để đáp ứng nhu cầu thuê máy bay ngày càng tăng, các công ty dịch vụ thuê máy bay đã tăng cường đội máy bay thương gia của họ. Ví dụ vào tháng 10 năm 2019, một máy bay phản lực Bombardier Global 5000 mới đã được bổ sung vào đội máy bay thuê bao của OJets. Hiện tại, đội bay của công ty bao gồm 4 máy bay Global 6000, 1 máy bay Global 5000 và 1 máy bay Challenger 650. Để hỗ trợ hoạt động kinh doanh hàng không, nhà điều hành sân bay, Tập đoàn Sân bay Changi (CAG) đã đầu tư vào phát triển cơ sở hạ tầng. Vào tháng 11 năm 2018, một nhà ga mới đã được khai trương tại Sân bay Seletar để xử lý các chuyến bay thương mại theo lịch trình cũng như các chuyến bay thương gia thuê bao và máy bay phản lực tư nhân. Cuối tháng 7 năm 2019, một trung tâm hàng không thương gia đã được giới thiệu tại sân bay với khu vực trả khách riêng, phòng chờ, sàng lọc an ninh nhập cảnh chuyên dụng cùng với các dịch vụ cá nhân hóa khác. Các yếu tố nói trên dự kiến sẽ thúc đẩy sự tăng trưởng của dịch vụ thuê tàu trong nước trong giai đoạn dự báo.

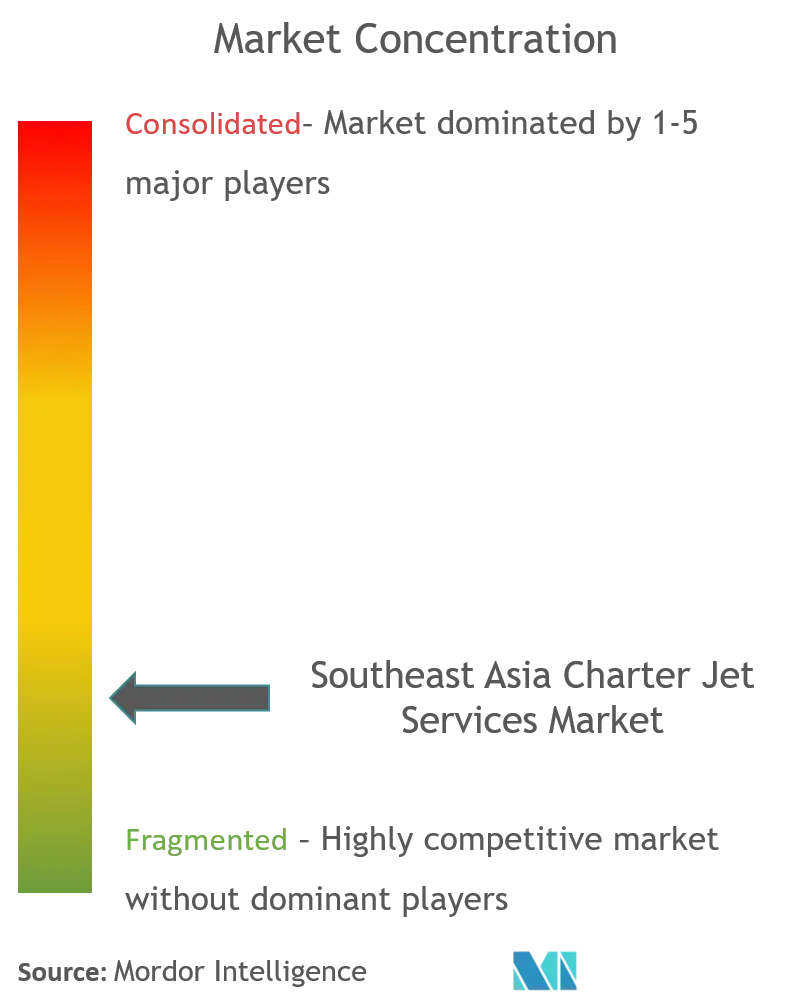

Tổng quan về ngành dịch vụ máy bay phản lực điều lệ Đông Nam Á

Thị trường dịch vụ máy bay cho thuê ở Đông Nam Á rất phân tán với nhiều nhà cung cấp máy bay cho thuê trên thị trường cung cấp dịch vụ cho thuê máy bay cho khách hàng của họ cung cấp dịch vụ vận chuyển đến nhiều điểm đến khác nhau. Một số công ty nổi bật trong thị trường dịch vụ máy bay cho thuê ở Đông Nam Á là Thai Airways, Singapore Air Charter, Eastindo, Advance Aviation Jet và OJets Pte Ltd. Tuy nhiên, sự phân mảnh trên thị trường dự kiến sẽ còn gia tăng hơn nữa trong những năm tới do sự gia nhập của người chơi mới trên thị trường. Chẳng hạn, vào tháng 5 năm 2019, như một phần của quá trình đa dạng hóa kinh doanh, Garuda Indonesia đã công bố kế hoạch ra mắt một ứng dụng có tên Avia Mall cung cấp dịch vụ cho thuê và cho thuê máy bay để cung cấp các chuyến bay đột xuất. Ngoài ra, để nâng cao hơn nữa dịch vụ của mình, hãng điều lệ cung cấp các tiện nghi tốt hơn như phục vụ khách hàng trên chuyến bay, điều này sẽ giúp họ thu hút khách hàng mới và tăng cường hơn nữa sự hiện diện của họ trên thị trường.

Dẫn đầu thị trường dịch vụ máy bay phản lực đặc quyền Đông Nam Á

-

Thai Airways

-

Singapore Air Charter

-

Eastindo

-

Advance Aviation Jet

-

OJets Pte Ltd

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Báo cáo thị trường dịch vụ máy bay phản lực đặc quyền Đông Nam Á - Mục lục

-

1. GIỚI THIỆU

-

1.1 Giả định nghiên cứu

-

1.2 Phạm vi nghiên cứu

-

-

2. PHƯƠNG PHÁP NGHIÊN CỨU

-

3. TÓM TẮT TÓM TẮT

-

4. ĐỘNG LỰC THỊ TRƯỜNG

-

4.1 Tổng quan thị trường

-

4.2 Trình điều khiển thị trường

-

4.3 Hạn chế thị trường

-

4.4 Phân tích năm lực lượng của Porter

-

4.4.1 Mối đe dọa của những người mới

-

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

-

4.4.3 Sức mạnh thương lượng của nhà cung cấp

-

4.4.4 Mối đe dọa của sản phẩm thay thế

-

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

-

-

-

5. PHÂN PHỐI THỊ TRƯỜNG

-

5.1 Loại tàu bay

-

5.1.1 Lớn

-

5.1.2 cỡ trung bình

-

5.1.3 Ánh sáng

-

-

5.2 Quốc gia

-

5.2.1 Philippin

-

5.2.2 Indonesia

-

5.2.3 nước Thái Lan

-

5.2.4 Singapore

-

5.2.5 Phần còn lại của Đông Nam Á

-

-

-

6. CẢNH BÁO CẠNH TRANH

-

6.1 Hồ sơ công ty

-

6.1.1 Thai Airways

-

6.1.2 Singapore Air Charter

-

6.1.3 Eastindo

-

6.1.4 Advance Aviation Jet

-

6.1.5 OJets Pte Ltd

-

6.1.6 Berjaya Air Sdn. Bhd.

-

6.1.7 MJETS

-

-

-

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành dịch vụ máy bay phản lực đặc quyền Đông Nam Á

Mô hình kinh doanh thuê chuyến là mô hình trong đó máy bay được người dùng thuê để vận hành theo nhu cầu của họ. Nhà cung cấp hoặc nhà khai thác dịch vụ thuê chuyến là một tổ chức chuyên nghiệp được công nhận và cấp phép để cung cấp phi công, bảo trì và vận hành máy bay. Các cá nhân, doanh nghiệp, doanh nghiệp, VIP, vận động viên thể thao, quan chức chính phủ có thể lựa chọn dịch vụ thuê tàu để họ có thể hiểu rõ lẫn nhau với nhà điều hành thuê tàu về các điều khoản và điều kiện của chương trình cho thuê. Máy bay thuê bao cũng có thể được sửa đổi để thực hiện các vai trò khác, chẳng hạn như dịch vụ y tế khẩn cấp, vận chuyển hàng hóa hoặc tiếp tế thiết bị.

Nghiên cứu xem xét cả mô hình sở hữu tư nhân và sở hữu một phần được các nhà cung cấp dịch vụ thuê tàu triển khai. Phạm vi nghiên cứu chỉ bao gồm các nhà cung cấp dịch vụ thuê tàu ở khu vực Đông Nam Á. Máy bay trực thăng điều lệ hoạt động trong khu vực được loại trừ khỏi phạm vi xem xét của báo cáo.

| Loại tàu bay | ||

| ||

| ||

|

| Quốc gia | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường dịch vụ máy bay phản lực đặc quyền Đông Nam Á

Quy mô thị trường dịch vụ máy bay phản lực đặc quyền Đông Nam Á hiện tại là bao nhiêu?

Thị trường dịch vụ máy bay phản lực đặc quyền Đông Nam Á dự kiến sẽ đạt tốc độ CAGR lớn hơn 2% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chủ chốt trong Thị trường Dịch vụ Máy bay Thuê chuyến Đông Nam Á?

Thai Airways, Singapore Air Charter, Eastindo, Advance Aviation Jet, OJets Pte Ltd là những công ty lớn hoạt động tại Thị trường Dịch vụ Máy bay Thuê chuyến Đông Nam Á.

Thị trường dịch vụ máy bay phản lực đặc quyền Đông Nam Á này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Dịch vụ Máy bay Cho thuê Đông Nam Á trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dịch vụ Máy bay Thuê chuyến Đông Nam Á trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành dịch vụ máy bay phản lực đặc quyền Đông Nam Á

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dịch vụ máy bay phản lực đặc quyền Đông Nam Á năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích của Dịch vụ máy bay phản lực đặc quyền Đông Nam Á bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.