Quy mô thị trường sản phẩm bánh mì Đông Nam Á

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2019 - 2022 |

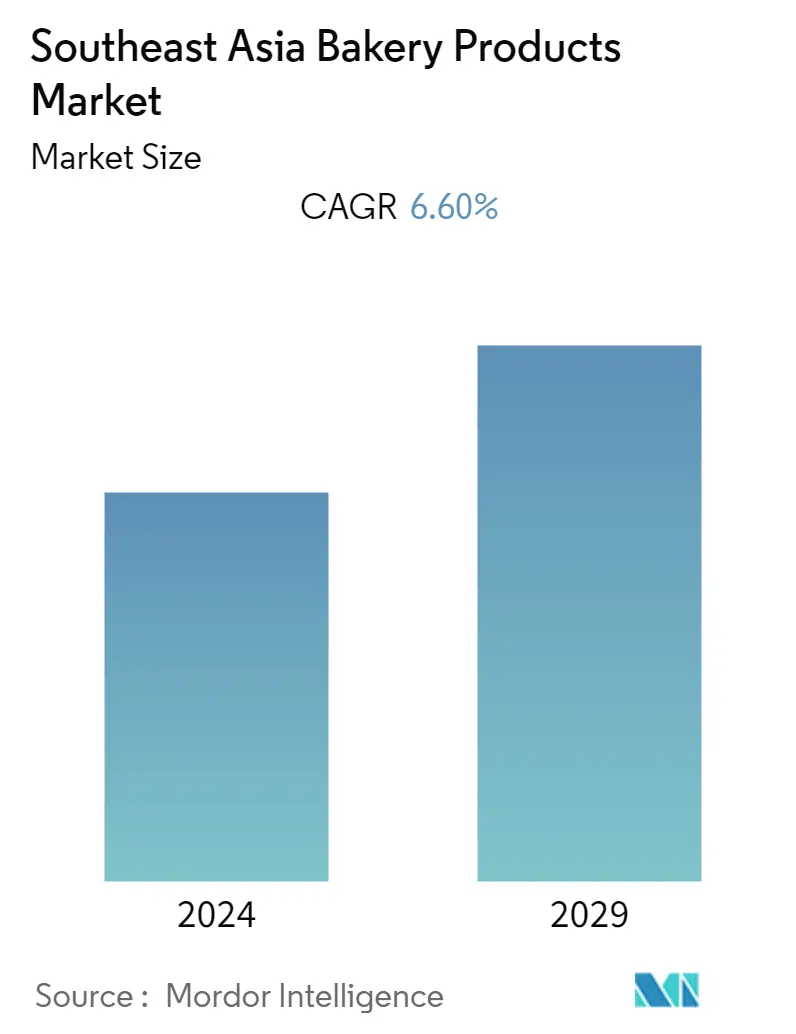

| CAGR | 6.60 % |

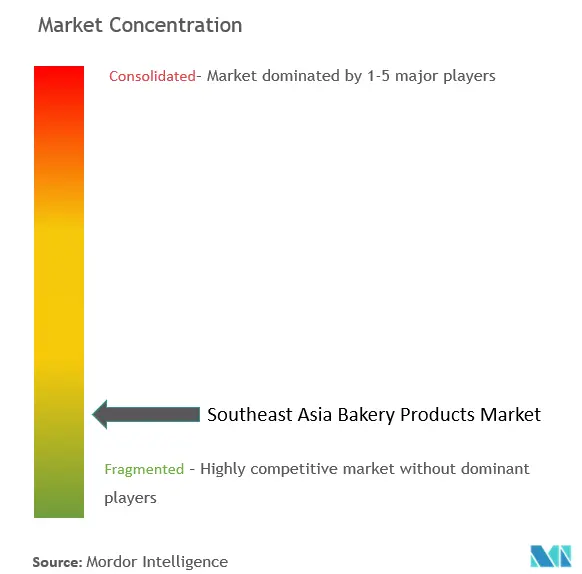

| Tập Trung Thị Trường | Thấp |

Những người chơi chính.webp)

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường sản phẩm bánh mì Đông Nam Á

Quy mô Thị trường Sản phẩm Bánh mì Đông Nam Á dự kiến sẽ tăng từ 10,89 tỷ USD vào năm 2023 lên 14,99 tỷ USD vào năm 2028, với tốc độ CAGR là 6,60% trong giai đoạn dự báo (2023-2028).

- Thị trường sản phẩm bánh mì Đông Nam Á đang nhận thấy nhu cầu ngày càng tăng đối với các sản phẩm giá trị gia tăng, đặc biệt là những sản phẩm mang lại lợi ích cho sức khỏe, các chứng nhận cụ thể như halal và kosher, độ tươi và hương vị sáng tạo. Để đối phó với mối lo ngại ngày càng tăng về bệnh béo phì, nhiều công ty trong khu vực đã bắt đầu cung cấp các loại bánh nướng tốt cho sức khỏe hơn, bao gồm bánh mì có nhiều chất xơ, các loại bánh mì dẹt không chứa gluten và bánh mì dẹt ít béo. Ngoài ra, lối sống bận rộn và thu nhập ngày càng tăng, đặc biệt là ở thế hệ trẻ, đã dẫn đến nhu cầu ngày càng tăng về các kích cỡ đồ ăn nhẹ mang theo, thúc đẩy các công ty cung cấp sản phẩm với kích cỡ và cách đóng gói thuận tiện.

- Người tiêu dùng ngày càng có ý thức hơn về các thành phần trong thực phẩm của họ và đang tìm kiếm những lựa chọn chất lượng cao, tốt hơn cho bạn. Nhiều người tiêu dùng cũng thích những bữa ăn nhẹ đơn giản và đơn giản, điều này đã thúc đẩy nhu cầu về các sản phẩm bánh tốt cho sức khỏe với hương vị tối giản. Do đó, các sản phẩm như bánh quy tiêu hóa, bánh quy giòn và các mặt hàng tương tự khác được coi là những lựa chọn thay thế lành mạnh hơn, thúc đẩy tăng trưởng thị trường hơn nữa. Nhiều công ty đang tung ra các sản phẩm lành mạnh hơn để đáp ứng xu hướng này, chẳng hạn như bánh quy tiêu hóa lúa mì mới của Nextar, chứa chất xơ dinh dưỡng và có hai loại sô cô la và phô mai.

- Sự phát triển của đô thị hóa và dân số lao động đã làm tăng đáng kể tầm quan trọng của các sản phẩm bánh mì như một phần đáng kể trong chế độ ăn uống, đặc biệt là ở tầng lớp trung lưu và thấp hơn của dân số. Xu hướng tiêu dùng ngoài nhà và nhu cầu về các sản phẩm ăn liền và bổ dưỡng đang thúc đẩy nhu cầu về các sản phẩm bánh trên thị trường sản phẩm bánh mì Nam Á.

Xu hướng thị trường sản phẩm bánh mì Đông Nam Á

Nhu cầu tăng vọt về các sản phẩm bánh đặc sản và tốt cho sức khỏe

- Nhu cầu về các sản phẩm thực phẩm tự nhiên và hữu cơ đã tăng lên đáng kể khi người tiêu dùng nhận thức rõ hơn về những tác động xấu đến sức khỏe của việc tiêu thụ các thành phần thực phẩm tổng hợp không tuân thủ các tiêu chuẩn của chính phủ. Ở Đông Nam Á, người tiêu dùng đang áp dụng chế độ ăn kiêng kiểu phương Tây có chứa lúa mì và hàm lượng protein cao.

- Đặc biệt, người tiêu dùng Thái Lan đang tìm kiếm chế độ ăn uống lành mạnh hơn, điều này đã thúc đẩy các công ty sản xuất các loại bánh nướng không chứa gluten và các sản phẩm bánh mì tự nhiên. Mondelez đã ra mắt bánh quy bánh sandwich sô cô la Oreo không chứa gluten vào năm 2021 và điều này làm tăng nhu cầu của người tiêu dùng đối với các sản phẩm bổ dưỡng cũng như tuyên bố về nhãn sạch đã thúc đẩy tăng trưởng thị trường trong khu vực.

- Người tiêu dùng coi thực phẩm của họ là cơ hội để trải nghiệm nhiều hương vị và kết cấu khác nhau, đồng thời họ có xu hướng ưa chuộng các sản phẩm tự nhiên và tốt cho sức khỏe hơn. Những người tham gia thị trường đang hưởng ứng xu hướng này bằng cách kết hợp các loại hạt siêu thực phẩm vào sản phẩm của họ, chẳng hạn như hạt chia, rất giàu protein và canxi. Oat Krunch, một thương hiệu thuộc tập đoàn Munchy, cung cấp bánh quy giòn tốt cho sức khỏe được làm từ yến mạch và hạt chia. Oat Krunch là nguồn cung cấp chất xơ, không chứa chất béo chuyển hóa, không có chất bảo quản và có sẵn ở các biến thể sô cô la đen, dâu tây và lý chua đen.

- Ngành bánh ngọt gần đây chứng kiến sự hình thành của sự kết hợp giữa các tiệm bánh, nhà hàng, quán cà phê và dịch vụ ăn uống. Những quán cà phê bánh hoặc tiệm bánh này cung cấp nhiều sản phẩm khác nhau với nhiều hương vị khác nhau và nhu cầu ngày càng tăng về các sản phẩm bánh thủ công và tốt cho sức khỏe đang tiếp tục thúc đẩy các sản phẩm bánh trên thị trường.

Indonesia là khu vực thống trị trên thị trường

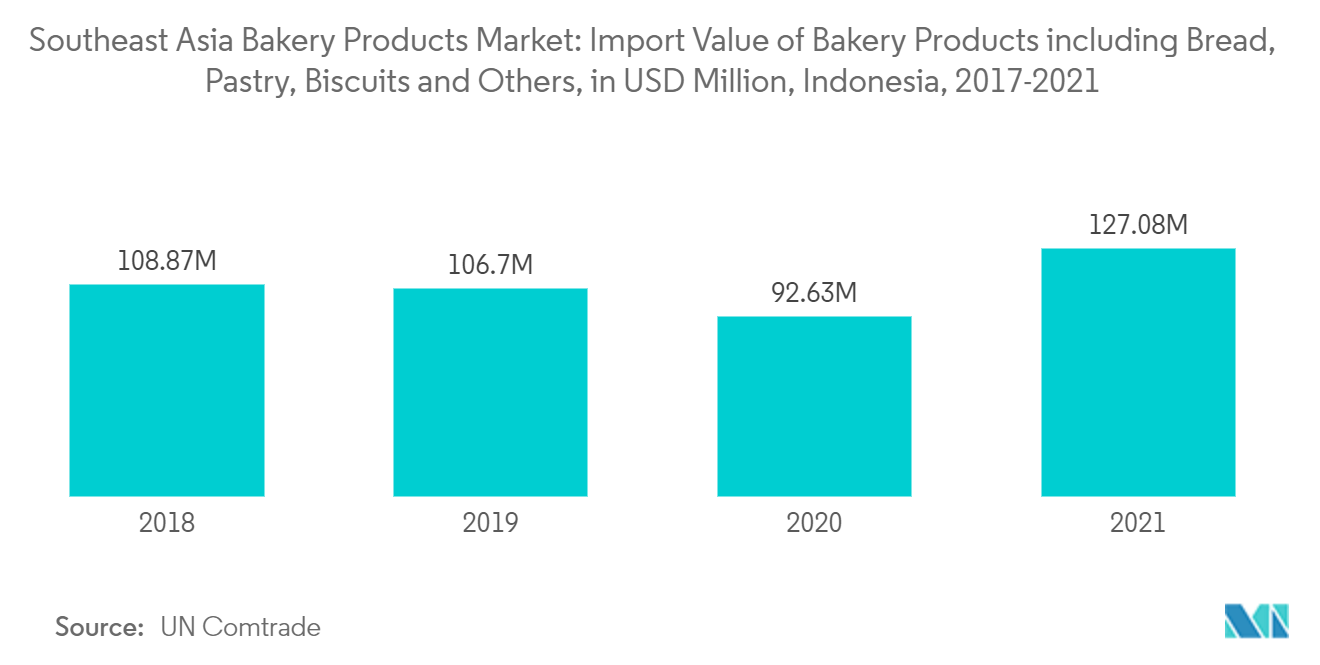

- Nhu cầu về các sản phẩm bánh mì ở Indonesia ngày càng tăng do người tiêu dùng coi chúng như một bữa ăn thay vì chỉ là một món ăn nhẹ. Mức tiêu dùng tăng lên này có thể là do việc thay đổi lối sống, cải thiện thu nhập, đô thị hóa và phương Tây hóa.

- Người tiêu dùng hiện đang tìm kiếm các sản phẩm độc đáo đáp ứng yêu cầu halal và cung cấp hương vị Indonesia đích thực. Theo Tổ chức Hội đồng Thông tin Thực phẩm Quốc tế, mặc dù có nhiều yếu tố khác nhau ảnh hưởng đến quyết định mua hàng, chẳng hạn như chi phí, sức khỏe, sự tiện lợi và tính bền vững, hương vị vẫn là động lực chính để mua thực phẩm và đồ uống đối với các loại sản phẩm nướng khác nhau.

- Phòng Công nghiệp và Thương mại Đức-Indonesia báo cáo rằng tính đến năm 2021, có hơn 640 công ty sản xuất bánh mì đã đăng ký hoạt động tại Indonesia, bao gồm cả doanh nghiệp nhỏ và lớn. Điều này nhấn mạnh sự tăng trưởng đáng kể của ngành bánh mì ở Indonesia và sự cạnh tranh ngày càng tăng trên thị trường.

- Ngoài ra, sự phổ biến ngày càng tăng của các dịch vụ giao đồ ăn trực tuyến đang góp phần đáng kể vào sự tăng trưởng doanh số bán sản phẩm bánh mì trong nước. Điều này đã dẫn đến sự xuất hiện của những người chơi mới trong thị trường bánh mì thương mại điện tử. Một ví dụ như vậy là Paris Baguette, một công ty bánh mì thuộc sở hữu của Tập đoàn SPC, đã vào Indonesia vào tháng 10 năm 2021 và mở địa điểm nhượng quyền đầu tiên ở Jakarta. Nhà sản xuất bánh mì và thực phẩm Hàn Quốc đã thành lập liên doanh với Tập đoàn Erajaya ở Indonesia để khai thác xu hướng thị trường này.

Tổng quan ngành sản phẩm bánh mì Đông Nam Á

Thị trường sản phẩm bánh mì Đông Nam Á có đặc điểm là có mức độ phân mảnh cao, với nhiều công ty có tổ chức và không có tổ chức cung cấp nhiều loại sản phẩm. Trong số các công ty chủ chốt trên thị trường có QAF Limited, President Bakery Public Company Limited, PT Nippon Indosari Corpindo TBK, CP All Public Company Limited và Mondelēz International, Inc.

Một trong những chiến lược chính được các hãng bánh và công ty hàng đầu hoạt động trong thị trường sản phẩm bánh áp dụng là đổi mới sản phẩm. Họ tập trung phát triển các hương vị mới, các loại bánh hấp dẫn, mẫu mã sản phẩm thủ công, bao bì bắt mắt để tăng doanh số bán hàng cho thương hiệu và thu hút người tiêu dùng mục tiêu.

Để duy trì vị thế của mình trên thị trường, các công ty đang tăng cường đầu tư vào nghiên cứu và phát triển (RD), tiếp thị cũng như mở rộng kênh phân phối. Họ cũng đang áp dụng chiến lược cạnh tranh bằng cách đầu tư vào phát triển các mặt hàng bánh mì ít calo và ít đường để thu hút người tiêu dùng có vấn đề về sức khỏe.

Dẫn đầu thị trường sản phẩm bánh mì Đông Nam Á

-

QAF Limited

-

President Bakery Public Company Limited

-

PT Nippon Indosari Corpindo TBK

-

CP All Public Company Limited

-

Mondelēz International, Inc

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường sản phẩm bánh mì Đông Nam Á

- Tháng 7 năm 2022 Theo Thỏa thuận thúc đẩy tiêu thụ lúa mì trong nước được ký với Bộ Nông nghiệp Thực phẩm và Nông thôn, SPC Samlip đã giới thiệu bốn loại lò nướng lúa mì nội địa khác nhau. Mặt hàng mới hiện có tại các địa điểm Nonghyup Hanaromat và e-mart trên toàn quốc.

- Tháng 2 năm 2022 Mondelez mở rộng dây chuyền sản xuất bánh quy Oreo tại Cikarang của Indonesia. Công ty tiết lộ rằng họ đã đầu tư 23 triệu USD vào cơ sở sản xuất. Công ty tuyên bố dây chuyền sản xuất mới có công nghệ tiên tiến và tự hào về lượng khí thải carbon thấp.

- Tháng 7 năm 2021 President Bakery Public Company hợp tác với Ovaltine để ra mắt hai sản phẩm đồng thương hiệu mới dưới thương hiệu Farmhouse, đặc trưng là Ovaltine, nhằm mang lại kết cấu giòn. Các sản phẩm mới bao gồm dorayaki, bánh quy, kem và bánh mì nhân Ovaltine.

- Tháng 6 năm 2021 Tập đoàn SPC khai trương thương hiệu bánh mì Paris Baguette đầu tiên tại Campuchia, với chi nhánh đầu tiên được ra mắt tại thủ đô của đất nước. Thương hiệu bánh mì Hàn Quốc này đã nổi tiếng về chất lượng và thuộc sở hữu của công ty lâu đời SPC Group. Việc hợp tác với Tập đoàn HSC của Campuchia để mở cửa hàng Paris Baguette đầu tiên tại Phnom Penh là một bước phát triển đầy hứa hẹn trong bối cảnh nền kinh tế đang phát triển của đất nước và tầng lớp trung lưu ngày càng mở rộng.

Báo cáo Thị trường Sản phẩm Bánh mì Đông Nam Á - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển thị trường

4.2 Hạn chế thị trường

4.3 Phân tích năm lực lượng của Porter

4.3.1 Mối đe dọa của những người mới

4.3.2 Quyền thương lượng của người mua/người tiêu dùng

4.3.3 Sức mạnh thương lượng của nhà cung cấp

4.3.4 Mối đe dọa của sản phẩm thay thế

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Loại sản phẩm

5.1.1 Bánh mỳ

5.1.2 Bánh quy ngọt

5.1.3 Bánh quy giòn và bánh quy mặn

5.1.4 Bánh ngọt, Bánh ngọt và Bánh nướng ngọt

5.1.5 Hàng buổi sáng

5.2 Kênh phân phối

5.2.1 Siêu thị/Đại siêu thị

5.2.2 Cửa hàng đặc sản

5.2.3 Cửa hàng tiện lợi/tạp hóa

5.2.4 Cửa hàng bán lẻ trực tuyến

5.2.5 Các kênh phân phối khác

5.3 Địa lý

5.3.1 Indonesia

5.3.2 Malaysia

5.3.3 Việt Nam

5.3.4 nước Thái Lan

5.3.5 Philippin

5.3.6 Myanmar

5.3.7 Singapore

5.3.8 Phần còn lại của Đông Nam Á

6. CẢNH BÁO CẠNH TRANH

6.1 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.2 Phân tích thị phần

6.3 Hồ sơ công ty

6.3.1 PT Nippon Indosari Corpindo TBK

6.3.2 President Bakery Public Company Limited

6.3.3 Mighty Bakery SDN BHD

6.3.4 Mondelēz International, Inc.

6.3.5 QAF Limited (Gardenia Bakery KL SDN BHD)

6.3.6 Variety Foods International Company Limited

6.3.7 Lotte Confectionery Co. Ltd

6.3.8 JG Summit Holdings (Universal Robina Corporation)

6.3.9 PPB Group Bhd

6.3.10 CP All Public Company Limited

6.3.11 SPC Samlip Co. Ltd

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành sản phẩm bánh mì ở Đông Nam Á

Các sản phẩm bánh bao gồm nhiều loại sản phẩm như bánh mì, bánh cuộn, bánh quy, bánh nướng, bánh ngọt và bánh nướng xốp thường được làm bằng bột mì hoặc bột làm từ một số loại ngũ cốc.

Thị trường sản phẩm bánh mì Đông Nam Á được phân chia theo loại sản phẩm, kênh phân phối và địa lý. Theo loại sản phẩm, thị trường được nghiên cứu được chia thành bánh mì, bánh quy ngọt, bánh quy giòn và bánh quy mặn, bánh ngọt, bánh ngọt, bánh ngọt và đồ ăn sáng. Theo kênh phân phối, thị trường được chia thành các siêu thị/đại siêu thị, cửa hàng chuyên doanh, cửa hàng tiện lợi/tạp hóa, cửa hàng bán lẻ trực tuyến và các kênh phân phối khác. Theo địa lý, thị trường được phân chia thành Indonesia, Malaysia, Philippines, Việt Nam, Thái Lan, Singapore, Myanmar và phần còn lại của Đông Nam Á.

Việc xác định quy mô thị trường đã được thực hiện theo giá trị bằng USD cho tất cả các phân khúc nêu trên.

| Loại sản phẩm | ||

| ||

| ||

| ||

| ||

|

| Kênh phân phối | ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường sản phẩm bánh mì ở Đông Nam Á

Quy mô thị trường sản phẩm bánh mì Đông Nam Á hiện nay là bao nhiêu?

Thị trường sản phẩm bánh Đông Nam Á dự kiến sẽ đạt tốc độ CAGR là 6,60% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chủ chốt trong Thị trường Sản phẩm Bánh mì Đông Nam Á?

QAF Limited, President Bakery Public Company Limited, PT Nippon Indosari Corpindo TBK, CP All Public Company Limited, Mondelēz International, Inc là những công ty lớn hoạt động tại Thị trường Sản phẩm Bánh mì Đông Nam Á.

Thị trường Sản phẩm Bánh Đông Nam Á này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Sản phẩm Bánh Đông Nam Á trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Sản phẩm Bánh Đông Nam Á trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành sản phẩm bánh mì Đông Nam Á

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Sản phẩm bánh Đông Nam Á năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Sản phẩm Bánh Đông Nam Á bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.