MRO ở Đông Nam Á Quy mô thị trường

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Quy Mô Thị Trường (2024) | USD 5.34 tỷ |

| Quy Mô Thị Trường (2029) | USD 7.12 tỷ |

| CAGR(2024 - 2029) | 5.94 % |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

MRO ở Đông Nam Á Phân tích thị trường

Quy mô Thị trường MRO Máy bay Đông Nam Á ước tính đạt 5,34 tỷ USD vào năm 2024 và dự kiến sẽ đạt 7,12 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,94% trong giai đoạn dự báo (2024-2029).

Trong hai thập kỷ qua, Đông Nam Á đã tận dụng tối đa vị trí địa lý thuận lợi của mình bằng cách bổ sung cơ sở hạ tầng hàng không hiện đại. Vị trí chiến lược của khu vực và chuỗi cung ứng địa phương mạnh mẽ đã góp phần đưa khu vực này trở thành địa điểm ưa thích của nhiều công ty MRO. Bảo trì chiếm một phần quan trọng trong mô hình kinh doanh tài chính của các nhà khai thác máy bay trong khu vực.

Những người chơi đến từ Singapore đã khẳng định mình là những người chơi thống trị trong ngành trong những năm qua. Sau thành công của Singapore trong ngành, các công ty từ các quốc gia như Indonesia, Malaysia và Thái Lan đang cố gắng tái tạo thành công của các công ty Singapore và phát triển năng lực MRO của họ, điều này đang định vị Đông Nam Á là một trung tâm quan trọng cho Máy bay MRO trên toàn cầu.

Tiến bộ công nghệ trong sản xuất bồi đắp, bảo trì dự đoán, hệ thống theo dõi tình trạng máy bay, khả năng sửa chữa tổng hợp, trí tuệ nhân tạo và dữ liệu lớn sẽ đóng vai trò quan trọng trong những năm tới, vì hầu hết người chơi MRO trong khu vực sẽ chọn hợp lý hóa hoạt động của họ thông qua tự động hóa để tạo ra doanh thu cao hơn trong nửa sau của giai đoạn dự báo.

MRO ở Đông Nam Á Xu hướng thị trường

Phân khúc hàng không thương mại dự kiến có tốc độ tăng trưởng cao nhất trong giai đoạn dự báo

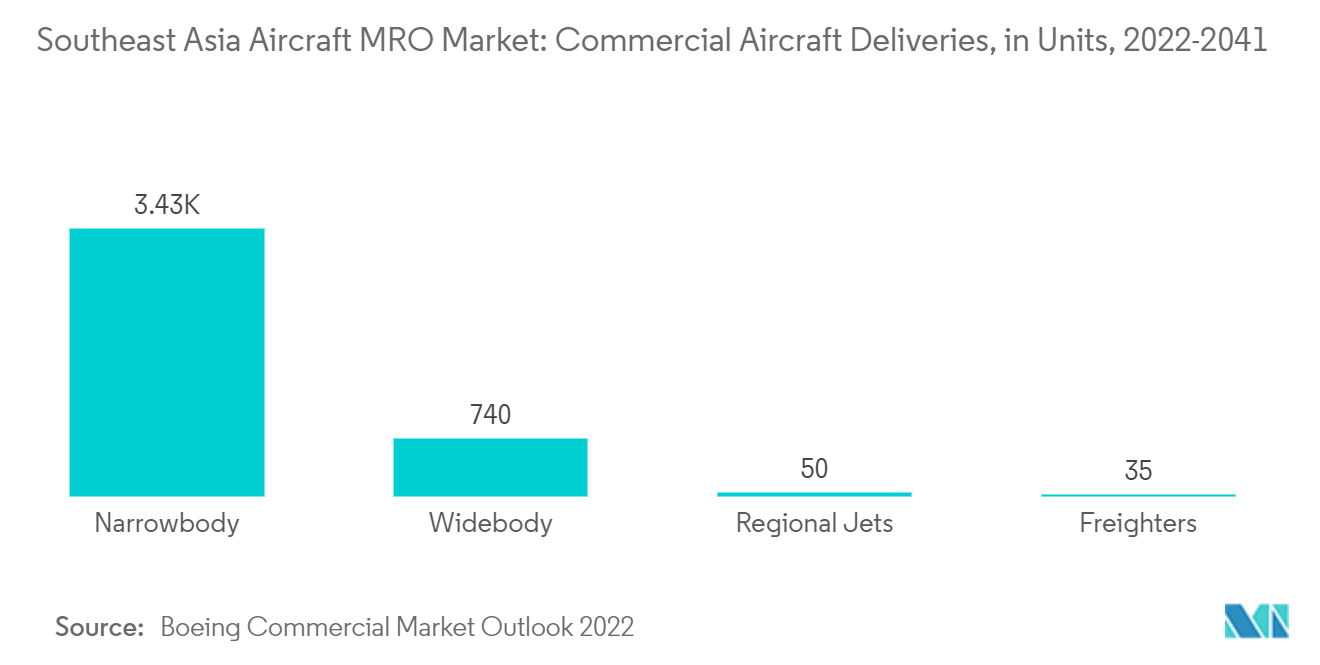

Sự tăng trưởng về lưu lượng hàng không trong khu vực trong những năm qua đã gây áp lực lên các nhà khai thác hàng không trong việc duy trì đội bay của họ trong tình trạng hoạt động. Do châu Á-Thái Bình Dương vượt trội so với các khu vực khác về lượng giao máy bay mới và đặc biệt là Đông Nam Á đã trở thành tâm điểm về tăng trưởng của ngành hàng không thương mại, nên các nhà khai thác trong khu vực đang tăng cường năng lực của mình để phục vụ Đội bay máy bay ngày càng tăng đang thúc đẩy nhu cầu bảo trì máy bay.

Trong nhiều thập kỷ, thị trường Bảo trì, Sửa chữa và Đại tu máy bay thương mại (MRO) ở Đông Nam Á đã bị thống trị bởi những công ty lâu đời ở Singapore, cung cấp dịch vụ bảo trì cho các hãng hàng không cả trong và ngoài khu vực. Tuy nhiên, một số công ty đã gia nhập thị trường ở các quốc gia như Indonesia, Thái Lan và Malaysia trong những năm qua và thách thức sự thống trị của các công ty Singapore lâu đời. Chi phí lao động thấp ở các quốc gia như Indonesia thu hút các nhà đầu tư nước ngoài thành lập cơ sở MRO của riêng họ tại các quốc gia này.

Bất chấp sự tăng trưởng đáng kể về mức độ cạnh tranh trên thị trường, một số hãng hàng không lớn trong khu vực chỉ có năng lực bảo trì nội bộ ở mức tối thiểu và giao hầu hết công việc cho các công ty liên kết với đối thủ hoặc nhà cung cấp dịch vụ độc lập. Về vấn đề này, các hãng hàng không trong khu vực đang tăng cường khả năng bảo trì để cắt giảm dòng tiền chảy ra cho các bên thứ ba và đối thủ bằng cách phát triển hoạt động kinh doanh bảo trì nội bộ của họ.

Ví dụ, Cơ sở bảo trì Garuda (GMF) của AeroAsia đang thực hiện các bước tích cực để mở rộng hoạt động kinh doanh MRO ra nước ngoài đồng thời cải thiện năng lực bảo trì nội bộ trong nước để phục vụ nhiều hãng hàng không hơn. Vào tháng 1 năm 2021, Tập đoàn Revima, đơn vị đã thành lập cơ sở bảo trì thiết bị hạ cánh mới cho máy bay thân hẹp A320 và B737NG ở Thái Lan, thông báo rằng họ đã đạt được chứng nhận Part-145 từ ba cơ quan chủ chốt là CAAT (Cơ quan Hàng không Dân dụng Thái Lan). ), EASA và FAA và sẵn sàng bắt đầu các hoạt động của mình.

Singapore sẽ thống trị thị phần trong giai đoạn dự báo

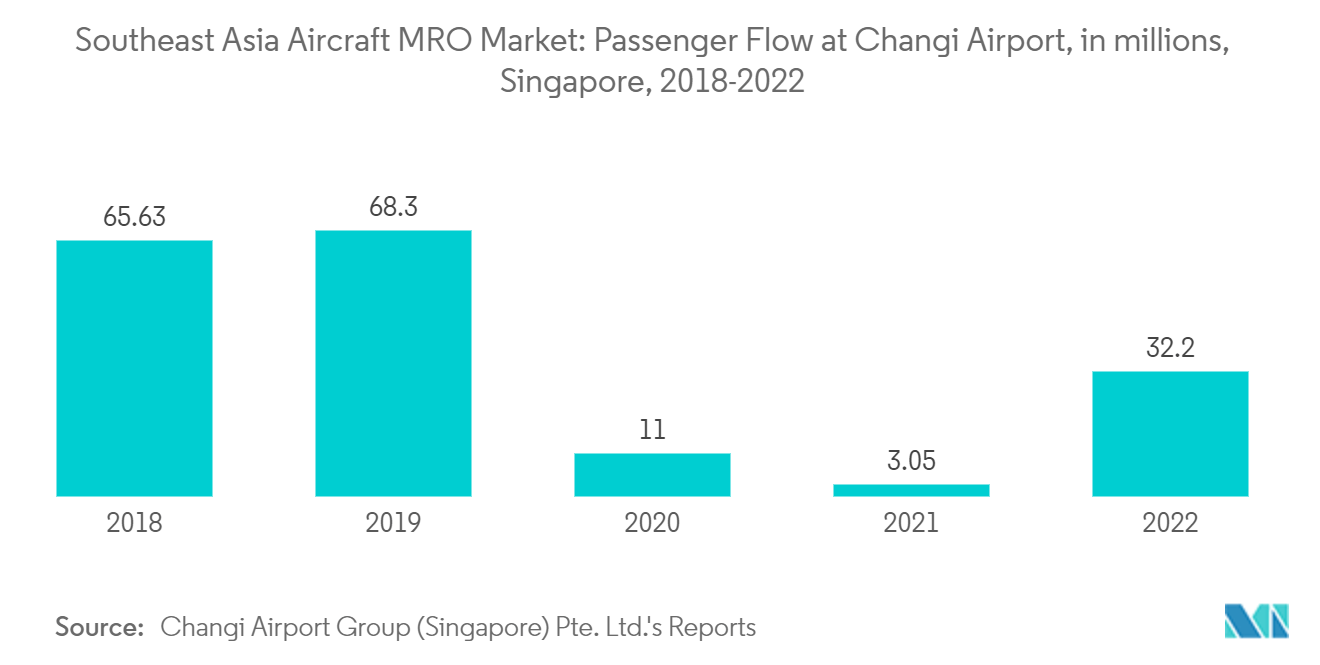

Ngành hàng không là ngành đóng góp chính cho sự phát triển của nền kinh tế Singapore. Mặc dù có quy mô tương đối nhỏ nhưng Singapore vẫn là một trong những thị trường hàng không phát triển nhanh nhất trong khu vực trong những năm qua, nhờ lượng khách du lịch khổng lồ và hoạt động kinh doanh vào nước này ngày càng tăng. Singapore đáp ứng khoảng 1/4 yêu cầu bảo trì, sửa chữa và đại tu (MRO) của châu Á và 1/10 sản lượng MRO toàn cầu, đồng thời sở hữu năng lực MRO toàn diện từ đầu đến đuôi.

Các công ty hàng không nội địa của Singapore, ST Aerospace và SIA Engineering, nằm trong số các công ty MRO hàng đầu trên toàn cầu, cả về doanh thu và năng lực. ST Engineering, một trong những công ty lớn trong nước, đang tìm cách mở rộng hoạt động kinh doanh MRO hàng không vũ trụ, cả trong nước và quốc tế. Vào tháng 9 năm 2023, ST Engineering đã khởi xướng xây dựng cơ sở MRO khung máy bay thứ tư tại Singapore. Cơ sở chứa máy bay mới rộng 84.000 mét vuông (904.000 mét vuông), ở đầu phía bắc của tổ hợp sân bay Changi, sẽ có ba khoang bảo trì có khả năng xử lý máy bay thân rộng, cũng như tuyến thứ tư có khả năng sơn và bảo trì.

Vào tháng 2 năm 2022, chính phủ Singapore công bố ngân sách quốc phòng khoảng 16,36 tỷ USD, tăng 6,5% so với ngân sách quốc phòng năm 2021. Do hầu hết đội tàu của Singapore đang già đi hoặc sắp được nâng cấp giữa vòng đời, nhu cầu về MRO quân sự cũng dự kiến sẽ tăng trong giai đoạn dự báo.

Đồng thời, được thúc đẩy bởi triển vọng tích cực về nhu cầu hàng không chung trong nước, một số công ty nước ngoài đang gia nhập thị trường Singapore. Vào tháng 10 năm 2020, Jetex, nhà cung cấp dịch vụ hàng không điều hành, đã công bố mở rộng mạng lưới FBO toàn cầu tại khu vực Châu Á – Thái Bình Dương với việc bổ sung một nhà điều hành cơ sở cố định tại Singapore. Phối hợp với Bombardier, FBO mới mở rộng Trung tâm Dịch vụ Singapore tại Công viên Hàng không Vũ trụ Seletar ngoài dịch vụ và bảo trì máy bay, đồng thời hiện cung cấp đầy đủ các dịch vụ cho các nhà khai thác máy bay thương gia. Những phát triển như vậy dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường ở Singapore trong giai đoạn dự báo.

MRO tại Đông Nam Á Tổng quan ngành

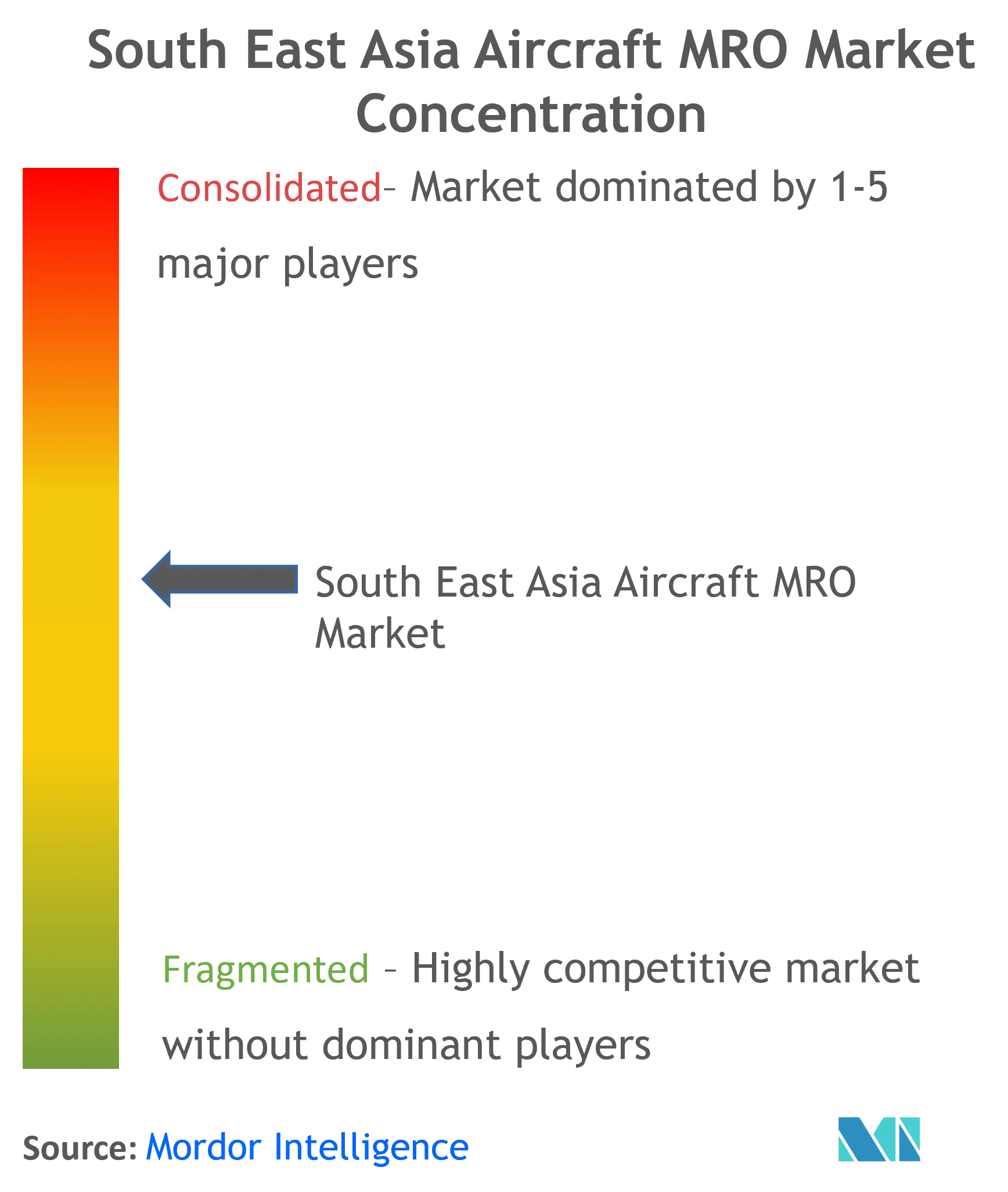

Thị trường dịch vụ MRO máy bay ở khu vực Đông Nam Á được củng cố ở mức độ vừa phải. Singapore Technologies Engineering Ltd, GMF AeroAsia, Safran SA, StandardAero và Sepang Aircraft Engineering Sdn Bhd là một số công ty nổi bật trên thị trường.

Trong một thời gian dài, thị trường bị thống trị bởi những người chơi có trụ sở tại Singapore, nhưng động lực hiện đang thay đổi. Sau thành công của Singapore trong ngành, các công ty từ các quốc gia như Indonesia, Malaysia và Thái Lan đang cố gắng tái tạo thành công của các công ty Singapore và phát triển khả năng MRO của họ. Thị trường đang chứng kiến sự đầu tư của các doanh nghiệp vào các quốc gia như Thái Lan, Indonesia, v.v. nhờ đội máy bay ngày càng tăng và chi phí lao động thấp hơn so với Singapore. Thị trường đang chứng kiến sự đầu tư lớn từ những người chơi chủ chốt vào phát triển cơ sở, đổi mới công nghệ, liên doanh và hợp tác.

Các công ty đang tập trung phát triển khả năng MRO của mình trong khu vực, khiến thị trường trở nên cạnh tranh hơn với sự gia nhập của những người chơi mới. Những phát triển như vậy dự kiến sẽ làm cho thị trường trở nên cạnh tranh hơn trong giai đoạn dự báo.

MRO dẫn đầu thị trường Đông Nam Á

-

Safran SA

-

GMF AeroAsia

-

Singapore Technologies Engineering Ltd

-

StandardAero

-

Sepang Aircraft Engineering Sdn Bhd

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

MRO tại Đông Nam Á Tin tức thị trường

- Vào tháng 9 năm 2023, ST Engineering đã khởi xướng xây dựng cơ sở nhà chứa máy bay rộng 84.000 m2 (904.000 ft vuông) ở đầu phía bắc của khu phức hợp Sân bay Changi. Công ty dự kiến dây chuyền bảo trì đầu tiên sẽ đi vào hoạt động vào giữa năm 2025 và cơ sở đầy đủ vào cuối năm 2026.

- Vào tháng 9 năm 2023, Pratt Whitney công bố mở rộng trung tâm động cơ Singapore, Eagle Services Asia (ESA). Việc mở rộng 48.000 foot vuông sẽ đáp ứng mức tăng 2/3 so với công suất cơ sở hiện tại.

Báo cáo thị trường Đông Nam Á của MRO - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.3 Hạn chế thị trường

4.4 Phân tích năm lực lượng của Porter

4.4.1 Mối đe dọa của những người mới

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Sức mạnh thương lượng của nhà cung cấp

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Ứng dụng

5.1.1 Hàng không thương mại

5.1.2 Hàng không quân sự

5.1.3 Hàng không tổng hợp

5.2 Loại MRO

5.2.1 MRO khung máy bay

5.2.2 Động cơ MRO

5.2.3 Các loại MRO khác

5.3 Địa lý

5.3.1 Malaysia

5.3.2 Indonesia

5.3.3 Singapore

5.3.4 nước Thái Lan

5.3.5 Phần còn lại của Đông Nam Á

6. CẢNH BÁO CẠNH TRANH

6.1 Hồ sơ công ty

6.1.1 Singapore Technologies Engineering Ltd

6.1.2 AAR Corp.

6.1.3 MTU Maintenance (MTU Aero Engines AG)

6.1.4 StandardAero

6.1.5 Garuda Indonesia (GMF AeroAsia)

6.1.6 Guangzhou Aircraft Maintenance Engineering Co. Ltd (GAMECO)

6.1.7 General Dynamics Corporation (Jet Aviation)

6.1.8 Safran SA

6.1.9 Rolls Royce PLC

6.1.10 ExecuJet MRO Services

6.1.11 AVIA SOLUTIONS GROUP PLC

6.1.12 Textron Inc.

6.1.13 Lufthansa Technik AG

6.1.14 Sepang Aircraft Engineering Sdn Bhd

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

MRO trong phân khúc ngành ở Đông Nam Á

Bảo trì, sửa chữa và đại tu máy bay (thường được viết tắt là MRO) đề cập đến việc đại tu, kiểm tra, sửa chữa hoặc sửa đổi máy bay hoặc bất kỳ bộ phận và bộ phận nào. Nghiên cứu này bao gồm doanh thu có được từ các hoạt động MRO của các đội máy bay hàng không quân sự, thương mại và hàng không chung lựa chọn thực hiện các hoạt động MRO ở Đông Nam Á.

Thị trường MRO máy bay Đông Nam Á được phân chia theo ứng dụng, loại và địa lý. Theo ứng dụng, thị trường được phân chia thành hàng không thương mại, hàng không quân sự và hàng không chung. Theo loại MRO, thị trường được phân thành MRO khung máy bay, MRO động cơ và các loại MRO khác. Các loại MRO khác bao gồm bảo trì đường truyền, sửa đổi và thành phần. Báo cáo cũng đề cập đến quy mô thị trường và dự báo thị trường ở các nước lớn trong khu vực. Đối với mỗi phân khúc, quy mô thị trường được cung cấp dưới dạng giá trị (USD).

| Ứng dụng | ||

| ||

| ||

|

| Loại MRO | ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường MRO ở Đông Nam Á

Thị trường MRO máy bay Đông Nam Á lớn đến mức nào?

Quy mô Thị trường MRO Máy bay Đông Nam Á dự kiến sẽ đạt 5,34 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,94% để đạt 7,12 tỷ USD vào năm 2029.

Quy mô thị trường MRO máy bay Đông Nam Á hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường MRO Máy bay Đông Nam Á dự kiến sẽ đạt 5,34 tỷ USD.

Ai là người chơi chính trong Thị trường MRO Máy bay Đông Nam Á?

Safran SA, GMF AeroAsia, Singapore Technologies Engineering Ltd, StandardAero, Sepang Aircraft Engineering Sdn Bhd là những công ty lớn hoạt động tại Thị trường MRO Máy bay Đông Nam Á.

Thị trường MRO Máy bay Đông Nam Á này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường MRO Máy bay Đông Nam Á ước tính là 5,02 tỷ USD. Báo cáo đề cập đến quy mô lịch sử của Thị trường MRO Máy bay Đông Nam Á trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường MRO Máy bay Đông Nam Á trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành MRO ở Châu Á

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của MRO 2024 ở Châu Á do Mordor Intelligence™ Industry Reports tạo ra. Phân tích MRO ở Châu Á bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.