Quy mô thị trường thiết bị nhãn khoa Hàn Quốc

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2019 - 2022 |

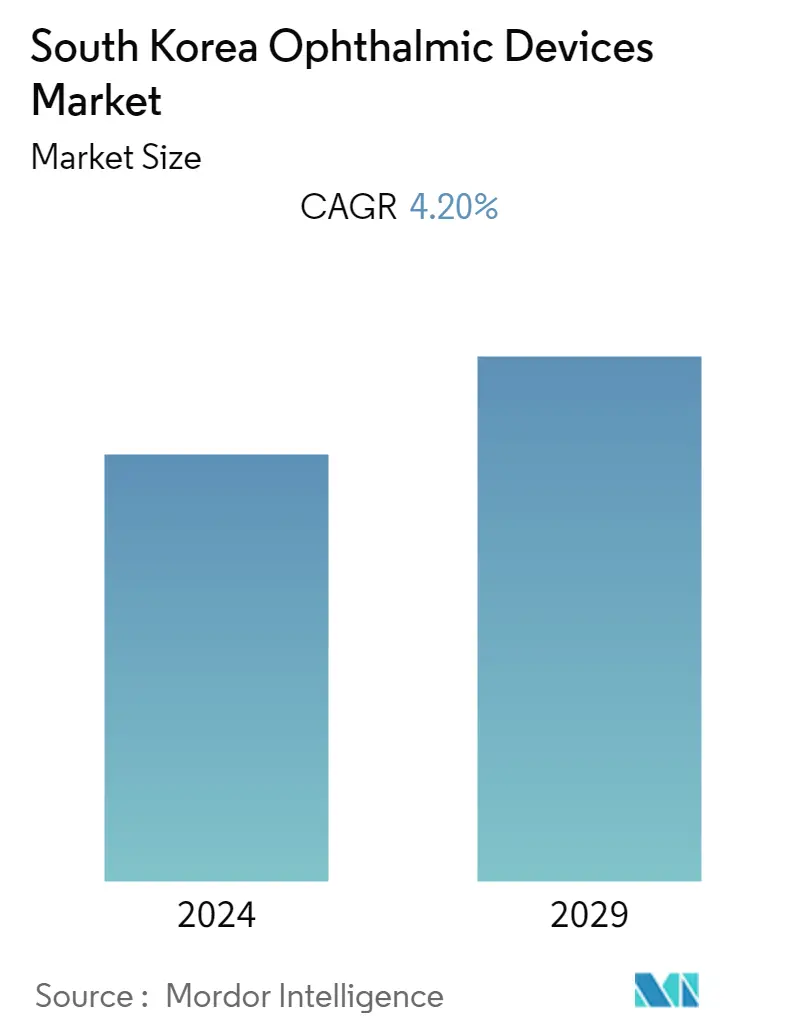

| CAGR | 4.20 % |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường thiết bị nhãn khoa Hàn Quốc

Thị trường thiết bị nhãn khoa Hàn Quốc dự kiến sẽ đạt tốc độ CAGR là 4,2% trong giai đoạn dự báo.

Đại dịch COVID-19 đã dẫn đến việc cắt giảm đáng kể dịch vụ trên toàn NHS, trong đó nhãn khoa là một trong những chuyên khoa bị ảnh hưởng nặng nề nhất. Theo nghiên cứu được Tạp chí Y học Lâm sàng công bố vào tháng 3 năm 2022, tổng thể có 121.042 bệnh nhân đã được lên lịch đến Khoa Nhãn khoa của Bệnh viện Sanggye Paik. Tỷ lệ hủy là 19,13% trong giai đoạn trước COVID-19, 24,13% trong giai đoạn đầu của COVID-19 và 17,34% trong giai đoạn cuối của COVID-19. Các lý do không đến khám bao gồm bệnh viện, bệnh nhân và các yếu tố tiếp xúc; nhập viện ở các khoa và bệnh viện khác; và cái chết. Do đó, đại dịch COVID-19 đã hạn chế nghiêm trọng các hoạt động khám chữa bệnh của dịch vụ nhãn khoa, ảnh hưởng đến sự tăng trưởng của thị trường trong giai đoạn đầu.

Hơn nữa, thiết bị nhãn khoa là thiết bị y tế dùng cho mục đích chẩn đoán, phẫu thuật và điều chỉnh thị lực. Những thiết bị này đã đạt được tầm quan trọng đáng kể do tỷ lệ mắc các bệnh nhãn khoa khác nhau cao như bệnh tăng nhãn áp, đục thủy tinh thể và các vấn đề liên quan đến thị lực khác trên toàn quốc.

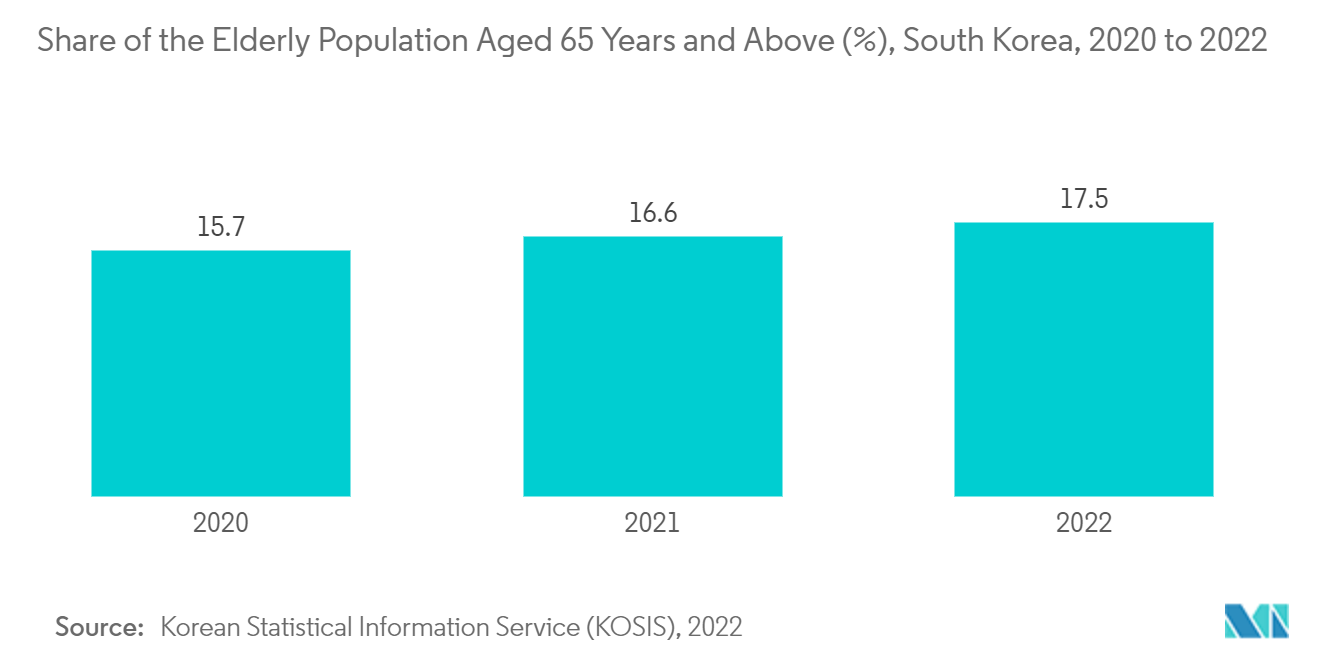

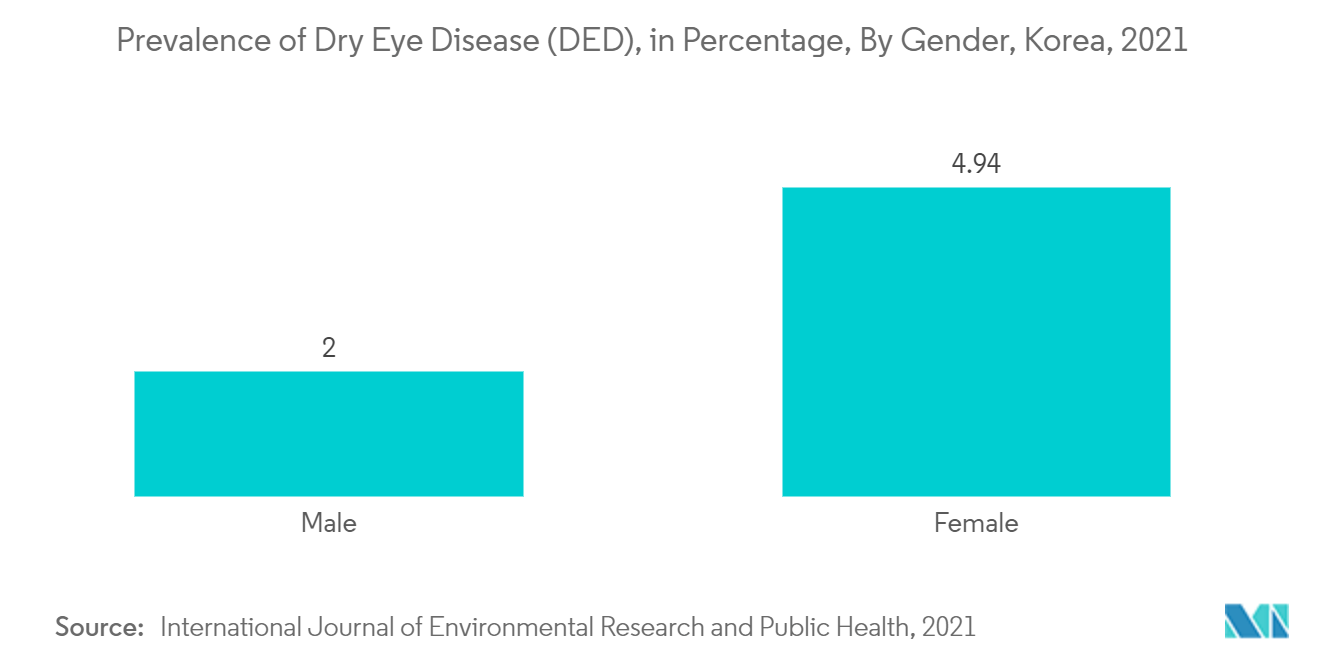

Theo bài báo nghiên cứu đăng trên BMC Medical Research, năm 2022, Bệnh khô mắt (DED) là một vấn đề sức khỏe cộng đồng đang gia tăng trong nhãn khoa và tỷ lệ mắc bệnh ở người trung niên và người cao tuổi dao động từ 7% đến 34% ở Hàn Quốc. Phẫu thuật đục thủy tinh thể được coi là phẫu thuật được thực hiện phổ biến nhất ở Hàn Quốc. Hơn nữa, theo một bài báo xuất bản vào tháng 4 năm 2022 của Alex Delaney-Gesing, các nhà nghiên cứu đã chọn 145 học sinh lớp một của trường có hệ số ánh sáng ban ngày thấp nhất (0,51%) và 147 học sinh lớp một của trường có hệ số ánh sáng ban ngày cao nhất. hệ số (13,35%). Do đó, khi số lượng các chứng rối loạn về mắt tăng lên, nhu cầu rất lớn về các thiết bị nhãn khoa cho mục đích chẩn đoán và điều trị sẽ thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo. Tuy nhiên, rủi ro liên quan đến các thủ tục nhãn khoa được cho là sẽ cản trở sự tăng trưởng của thị trường.

Việc các nhà sản xuất tung ra thị trường ngày càng nhiều nhằm đáp ứng nhu cầu ngày càng tăng về các sản phẩm sáng tạo được kỳ vọng sẽ thúc đẩy sự tăng trưởng của thị trường. Ví dụ vào tháng 7 năm 2022, Baxter đã ra mắt Welch Allyn RetinaVue 100 Imager PRO tại Hàn Quốc. Thiết bị này được thiết kế để giúp việc sàng lọc bệnh võng mạc tiểu đường trở nên đơn giản và giá cả phải chăng ở các cơ sở chăm sóc sức khỏe ban đầu. Tương tự, vào tháng 8 năm 2021, Eyenovia Inc. thông báo họ đã ký kết thỏa thuận cấp phép độc quyền cho Arctic Vision để phát triển và thương mại hóa MicroPine để điều trị chứng cận thị tiến triển và MicroLine để điều trị chứng lão thị ở Hàn Quốc. Những yếu tố này thúc đẩy nhu cầu sử dụng thiết bị nhãn khoa ở Hàn Quốc.

Tuy nhiên, rủi ro liên quan đến các thủ tục nhãn khoa dự kiến sẽ cản trở sự tăng trưởng của thị trường thiết bị nhãn khoa Hàn Quốc.

Xu hướng thị trường thiết bị nhãn khoa Hàn Quốc

Phân khúc Laser dự kiến sẽ có mức tăng trưởng tốt hơn trong giai đoạn dự báo

Dựa trên các thiết bị phẫu thuật, thị trường được chia thành bệnh tăng nhãn áp, thấu kính nội nhãn, tia laser và các thiết bị khác. Thủ thuật mắt bằng laser nhằm mục đích khắc phục các vấn đề về thị lực lâu dài ở người. Tia laser có thể được áp dụng vào mống mắt hoặc lưới phân tử để cho phép chất lỏng chảy trong mắt hiệu quả hơn và thoát ra tốt hơn bằng các kênh thoát nước thông thường. Điều chỉnh thị lực bằng laser có tỷ lệ thành công rất cao và sự phụ thuộc của nhiều bệnh nhân vào kính đeo mắt hoặc kính áp tròng đã giảm đáng kể.

Theo nghiên cứu được Tạp chí Retina công bố vào tháng 5 năm 2022, 36.053 bệnh nhân được xác định mắc chứng bệnh màng đệm võng mạc (CSC). Tỷ lệ mắc bệnh hàng năm trong năm gần nhất là 19,61 (khoảng tin cậy 95%, 19,58 đến 19,63) trên 100.000 người. Tổng cộng có 11.492 bệnh nhân được đưa vào nhóm nghiên cứu và 22.984 bệnh nhân thuộc nhóm không CSC. Nhóm CSC và không CSC có lần lượt 166 (1,44%) và 73 (0,32%) trường hợp thoái hóa điểm vàng liên quan đến tuổi tác (AMD). Do đó, cần phải điều trị bằng laser để chữa các bệnh về mắt khác nhau, điều này dự kiến sẽ làm tăng nhu cầu về thiết bị laser. Qua đó, phân khúc thị trường được kỳ vọng sẽ có sự đột biến.

Hơn nữa, vào tháng 1 năm 2022, trung tâm mắt NUNEMISO của Hàn Quốc đã rút ngắn thời gian hồi phục của mắt SMILE LASIK xuống còn một ngày. Những sáng kiến như vậy dự kiến sẽ thúc đẩy tăng trưởng của phân khúc thị trường trong giai đoạn dự báo.

Do đó, phân khúc này dự kiến sẽ chứng kiến sự tăng trưởng nhanh chóng trong giai đoạn dự báo nhờ có cơ hội tăng trưởng cao.

Hệ thống hình ảnh siêu âm nhãn khoa dự kiến sẽ chiếm thị phần đáng kể trên thị trường và dự kiến sẽ đạt được điều tương tự trong giai đoạn dự báo

Siêu âm mắt, còn được gọi là siêu âm mắt, tiếng vang hoặc B-scan, là một xét nghiệm nhanh, không xâm lấn được sử dụng thường xuyên trong thực hành lâm sàng để đánh giá tính toàn vẹn cấu trúc và bệnh lý của mắt.

Tỷ lệ mắc các bệnh liên quan đến mắt ngày càng tăng dẫn đến nhu cầu siêu âm nhãn khoa ở nước này ngày càng tăng. Ở nước này, bệnh về mắt đã nổi lên như một mối đe dọa tiềm tàng đối với người dân. Sự gia tăng tỷ lệ mắc bệnh tiểu đường ở nhiều quốc gia khác nhau đã dẫn đến việc bổ sung bệnh võng mạc tiểu đường vào danh sách ưu tiên. Theo nghiên cứu được công bố vào tháng 3 năm 2021, bởi Natures, khoảng 94,1% tổng số người khuyết tật và 94,7% người khiếm thị đã đăng ký với chính quyền địa phương. Hơn nữa, theo một bài báo xuất bản vào tháng 6 năm 2021 của Đài Tiếng nói Hoa Kỳ (VOA), khoảng 250.000 người Hàn Quốc bị khuyết tật thị giác - một nhóm nhân khẩu học tương đối nhỏ ở một quốc gia có khoảng 52 triệu dân. Do đó, gánh nặng suy giảm thị lực ngày càng tăng dự kiến sẽ làm tăng nhu cầu về hệ thống hình ảnh siêu âm nhãn khoa để chẩn đoán sớm, điều này dự kiến sẽ thúc đẩy sự tăng trưởng của phân khúc thị trường trong giai đoạn dự báo.

Do đó, do các yếu tố nêu trên, thị trường trong phân khúc này dự kiến sẽ cho thấy sự tăng trưởng trong giai đoạn dự báo.

Tổng quan về ngành thiết bị nhãn khoa Hàn Quốc

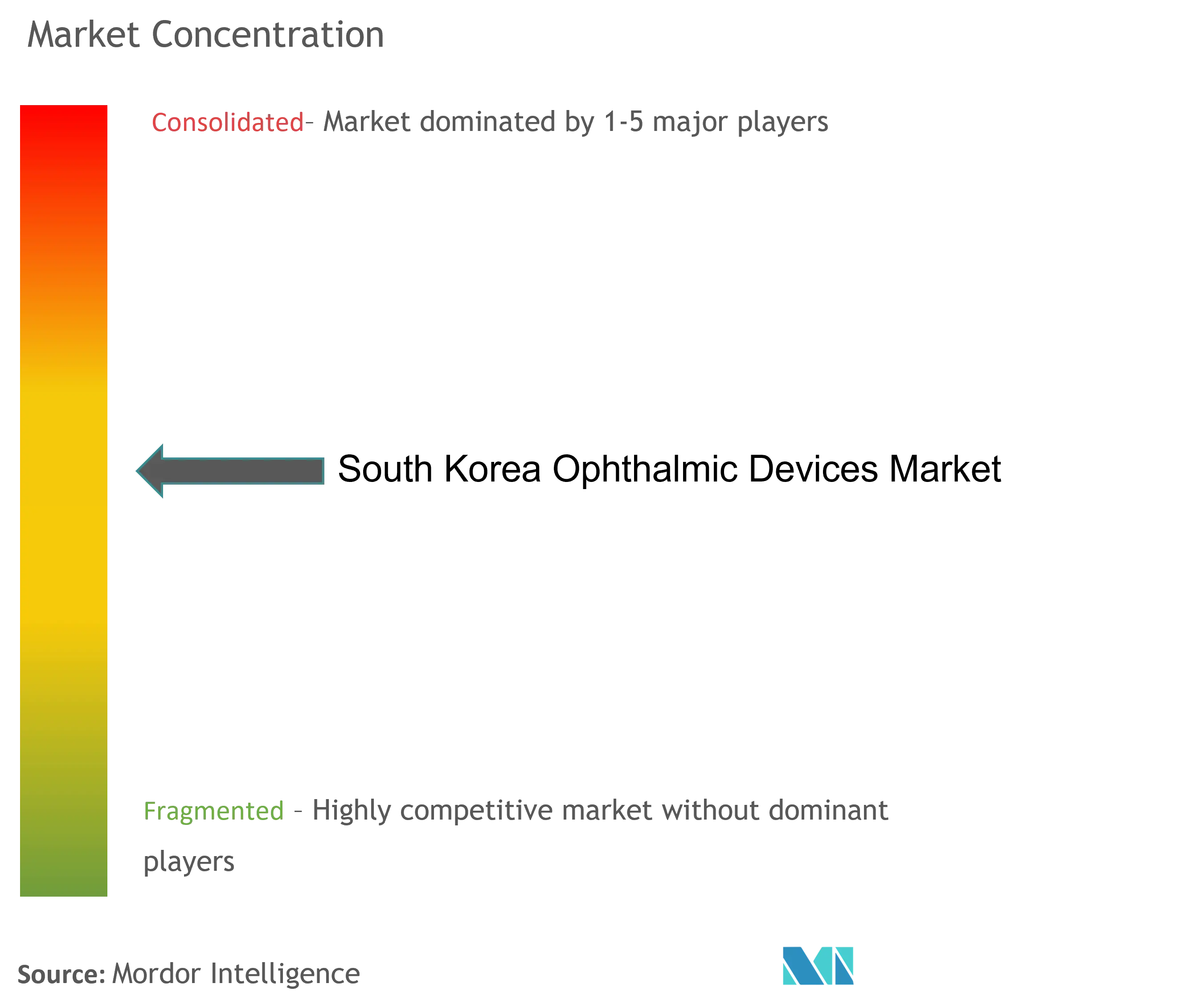

Thị trường thiết bị nhãn khoa Hàn Quốc có tính cạnh tranh vừa phải. Các công ty toàn cầu trong thị trường thiết bị nhãn khoa Hàn Quốc là Alcon Inc., Carl Zeiss Meditec AG, Hoya Corporation, Johnson Johnson, Nidek Co. Ltd, Topcon Corporation và Ziemer Group AG, cùng nhiều công ty khác.

Dẫn đầu thị trường thiết bị nhãn khoa Hàn Quốc

-

Alcon Inc.

-

Johnson and Johnson

-

Topcon Corporation

-

Ziemer Group AG

-

Carl Zeiss Meditec AG

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị nhãn khoa Hàn Quốc

- Vào tháng 7 năm 2022, Baxter ra mắt Welch Allyn RetinaVue 100 Imager PRO tại Hàn Quốc. Thiết bị này được thiết kế để giúp việc sàng lọc bệnh võng mạc tiểu đường trở nên đơn giản và giá cả phải chăng ở các cơ sở chăm sóc sức khỏe ban đầu.

- Vào tháng 5 năm 2022, Visus Therapeutics Inc. và Zhaoke Ophthalmology Limited đã công bố thỏa thuận cấp phép độc quyền để thương mại hóa BRIMOCHOL PF và Carbachol PF tại Hàn Quốc để điều trị chứng lão thị.

Báo cáo thị trường thiết bị nhãn khoa Hàn Quốc - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Gánh nặng gia tăng các rối loạn về mắt

4.2.2 Tiến bộ công nghệ

4.3 Hạn chế thị trường

4.3.1 Rủi ro liên quan đến thủ tục nhãn khoa

4.4 Phân tích năm lực lượng của Porter

4.4.1 Mối đe dọa của những người mới

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Sức mạnh thương lượng của nhà cung cấp

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường theo giá trị - triệu USD)

5.1 Theo thiết bị

5.1.1 Thiết bị phẫu thuật

5.1.1.1 Thiết bị tăng nhãn áp

5.1.1.2 Ống kính nội nhãn

5.1.1.3 Laser

5.1.1.4 Thiết bị phẫu thuật khác

5.1.2 Thiết bị chẩn đoán và giám sát

5.1.2.1 Máy đo độ khúc xạ tự động và máy đo độ dày giác mạc

5.1.2.2 Hệ thống hình ảnh siêu âm nhãn khoa

5.1.2.3 kính soi đáy mắt

5.1.2.4 Máy quét chụp cắt lớp kết hợp quang học

5.1.2.5 Thiết bị chẩn đoán và giám sát khác

6. CẢNH BÁO CẠNH TRANH

6.1 Hồ sơ công ty

6.1.1 Alcon Inc.

6.1.2 Carl Zeiss Meditec AG

6.1.3 Hoya Corporation

6.1.4 Johnson & Johnson

6.1.5 Nidek Co. Ltd

6.1.6 Topcon Corporation

6.1.7 Ziemer Group AG

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành công nghiệp thiết bị nhãn khoa của Hàn Quốc

Theo phạm vi của báo cáo, nhãn khoa là một nhánh của khoa học y tế liên quan đến cấu trúc, chức năng và các bệnh khác nhau liên quan đến mắt. Thiết bị nhãn khoa là thiết bị y tế dùng cho mục đích chẩn đoán, phẫu thuật và điều chỉnh thị lực. Thị trường được phân chia theo thiết bị (thiết bị phẫu thuật (thiết bị tăng nhãn áp, thấu kính nội nhãn, laser và các thiết bị phẫu thuật khác) và thiết bị chẩn đoán và theo dõi (máy đo khúc xạ tự động và máy đo giác mạc, hệ thống hình ảnh siêu âm nhãn khoa, kính soi đáy mắt, máy chụp cắt lớp kết hợp quang học, và các thiết bị chẩn đoán và theo dõi khác Báo cáo đưa ra giá trị (triệu USD) cho các phân khúc trên.

| Theo thiết bị | ||||||||||||

| ||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị nhãn khoa Hàn Quốc

Quy mô thị trường thiết bị nhãn khoa hiện tại của Hàn Quốc là bao nhiêu?

Thị trường thiết bị nhãn khoa Hàn Quốc dự kiến sẽ đạt tốc độ CAGR là 4,20% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò quan trọng trong Thị trường Thiết bị Nhãn khoa Hàn Quốc?

Alcon Inc., Johnson and Johnson, Topcon Corporation, Ziemer Group AG, Carl Zeiss Meditec AG là những công ty lớn hoạt động tại Thị trường Thiết bị Nhãn khoa Hàn Quốc.

Thị trường thiết bị nhãn khoa Hàn Quốc này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thiết bị Nhãn khoa Hàn Quốc trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Thiết bị Nhãn khoa Hàn Quốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành thiết bị nhãn khoa Hàn Quốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị nhãn khoa Hàn Quốc năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Thiết bị nhãn khoa của Hàn Quốc bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.