| Giai Đoạn Nghiên Cứu | 2021 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

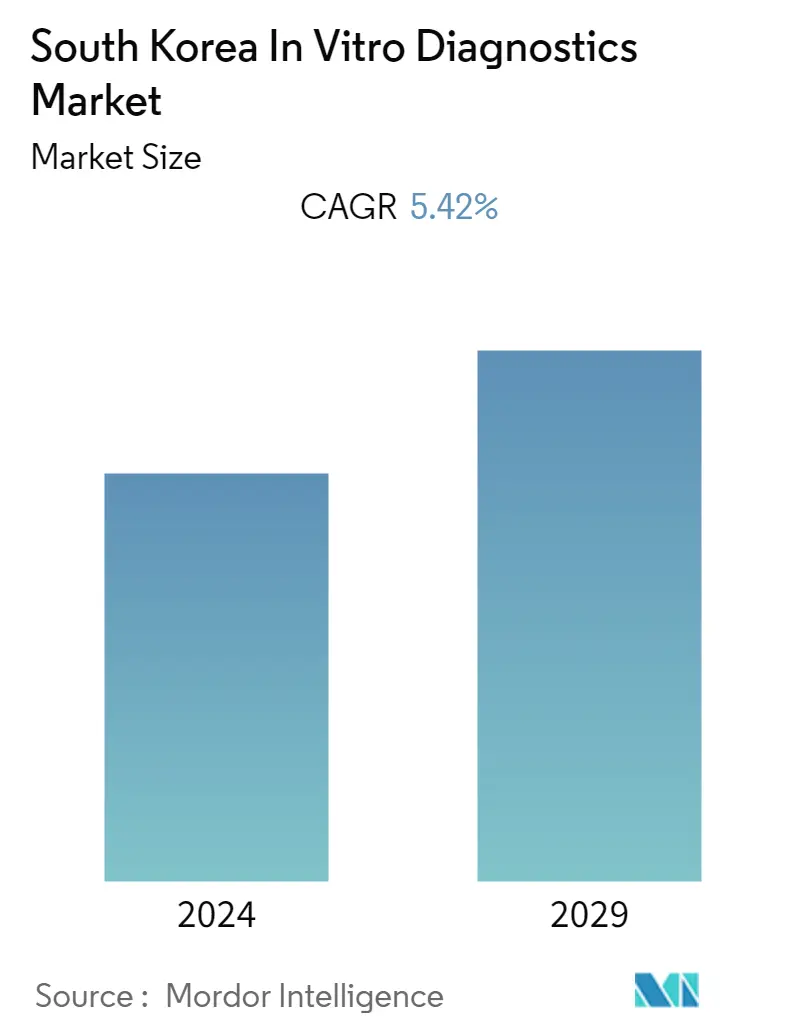

| CAGR | 5.42 % |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường chẩn đoán trong ống nghiệm của Hàn Quốc

Thị trường chẩn đoán trong ống nghiệm của Hàn Quốc dự kiến sẽ đạt tốc độ CAGR là 5,42% trong giai đoạn dự báo.

Đại dịch COVID-19 đã ảnh hưởng đáng kể đến thị trường chẩn đoán trong ống nghiệm của Hàn Quốc. Ví dụ một bài báo do ERMPS xuất bản vào tháng 1 năm 2022 đã báo cáo tỷ lệ mắc bệnh truyền nhiễm cao ở Hàn Quốc trong đại dịch COVID-19. Do đó, ban đầu, tỷ lệ mắc bệnh truyền nhiễm cao và số ca nhiễm COVID-19 ngày càng tăng ở Hàn Quốc đã làm tăng nhu cầu về IVD trong nước. Trong kịch bản hiện tại, dự đoán số ca mắc COVID-19 sẽ giảm đáng kể do tăng cường tiêm chủng COVID-19; nhu cầu về bộ dụng cụ IVD có thể giảm so với thời kỳ đại dịch ban đầu. Tuy nhiên, do gánh nặng ngày càng tăng của các bệnh truyền nhiễm và mãn tính khác, thị trường được nghiên cứu dự kiến sẽ chứng kiến sự tăng trưởng ổn định trong 3-4 năm tới.

Các yếu tố thúc đẩy sự tăng trưởng của thị trường được nghiên cứu là:.

- Gánh nặng ngày càng tăng của bệnh mãn tính.

- Tăng cường sử dụng chẩn đoán điểm chăm sóc.

- Nâng cao nhận thức và chấp nhận y học cá nhân hóa và chẩn đoán đồng hành.

Ví dụ, một bài báo đăng trên tạp chí Cancer Res Treat. vào tháng 4 năm 2022 đã báo cáo rằng dự kiến sẽ có 274.488 trường hợp ung thư mới xảy ra vào năm 2022. Vị trí ung thư phổ biến nhất được dự đoán là tuyến giáp, tiếp theo là phổi, đại tràng và trực tràng, vú và dạ dày. Năm bệnh ung thư này dự kiến sẽ chiếm một nửa gánh nặng ung thư chung của Hàn Quốc. Do đó, tỷ lệ mắc các bệnh mãn tính cao như ung thư đang làm tăng nhu cầu xét nghiệm IVD, từ đó thúc đẩy sự phát triển của thị trường nghiên cứu.

Hơn nữa, với sự tiến bộ công nghệ trong các công nghệ chẩn đoán trong ống nghiệm khác nhau, việc sử dụng các xét nghiệm này đang tăng lên nhanh chóng do mang lại kết quả tốt hơn với thời gian và chi phí ít hơn, từ đó thúc đẩy thị trường IVD của Hàn Quốc. Ví dụ, vào tháng 1 năm 2022, công ty chẩn đoán phân tử của Hàn Quốc, Seegene Inc., đã tung ra xét nghiệm PCR nhanh Allplex SARS-CoV-2, có thể cho kết quả PCR chỉ trong 60 phút. Vì vậy, việc ra mắt sản phẩm như vậy đang thúc đẩy sự tăng trưởng của thị trường được nghiên cứu.

Hơn nữa, nhận thức và sự chấp nhận ngày càng tăng đối với y học cá nhân hóa và chẩn đoán đồng hành đang thúc đẩy sự phát triển của thị trường được nghiên cứu. Ví dụ vào tháng 6 năm 2022, Agilent Technologies Inc báo cáo rằng MFDS của Hàn Quốc đã phê duyệt PD-L1 IHC 22C3 pharmDx của công ty làm thiết bị chẩn đoán đồng hành (CDx). Nó sẽ xác định những bệnh nhân mắc bệnh ung thư phổi không phải tế bào nhỏ phù hợp với liệu pháp đơn trị liệu đầu tiên bằng KEYTRUDA (pembrolizumab) trên nền tảng Dako Omnis. Do đó, những phê duyệt và giới thiệu sản phẩm như vậy đang thúc đẩy thị trường IVD của Hàn Quốc.

Vì vậy, do gánh nặng bệnh mãn tính ngày càng tăng, việc sử dụng chẩn đoán điểm chăm sóc ngày càng tăng cũng như nâng cao nhận thức và chấp nhận y học cá nhân hóa cũng như chẩn đoán đồng hành, thị trường được nghiên cứu dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo. Tuy nhiên, các quy định nghiêm ngặt có thể làm chậm sự phát triển của thị trường được nghiên cứu.

Xu hướng thị trường chẩn đoán trong ống nghiệm của Hàn Quốc

Thuốc thử theo sản phẩm dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo.

Phân khúc thuốc thử được dự đoán sẽ chứng kiến sự tăng trưởng sinh lợi trong giai đoạn dự báo do việc sử dụng ngày càng tăng các thành phần, dung dịch hoặc chế phẩm hóa học, sinh học hoặc miễn dịch được các nhà sản xuất dự định sử dụng trong quá trình chẩn đoán trong ống nghiệm.

Hơn nữa, đợt bùng phát COVID-19 đã thúc đẩy nhu cầu về thuốc thử chẩn đoán trong ống nghiệm, vì một số công ty tham gia thị trường trong nước đang tham gia thực hiện các sáng kiến chiến lược, từ đó góp phần tăng trưởng thị trường. Ví dụ vào tháng 9 năm 2021, một công ty Hàn Quốc, Seegene, đã tung ra Xét nghiệm Novaplex SARS-CoV-2 Variants V. Đây là một khái niệm thuốc thử chẩn đoán mới có thể phát hiện các biến thể Delta và Lambda. Những diễn biến như vậy có thể sẽ bổ sung cho sự tăng trưởng của thị trường trong suốt thời gian phân tích.

Tương tự, vào tháng 6 năm 2022, Parse Biosciences hợp tác với Molecular Diagnostics Korea (MDxK) để mở rộng sự hiện diện ở châu Á bằng cách cung cấp toàn bộ dòng sản phẩm Evercode Whole Transcriptome và bộ dụng cụ cố định tế bào và hạt nhân tại Hàn Quốc. MDxK cung cấp dụng cụ, vật tư tiêu hao và các dịch vụ khác để hỗ trợ nghiên cứu phân tử.

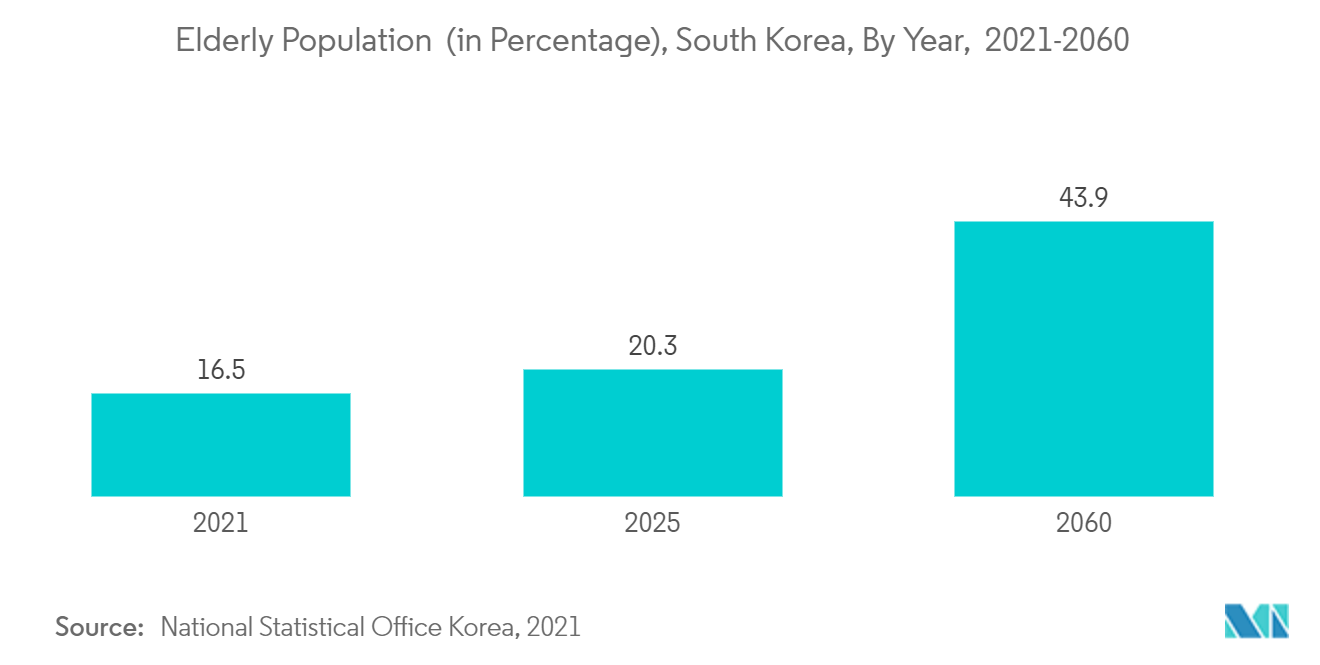

Ngoài ra, theo dữ liệu do Văn phòng Thống kê Quốc gia Hàn Quốc công bố, vào năm 2021, 16,5% tổng dân số từ 65 tuổi trở lên do xã hội già đi nhanh chóng. Tỷ lệ này được dự đoán sẽ tăng, thậm chí còn cao hơn, đạt 20,3% vào năm 2025 và 43,9% vào năm 2060. Với gánh nặng ngày càng tăng của người già trong nước, gánh nặng bệnh mãn tính ở Hàn Quốc cũng dự kiến sẽ tăng lên. Ngược lại, nó được dự đoán sẽ thúc đẩy nhu cầu xét nghiệm IVD được sử dụng để chẩn đoán các bệnh mãn tính. Do đó, việc sử dụng thuốc thử trong các thử nghiệm IVD khác nhau cũng được dự đoán sẽ tăng lên trong những năm tới.

Do đó, do việc sử dụng ngày càng nhiều các thành phần và giải pháp hóa học, sinh học hoặc miễn dịch, gánh nặng bệnh mãn tính ngày càng tăng, dân số lão khoa ngày càng tăng và tiến bộ công nghệ, phân khúc này được dự đoán sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo.

Phân khúc Ung thư/Ung thư dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong Giai đoạn Dự báo.

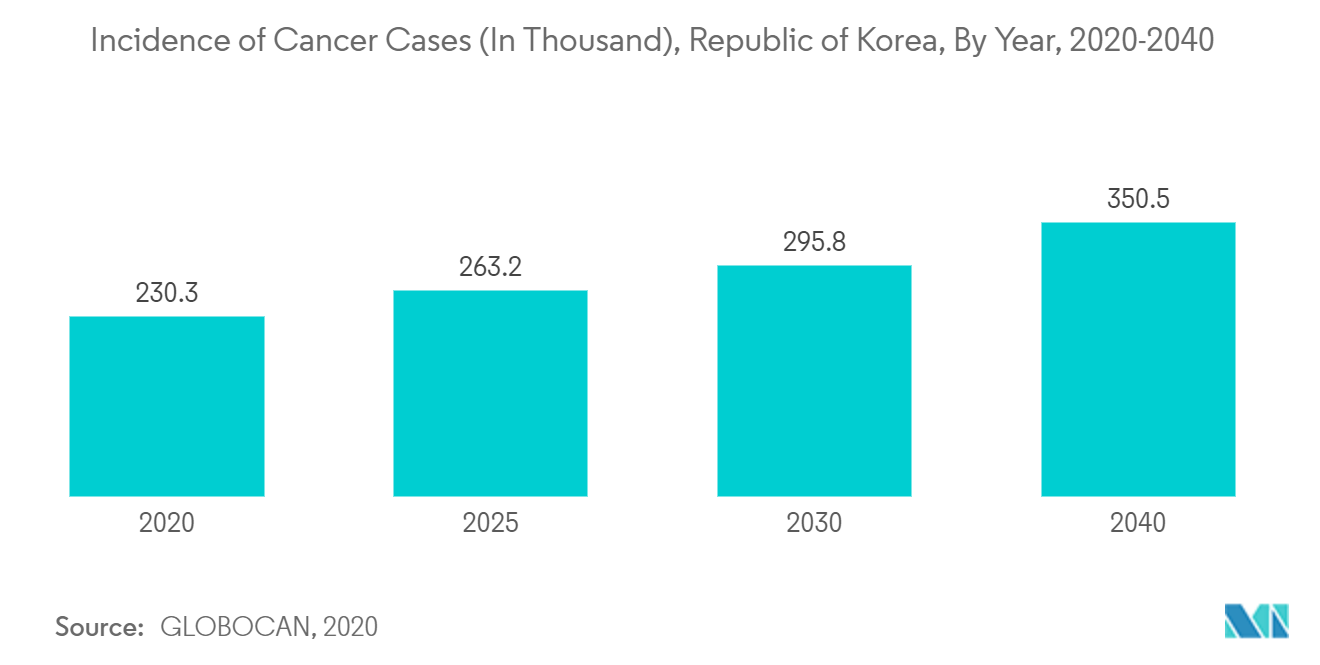

Phân khúc ung thư dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo do số ca mắc ung thư được báo cáo ở Hàn Quốc ngày càng tăng. Ví dụ, vào năm 2020, Cơ quan Nghiên cứu Ung thư Quốc tế đã báo cáo có 230.000 trường hợp được ghi nhận tại Hàn Quốc. Năm 2020, con số này dự kiến sẽ tăng lên 350.000 vào năm 2040. Do đó, số ca mắc ung thư ngày càng tăng dự kiến sẽ làm tăng nhu cầu cho các dụng cụ IVD để chẩn đoán ung thư, từ đó thúc đẩy sự phát triển của thị trường nghiên cứu.

Tương tự, một bài báo đăng trên tạp chí JGO vào tháng 2 năm 2022 đã báo cáo rằng tỷ lệ sàng lọc ung thư cổ tử cung ở phụ nữ Hàn Quốc là 56,0% vào năm 2021. Bài báo cho biết tỷ lệ mắc ung thư cổ tử cung cao ở phụ nữ Hàn Quốc và nhận thức ngày càng tăng của họ đang không ngừng thúc đẩy nhu cầu về bộ dụng cụ IVD, từ đó góp phần tăng trưởng thị trường.

Hơn nữa, sáng kiến của chính phủ Hàn Quốc nhằm kiểm soát các trường hợp ung thư bằng cách hỗ trợ xét nghiệm ung thư cũng đang góp phần vào sự tăng trưởng của phân khúc này. Ví dụ, vào tháng 10 năm 2022, Trung tâm Ung thư Quốc gia Hàn Quốc báo cáo rằng họ đã khởi xướng chương trình Tầm nhìn 2020. Nó thể hiện những hướng dẫn cụ thể để bảo vệ người dân Hàn Quốc khỏi bệnh ung thư thông qua nghiên cứu đổi mới, chăm sóc y tế chất lượng, đào tạo chuyên gia về ung thư tối ưu và hỗ trợ các chương trình kiểm soát ung thư quốc gia. Do đó, những sáng kiến như vậy đang dẫn đến việc gia tăng số ca chẩn đoán ung thư, từ đó thúc đẩy sự phát triển của thị trường được nghiên cứu.

Do đó, số ca ung thư gia tăng đang dẫn đến nhu cầu về IVD ngày càng tăng và thúc đẩy sự phát triển của thị trường chẩn đoán trong ống nghiệm ở Hàn Quốc.

Tổng quan về ngành chẩn đoán trong ống nghiệm của Hàn Quốc

Thị trường chẩn đoán trong ống nghiệm của Hàn Quốc có tính cạnh tranh vừa phải và bao gồm một số công ty quan trọng hoạt động trên toàn cầu và khu vực. Bối cảnh cạnh tranh bao gồm phân tích một số công ty quốc tế và địa phương nắm giữ thị phần và nổi tiếng, chẳng hạn như Abbott Laboratories, Becton, Dickinson and Company, Bio-Rad Laboratories Inc., Danaher Corporation, F. Hoffmann-La Roche AG, Siemens Healthineers, Tập đoàn Sysmex, Thermo Fisher Scientific Inc., Seegene Inc., và Gencurix.

Hàn Quốc dẫn đầu thị trường chẩn đoán trong ống nghiệm

-

Abbott Laboratories

-

Beckton, Dickinson, and Company

-

Siemens Healthineers

-

Bio-Rad Laboratories Inc.

-

Danaher Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường chẩn đoán trong ống nghiệm Hàn Quốc

- Tháng 10 năm 2022- Roche triển khai xét nghiệm kháng nguyên và kháng thể '2.0' đối với COVID-19 với sự hợp tác của SD Biosensor có trụ sở tại Hàn Quốc.

- Tháng 6 năm 2022- Seegene, một công ty chẩn đoán phân tử của Hàn Quốc, đã phát triển thuốc thử chẩn đoán bệnh thủy đậu, Xét nghiệm NovaplexTM MPXV.

Phân khúc ngành chẩn đoán trong ống nghiệm của Hàn Quốc

Theo phạm vi của báo cáo này, chẩn đoán trong ống nghiệm liên quan đến các thiết bị y tế và vật tư tiêu hao được sử dụng để thực hiện các xét nghiệm in vitro trên các mẫu sinh học khác nhau. Các bác sĩ sử dụng chúng để chẩn đoán các tình trạng y tế khác nhau, chẳng hạn như các bệnh mãn tính. Thị trường Chẩn đoán Trong Ống nghiệm của Hàn Quốc được phân chia theo loại xét nghiệm (hóa lâm sàng, chẩn đoán phân tử, chẩn đoán miễn dịch, huyết học và các loại xét nghiệm khác), sản phẩm (dụng cụ, thuốc thử và các sản phẩm khác), ứng dụng (bệnh truyền nhiễm, tiểu đường, ung thư/ung thư , tim mạch, thận và các ứng dụng khác) và người dùng cuối (phòng thí nghiệm chẩn đoán, bệnh viện, phòng khám và những người dùng cuối khác). Báo cáo đưa ra giá trị tính bằng ( triệu USD) cho các phân khúc trên.

| Theo loại bài kiểm tra | Hóa học lâm sàng |

| Chẩn đoán phân tử | |

| Chẩn đoán miễn dịch | |

| Huyết học | |

| Các loại khác | |

| Theo sản phẩm | Dụng cụ |

| thuốc thử | |

| Sản phẩm khác | |

| Theo ứng dụng | Bệnh truyền nhiễm |

| Bệnh tiểu đường | |

| Ung thư/Ung thư | |

| Tim mạch | |

| khoa thận | |

| Ứng dụng khác | |

| Bởi người dùng cuối | Phòng thí nghiệm chẩn đoán |

| Bệnh viện và phòng khám | |

| Người dùng cuối khác |

Câu hỏi thường gặp về nghiên cứu thị trường chẩn đoán trong ống nghiệm của Hàn Quốc

Quy mô thị trường chẩn đoán trong ống nghiệm của Hàn Quốc hiện tại là bao nhiêu?

Thị trường Chẩn đoán Trong Ống nghiệm Hàn Quốc dự kiến sẽ đạt tốc độ CAGR là 5,42% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường chẩn đoán trong ống nghiệm của Hàn Quốc?

Abbott Laboratories, Beckton, Dickinson, and Company, Siemens Healthineers, Bio-Rad Laboratories Inc., Danaher Corporation là những công ty lớn hoạt động tại Thị trường Chẩn đoán Trong Ống nghiệm Hàn Quốc.

Thị trường Chẩn đoán Trong Ống nghiệm Hàn Quốc này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường Chẩn đoán trong ống nghiệm của Hàn Quốc trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Chẩn đoán trong ống nghiệm của Hàn Quốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Medical Devices Reports

Popular Healthcare Reports

Báo cáo ngành chẩn đoán trong ống nghiệm của Hàn Quốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu trong Chẩn đoán trong ống nghiệm của Hàn Quốc năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích Chẩn đoán trong ống nghiệm của Hàn Quốc bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.