| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Kích Thước Thị Trường (2024) | USD 1.47 Billion |

| Kích Thước Thị Trường (2029) | USD 1.84 Billion |

| CAGR (2024 - 2029) | 4.50 % |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường thiết bị nha khoa Hàn Quốc

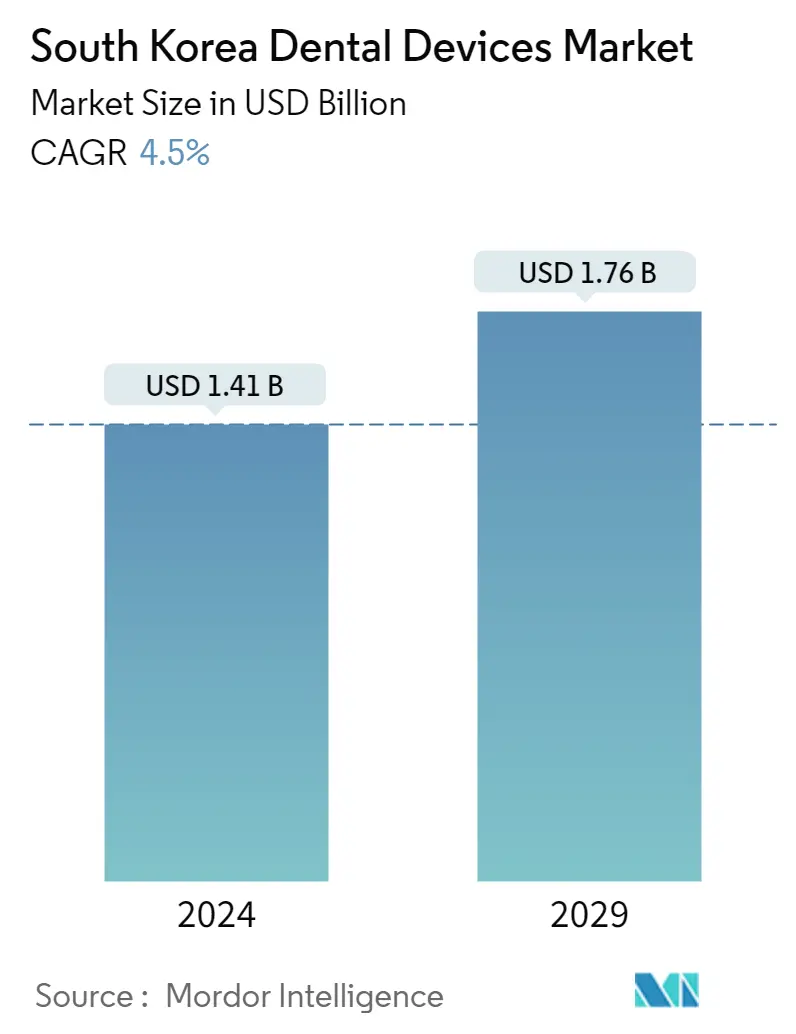

Quy mô Thị trường Thiết bị Nha khoa Hàn Quốc ước tính đạt 1,41 tỷ USD vào năm 2024 và dự kiến sẽ đạt 1,76 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,5% trong giai đoạn dự báo (2024-2029).

Tình hình COVID-19 hiện nay đã làm giảm số lượng người đến bệnh viện và phòng khám vì mục đích nha khoa, dẫn đến nhu cầu về thiết bị nha khoa giảm sút. Theo nghiên cứu được công bố vào tháng 10 năm 2021, có tiêu đề 'Các biện pháp phòng ngừa và nhiễm trùng răng miệng ở Hàn Quốc khi không có hạn chế đối với hành nghề nha khoa trong đại dịch COVID-19', vì chính phủ Hàn Quốc hoặc Hiệp hội Nha khoa Hàn Quốc (KDA) không áp đặt Bất kỳ hạn chế cụ thể nào về hình thức điều trị bệnh nhân hoặc số lượng bệnh nhân, người ta tin rằng số lượng bệnh nhân đến thăm khám giảm hơn là việc nha sĩ giảm cuộc hẹn. Điều này gián tiếp cho thấy mức độ lo sợ của người dân Hàn Quốc đối với Covid-19 do việc điều trị nha khoa trong năm qua.

Chăm sóc nha khoa ở Hàn Quốc thường có tiêu chuẩn cao. Khi môi trường y tế và dịch vụ nha khoa đang thay đổi trong nước, tầm quan trọng của việc đào tạo nha sĩ để ứng phó với các trường hợp khẩn cấp mang tính hệ thống cũng ngày càng tăng. Mô hình giáo dục định hướng học sinh hiện nay đang hướng tới việc đào tạo học sinh hình thành những khả năng cần thiết để giải quyết những khủng hoảng hàng ngày mà các em gặp phải, đồng thời cung cấp cho các em khả năng truyền đạt kiến thức. Tuy nhiên, đây được cho là sự sụt giảm tạm thời và thị trường dự kiến sẽ tiếp tục tăng trưởng trong thời gian tới.

Tại Hàn Quốc, chính sách bảo hiểm cạo vôi răng quốc gia đã làm gia tăng đáng kể sự bất bình đẳng về kinh tế xã hội trong việc sử dụng cạo vôi răng. Vì việc tiếp cận dịch vụ chăm sóc nha khoa thường đòi hỏi phải có một cơ quan cá nhân cao, việc mở rộng phạm vi bảo hiểm nha khoa có thể có tác dụng hạn chế trong việc giảm bất bình đẳng và có thể vô tình làm gia tăng khoảng cách. Để giảm bớt sự bất bình đẳng trong chăm sóc nha khoa, việc tiếp cận toàn cầu với bảo hiểm nha khoa trên toàn thế giới cần được xem xét ở quốc gia này.

Theo số liệu công bố năm 2021 của Cục Thống kê Hàn Quốc, năm 2020, dân số từ 65 tuổi trở lên chiếm 15,7% tổng dân số. Cũng theo nguồn tin nêu trên, Hàn Quốc được dự đoán sẽ trở thành một xã hội siêu già vào năm 2025, khi dân số cao tuổi chiếm 20,3% tổng dân số. Hơn nữa, với gánh nặng ngày càng tăng của dân số lão khoa trong nước, gánh nặng nhiễm trùng răng và các bệnh nha chu khác ở Hàn Quốc dự kiến cũng sẽ tăng lên, do đó, được dự đoán sẽ thúc đẩy nhu cầu về thiết bị nha khoa, thúc đẩy tăng trưởng. của thị trường.

Hơn nữa, số lượng đầu tư và thỏa thuận ngày càng tăng vào các thiết bị nha khoa góp phần vào sự tăng trưởng của thị trường. Vào tháng 1 năm 2020, Light Instruments Ltd. đã ký thỏa thuận phân phối độc quyền với Công ty TNHH Shinhung để phân phối máy laser nha khoa LiteTouch tại Hàn Quốc. Vào tháng 12 năm 2020, Medit và Straumann đã ký kết quan hệ đối tác phân phối toàn cầu về máy quét trong miệng. Thỏa thuận này thúc đẩy mối quan hệ hợp tác hiện có của hai công ty về máy quét phòng thí nghiệm nha khoa. Vào tháng 8 năm 2021, công ty đã huy động được 20 triệu USD trong vòng cấp vốn Series B do Eight Roads Ventures, Think Investments và Mankekar Family Office dẫn đầu. Trước đó, vào tháng 1 năm 2021, Toothsi đã huy động được 5 triệu USD tài trợ cho Series A. Do đó, sự gia tăng quan hệ đối tác và tài trợ của các bên tham gia chính dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường được nghiên cứu ở Hàn Quốc.

Tỷ lệ nhiễm trùng răng và các bệnh nha chu khác ngày càng tăng, nhu cầu về các cơ sở chăm sóc nha khoa và quy trình phẫu thuật nha khoa ngày càng tăng cũng như nhân viên chăm sóc nha khoa ngày càng tăng, cùng với những tiến bộ công nghệ, là một số yếu tố chính thúc đẩy sự phát triển của thị trường này.

Tuy nhiên, chi phí quá cao liên quan đến bảo hiểm y tế dự kiến sẽ cản trở sự tăng trưởng của thị trường trong giai đoạn dự báo.

Xu hướng thị trường thiết bị nha khoa Hàn Quốc

Phân khúc vật tư tiêu hao nha khoa dự kiến sẽ chứng kiến sự tăng trưởng trong giai đoạn dự báo

Vật tư tiêu hao nha khoa bao gồm các sản phẩm như cấy ghép, chân tay giả, niềng răng, mão răng, vật liệu lấy dấu răng và các sản phẩm khác. Chúng được sử dụng để điều trị các rối loạn răng miệng như phục hồi răng, các vấn đề liên quan đến mô nướu, suy răng, sâu răng và bệnh nha chu. Vật tư tiêu hao nha khoa là một trong những phân khúc lớn nhất của thị trường thiết bị nha khoa Hàn Quốc.

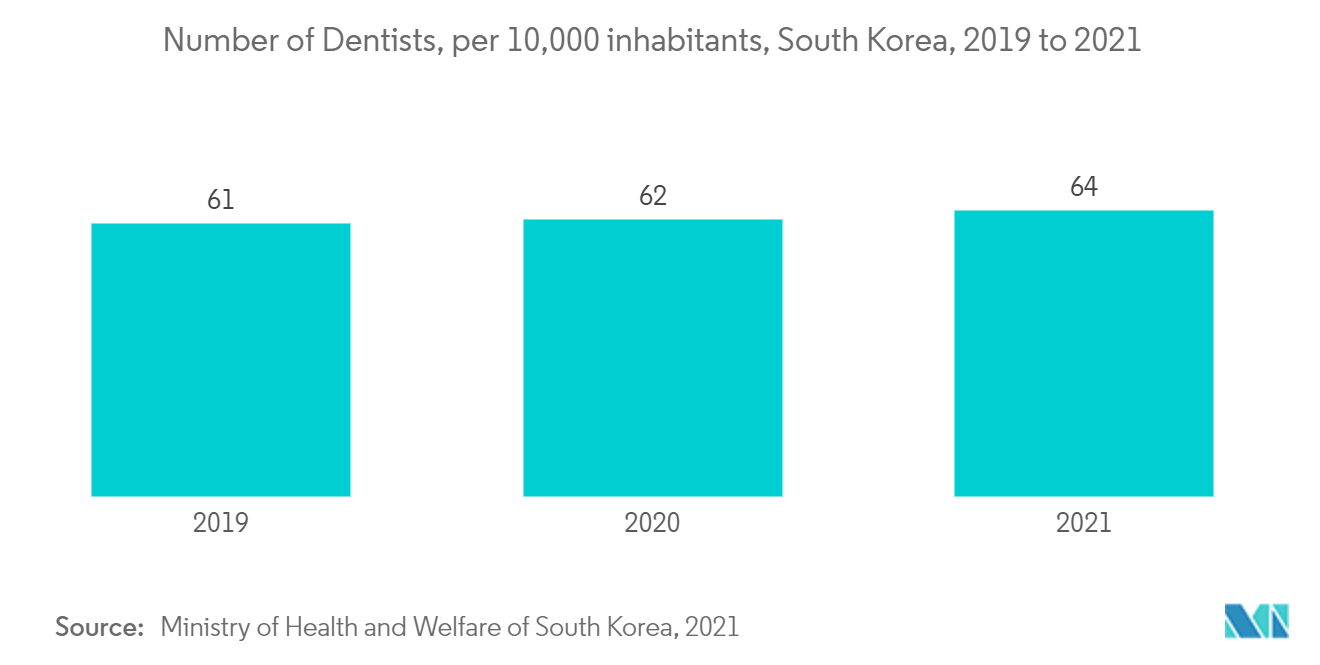

Do các yếu tố kinh tế xã hội ngày càng phát triển, nhiều người đã có đủ khả năng chi trả cho các thủ tục này. Hơn nữa, số lượng nha sĩ cũng ngày càng tăng ở Hàn Quốc để đáp ứng nhu cầu điều trị nha khoa ngày càng tăng. Theo cập nhật của Bộ Y tế và Phúc lợi Hàn Quốc từ năm 2022, có 64 nha sĩ trên 10.000 dân ở Hàn Quốc. Tỷ lệ nha sĩ trên cư dân tăng chậm nhưng đều đặn trong những năm qua, tăng khoảng 33% kể từ năm 2007. Do những yếu tố này, thị trường vật tư tiêu hao nha khoa dự kiến cũng sẽ tăng thêm trong tương lai.

Do đó, phân khúc này được dự đoán sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo do các yếu tố nêu trên.

Tổng quan về ngành thiết bị nha khoa Hàn Quốc

Đối với những người chơi lớn, Osstem Implant là một trong những công ty dẫn đầu trong thị trường được nghiên cứu. Trong một thị trường bị thống trị bởi các công ty toàn cầu, công ty đã dần mở rộng thị phần bằng cách tập trung vào phía cung ứng. Công ty cung cấp Trung tâm Giáo dục Nghiên cứu Cấy ghép Nha khoa Nâng cao (AIC), chương trình đào tạo chăm sóc nha khoa riêng cho các nha sĩ.

Dẫn đầu thị trường thiết bị nha khoa Hàn Quốc

-

3M Company

-

Dentsply Sirona

-

Zimmer Biomet

-

Osstem Implant Co Ltd

-

Dentium

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị nha khoa Hàn Quốc

- Vào tháng 8 năm 2021, Medit và Straumann đã huy động được 20 triệu USD trong vòng cấp vốn Series B do Eight Roads Ventures, Think Investments và Mankekar Family Office dẫn đầu. Trước đó, vào tháng 1 năm 2021, Toothsi đã huy động được 5 triệu USD tài trợ cho Series A.

- Vào tháng 12 năm 2020, Medit và Straumann đã ký kết quan hệ đối tác phân phối toàn cầu về máy quét trong miệng. Thỏa thuận này thúc đẩy mối quan hệ hợp tác hiện có của hai công ty về máy quét phòng thí nghiệm nha khoa.

Phân khúc ngành thiết bị nha khoa Hàn Quốc

Theo phạm vi của báo cáo, dụng cụ nha khoa là công cụ mà các chuyên gia nha khoa sử dụng để điều trị nha khoa. Chúng bao gồm các công cụ để kiểm tra, thao tác, điều trị, phục hồi và loại bỏ răng cũng như các cấu trúc miệng xung quanh. Dụng cụ tiêu chuẩn là những dụng cụ dùng để khám, phục hồi, nhổ răng và thao tác với mô. Các thiết bị và vật tư tiêu hao được bảo hiểm chỉ được sử dụng hạn chế ở các bệnh viện và phòng khám. Thị trường được phân chia theo Sản phẩm (Thiết bị chẩn đoán và tổng hợp, Vật tư nha khoa), Điều trị (Chỉnh nha, Nội nha, Nha chu, Phục hình răng) và Người dùng cuối (Bệnh viện và Phòng khám). Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Theo sản phẩm | Thiết bị chẩn đoán và tổng quát | Laser nha khoa | Laser mô mềm |

| Tất cả Laser mô | |||

| Thiết bị X quang | |||

| Ghế và thiết bị nha khoa | |||

| Thiết bị chẩn đoán và tổng hợp khác | |||

| Vật tư nha khoa | Vật liệu sinh học nha khoa | ||

| Cấy ghép nha khoa | |||

| Vương miện và cầu | |||

| Vật tư nha khoa khác | |||

| Bằng cách điều trị | chỉnh nha | ||

| nội nha | |||

| nha chu | |||

| phục hình răng | |||

| Bởi người dùng cuối | Bệnh viện | ||

| Phòng khám | |||

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị nha khoa Hàn Quốc

Thị trường thiết bị nha khoa Hàn Quốc lớn đến mức nào?

Quy mô Thị trường Thiết bị Nha khoa Hàn Quốc dự kiến sẽ đạt 1,41 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,5% để đạt 1,76 tỷ USD vào năm 2029.

Quy mô thị trường thiết bị nha khoa Hàn Quốc hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thiết bị Nha khoa Hàn Quốc dự kiến sẽ đạt 1,41 tỷ USD.

Ai là người chơi chính trong Thị trường Thiết bị Nha khoa Hàn Quốc?

3M Company, Dentsply Sirona, Zimmer Biomet, Osstem Implant Co Ltd, Dentium là những công ty lớn hoạt động tại Thị trường Thiết bị Nha khoa Hàn Quốc.

Thị trường Thiết bị Nha khoa Hàn Quốc này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Thiết bị Nha khoa Hàn Quốc ước tính đạt 1,35 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thiết bị Nha khoa Hàn Quốc trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Nha khoa Hàn Quốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Device Drug Combination Reports

Popular Healthcare Reports

Báo cáo ngành thiết bị nha khoa Hàn Quốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị Nha khoa Hàn Quốc năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Thiết bị Nha khoa Hàn Quốc bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.