Phân tích thị trường nhiệt và điện kết hợp của Hàn Quốc

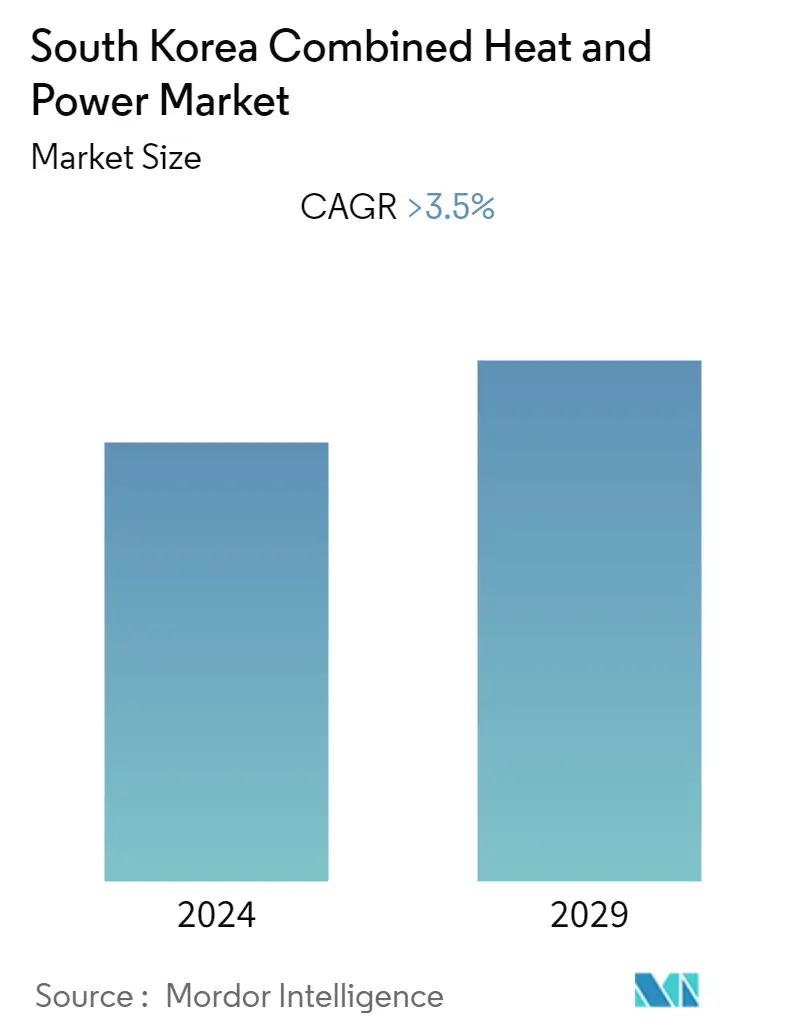

Thị trường nhiệt và điện kết hợp của Hàn Quốc dự kiến sẽ đạt tốc độ CAGR hơn 3,5% trong giai đoạn dự báo 2022-2027. Trong đại dịch COVID-19, thị trường nhiệt và điện tổng hợp (CHP) ở Hàn Quốc chưa có tác động đáng kể nào. Tuy nhiên, do các hạn chế đi lại được áp đặt, các công ty phải đối mặt với thách thức trong việc vận chuyển thiết bị phát điện cho dự án CHP do nguồn lực sẵn có và huy động nguồn lực giảm. Các yếu tố như mối lo ngại về môi trường ngày càng tăng và nhu cầu cung cấp điện đáng tin cậy và liên tục có thể sẽ thúc đẩy thị trường CHP ở Hàn Quốc. Mặt khác, các yếu tố như chi phí ban đầu cao và sự tập trung ngày càng tăng vào các công nghệ tái tạo khác có thể cản trở sự tăng trưởng của thị trường trong giai đoạn dự báo.

- Loại nhiên liệu dựa trên khí đốt tự nhiên dự kiến sẽ chứng kiến nhu cầu đáng kể trong giai đoạn dự báo.

- Những tiến bộ công nghệ trong hệ thống CHP và xu hướng phát điện phân tán ngày càng tăng cho thị trường CHP dựa trên nhiên liệu sạch dự kiến sẽ tạo ra cơ hội lớn cho những người tham gia thị trường ở Hàn Quốc.

- Việc tăng cường áp dụng các công nghệ tái tạo và các mục tiêu đầy tham vọng có thể làm chậm tốc độ tăng trưởng của thị trường trong giai đoạn dự báo.

Xu hướng thị trường nhiệt và điện kết hợp của Hàn Quốc

Phân khúc khí đốt tự nhiên chứng kiến nhu cầu đáng kể

- Theo truyền thống, khí đốt tự nhiên chiếm phần lớn nhiên liệu cho ngành công nghiệp nhiệt và điện kết hợp (CHP). Khí đốt tự nhiên đã dẫn đầu trong lĩnh vực CHP trong nhiều năm và đã tạo được tên tuổi nhờ tính hiệu quả, khả năng tương thích với môi trường và độ an toàn.

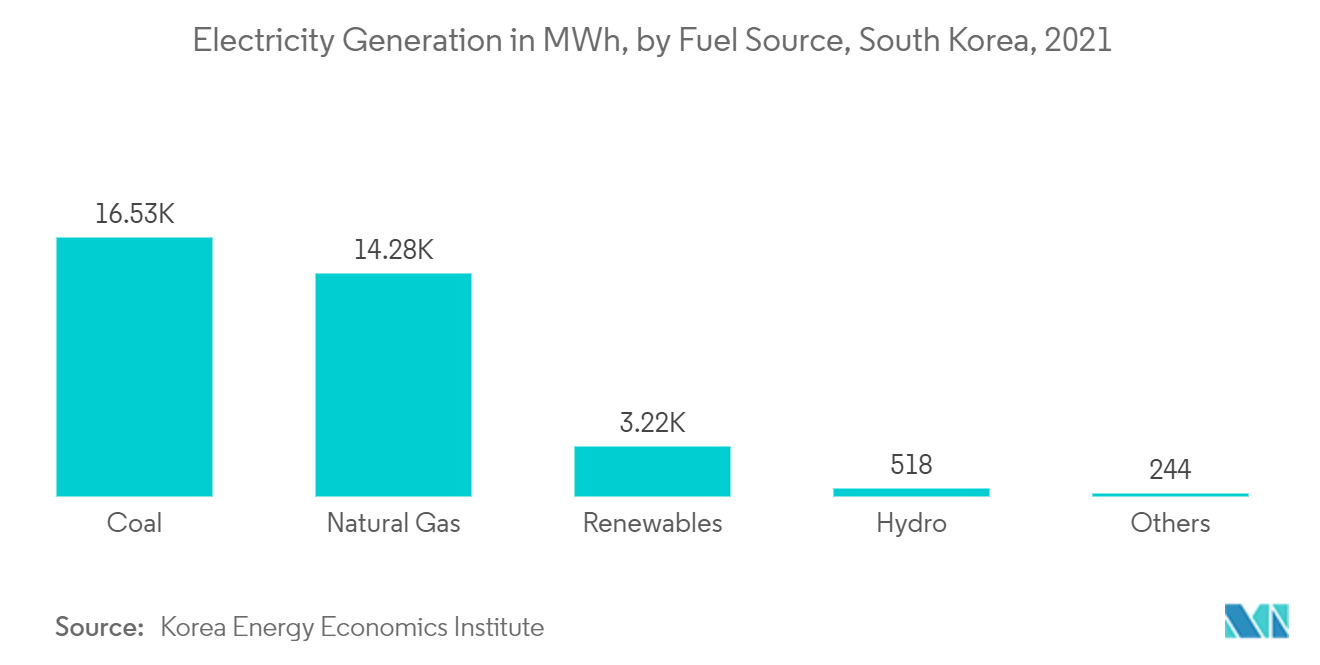

- Hàn Quốc là một trong những quốc gia phụ thuộc chủ yếu vào nhiên liệu hóa thạch để sản xuất điện. Theo Viện Kinh tế Năng lượng Hàn Quốc, năm 2021, than chiếm gần 35% sản lượng điện, hạt nhân (31%), khí đốt (27%), năng lượng tái tạo (6%) và các nguồn còn lại.

- Vào tháng 10 năm 2020, Hàn Quốc tuyên bố cam kết đạt mức phát thải ròng bằng 0 vào năm 2050. Quốc gia này là quốc gia phát thải đáng kể với 586 triệu tấn tương đương CO vào năm 2019 (2% lượng phát thải hàng năm trên toàn cầu). Các ngành điện và công nghiệp của Hàn Quốc là những ngành đóng góp đáng kể vào lượng phát thải quốc gia hàng năm lần lượt là 37% và 36%. Do đó, nước này dự kiến sẽ tăng cường sử dụng khí đốt tự nhiên làm nhiên liệu tại CHP trong những năm tới.

- CHP dựa trên khí đốt tự nhiên ở Hàn Quốc đã chứng kiến sự phát triển đáng kể trong nhiều năm, đặc biệt là từ phân khúc quy mô lớn. Vào tháng 10 năm 2021, SK Chemicals, một công ty hóa chất hàng đầu ở Hàn Quốc, thông báo rằng họ đã quyết định thực hiện cam kết toàn diện đối với hoạt động Kinh doanh Nhà máy CHP chạy bằng LNG thân thiện với môi trường. Hoạt động kinh doanh đa tiện ích của công ty là chuyển đổi 100% nhiên liệu được sử dụng tại cơ sở nhiệt điện kết hợp lỗi thời sang LNG theo Đóng góp do quốc gia tự quyết định (NDC) của chính phủ và chính sách mở rộng phân phối năng lượng phi tập trung. Các kịch bản như vậy dự kiến sẽ chuyển đổi nhiên liệu từ than sang LNG giữa các doanh nghiệp CHP trong các khu công nghiệp ở Hàn Quốc, cải thiện việc giảm phát thải khí nhà kính và thúc đẩy thị trường CHP dựa trên khí đốt tự nhiên trong giai đoạn dự báo.

- Hơn nữa, vào tháng 2 năm 2022, GE thông báo rằng họ đã bắt đầu vận hành thương mại Tổ máy 2-2 Nhà máy Anyang CHP của GS Power tại Thành phố Anyang, Hàn Quốc. Dự án bao gồm việc đổi mới các tài sản chạy bằng khí đốt cũ bằng công nghệ tuabin mới nhất và giải pháp phần mềm hệ thống điều khiển phân tán (DCS) để hỗ trợ tính khả dụng và độ tin cậy của nhà máy. Nhà máy CHP nâng cấp hiện cung cấp khoảng 500 megawatt (MW) điện cho khoảng 500.000 ngôi nhà ở Hàn Quốc và cung cấp hơi nước để sưởi ấm khu vực cho hơn 180.000 người dân của Thành phố Anyang.

- Các nhà máy điện chạy bằng khí đốt đóng vai trò thiết yếu trong việc tạo điều kiện thuận lợi cho quá trình chuyển đổi của Hàn Quốc sang một tương lai tiết kiệm năng lượng hơn, đáng tin cậy hơn và ít carbon hơn. Vì mục tiêu dài hạn của đất nước là tăng cường sự phụ thuộc vào các nguồn năng lượng tái tạo nên việc sản xuất điện từ khí đốt là rất quan trọng để đảm bảo nguồn điện cần thiết nhằm cân bằng tính chất biến đổi của năng lượng tái tạo và đảm bảo độ tin cậy của hệ thống trong tương lai.

- Do đó, dựa trên những điểm đã đề cập ở trên, phân khúc loại nhiên liệu dựa trên khí đốt tự nhiên được dự đoán sẽ chứng kiến nhu cầu đáng kể ở Hàn Quốc trong giai đoạn dự báo.

Tăng cường áp dụng các công nghệ tái tạo và các mục tiêu đầy tham vọng Hạn chế sự tăng trưởng của thị trường

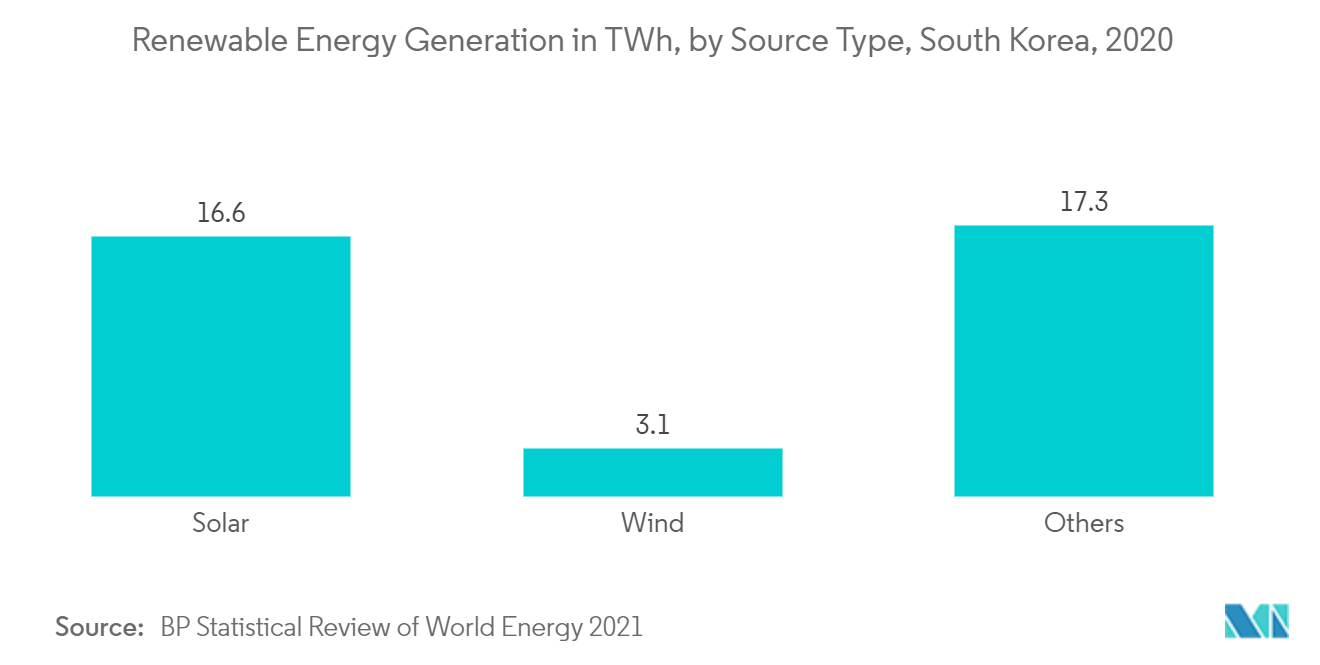

- Năm 2020, các nguồn năng lượng gió và mặt trời chỉ tạo ra khoảng 3,8% điện năng của Hàn Quốc, tăng từ 1% vào năm 2015. Năm 2021, năng lượng tái tạo chứng kiến mức tăng đáng kể, chiếm khoảng 6% cơ cấu năng lượng của Hàn Quốc, vẫn là mức thấp nhất giữa tất cả các thành viên OECD. Tuy nhiên, chính phủ có kế hoạch tăng tỷ lệ điện tái tạo lên 20% vào năm 2030 và 42% vào năm 2034. Điều này dự kiến sẽ chứng kiến sự phát triển đáng kể trong lĩnh vực tái tạo, do đó sẽ cản trở sự tăng trưởng của thị trường CHP trong những năm tới.

- Đất nước này đã chứng kiến việc áp dụng rộng rãi các nguồn năng lượng tái tạo như năng lượng mặt trời, đặc biệt là trong vài năm qua. Để đáp ứng mục tiêu năng lượng tái tạo vào năm 2030, Hàn Quốc đang phát triển các dự án điện mặt trời quy mô lớn. Ví dụ, vào năm 2021, Trung tâm Năng lượng mới và tái tạo Hàn Quốc (KNERC), một bộ phận của Cơ quan Năng lượng Hàn Quốc, đã thông báo rằng họ đã phân bổ 2,05 GW công suất năng lượng mặt trời trong cuộc đấu giá mới nhất. Trong cuộc đấu giá này, cơ quan này đã lựa chọn 7.663 dự án năng lượng mặt trời với mức giá trung bình là 136,129 KRW (~USD0,118)/kWh. Các dự án năng lượng mặt trời như vậy có thể sẽ chứng kiến sự phát triển lớn ở nước này.

- Hơn nữa, vào tháng 3 năm 2022, Hàn Quốc đã khai trương một trong những dự án năng lượng mặt trời nổi quan trọng nhất thế giới với 92.000 tấm pin mặt trời hình bông hoa được lắp đặt trong một hồ chứa dài 20 km ở thành phố Hapcheon phía nam. Theo Hanwha Solutions Corp., các tấm pin mặt trời hình hoa mận có thể tạo ra 41 MW, đủ năng lượng để cung cấp điện cho 20.000 ngôi nhà.

- Hơn nữa, thủ đô Seoul của đất nước đang lắp đặt các tấm pin mặt trời trên tất cả các tòa nhà công cộng và 1 triệu ngôi nhà. Dự án có tên Thành phố năng lượng mặt trời Seoul là một phần của chương trình quốc gia rộng lớn hơn nhằm giúp đất nước thoát khỏi sự phụ thuộc vào các nguồn năng lượng không thể tái tạo như than, khí đốt và năng lượng hạt nhân. Những sáng kiến như vậy dự kiến sẽ hạn chế việc sử dụng CHP, đặc biệt là đối với người dùng cuối là dân cư và thương mại.

- Hàn Quốc có kế hoạch xây dựng cơ sở gió ngoài khơi công suất 8,2GW vào năm 2030, với khoản đầu tư 43,2 tỷ USD (48,5 nghìn tỷ won). Dự án phát triển này dự kiến sẽ trở thành dự án phát triển ngoài khơi quan trọng nhất thế giới khi hoàn thành.

- Do đó, việc sử dụng năng lượng tái tạo ngày càng tăng trong sản xuất điện và các mục tiêu đầy tham vọng do chính phủ đặt ra dự kiến sẽ làm chậm tốc độ của thị trường CHP ở Hàn Quốc trong giai đoạn dự báo.

Tổng quan về ngành điện và nhiệt kết hợp Hàn Quốc

Thị trường nhiệt và điện kết hợp của Hàn Quốc bị phân mảnh, với sự hiện diện của nhiều công ty, bao gồm General Electric Company, Mitsubishi Heavy Industries Ltd, Siemens Energy AG, GS ER Corp. và KEPCO Engineering Construction Co. Inc.

Các nhà lãnh đạo thị trường nhiệt và điện kết hợp của Hàn Quốc

General Electric Company

Siemens Energy AG

KEPCO Engineering & Construction Co., Inc.

Mitsubishi Heavy Industries, Ltd.

GS E&R Corp.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường nhiệt và điện kết hợp Hàn Quốc

- Vào tháng 7 năm 2021, Bloom Energy, công ty năng lượng xanh có trụ sở tại Hoa Kỳ, đã công bố dự án nhiệt và điện kết hợp (CHP) đầu tiên với sự hợp tác của SK Ecoplant (trước đây gọi là SK Engineering and Construction). Việc lắp đặt mới có công suất 4,2 megawatt (MW) đánh dấu sáng kiến CHP pin nhiên liệu oxit rắn (SOFC) quy mô tiện ích đầu tiên của Hàn Quốc.

Phân khúc ngành điện và nhiệt kết hợp của Hàn Quốc

Báo cáo thị trường nhiệt và điện kết hợp của Hàn Quốc bao gồm:.

| Khu dân cư |

| Thương mại và Công nghiệp (C&I) |

| Tiện ích |

| Khí tự nhiên |

| Than |

| Dầu |

| Các loại nhiên liệu khác |

| Ứng dụng | Khu dân cư |

| Thương mại và Công nghiệp (C&I) | |

| Tiện ích | |

| Loại nhiên liệu | Khí tự nhiên |

| Than | |

| Dầu | |

| Các loại nhiên liệu khác |

Câu hỏi thường gặp về nghiên cứu thị trường nhiệt và điện kết hợp của Hàn Quốc

Quy mô thị trường điện và nhiệt kết hợp Hàn Quốc hiện nay là bao nhiêu?

Thị trường điện và nhiệt kết hợp Hàn Quốc dự kiến sẽ đạt tốc độ CAGR lớn hơn 3,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường điện và nhiệt kết hợp Hàn Quốc?

General Electric Company, Siemens Energy AG, KEPCO Engineering & Construction Co., Inc., Mitsubishi Heavy Industries, Ltd., GS E&R Corp. là những công ty lớn hoạt động trên Thị trường Điện và Nhiệt kết hợp Hàn Quốc.

Thị trường điện và nhiệt kết hợp Hàn Quốc này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử của Thị trường Nhiệt và Điện kết hợp Hàn Quốc trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Điện và Nhiệt kết hợp Hàn Quốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo tổng hợp ngành nhiệt điện Hàn Quốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu, quy mô và doanh thu kết hợp của Hàn Quốc năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích Nhiệt và Điện kết hợp của Hàn Quốc bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.