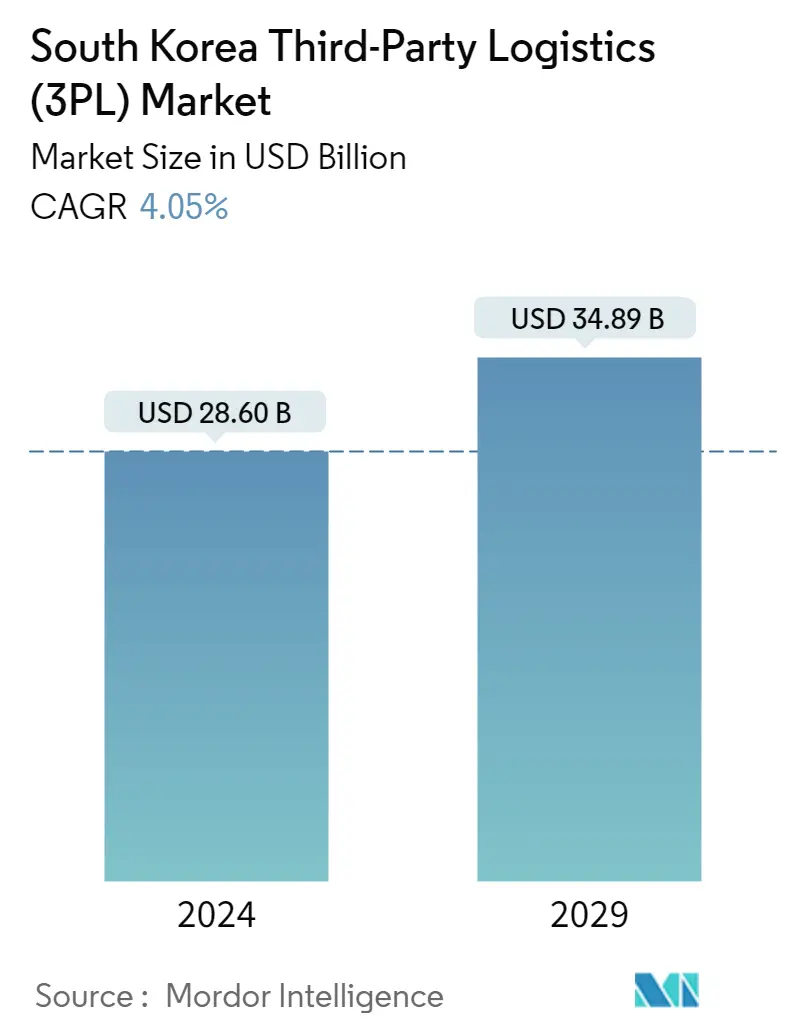

Quy mô thị trường hậu cần bên thứ ba (3PL) của Hàn Quốc

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Quy Mô Thị Trường (2024) | USD 28.60 tỷ |

| Quy Mô Thị Trường (2029) | USD 34.89 tỷ |

| CAGR(2024 - 2029) | 4.05 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường hậu cần bên thứ ba (3PL) của Hàn Quốc

Quy mô Thị trường Logistics bên thứ ba của Hàn Quốc ước tính đạt 28,60 tỷ USD vào năm 2024 và dự kiến sẽ đạt 34,89 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,05% trong giai đoạn dự báo (2024-2029).

- Hàn Quốc hiện diện thuận lợi giữa hai nhà nhập khẩu đẳng cấp thế giới Trung Quốc ở phía tây và Nhật Bản, một cường quốc kinh tế châu Á khác, ở phía đông. Nó dựa vào hậu cần của bên thứ ba để giao dịch.

- Hàn Quốc là một trong năm thị trường 3PL hàng đầu ở châu Á - Thái Bình Dương. Ngành hậu cần ở Hàn Quốc đã phát triển nhanh chóng trong mười năm qua, với các công ty đa quốc gia, sản xuất lớn và bán buôn tập trung vào hiệu quả và hiệu quả bên trong và bên ngoài của chuỗi cung ứng để giảm chi phí hậu cần.

- Với sự phát triển của thương mại điện tử, khối lượng lô hàng tăng lên và nhu cầu cải thiện các công ty 3PL phải xử lý các đơn hàng liên tục là cần thiết. Điều này dẫn đến sự cạnh tranh để cung cấp hàng hóa có chất lượng tốt, khiến các nhà bán lẻ phải tìm kiếm các trung tâm hậu cần ở khu vực Greater Seoul.

- Do sự lây lan của COVID-19, thách thức hậu cần của bên thứ ba đối với các doanh nghiệp xuất khẩu là rất nghiêm trọng trong năm 2020, khi cả phí vận chuyển hàng không và đường biển đều tăng. Đó là một năm mà giá cước vận tải hàng không tăng đáng kể. Nguyên nhân là do nhu cầu tăng trong bối cảnh nguồn cung thiếu hụt, trong khi vận tải đường biển chứng kiến giá cước tăng. Các vấn đề hậu cần rất phức tạp như tắc nghẽn cảng do khối lượng hàng hóa tăng và thiếu container rỗng.

- Trước khi bùng phát đại dịch COVID-19, các chính phủ đã áp dụng mức thuế cao đối với các loại thực phẩm thiết yếu truyền thống (7,9%), trong đó hơn 90% thực phẩm phải chịu các trở ngại phi thuế quan. Chính sách kiểm dịch trong giai đoạn đầu của đợt bùng phát COVID-19 dẫn đến việc cắt giảm nhân sự sản xuất nông nghiệp, đóng cửa các công ty chế biến nông sản và thủy sản cũng như đình chỉ hoạt động hậu cần và vận tải. Nó khiến nguồn cung cấp nông sản, hải sản và các chế phẩm của Trung Quốc không đáp ứng được nhu cầu.

Xu hướng thị trường hậu cần bên thứ ba (3PL) của Hàn Quốc

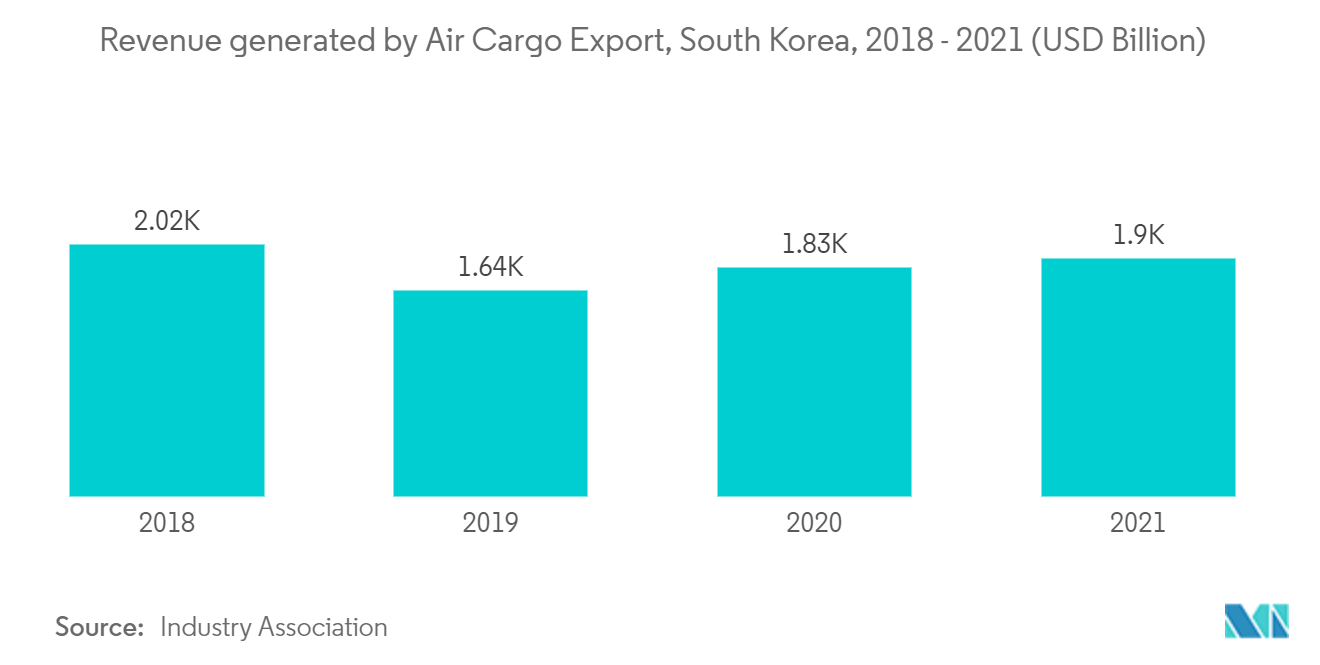

Sự bùng nổ của hàng hóa hàng không góp phần vào thị trường 3PL tại Hàn Quốc

Hiệu suất xuất khẩu bằng đường hàng không và đường biển vào năm 2020 không đồng đều do đã xảy ra sự thụt lùi lớn hơn đáng kể. Doanh thu do hàng không tạo ra tăng 11,4% trong năm 2020, đạt 183 tỷ USD, hỗ trợ thị trường 3PL của nước này trong thời kỳ đại dịch. Xuất khẩu vận tải hàng không tiếp tục tăng đáng kể vào năm 2021. Năm 2021, xuất khẩu các sản phẩm có giá trị gia tăng cao như màn hình (OLED), máy tính (SSD), chất bán dẫn và dược phẩm có mức tăng trưởng đáng kể, theo danh tiếng về vận chuyển hàng hóa hàng không cao hơn. xuất khẩu. Mặt khác, mặc dù xuất khẩu hàng hóa đường biển nhìn chung chậm nhưng xuất khẩu pin thứ cấp lại có xu hướng tăng đáng chú ý.

Tỷ trọng xuất khẩu hàng hóa bằng đường hàng không tăng lên. Đặc biệt, trong trường hợp xuất khẩu sang Đức, tỷ trọng xuất khẩu hàng hóa bằng đường hàng không tăng lên.

Vào tháng 8 năm 2021, Korean Air (hãng hàng không lớn nhất và hãng hàng không quốc gia Hàn Quốc) báo cáo lợi nhuận quý 2 tăng 31%, nhờ doanh thu kỷ lục trong hoạt động kinh doanh vận chuyển hàng hóa, tiếp tục hỗ trợ hãng hàng không trong bối cảnh thiếu chuyến bay chở khách. Hãng hàng không mang cờ Hàn Quốc cho biết doanh thu trong quý 2 năm 2021 đã tăng 16% so với một năm trước lên 1,95 nghìn tỷ KRW (1,7 tỷ USD) và lợi nhuận hoạt động tăng lên 196,9 tỷ KRW (0,15 tỷ USD). Bộ phận vận chuyển hàng hóa của hãng đạt doanh thu 1,51 tỷ KRW (1,19 triệu USD), mà Hàn Quốc cho là cao nhất trong lịch sử, nhờ các công ty bổ sung hàng hóa trước sự phục hồi kinh tế và tình trạng thiếu năng lực trong ngành vận tải biển.

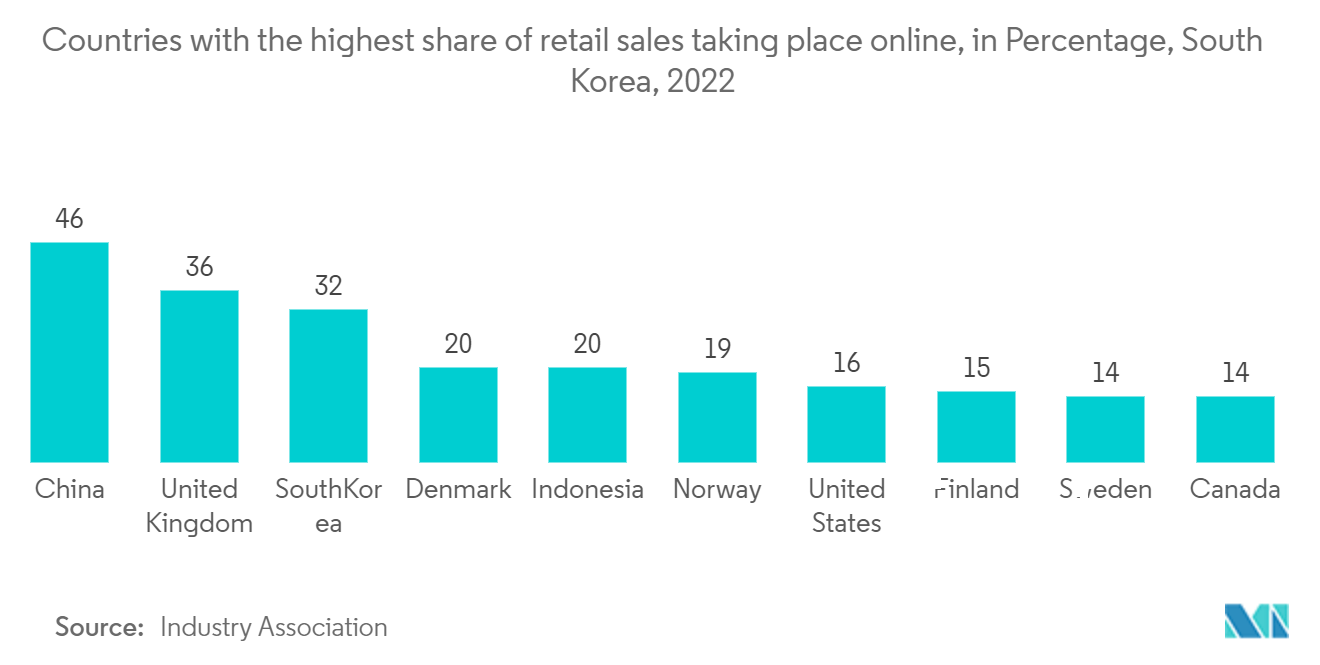

Sự tăng trưởng của thương mại điện tử trong nước đang thúc đẩy thị trường

Hàn Quốc là thị trường thương mại điện tử lớn thứ sáu trên thế giới, với doanh thu dự kiến là 118 tỷ USD cho cả năm 2022, sau Trung Quốc, Hoa Kỳ, Nhật Bản, Đức và Vương quốc Anh. Với sự toàn cầu hóa kinh tế ngày càng sâu rộng, tranh chấp giữa Nga và Ukraine đã dần lan sang Hàn Quốc.

Doanh số bán lẻ trực tuyến của Hàn Quốc chiếm 32% tổng doanh số bán lẻ, chỉ đứng sau Trung Quốc (46%) và Vương quốc Anh (36%). Các quốc gia có ngành thương mại điện tử phát triển như Indonesia (20%) và Hoa Kỳ (16%).

Theo danh mục, các sản phẩm thời trang chiếm phần lớn doanh thu thị trường thương mại điện tử Hàn Quốc, với doanh thu ước tính là 41 tỷ USD vào năm 2025, tiếp theo là điện tử (27 tỷ USD), sắc đẹp sức khỏe chăm sóc cá nhân chăm sóc gia đình (19 USD tỷ USD), Đồ chơi Sở thích DIY (17 tỷ USD).

Theo các chuyên gia trong ngành, doanh thu thương mại điện tử của Hàn Quốc dự kiến sẽ duy trì tốc độ tăng trưởng hàng năm là 4% trong vài năm tới, trong khi doanh thu toàn cầu được dự báo sẽ tăng 10% trong cùng kỳ và sẽ tăng 12% trong năm tới. 2025. Tỷ lệ mua sắm trực tuyến tại Hàn Quốc dự kiến sẽ duy trì tương đối ổn định ở mức 39% vào năm 2025, tăng từ mức 37% vào năm 2022.

Tổng quan về ngành Logistics bên thứ ba (3PL) của Hàn Quốc

Thị trường hậu cần bên thứ ba (3PL) ở Hàn Quốc rất phân mảnh, với sự kết hợp của các doanh nghiệp nước ngoài và địa phương, như CJ Logistics, Pants Logistics và Lotte Global Logistics, trong số những đối thủ cạnh tranh hàng đầu. Tăng trưởng kinh tế ổn định, sự mở rộng nhanh chóng của các nhà bán lẻ thương mại điện tử như Coupang, Wemakeprice, 11street, G-Market và TMON, cũng như mong muốn đạt được các hoạt động trung hòa carbon, đang thúc đẩy nhu cầu ngày càng tăng đối với các doanh nghiệp logistics bên thứ ba. Các công ty đang tập trung vào việc kết hợp tự động hóa vào quy trình của họ và nâng cấp các nguồn năng lượng để giảm lượng khí thải carbon.

Các trạm xăng của Hàn Quốc đã hợp tác với các nhà cung cấp dịch vụ chuyển phát nhanh, cho thuê lại các tòa nhà của họ làm trung tâm hậu cần và mang lại động lực mới cho hoạt động kinh doanh giao hàng địa phương. Hyundai Oil Bank Co., một nhà máy lọc dầu lớn ở Hàn Quốc, đã ký kết mối quan hệ chiến lược với Coupang Inc., một doanh nghiệp thương mại điện tử, để thiết lập hệ thống hậu cần dựa trên trạm xăng.

Dẫn đầu thị trường hậu cần bên thứ ba (3PL) của Hàn Quốc

-

DSV

-

CJ Logistics Corporation

-

Pantos Logistics

-

Kuehne + Nagel

-

Toll Holdings Limited

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

_Market__-_Market_concentration.webp)

Tin tức thị trường hậu cần bên thứ ba (3PL) của Hàn Quốc

- Tháng 11 năm 2022: DSV và Gymshark đã ký kết quan hệ đối tác chiến lược để giúp Gymshark đáp ứng doanh số bán hàng quốc tế ngày càng tăng, các yêu cầu phức tạp về chuỗi cung ứng và kỳ vọng của khách hàng. Là đối tác vận tải và hậu cần chính thức của cộng đồng thể hình và thương hiệu may mặc Gymshark của Anh, DSV sẽ đóng vai trò quan trọng trong việc hỗ trợ chiến lược tăng trưởng đầy tham vọng của công ty. Với khả năng này, DSV sẽ cung cấp các giải pháp vận tải đa phương thức quốc tế cho quần áo, trang phục và phụ kiện thể dục của Gymshark.

- Tháng 8 năm 2022: Daewoo Logistics mở bãi container phục vụ Cảng Mới Busan vào ngày 24 tháng 8, có khả năng xử lý 3.580 TEU mỗi ngày. Cơ sở rộng 45.608 mét vuông tọa lạc tại quận Jinhae, Changwon, tỉnh Nam Kyungsam. Khu kinh tế tự do kinh tế Busan-Jinhae là trung tâm hậu cần ở Đông Bắc Á.

Báo cáo thị trường hậu cần bên thứ ba (3PL) của Hàn Quốc - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Định nghĩa thị trường

1.3 Phạm vi nghiên cứu

2. TÓM TẮT TÓM TẮT

3. PHƯƠNG PHÁP NGHIÊN CỨU

4. TÌM HIỂU THỊ TRƯỜNG VÀ ĐỘNG LỰC

4.1 Tổng quan thị trường

4.2 Động lực thị trường

4.2.1 Trình điều khiển

4.2.2 Hạn chế

4.2.3 Những cơ hội

4.3 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.3.1 Quyền thương lượng của người bán

4.3.2 Quyền thương lượng của người tiêu dùng

4.3.3 Mối đe dọa của những người mới

4.3.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

4.4 Phân tích chuỗi giá trị/chuỗi cung ứng

4.5 Các quy định và sáng kiến của chính phủ

4.6 Xu hướng chung của thị trường kho bãi

4.7 Nhu cầu từ các phân khúc khác, chẳng hạn như Cep, Giao hàng chặng cuối, Hậu cần chuỗi lạnh, v.v.

4.8 Cái nhìn sâu sắc về kinh doanh thương mại điện tử

4.9 Xu hướng công nghệ

4.10 Tác động của COVID-19 đến thị trường

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Theo dịch vụ

5.1.1 Quản lý vận tải nội địa

5.1.2 Quản lý vận tải quốc tế

5.1.3 Kho bãi và phân phối giá trị gia tăng

5.2 Bởi người dùng cuối

5.2.1 Sản xuất và Ô tô

5.2.2 Dầu Khí và Hóa Chất

5.2.3 Thương mại phân phối (Thương mại bán buôn và bán lẻ bao gồm thương mại điện tử)

5.2.4 Dược phẩm & Chăm sóc sức khỏe

5.2.5 Sự thi công

5.2.6 Người dùng cuối khác

6. CẢNH BÁO CẠNH TRANH

6.1 Tổng quan (Tập trung thị trường và những người chơi chính)

6.2 Hồ sơ công ty

6.2.1 CJ Logistics Corporation

6.2.2 Pantos Co.

6.2.3 Toll Holdings Limited

6.2.4 Lotte Global Logistics

6.2.5 Sebang Co.

6.2.6 Daewoo Logistics

6.2.7 KCTC

6.2.8 Sunjin

6.2.9 SF Express

6.2.10 Jupiter Express

6.2.11 Logos Global*

7. TƯƠNG LAI CỦA THỊ TRƯỜNG 3PL HÀN QUỐC

8. RUỘT THỪA

8.1 Các chỉ số kinh tế vĩ mô

8.2 Thống kê ngoại thương - Xuất nhập khẩu theo sản phẩm

8.3 Thông tin chuyên sâu về các điểm đến xuất khẩu chính và các quốc gia xuất xứ nhập khẩu

Phân khúc ngành Hậu cần bên thứ ba (3PL) của Hàn Quốc

Hậu cần của bên thứ ba, thường được gọi là 3PL, là một hệ thống trong đó một công ty cung cấp dịch vụ quản lý hàng tồn kho và giao hàng cho một công ty khác. Công ty 3PL thường được sử dụng bởi một công ty (khách hàng) không có bộ phận hậu cần riêng. Đổi lại, 3PL sẽ đáp ứng một số hoặc tất cả các nhu cầu hậu cần của khách hàng.

Thị trường Logistics bên thứ ba (3PL) của Hàn Quốc được phân chia theo dịch vụ (quản lý vận tải nội địa, quản lý vận tải quốc tế, Kho bãi và phân phối giá trị gia tăng) và theo người dùng cuối (sản xuất và ô tô, dầu khí và hóa chất, thương mại phân phối (thương mại bán buôn và bán lẻ, bao gồm Thương mại điện tử), dược phẩm và chăm sóc sức khỏe, xây dựng và những người dùng cuối khác). Báo cáo đưa ra quy mô thị trường và dự báo cho Thị trường Hậu cần bên thứ ba (3PL) của Hàn Quốc về giá trị (USD) cho tất cả các phân khúc trên.

| Theo dịch vụ | ||

| ||

| ||

|

| Bởi người dùng cuối | ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường hậu cần bên thứ ba (3PL) của Hàn Quốc

Thị trường hậu cần bên thứ ba (3PL) của Hàn Quốc lớn đến mức nào?

Quy mô thị trường Logistics bên thứ ba (3PL) của Hàn Quốc dự kiến sẽ đạt 28,60 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,05% để đạt 34,89 tỷ USD vào năm 2029.

Quy mô thị trường hậu cần bên thứ ba (3PL) của Hàn Quốc hiện tại là bao nhiêu?

Vào năm 2024, quy mô thị trường Logistics bên thứ ba (3PL) của Hàn Quốc dự kiến sẽ đạt 28,60 tỷ USD.

Ai là người chơi chính trong thị trường hậu cần bên thứ ba (3PL) của Hàn Quốc?

DSV, CJ Logistics Corporation, Pantos Logistics, Kuehne + Nagel, Toll Holdings Limited là những công ty lớn hoạt động tại Thị trường Hậu cần bên thứ ba (3PL) của Hàn Quốc.

Thị trường Hậu cần bên thứ ba (3PL) Hàn Quốc này tồn tại trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Hậu cần bên thứ ba (3PL) của Hàn Quốc ước tính đạt 27,49 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Logistics bên thứ ba (3PL) của Hàn Quốc trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường Logistics bên thứ ba (3PL) của Hàn Quốc trong các năm 2024, 2025 , 2026, 2027, 2028 và 2029.

Báo cáo ngành 3PL của Hàn Quốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu 3PL của Hàn Quốc năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích 3PL của Hàn Quốc bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.