| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

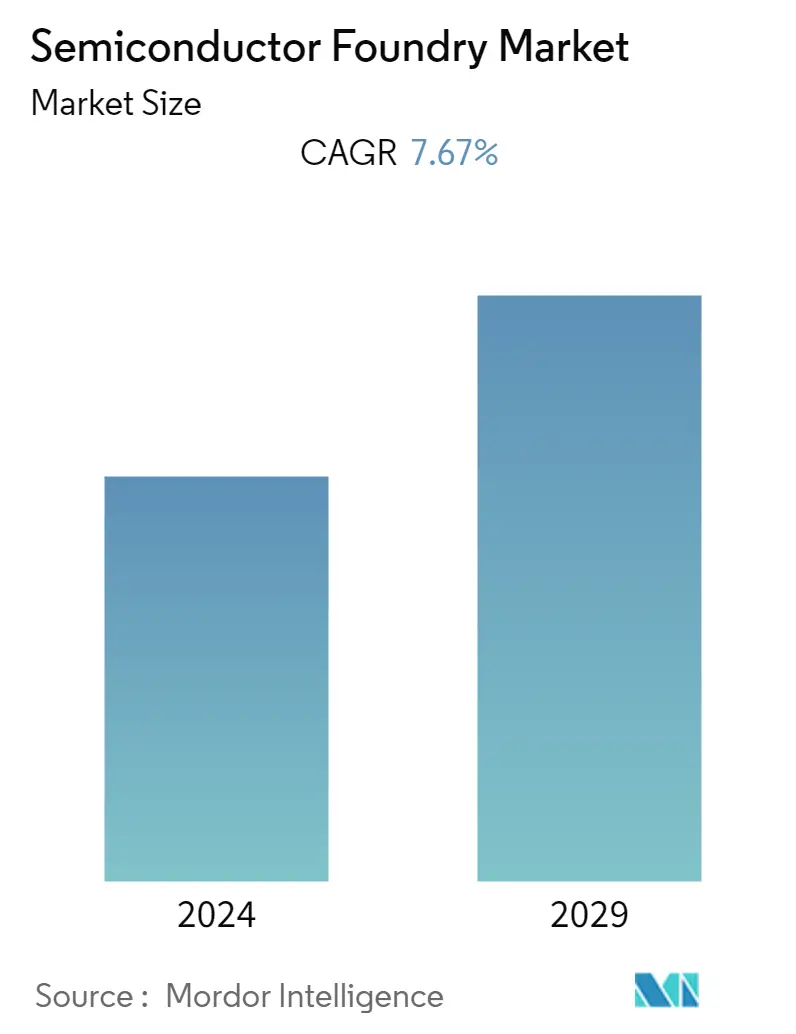

| CAGR | 7.67 % |

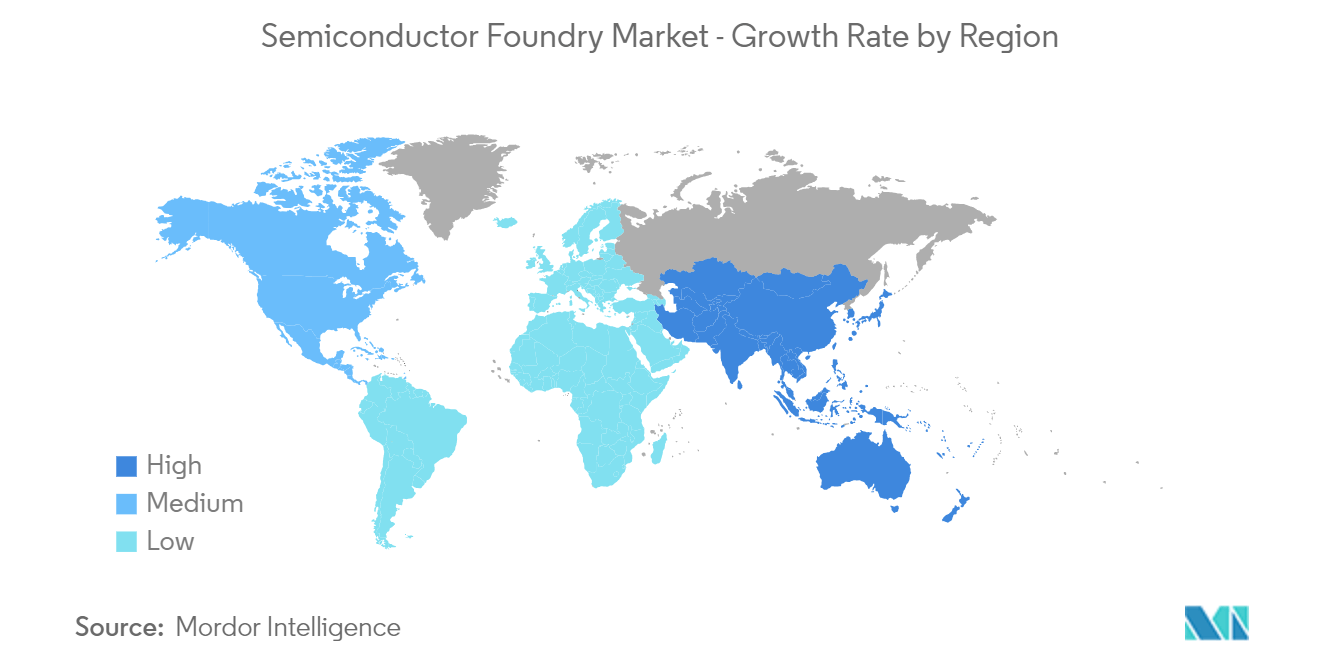

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

| Tập Trung Thị Trường | Cao |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường đúc bán dẫn

Thị trường đúc bán dẫn được định giá 127,79 tỷ USD vào năm trước và dự kiến sẽ đạt tốc độ CAGR là 7,67%, đạt 184,94 tỷ USD trong 5 năm tới. Những biến đổi công nghệ như Internet of Things (IoT), điện toán đám mây và trí tuệ nhân tạo (AI) đang thúc đẩy nhu cầu dài hạn đối với ngành công nghiệp chip. Ví dụ, AI đang tạo ra những cơ hội mới cho ngành công nghiệp bán dẫn vì nhiều ứng dụng AI dựa vào phần cứng như một yếu tố thúc đẩy đổi mới cốt lõi, đặc biệt là các chức năng logic và bộ nhớ. Nhu cầu về chip liên quan đến việc sử dụng AI ngày càng tăng nhanh chóng được kỳ vọng sẽ đóng góp đáng kể vào mức tăng trưởng chung của ngành.

- Quan hệ đối tác chặt chẽ giữa các chính phủ xuyên biên giới, đặc biệt là ở Hàn Quốc và Hoa Kỳ, được dự đoán sẽ giúp tăng trưởng thị trường đúc. Hơn nữa, các chính phủ đang khuyến khích các công ty tiết lộ thông tin sản xuất chất bán dẫn mà không tiết lộ bí mật thương mại để xác định các điểm nghẽn và ngăn chặn sự gián đoạn chuỗi cung ứng. Chính phủ Hoa Kỳ đã yêu cầu các công ty như Samsung và Taiwan Semiconductor Manufacturing tự nguyện điền vào biểu mẫu nêu chi tiết những thông tin đó.

- Phân tích nâng cao, khi được áp dụng đúng cách, có thể tăng cường đáng kể hoạt động và tỷ suất lợi nhuận, đồng thời thúc đẩy tăng trưởng. Mặc dù vậy, nhiều công ty, bao gồm cả một số công ty bán dẫn, vẫn chậm áp dụng các chiến lược này.

- Do khả năng kết nối tốc độ cao ngày càng sẵn có, việc áp dụng đám mây ngày càng tăng và việc sử dụng xử lý và phân tích dữ liệu ngày càng tăng, việc áp dụng Internet of Things (IoT) đang tăng lên đều đặn. Chẳng hạn, theo Ericsson, có 1,9 tỷ kết nối IoT di động trên thế giới vào năm 2022, dự kiến sẽ tăng lên 5,5 tỷ vào năm 2027, đạt tốc độ CAGR là 19% trong giai đoạn này.

- Sự đổi mới chậm lại có thể dẫn đến ít người dùng mới áp dụng công nghệ hơn, làm giảm số tiền mà các nhà sản xuất chip có được để tài trợ cho những phát triển mới. Điều này có thể tạo ra một chu kỳ tự tăng cường dần dần làm cho tính kinh tế của chip phổ thông trở nên kém hấp dẫn hơn, làm chậm tiến bộ kỹ thuật.

- Bất chấp ảnh hưởng của đại dịch COVID-19, thị trường bán dẫn toàn cầu đã chứng kiến sự tăng trưởng mạnh mẽ vào nửa cuối năm 2020 và tiếp tục diễn ra trong năm 2021. Ngành này đang phải đối mặt với tình trạng thâm hụt cao và nhu cầu ngày càng tăng, dẫn đến khoảng cách đáng kể trong chuỗi cung ứng, chủ yếu do đại dịch COVID-19. Sự lây lan ban đầu của virus đã dẫn đến việc phải đóng cửa hoặc giảm mức sử dụng công suất của xưởng đúc, do lo ngại nhu cầu về chip trên các lĩnh vực chính như ô tô sẽ giảm. Sản lượng giảm dẫn đến tình trạng thiếu chất bán dẫn trên toàn cầu khi nhu cầu tăng lên bất chấp ước tính ban đầu của các xưởng đúc bán dẫn.

Xu hướng thị trường đúc bán dẫn

Điện tử tiêu dùng và Truyền thông trở thành ngành công nghiệp có người dùng cuối lớn nhất

- Điện tử tiêu dùng là một trong những phân khúc ứng dụng nổi bật của thị trường đúc bán dẫn. Việc sử dụng ngày càng nhiều các thiết bị điện tử tiêu dùng như máy tính xách tay, tai nghe, thiết bị đeo và điện thoại thông minh đã thúc đẩy sự tăng trưởng của phân khúc này.

- Chất bán dẫn là thành phần thiết yếu của thiết bị điện tử tiêu dùng, hỗ trợ các tính năng chính, chẳng hạn như những tiến bộ trong các ứng dụng khác nhau như truyền thông, điện toán và các ứng dụng khác. Ngoài ra, sự phát triển nhanh chóng về công nghệ và quy mô của thiết bị điện tử tiêu dùng cũng kéo theo nhu cầu về công nghệ bán dẫn tiên tiến.

- Theo Hiệp hội Công nghệ Người tiêu dùng (CTA), tại Hoa Kỳ, doanh thu ngành công nghệ tiêu dùng được dự đoán sẽ tăng 2,8% so với mức tăng trưởng ấn tượng 9,6% của năm 2021 so với năm trước. Nhu cầu mạnh mẽ về điện thoại thông minh, thiết bị y tế, công nghệ ô tô và dịch vụ phát trực tuyến sẽ giúp thị trường thúc đẩy phần lớn doanh thu dự kiến.

- Vào tháng 1 năm 2023, Apple công bố kế hoạch phát triển MacBook Air và iMac mới với bộ xử lý Apple M3, được xây dựng trên quy trình 3 nanomet. Theo kế hoạch này, vào tháng 12 năm 2022, TSMC bắt đầu sản xuất hàng loạt quy trình chip 3 nanomet cho các thế hệ tiếp theo của Mac, iPhone và các thiết bị khác của Apple.

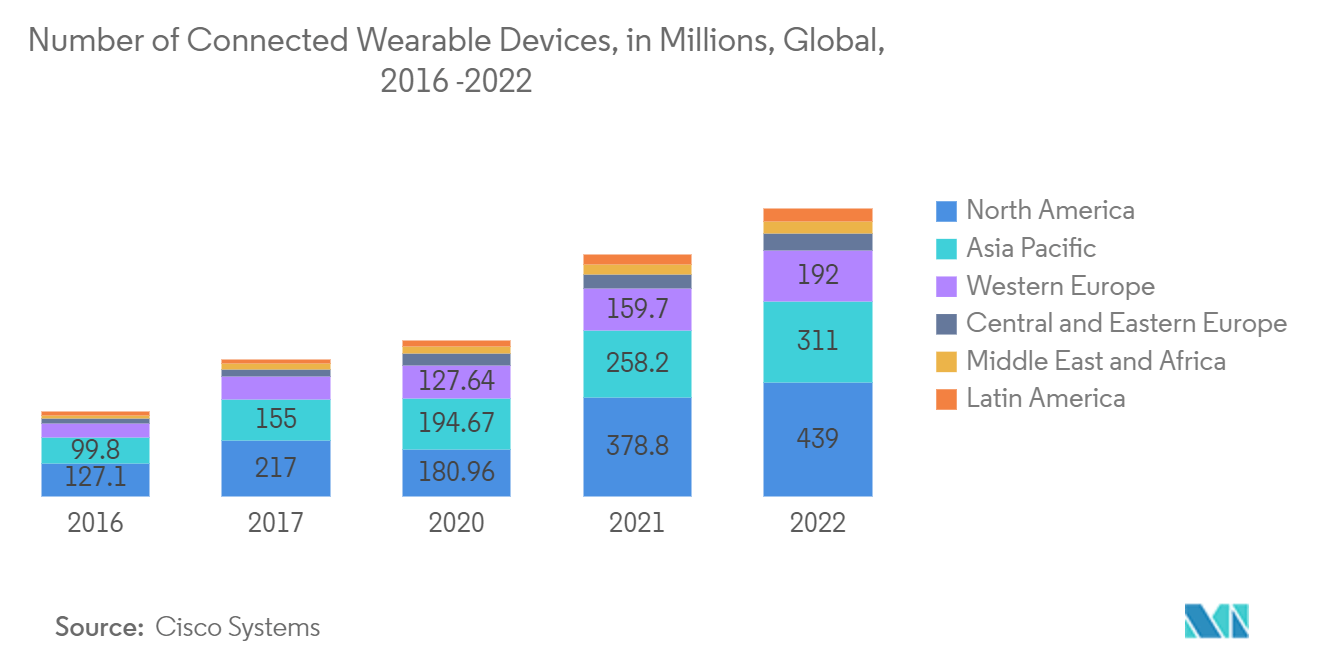

- Hơn nữa, sự tăng trưởng của thiết bị đeo cũng dẫn đến việc áp dụng các chip thu nhỏ mới, thúc đẩy sự phát triển của các xưởng đúc bán dẫn sản xuất các chip như vậy với số lượng lớn. Theo Cisco Systems, số lượng thiết bị đeo được kết nối ở Bắc Mỹ đạt 439 triệu vào năm 2022 từ mức 378,8 triệu vào năm 2021. Trên toàn cầu, số lượng thiết bị đeo được kết nối đã vượt qua 1 tỷ.

Bắc Mỹ nắm giữ thị phần đáng kể

- Thị trường sản xuất chất bán dẫn ở Bắc Mỹ đang mở rộng đáng kể do việc sử dụng công nghệ bán dẫn ngày càng tăng trong các thiết bị kết nối và lĩnh vực ô tô. Thị trường đúc Bắc Mỹ được dự đoán sẽ bị Hoa Kỳ thống trị vì sự cạnh tranh gay gắt của ngành này từ các đối thủ quốc tế và địa phương.

- Mặc dù vị thế của Mỹ đã phải đối mặt với vô số thách thức trong suốt những năm qua nhưng nước này vẫn luôn tồn tại nhờ vào khả năng phục hồi và khả năng di chuyển nhanh chóng hơn. Theo SIA, kể từ những năm 1990, lĩnh vực bán dẫn của Mỹ đã dẫn đầu thế giới về doanh số bán chip, nắm giữ gần 50% thị phần toàn cầu hàng năm. Ngoài ra, các công ty bán dẫn của Mỹ tiếp tục dẫn đầu hoặc có tính cạnh tranh rất cao trong nghiên cứu và phát triển, thiết kế và công nghệ quy trình sản xuất.

- Theo Hiệp hội Công nghiệp Bán dẫn (SIA), khoảng 47% số chip bán ra trên toàn thế giới được sản xuất tại Hoa Kỳ. Sự khác biệt này tạo ra những mối đe dọa nghiêm trọng đối với nền kinh tế và an ninh quốc gia của Hoa Kỳ, đó là lý do tại sao cả những người trong doanh nghiệp và các chính trị gia gần đây đã bắt đầu yêu cầu xây dựng các nhà máy bán dẫn trong nước. Do đó, với việc đầu tư vốn cho các nhà máy mới, Intel, Samsung và TSMC đều bày tỏ sự sẵn sàng phát triển hoạt động kinh doanh của họ tại Hoa Kỳ, điều này sẽ hỗ trợ đáng kể cho ngành sản xuất chất bán dẫn trong tương lai của đất nước.

- Ví dụ Intel ban đầu tuyên bố ý định đầu tư hơn 20 tỷ USD vào việc tạo ra hai cơ sở sản xuất chip tiên tiến mới ở Ohio vào tháng 1 năm 2022. Là một phần trong kế hoạch IDM 2.0 của Intel, khoản đầu tư này sẽ hỗ trợ tăng cường sản xuất nhằm đáp ứng nhu cầu ngày càng tăng về chip tiên tiến. chất bán dẫn, cung cấp năng lượng cho thế hệ sản phẩm tiên tiến mới của doanh nghiệp.

- Ngoài ra, TSMC đã tuyên bố vào tháng 11 năm 2022 rằng họ sẽ bắt đầu sản xuất chip 3 nanomet tại nhà máy ở Arizona, nơi hiện họ đang cung cấp cho Apple, vào năm 2024. Nhà máy ở Arizona của TSMC là một phần trong kế hoạch của chính quyền Biden nhằm thúc đẩy sản xuất chip ở nước này. quốc gia.

- Hơn nữa, Canada có vị trí đặc biệt với hệ thống kinh tế, tài chính và chính trị, lực lượng lao động được đào tạo bài bản và có danh tiếng nổi bật trên trường quốc tế như một quốc gia mở cửa kinh doanh và sẵn sàng thực hiện các bước cần thiết để nổi lên như một khu vực nổi bật. trong bối cảnh xưởng đúc bán dẫn trong tương lai. IBM Microelectronics ở Quebec vẫn đóng gói các chip máy tính tiên tiến và hiện đang sử dụng các công nghệ thành phần quang học mới cần thiết cho 5G.

Tổng quan về ngành đúc bán dẫn

Do tính chất hợp nhất của thị trường, các xưởng đúc trong ngành đang cạnh tranh gay gắt để giành được quyền tiếp cận các giao dịch với nhà cung cấp không có giá trị nhằm mở rộng sự hiện diện và thị phần của họ hơn nữa. Ngoài ra, những công ty này đang ngày càng đầu tư vào việc nâng cao năng lực sản xuất của mình.

Mức độ thâm nhập thị trường của 5 nhà cung cấp hàng đầu hiện nay là TSMC, Samsung Electronics, UMC, GlobalFoundries và SMIC là cao đáng kể và các nhà cung cấp này đang cạnh tranh để giành thị phần cao hơn mỗi năm. Trong thời gian gần đây, 5G và IoT đã nổi lên như một trong những động lực quan trọng cho việc sản xuất các thiết bị và đây dự kiến sẽ là trọng tâm chiến lược của các xưởng đúc trong những năm tới. Mức độ đổi mới, thời gian đưa sản phẩm ra thị trường và hiệu suất là những yếu tố then chốt giúp người chơi tạo sự khác biệt trên thị trường. Với sự hợp nhất ngày càng tăng, tiến bộ công nghệ và các kịch bản địa chính trị, thị trường được nghiên cứu đang chứng kiến những biến động.

Vào tháng 12 năm 2022, Công ty Sản xuất Chất bán dẫn Đài Loan (TSMC) thông báo rằng họ sẽ tăng gấp ba lần khoản đầu tư theo kế hoạch vào Arizona, Hoa Kỳ, lên 40 tỷ USD từ mức 12 tỷ USD đã công bố trước đó. Các nhà máy ở Arizona sẽ sản xuất chip 3 nm và 4 nm dùng cho bộ xử lý iPhone.

Vào tháng 12 năm 2022, Samsung Electronics Ltd. đã công bố kế hoạch tăng cường năng lực sản xuất chip tại nhà máy chế tạo chất bán dẫn lớn nhất của hãng ở Hàn Quốc vào năm 2023.

Vào tháng 10 năm 2022, Thượng nghị sĩ Hoa Kỳ Patrick Leahy và GlobalFoundries đã công bố trao khoản tài trợ liên bang trị giá 30 triệu USD để thúc đẩy việc phát triển và sản xuất gallium nitride (GaN) thế hệ tiếp theo trên chất bán dẫn silicon tại cơ sở Fab của GF ở Essex Junction, Vermont. Khoản tài trợ liên bang trị giá 30 triệu USD sẽ cho phép GF mua các công cụ cũng như mở rộng việc phát triển và triển khai quy trình sản xuất tấm wafer GaN 200 mm để chế tạo chip cho các ứng dụng năng lượng cao, bao gồm xe điện, động cơ công nghiệp và ứng dụng năng lượng.

Dẫn đầu thị trường đúc bán dẫn

-

Taiwan Semiconductor Manufacturing Company (TSMC) Limited

-

Globalfoundries Inc.

-

United Microelectronics Corporation (UMC)

-

Semiconductor Manufacturing International Corporation

-

Samsung Electronics Co. Ltd (Samsung Foundry)

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường đúc bán dẫn

- Tháng 12 năm 2022 - EPC và Tập đoàn Bán dẫn Quốc tế Vanguard (VIS) đã công bố thỏa thuận sản xuất kéo dài nhiều năm cho chất bán dẫn điện dựa trên gali nitride vào tháng 12 năm 2022. EPC sẽ tận dụng khả năng chế tạo tấm wafer 8 inch (200 mm) của VIS, tức là dự kiến sẽ tăng đáng kể năng lực sản xuất bóng bán dẫn GaN và mạch tích hợp hiệu suất cao của EPC. Việc sản xuất sẽ bắt đầu vào đầu năm 2023.

- Tháng 11 năm 2022 - Hua Hong Semiconductor Ltd nhận được sự chấp thuận theo quy định cho đợt IPO trị giá 2,5 tỷ USD tại Thượng Hải. Kế hoạch phát hành cổ phiếu lần đầu ra công chúng (IPO) diễn ra khi các công ty chip của Trung Quốc chuẩn bị cạnh tranh gay gắt hơn với Hoa Kỳ do căng thẳng địa chính trị. Do đó, Hua Hong dự định sử dụng số tiền này để đầu tư vào một nhà máy chế tạo mới – hay nhà máy – ở thành phố Vô Tích phía đông, dự kiến bắt đầu xây dựng vào năm 2023 và công suất sản xuất cuối cùng là 83.000 tấm wafer mỗi tháng.

Phân khúc ngành công nghiệp đúc bán dẫn

Một xưởng đúc bán dẫn, còn được gọi là nhà máy sản xuất và chế tạo, đề cập đến một nhà máy sản xuất các thiết bị, như mạch tích hợp (IC). Cả các xưởng đúc thuần túy (các xưởng đúc không cung cấp sản phẩm của riêng họ) và IDM (người chơi thiết kế và sản xuất sản phẩm của riêng họ) đều được coi là một phần của nghiên cứu.

Nghiên cứu theo dõi doanh thu tích lũy từ các xưởng đúc bán dẫn được sử dụng trên các ứng dụng. Ngoài ra, doanh thu tích lũy từ các nhà cung cấp xưởng đúc bán dẫn cũng đã được xem xét cùng với tác động của COVID-19 đối với dự báo thị trường.

Thị trường đúc bán dẫn được phân chia theo Nút công nghệ (10/7/5 nm, 16/14 nm, 20 nm, 28 nm, 45/40 nm, 65 nm và các nút công nghệ khác), theo Ứng dụng (Điện tử tiêu dùng và truyền thông, Ô tô, Công nghiệp, HPC và các ứng dụng khác) và theo Địa lý (Bắc Mỹ, Châu Âu, Trung Đông Châu Phi và Châu Á Thái Bình Dương). Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (USD) cho tất cả các phân khúc trên.

| Theo nút công nghệ | 10/7/5nm |

| 16/14nm | |

| 20nm | |

| 28nm | |

| 45/40nm | |

| 65nm | |

| Các nút công nghệ khác | |

| Theo ứng dụng | Điện tử tiêu dùng và Truyền thông |

| ô tô | |

| Công nghiệp | |

| HPC | |

| Ứng dụng khác | |

| Theo địa lý | Bắc Mỹ |

| Châu Âu, Trung Đông và Châu Phi | |

| Châu á Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường đúc bán dẫn

Quy mô thị trường đúc bán dẫn hiện tại là bao nhiêu?

Thị trường đúc bán dẫn dự kiến sẽ đạt tốc độ CAGR là 7,67% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường đúc bán dẫn?

Taiwan Semiconductor Manufacturing Company (TSMC) Limited, Globalfoundries Inc., United Microelectronics Corporation (UMC), Semiconductor Manufacturing International Corporation, Samsung Electronics Co. Ltd (Samsung Foundry) là những công ty lớn hoạt động trong Thị trường đúc bán dẫn.

Khu vực nào phát triển nhanh nhất trong Thị trường đúc bán dẫn?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường đúc bán dẫn?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường đúc bán dẫn.

Thị trường đúc bán dẫn này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường đúc bán dẫn trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường đúc bán dẫn trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Báo cáo ngành công nghiệp đúc bán dẫn

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Xưởng đúc bán dẫn năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích của Semiconductor Foundry bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.