| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Kích Thước Thị Trường (2024) | USD 10.17 Billion |

| Kích Thước Thị Trường (2029) | USD 11.66 Billion |

| CAGR (2024 - 2029) | 2.77 % |

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường xây dựng cơ sở hạ tầng giao thông vận tải của Ả Rập Saudi

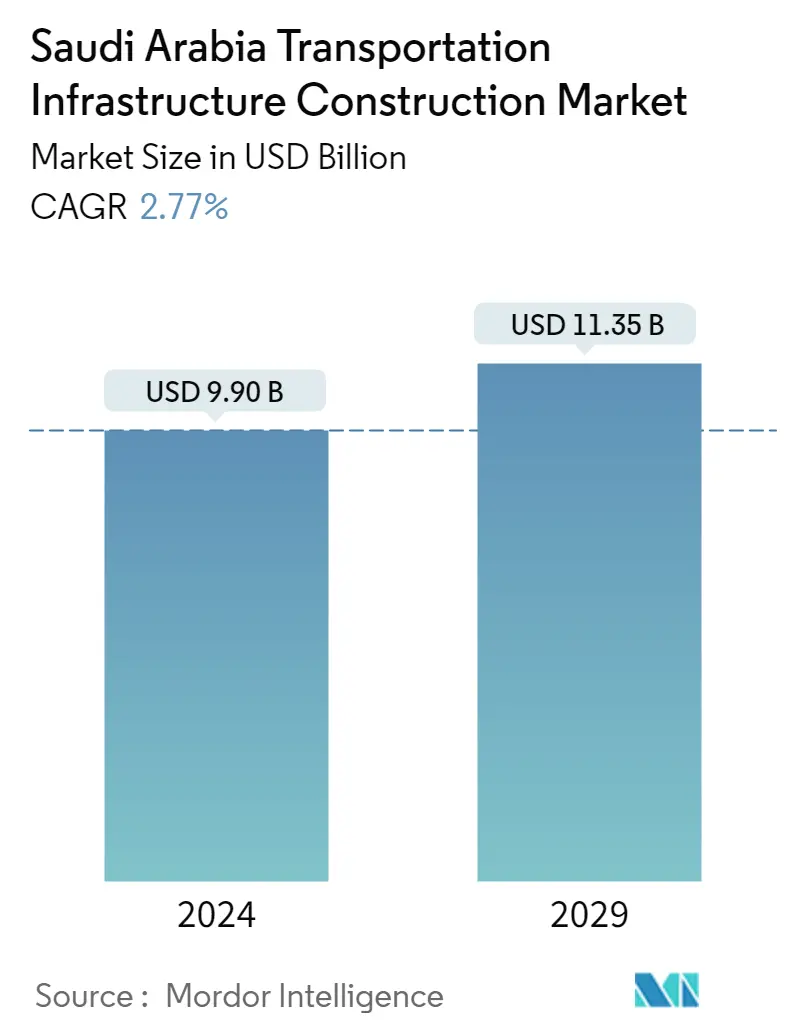

Quy mô Thị trường Xây dựng Cơ sở Hạ tầng Giao thông Vận tải Ả Rập Saudi ước tính đạt 9,90 tỷ USD vào năm 2024 và dự kiến sẽ đạt 11,35 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 2,77% trong giai đoạn dự báo (2024-2029).

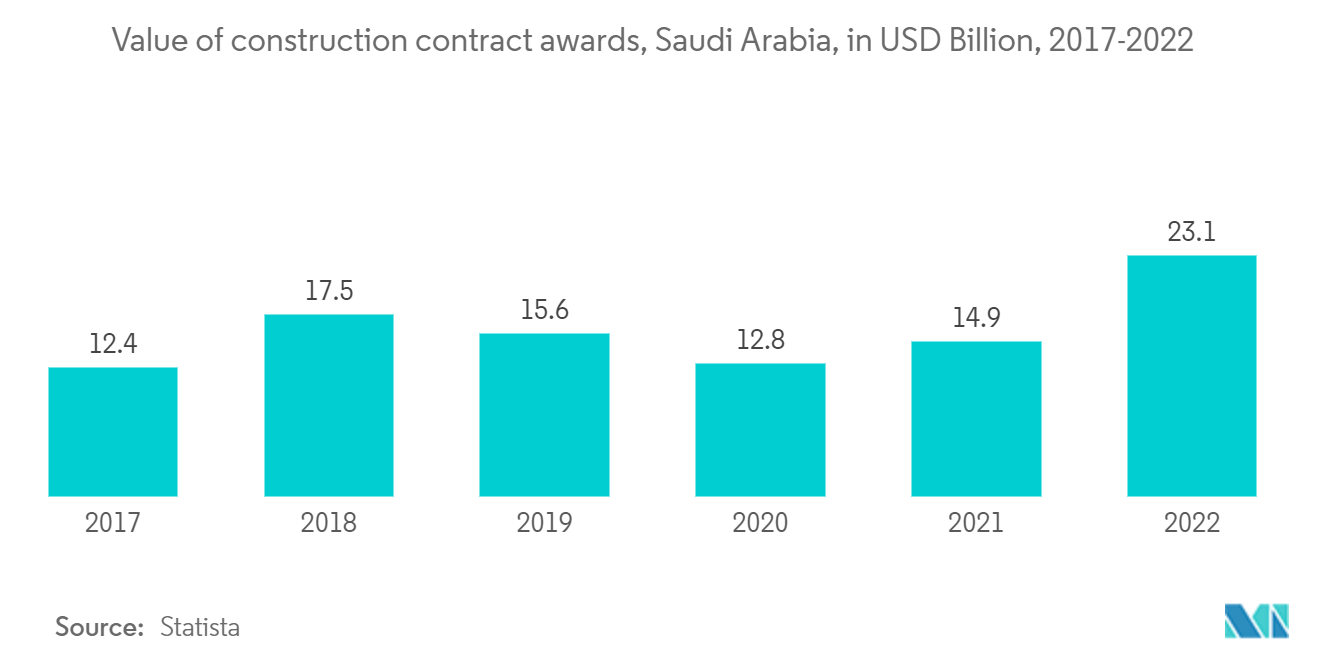

COVID-19 có tác động nhẹ đến ngành xây dựng của Ả Rập Xê Út vào năm 2020, giảm 0,9%, Đại dịch này không ảnh hưởng đến thị trường xây dựng cơ sở hạ tầng giao thông do chính phủ Ả Rập Xê Út liên tục thực hiện các khoản đầu tư.

Mới đây, Ả Rập Saudi đã lên kế hoạch cho một chương trình phát triển cơ sở hạ tầng quy mô lớn với 22 dự án trị giá hơn 134 tỷ USD, trong đó có 8 dự án xây dựng đường bộ, điều này sẽ tạo ra nhu cầu rất lớn đối với các công ty xây dựng giao thông.

Tầm nhìn 2030 của Ả Rập Saudi, cùng với khoản đầu tư đáng kể vào phát triển nhà ở và cơ sở hạ tầng được chính quyền địa phương thúc đẩy trên toàn quốc, đang làm sống lại ngành xây dựng giao thông và thu hút sự quan tâm của ngày càng nhiều các công ty quốc tế.

Xu hướng thị trường xây dựng cơ sở hạ tầng giao thông vận tải của Ả Rập Saudi

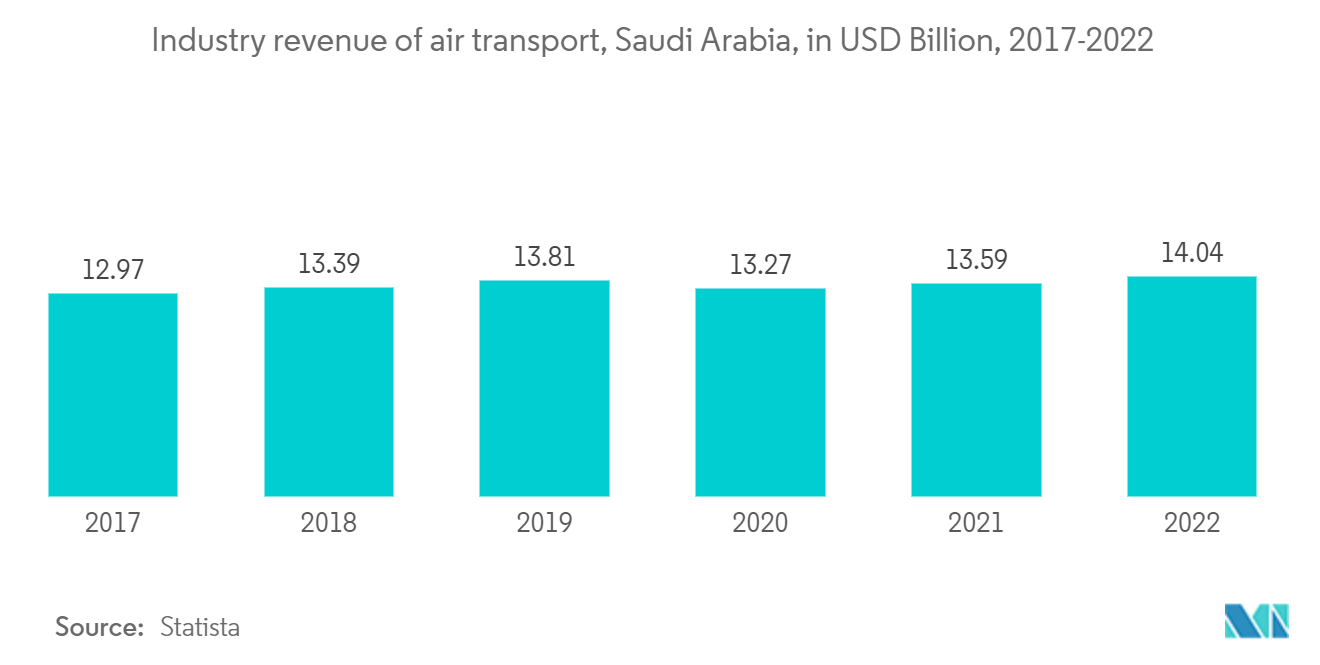

Tăng cường đầu tư vào cơ sở hạ tầng hàng không thúc đẩy thị trường

- Vương quốc này có 4 sân bay quốc tế và 21 sân bay nội địa, hai trong số đó nằm trong số 5 điểm nhập khẩu hàng đầu Sân bay Quốc tế King Khalid ở Riyadh, chiếm 13% thị phần nhập khẩu vào năm 2021 và Sân bay Quốc tế King Fahd ở Dammam, chiếm 13% thị phần nhập khẩu vào năm 2021. tỷ lệ 6,4%. GACA cho biết đến năm 2021, Sân bay Quốc tế King Khalid của Jeddah và Sân bay Quốc tế King Abdulaziz có thể được mở rộng hơn để có thể tiếp đón tổng cộng 100 triệu hành khách mỗi năm. Các hãng hàng không trong khu vực và Saudi Arabia cung cấp một thị trường cạnh tranh cho hành khách.

- Là một phần trong kế hoạch đưa Vương quốc trở thành trung tâm vận chuyển hàng không lớn thứ năm trên thế giới, các kế hoạch đang được thực hiện cho một hãng hàng không quốc gia mới sẽ cạnh tranh quốc tế. Điều này có thể khiến cuộc cạnh tranh trở nên gay gắt hơn. Kế hoạch này sẽ tương tự như những gì Emirates Airlines, hãng hàng không quốc gia Dubai và Qatar Airways thực hiện, đó là sử dụng quyền tự do thứ sáu để di chuyển người và hàng hóa giữa các điểm đến quốc tế với các điểm dừng và kết nối trong Các sân bay Ả Rập Saudi.

- Khi Vương quốc nỗ lực hướng tới các mục tiêu Tầm nhìn 2030 về kết nối toàn cầu và di chuyển hành khách, các cơ hội đầu tư có thể sẽ vẫn là một phần quan trọng trong kế hoạch tăng trưởng và phát triển của Vương quốc. Tư nhân hóa, liên doanh và các cấu trúc khác sẽ được sử dụng như một phần của kế hoạch toàn diện, đa hướng nhằm xây dựng cơ sở hạ tầng quy mô lớn, tìm cách giúp hoạt động hiệu quả hơn và thực hiện các chiến lược số hóa.

Tăng cường đầu tư vào các dự án khác nhau và các sáng kiến của chính phủ thúc đẩy thị trường

- Khi các cải cách Tầm nhìn 2030 được thực hiện nhằm giúp khu vực tư nhân dễ dàng đầu tư hơn, vai trò của một số nhóm sẽ thay đổi. Chính phủ dự đoán rằng tư nhân hóa sẽ tăng hiệu quả hoạt động đồng thời tạo ra lợi ích tài chính. GACA sẽ trở thành cơ quan quản lý thuộc NIDLP và sẽ tách quyền sở hữu tài sản khỏi năng lực hoạt động. Để chuẩn bị cho quá trình tư nhân hóa, tài sản của công ty sẽ được chuyển giao cho Công ty Cổ phần Hàng không Dân dụng Saudi do GACA sở hữu. Năm 2021, hai công ty khai thác đường sắt thuộc sở hữu nhà nước là Công ty Đường sắt Saudi và Tổ chức Đường sắt Saudi đã đồng ý sáp nhập, mở đường cho việc tư nhân hóa một số tài sản và chức năng. Đường sắt Ả Rập Saudi là tên của đơn vị được sáp nhập.

- Tuyến đường sắt GCC được đề xuất là một dự án trị giá 15,5 tỷ USD sẽ kết nối sáu quốc gia với mạng lưới đường ray dài 2172 km. Nó sẽ xử lý tới 29 triệu tấn trong số 61 triệu tấn được di chuyển quanh khu vực hàng năm bằng mọi phương tiện vận tải. Kế hoạch mở rộng đường sắt cần tiền từ bên ngoài đất nước và Vương quốc hoan nghênh cả các đối tác khu vực công và tư nhân. Vào năm 2022, Al Jasser, với tư cách là bộ trưởng bộ giao thông vận tải và dịch vụ hậu cần, đã ký hai bản ghi nhớ với bộ trưởng giao thông vận tải Pháp, Jean-Baptiste Djebbari, để hợp tác về đường sắt và các cải tiến hậu cần sắp tới khác.

Tổng quan về ngành xây dựng cơ sở hạ tầng giao thông vận tải của Ả Rập Saudi

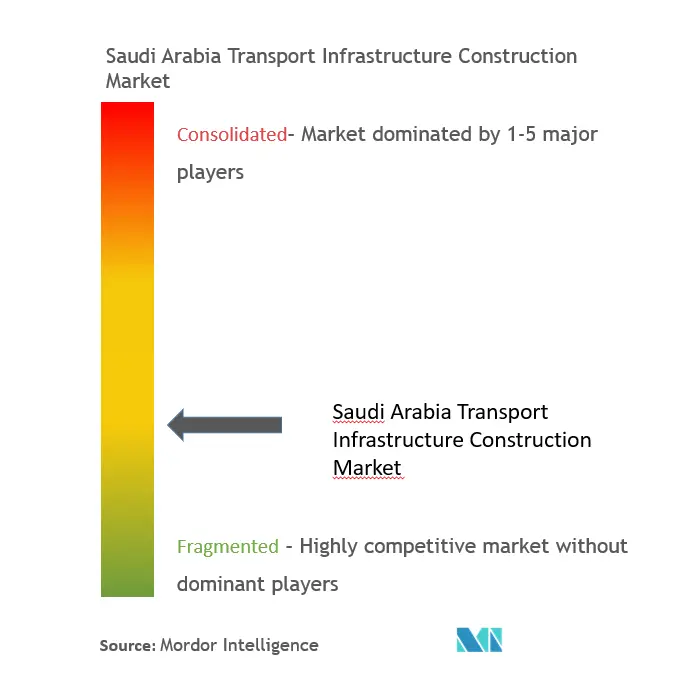

Thị trường xây dựng cơ sở hạ tầng giao thông vận tải của Ả Rập Saudi tương đối phân tán, với một số lượng lớn các công ty địa phương và khu vực cũng như một số công ty toàn cầu. Những người chơi chính bao gồm Almabani, CCC, AL-Ayuni, SCCSA, BINYAH và nhiều người khác. Có nhiều dự án mới sắp ra mắt trong lĩnh vực này, tăng cường quan hệ đối tác công tư trên thị trường để khám phá các cơ hội. Điều này đã tạo cơ hội cho các công ty toàn cầu đầu tư vào thị trường vì họ có cơ sở vật chất đẳng cấp thế giới để cung cấp tại đó.

Ả Rập Saudi Dẫn đầu thị trường xây dựng cơ sở hạ tầng giao thông

-

Almabani

-

AL-Ayuni

-

SCCSA

-

BINYAH

-

Consolidated Contractors Company (CCC)

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Ả Rập Saudi Tin tức thị trường xây dựng cơ sở hạ tầng giao thông

- Tháng 1 năm 2023- RATP Dev thông báo rằng họ đã ký hợp đồng với Ủy ban Hoàng gia về dịch vụ '360 Mobility' cho Al Ula. Theo hợp đồng này, RATP Dev sẽ hỗ trợ RCU phát triển các kế hoạch, chính sách, quản trị và cơ sở hạ tầng cũng như tài sản giao thông vận tải của mạng lưới di chuyển tiên tiến của AlUla dành cho người dân và du khách.

- Tháng 10 năm 2022- Alstom, công ty hàng đầu thế giới về di chuyển xanh và thông minh, dự kiến sẽ mở văn phòng khu vực mới ở Riyadh. Điều này sẽ cho thấy Alstom thậm chí còn cam kết nhiều hơn với việc phát triển đường sắt ở Ả Rập Saudi và khu vực xung quanh. Alstom sẽ sử dụng văn phòng mới làm trung tâm để mở rộng hoạt động tại vùng Vịnh và phần còn lại của khu vực. Văn phòng mới dự kiến sẽ cung cấp các dịch vụ tiếp thị, thuế và tài chính cũng như dịch vụ bảo trì đường sắt, phát triển và giám sát chất lượng cũng như phát triển chất lượng nhà cung cấp.

Ả Rập Saudi Phân khúc ngành xây dựng cơ sở hạ tầng giao thông

Cơ sở hạ tầng giao thông vận tải được coi là khuôn khổ tạo điều kiện thuận lợi cho hệ thống giao thông vận tải. Đường bộ, đường sắt, bến cảng và sân bay đều là một phần của nó. Hàng ngày, cơ sở hạ tầng giao thông kết nối mọi người với công việc, cơ sở chăm sóc sức khỏe, cơ sở giáo dục, v.v. Nó giúp việc cung cấp và nhận hàng hóa và dịch vụ trên toàn thế giới trở nên dễ dàng hơn. Phân tích cơ bản đầy đủ về Thị trường Xây dựng Cơ sở Hạ tầng Giao thông Vận tải Ả Rập Saudi, bao gồm đánh giá nền kinh tế và đóng góp của các ngành trong nền kinh tế, tổng quan về thị trường, ước tính quy mô thị trường cho các phân khúc chính, xu hướng mới nổi trong các phân khúc thị trường, động lực thị trường và xu hướng địa lý và tác động của COVID-19, được đề cập trong báo cáo.

Thị trường xây dựng cơ sở hạ tầng giao thông vận tải Ả Rập Saudi được phân chia theo phương thức (đường bộ, đường sắt, sân bay và đường thủy). Báo cáo đưa ra quy mô thị trường và giá trị dự báo (USD) cho tất cả các phân khúc trên.

| Theo chế độ | Đường |

| Đường sắt | |

| Sân bay | |

| Đường thuỷ |

Câu hỏi thường gặp về nghiên cứu thị trường xây dựng cơ sở hạ tầng giao thông vận tải của Ả Rập Saudi

Thị trường xây dựng cơ sở hạ tầng giao thông vận tải của Ả Rập Saudi lớn như thế nào?

Quy mô Thị trường Xây dựng Cơ sở Hạ tầng Giao thông Vận tải Ả Rập Saudi dự kiến sẽ đạt 9,90 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 2,77% để đạt 11,35 tỷ USD vào năm 2029.

Quy mô Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Ả Rập Saudi hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải của Ả Rập Saudi dự kiến sẽ đạt 9,90 tỷ USD.

Ai là người chơi chính trong Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Ả Rập Saudi?

Almabani, AL-Ayuni, SCCSA, BINYAH, Consolidated Contractors Company (CCC) là những công ty lớn hoạt động tại Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Ả Rập Saudi.

Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Ả Rập Saudi này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải của Ả Rập Saudi ước tính là 9,63 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Ả Rập Xê Út trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Ả Rập Xê Út trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Construction Reports

Popular Real Estate and Construction Reports

null Báo cáo ngành

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu không có giá trị vào năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. phân tích null bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.