| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Thể Tích Thị Trường (2024) | 92.90 gigawatt |

| Thể Tích Thị Trường (2029) | 123.16 gigawatt |

| CAGR | 5.80 % |

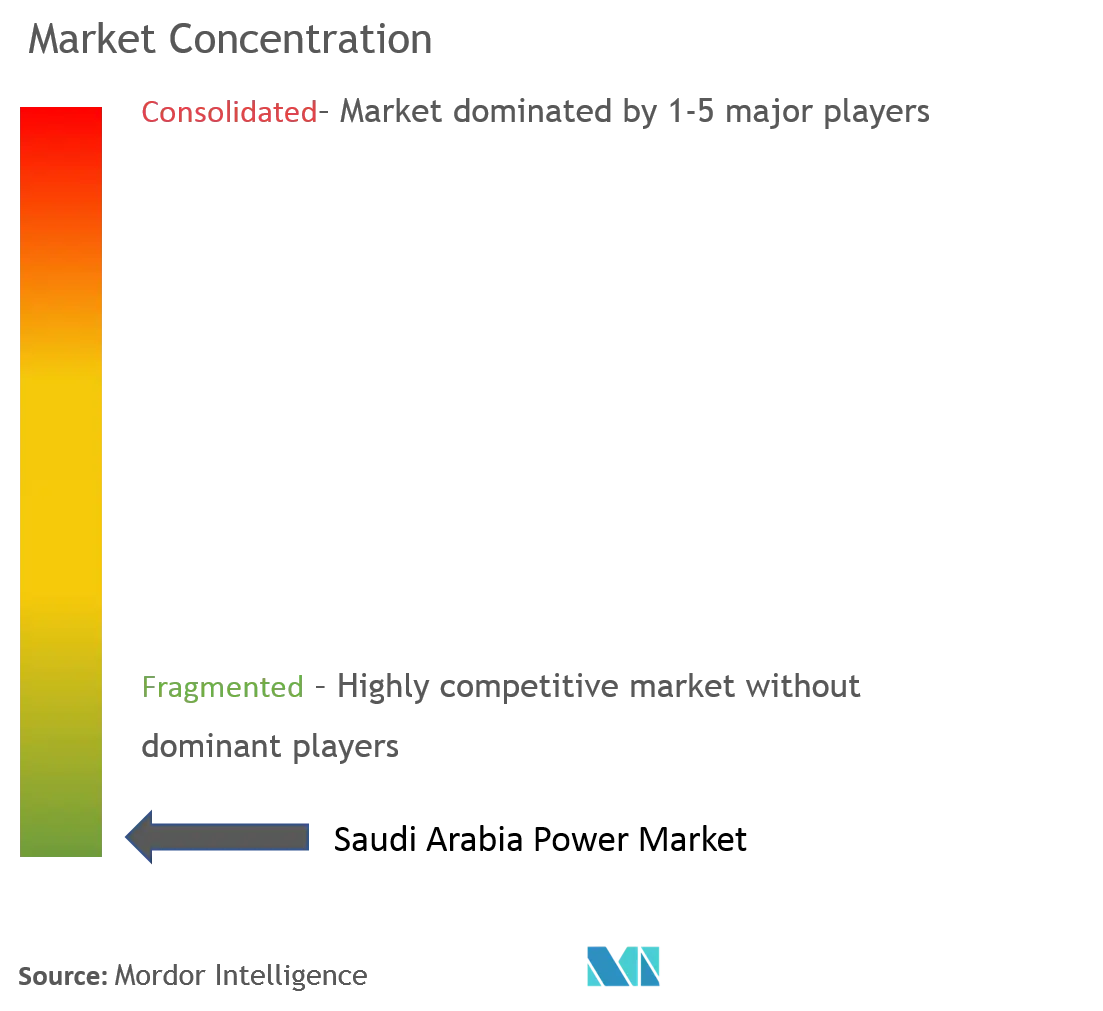

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường điện Ả Rập Saudi

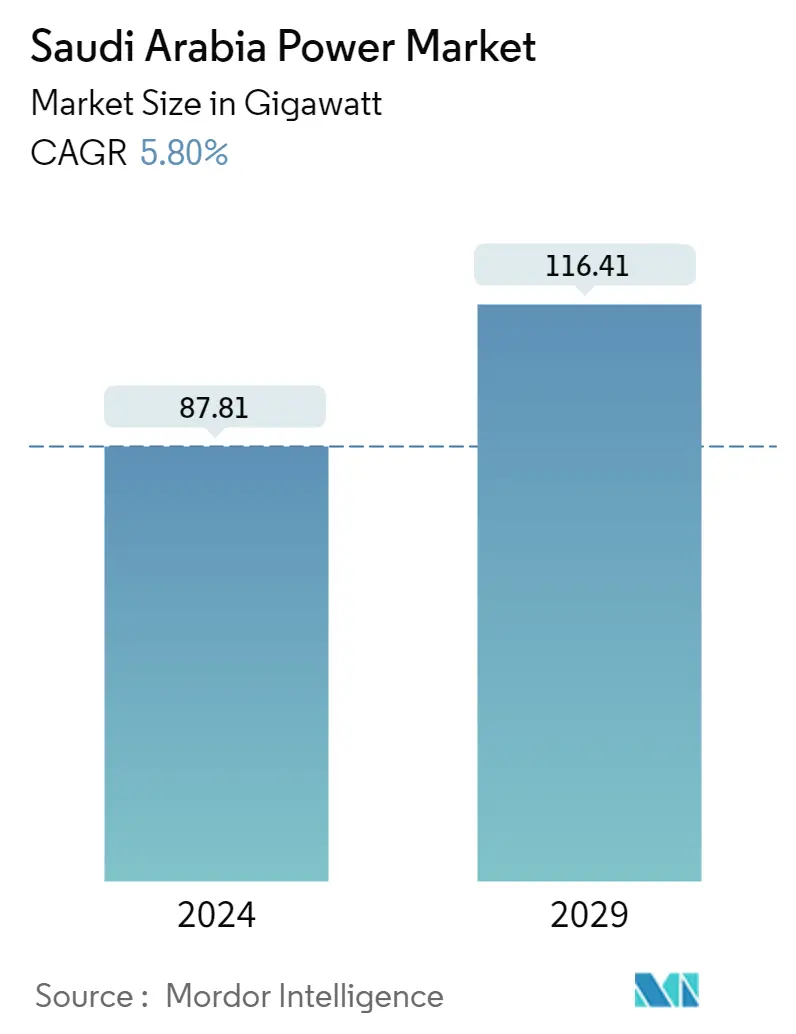

Quy mô Thị trường điện Ả Rập Saudi ước tính là 87,81 gigawatt vào năm 2024 và dự kiến sẽ đạt 116,41 gigawatt vào năm 2029, tăng trưởng với tốc độ CAGR là 5,80% trong giai đoạn dự báo (2024-2029).

- Trong trung hạn, các yếu tố như tăng cường đa dạng hóa các nguồn năng lượng từ dầu khí sang các nguồn năng lượng sạch hơn như năng lượng mặt trời, gió và năng lượng sinh học dự kiến sẽ thúc đẩy thị trường điện Ả Rập Saudi, cùng với các chính sách hỗ trợ của chính phủ dẫn đến phát triển công suất năng lượng tái tạo trong giai đoạn dự báo.

- Mặt khác, tình hình địa chính trị không ổn định của khu vực được cho là sẽ hạn chế sự tăng trưởng của thị trường.

- Tuy nhiên, việc tư nhân hóa ngành điện dự kiến sẽ mang lại một cơ hội đáng kể. Nếu chính phủ tận dụng cơ hội mở cửa này, nó có thể sẽ hỗ trợ các khoản đầu tư đáng kể cần thiết để cải cách ngành điện và cung cấp cho đất nước chuyên môn cần thiết để tạo ra năng lượng tái tạo với chi phí thấp hơn.

Xu hướng thị trường điện Ả Rập Saudi

Nguồn nhiệt điện chiếm lĩnh thị trường

- Các nguồn nhiệt của đất nước bao gồm dầu thô và khí đốt tự nhiên. Năm 2021, 355 terawatt giờ (TWh) điện được sản xuất từ nhiệt điện thông thường, chiếm 99% tổng lượng điện sản xuất trong nước.

- Việc sản xuất điện của đất nước phụ thuộc nhiều vào hydrocarbon. Vào cuối năm 2021, nước này có sản lượng dầu thô là 10,95 bcm và đứng thứ hai sau Venezuela. Tổng trữ lượng khí đốt tự nhiên của cả nước là 117,3 bcm trong cùng năm.

- Trong những năm gần đây, nước này đã chứng kiến sự gia tăng điện từ các nhà máy điện chạy bằng khí đốt, trong khi nước này lại chứng kiến sự sụt giảm về sản lượng điện từ dầu thô. Sự chuyển đổi này được nhận thấy do phong trào toàn cầu của đất nước chuyển sang các nguồn năng lượng sạch hơn. Năm 2021, điện từ dầu là 139,9 TWh, trong khi điện từ khí đốt tự nhiên là 215,9 TWh.

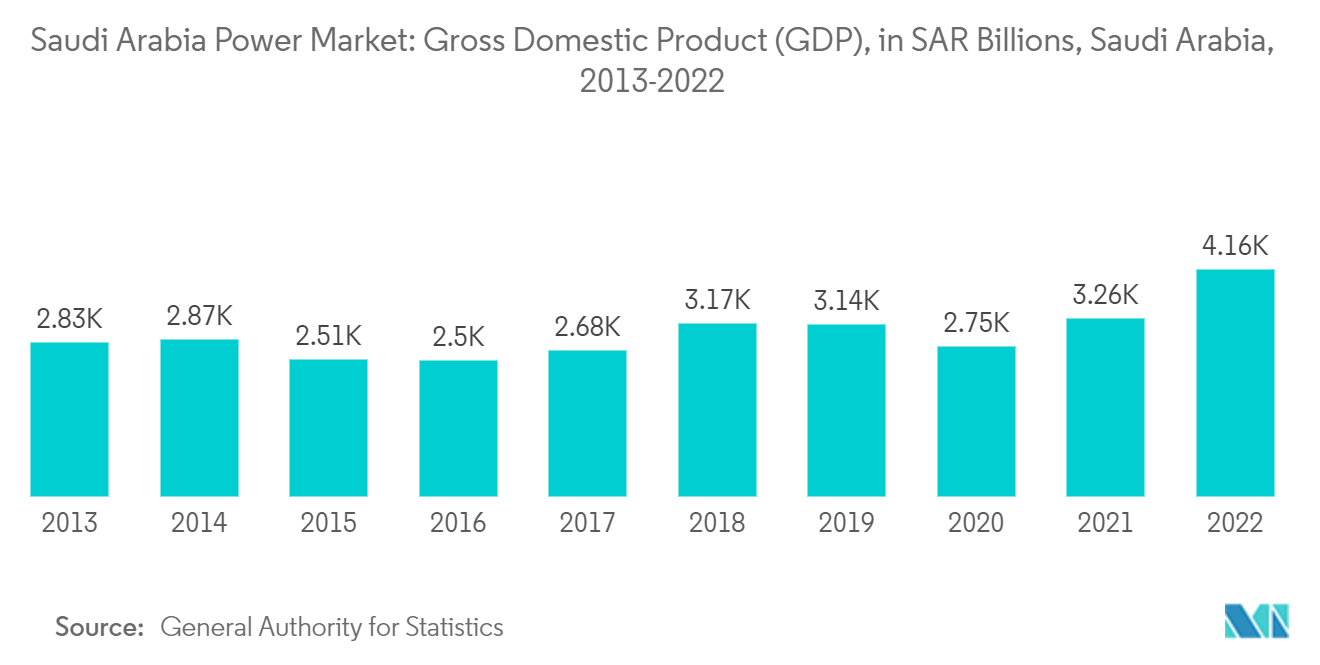

- Hơn nữa, sự gia tăng GDP (Tổng sản phẩm quốc nội) thường tương quan với sự gia tăng tiêu thụ điện. Sự phát triển kinh tế và tiêu thụ điện có mối tương quan chặt chẽ với nhau. Tại Ả Rập Saudi, nhu cầu điện có xu hướng tăng khi tăng trưởng kinh tế diễn ra. Điều này chủ yếu là do các hoạt động kinh tế như sản xuất, quy trình công nghiệp và dịch vụ đều cần có điện để hoạt động. Điện cần thiết để cung cấp năng lượng cho máy móc, thiết bị và cơ sở hạ tầng khi các ngành công nghiệp mở rộng và các doanh nghiệp mới xuất hiện. Theo Tổng cục Thống kê, năm 2022, GDP của Ả Rập Saudi đạt 4155,56 tỷ SAR, với mức tăng trưởng 27,58% so với năm trước.

- Vào tháng 1 năm 2022, Công ty Điện lực Dhuruma đã hoàn thành khoản tái cấp vốn 1,2 tỷ USD cho nhà máy điện PP11 chạy bằng khí đốt ở Ả Rập Saudi. PP11 là nhà máy điện chạy bằng khí chu trình hỗn hợp công suất 1.730 MW gần Dhuruma, cách Riyadh khoảng 135 km về phía tây. Việc tái cấp vốn cho nhà máy đảm bảo khả năng tồn tại lâu dài của nhà máy với tư cách là nhà sản xuất nhiệt điện đáng tin cậy ở Ả Rập Saudi.

- Do đó, nhờ những yếu tố nêu trên, phân khúc nhiệt điện có thể sẽ thống trị thị trường điện Ả Rập Saudi trong giai đoạn dự báo.

Phát triển ngành năng lượng tái tạo để thúc đẩy thị trường

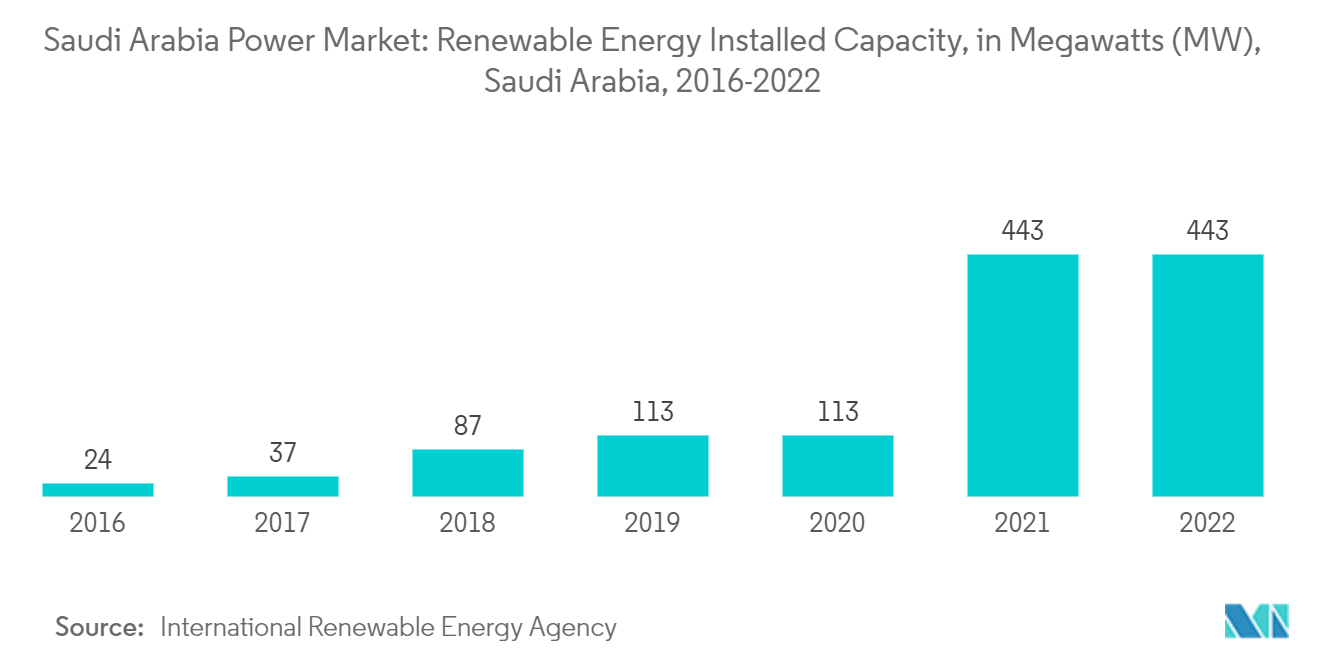

- Đất nước này đã chứng kiến sự gia tăng mạnh mẽ về công suất năng lượng tái tạo vào năm 2022, chủ yếu là do sự tập trung ngày càng tăng vào các mối quan tâm về môi trường. Tổng công suất lắp đặt năng lượng tái tạo năm 2022 là 443 MW. Nước này đặt mục tiêu xây dựng công suất năng lượng tái tạo 58,7 GW vào năm 2030.

- Một trong những lý do thúc đẩy năng lượng tái tạo tăng với tốc độ như vậy ở nước này là kế hoạch giảm sử dụng dầu khí trong sản xuất điện.

- Ả Rập Saudi được thiên nhiên ưu đãi với các nguồn năng lượng tái tạo, đặc biệt là năng lượng mặt trời. Bức xạ mặt trời trong nước là 250 w/m2, cao hơn mức chiếu xạ trung bình của các khu vực có tiềm năng năng lượng mặt trời cao trên toàn cầu là 100-200 w/m2.

- Chính phủ Ả Rập Saudi cũng khuyến khích nhiều doanh nghiệp nhà nước quy mô lớn đầu tư vào lĩnh vực năng lượng tái tạo. Trung tâm Nghiên cứu và Nghiên cứu Dầu khí King Abdullah (KAPSARC) hiện đang vận hành một dự án năng lượng mặt trời có công suất 5 MW, bao gồm hơn 12.000 tấm pin và có diện tích 55.000 mét vuông. Đồng thời, Saudi Aramco cũng vận hành hệ thống nhà để xe PV 10,5 MW, bóng mát cho bãi đậu xe lớn nhất thế giới, có diện tích 198.350 m2 và sử dụng hơn 126.000 tấm pin mặt trời. Đây là những dự án PV thuộc sở hữu tư nhân đầu tiên trong nước và được kỳ vọng sẽ khuyến khích các tập đoàn lớn khác tham gia các dự án năng lượng tái tạo tư nhân để giảm khí thải và đạt được mục tiêu quốc gia.

- Do đó, nhờ những điểm trên, việc lắp đặt và đầu tư vào năng lượng tái tạo ngày càng tăng ở nước này dự kiến sẽ thúc đẩy thị trường điện Ả Rập Saudi trong giai đoạn dự báo.

Tổng quan về ngành điện Ả Rập Saudi

Thị trường điện Ả Rập Saudi bị phân mảnh. Một số công ty lớn hoạt động trên thị trường này (không theo thứ tự cụ thể) bao gồm ACWA Power Co., Công ty Điện lực Saudi (SEC) SJSC, Công ty Điện và Nước MARAFIQ cho Jubail và Yanbu (MARAFIQ), Công ty Xây dựng Đường dây Truyền tải Điện Ả Rập ( AETCON) và Nour Energy (Tập đoàn ASTRA), cùng với những công ty khác.

Các nhà lãnh đạo thị trường điện Ả Rập Saudi

-

MARAFIQ Power And Water Utility Company For Jubail And Yanbu (MARAFIQ)

-

ACWA Power Co

-

Saudi Electricity Company (SEC) SJSC

-

Arabian Electrical Transmission Line Construction Company (AETCON)

-

Nour Energy (ASTRA Group)

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường điện Ả Rập Saudi

- Tháng 11 năm 2022 ACWA Power ký thỏa thuận với Công ty Cổ phần Điện Nước (Badeel) để xây dựng nhà máy điện mặt trời lớn nhất thế giới tại Al Shuaibah, tỉnh Mecca. Nhà máy dự kiến có công suất phát điện là 2.060 MW và đưa vào vận hành vào năm 2025.

- Tháng 12 năm 2022 Ả Rập Saudi công bố phát triển 10 dự án năng lượng tái tạo mới. Theo báo cáo, các dự án năng lượng tái tạo mới nhằm mục đích tăng năng lượng được sản xuất từ các nguồn năng lượng mặt trời và gió đồng thời giảm việc sử dụng nhiên liệu hóa thạch, đặc biệt là dầu, để sản xuất điện. Các dự án năng lượng tái tạo được công bố sẽ có tổng công suất phát điện là 7 GW. Tổng cục Thống kê Vương quốc Ả Rập Saudi báo cáo rằng quốc gia này dự định sản xuất 15,1 TWh năng lượng tái tạo đáng kinh ngạc vào năm 2024.

Phân khúc ngành điện của Ả Rập Saudi

Thị trường điện bao gồm việc tạo ra điện bằng nhiều phương pháp khác nhau, trong đó phương pháp được sử dụng rộng rãi nhất là nguồn nhiệt và năng lượng tái tạo. Thị trường điện Ả Rập Saudi được phân chia theo sản xuất điện, truyền tải và phân phối điện (TD). Bằng cách sản xuất điện, thị trường được phân chia thành nhiệt điện và năng lượng tái tạo. Đối với mỗi phân khúc ngoại trừ truyền tải và phân phối điện, quy mô và dự báo thị trường đều được thực hiện dựa trên công suất lắp đặt (gigawatt).

Câu hỏi thường gặp về nghiên cứu thị trường điện của Ả Rập Saudi

Thị trường điện Ả Rập Saudi lớn đến mức nào?

Quy mô Thị trường điện Ả Rập Saudi dự kiến sẽ đạt 87,81 gigawatt vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,80% để đạt 116,41 gigawatt vào năm 2029.

Quy mô thị trường điện Ả Rập Saudi hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường điện Ả Rập Saudi dự kiến sẽ đạt 87,81 gigawatt.

Ai là người chơi chính trong thị trường điện Ả Rập Saudi?

MARAFIQ Power And Water Utility Company For Jubail And Yanbu (MARAFIQ), ACWA Power Co, Saudi Electricity Company (SEC) SJSC, Arabian Electrical Transmission Line Construction Company (AETCON), Nour Energy (ASTRA Group) là những công ty lớn hoạt động tại Thị trường Điện Ả Rập Saudi.

Thị trường điện Ả Rập Saudi này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Điện Ả Rập Saudi ước tính là 83 gigawatt. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Điện Ả Rập Xê Út trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Điện Ả Rập Xê Út trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Power Reports

Popular Energy & Power Reports

Báo cáo ngành phát điện của Ả Rập Saudi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Điện lực Ả Rập Saudi năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích của Saudi Arabia Power bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.