Phân tích thị trường trạm xăng Ả Rập Saudi

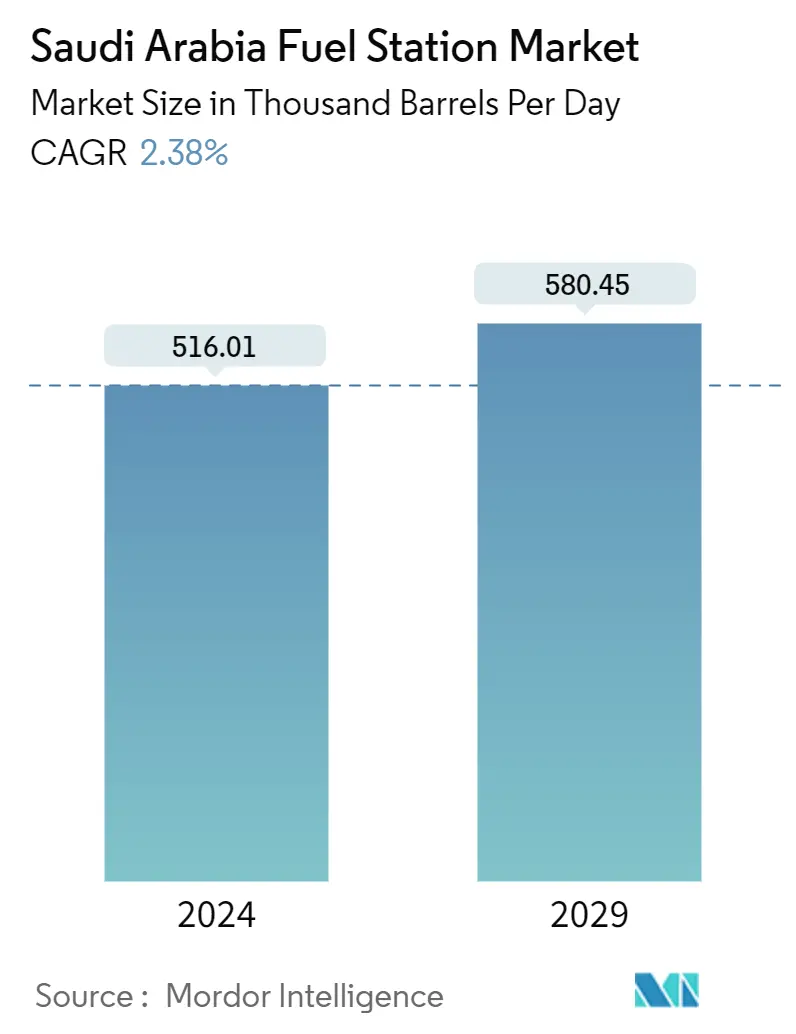

Quy mô Thị trường Trạm Nhiên liệu Ả Rập Saudi ước tính là 516,01 nghìn thùng mỗi ngày vào năm 2024 và dự kiến sẽ đạt 580,45 nghìn thùng mỗi ngày vào năm 2029, tăng trưởng với tốc độ CAGR là 2,38% trong giai đoạn dự báo (2024-2029).

- Trong trung hạn, doanh số bán ô tô ngày càng tăng và đầu tư ngày càng tăng vào cơ sở hạ tầng trạm nhiên liệu trên khắp Ả Rập Saudi dự kiến sẽ thúc đẩy thị trường.

- Mặt khác, việc ngày càng áp dụng các phương tiện sử dụng nhiên liệu thay thế trong nước nhằm đáp ứng các mục tiêu phát thải carbon do quốc gia đặt ra có thể cản trở sự tăng trưởng của thị trường trong giai đoạn dự báo.

- Tuy nhiên, Ả Rập Saudi đang nghiên cứu mô hình cung cấp nhiên liệu năng động. Trong giai đoạn dự báo, dự kiến sẽ có nhiều trạm xăng hơn xuất hiện để bắt đầu cung cấp nhiên liệu đến tận nhà. Dịch vụ này có thể mang lại những lợi ích như tránh giao thông trong thành phố và cái nóng như thiêu đốt khi lái xe để tiếp nhiên liệu cho xe, mang lại cơ hội tăng trưởng đáng kể cho những người tham gia thị trường trạm xăng trong những năm tới.

Xu hướng thị trường trạm xăng Ả Rập Saudi

Tăng doanh số bán ô tô ở Ả Rập Saudi

- Ngành công nghiệp ô tô của Ả Rập Xê Út dự kiến sẽ phát triển trong giai đoạn ổn định với chương trình Tầm nhìn 2030 cho phép sản xuất trong nước và thâm nhập công nghệ mới cũng như đầu tư vào ngành ô tô. Điều này dự kiến sẽ làm tăng doanh số bán ô tô trong nước và xuất khẩu sang các nước lân cận.

- Ả Rập Saudi là một trong những thị trường ô tô có lợi thế nhất và phát triển nhanh nhất. Nhiều yếu tố, chẳng hạn như nguồn lao động sẵn có, nỗ lực RD, lợi thế về địa lý và các chính sách hỗ trợ của chính phủ, đã thúc đẩy ngành công nghiệp ô tô của Ả Rập Xê Út. Ngoài ra, với triển vọng tích cực về nền kinh tế đất nước và sức mua của hộ gia đình lớn hơn, doanh số bán ô tô ở Ả Rập Saudi dự kiến sẽ chứng kiến doanh số bán hàng tăng mạnh.

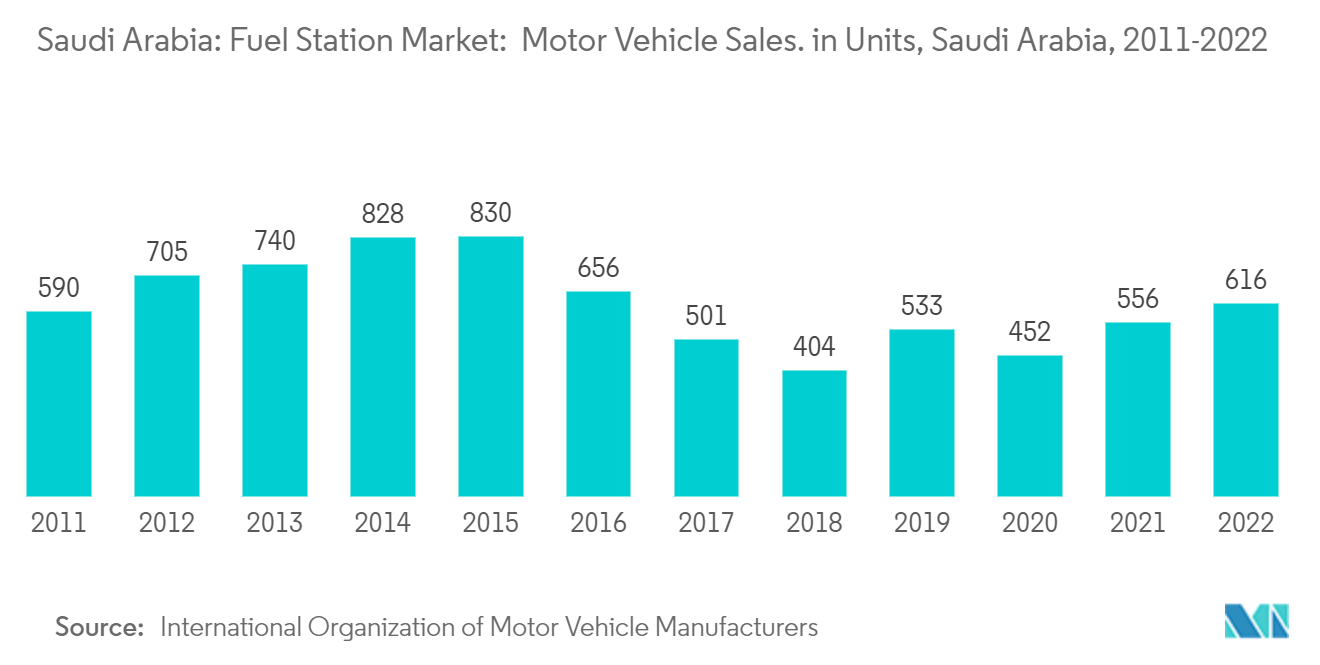

- Theo Tổ chức Quốc tế các Nhà sản xuất Xe Cơ giới (OICA), tổng doanh số bán xe (bao gồm tất cả các loại phương tiện) ở Ả Rập Saudi đạt 616.491 chiếc so với khoảng 5.56.559 chiếc vào năm 2021, tăng gần 10,8 chiếc. % so với năm 2021. Tại Ả Rập Xê Út, điều kiện kinh tế vĩ mô được cải thiện cùng với hàng chục nghìn giấy phép lái xe được cấp cho phụ nữ đã tác động tích cực đến thị trường ô tô và ngành dịch vụ của Ả Rập Xê Út.

- Hơn nữa, vào đầu năm 2022, Công ty Sản xuất Ô tô Quốc gia Ả Rập Xê Út (SNAM) xác nhận đã đặt nền móng cho nhà máy lắp ráp ô tô đầu tiên tại Thành phố Công nghiệp Jubail. Theo SNAM, nhà máy lắp ráp cùng với khu vực thử nghiệm sẽ có diện tích 120.000 m2 và công suất sản xuất của nhà máy dự kiến đạt 30.000 xe mỗi năm. Công suất mục tiêu như vậy dự kiến sẽ đạt được trong vòng hai hoặc ba năm.

- Vào tháng 3 năm 2023, gã khổng lồ dầu mỏ Saudi Aramco thông báo rằng họ đang chuẩn bị tham gia cùng các nhà sản xuất ô tô Geely và Renault trong một liên doanh mới về xe hybrid và xe đốt trong. Aramco đã ký một lá thư bày tỏ ý định trở thành cổ đông thiểu số tiềm năng trong công ty con. Vào tháng 11 năm 2022, nhà sản xuất ô tô Pháp Renault tuyên bố hợp tác với Geely của Trung Quốc để phát triển và sản xuất động cơ, hộp số và các bộ phận khác cho xe hybrid, xăng và diesel.

- Theo Renault, quan hệ đối tác Aramco dự kiến sẽ giúp liên doanh này có một khởi đầu thuận lợi trong cuộc đua hướng tới công nghệ hệ thống truyền động ICE (động cơ đốt trong) phát thải cực thấp. Tất cả những kịch bản này có thể sẽ thúc đẩy ngành công nghiệp ô tô và doanh số bán hàng ở Ả Rập Saudi, đồng thời hỗ trợ thị trường trạm xăng trong những năm tới.

- Hơn nữa, nhu cầu về phương tiện thương mại cũng ngày càng tăng từ lĩnh vực xây dựng do Vương quốc này có nhiều dự án cơ sở hạ tầng. Với điều này, các OEM lớn trên toàn cầu – Isuzu Motors, Mercedes, Man và Volvo – đang cố gắng tăng năng lực sản xuất xe hạng nặng của họ trong nước.

- Do đó, xu hướng phục hồi của doanh số bán xe mới dự kiến sẽ tăng đáng kể và tiếp tục trong giai đoạn dự báo, tạo ra nhu cầu đáng kể về nhiên liệu và cơ sở hạ tầng liên quan trong những năm tới.

Tăng cường sử dụng xe điện để hạn chế thị trường

- Theo Tầm nhìn Saudi 2030, chính phủ Saudi mong muốn giảm sự phụ thuộc vào dầu mỏ. Do ngành ô tô chiếm gần 1/4 lượng tiêu thụ dầu trong nước, chính phủ đặt mục tiêu đảm bảo một tương lai bền vững bằng cách thực hiện một số cải cách, chẳng hạn như thúc đẩy chuyển đổi sang ô tô chạy bằng nhiên liệu sạch hơn. Do đó, Ả Rập Saudi đã chứng kiến sự gia tăng trong việc áp dụng các phương tiện chạy bằng nhiên liệu thay thế, đặc biệt là xe điện (EV) và xe chạy bằng hydro.

- Với sự gia tăng xe điện của đất nước, nhu cầu về trạm sạc cũng sẽ tăng lên. Nhu cầu này đòi hỏi phải phát triển cơ sở hạ tầng sạc xe rộng khắp trong nước, dự kiến sẽ tăng số lượng trạm sạc trên đường cao tốc, bãi đậu xe và không gian thương mại, giảm sự phụ thuộc vào trạm nhiên liệu cho các mục đích khác.

- Hơn nữa, chính phủ Ả Rập Saudi đã đưa ra nhiều sáng kiến khác nhau như tín dụng thuế, trợ cấp và phát triển cơ sở hạ tầng. Những bước này dự kiến sẽ tiếp tục tăng khả năng thích ứng với xe điện trong nước.

- Chẳng hạn, vào tháng 2 năm 2022, Tập đoàn Avass đã ký một thỏa thuận với chính phủ Ả Rập Saudi để cùng phát triển xe buýt điện ở nước này. Công ty dự kiến sẽ sản xuất xe buýt điện trong nước.

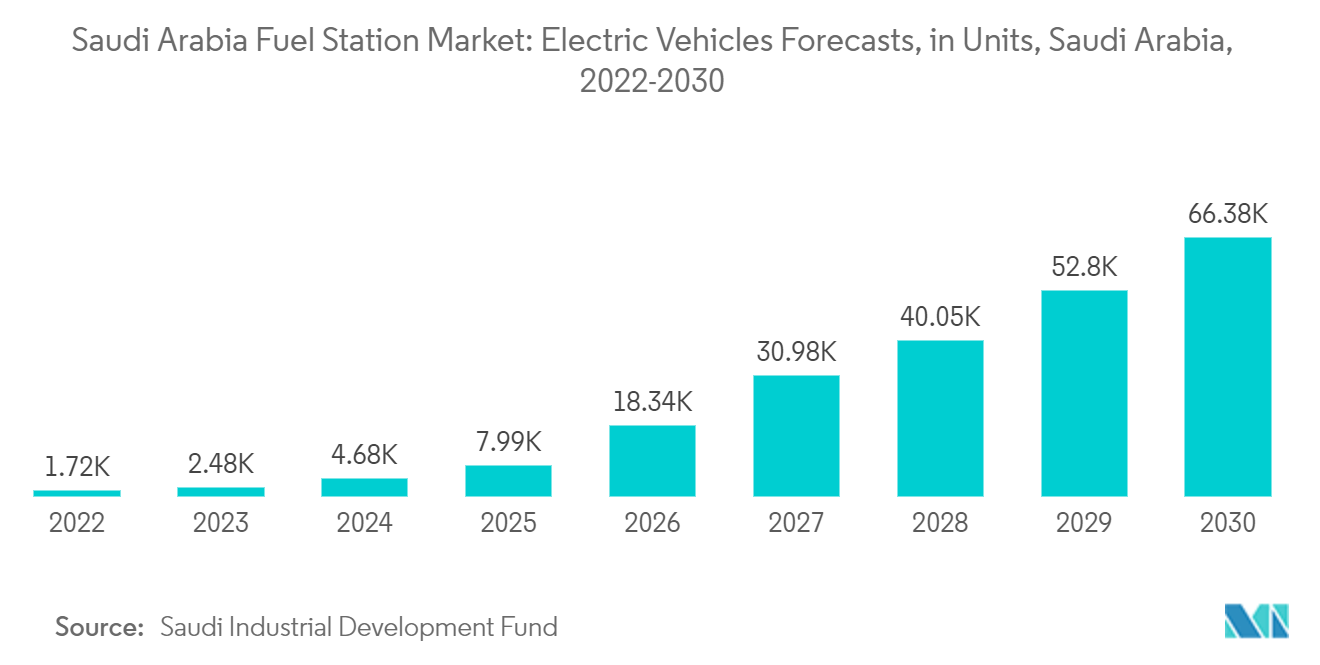

- Quỹ Phát triển Công nghiệp Ả Rập Xê Út đã đưa ra kế hoạch trong đó nước này đặt mục tiêu có hơn 65.000 xe điện trên đường vào cuối năm 2030. Thị phần xe điện vào năm 2030 sẽ là 10% tổng doanh số bán ô tô (ICE+EV) ở Ả Rập saudi.

- Ngoài ra, những tiến bộ công nghệ gần đây đã tăng đáng kể phạm vi lái xe và hiệu quả của xe điện. Đồng thời, nhiều OEM khác nhau cũng đã tham gia thị trường, điều này có thể làm giảm giá xe điện, tăng thêm khả năng thích ứng của họ.

- Do đó, theo các điểm đã đề cập ở trên, việc xe điện ngày càng thích ứng được dự kiến sẽ cản trở sự phát triển của thị trường trạm xăng ở Ả Rập Saudi.

Tổng quan về ngành trạm xăng ở Ả Rập Saudi

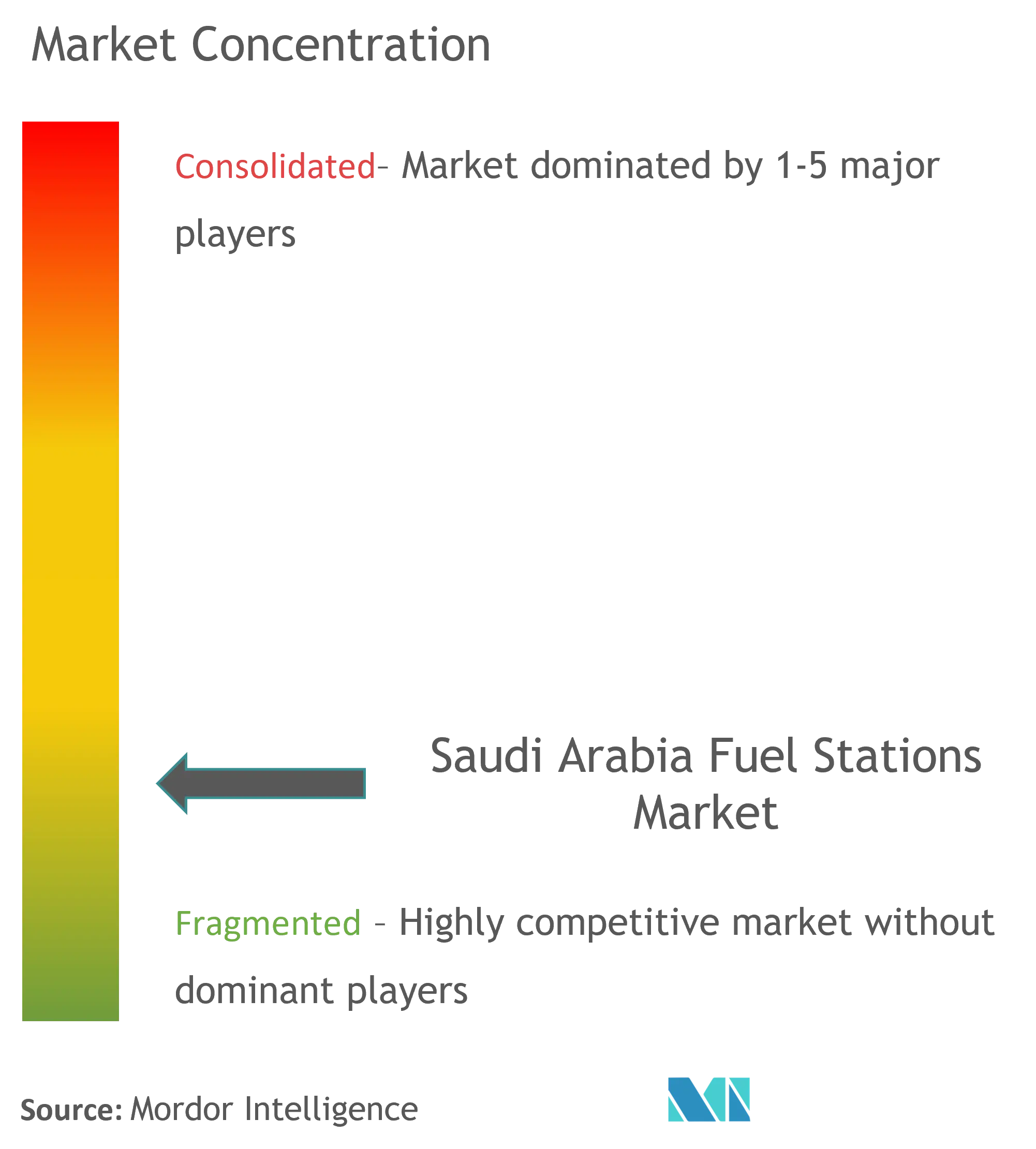

Thị trường trạm nhiên liệu của Ả Rập Saudi bị phân mảnh vừa phải. Một số công ty lớn trên thị trường (không theo thứ tự cụ thể) bao gồm Công ty Dịch vụ Vận tải và Dầu khí Aldrees, ADNOC Distribution, TotalEnergies SE, Emirates National Oil Co. Ltd LLC (ENOC), và Saudi Aramco Oil Co., cùng nhiều công ty khác.

Lãnh đạo thị trường trạm xăng Ả Rập Saudi

-

Aldrees Petroleum & Transport Services Co. (Aldrees)

-

ADNOC Distribution

-

Emirates National Oil Company (ENOC)

-

Saudi Aramco Oil Co.

-

TotalEnergies SE

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường trạm xăng Ả Rập Saudi

- Tháng 11 năm 2022 tập đoàn Al-Sharif ký hợp đồng dài hạn với Công ty TNHH Trạm xăng Benzen để vận hành các trạm sạc xe điện tại các trạm xăng của mình trên khắp Ả Rập Saudi. Sự hợp tác này là sự mở rộng cam kết của Al-Sharif Holding trong việc góp phần chuyển giao các công nghệ năng lượng sạch mới nhất cho Vương quốc.

- Tháng 3 năm 2022 Công ty Tiếp thị Dầu mỏ Oman (OOMCO) mở trạm dịch vụ nhiên liệu thứ năm tại Vương quốc Ả Rập Saudi. Đây là một phần trong chiến lược của OOMCO nhằm đẩy nhanh việc mở rộng tại Ả Rập Saudi và dấu ấn toàn cầu của nó. Tính đến tháng 3 năm 2022, công ty đã có 5 trạm nhiên liệu ở Ả Rập Saudi và đảm bảo có 11 địa điểm trạm nhiên liệu khác trong nước đang ở các giai đoạn phát triển khác nhau.

Phân đoạn ngành công nghiệp trạm xăng ở Ả Rập Saudi

Trạm xăng hay còn gọi là trạm xăng, trạm xăng là cơ sở bán nhiên liệu, dầu nhớt động cơ cho xe cơ giới. Máy rút nhiên liệu được sử dụng để bơm xăng và dầu diesel vào thùng trong xe và tính toán chi phí tài chính của nhiên liệu được chuyển đến xe.

Báo cáo thị trường trạm nhiên liệu của Ả Rập Saudi bao gồm quy mô thị trường và dự báo về thị trường trạm nhiên liệu trên khắp Ả Rập Saudi. Đối với mỗi phân khúc, việc xác định quy mô và dự báo thị trường đều được thực hiện dựa trên mức tiêu thụ xăng dầu.

Câu hỏi thường gặp về nghiên cứu thị trường trạm nhiên liệu Ả Rập Saudi

Thị trường trạm nhiên liệu Ả Rập Saudi lớn như thế nào?

Quy mô Thị trường Trạm Nhiên liệu Ả Rập Saudi dự kiến sẽ đạt 516,01 nghìn thùng mỗi ngày vào năm 2024 và tăng trưởng với tốc độ CAGR là 2,38% để đạt 580,45 nghìn thùng mỗi ngày vào năm 2029.

Quy mô Thị trường Trạm nhiên liệu Ả Rập Saudi hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Trạm Nhiên liệu Ả Rập Saudi dự kiến sẽ đạt 516,01 nghìn thùng mỗi ngày.

Ai là người chơi chính trong Thị trường trạm nhiên liệu Ả Rập Saudi?

Aldrees Petroleum & Transport Services Co. (Aldrees), ADNOC Distribution, Emirates National Oil Company (ENOC), Saudi Aramco Oil Co., TotalEnergies SE là những công ty lớn hoạt động tại Thị trường trạm nhiên liệu Ả Rập Saudi.

Thị trường trạm nhiên liệu Ả Rập Saudi này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Trạm Nhiên liệu Ả Rập Saudi ước tính là 503,73 nghìn thùng mỗi ngày. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Trạm nhiên liệu Ả Rập Saudi trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Trạm nhiên liệu Ả Rập Saudi trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành trạm nhiên liệu Ả Rập Saudi

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Trạm xăng Ả Rập Saudi năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Trạm xăng Ả Rập Saudi bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.