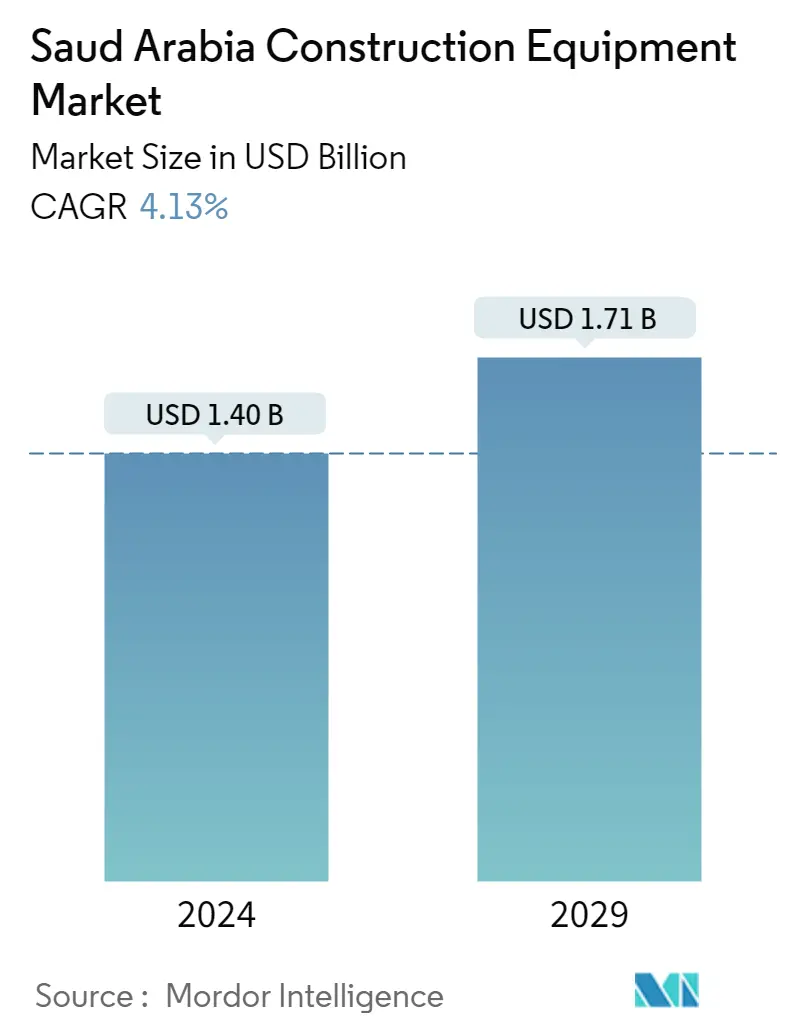

Quy mô thị trường thiết bị xây dựng Ả Rập Saudi

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Kích Thước Thị Trường (2024) | USD 1.46 Billion |

| Kích Thước Thị Trường (2029) | USD 1.78 Billion |

| CAGR (2024 - 2029) | 4.13 % |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường thiết bị xây dựng Ả Rập Saudi

Quy mô Thị trường Thiết bị Xây dựng Ả Rập Saudi ước tính đạt 1,40 tỷ USD vào năm 2024 và dự kiến sẽ đạt 1,71 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,13% trong giai đoạn dự báo (2024-2029).

- Ngành xây dựng phục hồi mạnh mẽ trong năm 2019. Tuy nhiên, dịch Covid-29 bùng phát đã ảnh hưởng tiêu cực đến tăng trưởng của ngành xây dựng. Do ngành xây dựng là ngành sử dụng nhiều lao động nên cần một lượng lớn lao động. Hiện nay, công tác phòng chống lây lan dịch bệnh Covid-19 đang được quan tâm hàng đầu. Mối lo ngại này cùng với sự suy thoái kinh tế toàn cầu đã dẫn đến sự sụt giảm nhu cầu về máy móc xây dựng.

- Theo dự án ESKAN của Bộ Nhà ở, chính phủ đã lên kế hoạch xây dựng 500.000 đơn vị nhà ở. Ngoài ra, chính phủ cũng đã phân bổ ngân sách để xây dựng 1.500.000 căn nhà trong 5 năm tới.

- Ngành du lịch cũng chứng kiến sự tăng trưởng đáng kể trong vài năm qua. Nước này cũng đã triển khai các dự án khách sạn lớn để đáp ứng lượng khách du lịch ngày càng tăng đến Makkah, Madinah, Riyadh và Jeddah.

- Ả Rập Saudi là một trong những quốc gia phát triển nhanh nhất trong khu vực GCC. Nhóm người dân có thu nhập thấp và trung bình trong nước và những nỗ lực đáng kể của chính phủ trong việc xây dựng các tòa nhà dân cư mới là những yếu tố thúc đẩy nhu cầu về thị trường máy móc xây dựng.

Xu hướng thị trường thiết bị xây dựng Ả Rập Saudi

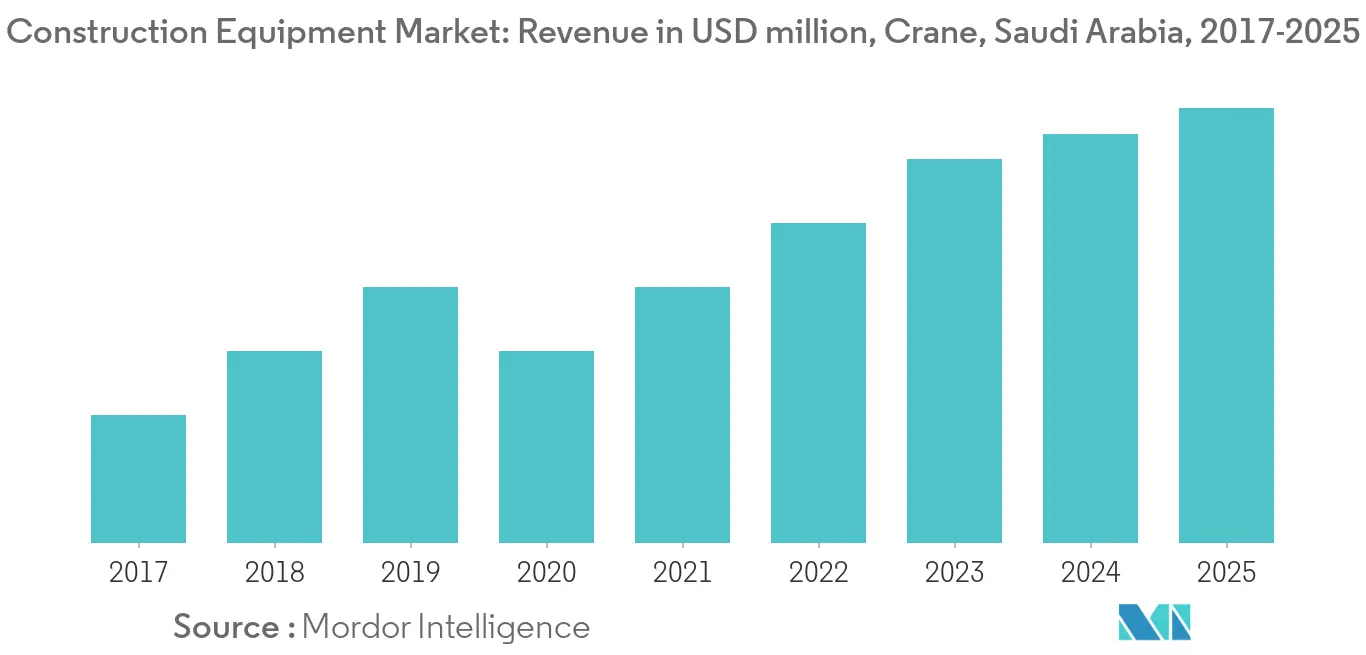

Cần cẩu chiếm lĩnh thị phần

Các loại cần cẩu khác nhau như cần cẩu tháp, cần cẩu bánh xích, cần cẩu địa hình gồ ghề, cần cẩu mọi địa hình, cần cẩu cảng và ngoài khơi đã được xem xét trên thị trường được nghiên cứu.

Với các dự án đang triển khai từ năm 2017, cả nước cho thấy nhu cầu tiềm năng về cần cẩu tháp so với các loại cần cẩu khác, do sự tái phát triển và xây dựng mới ngày càng tăng của các thành phố, sân bay và cơ sở hạ tầng khác trong nước trong những năm tới.

Cần cẩu bánh xích là loại cần cẩu lớn tiếp theo có nhu cầu trong nước do các dự án ngày càng tăng trong lĩnh vực năng lượng và cơ sở hạ tầng. XCMG, Liebherr và Mammoet là những công ty chủ chốt trong việc cung cấp cần cẩu bánh xích có khả năng nâng hạng nặng. Ví dụ:.

Năm 2018, XCMG với cần cẩu bánh xích 4.000 tấn XGC88000 đã ra mắt nước ngoài với việc nâng một tháp rửa nặng 1.926 tấn ở Ả Rập Saudi và tiếp tục hoàn thành hoạt động cẩu gồm 15 bộ phận cho dự án Nhà máy lọc dầu Duqm của Oman Oil ở Oman.

Tương tự, vào năm 2018, Mammoet đã mở rộng sự hiện diện tại Ả Rập Saudi với việc khai trương một trung tâm hoạt động mới tại thành phố Al Jubail. Cơ sở mới tăng cường sự hiện diện trong nước và phục vụ khách hàng tốt hơn. Cơ sở mới bao gồm một tòa nhà văn phòng và một sân rộng 20.000 mét vuông cho phép bảo trì và sửa chữa nội bộ các thiết bị của đội xe.

Vào cuối năm 2016, Liebherr đã mở một cơ sở mới được xây dựng ở Dammam để tăng cường đội ngũ nhân viên bán hàng và dịch vụ cần cẩu, công tác nền móng và các bộ phận sản phẩm công nghệ bê tông ở phía đông đất nước. Công ty cũng đã phát triển một số hệ thống cần đặc biệt cho mục đích này nhằm đáp ứng nhu cầu ngày càng tăng từ các hoạt động trang trại gió thương mại trong nước.

Do sự bùng phát của đại dịch COVID-19, nhiều lĩnh vực xây dựng đã cắt giảm chi tiêu cho các dự án đang thực hiện trong năm 2020. Tuy nhiên, sau năm 2020, nhu cầu cần cẩu đặc biệt là cần cẩu tháp và cần cẩu bánh xích có thể sẽ tăng nhu cầu từ các nhà khai thác cho thuê cần cẩu cũng như của các nhà thầu xây dựng trong nước.

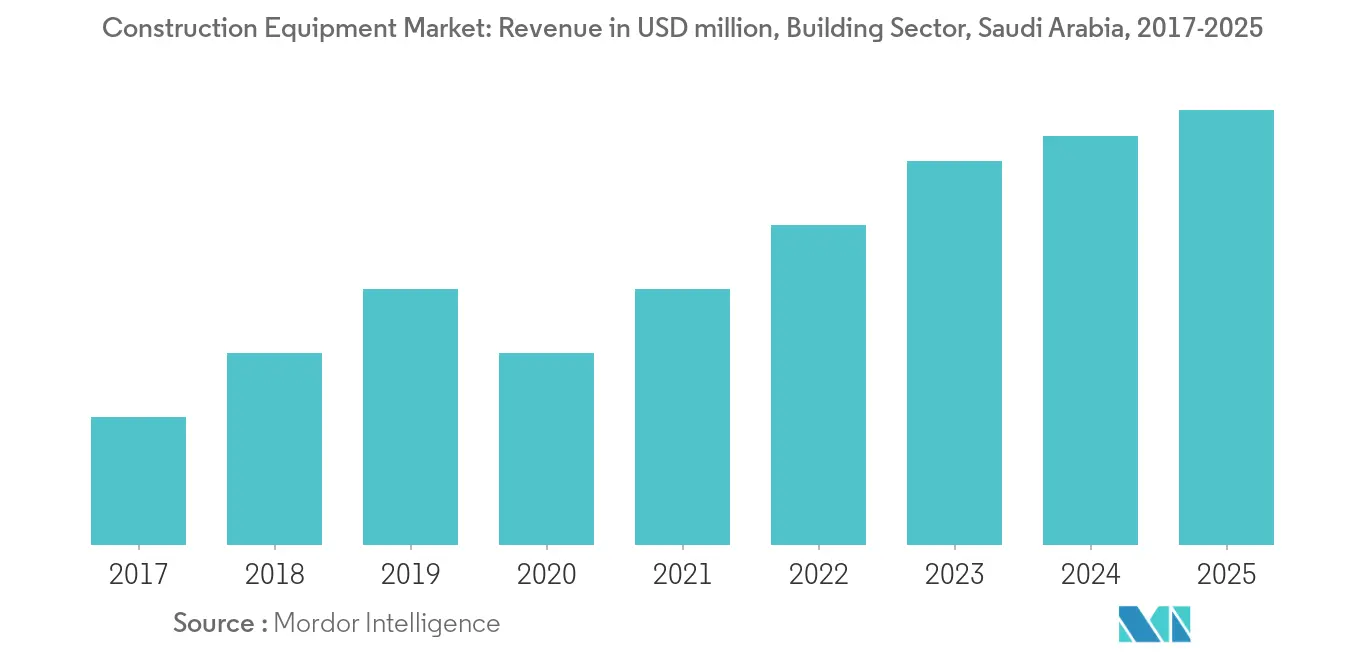

Ngành xây dựng nắm bắt được nhu cầu chính

Phân khúc xây dựng bao gồm các hoạt động xây dựng khác nhau trong các lĩnh vực như khu dân cư, thương mại, khu phức hợp, sân bay và các cơ sở thể thao, đã được xem xét trên thị trường được nghiên cứu.

Vào tháng 4 năm 2016, chính phủ đã khởi động chương trình Tầm nhìn 2030, trong đó nhằm mục đích tăng tỷ trọng doanh thu từ lĩnh vực phi dầu mỏ.

Ả Rập Saudi đang ở giữa Tầm nhìn 2030, một chương trình chuyển đổi lớn bao gồm nhiều dự án lớn, chẳng hạn như địa điểm du lịch của siêu thành phố Neom; thành phố giải trí Qiddiya rộng 334 km2; sự phát triển tại Di sản Thế giới UNESCO Al-Ula; và Dự án Biển Đỏ tập trung vào du lịch sang trọng, bền vững.

Năm 2019, Chính phủ Ả Rập Saudi đã công bố nhiều dự án giga khác nhau, như Dự án Phát triển Biển Đỏ, Qiddiya, Amaala, Riyadh Metro và Diriyah, trị giá 56,2 tỷ USD.

Trong số các dự án này, đất nước đang đầu tư rất nhiều vào việc phát triển nhà ở cho người dân trong nước. Ví dụ:.

Gần đây, chính phủ nước này đã công bố chiến lược nhà ở quốc gia nhằm xây dựng hơn 1,5 triệu ngôi nhà mới với chi phí khoảng 80 tỷ USD nhằm giải quyết tình trạng thiếu nhà ở giá rẻ cho người dân Saudi.

Bộ Nhà ở đã khởi xướng 'Chương trình Sakani' vào năm 2017 như một phần của Tầm nhìn 2030 và chương trình này được triển khai để cung cấp hơn 500.000 đơn vị dân cư trên khắp Vương quốc, với chi phí ước tính là 133 tỷ USD. Đến cuối thập kỷ này, chương trình hướng tới mục tiêu đạt được 70% quyền sở hữu nhà cho công dân Ả Rập Xê Út. Tại Riyadh, tổng cộng 7.500 chiếc đã được giao trong ba tháng đầu tiên, trong khi ở Jeddah, con số này lên tới 1.800 chiếc.

Tổng quan về ngành thiết bị xây dựng của Ả Rập Saudi

Thị trường máy móc xây dựng Ả Rập Saudi chủ yếu có đặc điểm là sự hiện diện của nhiều công ty quốc tế, dẫn đến môi trường thị trường có tính cạnh tranh cao.

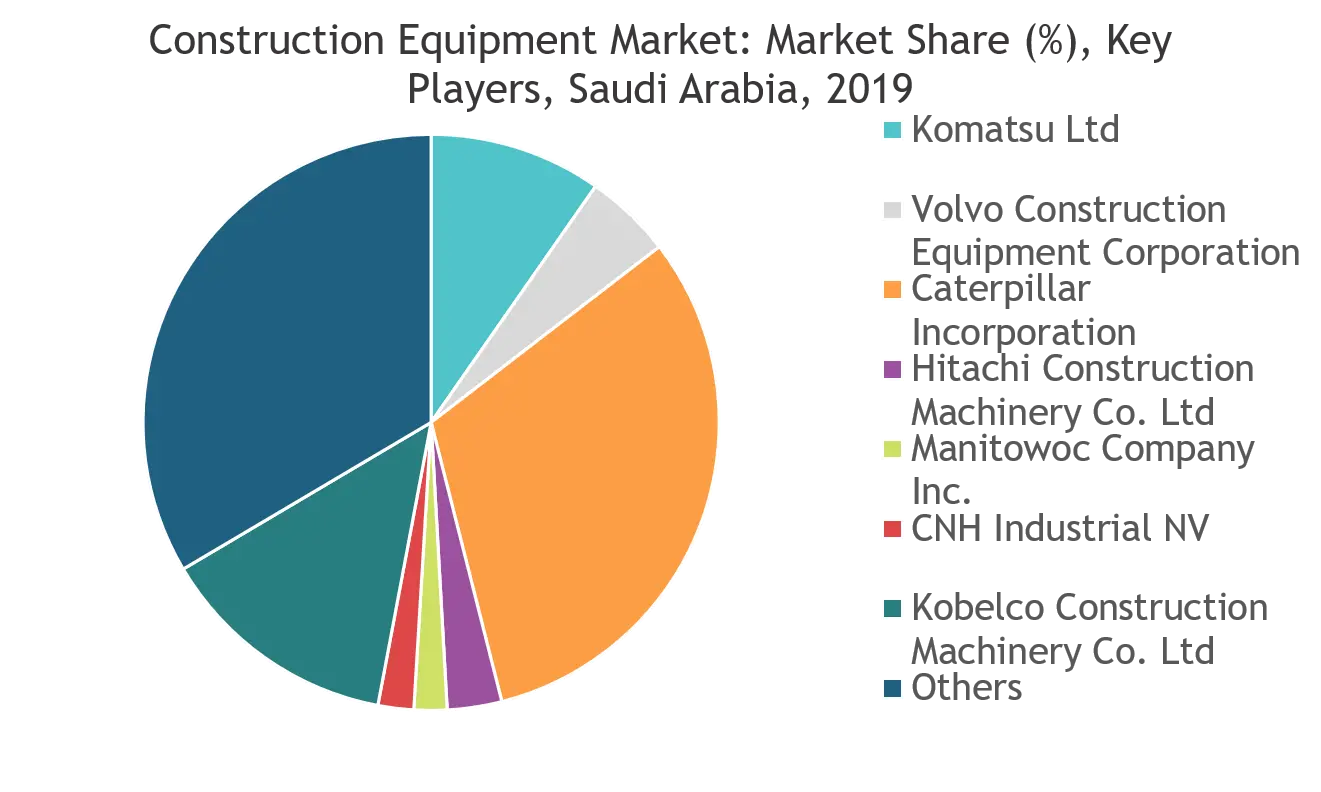

Bảy công ty hàng đầu trên thị trường chiếm khoảng 67% thị phần và 33% thị phần còn lại do các công ty khác thống trị, chẳng hạn như máy xây dựng Sumitomo, Doosan và XCMG.

Các công ty lớn đang đầu tư đáng kể vào bộ phận RD của họ để tích hợp sự đổi mới với hiệu suất vượt trội. Nhu cầu về thiết bị xử lý hiệu suất cao, hiệu quả và an toàn từ thị trường cuối cùng dự kiến sẽ khiến thị trường trở nên cạnh tranh hơn trong giai đoạn dự báo.

Lãnh đạo thị trường thiết bị xây dựng Ả Rập Saudi

-

Komatsu Ltd

-

Volvo Construction Equipment Corporation

-

Caterpillar Incorporation

-

Hitachi Construction Machinery Co. Ltd

-

Manitowoc Company Inc.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Báo cáo Thị trường Thiết bị Xây dựng Ả Rập Saudi - Mục lục

-

1. GIỚI THIỆU

-

1.1 Giả định nghiên cứu

-

1.2 Phạm vi nghiên cứu

-

-

2. PHƯƠNG PHÁP NGHIÊN CỨU

-

3. TÓM TẮT TÓM TẮT

-

4. ĐỘNG LỰC THỊ TRƯỜNG

-

4.1 Trình điều khiển thị trường

-

4.2 Hạn chế thị trường

-

4.3 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

-

4.3.1 Mối đe dọa của những người mới

-

4.3.2 Quyền thương lượng của người mua/người tiêu dùng

-

4.3.3 Sức mạnh thương lượng của nhà cung cấp

-

4.3.4 Mối đe dọa của sản phẩm thay thế

-

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

-

-

-

5. PHÂN PHỐI THỊ TRƯỜNG

-

5.1 Theo loại máy móc

-

5.1.1 Cần cẩu

-

5.1.2 Thiết bị làm đất

-

5.1.2.1 Máy san gạt

-

5.1.2.2 Máy xúc

-

5.1.2.3 Máy xúc lật (bao gồm Máy xúc lật, Máy xúc lật và Máy xúc lật)

-

-

5.1.3 Thiết bị xử lý vật liệu

-

5.1.3.1 Bộ xử lý kính thiên văn

-

5.1.3.2 Xe nâng

-

-

5.1.4 Máy ủi

-

5.1.5 Xe rác

-

5.1.6 Nền tảng làm việc trên không

-

-

5.2 Theo loại ngành

-

5.2.1 Tòa nhà (Khu dân cư, thương mại, khu phức hợp, sân bay và cơ sở thể thao)

-

5.2.2 Cơ sở hạ tầng (Đường, Cầu, Đường sắt, Cảng, Nước thải và Thoát nước)

-

5.2.3 Năng lượng (Dầu khí, điện và nước)

-

-

-

6. CẢNH BÁO CẠNH TRANH

-

6.1 Thị phần của nhà cung cấp

-

6.2 Hồ sơ công ty

-

6.2.1 Komatsu Ltd

-

6.2.2 Volvo Construction Equipment Corporation

-

6.2.3 Caterpillar Incorporation

-

6.2.4 Hitachi Construction Machinery Co. Ltd

-

6.2.5 Sumitomo Corporation

-

6.2.6 Manitowoc Company Inc.

-

6.2.7 CNH Industrial NV

-

6.2.8 Doosan Intracore Construction Equipment

-

6.2.9 Kobelco Construction Machinery Co. Ltd

-

6.2.10 XCMG Group

-

-

-

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành công nghiệp thiết bị xây dựng của Ả Rập Saudi

Thị trường Thiết bị Xây dựng Ả Rập Saudi bao gồm các xu hướng hiện tại và sắp tới với những phát triển công nghệ gần đây. Báo cáo sẽ cung cấp phân tích chi tiết về các lĩnh vực khác nhau của thị trường theo loại máy móc và theo ngành. Thị phần thiết bị xây dựng quan trọng trên thị trường Ả Rập Saudi sẽ được cung cấp trong báo cáo.

| Theo loại máy móc | ||||||||

| ||||||||

| ||||||||

| ||||||||

| ||||||||

| ||||||||

|

| Theo loại ngành | ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị xây dựng ở Ả Rập Saudi

Thị trường thiết bị xây dựng Ả Rập Saudi lớn như thế nào?

Quy mô Thị trường Thiết bị Xây dựng Ả Rập Saudi dự kiến sẽ đạt 1,40 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,13% để đạt 1,71 tỷ USD vào năm 2029.

Quy mô Thị trường Thiết bị Xây dựng Ả Rập Saudi hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thiết bị Xây dựng Ả Rập Saudi dự kiến sẽ đạt 1,40 tỷ USD.

Ai là người chơi chính trong Thị trường Thiết bị Xây dựng Ả Rập Saudi?

Komatsu Ltd, Volvo Construction Equipment Corporation, Caterpillar Incorporation, Hitachi Construction Machinery Co. Ltd, Manitowoc Company Inc. là những công ty lớn hoạt động tại Thị trường Thiết bị Xây dựng Ả Rập Saudi.

Thị trường Thiết bị Xây dựng Ả Rập Saudi này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Thiết bị Xây dựng Ả Rập Saudi ước tính là 1,34 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thiết bị Xây dựng Ả Rập Xê Út trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Xây dựng Ả Rập Xê Út trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành thiết bị xây dựng của Ả Rập Saudi

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị xây dựng tại Ả Rập Saudi năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Thiết bị Xây dựng của Ả Rập Saudi bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.