Quy mô thị trường sản xuất và phóng vệ tinh

|

|

Giai Đoạn Nghiên Cứu | 2017 - 2029 |

|

|

Kích Thước Thị Trường (2024) | 41.5 Tỷ đô la Mỹ |

|

|

Kích Thước Thị Trường (2029) | 64.26 Tỷ đô la Mỹ |

|

|

Thị phần lớn nhất theo lớp quỹ đạo | SƯ TỬ |

|

|

CAGR (2024 - 2029) | 9.99 % |

|

|

Thị phần lớn nhất theo khu vực | Bắc Mỹ |

|

|

Tập Trung Thị Trường | Cao |

Các bên chính |

||

|

||

|

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường sản xuất và phóng vệ tinh

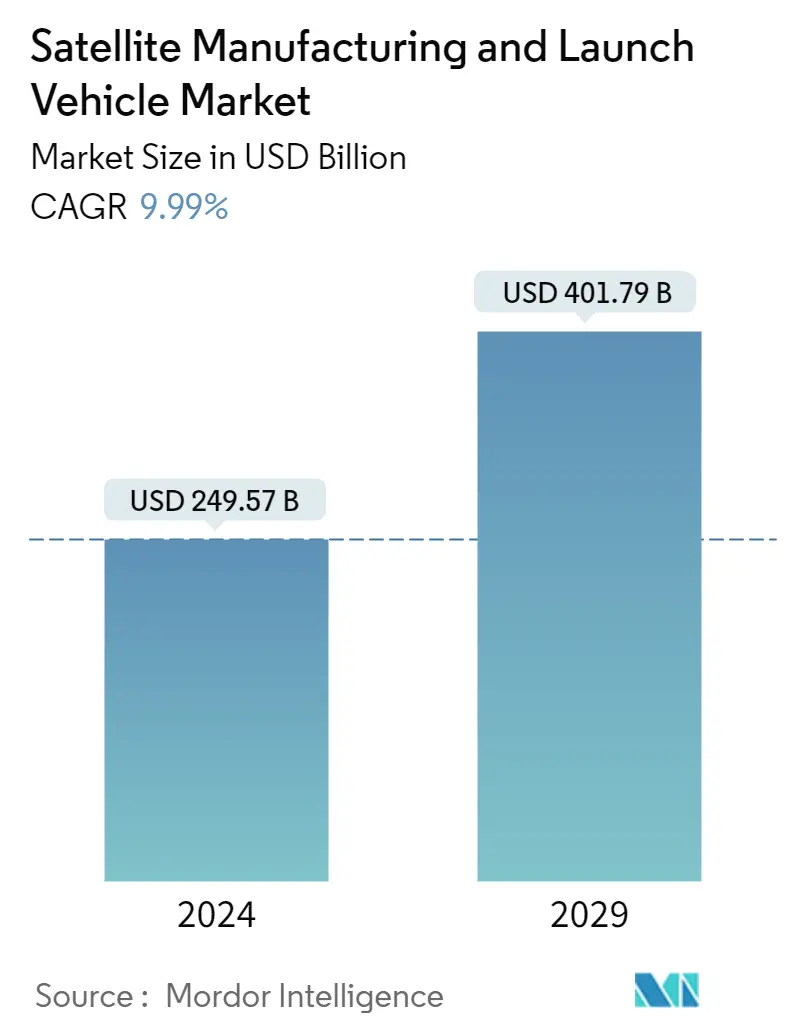

Quy mô Thị trường Phương tiện Sản xuất và Phóng Vệ tinh ước tính đạt 249,57 tỷ USD vào năm 2024 và dự kiến sẽ đạt 401,79 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 9,99% trong giai đoạn dự báo (2024-2029).

Phân khúc vệ tinh LEO được kỳ vọng sẽ dẫn đầu thị trường

- Một vệ tinh hoặc tàu vũ trụ thường được đặt vào một trong nhiều quỹ đạo đặc biệt quanh Trái đất hoặc có thể được phóng vào một hành trình liên hành tinh dựa trên ứng dụng dự định của nó. Trong số ba loại quỹ đạo, đó là Quỹ đạo Trái đất thấp (LEO), Quỹ đạo địa tĩnh (GEO) và Quỹ đạo Trái đất trung bình (MEO), LEO dường như được lựa chọn rộng rãi nhất vì nó gần Trái đất.

- Nhiều vệ tinh thời tiết và truyền thông có xu hướng có quỹ đạo Trái đất cao, cách xa bề mặt nhất. Các vệ tinh trên quỹ đạo tầm trung của Trái đất bao gồm các vệ tinh dẫn đường và vệ tinh chuyên dụng được thiết kế để giám sát một khu vực cụ thể. Hầu hết các vệ tinh khoa học, bao gồm cả Hệ thống quan sát Trái đất của NASA, đều ở quỹ đạo Trái đất thấp.

- Các vệ tinh khác nhau được sản xuất và phóng có những ứng dụng khác nhau. Trong giai đoạn 2017-2022, trong số 56 vệ tinh được phóng lên quỹ đạo MEO, hầu hết đều được chế tạo cho mục đích Điều hướng/Định vị Toàn cầu. Hầu hết trong số 133 vệ tinh trên quỹ đạo GEO đều được triển khai cho mục đích liên lạc và quan sát Trái đất. Hơn 4.025 vệ tinh LEO được sản xuất và phóng trong cùng thời kỳ thuộc sở hữu của nhiều quốc gia khác nhau trên toàn cầu.

- Việc sử dụng vệ tinh ngày càng tăng trong các lĩnh vực như trí tuệ điện tử, khoa học/khí tượng trái đất, chụp ảnh laser, chụp ảnh quang học và khí tượng học dự kiến sẽ thúc đẩy nhu cầu phát triển vệ tinh trong giai đoạn dự báo.

Nhu cầu ngày càng tăng đối với các dịch vụ vệ tinh như thông tin liên lạc, điều hướng và quan sát trái đất đang hỗ trợ tăng trưởng thị trường

- Thị trường phương tiện phóng và sản xuất vệ tinh toàn cầu rất năng động và phát triển nhanh chóng, đóng một vai trò quan trọng trong xã hội hiện đại. Ngành này được thúc đẩy bởi nhiều yếu tố, bao gồm nhu cầu ngày càng tăng đối với các dịch vụ dựa trên vệ tinh cũng như khả năng tiếp cận không gian ngày càng tăng đối với cả các tổ chức công và tư nhân. Kết quả là, ngành này đã chứng kiến sự tăng trưởng đáng kể trong những năm gần đây, với những người chơi mới tham gia thị trường và các công ty thành lập đang mở rộng năng lực của họ. Một số nhà sản xuất vệ tinh hàng đầu bao gồm Airbus Defense and Space, Boeing, Lockheed Martin và Thales Alenia Space.

- Các phương tiện phóng được sử dụng để đưa vệ tinh vào quỹ đạo cũng là một thành phần quan trọng của ngành. Những phương tiện này bao gồm từ tên lửa nhỏ được thiết kế để phóng CubeSats đến tên lửa lớn hơn có khả năng mang nhiều vệ tinh lên quỹ đạo cùng một lúc. Các công ty sản xuất phương tiện phóng hàng đầu bao gồm SpaceX, United Launch Alliance, Arianespace và Roscosmos.

- Ngành công nghiệp này cũng đang chứng kiến sự xuất hiện của những người chơi mới, chẳng hạn như các nhà sản xuất vệ tinh nhỏ và các công ty phóng tên lửa, đang tận dụng các công nghệ tiên tiến và mô hình kinh doanh để phá vỡ ngành công nghiệp vũ trụ truyền thống. Ví dụ các công ty như Rocket Lab và Virgin Orbit sử dụng các phương tiện phóng nhỏ để cung cấp khả năng tiếp cận không gian một cách hiệu quả về mặt chi phí cho các nhà khai thác vệ tinh nhỏ.

- Nhìn chung, thị trường phương tiện phóng và sản xuất vệ tinh toàn cầu đã sẵn sàng cho sự tăng trưởng và đổi mới liên tục khi nhu cầu về các dịch vụ dựa trên vệ tinh tiếp tục tăng và khả năng tiếp cận không gian ngày càng mở rộng. Ngành công nghiệp này sẽ tiếp tục đóng một vai trò quan trọng trong việc định hình tương lai của xã hội hiện đại, từ truyền thông và điều hướng đến giám sát môi trường và nghiên cứu khoa học.

Xu hướng thị trường xe sản xuất và phóng vệ tinh toàn cầu

- Nhu cầu thu nhỏ vệ tinh ngày càng tăng trên toàn cầu

- Vệ tinh nhỏ sẵn sàng tạo ra nhu cầu trên thị trường

Tổng quan về ngành sản xuất và phóng vệ tinh

Thị trường phương tiện phóng và sản xuất vệ tinh khá hợp nhất, với năm công ty hàng đầu chiếm 89,17%. Các công ty lớn trong thị trường này là Airbus SE, Tập đoàn Khoa học và Công nghệ Hàng không Vũ trụ Trung Quốc (CASC), Tập đoàn Lockheed Martin, Maxar Technologies Inc. và Tập đoàn Công nghệ Thám hiểm Không gian (được sắp xếp theo thứ tự bảng chữ cái).

Dẫn đầu thị trường sản xuất và phóng vệ tinh

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

Lockheed Martin Corporation

Maxar Technologies Inc.

Space Exploration Technologies Corp.

Other important companies include Ariane Group, Indian Space Research Organisation (ISRO), Mitsubishi Heavy Industries, Northrop Grumman Corporation, Sierra Nevada Corporation, Thales, The Boeing Company, United Launch Alliance, LLC..

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường về sản xuất và phóng vệ tinh

- Tháng 1 năm 2023 Airbus đã ký hợp đồng với Bộ Quốc phòng Bỉ, công ty này công bố vào tuần trước. Airbus sẽ cung cấp dịch vụ liên lạc vệ tinh chiến thuật cho lực lượng vũ trang trong thời gian 15 năm. Airbus có kế hoạch triển khai dịch vụ liên lạc tần số siêu cao (UHF) mới vào năm 2024 cho lực lượng vũ trang của các quốc gia châu Âu khác và các đồng minh NATO.

- Tháng 11 năm 2022 EchoStar Corporation công bố thỏa thuận sửa đổi với Maxar Technologies để sản xuất vệ tinh EchoStar XXIV, còn được gọi là JUPITER™ 3. Vệ tinh được thiết kế cho bộ phận Hughes Network Systems của EchoStar, đang được sản xuất tại cơ sở của Maxar ở Palo Alto, California.

- Tháng 11 năm 2022 Maxar Technologies đã mua lại công ty phát triển phần mềm và trí tuệ nhân tạo Wovenware. Việc mua lại này bổ sung đáng kể vào khả năng AI và Kỹ thuật phần mềm của Maxar

Báo cáo thị trường phóng và sản xuất vệ tinh - Mục lục

1. TÓM TẮT & KẾT QUẢ CHÍNH

2. BÁO CÁO ƯU ĐÃI

3. GIỚI THIỆU

- 3.1 Giả định nghiên cứu & Định nghĩa thị trường

- 3.2 Phạm vi nghiên cứu

- 3.3 Phương pháp nghiên cứu

4. XU HƯỚNG NGÀNH CHÍNH

- 4.1 Thu nhỏ vệ tinh

- 4.2 Khối lượng vệ tinh

- 4.3 Chủ sở hữu phương tiện phóng

- 4.4 Chi tiêu cho các chương trình không gian

-

4.5 Khung pháp lý

- 4.5.1 Toàn cầu

- 4.5.2 Châu Úc

- 4.5.3 Brazil

- 4.5.4 Canada

- 4.5.5 Trung Quốc

- 4.5.6 Pháp

- 4.5.7 nước Đức

- 4.5.8 Ấn Độ

- 4.5.9 Iran

- 4.5.10 Nhật Bản

- 4.5.11 New Zealand

- 4.5.12 Nga

- 4.5.13 Singapore

- 4.5.14 Hàn Quốc

- 4.5.15 các Tiểu Vương Quốc Ả Rập Thống Nhất

- 4.5.16 Vương quốc Anh

- 4.5.17 Hoa Kỳ

- 4.6 Phân tích chuỗi giá trị và kênh phân phối

5. PHÂN PHỐI THỊ TRƯỜNG (bao gồm quy mô thị trường tính theo Giá trị tính bằng USD, Dự báo đến năm 2029 và phân tích triển vọng tăng trưởng)

-

5.1 Ứng dụng

- 5.1.1 Giao tiếp

- 5.1.2 Quan sát trái đất

- 5.1.3 dẫn đường

- 5.1.4 Quan sát không gian

- 5.1.5 Người khác

-

5.2 Khối lượng vệ tinh

- 5.2.1 10-100kg

- 5.2.2 100-500kg

- 5.2.3 500-1000kg

- 5.2.4 Dưới 10Kg

- 5.2.5 trên 1000kg

-

5.3 Lớp quỹ đạo

- 5.3.1 ĐỊA LÝ

- 5.3.2 SƯ TỬ

- 5.3.3 CỦA TÔI

-

5.4 Khởi động xe Mtow

- 5.4.1 Nặng

- 5.4.2 Ánh sáng

- 5.4.3 Trung bình

-

5.5 Người dùng cuối

- 5.5.1 Thuộc về thương mại

- 5.5.2 Chính phủ quân sự

- 5.5.3 Khác

-

5.6 Hệ thống con vệ tinh

- 5.6.1 Phần cứng đẩy và chất đẩy

- 5.6.2 Bus vệ tinh & hệ thống con

- 5.6.3 Mảng năng lượng mặt trời & phần cứng điện

- 5.6.4 Cấu trúc, Khai thác & Cơ chế

-

5.7 Công nghệ đẩy

- 5.7.1 Điện

- 5.7.2 Dựa trên khí đốt

- 5.7.3 Nhiên liệu lỏng

-

5.8 Vùng đất

- 5.8.1 Châu á Thái Bình Dương

- 5.8.1.1 Theo quốc gia

- 5.8.1.1.1 Châu Úc

- 5.8.1.1.2 Trung Quốc

- 5.8.1.1.3 Ấn Độ

- 5.8.1.1.4 Nhật Bản

- 5.8.1.1.5 New Zealand

- 5.8.1.1.6 Singapore

- 5.8.1.1.7 Hàn Quốc

- 5.8.2 Châu Âu

- 5.8.2.1 Theo quốc gia

- 5.8.2.1.1 Pháp

- 5.8.2.1.2 nước Đức

- 5.8.2.1.3 Nga

- 5.8.2.1.4 Vương quốc Anh

- 5.8.3 Bắc Mỹ

- 5.8.3.1 Theo quốc gia

- 5.8.3.1.1 Canada

- 5.8.3.1.2 Hoa Kỳ

- 5.8.4 Phần còn lại của thế giới

- 5.8.4.1 Theo quốc gia

- 5.8.4.1.1 Brazil

- 5.8.4.1.2 Iran

- 5.8.4.1.3 Ả Rập Saudi

- 5.8.4.1.4 các Tiểu Vương Quốc Ả Rập Thống Nhất

- 5.8.4.1.5 Phần còn lại của thế giới

6. CẢNH BÁO CẠNH TRANH

- 6.1 Những bước đi chiến lược quan trọng

- 6.2 Phân tích thị phần

- 6.3 Cảnh quan công ty

-

6.4 Hồ sơ công ty (bao gồm Tổng quan cấp độ toàn cầu, Tổng quan cấp độ thị trường, Phân khúc kinh doanh cốt lõi, Tài chính, Số lượng nhân viên, Thông tin chính, Xếp hạng thị trường, Thị phần, Sản phẩm và dịch vụ cũng như Phân tích những phát triển gần đây).

- 6.4.1 Airbus SE

- 6.4.2 Ariane Group

- 6.4.3 China Aerospace Science and Technology Corporation (CASC)

- 6.4.4 Indian Space Research Organisation (ISRO)

- 6.4.5 Lockheed Martin Corporation

- 6.4.6 Maxar Technologies Inc.

- 6.4.7 Mitsubishi Heavy Industries

- 6.4.8 Northrop Grumman Corporation

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Space Exploration Technologies Corp.

- 6.4.11 Thales

- 6.4.12 The Boeing Company

- 6.4.13 United Launch Alliance, LLC.

7. CÁC CÂU HỎI CHIẾN LƯỢC CHÍNH DÀNH CHO CEO SATELLITE

8. RUỘT THỪA

-

8.1 Tổng quan toàn cầu

- 8.1.1 Tổng quan

- 8.1.2 Khung năm lực lượng của Porter

- 8.1.3 Phân tích chuỗi giá trị toàn cầu

- 8.1.4 Động lực thị trường (DRO)

- 8.2 Nguồn & Tài liệu tham khảo

- 8.3 Danh sách bảng & hình

- 8.4 Thông tin chi tiết chính

- 8.5 Gói dữ liệu

- 8.6 Bảng chú giải thuật ngữ

Phân đoạn ngành công nghiệp sản xuất và phóng vệ tinh

Thông tin liên lạc, Quan sát Trái đất, Điều hướng, Quan sát Không gian, Các nội dung khác được bao gồm dưới dạng các phân đoạn theo Ứng dụng. 10-100kg, 100-500kg, 500-1000kg, Dưới 10 Kg, trên 1000kg được phân chia thành các phân đoạn theo Khối lượng Vệ tinh. GEO, LEO, MEO được phân chia thành các phân đoạn theo Lớp Quỹ đạo. Nặng, Nhẹ, Trung bình được Launch Vehicle Mtow trình bày thành các phân đoạn. Thương mại, Quân sự Chính phủ được Người dùng cuối bao gồm dưới dạng phân khúc. Phần cứng và chất đẩy đẩy, Bus vệ tinh Hệ thống phụ, Mảng năng lượng mặt trời Phần cứng điện, Cấu trúc, Dây nịt Cơ chế được Hệ thống phụ vệ tinh bao gồm thành các phân đoạn. Nhiên liệu điện, khí đốt, nhiên liệu lỏng được Propulsion Tech phân chia thành các phân khúc. Châu Á-Thái Bình Dương, Châu Âu, Bắc Mỹ được chia thành các phân khúc theo Khu vực.

- Một vệ tinh hoặc tàu vũ trụ thường được đặt vào một trong nhiều quỹ đạo đặc biệt quanh Trái đất hoặc có thể được phóng vào một hành trình liên hành tinh dựa trên ứng dụng dự định của nó. Trong số ba loại quỹ đạo, đó là Quỹ đạo Trái đất thấp (LEO), Quỹ đạo địa tĩnh (GEO) và Quỹ đạo Trái đất trung bình (MEO), LEO dường như được lựa chọn rộng rãi nhất vì nó gần Trái đất.

- Nhiều vệ tinh thời tiết và truyền thông có xu hướng có quỹ đạo Trái đất cao, cách xa bề mặt nhất. Các vệ tinh trên quỹ đạo tầm trung của Trái đất bao gồm các vệ tinh dẫn đường và vệ tinh chuyên dụng được thiết kế để giám sát một khu vực cụ thể. Hầu hết các vệ tinh khoa học, bao gồm cả Hệ thống quan sát Trái đất của NASA, đều ở quỹ đạo Trái đất thấp.

- Các vệ tinh khác nhau được sản xuất và phóng có những ứng dụng khác nhau. Trong giai đoạn 2017-2022, trong số 56 vệ tinh được phóng lên quỹ đạo MEO, hầu hết đều được chế tạo cho mục đích Điều hướng/Định vị Toàn cầu. Hầu hết trong số 133 vệ tinh trên quỹ đạo GEO đều được triển khai cho mục đích liên lạc và quan sát Trái đất. Hơn 4.025 vệ tinh LEO được sản xuất và phóng trong cùng thời kỳ thuộc sở hữu của nhiều quốc gia khác nhau trên toàn cầu.

- Việc sử dụng vệ tinh ngày càng tăng trong các lĩnh vực như trí tuệ điện tử, khoa học/khí tượng trái đất, chụp ảnh laser, chụp ảnh quang học và khí tượng học dự kiến sẽ thúc đẩy nhu cầu phát triển vệ tinh trong giai đoạn dự báo.

| Giao tiếp |

| Quan sát trái đất |

| dẫn đường |

| Quan sát không gian |

| Người khác |

| 10-100kg |

| 100-500kg |

| 500-1000kg |

| Dưới 10Kg |

| trên 1000kg |

| ĐỊA LÝ |

| SƯ TỬ |

| CỦA TÔI |

| Nặng |

| Ánh sáng |

| Trung bình |

| Thuộc về thương mại |

| Chính phủ quân sự |

| Khác |

| Phần cứng đẩy và chất đẩy |

| Bus vệ tinh & hệ thống con |

| Mảng năng lượng mặt trời & phần cứng điện |

| Cấu trúc, Khai thác & Cơ chế |

| Điện |

| Dựa trên khí đốt |

| Nhiên liệu lỏng |

| Châu á Thái Bình Dương | Theo quốc gia | Châu Úc |

| Trung Quốc | ||

| Ấn Độ | ||

| Nhật Bản | ||

| New Zealand | ||

| Singapore | ||

| Hàn Quốc | ||

| Châu Âu | Theo quốc gia | Pháp |

| nước Đức | ||

| Nga | ||

| Vương quốc Anh | ||

| Bắc Mỹ | Theo quốc gia | Canada |

| Hoa Kỳ | ||

| Phần còn lại của thế giới | Theo quốc gia | Brazil |

| Iran | ||

| Ả Rập Saudi | ||

| các Tiểu Vương Quốc Ả Rập Thống Nhất | ||

| Phần còn lại của thế giới |

| Ứng dụng | Giao tiếp | ||

| Quan sát trái đất | |||

| dẫn đường | |||

| Quan sát không gian | |||

| Người khác | |||

| Khối lượng vệ tinh | 10-100kg | ||

| 100-500kg | |||

| 500-1000kg | |||

| Dưới 10Kg | |||

| trên 1000kg | |||

| Lớp quỹ đạo | ĐỊA LÝ | ||

| SƯ TỬ | |||

| CỦA TÔI | |||

| Khởi động xe Mtow | Nặng | ||

| Ánh sáng | |||

| Trung bình | |||

| Người dùng cuối | Thuộc về thương mại | ||

| Chính phủ quân sự | |||

| Khác | |||

| Hệ thống con vệ tinh | Phần cứng đẩy và chất đẩy | ||

| Bus vệ tinh & hệ thống con | |||

| Mảng năng lượng mặt trời & phần cứng điện | |||

| Cấu trúc, Khai thác & Cơ chế | |||

| Công nghệ đẩy | Điện | ||

| Dựa trên khí đốt | |||

| Nhiên liệu lỏng | |||

| Vùng đất | Châu á Thái Bình Dương | Theo quốc gia | Châu Úc |

| Trung Quốc | |||

| Ấn Độ | |||

| Nhật Bản | |||

| New Zealand | |||

| Singapore | |||

| Hàn Quốc | |||

| Châu Âu | Theo quốc gia | Pháp | |

| nước Đức | |||

| Nga | |||

| Vương quốc Anh | |||

| Bắc Mỹ | Theo quốc gia | Canada | |

| Hoa Kỳ | |||

| Phần còn lại của thế giới | Theo quốc gia | Brazil | |

| Iran | |||

| Ả Rập Saudi | |||

| các Tiểu Vương Quốc Ả Rập Thống Nhất | |||

| Phần còn lại của thế giới | |||

Định nghĩa thị trường

- Ứng dụng - Các ứng dụng hoặc mục đích khác nhau của vệ tinh được phân loại thành thông tin liên lạc, quan sát trái đất, quan sát không gian, điều hướng và các mục đích khác. Các mục đích được liệt kê là những mục đích do người điều hành vệ tinh tự báo cáo.

- Người dùng cuối - Người dùng chính hoặc người dùng cuối của vệ tinh được mô tả là dân sự (học thuật, nghiệp dư), thương mại, chính phủ (khí tượng, khoa học, v.v.), quân sự. Vệ tinh có thể được sử dụng đa dạng, cho cả ứng dụng thương mại và quân sự.

- Phóng xe MTOW - Xe phóng MTOW (trọng lượng cất cánh tối đa) là trọng lượng tối đa của xe phóng trong quá trình cất cánh, bao gồm trọng lượng của tải trọng, thiết bị và nhiên liệu.

- Lớp quỹ đạo - Quỹ đạo vệ tinh được chia thành ba loại lớn là GEO, LEO và MEO. Các vệ tinh trong quỹ đạo hình elip có các đỉnh và cận điểm khác nhau đáng kể và được phân loại các quỹ đạo vệ tinh có độ lệch tâm 0,14 trở lên là hình elip.

- Công nghệ đẩy - Trong phân khúc này, các loại hệ thống đẩy vệ tinh khác nhau đã được phân loại thành hệ thống đẩy dựa trên điện, nhiên liệu lỏng và khí đốt.

- Khối lượng vệ tinh - Trong phân khúc này, các loại hệ thống đẩy vệ tinh khác nhau đã được phân loại thành hệ thống đẩy dựa trên điện, nhiên liệu lỏng và khí đốt.

- Hệ thống con vệ tinh - Tất cả các thành phần và hệ thống con bao gồm động cơ đẩy, xe buýt, tấm pin mặt trời và phần cứng khác của vệ tinh đều thuộc phân khúc này.

Phương Pháp Nghiên Cứu

Mordor Intelligence tuân theo phương pháp bốn bước trong tất cả các báo cáo của chúng tôi.

- Bước 1 Xác định các biến chính: Để xây dựng một phương pháp dự báo mạnh mẽ, các biến số và yếu tố được xác định ở Bước 1 được kiểm tra dựa trên các số liệu lịch sử có sẵn của thị trường. Thông qua một quá trình lặp đi lặp lại, các biến số cần thiết cho dự báo thị trường được thiết lập và mô hình được xây dựng trên cơ sở các biến số này.

- Bước 2 Xây dựng mô hình thị trường: Ước tính quy mô thị trường cho các năm lịch sử và dự báo đã được cung cấp dưới dạng doanh thu và khối lượng. Để chuyển đổi doanh số sang số lượng, giá bán trung bình (ASP) được giữ không đổi trong suốt thời gian dự báo cho mỗi quốc gia và lạm phát không phải là một phần của việc định giá.

- Bước 3 Xác thực và hoàn thiện: Trong bước quan trọng này, tất cả các số liệu thị trường, biến số và nhận định của nhà phân tích đều được xác thực thông qua mạng lưới rộng khắp các chuyên gia nghiên cứu chính từ thị trường được nghiên cứu. Những người trả lời được lựa chọn theo các cấp độ và chức năng để tạo ra một bức tranh tổng thể về thị trường được nghiên cứu.

- Bước 4 Kết quả nghiên cứu: Báo cáo tổng hợp, nhiệm vụ tư vấn tùy chỉnh, cơ sở dữ liệu và nền tảng đăng ký.