Phân tích thị trường bất động sản nhà ở Indonesia

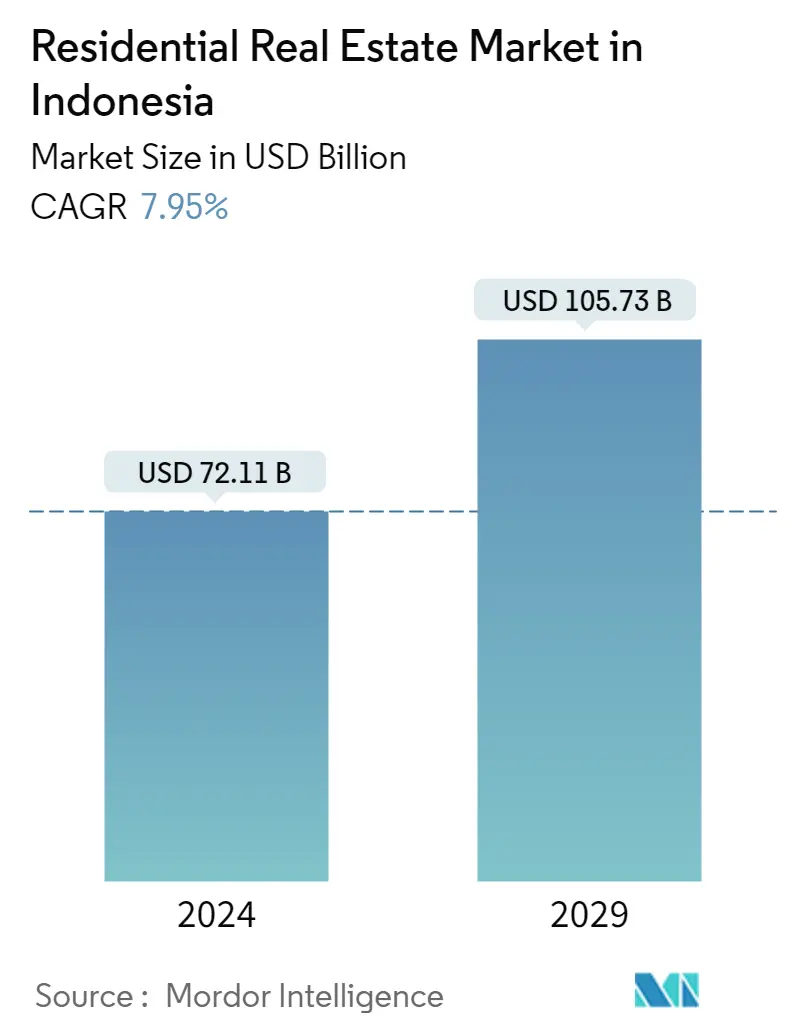

Thị trường Bất động sản Nhà ở ở Indonesia Quy mô thị trường ước tính đạt 72,11 tỷ USD vào năm 2024 và dự kiến sẽ đạt 105,73 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 7,95% trong giai đoạn dự báo (2024-2029).

Cuộc khủng hoảng đại dịch COVID-19 đã gây sốc nặng nề cho lĩnh vực bất động sản nhà ở, điều này có thể có ý nghĩa quan trọng đối với sự ổn định tài chính vĩ mô trong tương lai do quy mô lớn của ngành và mối liên kết chặt chẽ của nó với nền kinh tế thực. Sử dụng một phương pháp mới, bài viết này định lượng các lỗ hổng trong khu vực dân cư và phân tích các công cụ chính sách sẵn có để giảm thiểu rủi ro liên quan.

Nhu cầu về thị trường nhà ở dự kiến sẽ được thúc đẩy bởi thành phần nhân khẩu học thuận lợi, đô thị hóa ngày càng tăng, thu nhập bình quân đầu người ngày càng tăng và dân số trẻ đáng kể ở quốc gia này sẽ trở thành những người mua nhà lần đầu trong vài năm tới. Trong khi đó, ngày càng có nhiều chủ đầu tư tập trung xây dựng những căn hộ bình dân ở phân khúc trung - thấp nhắm đến người mua nhà thực sự. Điều này cũng làm tăng thêm sự cạnh tranh giữa các sản phẩm như vậy và dự kiến sẽ tiếp tục trong tương lai gần.

Indonesia dự kiến trở thành một cường quốc kinh tế mới ở Đông Nam Á, thu hút nhiều nhà đầu tư cá nhân và tập đoàn từ nước ngoài. Ngày càng có nhiều người mua nước ngoài, đặc biệt là từ Trung Quốc, nhận thấy cơ hội đầu tư vào thị trường bất động sản Indonesia. Cuộc khảo sát giá bất động sản nhà ở mới nhất do Ngân hàng Indonesia thực hiện cho thấy mức tăng giá bất động sản nhà ở vừa phải trong quý 3 năm 2021, được xác nhận bằng mức tăng 1,41% (yoy) trong Chỉ số giá bất động sản nhà ở (RPPI), giảm tốc từ 1,49% (yoy) trong kỳ trước.

Xu hướng thị trường bất động sản nhà ở Indonesia

Jakarta đang nổi lên như một thị trường cho thuê hàng đầu

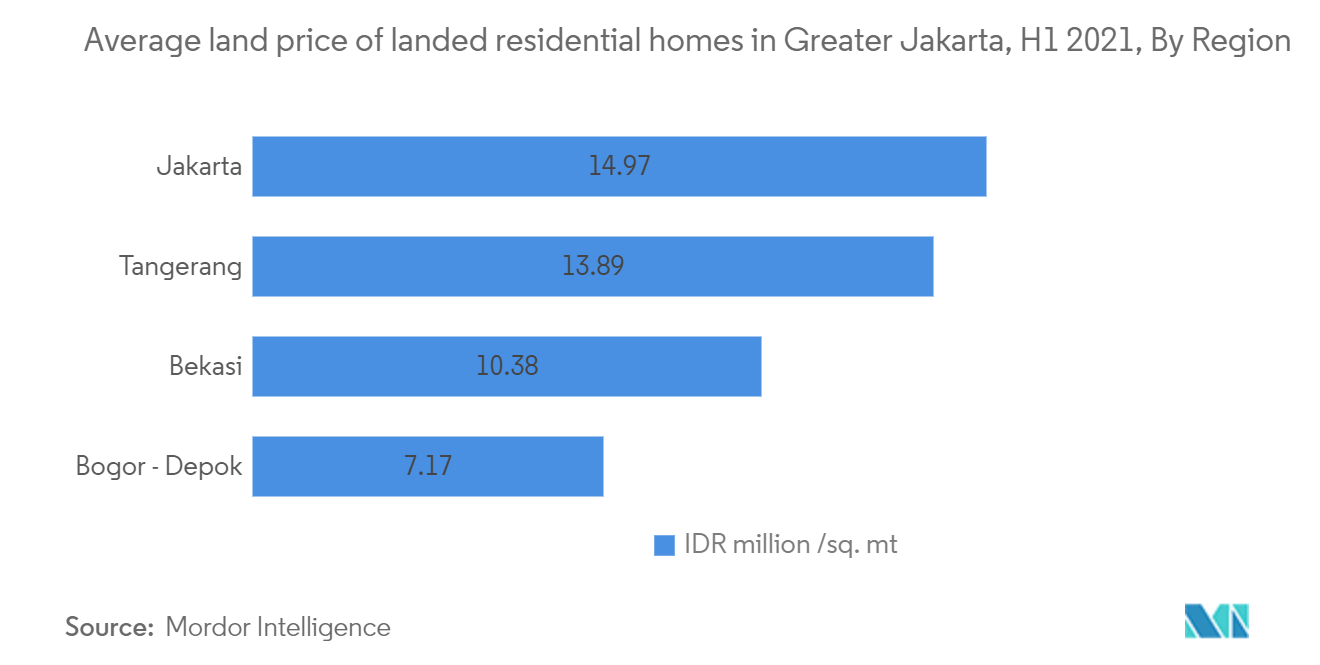

Bất chấp sự tăng trưởng nhanh chóng của thị trường bất động sản Indonesia trong những năm gần đây, nhà ở và căn hộ vẫn thuộc loại rẻ nhất trong khu vực. Theo ước tính của thị trường, giá trung bình cho một bất động sản rộng 120 m2 ở Jakarta là 2.692 USD/m2, rẻ hơn đáng kể so với các vị trí đắc địa ở Malaysia, Campuchia, Philippines và Thái Lan. Thu nhập khả dụng ngày càng tăng và sự di cư của người Indonesia đến Jakarta để tìm kiếm việc làm tốt hơn khiến Jakarta trở thành thị trường cho thuê hấp dẫn đối với cả người mua và nhà đầu tư. Theo báo cáo, Indonesia nằm trong danh sách các quốc gia có tài sản mua để cho thuê mang lại lợi nhuận cao nhất.

Các ưu đãi của Chính phủ dự kiến sẽ thúc đẩy xu hướng xây dựng nhà ở trong nước

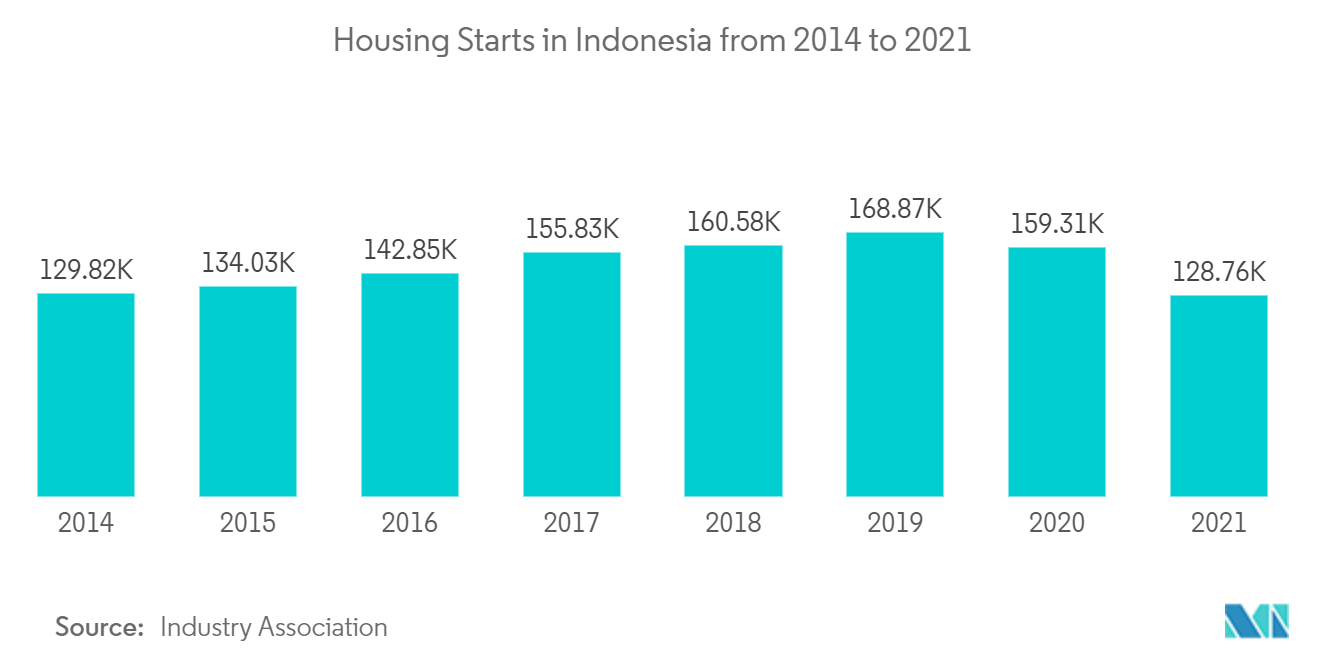

Theo ước tính, tỷ lệ khởi công xây dựng khu dân cư ở Indonesia đã giảm gần 10% so với năm 2021 so với năm 2020. Năm 2020, số lượng nhà ở mới khởi công giảm 5,6% so với năm 2019. Bất động sản nhỏ dẫn đầu nhu cầu tăng vọt, tiếp theo là nhà trung bình và nhà lớn. Để đáp ứng nhu cầu bất động sản, chính phủ Indonesia đã áp dụng một số biện pháp, chẳng hạn như giảm lãi suất cơ bản, ưu đãi thuế cho REITs của Indonesia, nới lỏng các hạn chế đối với quyền sở hữu cá nhân nước ngoài và tăng tỷ lệ cho vay trên giá trị.

Chính phủ cũng tăng ngưỡng giá đối với thuế bất động sản hạng sang để khuyến khích mua nhà ở Indonesia. Thuế 20% hiện sẽ chỉ được áp dụng cho bất kỳ giao dịch mua bất động sản hoặc căn hộ nào trị giá ít nhất 30 tỷ IDR (2,10 triệu USD). Sự hỗ trợ của chính phủ cho lĩnh vực xây dựng nhà ở dự kiến sẽ làm tăng doanh số bán bất động sản trong nước trong giai đoạn dự báo.

Tổng quan về ngành bất động sản nhà ở Indonesia

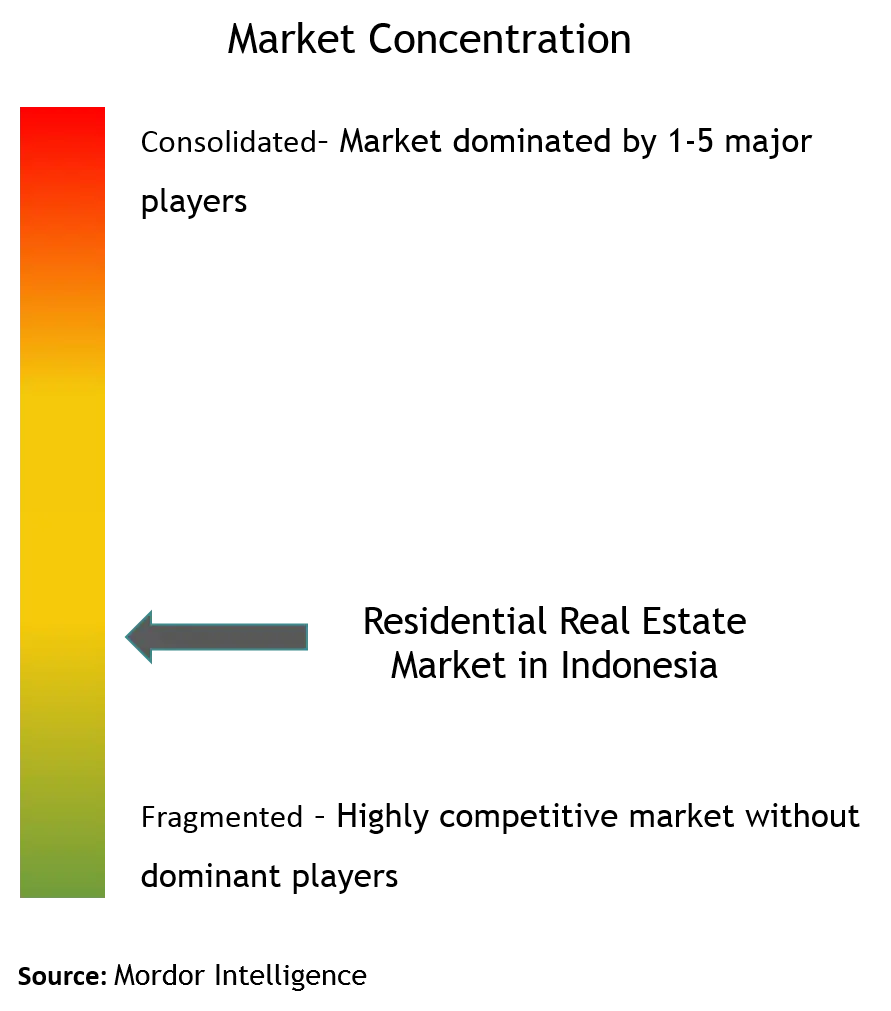

Thị trường bất động sản nhà ở Indonesia có tính cạnh tranh cao. Thị trường bị phân mảnh cao. Một số công ty lớn có mặt trên thị trường bao gồm Agung Podomoro Land, Sinar Mas Land, Ciptura Group và Tokyu Land Indonesia. Những người chơi cũng đang thích ứng với xu hướng công nghệ, nhờ sự thâm nhập internet ngày càng tăng và sự mở rộng ngày càng tăng của thương mại điện tử.

Dẫn đầu thị trường bất động sản dân cư Indonesia

-

Agung Podomoro Land

-

Lippo Homes

-

Sinar Mas Land

-

Ciputra Group

-

Duta Anggada Realty

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bất động sản nhà ở Indonesia

Tháng 10 năm 2021 Perum Perumnas và PT Perkebunan Nusantara II (PTPN II) đang tập trung hợp tác phát triển một khu dân cư với khái niệm thị trấn mới tích hợp ở Deli Serdang, Bắc Sumatra. Sự hợp tác này sau đó được quản lý bởi một công ty con, đó là PT Propernas Nusa Dua để phát triển khu vực Thành phố Nusa Dua Bekala Mandiri.

Tháng 9 năm 2021 Agung Podomoro ra mắt khu dân cư phức hợp mới nhất Bukit Podomoro Jakarta, mang đến sự bình yên giữa sự hối hả và nhộn nhịp của thủ đô. Dinh thự sang trọng và độc quyền này có diện tích 9,6 ha ở phía đông Jakarta.

Phân khúc ngành bất động sản nhà ở Indonesia

Báo cáo này nhằm mục đích cung cấp một phân tích chi tiết về thị trường bất động sản nhà ở Indonesia. Nó tập trung vào động lực thị trường, xu hướng công nghệ, hiểu biết sâu sắc, các sáng kiến của chính phủ được thực hiện trong lĩnh vực bất động sản nhà ở và tác động của COVID-19 trên thị trường. Ngoài ra, nó còn phân tích những người chơi chính có mặt trên thị trường và bối cảnh cạnh tranh trên thị trường bất động sản nhà ở Indonesia. Thị trường Bất động sản nhà ở ở Indonesia được phân chia theo loại (Chung cư và căn hộ, biệt thự và nhà đất), các thành phố chính (Jakarta, Greater Surabaya, Semarang và phần còn lại của Indonesia). Báo cáo đưa ra quy mô thị trường và dự báo về Giá trị Thị trường Bất động sản Nhà ở Indonesia (Tỷ USD) cho tất cả các phân khúc trên.

| Chung cư và Căn hộ |

| Biệt thự và nhà đất |

| Thủ đô Jakarta |

| Đại Surabaya |

| Semarang |

| Phần còn lại của Indonesia |

| Theo loại | Chung cư và Căn hộ |

| Biệt thự và nhà đất | |

| Theo các thành phố chính | Thủ đô Jakarta |

| Đại Surabaya | |

| Semarang | |

| Phần còn lại của Indonesia |

Câu hỏi thường gặp về nghiên cứu thị trường bất động sản nhà ở Indonesia

Thị trường bất động sản dân cư Indonesia lớn đến mức nào?

Quy mô thị trường bất động sản nhà ở Indonesia dự kiến sẽ đạt 72,11 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 7,95% để đạt 105,73 tỷ USD vào năm 2029.

Quy mô thị trường bất động sản nhà ở Indonesia hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Bất động sản Nhà ở Indonesia dự kiến sẽ đạt 72,11 tỷ USD.

Ai là người chơi chính trong thị trường bất động sản nhà ở Indonesia?

Agung Podomoro Land, Lippo Homes, Sinar Mas Land, Ciputra Group, Duta Anggada Realty là những công ty lớn hoạt động trong Thị trường Bất động sản Nhà ở ở Indonesia.

Thị trường Bất động sản Dân cư Indonesia này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Bất động sản Nhà ở Indonesia ước tính là 66,80 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Bất động sản Dân cư Indonesia trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Bất động sản Dân cư Indonesia trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Bất động sản Nhà ở Indonesia

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của thị trường Bất động sản nhà ở Indonesia năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Bất động sản nhà ở Indonesia bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.