Quy mô thị trường bất động sản nhà ở Đức

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

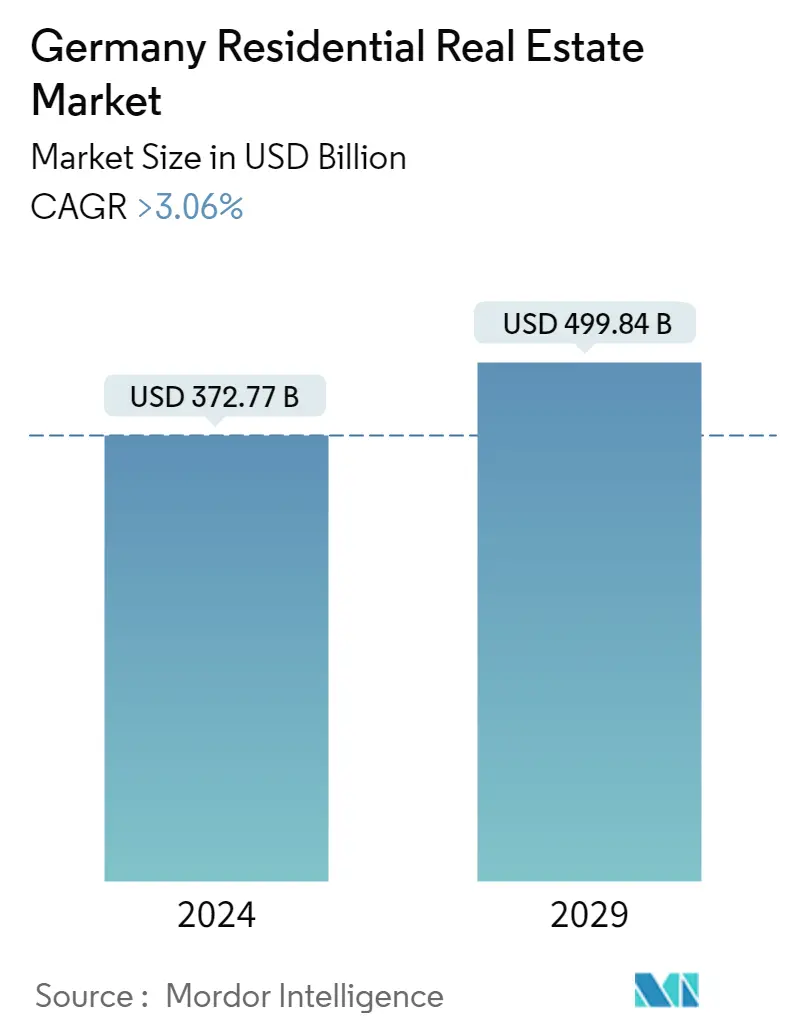

| Quy Mô Thị Trường (2024) | USD 372.77 tỷ |

| Quy Mô Thị Trường (2029) | USD 499.84 tỷ |

| CAGR(2024 - 2029) | > 3.06 % |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường bất động sản nhà ở Đức

Quy mô Thị trường Bất động sản Nhà ở Đức ước tính đạt 372,77 tỷ USD vào năm 2024 và dự kiến sẽ đạt 499,84 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR lớn hơn 3,06% trong giai đoạn dự báo (2024-2029).

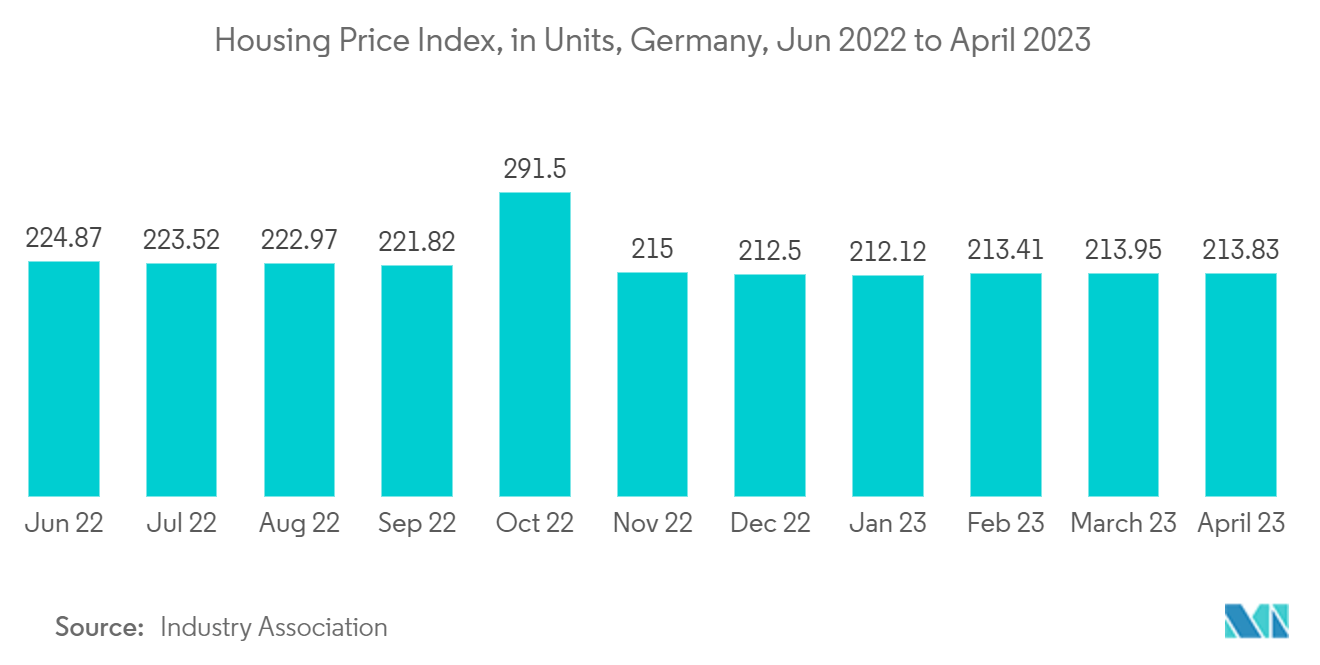

Bất chấp sự mở rộng của thị trường trong thập kỷ trước, nó đã dừng lại vào năm 2022. Chi phí mua hàng tăng nhẹ trong suốt cả năm. Giá giảm bắt đầu từ tháng 7 năm 2022 mặc dù lượng cung thấp, trong số các lý do khác là lãi suất cơ bản của ECB tăng và sau đó lãi suất tăng, mặc dù nửa đầu năm đã chứng kiến sự gia tăng. Do mức độ không chắc chắn cao, các cá nhân, nhà đầu tư và nhà phát triển bất động sản ngày càng thận trọng hơn và đưa ra những nhượng bộ tương ứng về giá mua.

- Mười năm trước được đánh dấu bằng giá thuê và giá mua liên tục tăng, với lợi suất cao nhất đối với bất động sản nhà ở dao động ở mức 2,3% cho đến giữa năm 2022. Tuy nhiên, bắt đầu từ mùa hè, các yếu tố địa chính trị dần làm thị trường chậm lại Chiến tranh Ukraine tác động đáng kể đến nền kinh tế, Ngân hàng Trung ương châu Âu (ECB) dần tăng lãi suất cơ bản, lạm phát đạt mức cao lịch sử gần 10%. Chi phí năng lượng cao, hạn chế về nguồn cung cấp năng lượng, chi phí xây dựng không ngừng tăng và sự không chắc chắn trong tương lai là một trong những yếu tố cản trở tiến độ. Các giao dịch đầu tư rất ít và hoạt động xây dựng cũng giảm mạnh. Vì vậy, mục tiêu của chính phủ liên bang là xây dựng thêm 400.000 ngôi nhà cần thiết mỗi năm đã trở thành hiện thực trong tương lai.

- Thị trường cho thuê nhà ở Đức được quản lý ở những khu vực có thị trường nhà ở cạnh tranh. Chính quyền tiểu bang phải chấp thuận việc chuyển đổi căn hộ cho thuê thành căn hộ có chủ sở hữu sử dụng. Hãm tiền thuê đã được áp dụng, hạn chế việc chủ nhà tăng tiền thuê nhà ở mức 10% so với mức thị trường địa phương. Chuyển đổi xanh là một xu hướng cũng sẽ ảnh hưởng đến thị trường bất động sản Đức trong tương lai. Chính phủ đang tích cực khuyến khích những ngôi nhà tiết kiệm năng lượng vì lĩnh vực xây dựng chiếm khoảng 16% tổng lượng khí thải nhà kính ở Đức. Năm tỷ euro nữa sẽ được cung cấp theo Chương trình hành động tức thời 2022 để thúc đẩy xây dựng các công trình mới, tiết kiệm năng lượng, bao gồm nhà ở xã hội và cải tạo những công trình hiện có. Tuy nhiên, sự hỗ trợ chính trị cũng có thể gây ra vấn đề.

Xu hướng thị trường bất động sản nhà ở Đức

Nhu cầu mạnh mẽ và các hoạt động xây dựng gia tăng để thúc đẩy thị trường

Đức đã phê duyệt việc xây dựng 24.500 ngôi nhà cho đến tháng 3 năm 2023. Theo Văn phòng Thống kê Liên bang (Destatis), điều này thể hiện sự sụt giảm 10.300 giấy phép xây dựng, tương đương 29,6%, so với tháng 3 năm 2022. Kể từ tháng 5 năm 2022, số lượng giấy phép cư trú mới được cấp đã thấp hơn so với cùng tháng năm trước, với mức giảm so với cùng kỳ năm trước đạt 10% kể từ tháng 10 năm 2022 và vượt quá 20% kể từ tháng 1 năm 2023. Vào tháng 3 năm 2007, lần cuối cùng có mức giảm so với cùng kỳ năm trước lớn hơn mức lỗ so với tháng 3 năm 2023 là vào tháng 3 năm 2007 (-46,5% vào tháng 3 năm 2006).

Từ tháng 1 đến tháng 3 năm 2023, 68.700 giấy phép xây dựng nhà ở đã được cấp, giảm 25,7% so với cùng kỳ năm trước (tháng 1 đến tháng 3 năm 2022 92.500 giấy phép xây dựng). Chi phí vật liệu xây dựng cao và tình hình tài chính yếu kém được dự đoán sẽ vẫn là những yếu tố chính dẫn đến sự sụp đổ của các dự án xây dựng. Kết quả bao gồm giấy phép xây dựng nhà mới và nhà ở mới trong các tòa nhà hiện có.

Trong những năm gần đây, cuộc khủng hoảng di cư và tăng trưởng kinh tế mạnh mẽ đã làm tăng thêm nhu cầu vốn đã mạnh mẽ ở nước này. Do đó, những thay đổi cơ cấu có thể dự đoán được, chẳng hạn như tác động về nhân khẩu học, cũng được coi là động lực quan trọng của nhu cầu. Gần đây nhất, phía cung là trở ngại chính cho sự tăng trưởng hơn nữa. Tuy nhiên, sự bất ổn chính trị liên quan đến các nhóm chính phủ mới và áp lực đầu tư cao của nhiều người tham gia thị trường đã thu hút một số chủ sở hữu danh mục đầu tư đưa sản phẩm ra thị trường trong nửa cuối năm nay.

Tình trạng tài chính công có tác động đáng kể đến công trình dân dụng và đầu tư cơ sở hạ tầng là rất quan trọng. Do đầu tư kinh doanh vào các tòa nhà thương mại, bán lẻ và văn phòng giảm, hiệu quả hoạt động của phân khúc phi dân cư vẫn còn khiêm tốn. Trong 12 tháng qua, hầu hết các công ty xây dựng của Đức đều báo cáo kết quả ổn định hoặc tốt hơn một chút. Với môi trường nhu cầu lành tính, tiên lượng về tỷ suất lợi nhuận hiện ổn định và tránh được các cuộc chiến về giá. Tuy nhiên, tình trạng thiếu nguyên liệu dai dẳng và giá cả đầu vào không ổn định vẫn tiếp tục là vấn đề. Nếu không có các điều khoản về leo thang hợp đồng, các nhà xây dựng sẽ gặp khó khăn trong việc chuyển mức tăng giá sang cho khách hàng. Kết quả là tỷ suất lợi nhuận trong tương lai có thể bị ảnh hưởng.

Giá nhà tăng ở Đức ảnh hưởng đến nhu cầu trên thị trường

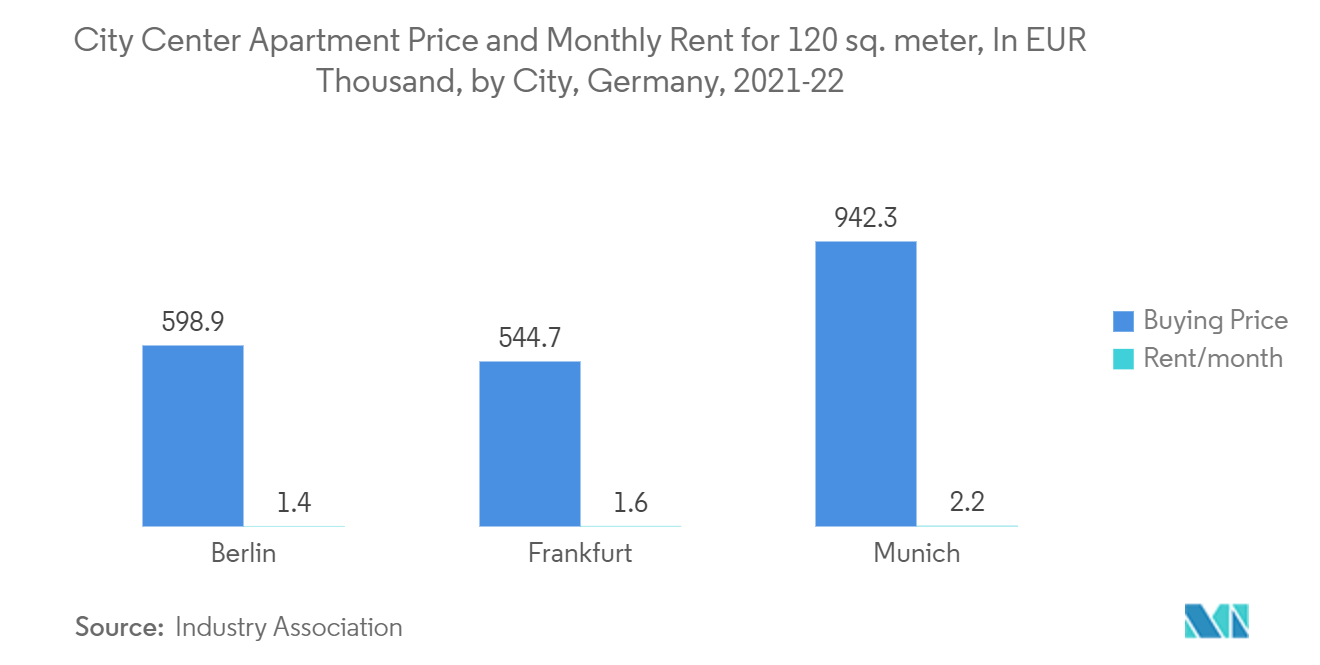

Văn phòng Thống kê Liên bang Đức (StBA) hôm thứ Sáu tuyên bố rằng chi phí nhà ở ở nước này đã giảm mạnh nhất trong một quý trong 16 năm vào quý 4 năm 2022. Lạm phát gia tăng và việc tăng lãi suất ngân hàng để kiềm chế nó được coi là lý do khiến sự chuyển biến bất ngờ. Tin tức này được hỗ trợ bởi dữ liệu cho thấy giá nhà đất ở khu vực thành thị và nông thôn giảm trung bình 3,6%. Một sự sụt giảm tương tự xảy ra trong quý đầu tiên của năm 2007 khi chúng giảm 3,8%. Cho đến khi giảm vào quý 4 năm 2022, giá nhà ở Đức đã tăng kể từ năm 2010. StBA tuyên bố rằng việc giảm giá có thể là do nhu cầu giảm tương tự do chi phí tài chính ngày càng tăng và lạm phát tiếp tục. Giá nhà ở một gia đình và nhà song lập ở thành phố giảm 5,9% trong Quý 4 năm 2021. Giá căn hộ giảm trung bình 1%. Giá nhà ở khu vực nông thôn giảm 5,5%.

Giá nhà (2,9%) và căn hộ (1,6%) giảm ở bảy thành phố đông dân nhất của Đức Berlin, Hamburg, Munich, Cologne, Frankfurt, Stuttgart và Düsseldorf. Tại các vùng nông thôn đông dân cư, giá nhà ở một và hai hộ gia đình tăng 12% trong quý 3 năm 2021 so với năm ngoái. Giá căn hộ chung cư tại các khu vực này tăng 12,3%. Ở những vùng nông thôn có mật độ dân cư thưa thớt hơn, giá nhà ở một và hai gia đình tăng 15,5%, trong khi giá nhà chung cư tăng 11,2%.

Các chuyên gia đã xác định một số lý do khiến giá nhà tiếp tục tăng nhanh như vậy. Trong thập kỷ qua, lãi suất thấp, nhu cầu ngày càng tăng, thiếu cơ hội đầu tư và nền kinh tế mạnh đã góp phần khiến giá nhà ở Đức tăng cao. Chi phí xây dựng cũng tăng đáng kể, với giá vật liệu xây dựng như gỗ, bê tông và thép tăng. Ngành xây dựng đang phải đối mặt với tình trạng thiếu lao động.

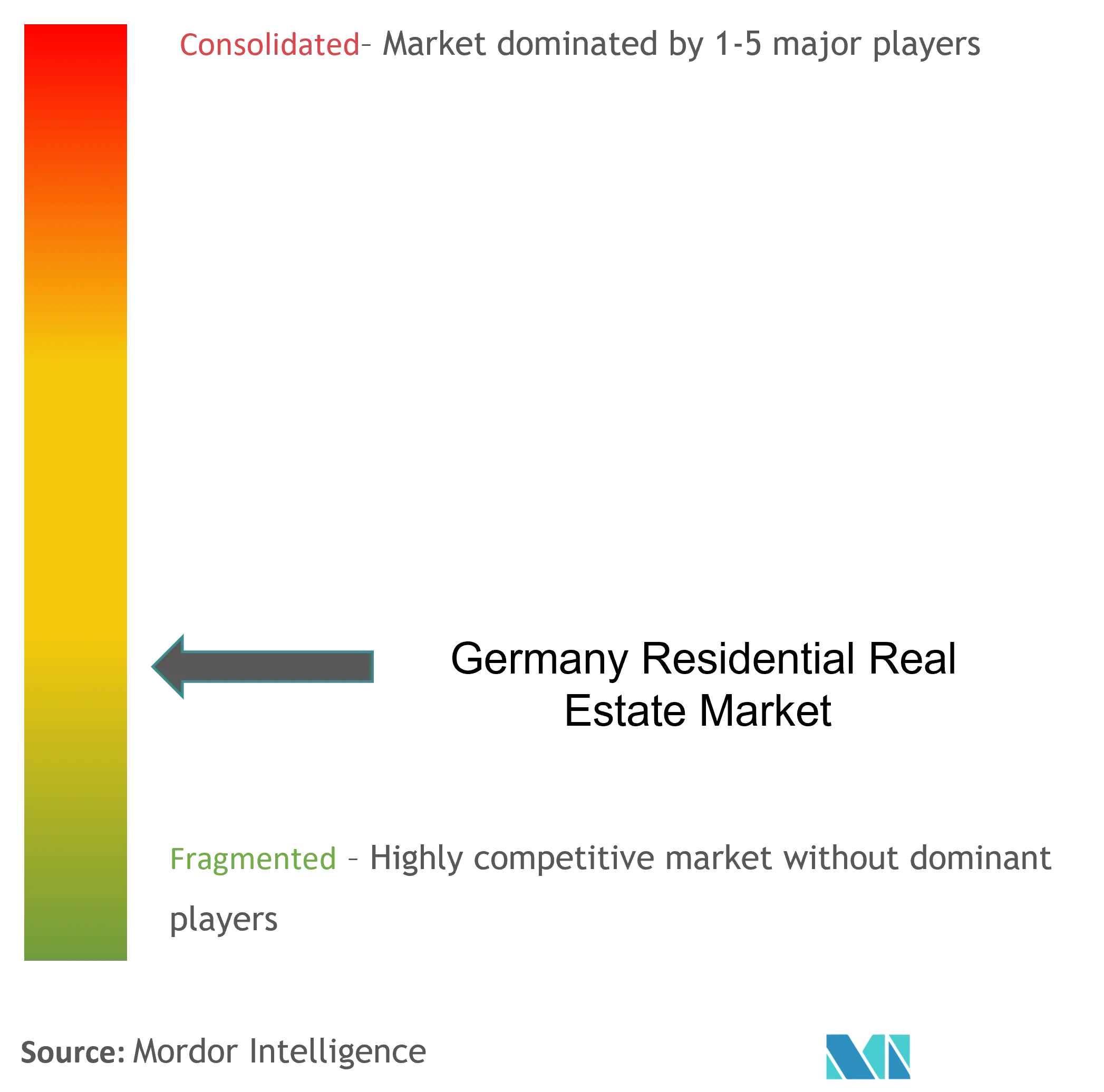

Tổng quan về ngành Bất động sản Nhà ở Đức

Thị trường bất động sản nhà ở Đức đang bị phân mảnh và ngày càng trở nên cạnh tranh. Chi tiêu ngày càng tăng cho cơ sở hạ tầng, các sáng kiến mới của chính phủ nhằm thúc đẩy đầu tư và các công bố dự án mới dự kiến sẽ mang lại sự phát triển chung cho lĩnh vực bất động sản, từ đó có thể nâng cao hơn nữa sự quan tâm của nhiều nhà đầu tư hơn. Một số công ty lớn ở Đức bao gồm Vonovia SE, Deutsche Wohnen SE, SAGA Hamburg, LEG Immobileien SE và Consus Real Estate.

Lãnh đạo thị trường bất động sản dân cư Đức

-

Vonovia SE

-

Deutsche Wohnen SE

-

SAGA Siedlungs-Aktiengesellschaft Hamburg

-

LEG Immobilien SE

-

Consus Real Estate

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bất động sản nhà ở Đức

Tháng 5 năm 2023: Vonovia và CBRE Investment Management đã đồng ý bán 5 tài sản với tổng cộng 1.350 căn hộ ở Berlin, Munich và Frankfurt. Ba trong số những bất động sản này là những công trình mới hoàn thành và đang hoạt động theo hình thức cho thuê. Hai căn còn lại hiện đang được xây dựng, dự kiến hoàn thành vào quý 2 và quý 3 năm 2023.

Tháng 1 năm 2023: Vonovia, một tập đoàn bất động sản của Đức, đang đầu tư vào Gropyus, một nhà phát triển nhà ở sinh thái của Áo. Vonovia, có 1,5 triệu công dân Đức, sẽ dẫn đầu khoản đầu tư loạt B trị giá 100 triệu EUR (106,79 triệu USD) của Gropyus, khoản đầu tư này sẽ được sử dụng để phát triển nhà máy sản xuất nhà lắp ghép sau này ở Richen, Áo. FAM AB, một bên liên quan của Gropyus, cũng đang đầu tư.

Báo cáo thị trường bất động sản nhà ở Đức - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. TÌM HIỂU THỊ TRƯỜNG VÀ ĐỘNG LỰC

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Nhu cầu mạnh mẽ và các hoạt động xây dựng gia tăng để thúc đẩy thị trường

4.2.2 Giá nhà tăng ở Đức ảnh hưởng đến nhu cầu trên thị trường

4.3 Hạn chế thị trường

4.3.1 Môi trường kinh tế yếu kém

4.4 Cơ hội thị trường

4.4.1 Phục hồi cung và cầu nhờ các sáng kiến của Chính phủ

4.5 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.5.1 Sức mạnh thương lượng của nhà cung cấp

4.5.2 Quyền thương lượng của người mua/người tiêu dùng

4.5.3 Mối đe dọa của những người mới

4.5.4 Mối đe dọa của sản phẩm thay thế

4.5.5 Cường độ của sự ganh đua đầy tính canh tranh

4.6 Các sáng kiến và quy định của Chính phủ đối với lĩnh vực bất động sản nhà ở

4.7 Xu hướng mua bất động sản nhà ở - Thông tin chi tiết về kinh tế xã hội và nhân khẩu học

4.8 Những hiểu biết sâu sắc về quy mô cho vay bất động sản và xu hướng cho vay theo giá trị

4.9 Tìm hiểu cơ chế lãi suất cho vay kinh tế tổng hợp và cho vay bất động sản

4.10 Thông tin chuyên sâu về lợi nhuận cho thuê trong phân khúc bất động sản nhà ở

4.11 Những hiểu biết sâu sắc về thâm nhập thị trường vốn và sự hiện diện của REIT trong bất động sản dân cư

4.12 Hiểu biết sâu sắc về hỗ trợ nhà ở giá rẻ được cung cấp bởi chính phủ và quan hệ đối tác công tư

4.13 Hiểu biết sâu sắc về công nghệ bất động sản và các công ty khởi nghiệp hoạt động trong phân khúc bất động sản (Môi giới, truyền thông xã hội, quản lý cơ sở và quản lý tài sản)

4.14 Tác động của COVID-19 đến thị trường

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Theo loại

5.1.1 Biệt thự và Nhà đất

5.1.2 Chung cư và Căn hộ

5.2 Theo các thành phố chính

5.2.1 Béc-lin

5.2.2 Hamburg

5.2.3 Köln

5.2.4 München

5.2.5 Phần còn lại của Đức

6. CẢNH BÁO CẠNH TRANH

6.1 Tổng quan về mức độ tập trung thị trường

6.2 Hồ sơ công ty

6.2.1 Vonovia SE

6.2.2 Deutsche Wohnen SE

6.2.3 SAGA Siedlungs-Aktiengesellschaft Hamburg

6.2.4 LEG Immobilien SE

6.2.5 Consus Real Estate

6.2.6 Degewo

6.2.7 Vivawest

6.2.8 Residia Care Holding GmbH & Co.

6.2.9 Wohnungsbaugenossenschaft Musikwinkel eG (WBG)

6.2.10 ABG Frankfurt Holding*

7. TƯƠNG LAI CỦA THỊ TRƯỜNG

8. RUỘT THỪA

Phân khúc ngành bất động sản nhà ở tại Đức

Bất động sản (đất và bất kỳ tòa nhà nào trên đó) được sử dụng cho mục đích ở thường được gọi là bất động sản nhà ở; Nhà ở dành cho một gia đình là loại hình bất động sản nhà ở phổ biến nhất. Phân tích cơ bản đầy đủ về Thị trường Bất động sản Nhà ở Đức, bao gồm đánh giá nền kinh tế và đóng góp của các ngành trong nền kinh tế, tổng quan thị trường, ước tính quy mô thị trường cho các phân khúc chính và xu hướng mới nổi trong các phân khúc thị trường, động lực thị trường và xu hướng địa lý , và tác động của COVID-19 được đưa vào báo cáo.

Thị trường bất động sản nhà ở ở Đức được phân chia theo loại (biệt thự và nhà liền kề, chung cư và căn hộ) và các thành phố trọng điểm (Berlin, Hamburg, Cologne, Munich và Phần còn lại của Đức). Báo cáo đưa ra quy mô thị trường và dự báo về giá trị (USD) cho tất cả các phân khúc trên.

| Theo loại | ||

| ||

|

| Theo các thành phố chính | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường bất động sản nhà ở Đức

Thị trường bất động sản dân cư Đức lớn đến mức nào?

Quy mô Thị trường Bất động sản Dân cư Đức dự kiến sẽ đạt 372,77 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR lớn hơn 3,06% để đạt 499,84 tỷ USD vào năm 2029.

Quy mô thị trường bất động sản nhà ở Đức hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Bất động sản Nhà ở Đức dự kiến sẽ đạt 372,77 tỷ USD.

Ai là người chơi chính trong thị trường bất động sản nhà ở Đức?

Vonovia SE, Deutsche Wohnen SE, SAGA Siedlungs-Aktiengesellschaft Hamburg, LEG Immobilien SE, Consus Real Estate là những công ty lớn hoạt động trên Thị trường Bất động sản Nhà ở Đức.

Thị trường Bất động sản Dân cư Đức này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Bất động sản Nhà ở Đức ước tính đạt 361,70 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Bất động sản Dân cư Đức trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bất động sản Dân cư Đức trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Bất động sản nhà ở tại Đức

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thị trường Bất động sản Nhà ở Đức năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Bất động sản Dân cư ở Đức bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.