Phân tích thị trường bất động sản Ấn Độ

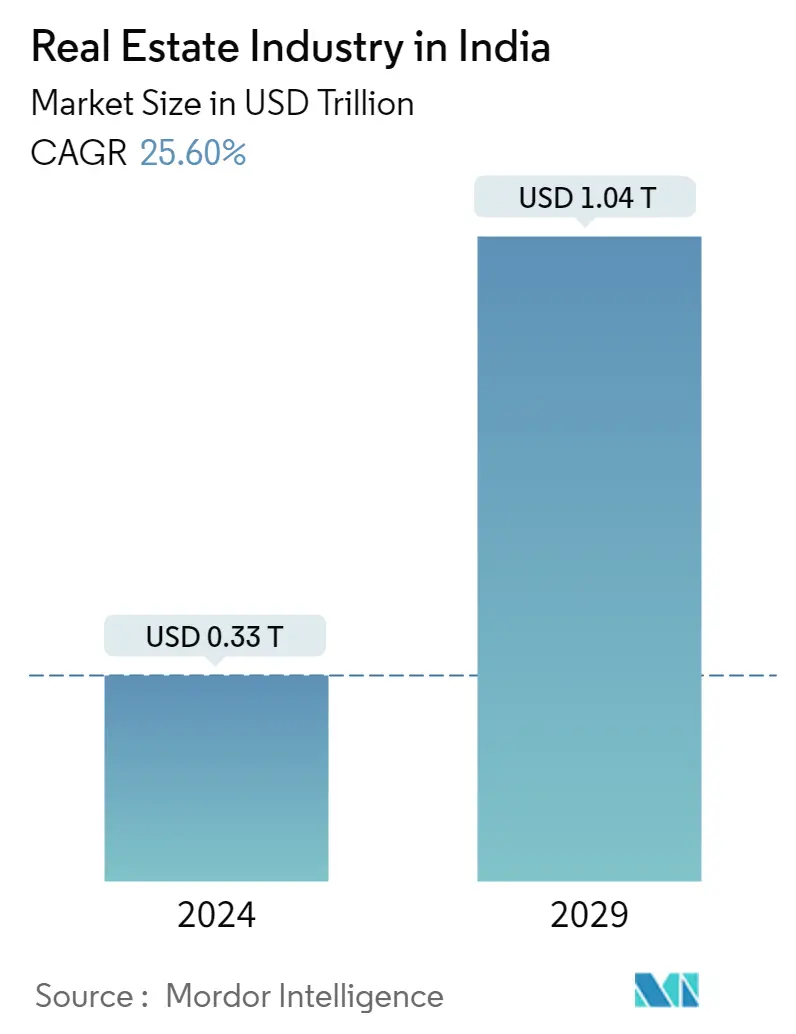

Ngành Bất động sản ở Ấn Độ Quy mô thị trường ước tính đạt 0,33 nghìn tỷ USD vào năm 2024 và dự kiến sẽ đạt 1,04 nghìn tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 25,60% trong giai đoạn dự báo (2024-2029).

- Thị trường bất động sản nước này bị ảnh hưởng bởi đại dịch Covid-19. Ngoài ra, khu vực dân cư bị ảnh hưởng nặng nề nhất khi các biện pháp phong tỏa nghiêm ngặt trên khắp các thành phố lớn ở Ấn Độ đã ảnh hưởng đến doanh số bán nhà do việc đăng ký nhà bị đình chỉ và việc giải ngân khoản vay mua nhà chậm. Tuy nhiên, lĩnh vực này đã phục hồi nhờ doanh số bán nhà tăng, triển khai dự án mới và nhu cầu về không gian văn phòng và thương mại mới, v.v.

- Sự tăng trưởng của lĩnh vực này được bổ sung tốt bởi sự phát triển của môi trường doanh nghiệp và nhu cầu về không gian văn phòng cũng như chỗ ở ở đô thị và bán đô thị. Ngành xây dựng đứng thứ ba trong số 14 ngành chính về tác động trực tiếp, gián tiếp và tác động đến tất cả các lĩnh vực của nền kinh tế.

- Ở Ấn Độ, lĩnh vực bất động sản là lĩnh vực tạo việc làm cao thứ hai, sau lĩnh vực nông nghiệp. Người ta cũng dự đoán rằng lĩnh vực này sẽ thu hút nhiều khoản đầu tư từ người Ấn Độ không cư trú (NRI) hơn, cả trong ngắn hạn và dài hạn. Bengaluru dự kiến sẽ là điểm đến đầu tư bất động sản được ưa chuộng nhất đối với các NRI, tiếp theo là Ahmedabad, Pune, Chennai, Goa, Delhi và Dehradun. Bất động sản bán lẻ, khách sạn và thương mại cũng đang tăng trưởng đáng kể, cung cấp cơ sở hạ tầng rất cần thiết cho nhu cầu ngày càng tăng của Ấn Độ.

- Theo Savills Ấn Độ, nhu cầu bất động sản cho các trung tâm dữ liệu dự kiến sẽ tăng thêm 15-18 triệu m2 vào năm 2025. Nhu cầu về bất động sản nhà ở đã tăng cao do quá trình đô thị hóa gia tăng và thu nhập hộ gia đình tăng cao. Ấn Độ nằm trong số 10 thị trường nhà ở có giá tăng cao nhất trên thế giới. Theo IBEF (Quỹ tài sản thương hiệu Ấn Độ), vốn FDI vào lĩnh vực này (bao gồm cả hoạt động và phát triển xây dựng) đạt 55,18 tỷ USD từ tháng 4 năm 2000 đến tháng 9 năm 2022.

Xu hướng thị trường bất động sản Ấn Độ

Nhu cầu về nhà ở giá rẻ ngày càng tăng

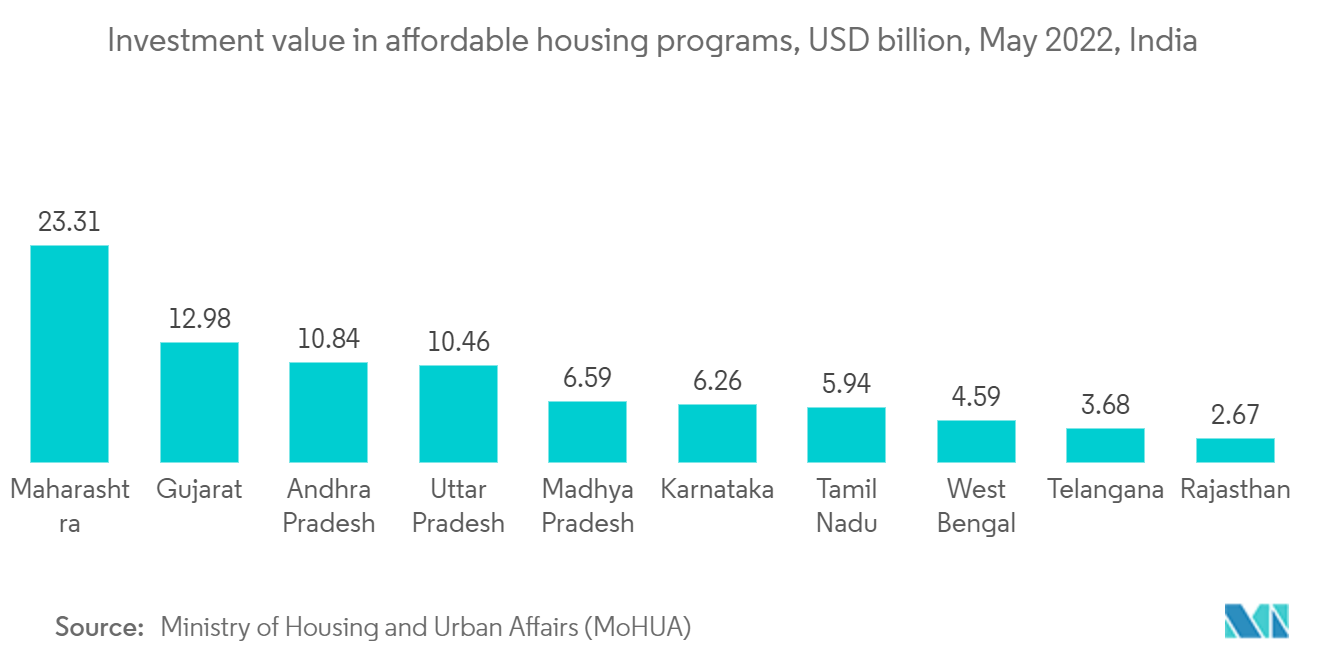

Nhu cầu cao về nhà ở giá rẻ đang thống trị thị trường nhà ở. Tình trạng thiếu nhà ở hiện nay ở khu vực thành thị được Tổ chức Công bằng Thương hiệu Ấn Độ ước tính là 10 triệu căn. Cần thêm 25 triệu đơn vị nhà ở giá rẻ vào năm 2030 để đáp ứng sự gia tăng dân số đô thị của đất nước. Ngành bất động sản đã được hưởng lợi từ việc thúc đẩy chính sách dẫn đến các đạo luật như Cơ quan quản lý bất động sản (RERA), sự ra đời của Quỹ tín thác đầu tư bất động sản (REITs) và các sáng kiến về nhà ở như PMAY (Pradhan-Mantri Awas Yojana) và SWAMIH (Cơ hội đặc biệt để hoàn thành xây dựng các dự án nhà ở có giá cả phải chăng và thu nhập trung bình).

Tính đến ngày 2 tháng 5 năm 2022, hơn một triệu đơn vị nhà ở đã được hoàn thiện trên khắp bang Uttar Pradesh, phía bắc Ấn Độ trong khuôn khổ chương trình nhà ở cho tất cả mọi người (HFA) kể từ năm 2014. Theo Knight Frank, vào năm 2022, hơn 328 nghìn đơn vị nhà ở đã được tung ra thị trường vào năm 2022. thị trường dân cư trên khắp Ấn Độ. Mặc dù có nhu cầu lớn về nhà ở trong nước nhưng số lượng nhà ở mới được chào bán vẫn ở mức tương đối cao trong vài năm qua. Năm 2022, tổng số nhà hoàn thiện tại các khu đô thị của Ấn Độ theo Pradhan Mantri Awas Yojana (PMAY, Kế hoạch Nhà ở của Thủ tướng) đạt 6,5 triệu.

Theo dữ liệu của Ngân hàng HDFC, khả năng chi trả nhà ở ở Ấn Độ là 3,2 trong năm tài chính 2022, bằng với năm trước. Theo Ngân hàng Dự trữ Ấn Độ, trong năm tài chính 2022, các ngân hàng ở Ấn Độ đã ứng trước khoảng 2 nghìn tỷ rupee Ấn Độ (24,44 tỷ USD) cho các khoản cho vay mua nhà gần như đạt đến mức trước Covid. Điều này phản ánh tâm lý mới của người mua nhà khi ngày càng nhiều người Ấn Độ đầu tư vào mua nhà ở.

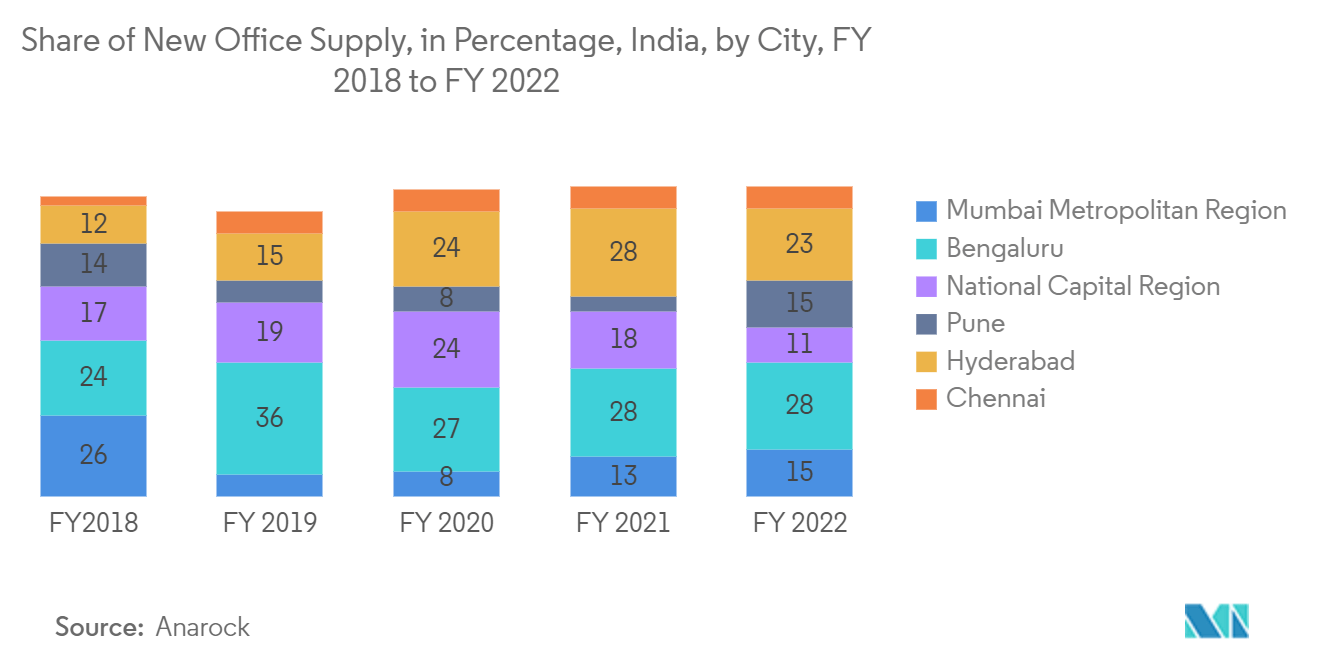

Bất động sản văn phòng chứng kiến sự tăng trưởng béo bở

Thị trường bất động sản văn phòng Ấn Độ đã thúc đẩy sự tăng trưởng của lĩnh vực bất động sản thương mại trong những thập kỷ qua. Bất động sản văn phòng đã đi đầu trong những phát triển này. Từng bị thống trị bởi công nghệ thông tin, không gian văn phòng ngày càng được các lĩnh vực khác thuê như BFSI (ngân hàng, dịch vụ tài chính và bảo hiểm), kỹ thuật, sản xuất, thương mại điện tử và các lĩnh vực hợp tác. Lĩnh vực này luôn có tỷ lệ trống thấp và tỷ lệ hấp thụ cao. Thành phố Bengaluru của Ấn Độ được ước tính là nơi có tỷ lệ hấp thụ ròng cao nhất trong số các không gian văn phòng hạng A ở khu vực Châu Á - Thái Bình Dương. Trong quý đầu tiên của năm 2022, khu thương mại trung tâm (CBD) là khu vực có giá thuê văn phòng đắt nhất ở bang Bengaluru của Ấn Độ, với giá thuê là 144 rupee Ấn Độ (1,76 USD) mỗi foot vuông mỗi tháng, theo Colliers quốc tế.

Đầu tư bất động sản thương mại đã tăng lên nhờ Đạo luật Phát triển và Quy định Bất động sản (RERA) và Quỹ Tín thác Đầu tư Bất động sản (REITs). REIT sở hữu, quản lý và tài trợ cho bất động sản tạo thu nhập. Bất động sản văn phòng đã nổi lên như là lĩnh vực đầu tư phổ biến nhất của các cá nhân có giá trị ròng cao (HNI) ở Ấn Độ và các nhà đầu tư PE quốc tế, những người cùng đại diện cho phần lớn tất cả các khoản đầu tư vốn vào bất động sản Ấn Độ. Các nhà đầu tư thuộc mọi thành phần đều bị thu hút vào ngành này bởi giá cho thuê cao và lợi nhuận tốt hơn. Những ngôi nhà nhỏ hơn và những gia đình đông người hơn đã góp phần vào sự gia tăng không gian làm việc chung và linh hoạt của đất nước.

Theo Colliers International, trong quý 1 năm 2022, khu phức hợp Bandra-Kurla là khu vực có giá thuê văn phòng đắt nhất ở thành phố Mumbai của Ấn Độ, với giá thuê khoảng 276 rupee Ấn Độ (3,36 USD) mỗi foot vuông mỗi mét vuông. tháng. Navi Mumbai cung cấp văn phòng với mức giá thấp nhất khoảng 67 rupee (0,82 USD) mỗi foot vuông mỗi tháng, trong số tất cả các thị trường phụ của Mumbai. Giá thuê trung bình cho không gian thị trường văn phòng ở Mumbai là khoảng 138 rupee (1,68 USD) mỗi foot vuông mỗi tháng.

Tổng quan ngành bất động sản Ấn Độ

Thị trường bất động sản của Ấn Độ rất phân mảnh, có nhiều người tham gia hoạt động trên thị trường. Sự cạnh tranh ngày càng cao giữa các bên tham gia trên thị trường đang tác động đến giá bán và giá đất, càng dẫn đến tình trạng dư cung trên thị trường. Hơn nữa, thị trường bị chi phối bởi một số công ty có thương hiệu toàn Ấn Độ và nhiều công ty địa phương. Một số chủ đầu tư lớn trong nước là Prestige Estates Projects, DLF, Prestige Group, Lodha Group, Oberoi Realty, v.v.

Lãnh đạo thị trường bất động sản Ấn Độ

-

Godrej Properties

-

Prestige Estates Projects Ltd.

-

OBEROI REALTY LIMITED.

-

DLF

-

SOBHA limited

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bất động sản Ấn Độ

- Tháng 5 năm 2022: Tập đoàn Prestige có trụ sở tại Bengaluru đang tiến vào thủ đô tài chính Mumbai và có kế hoạch đầu tư ít nhất 7.500 INR crore (9,06 tỷ USD) trong 45 năm tới để có chỗ đứng trên các thị trường bất động sản quan trọng nhất ở khu vực này. quốc gia. Nó sẽ phát triển cả các dự án dân cư và thương mại ở Mumbai.

- Tháng 10 năm 2022: DLF lớn về bất động sản có kế hoạch triển khai các dự án mới trị giá 3.500 crore INR (4,23 tỷ USD) trong nửa cuối năm tài chính này, chủ yếu ở Gurugram và Panchkula, khi công ty tìm cách khai thác nhu cầu ngày càng tăng. Công ty có kế hoạch triển khai các dự án nhà ở có diện tích khoảng 3 triệu feet vuông.

Phân khúc ngành bất động sản Ấn Độ

Lĩnh vực bất động sản bao gồm nhiều giai đoạn khác nhau của giao dịch bất động sản, chẳng hạn như quá trình phát triển, bán, mua, cho thuê và quản lý trong lĩnh vực công nghiệp, khu dân cư, v.v.

Ngành Bất động sản ở Ấn Độ được phân chia theo Loại bất động sản (Khu dân cư, Văn phòng, Bán lẻ, Khách sạn và Công nghiệp) và Theo các Thành phố Chính (Mumbai, Delhi, Pune, Chennai, Hyderabad và Bangalore). Báo cáo đưa ra quy mô thị trường và dự báo giá trị thị trường bất động sản Ấn Độ (tỷ USD) cho tất cả các phân khúc trên. Hơn nữa, báo cáo cung cấp phân tích cơ bản toàn diện về ngành bất động sản ở Ấn Độ, bao gồm các xu hướng thị trường hiện tại, những hạn chế, cập nhật công nghệ và thông tin chi tiết về các phân khúc khác nhau và bối cảnh cạnh tranh của ngành.

| Khu dân cư |

| Văn phòng |

| Bán lẻ |

| Lòng hiếu khách |

| Công nghiệp |

| Mumbai |

| Delhi |

| Pune |

| Chennai |

| Hyderabad |

| Bangalore |

| Theo loại tài sản | Khu dân cư |

| Văn phòng | |

| Bán lẻ | |

| Lòng hiếu khách | |

| Công nghiệp | |

| Theo các quốc gia chính | Mumbai |

| Delhi | |

| Pune | |

| Chennai | |

| Hyderabad | |

| Bangalore |

Câu hỏi thường gặp về nghiên cứu thị trường bất động sản Ấn Độ

Thị trường bất động sản Ấn Độ lớn đến mức nào?

Quy mô Thị trường Bất động sản Ấn Độ dự kiến sẽ đạt 0,33 nghìn tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 25,60% để đạt 1,04 nghìn tỷ USD vào năm 2029.

Quy mô thị trường bất động sản Ấn Độ hiện nay là gì?

Vào năm 2024, quy mô Thị trường Bất động sản Ấn Độ dự kiến sẽ đạt 0,33 nghìn tỷ USD.

Ai là người chơi chính trong thị trường bất động sản Ấn Độ?

Godrej Properties, Prestige Estates Projects Ltd., OBEROI REALTY LIMITED., DLF, SOBHA limited là những công ty lớn hoạt động trong ngành Bất động sản ở Ấn Độ.

Thị trường Bất động sản Ấn Độ này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Bất động sản Ấn Độ ước tính đạt 265,18 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Bất động sản Ấn Độ trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bất động sản Ấn Độ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Bất động sản ở Ấn Độ

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu Bất động sản năm 2024 ở Ấn Độ do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Bất động sản ở Ấn Độ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.