| Giai Đoạn Nghiên Cứu | 2019-2029 |

| Thể Tích Thị Trường (2024) | 182.36 kilotons |

| Thể Tích Thị Trường (2029) | 223.91 kilotons |

| CAGR | 4.19 % |

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường các nguyên tố đất hiếm

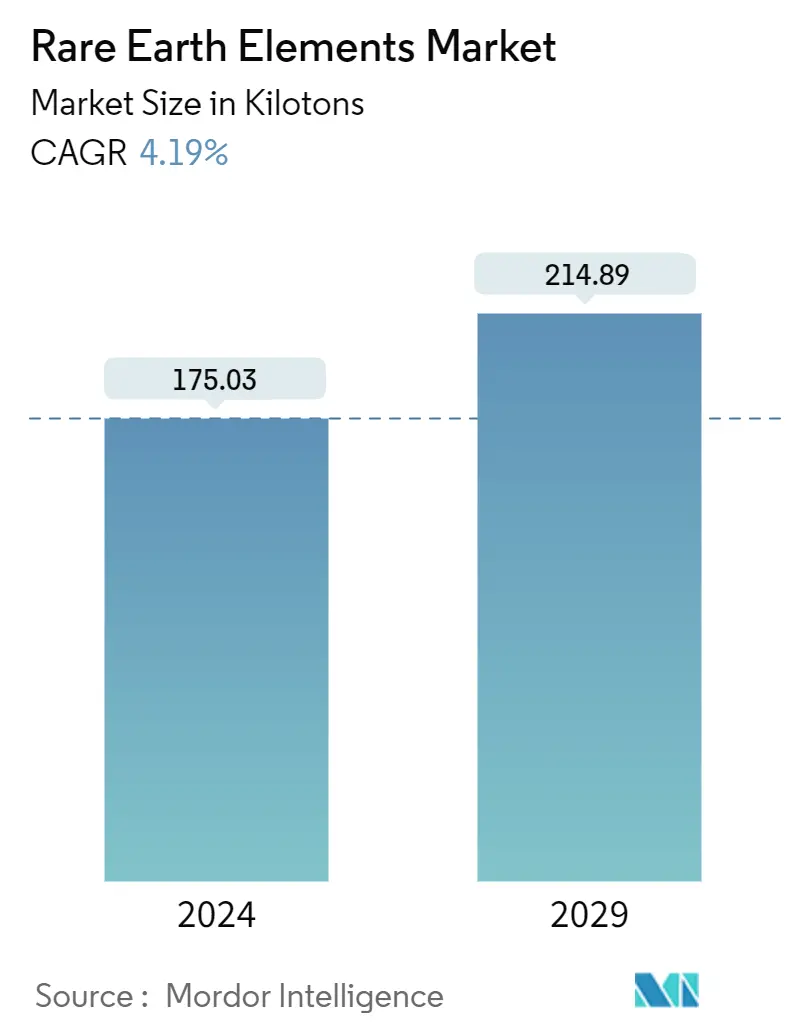

Quy mô Thị trường Nguyên tố Đất hiếm ước tính là 175,03 kiloton vào năm 2024 và dự kiến sẽ đạt 214,89 kiloton vào năm 2029, tăng trưởng với tốc độ CAGR là 4,19% trong giai đoạn dự báo (2024-2029).

COVID-19 đã tác động tiêu cực đến nhu cầu về các nguyên tố đất hiếm khi nhu cầu toàn cầu chứng kiến sự suy giảm sau các hạn chế ngăn chặn nghiêm ngặt trong một thời gian dài. Tuy nhiên, tình hình dần được cải thiện vào năm 2021 với sự hồi phục của nền kinh tế toàn cầu và các hoạt động công nghiệp được nối lại.

- Các yếu tố thúc đẩy sự tăng trưởng của thị trường là nhu cầu cao từ các nền kinh tế mới nổi và sự phụ thuộc vào Công nghệ xanh đối với các nguyên tố Đất hiếm.

- Mặt khác, nguồn cung cấp nguyên tố đất hiếm không nhất quán có thể đóng vai trò là rào cản đối với sự tăng trưởng của thị trường.

- Việc sử dụng scandium ngày càng tăng trong các ứng dụng hàng không vũ trụ có thể sẽ mang lại cơ hội cho thị trường trong giai đoạn dự báo.

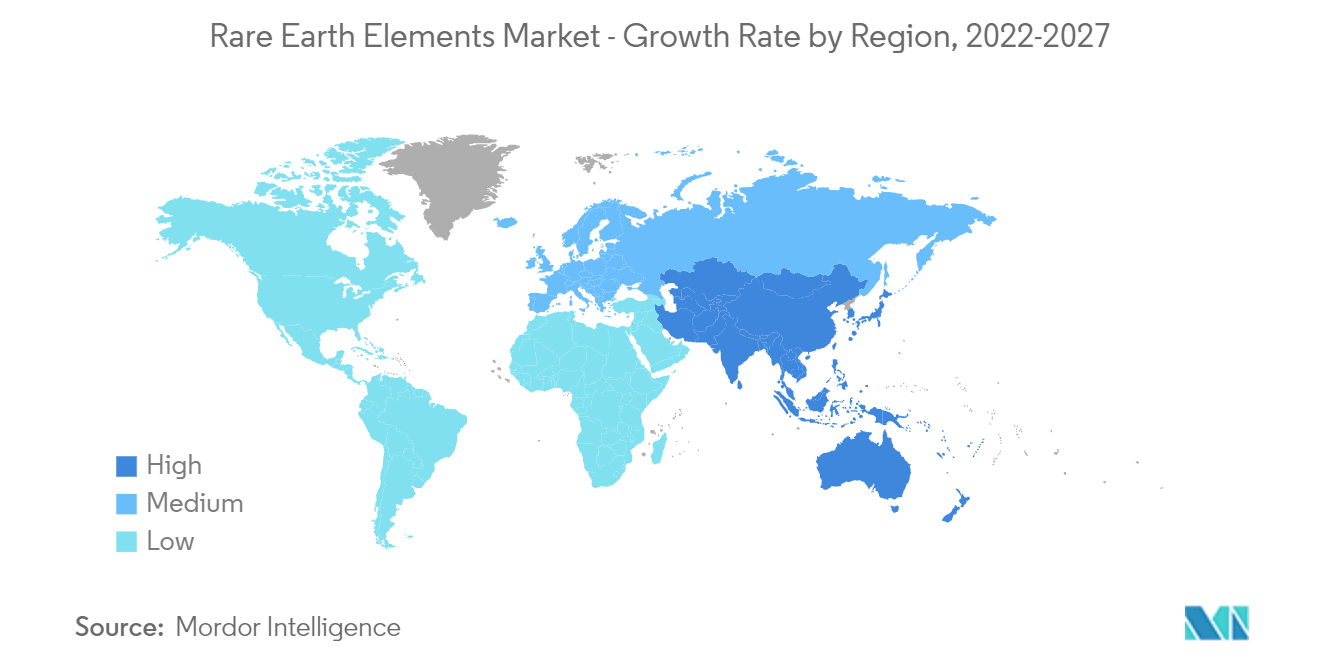

- Châu Á-Thái Bình Dương thống trị thị trường toàn cầu do sản lượng kim loại đất hiếm ngày càng tăng và nhu cầu ngày càng tăng từ các ngành công nghiệp như điện tử tiêu dùng.

Xu hướng thị trường các nguyên tố đất hiếm

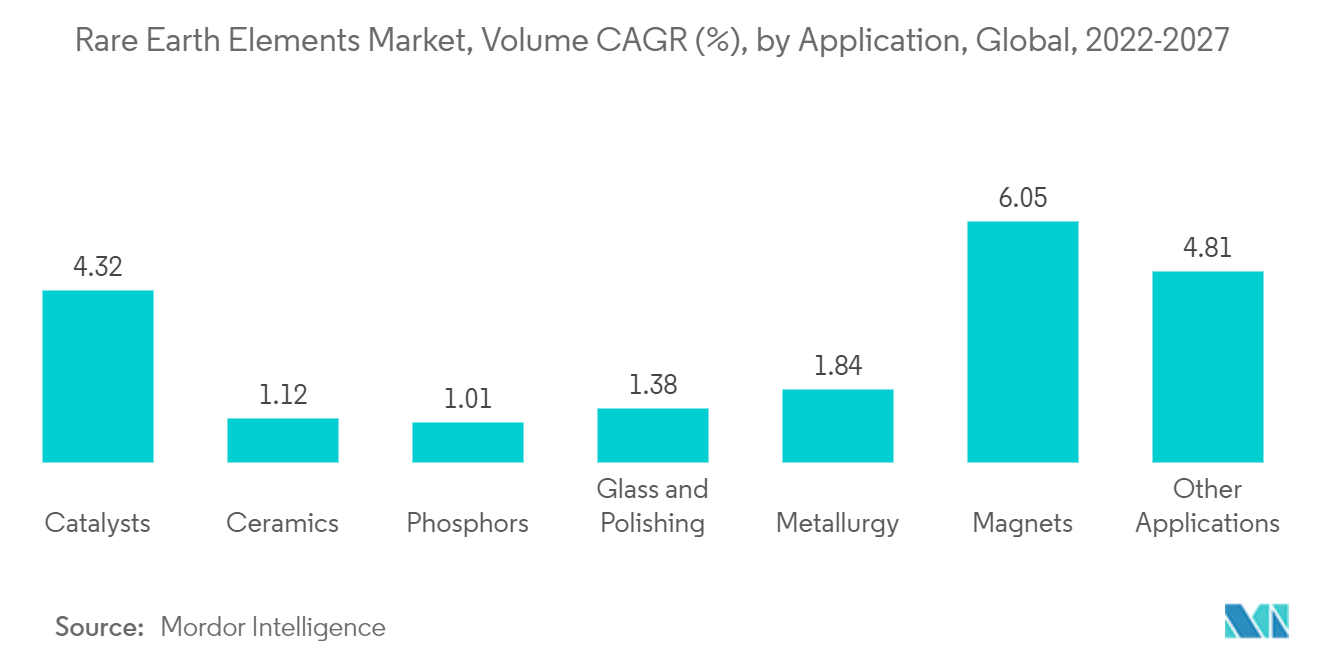

Nhu cầu về nam châm ngày càng tăng

- Nam châm là một trong những ứng dụng lớn nhất của các nguyên tố đất hiếm. Nam châm có ứng dụng rộng rãi trong nhiều ngành công nghiệp khác nhau, chẳng hạn như điện tử, ô tô, sản xuất điện và y tế.

- Nam châm được sử dụng trong ổ cứng máy tính, ống năng lượng vi sóng, phanh chống bó cứng, phụ tùng ô tô, động cơ ổ đĩa, vòng bi không ma sát, phát điện, làm lạnh từ tính, micro và loa, hệ thống thông tin liên lạc và MRI.

- Các ngành công nghiệp như ô tô, điện tử và chăm sóc sức khỏe đã chứng kiến sự đổi mới và phát triển, thúc đẩy nhu cầu về nam châm.

- Vào năm 2021, khoảng 85% các nhà sản xuất ô tô đang sử dụng động cơ nam châm vĩnh cửu kết hợp neodymium và có dự đoán rằng nhu cầu ô tô về đất hiếm sẽ tăng 25% vào năm 2022.

- Nam châm được sử dụng cho xe điện và tua bin gió là neodymium, praseodymium và dysprosium, với samarium và coban là những chất thay thế tiềm năng, có thể thúc đẩy thị trường hơn nữa trong tương lai.

- Ngoài ra, nam châm còn được sử dụng trong các thiết bị y tế, chẳng hạn như máy MRI, máy điều hòa nhịp tim, máy ngưng thở khi ngủ và máy bơm insulin. Ngành chăm sóc sức khỏe đã chứng kiến sự đầu tư đáng kể ở Châu Á-Thái Bình Dương, Trung Đông và Châu Phi.

- Do đó, tất cả các xu hướng như vậy dự kiến sẽ thúc đẩy nhu cầu về nam châm, điều này được dự đoán sẽ tiếp tục làm tăng nhu cầu về các nguyên tố đất hiếm trong những năm tới.

Khu vực Châu Á - Thái Bình Dương được kỳ vọng sẽ thống trị thị trường

- Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị phần toàn cầu. Với sự đầu tư ngày càng tăng vào ngành chăm sóc sức khỏe cũng như nhu cầu và sản xuất gốm sứ ngày càng tăng, việc tiêu thụ các nguyên tố đất hiếm được dự đoán sẽ tăng đáng kể trong khu vực.

- Hầu hết nguồn cung các nguyên tố đất hiếm có giá trị cao này trên thế giới đều bắt nguồn từ Trung Quốc, khiến nguồn cung thị trường nguyên tố đất hiếm toàn cầu trở nên nhạy cảm với những thay đổi trong lĩnh vực sản xuất của Trung Quốc. Theo dữ liệu từ Cơ quan Khảo sát Địa chất Hoa Kỳ, vào năm 2021, 78% sản lượng đất hiếm trên toàn thế giới đến từ Trung Quốc.

- Theo OICA, tổng số lượng xe cơ giới sản xuất năm 2021 tại Trung Quốc và Ấn Độ lần lượt là 26,08 triệu và 4,39 triệu chiếc. Như vậy, sản lượng xe cơ giới ở Trung Quốc đã tăng lần lượt 3% và 30% ở Ấn Độ so với năm trước.

- Châu Á Thái Bình Dương từng là trung tâm sản xuất điện tử của thế giới, với các khoản đầu tư đến từ một số công ty thiết lập sự hiện diện ở các quốc gia như Ấn Độ, Việt Nam và Nhật Bản, khi đại dịch COVID-19 bộc lộ các vấn đề về chuỗi cung ứng với Trung Quốc.

- Nguyên tố đất hiếm đóng góp tổng giá trị gần 200 tỷ USD cho nền kinh tế Ấn Độ. Ấn Độ có trữ lượng đất hiếm lớn thứ năm thế giới, gần gấp đôi Australia. Tuy nhiên, họ vẫn nhập khẩu phần lớn nhu cầu không thường xuyên của Trái đất ở dạng hoàn thiện từ đối thủ địa chính trị, Trung Quốc.

- Nhật Bản đang mong muốn tăng lượng dự trữ đất hiếm. Hơn nữa, nước này dự kiến sẽ giúp các công ty trong nước có được cổ phần tại các mỏ ở nước ngoài và chế biến nguyên liệu thô thành các khoáng sản có giá trị cần thiết cho các phương tiện, thiết bị liên lạc và công nghệ tiên tiến khác thế hệ tiếp theo. Theo dữ liệu của UN Comtrade, Nhật Bản đã cắt giảm nguồn cung đất hiếm từ Trung Quốc từ hơn 90% lượng nhập khẩu xuống còn 58% trong vòng một thập kỷ. Nó nhằm mục đích đưa tỷ lệ đó xuống dưới 50% vào năm 2025.

- Hơn nữa, nhu cầu và sản xuất gốm sứ là cao nhất ở châu Á-Thái Bình Dương. Nhu cầu gốm sứ ngày càng tăng từ các ngành công nghiệp như hàng không vũ trụ và quốc phòng, năng lượng, chăm sóc sức khỏe và hàng tiêu dùng đang thúc đẩy sản xuất gốm sứ trong khu vực.

- Do đó, xu hướng thị trường như vậy sẽ tác động đáng kể đến thị trường nguyên tố Đất hiếm trong những năm tới.

Tổng quan về ngành các nguyên tố đất hiếm

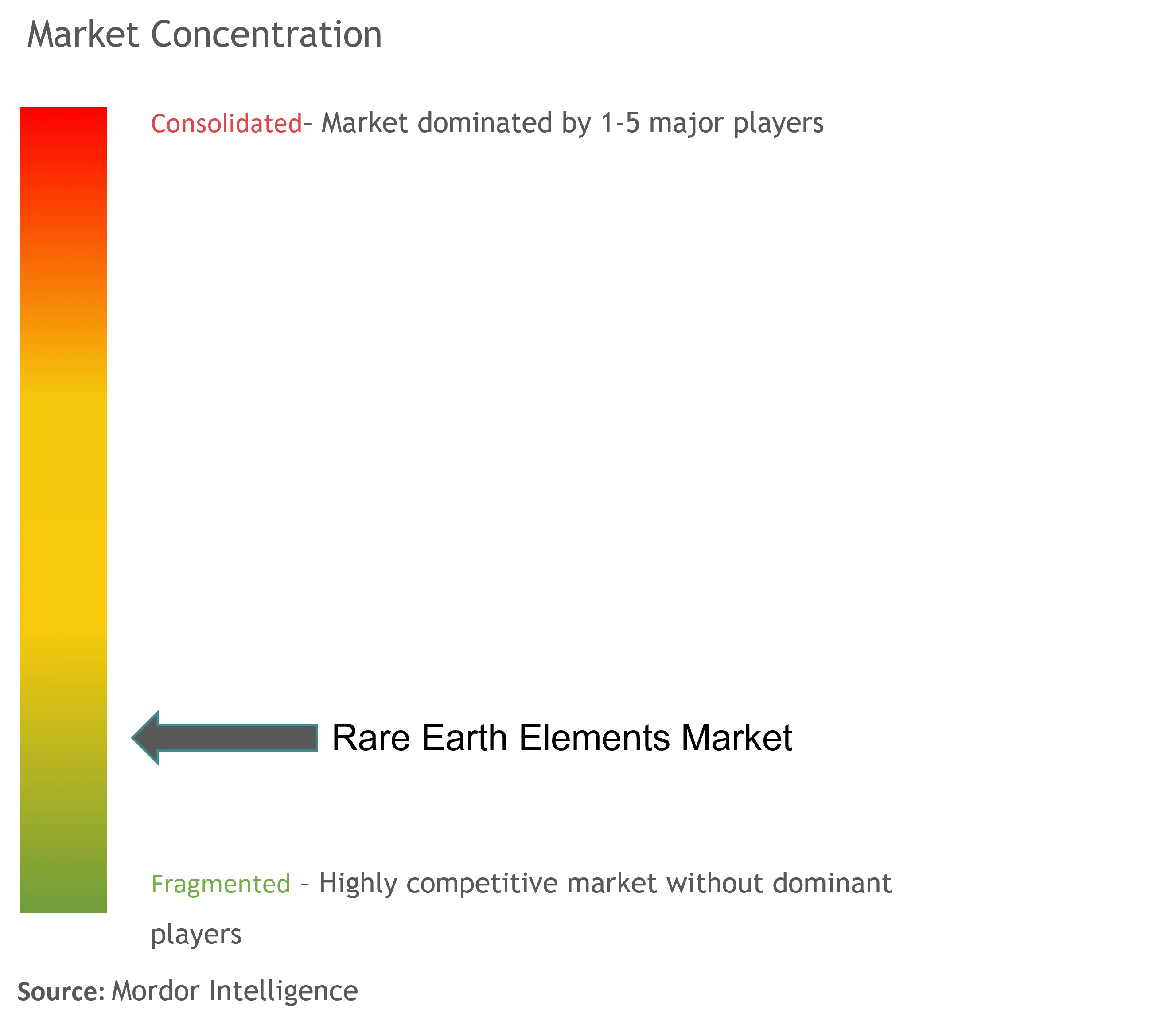

Thị trường nguyên tố Đất hiếm bị phân mảnh, với nhiều người chơi nắm giữ cổ phần không đáng kể sẽ ảnh hưởng đến động lực thị trường riêng lẻ. Một số công ty nổi bật trên thị trường bao gồm (không theo bất kỳ thứ tự cụ thể nào) Lynas Rare Earths Ltd, Minmetals Land Limited, Aluminium Corporation of China Ltd, Iluka Resources Limited và Rare Element Resources Limited, cùng với những công ty khác.

Dẫn đầu thị trường các nguyên tố đất hiếm

-

Iluka Resources Limited

-

Lynas Rare Earths, Ltd.

-

Minmetals Land Limited

-

Rare Elements Resources Ltc.

-

Aluminum Corporation of China Ltd.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường các nguyên tố đất hiếm

- Tháng 8 năm 2022 Lynas Rare Earths Ltd của Úc công bố kế hoạch mở rộng công suất tại mỏ Mt Weld có trụ sở tại Tây Úc có trữ lượng neodymium (Nd) và praseodymium (Pr). Công ty dự kiến công việc mở rộng sẽ bắt đầu vào đầu năm 2023 và dự kiến vận hành toàn bộ vào năm 2024.

- Tháng 4 năm 2022 Iluka Resources Ltd công bố khoản đầu tư trị giá 1,2 tỷ USD để phát triển nhà máy lọc đất hiếm Giai đoạn 3 Eneabba ở Tây Úc nhằm sản xuất chuyên dụng các oxit Đất hiếm. Khoản đầu tư này nhằm mục đích biến Iluka trở thành trung tâm chiến lược để xử lý nguồn tài nguyên đất hiếm của Úc.

Phân đoạn ngành công nghiệp nguyên tố đất hiếm

Các nguyên tố Đất hiếm được sử dụng trong loa phóng thanh, ống kính viễn vọng, đèn studio và ổ cứng máy tính để làm cho chúng nhỏ hơn và hiệu quả hơn. Chúng được sử dụng trong màn hình và màn hình vì chúng có thể tạo ra các màu sắc khác nhau. Các nguyên tố đất hiếm thường có tính dẫn điện cao, xuất hiện tự nhiên cùng nhau trong các khoáng chất. Chúng là những nam châm mạnh nhất hiện nay.

Thị trường được phân chia theo yếu tố, ứng dụng và địa lý. Theo nguyên tố, thị trường được phân chia thành xeri, neodymium, lanthanum, dysprosium, terbium, yttrium và scandium, và các nguyên tố khác. Theo ứng dụng, thị trường được phân chia thành chất xúc tác, gốm sứ, phốt pho, thủy tinh và đánh bóng, luyện kim, nam châm và các ứng dụng khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường nguyên tố đất hiếm ở 15 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên khối lượng (tấn).

| Yếu tố | Xeri | Oxit | |

| sunfua | |||

| Các yếu tố khác | |||

| Neodymium | hợp kim | ||

| Lanthanum | hợp kim | ||

| Oxit | |||

| Các yếu tố khác | |||

| Dysprosi | |||

| Terbi | |||

| Yttri | |||

| Vụ bê bối | |||

| Các yếu tố khác | |||

| Ứng dụng | Chất xúc tác | ||

| Gốm sứ | |||

| Phốt pho | |||

| Kính và đánh bóng | |||

| Luyện kim | |||

| Nam châm | |||

| Ứng dụng khác | |||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc | |

| Ấn Độ | |||

| Nhật Bản | |||

| Hàn Quốc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Bắc Mỹ | Hoa Kỳ | ||

| Canada | |||

| México | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Nước Ý | |||

| Phần còn lại của châu Âu | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

| Trung Đông và Châu Phi | Ả Rập Saudi | ||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

Câu hỏi thường gặp về nghiên cứu thị trường các nguyên tố đất hiếm

Thị trường nguyên tố đất hiếm lớn đến mức nào?

Quy mô Thị trường Nguyên tố Đất hiếm dự kiến sẽ đạt 175,03 kiloton vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,19% để đạt 214,89 kiloton vào năm 2029.

Quy mô thị trường nguyên tố đất hiếm hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Nguyên tố Đất hiếm dự kiến sẽ đạt 175,03 kiloton.

Ai là người chơi chính trong Thị trường Nguyên tố Đất hiếm?

Iluka Resources Limited, Lynas Rare Earths, Ltd., Minmetals Land Limited, Rare Elements Resources Ltc., Aluminum Corporation of China Ltd. là những công ty lớn hoạt động trong Thị trường Nguyên tố Đất hiếm.

Khu vực nào phát triển nhanh nhất trong Thị trường Nguyên tố Đất hiếm?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Nguyên tố Đất hiếm?

Năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Nguyên tố Đất hiếm.

Thị trường Nguyên tố Đất hiếm này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Nguyên tố Đất hiếm ước tính là 167,70 kiloton. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Nguyên tố Đất hiếm trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Nguyên tố Đất hiếm trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Các yếu tố thúc đẩy Thị trường Nguyên tố Đất hiếm là gì?

Các yếu tố thúc đẩy Thị trường Nguyên tố Đất hiếm là a) Thu nhỏ và tăng cường chức năng của các thiết bị điện tử yêu cầu các nguyên tố đất hiếm b) Tăng cường tập trung vào tái chế và tìm nguồn cung ứng có trách nhiệm đối với các nguyên tố đất hiếm

Báo cáo bán chạy nhất của chúng tôi

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Báo cáo ngành nguyên tố đất hiếm

Thị trường kim loại đất hiếm, đặc biệt là ở khu vực Châu Á - Thái Bình Dương và Trung Quốc, được dự đoán sẽ có sự tăng trưởng đáng kể do việc sử dụng ngày càng nhiều các nguyên tố đất hiếm trong các ứng dụng khác nhau, bao gồm sản xuất nam châm vĩnh cửu, đồ dùng tiêu dùng lâu bền như máy tính bảng, máy tính xách tay. và điện thoại thông minh cũng như xe điện. Tuy nhiên, tăng trưởng thị trường có thể bị cản trở bởi giá thành cao của các loại khoáng sản này và sự độc quyền của các nhà sản xuất có trụ sở tại Trung Quốc. Cơ hội tái chế và tái sử dụng kim loại đất hiếm là nguồn cung cấp thứ cấp tiềm năng và tác động tích cực đến môi trường. Báo cáo ngành Mordor Intelligence™ cung cấp số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Nguyên tố đất hiếm năm 2024, bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Mẫu phân tích ngành này có sẵn dưới dạng bản PDF tải xuống.