Ba Lan Quy mô thị trường bảo hiểm tài sản và tai nạn

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2020 - 2022 |

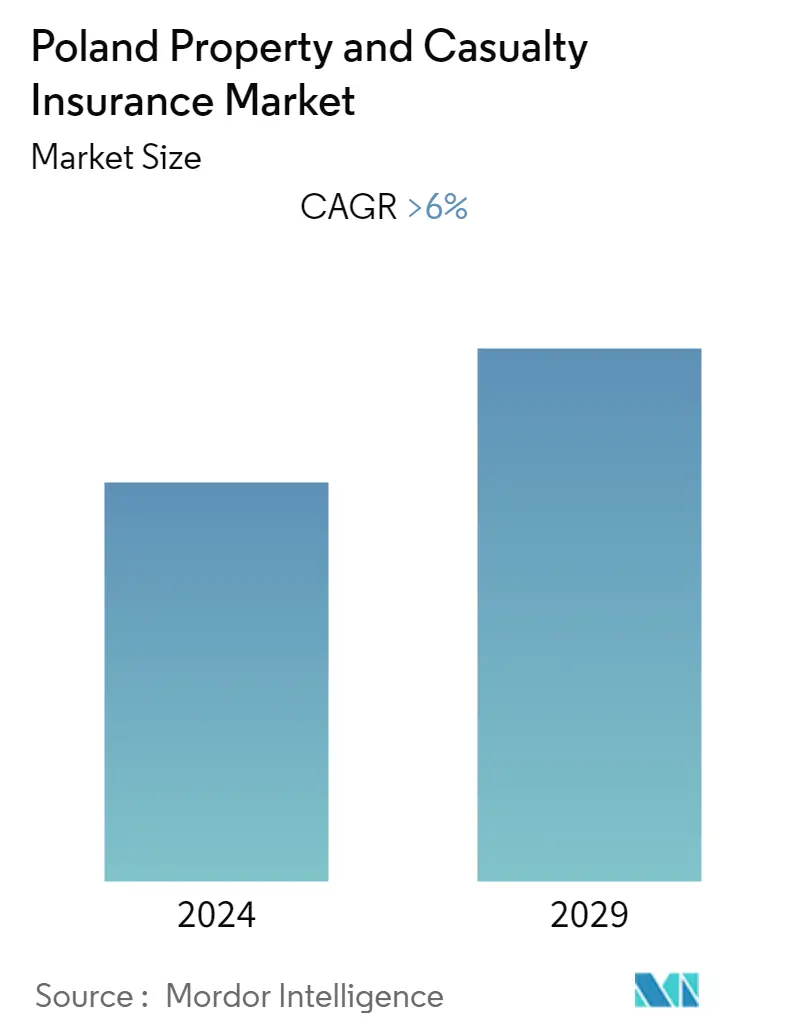

| CAGR | > 6.00 % |

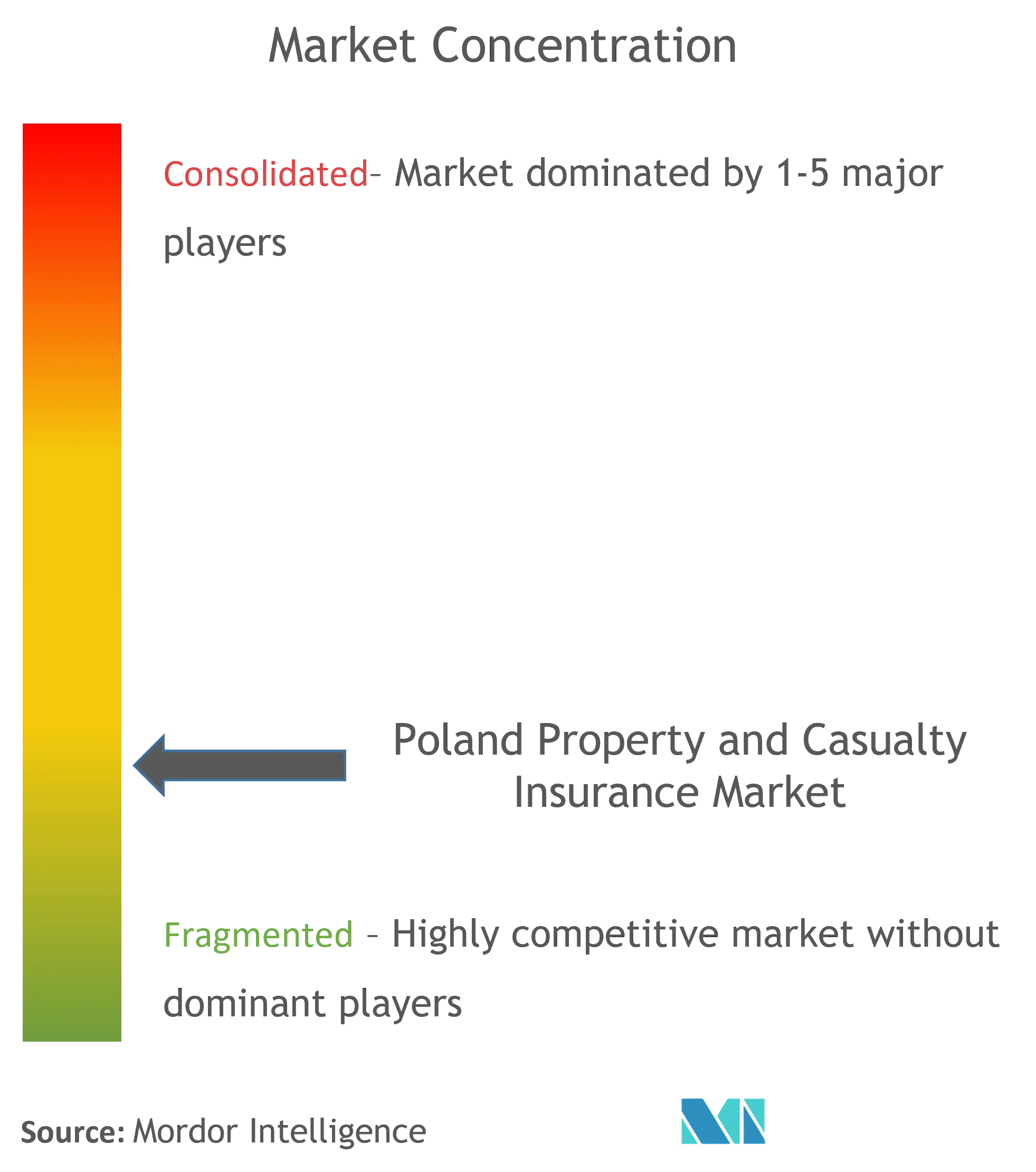

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường bảo hiểm tài sản và tai nạn ở Ba Lan

Thị trường Bảo hiểm Tài sản và Tai nạn Ba Lan đã tạo ra doanh thu 2,5 tỷ USD trong năm hiện tại và sẵn sàng đạt tốc độ CAGR hơn 6% trong giai đoạn dự báo.

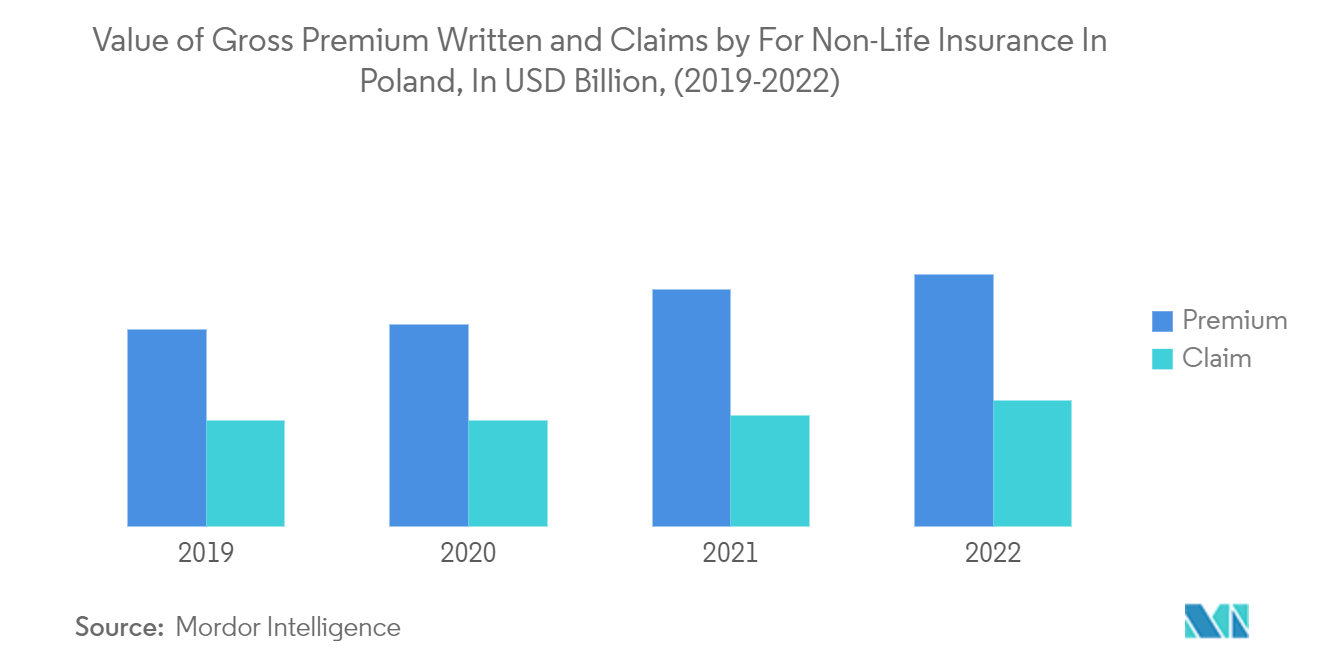

Phí bảo hiểm phi nhân thọ ở Ba Lan đang chứng kiến sự tăng trưởng liên tục trong Tổng phí bảo hiểm gốc, dẫn đến giá trị thị trường của bảo hiểm PC cũng tăng lên. Khi thiên tai đang nổi lên như một yếu tố chính gây mất mát tài sản, chi tiêu cho bảo vệ môi trường trong khu vực đang tăng liên tục. Những vấn đề này cũng khiến mọi người mua bảo hiểm PC để bảo vệ tài sản của họ trước những rủi ro này.

Với sự xuất hiện của COVID-19, số lượng công ty bảo hiểm phi nhân thọ ở Ba Lan đã giảm, chỉ còn 29 công ty bảo hiểm được ủy quyền vào năm ngoái, với số lượng công ty hoạt động trên thị trường Bảo hiểm giảm xuống còn 53. Số vụ tai nạn đường bộ thiệt mạng và thương vong ở Ba Lan liên tục giảm trong những năm qua, làm tăng doanh thu do thị trường bảo hiểm tạo ra thông qua các chính sách này.

GDP của Ba Lan liên tục tăng trong những năm qua, với tốc độ tăng trưởng hiện tại là 5%. Khi các lĩnh vực khác nhau của GDP tăng trưởng, nhu cầu về bảo hiểm tài sản và tai nạn cũng tăng lên đáng kể. Ngoài ra, công nghệ tài chính đang phát triển cũng đang thúc đẩy thị trường bảo hiểm PC ở Ba Lan với giá trị Tài sản được quản lý không ngừng tăng lên.

Xu hướng thị trường bảo hiểm tài sản và tai nạn ở Ba Lan

Bảo hiểm xe cơ giới đang thúc đẩy thị trường

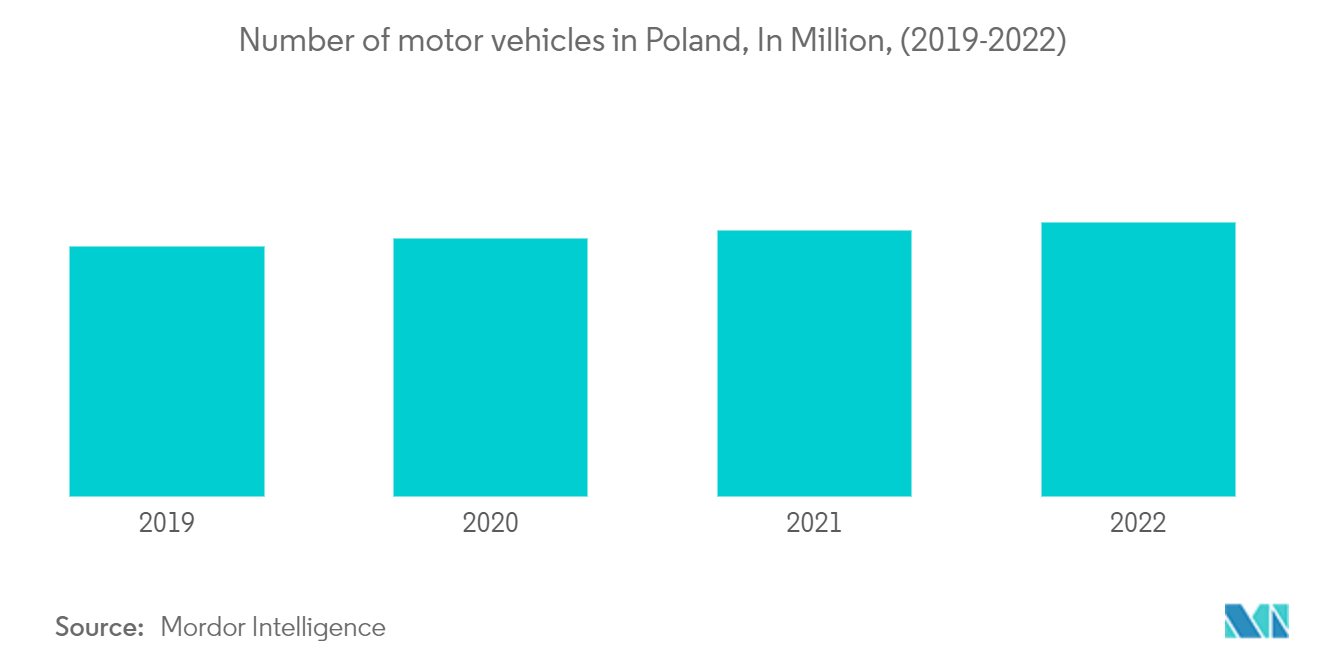

Tổng phí bảo hiểm xe cơ giới ở Ba Lan đã tăng liên tục trong những năm qua, đạt giá trị 15 triệu USD vào năm ngoái, với số lượng phương tiện cơ giới trong khu vực tăng liên tục, lên tới 34.080 chiếc so với những năm trước, trong số đó xe du lịch nào chiếm phân khúc chính.

Hậu COVID-19, sự tăng trưởng của giá xe cơ giới ở Ba Lan đã chuyển sang ổn định, giúp mọi người tiếp cận chúng dễ dàng hơn và là cơ hội cho các công ty bảo hiểm tăng doanh số bán bảo hiểm xe cơ giới của họ. Với sự sẵn có của các sản phẩm bảo hiểm trực tuyến ở Ba Lan, bảo hiểm ô tô là doanh số bán hàng lớn thứ hai ở Ba Lan, thúc đẩy thị trường bảo hiểm xe máy.

Sự gia tăng Phí bảo hiểm Phi nhân thọ Tăng nhanh hơn về Yêu cầu bồi thường cho thấy Thị trường lành mạnh.

Trong số các loại bảo hiểm cá nhân và tài sản ở Ba Lan, bảo hiểm xe cơ giới và tài sản là phân khúc có tổng phí bảo hiểm gốc lớn nhất, với các yêu cầu bồi thường tài sản hiện có trên thị trường bảo hiểm ở mức hơn 650 triệu USD. Thành phố Warszawa, Wroclaw và Gdansk ở Ba Lan tồn tại với mức giá bảo hiểm bất động sản lớn nhất. Mức tăng yêu cầu bồi thường bảo hiểm phi nhân thọ năm ngoái là 11,6% so với năm trước.

Giá trị bảo hiểm tội phạm cá nhân và tài sản ở Ba Lan liên tục tăng lên, hiện ở mức 91 triệu USD vào năm ngoái. Điều này dẫn đến việc các nhà cung cấp bảo hiểm mở rộng sản phẩm của mình với các sản phẩm khác nhau dựa trên yêu cầu của người dùng. Giá trị tổng phí bảo hiểm do các công ty bảo hiểm tài sản ở Ba Lan ghi lại đã tăng lên 2,4 tỷ USD vào năm ngoái, cho thấy thị trường bảo hiểm PC đang phát triển trong khu vực.

Tổng quan về ngành bảo hiểm tài sản và tai nạn ở Ba Lan

Thị trường bảo hiểm tài sản và tai nạn ở Ba Lan có tính cạnh tranh cao. Một số lượng lớn người chơi trong nước và quốc tế đang hoạt động trên thị trường. Có gần 29 công ty bảo hiểm phi nhân thọ đang hoạt động trên thị trường. Công nghệ tài chính đang phát triển và việc áp dụng công nghệ kỹ thuật số đang mở rộng phạm vi tiếp cận của bảo hiểm PC ở Ba Lan. Một số công ty hiện có trên thị trường bảo hiểm PC của Ba Lan là Allianz, PZU, Ergo Hestia, Uniqua và Compensa.

Ba Lan dẫn đầu thị trường bảo hiểm tài sản và tai nạn

-

PZU

-

Ergo Hestia

-

Warta

-

Uniqua

-

Compensa

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bảo hiểm tài sản và tai nạn Ba Lan

- Tháng 9 năm 2022 Công ty bảo hiểm lớn nhất Ba Lan, PZU và công ty Insurtech Upptec đã ký thỏa thuận số hóa các yêu cầu bồi thường nội dung của PZU thông qua giải pháp SaaS của Upptecs để quản lý yêu cầu bồi thường. Với sự hợp tác này, PZU sẽ tự động hóa các yêu cầu bồi thường nội dung gia đình của mình để tăng tốc trải nghiệm của khách hàng và tối ưu hóa việc xử lý các yêu cầu bồi thường thông qua giải pháp yêu cầu nội dung kỹ thuật số dành cho các chủ hợp đồng ở Ba Lan.

- Tháng 2 năm 2023 Talanx hợp tác với Ngân hàng Millennium để tăng cường hoạt động kinh doanh tại thị trường cốt lõi của Ba Lan thông qua thỏa thuận bancassurance kéo dài 10 năm. Talanx là tập đoàn bảo hiểm của Đức hoạt động với tư cách là nhà cung cấp đa thương hiệu, tập trung vào bảo hiểm B2B.

Báo cáo thị trường bảo hiểm tài sản và tai nạn của Ba Lan - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG VÀ NHIỀU HIỆU QUẢ

4.1 Generali thị trường

4.2 Trình điều khiển thị trường

4.2.1 Sự trỗi dậy của bảo hiểm xe cơ giới thúc đẩy thị trường.

4.2.2 Giảm tai nạn xe cơ giới và thương vong làm tăng lợi nhuận của công ty bảo hiểm.

4.3 Hạn chế thị trường

4.3.1 Sự không chắc chắn gia tăng trên thị trường toàn cầu và biến động kinh tế.

4.3.2 Chỉ số giá nhà ở Ba Lan tăng.

4.4 Cơ hội thị trường

4.4.1 Tăng tỷ lệ bảo hiểm P&C được thực hiện trực tuyến

4.4.2 Tăng số lượng các công ty Fintech.

4.5 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.5.1 Mối đe dọa của những người mới

4.5.2 Quyền thương lượng của người mua

4.5.3 Sức mạnh thương lượng của nhà cung cấp

4.5.4 Mối đe dọa của người thay thế

4.5.5 Cường độ của sự ganh đua đầy tính canh tranh

4.6 Những hiểu biết sâu sắc về bối cảnh pháp lý tác động đến thị trường

4.7 Những hiểu biết sâu sắc về tiến bộ công nghệ trên thị trường

4.8 Tác động của COVID-19 đến thị trường

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Theo loại sản phẩm

5.1.1 Bảo hiểm xe máy

5.1.2 Bảo hiểm tài sản

5.1.3 Bảo hiểm trách nhiệm chung

5.1.4 Các P&C khác

5.2 Theo kênh phân phối

5.2.1 Đại lý

5.2.2 Môi giới

5.2.3 Ngân hàng

5.2.4 Các kênh phân phối khác

6. CẢNH BÁO CẠNH TRANH

6.1 Tổng quan về mức độ tập trung thị trường

6.2 Hồ sơ công ty

6.2.1 PZU

6.2.2 ERGO Hestia

6.2.3 Warta

6.2.4 Uniqua

6.2.5 Compensa

6.2.6 Allianz

6.2.7 Tổng quan

6.2.8 InterRisk

6.2.9 AXA

6.2.10 Wiener Insurance*

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

8. TUYÊN BỐ TỪ CHỐI TRÁCH NHIỆM

Phân khúc ngành bảo hiểm tài sản và tai nạn của Ba Lan

Bảo hiểm tài sản và tai nạn là loại bảo hiểm bảo vệ đồ vật và tài sản của chủ hợp đồng, chẳng hạn như nhà, xe hơi và các đồ đạc khác. Nó cũng bao gồm bảo hiểm trách nhiệm pháp lý, bảo vệ người dùng nếu họ phải chịu trách nhiệm pháp lý về một vụ tai nạn gây thương tích cho người khác hoặc thiệt hại cho tài sản của họ.

Thị trường bảo hiểm tài sản và tai nạn của Ba Lan được phân chia theo loại sản phẩm (bảo hiểm xe máy, bảo hiểm tài sản, bảo hiểm trách nhiệm chung và PC khác) và kênh phân phối (đại lý, môi giới, ngân hàng và các kênh phân phối khác). Báo cáo đưa ra quy mô thị trường và dự báo về giá trị thị trường bảo hiểm tài sản và tai nạn ở Ba Lan (Tỷ USD) cho tất cả các phân khúc trên.

| Theo loại sản phẩm | ||

| ||

| ||

| ||

|

| Theo kênh phân phối | ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường bảo hiểm tài sản và tai nạn ở Ba Lan

Quy mô thị trường bảo hiểm tài sản và tai nạn ở Ba Lan hiện tại là bao nhiêu?

Thị trường Bảo hiểm Tài sản Tai nạn Ba Lan dự kiến sẽ đạt tốc độ CAGR lớn hơn 6% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Bảo hiểm Tài sản Tai nạn ở Ba Lan?

PZU, Ergo Hestia, Warta, Uniqua, Compensa là những công ty lớn hoạt động tại Thị trường Bảo hiểm Tài sản Tai nạn Ba Lan.

Thị trường Bảo hiểm Tài sản Tai nạn Ba Lan này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường Bảo hiểm Tài sản Tai nạn của Ba Lan trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bảo hiểm Tài sản Tai nạn của Ba Lan trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành bảo hiểm tài sản và tai nạn của Ba Lan

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Bảo hiểm Tài sản và Tai nạn Ba Lan năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Bảo hiểm Tài sản và Tai nạn của Ba Lan bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.