Phân tích thị trường sợi Polypropylen (PP)

Quy mô thị trường sợi Polypropylen ước tính là 3,19 triệu tấn vào năm 2024 và dự kiến sẽ đạt 3,67 triệu tấn vào năm 2029, tăng trưởng với tốc độ CAGR là 2,82% trong giai đoạn dự báo (2024-2029).

Sự gián đoạn của chuỗi cung ứng, tình trạng thiếu nhà thầu phụ và nguyên liệu cũng như việc chấm dứt hợp đồng để kiểm soát chi phí, tất cả đều xảy ra do đại dịch COVID-19, đã ảnh hưởng đến sự tăng trưởng của thị trường trên phạm vi toàn cầu. Tuy nhiên, sau đại dịch, thị trường dự kiến sẽ tăng trưởng ổn định.

- Trong ngắn hạn, các yếu tố quan trọng thúc đẩy thị trường là việc sử dụng sợi polypropylen ngày càng tăng trong vệ sinh và chăm sóc sức khỏe cũng như nhu cầu ngày càng tăng về các loại sợi này từ ngành xây dựng.

- Các yếu tố như nguồn cung thay thế rẻ hơn và điểm nóng chảy thấp hơn có thể sẽ cản trở sự tăng trưởng của thị trường.

- Triển vọng của sợi polypropylene tái chế có thể đóng vai trò là cơ hội cho sự phát triển của thị trường.

- Châu Á-Thái Bình Dương thống trị thị trường sợi polypropylen toàn cầu và cũng có khả năng chứng kiến tốc độ tăng trưởng cao nhất trong giai đoạn dự báo.

Xu hướng thị trường sợi Polypropylen (PP)

Ngành dệt may chiếm lĩnh thị trường

- Các ứng dụng PPF trong ngành dệt bao gồm sợi, vật liệu dạng sợi và các vật liệu dệt dựa trên PP khác, bao gồm khăn trải giường, thảm, lớp lót, thảm, băng, dây thừng, quần áo (gia dụng, thể thao, bảo vệ trẻ em), dệt kỹ thuật và- dệt may thân thiện. Phân loại chính của sợi xơ PP là thảm, len, các loại bông và sợi nhỏ.

- Dây polypropylene được sử dụng trong nông nghiệp và đóng gói cây trồng. Chúng cũng có thể được sử dụng trong các đồn điền rau quả nặng để giúp trái cây/rau bám vào thân hoặc cành của nó.

- Bộ lọc kỹ thuật được sử dụng trong các ứng dụng công nghiệp khác nhau, chẳng hạn như lọc ướt và dược phẩm. Những bộ lọc này cung cấp khả năng kháng hóa chất tuyệt vời cho sơn, chất phủ, hóa dầu, v.v.

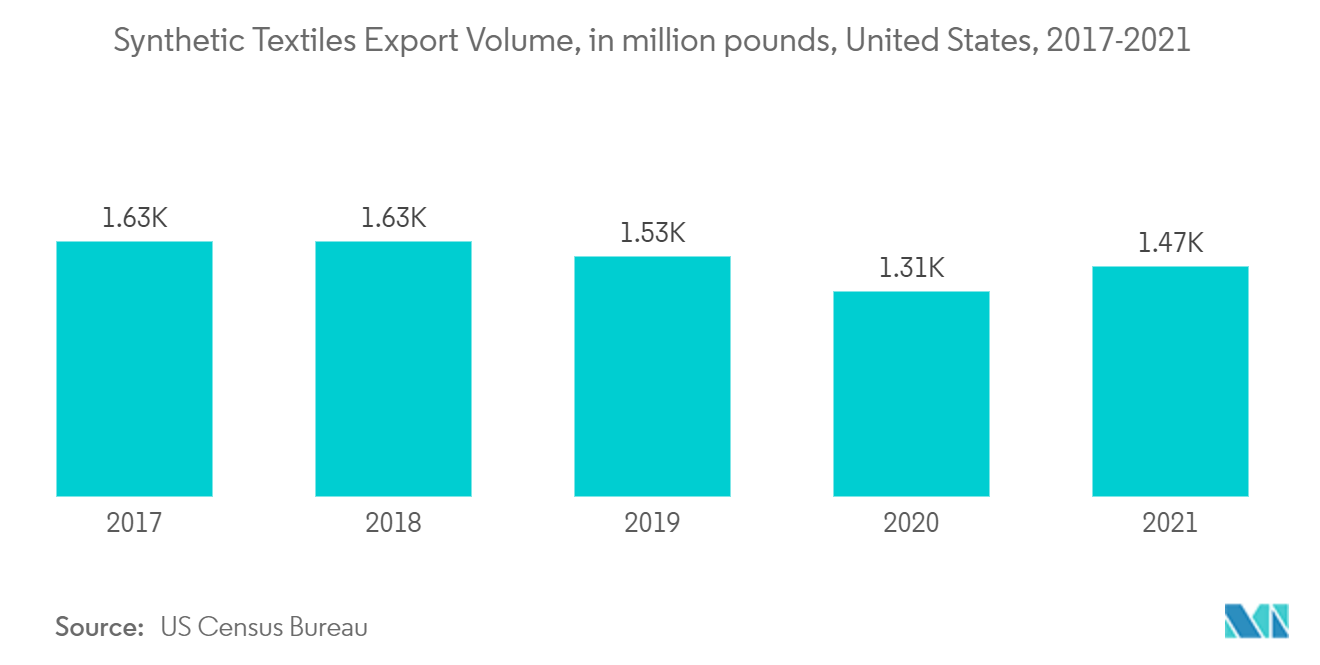

- Theo dữ liệu từ Cục điều tra dân số Hoa Kỳ, xuất khẩu dệt may tổng hợp tăng sau đại dịch vào năm 2021.

- Trong những năm gần đây, thị trường may mặc của Trung Quốc chậm lại và bị ảnh hưởng nặng nề hơn bởi cuộc khủng hoảng COVID-19. Ngành may mặc đã trải qua quá trình chuyển đổi đáng kể bằng cách chuyển sang nền tảng trực tuyến. Đến cuối năm 2023, khoảng 58% doanh thu thị trường Trung Quốc có thể được tạo ra thông qua bán hàng trực tuyến.

- Ngành dệt may ở Hoa Kỳ có khả năng cạnh tranh toàn cầu trong việc sản xuất nguyên liệu thô cho hàng dệt, sợi, vải, quần áo, đồ nội thất gia đình và các thành phẩm dệt khác. Theo SelectUSA, một tổ chức chính phủ, ngành dệt may của nước này trị giá gần 70 tỷ USD và là một trong những ngành công nghiệp sản xuất lớn nhất.

- Như vậy, dựa trên các khía cạnh trên, phân khúc dệt may được kỳ vọng sẽ chiếm ưu thế trên thị trường.

Châu Á - Thái Bình Dương để thống trị thị trường

- Châu Á-Thái Bình Dương thống trị thị trường sợi polypropylen toàn cầu và có khả năng chứng kiến tốc độ tăng trưởng cao nhất trong giai đoạn dự báo. Trung Quốc là nước sản xuất sợi polypropylene hàng đầu do có nhiều hoạt động sản xuất quy mô lớn.

- Một số nhà sản xuất Trung Quốc đã chuyển sang sản xuất sợi polypropylene (PP) trong bối cảnh nhu cầu toàn cầu về khẩu trang phẫu thuật và đồ bảo hộ cá nhân tăng đột biến.

- Các công ty gần đây đã bắt đầu sản xuất sợi PP ở Trung Quốc là Baofeng, Yan'an Yanchang Petroleum, Shijiazhuang Petrochemical, Dalian Petrochemical, Chiết Giang Petrochemical, Shaanxi Yanchang ChinaCoal và Fushun Petrochemical, cùng nhiều công ty khác.

- Trung Quốc là nước sản xuất và xuất khẩu hàng dệt may lớn nhất thế giới. Do năng lực sản xuất khổng lồ, Trung Quốc có tình trạng dư cung các sản phẩm dệt may.

- Tuy nhiên, chi phí lao động ngày càng tăng và chủ nghĩa bảo hộ toàn cầu gia tăng đã làm suy yếu khả năng cạnh tranh của nước này. Chi phí lao động trong nước tăng đáng kể trong những năm gần đây và vượt qua nhiều quốc gia khác ở châu Á.

- Trung Quốc là quốc gia có ngành chăm sóc sức khỏe lớn thứ hai trên thế giới, sau Hoa Kỳ, và thị trường chăm sóc sức khỏe của nước này khắt khe hơn, đặc biệt là trong bối cảnh đại dịch COVID-19 vào năm 2020. Trung Quốc dự kiến sẽ chiếm 25% thị phần của ngành chăm sóc sức khỏe toàn cầu. doanh thu vào năm 2030.

- Lĩnh vực chăm sóc sức khỏe ở Ấn Độ dự kiến sẽ đạt 372 tỷ USD vào năm 2022, chủ yếu nhờ nâng cao nhận thức về sức khỏe, khả năng tiếp cận bảo hiểm, thu nhập tăng và bệnh tật. Ngành y tế ở Ấn Độ đang được hưởng lợi từ dân số ngày càng tăng với tỷ lệ 1,6% mỗi năm. Dân số già hơn 100 triệu người, tỷ lệ mắc bệnh do lối sống ngày càng tăng, thu nhập tăng và bảo hiểm y tế ngày càng phổ biến đang thúc đẩy sự phát triển của các thiết bị y tế tinh vi và chính xác hơn trong ngành.

- Ngành bệnh viện ở Ấn Độ, vốn chiếm 80% thị trường chăm sóc sức khỏe toàn cầu, đang chứng kiến nhu cầu đầu tư khổng lồ từ các nhà đầu tư trong nước và quốc tế. Ngành bệnh viện dự kiến sẽ đạt 132 tỷ USD vào năm 2023.

- Tại Nhật Bản, nhóm nhân khẩu học từ 65 tuổi trở lên chiếm khoảng 30% tổng dân số cả nước và dự kiến sẽ đạt khoảng 40% vào năm 2050. Dân số Nhật Bản già đi nhanh chóng, số lượng bệnh nhân mắc các bệnh mãn tính và lối sống ngày càng tăng cũng như sức khỏe toàn dân phạm vi bảo hiểm và các biện pháp quản lý đang thúc đẩy thị trường chăm sóc sức khỏe Nhật Bản. Nhật Bản đang đẩy mạnh lĩnh vực y tế khi công dân nước này đang già đi với tốc độ nhanh hơn công dân của bất kỳ quốc gia nào khác.

- Ngành chăm sóc sức khỏe của Hàn Quốc đang trên đà thay đổi lớn. Nguyên nhân là do dân số già đi nhanh chóng và tỷ lệ sinh thấp nhất. Trong những năm tới, thị trường chăm sóc sức khỏe Hàn Quốc dự kiến sẽ chứng kiến sự phát triển vượt bậc nhằm đáp ứng nhu cầu ngày càng tăng của người tiêu dùng.

- Tất cả những yếu tố này dự kiến sẽ thúc đẩy thị trường sợi polypropylene ở châu Á-Thái Bình Dương trong giai đoạn dự báo.

Tổng quan về ngành sợi Polypropylen (PP)

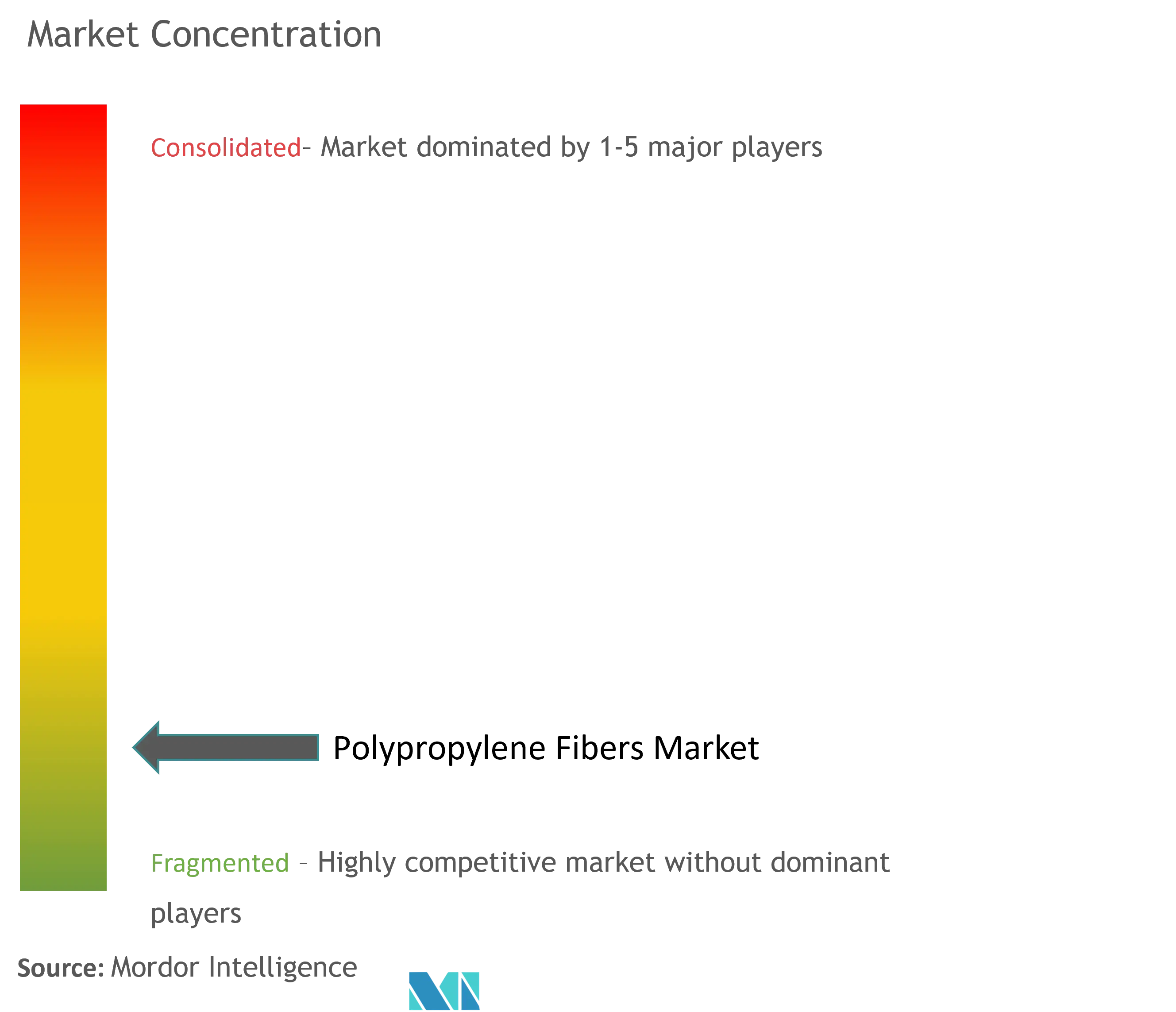

Thị trường sợi polypropylene toàn cầu bị phân mảnh một phần với nhiều người chơi. Tuy nhiên, công ty dẫn đầu là Indorama Ventures lại chiếm thị phần đáng kể. Những công ty chủ chốt khác (không theo thứ tự cụ thể) bao gồm Beaulieu Fibers International (BFI), Chemosvit Fibrochem SRO, Radici Partecipazioni SpA, Indorama Ventures và Mitsubishi Chemical Corporation.

Dẫn đầu thị trường sợi Polypropylene (PP)

-

Beaulieu Fibers International (BFI)

-

Chemosvit Fibrochem SRO

-

Indorama Ventures

-

Mitsubishi Chemical Corporation

-

Radici Partecipazioni SpA

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường sợi Polypropylen (PP)

- Tháng 4 năm 2022 Indorama Ventures ra mắt sản phẩm sợi trung tính carbon mới. Sản phẩm là sợi polypropylene (PP) trung tính carbon Deja. Việc đánh giá vòng đời của sản phẩm đã được thực hiện và xác minh tại Hoa Kỳ.

- Tháng 3 năm 2022 Beaulieu Fibers International ra mắt các giải pháp sợi dựa trên sinh học với chứng nhận ISCC. Những loại sợi sinh học này sẽ thay thế nhu cầu về chất kết dính hóa học và sẽ giúp sản xuất vải đục lỗ 100% polypropylen (PP).

- Tháng 9 năm 2021 Bộ phận Vệ sinh của Indorama Ventures Public Company Limited (IVL), một công ty hóa chất bền vững toàn cầu, đã thông báo tăng giá tất cả các loại sợi polypropylene, polyester, polyester tái chế, axit polylactic (PLA) và sợi hai thành phần. Mức giá mới có hiệu lực cho đến ngày 1 tháng 12 năm 2021 hoặc khi hợp đồng cho phép.

Phân khúc ngành sợi Polypropylen (PP)

Sợi Polypropylene (PPF) là một loại sợi tổng hợp polymer tuyến tính thu được từ quá trình trùng hợp propylene. Thị trường sợi polypropylene được phân khúc dựa trên loại, ngành người dùng cuối và địa lý. Theo loại, thị trường được chia thành kim loại và sợi. Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành các ngành dệt may, xây dựng, chăm sóc sức khỏe và vệ sinh và các ngành công nghiệp dành cho người dùng cuối khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về sợi polypropylene tại 16 quốc gia trên khắp các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên khối lượng (kiloton).

| Kẹp giấy |

| Sợi |

| Dệt may |

| Sự thi công |

| Chăm sóc sức khỏe và vệ sinh |

| Các ngành người dùng cuối khác |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| các nước ASEAN | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Thổ Nhĩ Kỳ | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Kiểu | Kẹp giấy | |

| Sợi | ||

| Công nghiệp người dùng cuối | Dệt may | |

| Sự thi công | ||

| Chăm sóc sức khỏe và vệ sinh | ||

| Các ngành người dùng cuối khác | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| các nước ASEAN | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Thổ Nhĩ Kỳ | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông và Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường sợi Polypropylen (PP)

Thị trường sợi Polypropylen lớn đến mức nào?

Quy mô thị trường sợi Polypropylen dự kiến sẽ đạt 3,19 triệu tấn vào năm 2024 và tăng trưởng với tốc độ CAGR là 2,82% để đạt 3,67 triệu tấn vào năm 2029.

Quy mô thị trường sợi Polypropylen hiện tại là bao nhiêu?

Vào năm 2024, quy mô thị trường sợi Polypropylen dự kiến sẽ đạt 3,19 triệu tấn.

Ai là người chơi chính trong thị trường sợi Polypropylen?

Beaulieu Fibers International (BFI), Chemosvit Fibrochem SRO, Indorama Ventures, Mitsubishi Chemical Corporation, Radici Partecipazioni SpA là những công ty lớn hoạt động trong thị trường sợi Polypropylen.

Khu vực nào phát triển nhanh nhất trên thị trường sợi Polypropylen?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường sợi Polypropylen?

Năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Sợi Polypropylen.

Thị trường sợi Polypropylen này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô thị trường sợi Polypropylen ước tính là 3,10 triệu tấn. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Sợi Polypropylen trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Sợi Polypropylen trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành sợi Polypropylen

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Sợi Polypropylen năm 2024 do Báo cáo Công nghiệp Mordor Intelligence™ tạo ra. Phân tích sợi Polypropylen bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.