Phân tích thị trường dược phẩm Ấn Độ

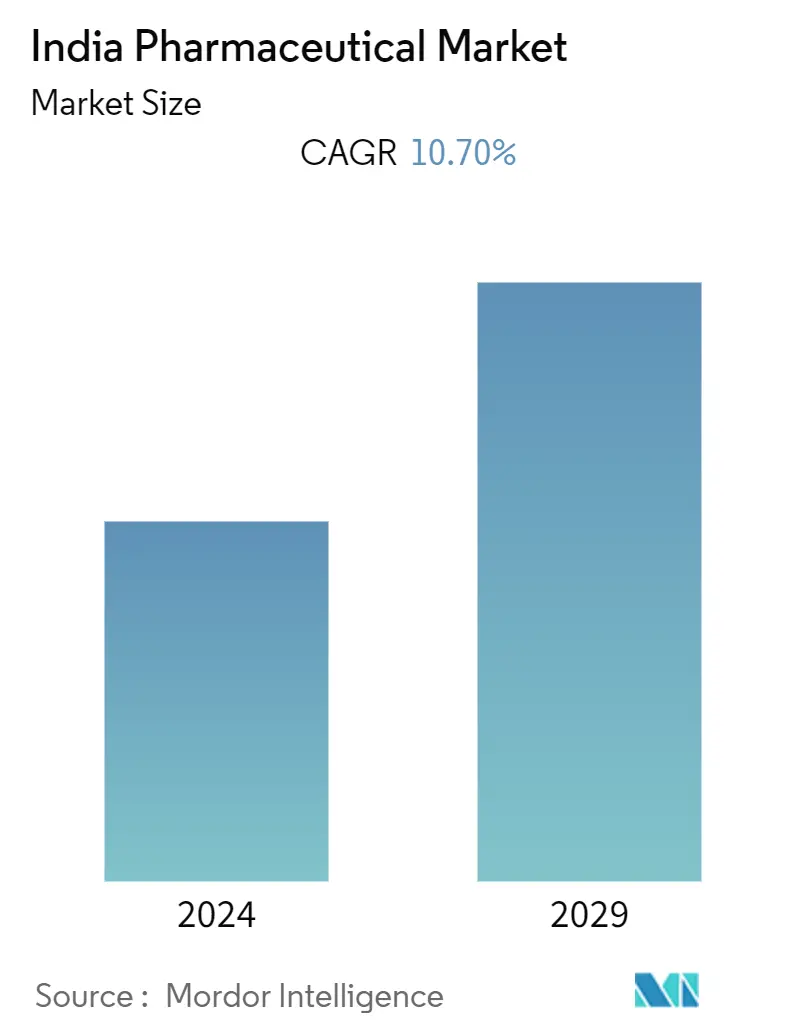

Thị trường Dược phẩm Ấn Độ dự kiến sẽ đạt tốc độ CAGR là 10,70% trong giai đoạn dự báo.

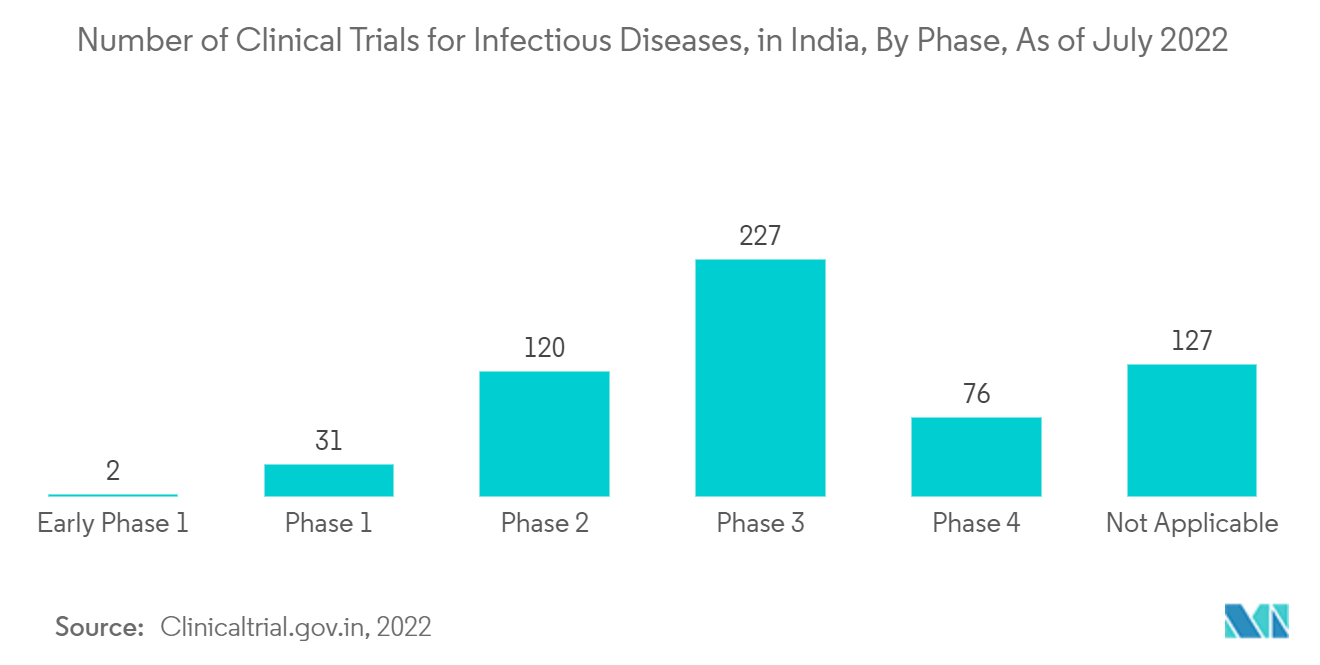

Thị trường Ấn Độ chứng kiến sự sụt giảm đáng kể do sự bùng phát của Covid-19. Sự tăng trưởng của ngành dược phẩm Ấn Độ phần lớn được hỗ trợ bởi các sáng kiến và chương trình của chính phủ. Sự bùng phát của COVID-19 cũng tạo cơ hội cho các tổ chức dược phẩm Ấn Độ chuyển đổi thành một điểm thương mại được hỗ trợ để thu thập thuốc và sản phẩm trung gian. Vào tháng 4 năm 2020, khi cuộc khủng hoảng ngày càng sâu rộng trên phạm vi toàn cầu, quốc gia này đã dỡ bỏ các hạn chế xuất khẩu 24 thành phần dược phẩm và thuốc chữa bệnh. Với sự xuất hiện đột ngột của COVID-19, nhu cầu về vắc xin ngày càng cao như một trong những công cụ hiệu quả nhất để bảo vệ chống lại các bệnh truyền nhiễm. Ví dụ vào tháng 5 năm 2021, dưới sự chỉ đạo của Atmanirbhar Bharat 3.0, Sứ mệnh COVID Suraksha, GOI đã đẩy nhanh quá trình phát triển và sản xuất vắc xin COVID nội địa COVAXIN. Cục Công nghệ sinh học, GOI, đã cung cấp hỗ trợ tài chính dưới hình thức tài trợ cho các cơ sở sản xuất vắc xin để nâng cao năng lực sản xuất, dự kiến sẽ đạt 10 crore liều mỗi tháng vào tháng 9 năm 2021. Đối với những khoản này, các công ty thuộc khu vực công như Haffkine Biopharmologists Corporation Ltd., IIL Hyderabad và BIBCOL, Bulandshahr, đã nhận được hỗ trợ từ chính phủ. Hơn nữa, theo phân tích, trong kịch bản hậu đại dịch, thị trường dược phẩm Ấn Độ dự kiến sẽ chứng kiến sự tăng trưởng lành mạnh do nhu cầu ngày càng tăng, số hóa và sự đột biến trong sản xuất trong nước. Chẳng hạn, theo báo cáo IES 2021, trong thập kỷ tới, thị trường nội địa dự kiến sẽ tăng trưởng gấp 3 lần, qua đó thúc đẩy thị trường dược phẩm trong vài năm tới.

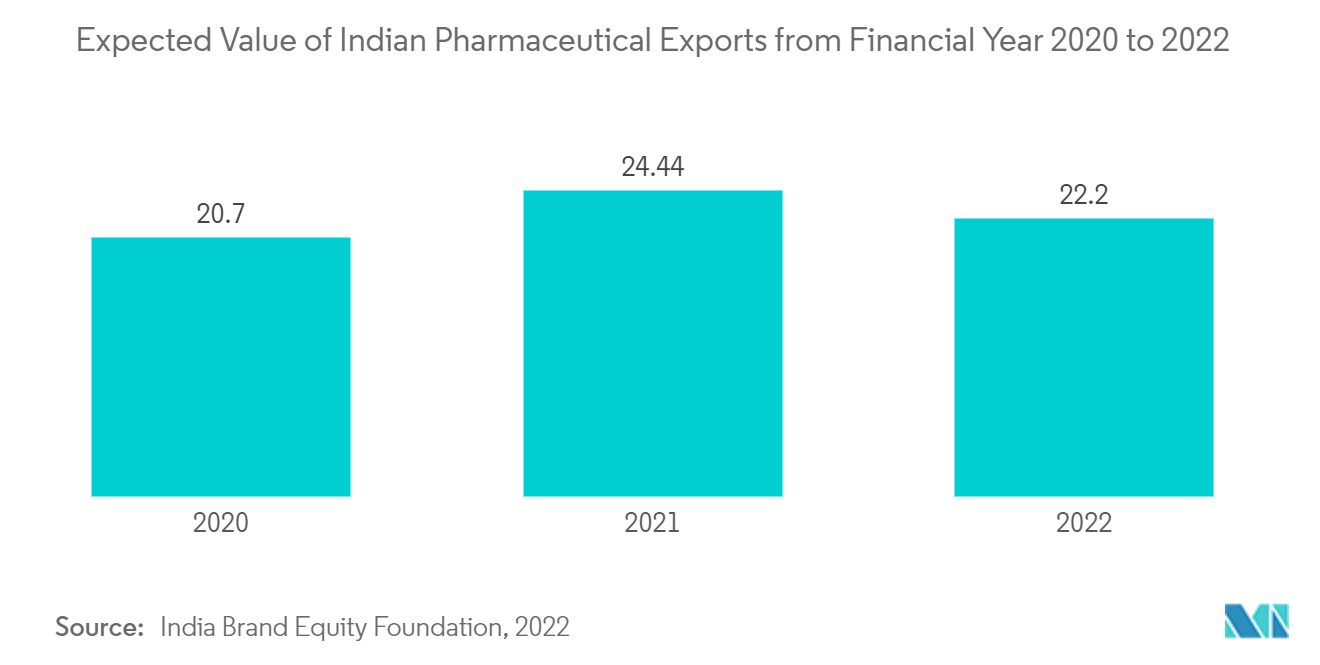

Ngành dược phẩm Ấn Độ có lịch sử lâu dài trong việc phát triển và cung cấp các sản phẩm đẳng cấp thế giới với chi phí phải chăng trên toàn cầu. Theo dữ liệu IBEF cập nhật vào tháng 6 năm 2022, Ấn Độ có số lượng đơn vị được FDA Hoa Kỳ phê duyệt nhiều nhất (741 đơn vị tính đến tháng 8 năm 2021). Các công ty dược phẩm Ấn Độ cung cấp các sản phẩm thuộc các phân khúc như thuốc gốc, thuốc OTC, hoạt chất dược phẩm (API), vắc xin, nghiên cứu và sản xuất theo hợp đồng, thuốc sinh học tương tự và sinh phẩm. Một ví dụ khác, vào năm 2021, theo IBEF, trong giai đoạn 2021-22, xuất khẩu thuốc và dược phẩm đạt 24,6 tỷ USD, so với 24,4 tỷ USD trong những năm 2020-21. Để khuyến khích đầu tư, thời gian phê duyệt các cơ sở mới đã được rút gọn. Ngoài ra, theo cùng một nguồn, Hoa Kỳ là thị trường xuất khẩu dược phẩm chính của Ấn Độ. Hơn nữa, Ấn Độ đóng một vai trò rất quan trọng trong khía cạnh chung của ngành dược phẩm toàn cầu. Ví dụ, vào năm 2021, Ấn Độ đứng thứ 3 về số lượng và thứ 14 về giá trị liên quan đến sản xuất dược phẩm trong ngành toàn cầu và Ấn Độ cung cấp hơn 50% nhu cầu vắc xin toàn cầu, 40% nhu cầu thuốc gốc ở Hoa Kỳ và 25% nhu cầu thuốc gốc. tất cả các sản phẩm thuốc ở Vương quốc Anh.

Do đó, việc tăng xuất khẩu thuốc generic và tăng cường các hoạt động nghiên cứu và phát triển sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Tuy nhiên, việc thiếu môi trường chính sách và giá cả ổn định cũng như việc thiếu phát triển thuốc cải tiến có thể cản trở sự phát triển của thị trường được nghiên cứu.

Xu hướng thị trường dược phẩm Ấn Độ

Phân khúc danh mục trị liệu hô hấp dự kiến sẽ cho thấy sự tăng trưởng thị trường lành mạnh trong giai đoạn dự báo

Thuốc hô hấp thường bao gồm thuốc giãn phế quản, corticosteroid, chất ổn định tế bào mast, kháng thể kháng IgE, thuốc đối kháng thụ thể leukotriene, thuốc chống vi rút, chất hoạt động bề mặt phổi và thuốc kích thích hô hấp, cùng những loại khác.

Bệnh hô hấp là những bệnh ảnh hưởng đến đường hô hấp và phổi. Những bệnh này là do nhiễm trùng, hút thuốc, thuốc lá, hút thuốc thụ động, radon, amiăng hoặc các dạng ô nhiễm không khí khác. Các bệnh về đường hô hấp thường gặp bao gồm hen suyễn, bệnh phổi tắc nghẽn mãn tính (COPD), xơ phổi, viêm phổi và ung thư phổi. Phân khúc hô hấp được dự đoán sẽ tăng trưởng với tốc độ đáng kể trong giai đoạn dự báo do gánh nặng bệnh hô hấp ngày càng tăng và ô nhiễm không khí ngày càng gia tăng, cùng với hoạt động nghiên cứu và phát triển trong lĩnh vực này cũng như ra mắt các sản phẩm mới tại thị trường Ấn Độ.

Ví dụ, vào tháng 5 năm 2021, WHO đã báo cáo rằng tỷ lệ tự báo cáo về bất kỳ bệnh phổi mãn tính nào được chẩn đoán ở những người từ 45-59 tuổi là 6% ở Ấn Độ. Bệnh phổi phổ biến nhất ở nhóm tuổi này ở Ấn Độ là hen suyễn, chiếm 4,4%, tiếp theo là COPD, chiếm 2,1% và viêm phế quản, với 1,1%. Gánh nặng bệnh tật cao như vậy ở các nhóm tuổi đang dẫn đến sự phát triển của phân khúc này. Hơn nữa, vào tháng 6 năm 2022, Glenmark đã trở thành công ty dược phẩm đầu tiên tung ra thuốc kết hợp liều cố định indacaterol và mometasone cho bệnh hen suyễn ở Ấn Độ. Đây là một loại thuốc cải tiến Indacaterol, chất chủ vận beta tác dụng kéo dài và mometasone furoate, một loại corticosteroid dạng hít đã được DCGI phê duyệt.

Do đó, phân khúc trị liệu hô hấp dự kiến sẽ chứng kiến sự tăng trưởng đáng kể do gánh nặng bệnh hô hấp ngày càng tăng và ô nhiễm không khí ngày càng gia tăng, cùng với các hoạt động RD và giới thiệu các loại thuốc mới hơn trong giai đoạn dự báo.

Phân khúc thuốc gốc dự kiến sẽ cho thấy sự tăng trưởng thị trường lành mạnh trong giai đoạn dự báo

Thuốc generic là thuốc được tạo ra giống với thuốc chính hiệu đã được phê duyệt hiện có về dạng bào chế, độ an toàn, tác dụng, đường dùng, chất lượng và đặc tính hiệu quả. Các nhà sản xuất thuốc generic không phải chi thêm tiền cho việc nghiên cứu thuốc cũng như thử nghiệm lâm sàng và tiền lâm sàng. Thuốc generic có sẵn với chi phí thấp hơn; chúng tạo cơ hội tiết kiệm chi phí thuốc ở một quốc gia. Nhờ những lợi thế như vậy của thuốc generic cùng với chi phí sản xuất thấp trong nước, phân khúc này có thể sẽ đạt mức tăng trưởng vượt trội trong giai đoạn dự báo.

Hơn nữa, sự hiện diện của các công ty như Alkem Laboratories, Sun Pharma và Aurobindo Pharma Limited, cùng nhiều công ty khác, kinh doanh trong phân khúc thuốc generic, cùng với sự phụ thuộc ngày càng tăng của các quốc gia khác vào thuốc generic của Ấn Độ, là một yếu tố khác thúc đẩy tăng trưởng của phân khúc này. Ví dụ theo dữ liệu IBEF được công bố vào tháng 11 năm 2021, Ấn Độ là nhà cung cấp dược phẩm gốc hàng đầu thế giới. Ấn Độ cung cấp 40% nhu cầu thuốc generic ở Hoa Kỳ và khoảng 50% ở Châu Phi. Nước này chiếm 20% thị phần xuất khẩu trên thị trường thuốc generic toàn cầu tính theo số lượng. Khoảng 8 trong số 20 công ty thuốc generic toàn cầu đến từ Ấn Độ và hơn 55% lượng xuất khẩu từ nước này dành cho các thị trường được quản lý chặt chẽ.

Hơn nữa, theo báo cáo của ICRA, GOI đang có kế hoạch cung cấp thuốc gốc miễn phí cho một nửa dân số Ấn Độ thông qua Pradhan Mantri Bhartiya Janaushadhi Kendras với chi phí ước tính là 5,4 tỷ USD. Ngoài ra, vào tháng 9 năm 2021, các quan chức tuyên bố rằng Ấn Độ sẵn sàng hợp tác với các đối tác Đông Á trong việc phát triển dược phẩm gốc và công nghệ y tế để điều trị cho bệnh nhân COVID-19 và phát triển vắc xin. Điều này sẽ tiếp tục dẫn đến sự gia tăng sản xuất thuốc gốc với sự hợp tác của các công ty Đông Á khác, từ đó thúc đẩy sự tăng trưởng của phân khúc này trong những năm tới.

Do đó, nhờ các yếu tố nói trên, phân khúc chung dự kiến sẽ chứng kiến sự tăng trưởng với tốc độ nhanh hơn trong giai đoạn dự báo.

Tổng quan về ngành dược phẩm Ấn Độ

Thị trường dược phẩm Ấn Độ có tính chất phân mảnh do sự hiện diện của nhiều công ty hoạt động trên toàn cầu cũng như trong khu vực. Bối cảnh cạnh tranh bao gồm phân tích một số công ty quốc tế cũng như địa phương nắm giữ thị phần và nổi tiếng, chẳng hạn như Cipla Inc., Dr. Reddy's Laboratories Ltd., Lupin, Sun Pharmaceutical Industries Ltd., Cadila Pharmaceuticals, GlaxoSmithKline, Biocon, Pfizer, Novartis AG, Merck Co., Torrent Pharma, Divi's Laboratories, Aurobindo Pharma Limited, Mankind Pharma và Abbott Ấn Độ.

Dẫn đầu thị trường dược phẩm Ấn Độ

-

Sun Pharmaceutical Industries Limited

-

Cipla Pharmaceuticals

-

Pfizer

-

Lupin

-

Dr. Reddy’s laboratories

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dược phẩm Ấn Độ

- Vào tháng 2 năm 2022, Dr. Reddy's Laboratories Ltd. thông báo rằng Tổng cục Kiểm soát Dược phẩm Ấn Độ (DCGI) đã phê duyệt loại vắc xin Sputnik Light tiêm một mũi để hạn chế sử dụng trong trường hợp khẩn cấp ở Ấn Độ.

- Vào tháng 11 năm 2021, Cipla Limited đã được DCGI cấp phép EUA để ra mắt Molnupiravir ở Ấn Độ, loại thuốc kháng vi-rút dạng uống đầu tiên được Cơ quan quản lý thuốc và sản phẩm chăm sóc sức khỏe của Vương quốc Anh (MHRA) phê duyệt để điều trị bệnh COVID-19 từ nhẹ đến trung bình. 19 người có nguy cơ cao mắc bệnh nặng.

Phân khúc ngành công nghiệp dược phẩm Ấn Độ

Theo phạm vi của báo cáo này, dược phẩm được gọi là thuốc kê đơn và thuốc không kê đơn được sử dụng cho mục đích y tế để chữa bệnh, phòng ngừa hoặc kiểm soát bất kỳ tình trạng điều trị nào. Thị trường Dược phẩm Ấn Độ được phân chia theo Danh mục trị liệu (Chống nhiễm trùng, Tim mạch, Tiêu hóa, Chống tiểu đường, Hô hấp, Da liễu, Hệ cơ xương, Hệ thần kinh và các loại khác) và Loại thuốc (Thuốc kê đơn (Thuốc có nhãn hiệu và Thuốc gốc), và thuốc không kê đơn). Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Chống nhiễm trùng |

| tim mạch |

| tiêu hóa |

| Chống tiểu đường |

| Hô hấp |

| Da liễu |

| Hệ thống cơ xương |

| Hệ thần kinh |

| Người khác |

| Thuốc theo toa | Thuốc có nhãn hiệu |

| Thuốc gốc | |

| Thuốc không kê toa |

| Theo danh mục trị liệu | Chống nhiễm trùng | |

| tim mạch | ||

| tiêu hóa | ||

| Chống tiểu đường | ||

| Hô hấp | ||

| Da liễu | ||

| Hệ thống cơ xương | ||

| Hệ thần kinh | ||

| Người khác | ||

| Theo loại thuốc | Thuốc theo toa | Thuốc có nhãn hiệu |

| Thuốc gốc | ||

| Thuốc không kê toa | ||

Câu hỏi thường gặp về nghiên cứu thị trường dược phẩm Ấn Độ

Quy mô thị trường dược phẩm Ấn Độ hiện tại là bao nhiêu?

Thị trường Dược phẩm Ấn Độ dự kiến sẽ đạt tốc độ CAGR là 10,70% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường dược phẩm Ấn Độ?

Sun Pharmaceutical Industries Limited, Cipla Pharmaceuticals, Pfizer, Lupin, Dr. Reddy’s laboratories là những công ty lớn hoạt động tại Thị trường Dược phẩm Ấn Độ.

Thị trường Dược phẩm Ấn Độ này bao gồm những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Dược phẩm Ấn Độ trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dược phẩm Ấn Độ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Các sáng kiến quan trọng của chính phủ thúc đẩy tăng trưởng ngành Dược phẩm của Ấn Độ là gì?

Các sáng kiến quan trọng của chính phủ thúc đẩy tăng trưởng ngành Dược phẩm của Ấn Độ là a) Các chương trình khuyến khích liên kết sản xuất (PLI) thúc đẩy sản xuất trong nước các loại thuốc và API quan trọng b) Các khu dược phẩm số lượng lớn thu hút đầu tư, đảm bảo an ninh thuốc và giảm sự phụ thuộc vào nhập khẩu.

Trang được cập nhật lần cuối vào:

Báo cáo bán chạy nhất của chúng tôi

Báo cáo ngành dược phẩm Ấn Độ

Thị trường dược phẩm Ấn Độ đang trên đà tăng trưởng đáng kể, được thúc đẩy bởi gánh nặng bệnh tật ngày càng gia tăng, các chính sách hỗ trợ của chính phủ và nhận thức về sức khỏe nâng cao của người dân. Thị trường này, bao gồm thuốc kê đơn, thuốc không kê đơn, vắc xin và sinh phẩm, được thiết lập để mở rộng đáng kể, được hỗ trợ bởi dân số lớn của Ấn Độ và khả năng tiếp cận dịch vụ chăm sóc sức khỏe được nâng cao. Là một trung tâm nổi tiếng toàn cầu về sản xuất thuốc generic và với mức đầu tư RD ngày càng tăng, thị trường đang có sự tăng trưởng mạnh mẽ. Các sáng kiến của chính phủ nhằm cải thiện khả năng chi trả về chăm sóc sức khỏe và cơ sở hạ tầng tiếp tục thúc đẩy lĩnh vực này. Phân khúc thị trường cho thấy nhiều loại sản phẩm đa dạng, trong đó dược phẩm là phân khúc chiếm ưu thế và nhấn mạnh vào các sản phẩm thông thường, nêu bật các hoạt động nghiên cứu và sản xuất truyền thống. Với sự hiện diện toàn diện trên khắp đất nước, ngành dược phẩm Ấn Độ đang đáp ứng nhu cầu chăm sóc sức khỏe đa dạng của người dân, được thúc đẩy bởi nhận thức về chăm sóc sức khỏe ngày càng tăng và sự hỗ trợ của chính phủ. Để biết thông tin chi tiết và dự đoán trong tương lai đến năm 2029, các báo cáo ngành của Mordor Intelligence™ đưa ra triển vọng dự báo, nhấn mạnh tiềm năng tăng trưởng đáng kể của thị trường và vai trò then chốt của nó trong việc đáp ứng nhu cầu chăm sóc sức khỏe.