Quy mô thị trường bao bì chăm sóc cá nhân

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Quy Mô Thị Trường (2024) | USD 32.20 tỷ |

| Quy Mô Thị Trường (2029) | USD 42.03 tỷ |

| CAGR(2024 - 2029) | 5.47 % |

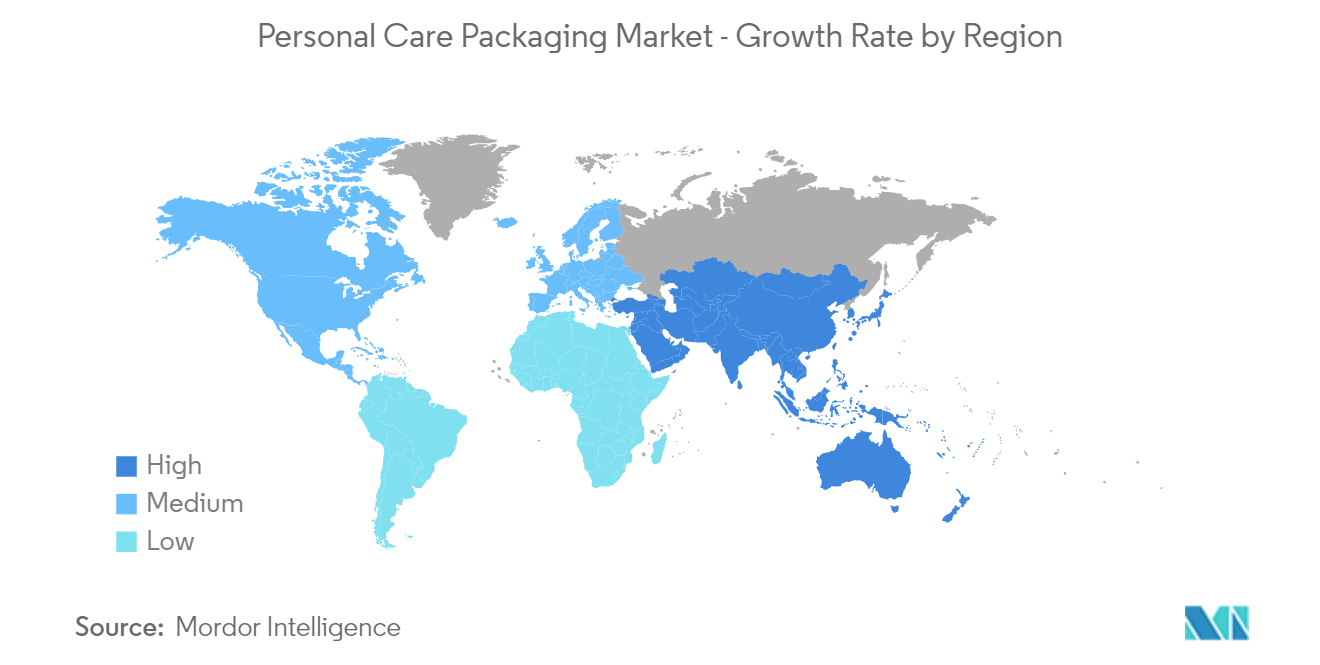

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

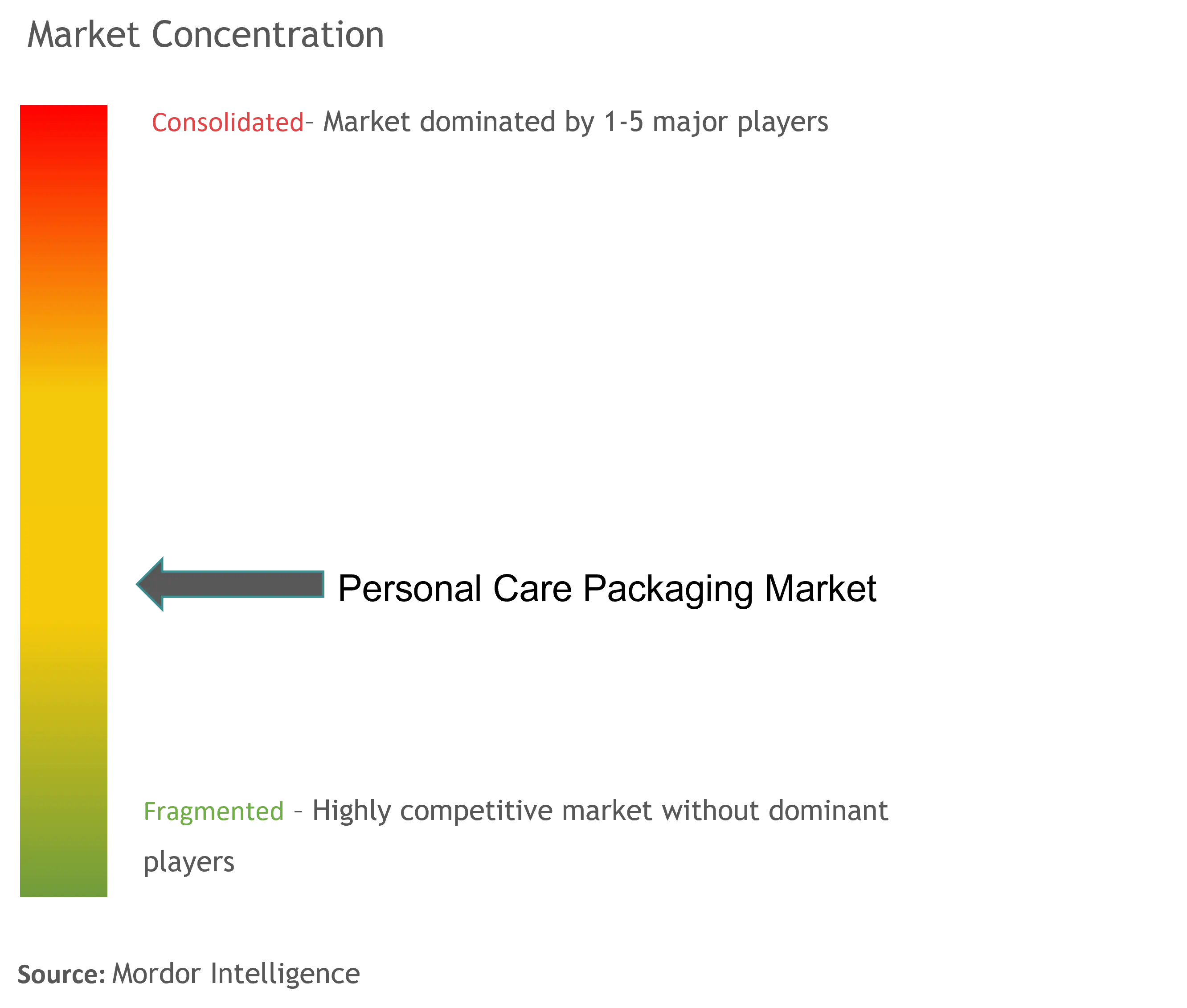

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường bao bì chăm sóc cá nhân

Quy mô Thị trường Bao bì Chăm sóc Cá nhân ước tính đạt 32,20 tỷ USD vào năm 2024 và dự kiến sẽ đạt 42,03 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,47% trong giai đoạn dự báo (2024-2029).

Sự lây lan của COVID-19 đã tác động tiêu cực đến thị trường do sự gián đoạn trong chuỗi cung ứng, dẫn đến việc đóng cửa nhà máy kéo dài trên toàn cầu. Các nhà đóng chai, nhà sản xuất thùng carton và nhà sản xuất máy bơm gặp khó khăn trong việc cung cấp hậu cần cho các công ty chăm sóc cá nhân.

- Ở hầu hết các quốc gia, chính phủ xếp ngành chăm sóc cá nhân vào danh mục hàng hóa thiết yếu để cho phép nó hoạt động. Tuy nhiên, cần phải rõ ràng hơn về hoạt động của các bộ phận phụ trợ sản xuất giấy bạc, vật liệu đóng gói, máy in và các vật tư tiêu hao tiện ích như than bánh và khí đốt (cần thiết để chạy nồi hơi).

- Nhựa, ở dạng hộp đựng chính, túi mềm thứ cấp, nắp và nắp, cũng như vòi phun, là một trong những vật liệu đóng gói chính được ngành công nghiệp mỹ phẩm sử dụng. Ống nhựa là một trong những vật chứa quan trọng nhất trong ngành mỹ phẩm vì nó có thể lưu trữ các chất lỏng-rắn và bán rắn cũng như phân phối sản phẩm theo tỷ lệ được kiểm soát.

- Nhiều nhà cung cấp khác nhau đã đưa ra những sự hợp tác và đổi mới khác nhau trên thị trường để đáp ứng nhu cầu ngày càng tăng về ống. Ví dụ vào tháng 11 năm 2021, Albéa Tubes, một trong những nhà cung cấp ống nhựa và ống cán mỏng quan trọng cho thị trường mỹ phẩm, chăm sóc da, chăm sóc cá nhân và chăm sóc răng miệng, đã hợp tác với UTCG và eXpackUSA để cung cấp ống Made in America được làm từ nguyên liệu sau tiêu dùng. nhựa tái chế (PCR) cho các doanh nghiệp làm đẹp và chăm sóc cá nhân.

- Ngoài ra, vào tháng 11 năm 2021, Dior đã chọn Tense Tube từ nhà cung cấp bao bì mỹ phẩm Cosmogen để tiếp thị Serum mắt Capture Totale Super Potent. Sản phẩm mới của thương hiệu cao cấp thuộc sở hữu của LVMH có vẻ ngoài mới mẻ vì có đầu bôi kim loại tiện dụng, vừa vặn với vùng viền mắt mà không cần chạm vào mặt hoặc tay.

Xu hướng thị trường bao bì chăm sóc cá nhân

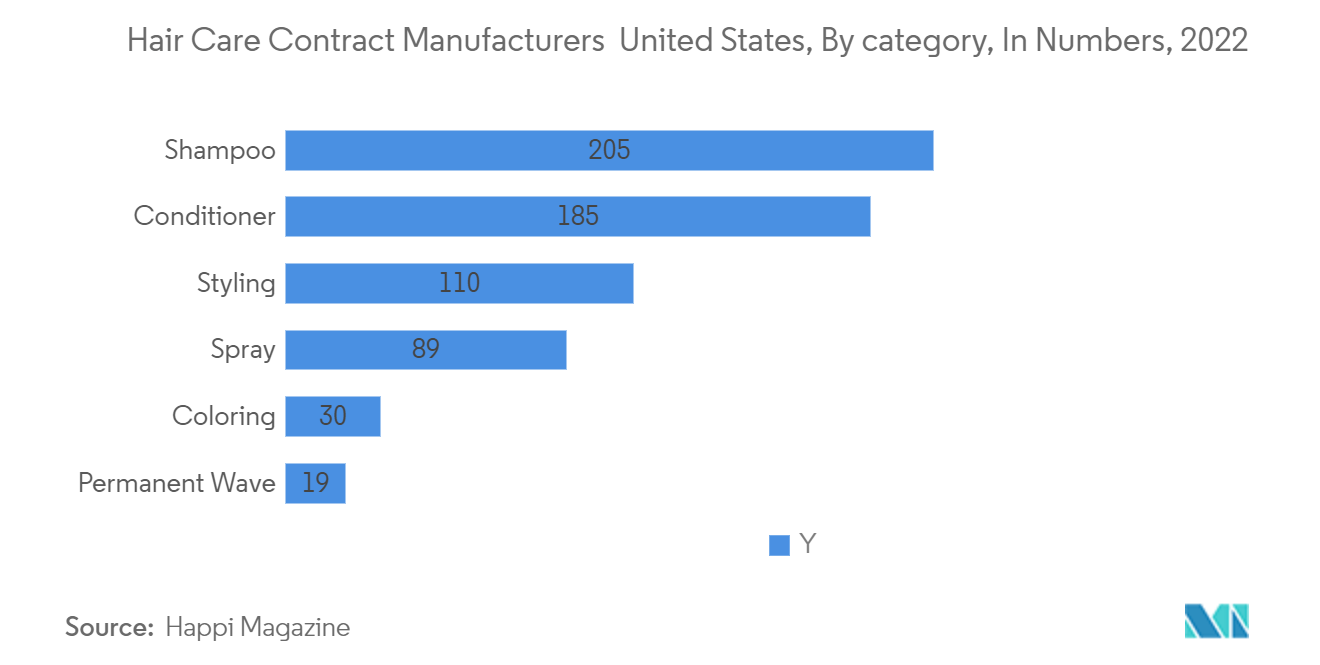

Chăm sóc tóc dự kiến sẽ chiếm thị phần đáng kể

- Các thương hiệu chăm sóc tóc sử dụng bao bì để tạo lợi thế cho họ, cả trong tiệm và hơn thế nữa. Chăm sóc tóc cho phân khúc bán lẻ có tính cạnh tranh cao và các thương hiệu chăm sóc tóc đang dựa vào sự khác biệt về bao bì để tạo sự kết nối với người tiêu dùng. Hầu hết các thương hiệu chăm sóc tóc đều thử nghiệm sự tương tác giữa kỹ thuật in mờ và bóng, đồng thời ngày càng kết hợp các yếu tố cảm giác vào bao bì của họ. Việc sử dụng dầu xử lý để tăng cường khả năng bảo vệ kiểu tóc bằng nhiệt, tạo độ bóng hoặc giảm độ xoăn đã dẫn đến việc tăng cường sử dụng bao bì dạng ống nhỏ giọt như một phương pháp định lượng và ứng dụng chính xác.

- Nhiều đại gia sắc đẹp Nhật Bản đang mong muốn đẩy mạnh sự hiện diện của họ ở châu Âu. Ví dụ, thương hiệu chăm sóc tóc của Kao, Guhl, có trụ sở tại Tokyo, đang khai thác nhu cầu ngày càng tăng về các sản phẩm bền vững. Guhl, một công ty chăm sóc tóc thuộc sở hữu của Kao có mặt ở Đức, Áo, Thụy Sĩ và Hà Lan, đã tung ra loại bao bì bền vững mới, nghĩa là chai dầu gội của hãng hiện bao gồm 50% polyethene terephthalate (rPET) tái chế. Hơn nữa, chai dầu xả được sử dụng được làm từ 100% polypropylen (PP) và do đó hoàn toàn có thể tái chế được.

- Nhiều thương hiệu chăm sóc tóc đang hợp tác để cung cấp các lựa chọn thay thế bao bì tốt hơn. Các công ty đang ngày càng tham gia vào các sáng kiến đổ đầy nhằm khuyến khích người tiêu dùng mang chai của họ về và đổ đầy lại với giá trợ giá thay vì mua sản phẩm một cách độc lập. PG Beauty đã công bố hệ thống chai nhôm có thể nạp lại lần đầu tiên và ra mắt quy mô lớn với các thương hiệu Head Vai, Pantene, Herbal Essences và Aussie ở Châu Âu. Hệ thống nạp lại sử dụng chai nhôm 100% mới, có thể tái sử dụng và túi nạp lại có thể tái chế, sử dụng lượng nhựa trên mỗi mL ít hơn 60% so với chai nhãn hiệu tiêu chuẩn. Nó được kỳ vọng sẽ mở đường cho việc thay đổi cách người tiêu dùng mua, sử dụng và vứt bỏ chai dầu gội của họ.

Châu Á Thái Bình Dương dự kiến sẽ nắm giữ thị phần đáng kể

- Nhận thức ngày càng tăng về lối sống lành mạnh hơn của các cá nhân nhằm có một cuộc sống lành mạnh và hợp vệ sinh đã góp phần làm tăng chi tiêu bình quân đầu người cho các sản phẩm gia dụng (bao gồm cả sản phẩm chăm sóc cá nhân) trên khắp châu Á. Trung Quốc là một trong những điểm nóng trên thế giới và là thị trường làm đẹp thay đổi nhanh nhất, giới thiệu những đổi mới dẫn đầu ngành và thiết lập xu hướng trên toàn cầu.

- Thị trường chăm sóc cá nhân ở Trung Quốc là một trong những lĩnh vực phát triển nhanh nhất trong vài năm qua, được hưởng lợi từ cơ sở người tiêu dùng ngày càng gắn bó, điều này đang thúc đẩy sự tăng trưởng của thị trường được nghiên cứu.

- Theo Cục Thống kê Quốc gia Trung Quốc (NBS), doanh số bán lẻ mỹ phẩm ở Trung Quốc lên tới 30,99 tỷ CNY vào tháng 11 năm 2021. Cơ quan này cũng cho biết ngành mỹ phẩm đã chứng kiến doanh thu giảm đáng kể trong những tháng đầu năm 2020 do ảnh hưởng của dịch bệnh Covid-19. -19 đại dịch ảnh hưởng chung đến doanh số bán hàng tiêu dùng. Tuy nhiên, giá trị thương mại bán lẻ nhanh chóng phục hồi nhờ công tác quản lý đại dịch hiệu quả của Trung Quốc. Ngoài ra, thái độ thay đổi của nam giới đối với việc chăm sóc da đã thúc đẩy thị trường mỹ phẩm dành cho nam giới đang bùng nổ ở Trung Quốc.

- Chi tiêu của người tiêu dùng cho mỹ phẩm và các sản phẩm chăm sóc cá nhân tiếp tục tăng, tạo điều kiện cho xu hướng sử dụng các sản phẩm chế biến, đóng gói và đắt tiền. Mỹ phẩm chăm sóc da và trang trí đang phát triển mạnh mẽ, trong đó chăm sóc da mặt và chăm sóc da y tế chứng kiến nhu cầu mạnh mẽ. Hơn nữa, tiềm năng tăng trưởng còn được cung cấp bởi các sản phẩm chống lão hóa và những sản phẩm nhằm bảo vệ chống ô nhiễm môi trường.

- Theo Trung tâm Đổi mới Tmall, phụ nữ trẻ thuộc thế hệ mới đã trở thành nhóm người tiêu dùng quan trọng nhất thúc đẩy tăng trưởng trong lĩnh vực mỹ phẩm của Trung Quốc. Thế hệ mới có sức mạnh tiêu dùng độc lập và sự quan tâm đồng thời đến làm đẹp và chăm sóc da của nhóm nhân khẩu học này đã chuyển thành sự tăng trưởng đáng kể. Điều này đang hỗ trợ sự phát triển của thị trường bao bì mỹ phẩm trong nước.

- Sự gia tăng nhu cầu về các sản phẩm xa xỉ được dự đoán sẽ thúc đẩy sự phát triển của chai bơm và ống nhỏ giọt. Virospack, một công ty sản xuất ống nhỏ giọt, cho rằng tiềm năng của Trung Quốc đang phát triển vì ngày càng có nhiều thương hiệu Trung Quốc bắt đầu định vị mình trong danh mục sản phẩm chăm sóc cao cấp.

Tổng quan về ngành bao bì chăm sóc cá nhân

Thị trường bao bì chăm sóc cá nhân rất phân tán vì có nhiều người chơi có mặt ở các khu vực trọng điểm. Sự hiện diện của một số nhà sản xuất quy mô vừa và nhỏ ở cấp độ toàn cầu và khu vực giúp thị trường luôn ở vị thế cạnh tranh cao. Thị trường cũng đang chứng kiến nhiều vụ sáp nhập và hợp tác khác nhau. Những công ty chủ chốt bao gồm Amcor PLC, AptarGroup Inc., Gerresheimer AG, Albea SA, Silgan Holdings Inc., v.v.

Vào tháng 12 năm 2022, Amcor Packaging Solutions thông báo khai trương nhà máy sản xuất hiện đại mới tại Huệ Châu, Trung Quốc. Với khoản đầu tư gần 100 triệu USD, nhà máy rộng 590.000 foot vuông này là nhà máy đóng gói linh hoạt lớn nhất tính theo công suất sản xuất tại Trung Quốc, tăng cường hơn nữa khả năng của Amcor trong việc đáp ứng nhu cầu ngày càng tăng của khách hàng trên khắp Châu Á Thái Bình Dương. Cơ sở mới dự kiến sẽ tuyển dụng hơn 550 người, sản xuất các giải pháp đóng gói linh hoạt cho thực phẩm và các sản phẩm chăm sóc cá nhân.

Vào tháng 4 năm 2022, công ty làm đẹp tự nhiên Olive Natural Skincare chuẩn bị giới thiệu bao bì mới, gần như có thể tái chế hoàn toàn. Mới đây, công ty thông báo hoạt động kinh doanh của mình đã được cơ quan độc lập Ekos ở New Zealand chứng nhận không có carbon. Chứng nhận Ekos Zero Carbon đảm bảo rằng quy trình này đã đo lường và bù đắp 100% lượng khí thải CO2.

Dẫn đầu thị trường bao bì chăm sóc cá nhân

-

Amcor Plc

-

AptarGroup Inc.

-

Gerresheimer AG

-

Albea SA

-

Silgan Holdings Inc

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bao bì chăm sóc cá nhân

- Ngày 20 tháng 7 năm 2022 OnTop Cosmetics đã ra mắt Renewal Oil Cream, sản phẩm đầu tiên trong số bốn sản phẩm kem dưỡng da mặt cốt lõi có bao bì làm từ copolyester đã đăng ký nhãn hiệu Eastman Cristal Renew. OnTop đã hợp tác với WWP Beauty để phát triển bao bì chính cho phiên bản 2.0 của Kem dầu tái tạo, được Mintel công nhận là Sản phẩm sáng tạo vào tháng 1 năm 2022.

- Tháng 8 năm 2022 The Body Shop mở rộng, ra mắt J-Beauty, nhà máy đóng gói Hàn Quốc Nhà sản xuất bao bì làm đẹp Toly đã phát triển năng lực sản xuất ở châu Á bằng cách mở một nhà máy mới ở Hàn Quốc. Cơ sở sản xuất có máy đúc thổi căng Aoki của công ty có trụ sở tại Malta. Thiết bị được sử dụng để sản xuất lọ, chai PET (polyethylene terephthalate) phục vụ ngành làm đẹp.

Báo cáo thị trường bao bì chăm sóc cá nhân - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. THÔNG TIN THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.2.1 Mối đe dọa của những người mới

4.2.2 Quyền thương lượng của người mua

4.2.3 Sức mạnh thương lượng của nhà cung cấp

4.2.4 Mối đe dọa của sản phẩm thay thế

4.2.5 Cường độ của sự ganh đua đầy tính canh tranh

4.3 Phân tích chuỗi giá trị ngành

4.4 Tác động do COVID-19 đối với Thị trường Bao bì Chăm sóc Cá nhân

5. ĐỘNG LỰC THỊ TRƯỜNG

5.1 Trình điều khiển thị trường

5.1.1 Tăng mức tiêu thụ các sản phẩm chăm sóc cá nhân khi thu nhập khả dụng ngày càng tăng

5.1.2 Tập trung ngày càng nhiều vào bao bì sáng tạo và hấp dẫn

5.2 Hạn chế thị trường

5.2.1 Chi phí R&D và Sản xuất Giải pháp Bao bì Mới Cao

6. PHÂN PHỐI THỊ TRƯỜNG

6.1 Loại vật liệu

6.1.1 Nhựa

6.1.2 Thủy tinh

6.1.3 Kim loại

6.1.4 Giấy

6.2 Loại bao bì

6.2.1 Chai và hộp nhựa

6.2.2 Chai và hộp thủy tinh

6.2.3 Thùng kim loại

6.2.4 Thùng gấp

6.2.5 Hộp sóng

6.2.6 Ống và que

6.2.7 Mũ và đóng cửa

6.2.8 Máy bơm và máy phân phối

6.2.9 Bao bì nhựa dẻo

6.2.10 Các loại bao bì khác

6.3 Loại sản phẩm

6.3.1 Chăm sóc răng miệng

6.3.2 Chăm sóc tóc

6.3.3 Mỹ phẩm màu

6.3.4 Chăm sóc da

6.3.5 Đàn ông chải chuốt

6.3.6 Chất khử mùi

6.3.7 Các loại sản phẩm khác

6.4 Địa lý

6.4.1 Bắc Mỹ

6.4.1.1 Hoa Kỳ

6.4.1.2 Canada

6.4.2 Châu Âu

6.4.2.1 Vương quốc Anh

6.4.2.2 nước Đức

6.4.2.3 Pháp

6.4.2.4 Nước Ý

6.4.2.5 Tây ban nha

6.4.2.6 Phần còn lại của châu Âu

6.4.3 Châu á Thái Bình Dương

6.4.3.1 Trung Quốc

6.4.3.2 Ấn Độ

6.4.3.3 Nhật Bản

6.4.3.4 Châu Úc

6.4.3.5 Hàn Quốc

6.4.3.6 Indonesia

6.4.3.7 nước Thái Lan

6.4.3.8 Phần còn lại của Châu Á-Thái Bình Dương

6.4.4 Mỹ La-tinh

6.4.4.1 Brazil

6.4.4.2 México

6.4.4.3 Argentina

6.4.4.4 Phần còn lại của Mỹ Latinh

6.4.5 Trung Đông và Châu Phi

6.4.5.1 các Tiểu Vương Quốc Ả Rập Thống Nhất

6.4.5.2 Ả Rập Saudi

6.4.5.3 Nam Phi

6.4.5.4 Phần còn lại của Trung Đông và Châu Phi

7. CẢNH BÁO CẠNH TRANH

7.1 Hồ sơ công ty*

7.1.1 Albea SA

7.1.2 HCP Packaging Co. Ltd

7.1.3 RPC Group Plc (Berry Global Group)

7.1.4 Silgan Holdings Inc.

7.1.5 DS Smith PLC

7.1.6 Graham Packaging Company

7.1.7 Libo Cosmetics Company Ltd

7.1.8 AptarGroup Inc.

7.1.9 Amcor PLC

7.1.10 Cosmopak Ltd

7.1.11 Quadpack Industries SA

7.1.12 Rieke Packaging Systems Ltd

7.1.13 Gerresheimer AG

7.1.14 Raepak Ltd

8. PHÂN TÍCH ĐẦU TƯ

9. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành bao bì chăm sóc cá nhân

Các vật liệu được sử dụng để bảo vệ các sản phẩm chăm sóc cá nhân khỏi bị nhiễm bẩn và các vấn đề khác được gọi là bao bì chăm sóc cá nhân. Quy mô thị trường bao bì chăm sóc cá nhân được tính toán theo giá trị thực. Nó phản ánh giá trị (tính bằng triệu USD) của việc tiêu thụ sản phẩm bao bì trong ngành chăm sóc cá nhân trên toàn cầu. Thị trường được phân chia theo nguyên liệu chính (nhựa, giấy, kim loại và thủy tinh), loại bao bì (chai và hộp nhựa, chai và hộp đựng thủy tinh, hộp đựng bằng kim loại, thùng gấp, hộp sóng, ống và que, máy bơm và bộ phân phối, nhựa dẻo bao bì), loại sản phẩm (chăm sóc răng miệng, chăm sóc tóc, mỹ phẩm tạo màu, chăm sóc da, chải chuốt cho nam giới, chất khử mùi) và địa lý. Phạm vi của nghiên cứu này hiện tập trung vào các khu vực trọng điểm như Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Châu Mỹ Latinh, Trung Đông và Châu Phi. Quy mô thị trường và dự báo được cung cấp về giá trị cho tất cả các phân khúc trên.

| Loại vật liệu | ||

| ||

| ||

| ||

|

| Loại bao bì | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Loại sản phẩm | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường bao bì chăm sóc cá nhân

Thị trường bao bì chăm sóc cá nhân lớn đến mức nào?

Quy mô Thị trường Bao bì Chăm sóc Cá nhân dự kiến sẽ đạt 32,20 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,47% để đạt 42,03 tỷ USD vào năm 2029.

Quy mô thị trường bao bì chăm sóc cá nhân hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Bao bì Chăm sóc Cá nhân dự kiến sẽ đạt 32,20 tỷ USD.

Ai là người chơi chính trong thị trường bao bì chăm sóc cá nhân?

Amcor Plc, AptarGroup Inc., Gerresheimer AG, Albea SA, Silgan Holdings Inc là những công ty lớn hoạt động trong Thị trường Bao bì Chăm sóc Cá nhân.

Khu vực nào phát triển nhanh nhất trong Thị trường Bao bì Chăm sóc Cá nhân?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Bao bì Chăm sóc Cá nhân?

Năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Bao bì Chăm sóc Cá nhân.

Thị trường Bao bì Chăm sóc Cá nhân này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Bao bì Chăm sóc Cá nhân ước tính là 30,53 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Bao bì Chăm sóc Cá nhân trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bao bì Chăm sóc Cá nhân trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành bao bì chăm sóc cá nhân

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Bao bì Chăm sóc Cá nhân năm 2024, do Báo cáo Công nghiệp Mordor Intelligence™ tạo ra. Phân tích Bao bì Chăm sóc Cá nhân bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.