Quy mô thị trường thiết bị y tế nhi khoa

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

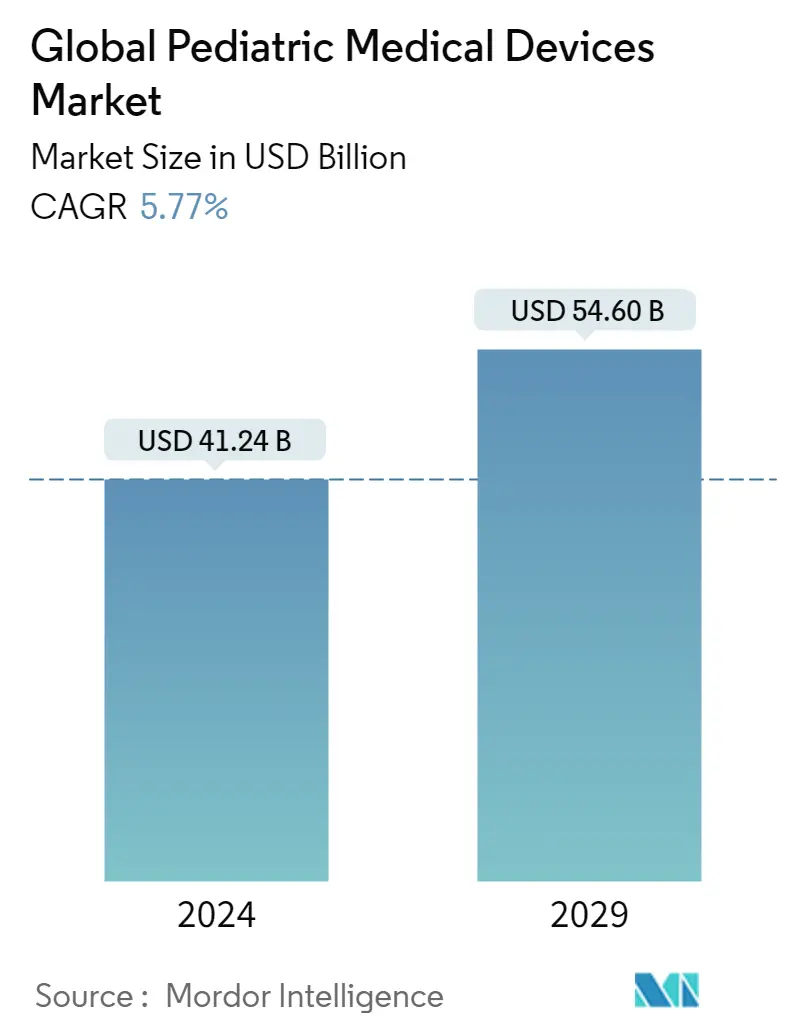

| Quy Mô Thị Trường (2024) | USD 41.24 tỷ |

| Quy Mô Thị Trường (2029) | USD 54.60 tỷ |

| CAGR(2024 - 2029) | 5.77 % |

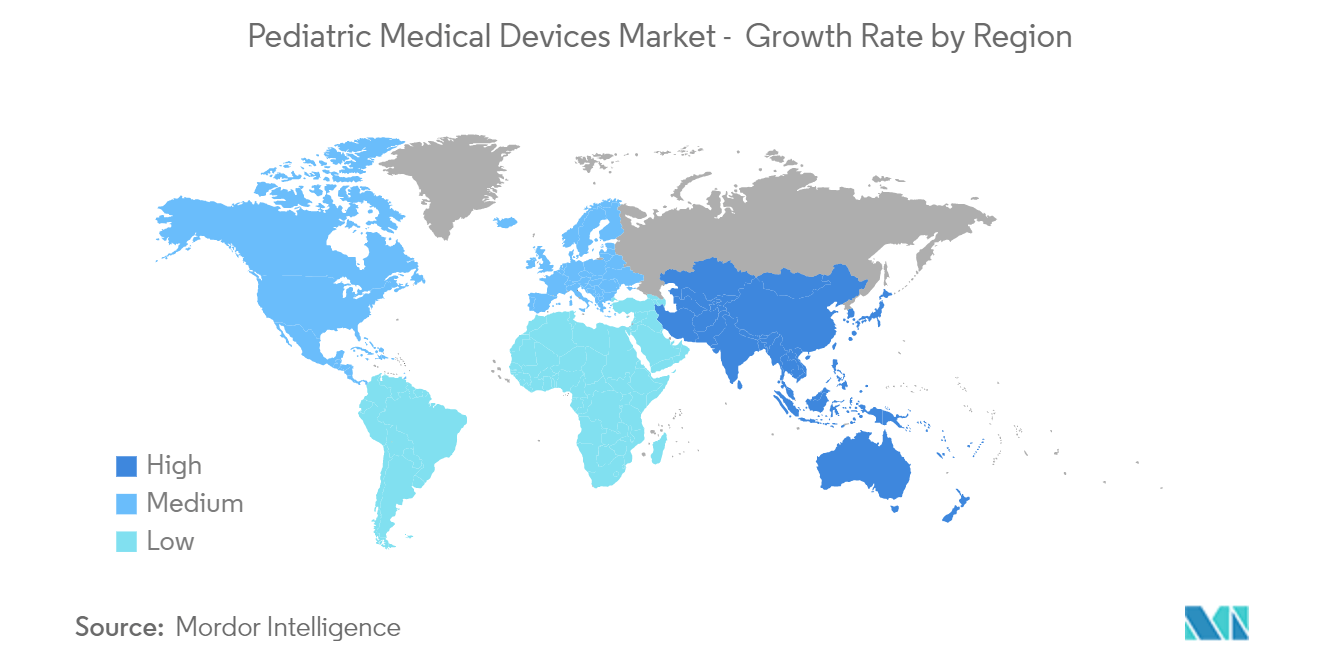

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường thiết bị y tế nhi khoa

Quy mô Thị trường Thiết bị Y tế Nhi khoa Toàn cầu ước tính đạt 41,24 tỷ USD vào năm 2024 và dự kiến sẽ đạt 54,60 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,77% trong giai đoạn dự báo (2024-2029).

Mối đe dọa sức khỏe do đại dịch COVID-19 gây ra là vô song. Nhiều nghiên cứu đã được công bố để làm sáng tỏ hậu quả của thị trường. Ví dụ, theo bài báo Nhi khoa COVID-19 Đánh giá có hệ thống về tài liệu, xuất bản vào tháng 10 năm 2020, 14,9% bệnh nhân nhi có kết quả xét nghiệm dương tính với nhiễm SARS-CoV-2 không có triệu chứng. Ho (48%), sốt (47%) và đau họng/viêm họng (28,6%) là những triệu chứng phổ biến nhất mà bệnh nhân gặp phải, so với các triệu chứng hô hấp trên như viêm mũi, hắt hơi và nghẹt mũi (13,7%), buồn nôn. và nôn mửa (7,8%) và tiêu chảy (10,1%). Do đó, tỷ lệ mắc các chứng rối loạn này cao ở trẻ em đã làm tăng nhu cầu chăm sóc tích cực, điều này có tác động tích cực đến thị trường thiết bị y tế nhi khoa.

Nguyên nhân chính khiến thị trường mở rộng là do tỷ lệ mắc các bệnh mãn tính ở trẻ em ngày càng tăng như thiếu máu, hen suyễn, thủy đậu, bạch hầu, bệnh bạch cầu, sởi, quai bị, viêm phổi, lao, ho gà và bệnh Lyme. Theo báo cáo tháng 4 năm 2021 của UNICEF, hơn 800.000 trẻ em dưới 5 tuổi chết vì viêm phổi mỗi năm, nhiều hơn bất kỳ bệnh truyền nhiễm nào khác. Điều này bao gồm hơn 153.000 trẻ sơ sinh mới. Một trong những bệnh mãn tính thường gặp nhất ở trẻ em là viêm phổi, điều này đang làm tăng nhu cầu về thiết bị y tế và thúc đẩy thị trường. Ngoài ra, việc giới thiệu các thiết bị mới trong ngành đang được nghiên cứu sẽ dẫn đến việc mở rộng thị trường đáng kể. Ví dụ Hệ thống gây mê Flow-e và Flow-c của Getinge, cho phép thực hiện gây mê phù hợp cho ngay cả những bệnh nhân khó tính nhất, từ trẻ sơ sinh và trẻ mới biết đi cho đến người béo phì, đã được Cơ quan Quản lý Thực phẩm Dược phẩm Hoa Kỳ (FDA) phê duyệt vào tháng 8 năm 2020 Ngoài ra, để khuyến khích công nghệ do y tá chỉ đạo và đổi mới nhằm đổi mới thiết bị y tế nhi khoa, Hiệp hội Công nghệ Đổi mới Nhi khoa Bờ Tây (CTIP) và Trung tâm Đổi mới Điều dưỡng (NIHUB) đã hợp tác vào tháng 3 năm 2020. Hơn nữa, các khoản đầu tư ngày càng tăng trong các chương trình nghiên cứu và phát triển của chính phủ nhằm phát triển cơ sở hạ tầng y tế trong lĩnh vực nhi khoa đang thúc đẩy tăng trưởng thị trường.

Tuy nhiên, việc thiếu nhận thức về các thiết bị y tế dành cho trẻ em hiện có là nhược điểm lớn của sự tăng trưởng của thị trường.

Xu hướng thị trường thiết bị y tế dành cho trẻ em

Phân khúc thiết bị ICU dành cho trẻ sơ sinh dự kiến sẽ có mức tăng trưởng đáng kể trong giai đoạn dự báo

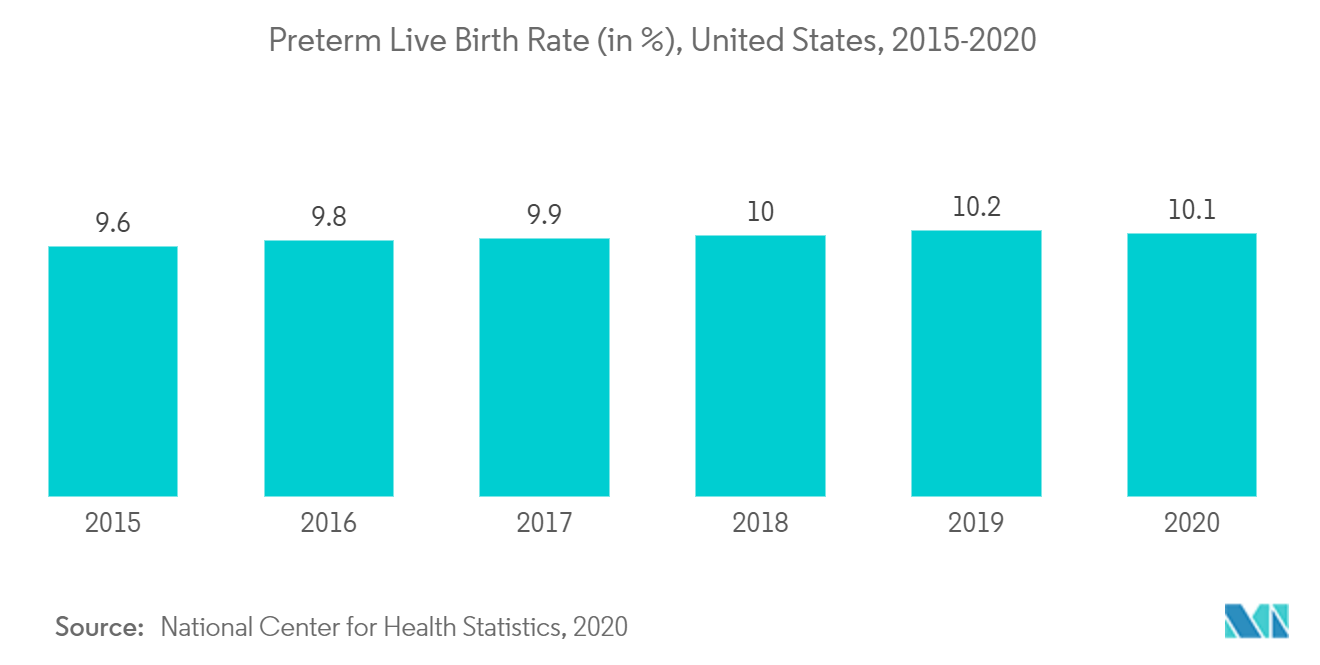

Do những thách thức trong quá trình sinh nở, sinh non hoặc các vấn đề sức khỏe sau khi sinh, những đứa trẻ cần được chăm sóc tại NICU thường được chuyển đến đó trong vòng 24 giờ sau khi sinh. Một em bé được coi là sinh non nếu được sinh ra trước tuần thứ 37 của thai kỳ. Theo bản cập nhật tháng 11 năm 2021 của Trung tâm Kiểm soát và Phòng ngừa Dịch bệnh, cứ 10 trẻ sinh ra ở Hoa Kỳ thì có 1 trẻ bị sinh non. Từ 10,2% năm 2019 xuống 10,1% vào năm 2020, tỷ lệ sinh non giảm 1%. Trẻ sinh non dễ mắc các bệnh như nhiễm trùng huyết, viêm phổi, v.v. Theo báo cáo đã nêu trước đó, tỷ lệ sinh non ở phụ nữ Mỹ gốc Phi (14,4%) vào năm 2020 cao hơn khoảng 50% so với phụ nữ da trắng hoặc gốc Tây Ban Nha (9,1). % và 9,8% tương ứng). Điều này có thể sẽ thúc đẩy sự tăng trưởng của phân khúc này trong những năm tới.

Việc mở rộng thị trường sinh lợi cũng sẽ là kết quả của việc giới thiệu các mặt hàng mới trong khu vực. Ví dụ SAANS, một trong những thiết bị CPAP sơ sinh, di động đầu tiên trên thế giới, đã được InnAccel giới thiệu vào tháng 8 năm 2019. Nó được thiết kế để hỗ trợ thở cho trẻ sơ sinh bị bệnh nặng mắc Hội chứng suy hô hấp (RDS) cả trong quá trình vận chuyển và trong các tình huống khó thở. nguồn tài nguyên giới hạn. Ngoài ra, Medtronic đã mua SonarMed Inc. vào tháng 12 năm 2020 để giới thiệu Hệ thống giám sát đường thở SonarMed cho các NICU. Tất cả trẻ sơ sinh cần trợ thở đều có khả năng được điều trị tốt hơn nhờ công nghệ này. Do đó, những động thái chiến lược như vậy của các đối thủ cạnh tranh lớn trên thị trường sẽ làm tăng phạm vi sản phẩm có sẵn trong phân khúc ICU dành cho trẻ sơ sinh, thúc đẩy thị trường. Vì vậy, dự đoán những nguyên nhân nêu trên sẽ thúc đẩy đáng kể tốc độ tăng trưởng của phân khúc này, thúc đẩy thị trường.

Bắc Mỹ thống trị thị trường và dự kiến sẽ làm điều tương tự trong giai đoạn dự báo

Bắc Mỹ dự kiến sẽ thống trị thị trường tổng thể trong suốt giai đoạn dự báo. Sự tăng trưởng của thị trường là do các yếu tố như sự hiện diện của những người chơi chính, tỷ lệ mắc bệnh mãn tính ở trẻ em cao trong khu vực, cơ sở hạ tầng chăm sóc sức khỏe được thiết lập và ra mắt các sản phẩm mới. Tại Hoa Kỳ, hơn 40% trẻ em và thanh thiếu niên trong độ tuổi đi học mắc ít nhất một tình trạng sức khỏe mãn tính, chẳng hạn như hen suyễn, béo phì, các bệnh thể chất khác và các vấn đề về hành vi/học tập, theo Trung tâm Kiểm soát và Phòng ngừa Dịch bệnh Hoa Kỳ. Báo cáo năm 2021. Trẻ em mắc bệnh mãn tính có thể có những nhu cầu chăm sóc sức khỏe phức tạp, liên tục, đòi hỏi phải quản lý thường xuyên và chuẩn bị cho những trường hợp khẩn cấp tiềm ẩn. Do đó, các thiết bị y tế dành cho trẻ em được tạo ra với ý tưởng cung cấp dịch vụ chăm sóc nâng cao, điều này sẽ ảnh hưởng lớn đến thị trường.

Thị trường được nghiên cứu trong nước cũng sẽ được hưởng lợi từ việc ra mắt sản phẩm ở đó. Ví dụ Preceptis Medical, Inc., đã công bố ra mắt Hệ thống ống thông nhĩ Hummingbird (TTS) thế hệ tiếp theo dành cho các ca phẫu thuật ống tai nhi khoa tại văn phòng vào tháng 6 năm 2021. Thiết bị Hummingbird mới có bố cục công thái học được cải tiến giúp có thể thực hiện quản lý ống tai cho trẻ mới biết đi thành công hơn. Hệ thống Van phổi qua ống thông Harmony (TPV), điều trị cho bệnh nhân nhi có đường ra thất phải tự nhiên hoặc được sửa chữa bằng phẫu thuật (RVOT), phần tim mang máu từ tâm thất phải đến phổi, đã nhận được sự chấp thuận của Cơ quan Thực phẩm Hoa Kỳ và Cục Quản lý Dược vào tháng 3 năm 2021. Thiết bị này dành cho những bệnh nhân bị hở van phổi nặng, đặc trưng là máu rò rỉ vào buồng dưới bên phải của tim. Bệnh tim bẩm sinh thường gây ra bệnh này. Ngoài ra, việc khuyến khích các sáng kiến của chính phủ và sự gia tăng số lượng hợp tác nghiên cứu là một trong những yếu tố được dự đoán sẽ thúc đẩy mở rộng thị trường. Do các chính sách chăm sóc sức khỏe thuận lợi, lượng bệnh nhân lớn và thị trường chăm sóc sức khỏe phát triển, khu vực này dự kiến sẽ phát triển trong tương lai.

Tổng quan về ngành thiết bị y tế nhi khoa

Thị trường thiết bị y tế nhi khoa có tính cạnh tranh vừa phải và bao gồm một số công ty lớn. Một số công ty lớn hiện đang thống trị thị trường về thị phần. Các công ty đang thực hiện các sáng kiến để đáp ứng nhu cầu ngày càng cao về thiết bị. Một số công ty hiện đang thống trị thị trường là TSE MEDICAL, DAVID, Hamilton Medical, GE Healthcare, Fritz Stephan GmbH, Phoenix Medical Systems, Novonate Inc., Elektro Mag, Trimpeks và Atom Medical Corp.

Dẫn đầu thị trường thiết bị y tế nhi khoa

-

TSE MEDICAL

-

Hamilton Medical

-

Fritz Stephan GmbH

-

GE Healthcare

-

Ningbo David Medical Device Co. Ltd

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị y tế nhi khoa

- Vào tháng 2 năm 2022, Masimo đã nhận được giấy phép của Cục Quản lý Thực phẩm và Dược phẩm Hoa Kỳ cho hoạt động giám sát SedLine và cảm biến EEG dành cho trẻ em của SedLine.

- Vào tháng 1 năm 2022, Good Parent, một nền tảng theo dõi bệnh nhi nhi từ xa, đã huy động được 16 triệu USD trong vòng tài trợ Series A do Vive Collective dẫn đầu. Trẻ em mắc các bệnh như hen suyễn, tự kỷ, tiểu đường và dị tật tim bẩm sinh có thể sử dụng nền tảng của công ty để theo dõi bệnh nhân từ xa. Với số tiền này, công ty sẽ có thể phát triển đội ngũ nhân viên của mình ở Hoa Kỳ và Châu Á, tăng cường hợp tác với các tổ chức chăm sóc sức khỏe và công ty bảo hiểm, đồng thời đạt được chứng nhận thiết bị của FDA.

Báo cáo thị trường thiết bị y tế dành cho trẻ em - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Gia tăng tỷ lệ mắc bệnh truyền nhiễm ở trẻ em

4.2.2 Phát triển cơ sở hạ tầng chăm sóc sức khỏe cho các vấn đề sức khỏe nhi khoa

4.3 Hạn chế thị trường

4.3.1 Những thách thức đối với việc phát triển thiết bị nhi khoa và thị trường có địa chỉ thấp

4.4 Phân tích năm lực lượng của Porter

4.4.1 Mối đe dọa của những người mới

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Sức mạnh thương lượng của nhà cung cấp

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường theo giá trị - Triệu USD)

5.1 Theo sản phẩm

5.1.1 Thiết bị IVD

5.1.2 Thiết bị tim mạch

5.1.3 Thiết bị gây mê & chăm sóc hô hấp

5.1.4 Thiết bị ICU sơ sinh

5.1.5 Thiết bị giám sát

5.1.6 Người khác

5.2 Bởi người dùng cuối

5.2.1 Bệnh viện

5.2.2 Phòng thí nghiệm chẩn đoán

5.2.3 Phòng khám Nhi khoa

5.2.4 Người khác

5.3 Địa lý

5.3.1 Bắc Mỹ

5.3.1.1 Hoa Kỳ

5.3.1.2 Canada

5.3.1.3 México

5.3.2 Châu Âu

5.3.2.1 nước Đức

5.3.2.2 Vương quốc Anh

5.3.2.3 Pháp

5.3.2.4 Nước Ý

5.3.2.5 Tây ban nha

5.3.2.6 Phần còn lại của châu Âu

5.3.3 Châu á Thái Bình Dương

5.3.3.1 Trung Quốc

5.3.3.2 Nhật Bản

5.3.3.3 Ấn Độ

5.3.3.4 Châu Úc

5.3.3.5 Hàn Quốc

5.3.3.6 Phần còn lại của Châu Á-Thái Bình Dương

5.3.4 Trung Đông và Châu Phi

5.3.4.1 GCC

5.3.4.2 Nam Phi

5.3.4.3 Phần còn lại của Trung Đông và Châu Phi

5.3.5 Nam Mỹ

5.3.5.1 Brazil

5.3.5.2 Argentina

5.3.5.3 Phần còn lại của Nam Mỹ

6. CẢNH BÁO CẠNH TRANH

6.1 Hồ sơ công ty

6.1.1 TSE MEDICAL

6.1.2 Ningbo David Medical Device Co. Ltd

6.1.3 Hamilton Medical

6.1.4 GE Healthcare

6.1.5 Fritz Stephan GmbH

6.1.6 Phoenix Medical Systems Pvt Ltd

6.1.7 Novonate Inc.

6.1.8 Elektro-Mag

6.1.9 Trimpeks

6.1.10 Atom Medical Corporation

6.1.11 Abbott

6.1.12 Medtronic PLC

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành thiết bị y tế nhi khoa

Theo phạm vi của báo cáo, thiết bị y tế dành cho trẻ em là những thiết bị hiệu quả, an toàn và được thiết kế cho các nhu cầu cụ thể của trẻ em. Thị trường Thiết bị Y tế Nhi khoa được phân chia theo Sản phẩm (Thiết bị IVD, Thiết bị Tim mạch, Thiết bị Gây mê Chăm sóc Hô hấp, Thiết bị ICU Sơ sinh, Thiết bị Theo dõi và các Thiết bị khác), Người dùng cuối (Bệnh viện, Phòng thí nghiệm Chẩn đoán, Phòng khám Nhi khoa, v.v.) và Địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương, Trung Đông và Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Theo sản phẩm | ||

| ||

| ||

| ||

| ||

| ||

|

| Bởi người dùng cuối | ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị y tế dành cho trẻ em

Thị trường thiết bị y tế nhi khoa toàn cầu lớn đến mức nào?

Quy mô Thị trường Thiết bị Y tế Nhi khoa Toàn cầu dự kiến sẽ đạt 41,24 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,77% để đạt 54,60 tỷ USD vào năm 2029.

Quy mô thị trường thiết bị y tế nhi khoa toàn cầu hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thiết bị Y tế Nhi khoa Toàn cầu dự kiến sẽ đạt 41,24 tỷ USD.

Ai là người chơi chính trong Thị trường Thiết bị Y tế Nhi khoa Toàn cầu?

TSE MEDICAL, Hamilton Medical, Fritz Stephan GmbH, GE Healthcare, Ningbo David Medical Device Co. Ltd là những công ty lớn hoạt động trên Thị trường Thiết bị Y tế Nhi khoa Toàn cầu.

Khu vực nào phát triển nhanh nhất trong Thị trường Thiết bị Y tế Nhi khoa Toàn cầu?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Thiết bị Y tế Nhi khoa Toàn cầu?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Thiết bị Y tế Nhi khoa Toàn cầu.

Thị trường Thiết bị Y tế Nhi khoa Toàn cầu này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Thiết bị Y tế Nhi khoa Toàn cầu ước tính đạt 38,99 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Thiết bị Y tế Nhi khoa Toàn cầu trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Y tế Nhi khoa Toàn cầu trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành thiết bị y tế nhi khoa

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị y tế dành cho trẻ em năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích Thiết bị Y tế Nhi khoa bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.