| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

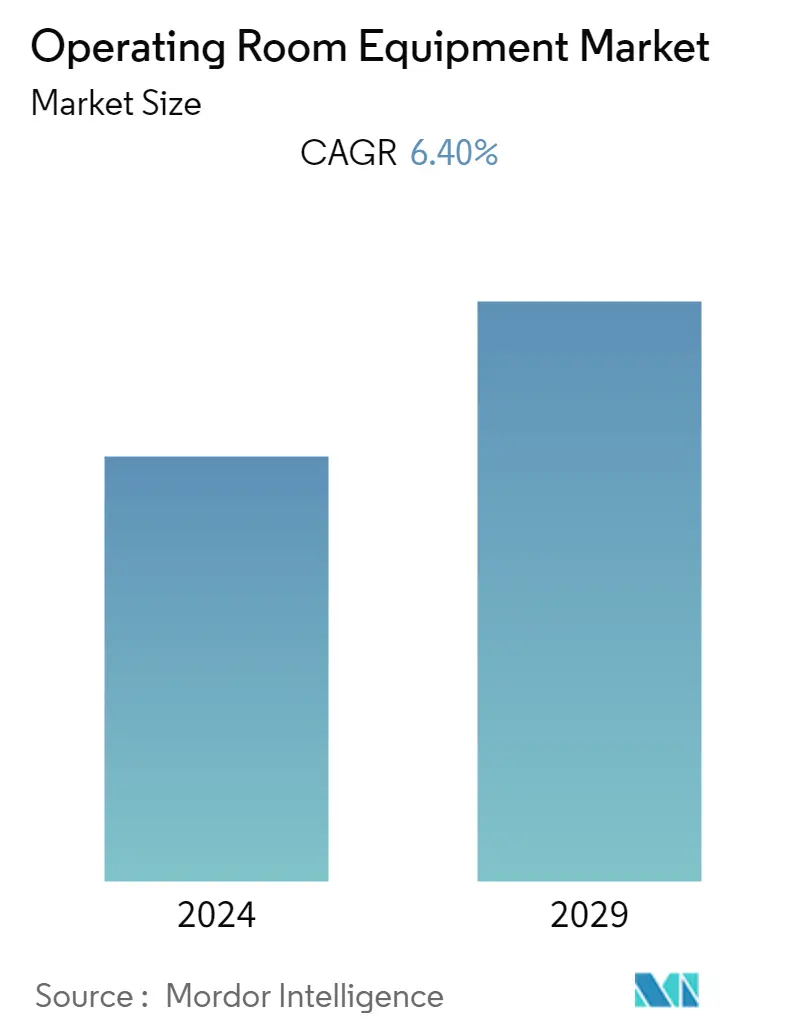

| CAGR | 6.40 % |

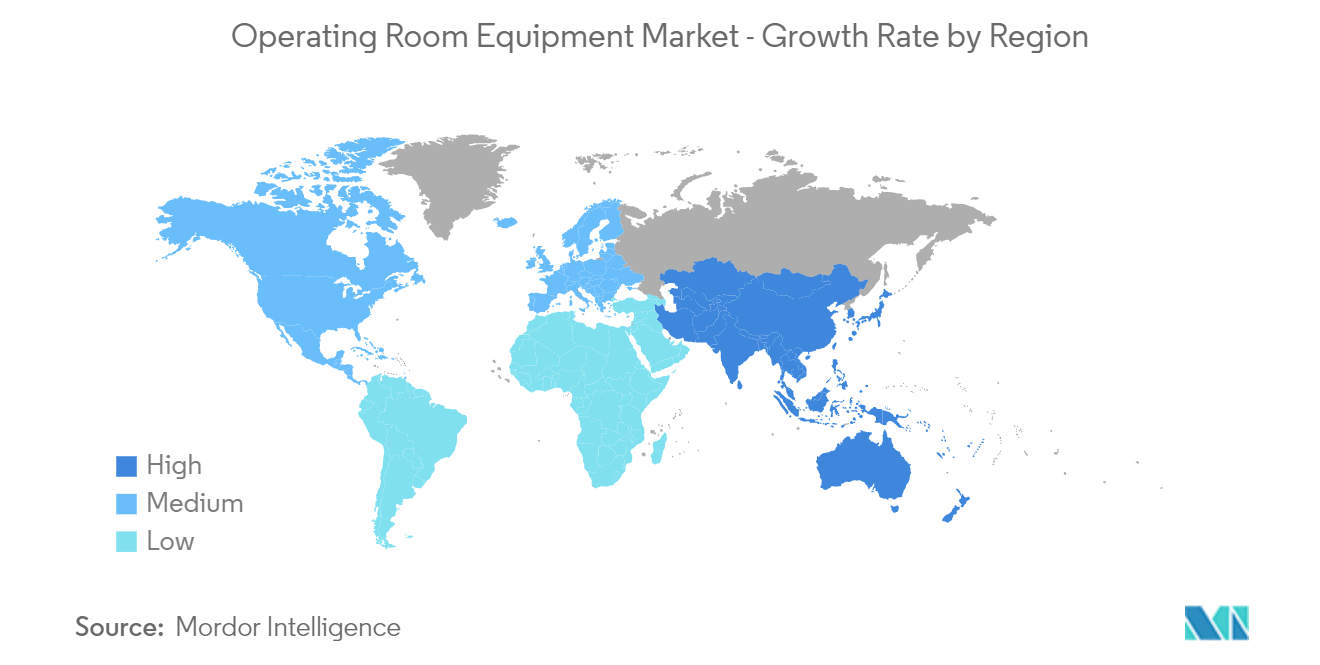

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường thiết bị phòng mổ

Thị trường thiết bị phòng mổ được nghiên cứu dự kiến sẽ tăng trưởng với tốc độ CAGR gần 6,4% trong giai đoạn dự báo.

COVID-19 đã có tác động đáng kể đến thị trường quản lý phòng mổ. Khối lượng ca phẫu thuật đã giảm đáng kể trong thời kỳ đại dịch, do các cơ quan quản lý có hướng dẫn nghiêm ngặt nhằm tránh tất cả các ca phẫu thuật không khẩn cấp. Theo bài báo đăng trên Viện Y tế Quốc gia vào tháng 10 năm 2021, tỷ lệ nhập viện phẫu thuật tổng quát trên toàn cầu đã giảm 42,8%. Tuy nhiên, số ca phẫu thuật gia tăng trong tình hình hiện tại là do các hạn chế về phong tỏa được nới lỏng. Theo bài báo của JKNS xuất bản vào tháng 7 năm 2022, số ca phẫu thuật cột sống hàng năm đều tăng lên. Do đó, sự gia tăng số ca phẫu thuật dự kiến sẽ góp phần vào sự tăng trưởng của thị trường và có thể sẽ đạt được điều tương tự trong 5 năm tới.

Các yếu tố chính góp phần vào sự tăng trưởng của thị trường là tỷ lệ mắc các bệnh mãn tính cần phẫu thuật ngày càng tăng, số lượng bệnh viện ngày càng tăng và nguồn tài trợ của chính phủ ngày càng tăng. Ví dụ, theo bài báo được NCBI xuất bản vào tháng 9 năm 2020, ước tính cần khoảng 5.000 ca phẫu thuật để đáp ứng gánh nặng bệnh tật do phẫu thuật của 100.000 người ở các quốc gia có thu nhập thấp và trung bình (LMIC). Do đó, sự tăng trưởng về số lượng các thủ tục phẫu thuật có thể sẽ thúc đẩy sự tăng trưởng của thị trường. Ngoài ra, theo dữ liệu do Cơ quan Hỗ trợ và Xúc tiến Đầu tư Quốc gia công bố vào tháng 8 năm 2021, Chương trình Khuyến khích Liên kết Sản xuất (PLI) dành cho thiết bị y tế đã phê duyệt khoản đầu tư cam kết 12,90 triệu USD cho 21 ứng dụng. Vì vậy, việc tăng đầu tư dự kiến sẽ góp phần vào sự tăng trưởng của thị trường. Thị trường thiết bị phòng mổ đã tăng trưởng đáng kể trong hai năm qua và thị trường này đã được xem xét bởi sự đổi mới công nghệ và sự gia tăng xu hướng y tế chính xác và hợp lý về công nghệ, góp phần vào sự tăng trưởng của thị trường.

Ngoài ra, số lượng bệnh viện dự kiến sẽ đóng góp vào sự tăng trưởng của thị trường. Theo dữ liệu được công bố trên Asia Healthcare Management vào tháng 4 năm 2020, có khoảng 26.000 bệnh viện ở Trung Quốc, 60% là bệnh viện công và 40% là bệnh viện tư. Số lượng bệnh viện cao như vậy dự kiến sẽ thúc đẩy nhu cầu về thiết bị phòng mổ, góp phần vào sự tăng trưởng của thị trường.

Do đó, các yếu tố nêu trên được kỳ vọng sẽ thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo.

Xu hướng thị trường thiết bị phòng mổ

Phân khúc nội soi dự kiến sẽ chứng kiến sự tăng trưởng nhanh nhất trong giai đoạn dự báo

Máy nội soi là một dụng cụ quang học được chiếu sáng, thường mảnh và có hình ống, nhìn sâu vào cơ thể. Nó được sử dụng để kiểm tra các cơ quan nội tạng, như cổ họng hoặc thực quản. Xu hướng của bệnh nhân ngày càng tăng đối với các thủ tục nội soi, nâng cao nhận thức về các thủ tục xâm lấn tối thiểu và ngày càng đón nhận những đổi mới công nghệ trong quy trình phẫu thuật là một số yếu tố thúc đẩy sự tăng trưởng của phân khúc này trong giai đoạn dự báo.

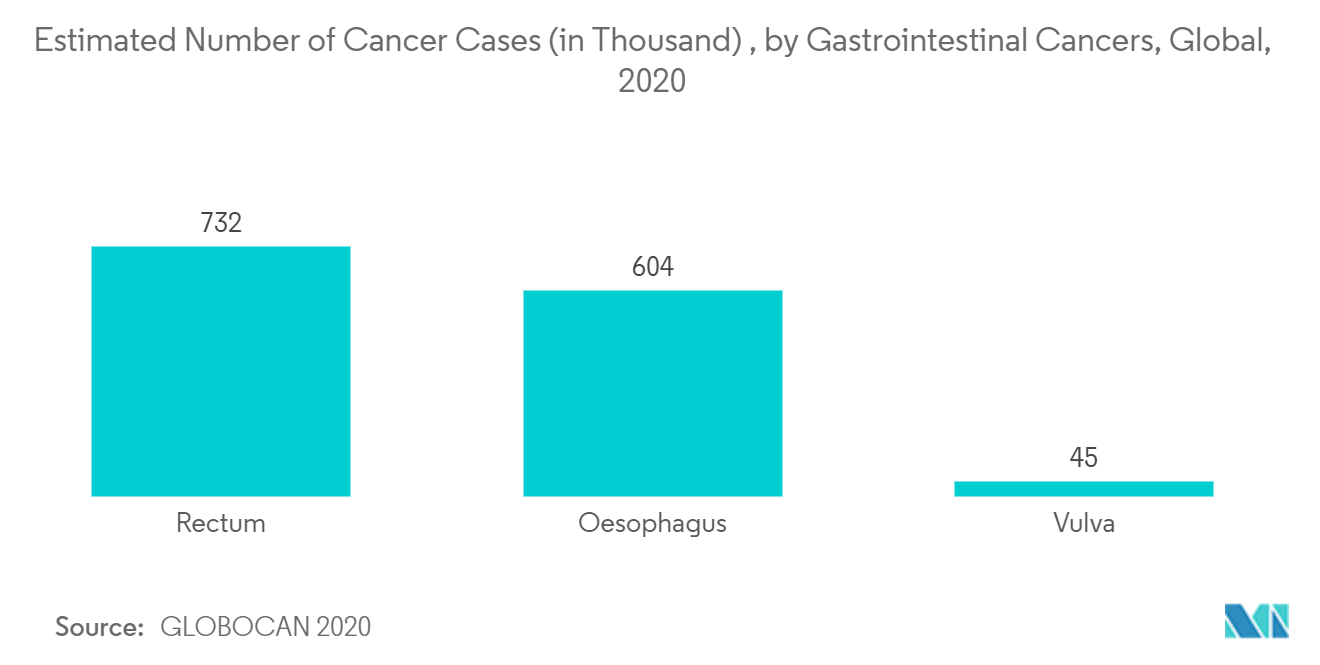

Sự gia tăng ung thư, rối loạn tiêu hóa và các bệnh liên quan đến lối sống dự kiến sẽ mở rộng thị trường hơn nữa. Theo Hiệp hội Ung thư Hoa Kỳ (ACS), vào năm 2022, ước tính có khoảng 106.180 trường hợp ung thư ruột kết mới và 44.850 trường hợp ung thư trực tràng mới ở Hoa Kỳ. Theo ACS, nguy cơ mắc bệnh ung thư đại trực tràng trong suốt cuộc đời là khoảng 1/23 (4,3%) đối với nam và 1/25 (4,0%) đối với nữ. Theo số liệu của Tổ chức Y tế Thế giới (WHO) công bố vào tháng 5 năm 2021, năm 2020 có khoảng 1,93 triệu trường hợp mắc bệnh ung thư ruột kết và trực tràng. Do đó, tỷ lệ mắc các bệnh mãn tính như ung thư có thể sẽ làm tăng nhu cầu về thiết bị nội soi, góp phần vào sự tăng trưởng của phân khúc này trong giai đoạn dự báo.

Bắc Mỹ thống trị thị trường và dự kiến sẽ làm điều tương tự trong giai đoạn dự báo

Bắc Mỹ dự kiến sẽ thống trị thị trường thiết bị phòng mổ tổng thể trong suốt giai đoạn dự báo. Sự tăng trưởng của thị trường là do các yếu tố như sự hiện diện của những người chơi chính, tỷ lệ mắc bệnh mãn tính cao trong khu vực và cơ sở hạ tầng chăm sóc sức khỏe được thiết lập.

Tại khu vực Bắc Mỹ, Hoa Kỳ chiếm thị phần lớn nhất do các yếu tố như số lượng người cao tuổi ngày càng tăng, cùng với số lượng bệnh ngày càng tăng trong nước, điều này được dự đoán sẽ kích thích nhu cầu ở khu vực này. Hơn nữa, các sáng kiến của chính phủ và số lượng trung tâm phẫu thuật cấp cứu ngày càng tăng là một số động lực được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường. Theo dữ liệu được Hiệp hội Ung thư Hoa Kỳ công bố vào năm 2022, cả nước ước tính có khoảng 106.180 và 44.850 ca ung thư ruột kết và trực tràng mới. Do đó, tỷ lệ mắc ung thư đại trực tràng cao được dự đoán sẽ thúc đẩy việc chẩn đoán và điều trị, thúc đẩy thị trường thiết bị phòng mổ.

Hơn nữa, việc các nhà tham gia thị trường tăng cường đầu tư vào việc phát triển thiết bị phòng mổ có thể dẫn đến việc tung ra thị trường các sản phẩm đổi mới, thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo ở khu vực này. Ví dụ vào tháng 6 năm 2021, Getinge đã ra mắt hệ thống quản lý OR dựa trên AI Torin tại Hoa Kỳ. Những tiến bộ như vậy có thể dẫn đến sự gia tăng việc áp dụng phần mềm này, thúc đẩy tăng trưởng thị trường ở khu vực này.

Ngoài ra, dân số lão khoa ngày càng tăng ở Canada, những người dễ mắc các bệnh mãn tính và cần được quản lý bệnh thích hợp, chẳng hạn như phẫu thuật, dự kiến sẽ góp phần vào sự tăng trưởng của thị trường trong giai đoạn dự báo. Ví dụ theo dữ liệu được chính phủ Canada cập nhật vào tháng 7 năm 2021, ước tính khoảng 6,3 triệu dân số từ 65 tuổi trở lên phải sống chung với các bệnh mãn tính ở Canada vào năm 2021. Do đó, các bệnh mãn tính ở người cao tuổi dự kiến sẽ làm tăng tỷ lệ nhập viện, góp phần vào nhu cầu ngày càng tăng về thiết bị phòng mổ trong giai đoạn dự báo.

Tương tự, bệnh mãn tính gia tăng ở Mexico dự kiến sẽ góp phần vào sự tăng trưởng của thị trường. Theo báo cáo Globocan năm 2020, đã có 195.499 trường hợp mắc bệnh ung thư ở Mexico vào năm 2020. Tỷ lệ mắc bệnh ung thư như vậy dẫn đến các quy trình phẫu thuật tiên tiến và dịch vụ chăm sóc tối ưu, góp phần vào sự tăng trưởng của thị trường được nghiên cứu trong giai đoạn dự báo.

Do đó, các yếu tố nêu trên được kỳ vọng sẽ góp phần vào sự tăng trưởng của thị trường trong giai đoạn dự báo ở khu vực này.

Tổng quan về ngành thiết bị phòng mổ

Thị trường thiết bị phòng mổ được hợp nhất và bao gồm một số công ty lớn. Một số công ty hiện đang thống trị thị trường là Koninklijke Philips NV, STERIS PLC, Stryker, Karl Storz SE Co. KG, Siemens Healthineers, Hill-Rom Services Inc., Getinge AB, Medtronic PLC và GE Healthcare.

Dẫn đầu thị trường thiết bị phòng mổ

-

Koninklijke Philips N.V.

-

STERIS plc

-

Karl Storz SE & Co. KG

-

Siemens Healthineers

-

Stryker Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị phòng mổ

- Vào tháng 7 năm 2022, Zsquare, nhà phát triển máy nội soi sử dụng một lần, hiệu suất cao, đã nhận được giấy phép 510K của Cục Quản lý Thực phẩm và Dược phẩm để tiếp thị sản phẩm của mình, Máy soi mũi Zsquare ENT-Flex, tại Hoa Kỳ.

- Vào tháng 6 năm 2022, Getinge đã phát hành phiên bản cập nhật của bộ tái xử lý nội soi tự động ED-Flow có mức độ kết nối kỹ thuật số và quản lý dữ liệu cao hơn cho các khách hàng tái xử lý nội soi của Getinge, dự kiến sẽ cải thiện thời gian hoạt động và tăng năng suất.

Phân khúc ngành thiết bị phòng mổ

Theo phạm vi của báo cáo, thiết bị phòng phẫu thuật được thiết kế để bác sĩ phẫu thuật và nhân viên phẫu thuật thực hiện các thủ tục phẫu thuật đòi hỏi thời gian, sự kiên nhẫn, sự tập trung và an toàn. Thị trường thiết bị phòng mổ được phân chia theo Sản phẩm (Thiết bị gây mê, Nội soi, Bàn mổ, Thiết bị phẫu thuật điện, Thiết bị hình ảnh phẫu thuật, Máy theo dõi bệnh nhân và các sản phẩm khác), Người dùng cuối (Bệnh viện, Trung tâm phẫu thuật cấp cứu và Người dùng cuối khác) và Địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương, Trung Đông và Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Theo sản phẩm | Thiết bị gây mê | ||

| Nội soi | |||

| Bàn phòng mổ | |||

| Thiết bị phẫu thuật điện | |||

| Thiết bị hình ảnh phẫu thuật | |||

| Màn hình bệnh nhân | |||

| Sản phẩm khác | |||

| Bởi người dùng cuối | Bệnh viện | ||

| Trung tâm phẫu thuật cấp cứu | |||

| Người dùng cuối khác | |||

| Địa lý | Bắc Mỹ | Hoa Kỳ | |

| Canada | |||

| México | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Nước Ý | |||

| Tây ban nha | |||

| Phần còn lại của châu Âu | |||

| Châu á Thái Bình Dương | Trung Quốc | ||

| Nhật Bản | |||

| Ấn Độ | |||

| Châu Úc | |||

| Hàn Quốc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Trung Đông và Châu Phi | GCC | ||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị phòng mổ

Quy mô thị trường thiết bị phòng mổ hiện tại là bao nhiêu?

Thị trường thiết bị phòng mổ dự kiến sẽ đạt tốc độ CAGR là 6,40% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Thiết bị Phòng mổ?

Koninklijke Philips N.V., STERIS plc, Karl Storz SE & Co. KG, Siemens Healthineers, Stryker Corporation là những công ty lớn hoạt động trong Thị trường Thiết bị Phòng Mổ.

Khu vực nào phát triển nhanh nhất trong Thị trường Thiết bị Phòng mổ?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Thiết bị Phòng mổ?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Thiết bị Phòng Mổ.

Thị trường thiết bị phòng mổ này bao gồm những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thiết bị Phòng Mổ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Phòng Mổ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Medical Devices Reports

Popular Healthcare Reports

Báo cáo ngành thiết bị phòng mổ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị phòng mổ năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Thiết bị trong Phòng Điều hành bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.