Quy mô thị trường dịch vụ đường dây Bắc Mỹ

| Giai Đoạn Nghiên Cứu | 2021 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2021 - 2022 |

| CAGR | > 3.00 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường dịch vụ đường dây Bắc Mỹ

Thị trường dịch vụ hữu tuyến Bắc Mỹ dự kiến sẽ đạt tốc độ CAGR trên 3% trong giai đoạn dự báo.

COVID-19 đã tác động tiêu cực đến thị trường vào năm 2020. Hiện tại. Thị trường đã đạt đến mức trước đại dịch.

- Về lâu dài, do nhu cầu về khí đốt tự nhiên từ ngành sản xuất điện và sưởi ấm tăng lên, dự kiến sẽ thúc đẩy nhu cầu tăng công suất sản xuất khí đốt tự nhiên, điều này dự kiến sẽ thúc đẩy thị trường trong giai đoạn dự báo.

- Mặt khác, những lo ngại về môi trường về fracking dự kiến sẽ hạn chế hoạt động khoan đá phiến, điều này dự kiến sẽ tác động tiêu cực đến sự tăng trưởng của thị trường trong giai đoạn dự báo.

- Hoạt động thăm dò ngày càng tăng trong khu vực nhằm bù đắp cho các mỏ dầu khí đã cũ và sản lượng ngày càng tăng từ các mỏ đá phiến dự kiến sẽ mang lại cơ hội đáng kể cho các nhà cung cấp dịch vụ ghi nhật ký hữu tuyến.

Xu hướng thị trường dịch vụ đường dây Bắc Mỹ

Phân khúc nội địa để thống trị thị trường

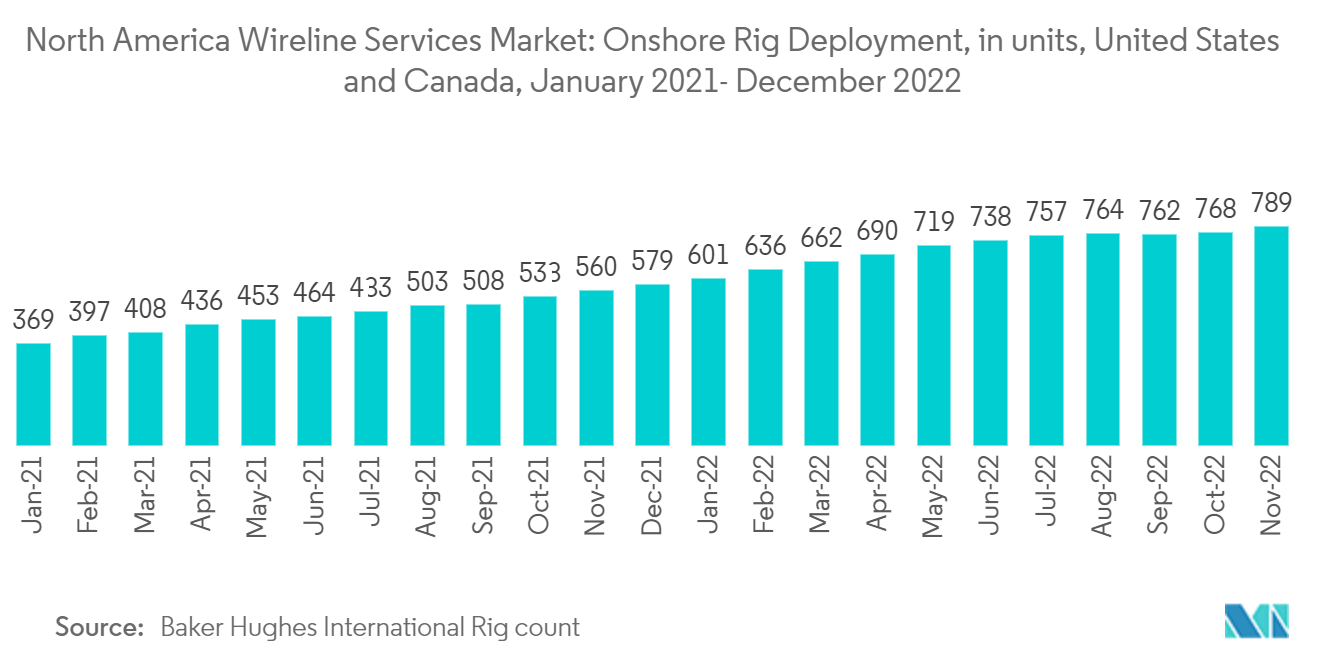

- Theo Baker Hughes Rig Count, tính đến tháng 11 năm 2022, Mỹ có gần 780 giàn khoan đất liền đang được triển khai. Điều này thể hiện sự chênh lệch giữa hoạt động khoan mới ở phân khúc trên đất liền và ngoài khơi.

- Hoa Kỳ là một trong những nhà sản xuất hydrocarbon lớn nhất trên toàn cầu và phần lớn sản lượng hydrocarbon của nước này đến từ các giếng dầu và khí đốt đá phiến. Đất nước này có trữ lượng đá phiến khổng lồ phân bổ trên khắp đất nước, bao gồm các mỏ đá phiến Barnett, Haynesville, Bakken và Anadarko-Woodford. Khu vực đá phiến Permian ở Tây Texas là một trong những khu vực đá phiến lớn nhất trên toàn cầu, với chi phí phát triển đá phiến thấp nhất.

- Canada là một nhà sản xuất hydrocarbon lớn khác. Hầu hết sản lượng của nó đến từ cát dầu và dầu nặng ở nội địa đất nước, chủ yếu từ tỉnh Alberta và các tỉnh miền Trung và miền Tây khác.

- Ngoài ra, hoạt động ngoài khơi đã ở mức thấp trong vài năm qua do đại dịch Covid-19. Do giá dầu thấp, hầu hết các dự án phát triển dầu ngoài khơi được coi là không khả thi về mặt kinh tế. Ngoài ra, các công ty sản xuất trong nước có thể bật và tắt giàn khoan dễ dàng hơn các giàn khoan ngoài khơi để đáp ứng với điều kiện thị trường.

- Do đó, do các yếu tố trên, phân khúc nội địa dự kiến sẽ thống trị thị trường thượng nguồn của khu vực về sản xuất, đầu tư và hoạt động EP, dự kiến sẽ chuyển sang thị trường dịch vụ hữu tuyến, thúc đẩy phân khúc nội địa undefinedcủa Bắc Mỹ. Thị trường dịch vụ hữu tuyến trong giai đoạn dự báo.

Hoa Kỳ thống trị thị trường

- Hoa Kỳ dự kiến sẽ duy trì sự thống trị của mình trong khu vực trong giai đoạn dự báo, nhờ các hoạt động khoan và hoàn thiện giàn khoan gia tăng ở các mỏ đá phiến trong thời gian gần đây và sự phục hồi của giá dầu trên thị trường dầu khí.

- Một động lực khác dự kiến sẽ thúc đẩy nhu cầu về dịch vụ hữu tuyến là những tiến bộ trong công nghệ đá phiến. Theo Cơ quan Khảo sát Địa chất Hoa Kỳ (USGS), tính đến năm 2021, hơn 46 tỷ thùng dầu, 280 nghìn tỷ feet khối khí đốt và 20 tỷ thùng chất lỏng khí tự nhiên bị mắc kẹt trong các khối đá phiến có độ thấm thấp của Hoa Kỳ..

- Các nguồn tài nguyên độc đáo đã dẫn đến một cuộc cách mạng trong ngành năng lượng của Hoa Kỳ, mang theo sự độc lập về năng lượng ngày càng tăng, một vận may kinh tế to lớn và vị thế địa chính trị mạnh mẽ hơn thông qua xuất khẩu cả dầu và khí đốt (LNG) đang phát triển.

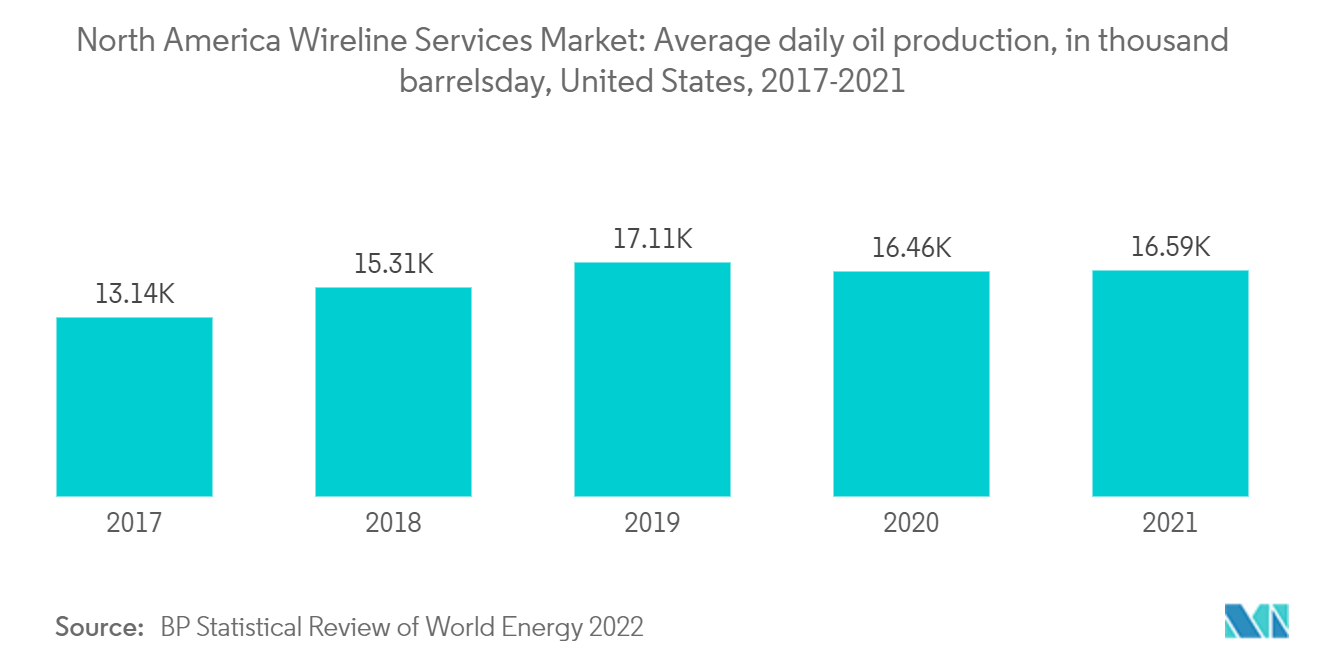

- Theo Đánh giá thống kê của BP về Năng lượng thế giới năm 2022, tính đến năm 2021, sản lượng dầu thô trung bình hàng ngày ở Hoa Kỳ đứng ở mức 16.585 nghìn thùng/ngày. Ngoài ra, kể từ năm 2017, tỷ trọng sản lượng dầu thô của Hoa Kỳ trong tổng sản lượng của Bắc Mỹ sản lượng dầu đã tăng từ khoảng 60,28% lên gần 63,23%, thể hiện sự thống trị ngày càng tăng của Hoa Kỳ với tư cách là nước sản xuất dầu thô ở Bắc Mỹ.

- Theo báo cáo năng suất khoan mới nhất, tính đến tháng 11 năm 2022, đã có gần 4443 giếng đã khoan nhưng chưa hoàn thành, tăng gần 0,4% so với 4421 giếng đã khoan nhưng chưa hoàn thiện vào tháng 9 năm 2022. Vì hầu hết các giếng này sẽ yêu cầu hoàn thiện đường dây, Điều này mang lại một yếu tố quan trọng thúc đẩy thị trường trong nước trong giai đoạn dự báo.

- Do đó, các yếu tố trên được kỳ vọng sẽ thúc đẩy thị trường trong giai đoạn dự báo, tương tự như xu hướng đã chứng kiến trong những năm gần đây.

Tổng quan về ngành dịch vụ đường dây Bắc Mỹ

Thị trường dịch vụ hữu tuyến Bắc Mỹ được hợp nhất một phần, với các công ty lớn nắm giữ thị phần lớn. Một số công ty lớn (không theo thứ tự cụ thể) là Schlumberger Limited, Halliburton Company, Baker Hughes Company, Weatherford International plc và Nextier Oilfield Solutions Inc., cùng nhiều công ty khác.

Các nhà lãnh đạo thị trường dịch vụ đường dây Bắc Mỹ

-

Schlumberger Limited

-

Halliburton Company

-

Baker Hughes Company

-

Weatherford International plc

-

Nextier Oilfield Solutions Inc.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dịch vụ đường dây Bắc Mỹ

- Quý 3 năm 2022 Schlumberger đã được Denbury Onshore, LLC trao nhiều phạm vi cho dự án thí điểm thu hồi dầu nâng cao. Giải thưởng bao gồm ghi nhật ký lỗ khoan, phân tích lõi và lõi trong phòng thí nghiệm, thiết bị hoàn thiện lỗ khoan, máy bơm REDA chìm điện được cấu hình để xử lý nồng độ CO2 cao trong chất lỏng được tạo ra cũng như cảm biến âm thanh và nhiệt độ phân bố cố định bằng giải pháp cáp quang Optiq Schlumberger.

- Quý 3 năm 2022 Tập đoàn Năng lượng BP Canada ULC (bp) đã trao cho Schlumberger một hợp đồng xây dựng và đánh giá giếng tích hợp cho giếng thăm dò nước sâu Ephesus ở ngoài khơi Canada. Hợp đồng dự kiến bắt đầu vào năm 2023 và bao gồm các sản phẩm và dịch vụ xây dựng giếng và đánh giá hồ chứa.

- Tháng 5 năm 2022 Calibre Completion Services, LLC đã mua lại đáng kể tất cả tài sản hữu tuyến từ ClearWell Dynamics, công ty con của LLC, trước đây gọi là Pioneer Wireline Services, LLC.

Báo cáo thị trường dịch vụ đường dây Bắc Mỹ - Mục lục

1. GIỚI THIỆU

1.1 Phạm vi nghiên cứu

1.2 Định nghĩa thị trường

1.3 Giả định nghiên cứu

2. TÓM TẮT TÓM TẮT

3. PHƯƠNG PHÁP NGHIÊN CỨU

4. TỔNG QUAN THỊ TRƯỜNG

4.1 Giới thiệu

4.2 Dự báo quy mô thị trường và nhu cầu tính bằng tỷ USD, đến năm 2027

4.3 Xu hướng và sự phát triển gần đây

4.4 Động lực thị trường

4.4.1 Trình điều khiển

4.4.2 Hạn chế

4.5 Phân tích chuỗi cung ứng

4.6 Phân tích năm lực lượng của Porter

4.6.1 Sức mạnh thương lượng của nhà cung cấp

4.6.2 Quyền thương lượng của người tiêu dùng

4.6.3 Mối đe dọa của những người mới

4.6.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.6.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Kiểu

5.1.1 Đường dây điện

5.1.2 Đường trơn

5.2 Loại lỗ

5.2.1 lỗ mở

5.2.2 Lỗ khoan

5.3 Triển khai

5.3.1 Trên bờ

5.3.2 Ngoài khơi

5.4 Địa lý

5.4.1 Hoa Kỳ

5.4.2 Canada

5.4.3 Phần còn lại của Bắc Mỹ

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.3 Hồ sơ công ty

6.3.1 Schlumberger Limited

6.3.2 Halliburton Company

6.3.3 Baker Hughes Company

6.3.4 Weatherford International Plc

6.3.5 Nextier Oilfield Solutions Inc.

6.3.6 Superior Energy Services Inc.

6.3.7 Recon Petrotechnologies Ltd

6.3.8 Pioneer Energy Services Corp.

6.3.9 SGS SA

6.3.10 Expro Group

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành dịch vụ đường dây Bắc Mỹ

Wireline định nghĩa rộng rãi các phương pháp, quy trình và công nghệ dành riêng cho ngành để hạ cáp và dây điện vào giếng trong hoạt động thăm dò dầu khí. Dây dẫn là những sợi dây chắc chắn, mỏng hoặc cáp bện được gắn trên một cuộn dây được cấp điện.

Thị trường Dịch vụ Đường dây có dây Bắc Mỹ được phân chia theo loại, loại lỗ, cách triển khai và địa lý. Theo loại, thị trường được chia thành đường dây điện và đường trơn. Theo loại lỗ, thị trường được phân thành lỗ có vỏ và lỗ mở. Bằng cách triển khai, thị trường được phân chia thành trong nước và ngoài khơi. Báo cáo cũng bao gồm quy mô thị trường và dự báo cho Dịch vụ đường dây hữu tuyến Bắc Mỹ ở các quốc gia lớn. Báo cáo đưa ra quy mô thị trường và dự báo doanh thu dịch vụ hữu tuyến (Tỷ USD) cho tất cả các phân khúc trên.

| Kiểu | ||

| ||

|

| Loại lỗ | ||

| ||

|

| Triển khai | ||

| ||

|

| Địa lý | ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường dịch vụ có dây ở Bắc Mỹ

Quy mô Thị trường Dịch vụ Đường dây Bắc Mỹ hiện tại là bao nhiêu?

Thị trường Dịch vụ Đường dây Bắc Mỹ dự kiến sẽ đạt tốc độ CAGR lớn hơn 3% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Dịch vụ Đường dây có dây Bắc Mỹ?

Schlumberger Limited, Halliburton Company, Baker Hughes Company, Weatherford International plc, Nextier Oilfield Solutions Inc. là những công ty lớn hoạt động tại Thị trường Dịch vụ Đường dây Bắc Mỹ.

Thị trường Dịch vụ Đường dây Bắc Mỹ này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường của Thị trường Dịch vụ Đường dây Bắc Mỹ trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dịch vụ Đường dây Bắc Mỹ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành dịch vụ đường dây Bắc Mỹ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dịch vụ đường dây Bắc Mỹ năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Dịch vụ Đường dây Bắc Mỹ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.