Quy mô thị trường vệ tinh nhỏ Bắc Mỹ

|

|

Giai Đoạn Nghiên Cứu | 2017 - 2029 |

|

|

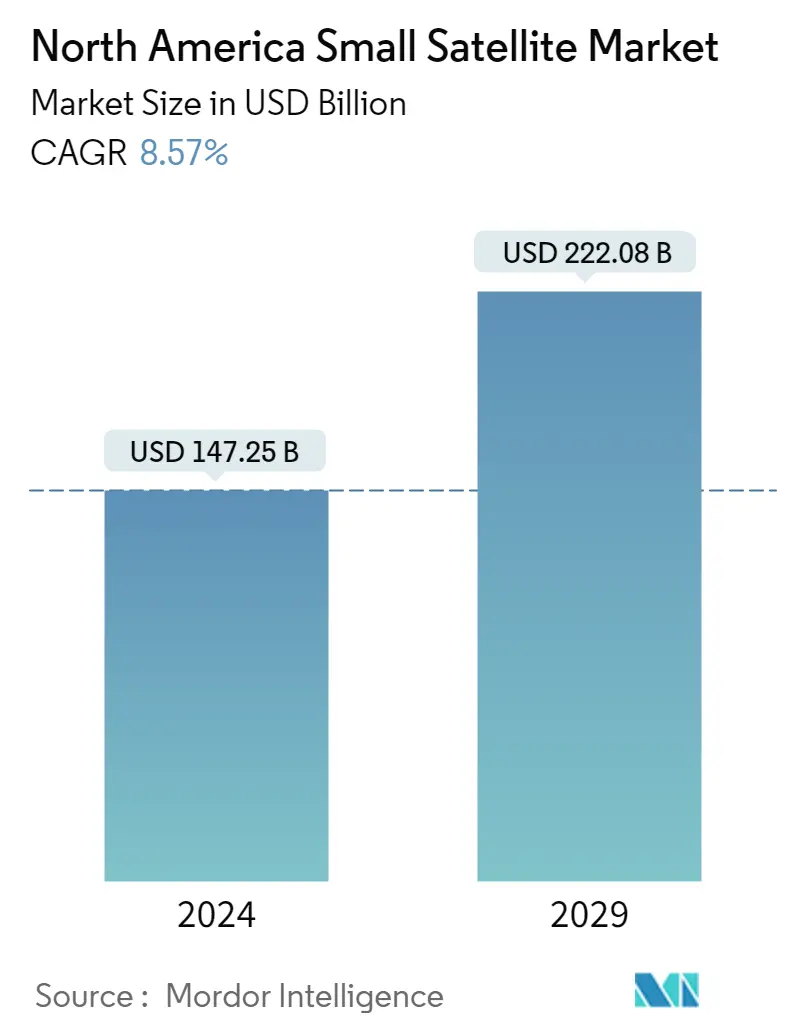

Quy Mô Thị Trường (2024) | USD 147.25 tỷ |

|

|

Quy Mô Thị Trường (2029) | USD 222.08 tỷ |

|

|

Tập Trung Thị Trường | Cao |

|

|

Chia sẻ lớn nhất theo lớp Orbit | SƯ TỬ |

|

|

CAGR(2024 - 2029) | 8.57 % |

|

|

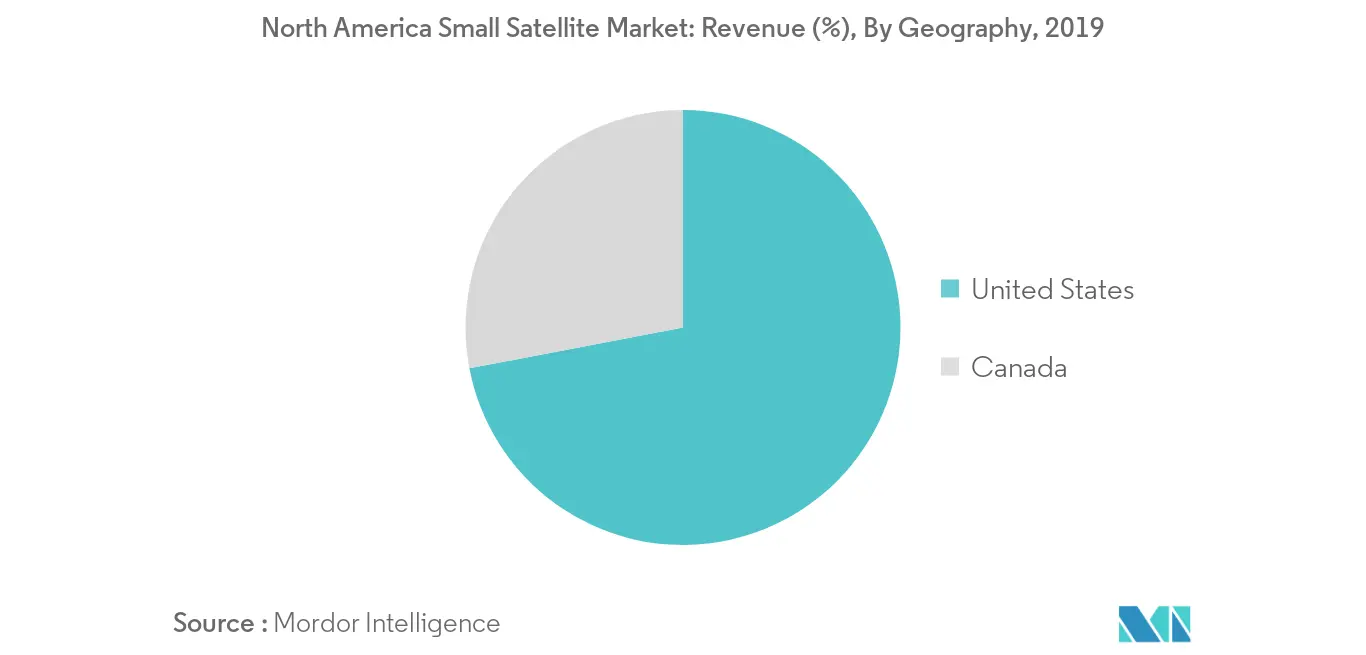

Chia sẻ lớn nhất theo quốc gia | Hoa Kỳ |

Những người chơi chính |

||

|

||

|

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường vệ tinh nhỏ Bắc Mỹ

Quy mô Thị trường vệ tinh nhỏ Bắc Mỹ ước tính đạt 147,25 tỷ USD vào năm 2024 và dự kiến sẽ đạt 222,08 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 8,57% trong giai đoạn dự báo (2024-2029).

Các vệ tinh LEO đang thúc đẩy nhu cầu về các vệ tinh nhỏ

- Trong quá trình phóng, một vệ tinh hoặc tàu vũ trụ thường được đặt vào một trong nhiều quỹ đạo đặc biệt quanh Trái đất hoặc có thể được phóng vào một hành trình liên hành tinh. Có ba loại quỹ đạo Trái đất, đó là quỹ đạo địa tĩnh (GEO), quỹ đạo Trái đất trung bình và quỹ đạo Trái đất thấp. Nhiều vệ tinh thời tiết và truyền thông có xu hướng có quỹ đạo Trái đất cao và cách xa bề mặt nhất. Các vệ tinh trên quỹ đạo tầm trung của Trái đất bao gồm các vệ tinh dẫn đường và vệ tinh chuyên dụng được thiết kế để giám sát một khu vực cụ thể. Hầu hết các vệ tinh khoa học, bao gồm cả Hệ thống quan sát Trái đất của NASA, đều ở quỹ đạo Trái đất thấp.

- Thị trường vệ tinh nhỏ đang có sự tăng trưởng mạnh mẽ do nhu cầu ngày càng tăng về vệ tinh LEO, được sử dụng cho mục đích liên lạc, dẫn đường, quan sát Trái đất, trinh sát quân sự và các sứ mệnh khoa học. Từ năm 2017 đến năm 2022, khoảng 2.900 vệ tinh LEO nhỏ đã được sản xuất và phóng chỉ riêng ở Bắc Mỹ, chủ yếu cho mục đích liên lạc. Điều này đã khiến các công ty như SpaceX, OneWeb và Amazon lên kế hoạch phóng hàng nghìn vệ tinh vào LEO. Với nhu cầu ngày càng tăng về quỹ đạo Trái đất tầm thấp từ nhiều lĩnh vực khác nhau như quan sát Trái đất, điều hướng, khí tượng và liên lạc quân sự, khu vực này đã chứng kiến sự gia tăng số lượng phóng vệ tinh LEO.

- Việc sử dụng vệ tinh MEO và GEO của quân đội đã tăng lên trong những năm gần đây do những ưu điểm của chúng, bao gồm cường độ tín hiệu tăng lên, khả năng liên lạc và truyền dữ liệu được cải thiện cũng như phạm vi phủ sóng lớn hơn. Ví dụ, Hệ thống Không gian Thiên niên kỷ của Raytheon Technologies và Boeing đang phát triển nguyên mẫu đầu tiên của tải trọng MEO OPIR theo dõi tên lửa (MTC) để phát hiện và theo dõi tên lửa siêu thanh cho Lực lượng Không gian Hoa Kỳ.

Phần này bao gồm các xu hướng thị trường chính định hình Thị trường vệ tinh nhỏ Bắc Mỹ theo các chuyên gia nghiên cứu của chúng tôi:

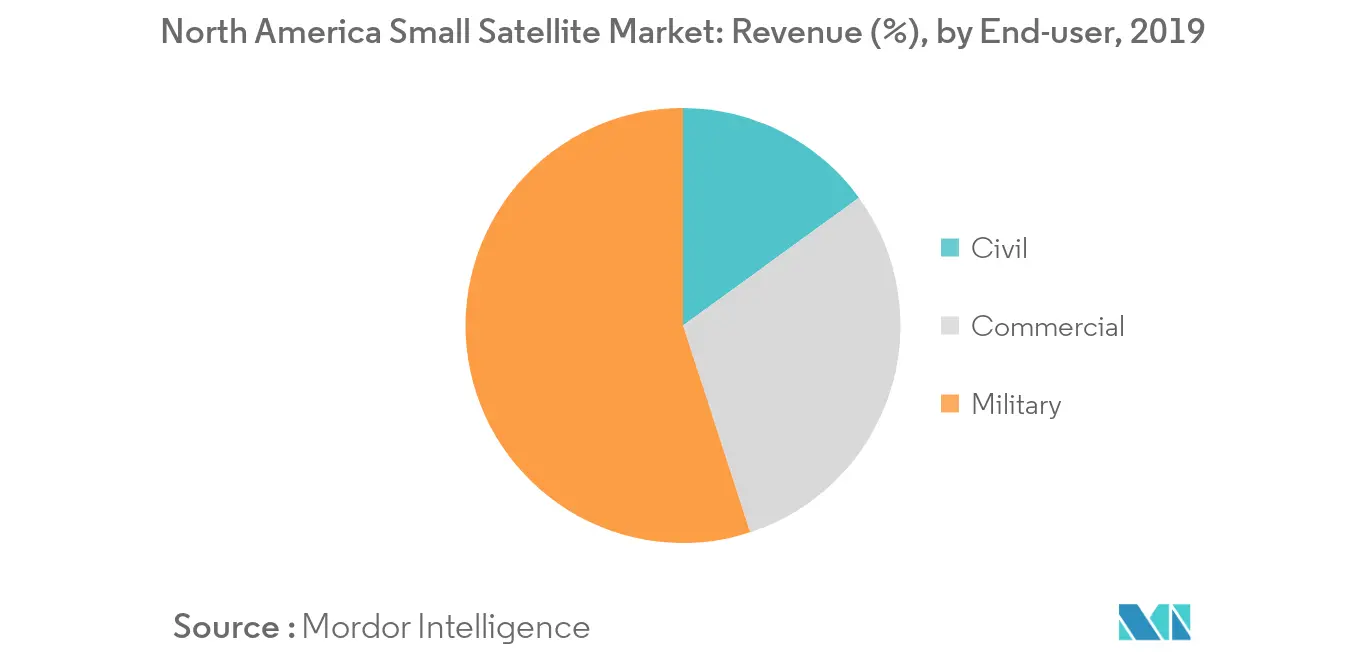

Phân khúc quân sự đăng ký CAGR cao nhất trong giai đoạn dự báo

Vệ tinh quân sự được sử dụng cho hai hồ sơ nhiệm vụ cụ thể - giám sát và trinh sát. Các vệ tinh quân sự có khả năng bao phủ liên tục một khu vực và có thể được sử dụng để cảnh báo sớm trong trường hợp phát hiện vụ phóng tên lửa đạn đạo xuyên lục địa. Các cảm biến gắn trên các vệ tinh này cũng có thể tự động cảm nhận các vụ nổ hạt nhân và xác định vị trí của vụ nổ, đồng thời truyền đạt thêm thông tin cần thiết cho việc đánh giá tấn công chiến lược. Trước đây, các quốc gia có công nghệ tiên phong trong việc phát triển vệ tinh quân sự nhưng với sự ra đời của cảm biến thông minh và vệ tinh thu nhỏ, nhiều quốc gia trên thế giới đã phát triển mạng lưới vệ tinh quân sự hoặc hợp tác với các đối tác công nghệ để tiếp cận công nghệ theo yêu cầu của họ. Một số dự án phát triển đang được tiến hành và chúng có thể dẫn đến việc tạo ra các cơ hội thị trường tiềm năng cho những người chơi toàn cầu trong giai đoạn dự báo. Ví dụ, Cơ quan Dự án Nghiên cứu Quốc phòng Tiên tiến Hoa Kỳ (DARPA) đang phát triển một dòng nguyên mẫu vệ tinh trinh sát hiệu quả về chi phí, như một phần của chương trình có tên là Blackjack. Chương trình nhằm mục đích tích hợp tải trọng trinh sát và liên lạc vào các vệ tinh thương mại tiêu chuẩn, do tốc độ phóng cao hơn để đẩy nhanh tốc độ hình thành của một chòm sao. Thành công của chương trình sẽ ảnh hưởng đến chương trình không gian của Mỹ, nhằm mục đích thiết lập một chòm sao quỹ đạo Trái đất thấp (LEO) gồm khoảng 90 vệ tinh vào năm 2022. Trên một lưu ý tương tự, vào tháng 11 năm 2018, Dynetics Inc. (Dynetics) đã được chọn để tiến hành thử nghiệm và mô phỏng phần cứng trong vòng lặp cho Chương trình Trung tâm Kỹ thuật của Bộ Tư lệnh Phòng thủ Tên lửa và Không gian Quân đội Hoa Kỳ / Bộ Tư lệnh Chiến lược Lực lượng Lục quân (USASMDC / ARSTRAT) có tên là Gunsmoke-L. Kể từ tháng 5/2020, DARPA đã có kế hoạch phóng các vệ tinh thử nghiệm đầu tiên của chương trình Blackjack vào cuối năm 2020 và đầu năm 2021. Những phát triển như vậy được hình dung để thúc đẩy sự tăng trưởng của phân khúc quân sự của thị trường vệ tinh nhỏ Bắc Mỹ trong giai đoạn dự báo.

Mỹ sẽ chiếm lĩnh thị trường trong giai đoạn sắp tới

Ngành công nghiệp vệ tinh nhỏ ở Mỹ được củng cố bởi sự hiện diện của một khuôn khổ mạnh mẽ để thiết kế và sản xuất các vệ tinh nhỏ được thiết kế tùy chỉnh để phục vụ các cấu hình ứng dụng cụ thể. Do đó, một số vệ tinh nhỏ được phóng bởi các nhà khai thác có trụ sở tại Hoa Kỳ mỗi năm để đáp ứng nhu cầu về các vệ tinh như vậy cho rất nhiều ứng dụng. Ví dụ, bên cạnh quan sát và liên lạc trái đất, một số chương trình vệ tinh nhỏ nhằm mục đích khảo sát vật chất bình thường của các thiên hà, hành tinh và các ngôi sao. Trên lưu ý này, vào tháng 7 năm 2018, NASA đã phóng HaloSat để lập bản đồ phân bố khí nóng trong thiên hà Milky Way. HaloSat được xây dựng bởi Blue Canyon Technologies Inc., và nó dựa trên bus XB1 và đài phát thanh L3 Cadet. Trọng tải bao gồm ba máy dò trôi silicon XR-100SDD (SDD), máy đối chiếu tia X, lá chắn chống trùng hợp và các thiết bị điện tử liên quan. Danh mục ứng dụng đa dạng dự kiến sẽ tạo ra nhu cầu bổ sung cho các vệ tinh nhỏ ở Hoa Kỳ trong giai đoạn dự báo, để thay thế các vệ tinh quy mô đầy đủ thông thường vì các vệ tinh nhỏ cung cấp hiệu suất tốt hơn so với tỷ lệ chi phí.

Tổng quan về ngành vệ tinh nhỏ Bắc Mỹ

Thị trường vệ tinh nhỏ Bắc Mỹ khá hợp nhất, với năm công ty hàng đầu chiếm 99,57%. Các công ty lớn trong thị trường này là Ball Corporation, Capella Space Corp., LeoStella, Planet Labs Inc. và Space Exploration Technologies Corp (được sắp xếp theo thứ tự bảng chữ cái).

Các nhà lãnh đạo thị trường vệ tinh nhỏ ở Bắc Mỹ

Ball Corporation

Capella Space Corp.

LeoStella

Planet Labs Inc.

Space Exploration Technologies Corp

Other important companies include National Aeronautics and Space Administration (NASA), SpaceQuest Ltd, Spire Global, Inc., Swarm Technologies, Inc..

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường vệ tinh nhỏ Bắc Mỹ

- Tháng 4 năm 2022 Công ty đã mở rộng chòm sao của mình từ 12 lên 14 vệ tinh có độ phân giải cao sau vụ phóng RocketLab thành công. Tên lửa đã phóng BlackSky 16 và 17 vệ tinh.

- Tháng 4 năm 2022 Swarm Technologies 12 'picosatellites' trong sứ mệnh Transporter 4 dành cho mạng truyền thông tốc độ dữ liệu thấp đã được ra mắt.

- Tháng 2 năm 2022 Vào tháng 2 năm 2022, thêm 49 vệ tinh internet Starlink được phóng bằng tên lửa Falcon 9 của SpaceX.

Báo cáo thị trường vệ tinh nhỏ Bắc Mỹ - Mục lục

TÓM TẮT & KẾT QUẢ CHÍNH

BÁO CÁO ƯU ĐÃI

1. GIỚI THIỆU

1.1. Giả định nghiên cứu & Định nghĩa thị trường

1.2. Phạm vi nghiên cứu

1.3. Phương pháp nghiên cứu

2. XU HƯỚNG NGÀNH CHÍNH

2.1. Khối lượng vệ tinh

2.2. Chi tiêu cho các chương trình không gian

2.3. Khung pháp lý

2.3.1. Canada

2.3.2. Hoa Kỳ

2.4. Phân tích chuỗi giá trị và kênh phân phối

3. PHÂN PHỐI THỊ TRƯỜNG (bao gồm quy mô thị trường tính theo Giá trị tính bằng USD, Dự báo đến năm 2029 và phân tích triển vọng tăng trưởng)

3.1. Ứng dụng

3.1.1. Giao tiếp

3.1.2. Quan sát trái đất

3.1.3. dẫn đường

3.1.4. Quan sát không gian

3.1.5. Người khác

3.2. Lớp quỹ đạo

3.2.1. ĐỊA LÝ

3.2.2. SƯ TỬ

3.2.3. CỦA TÔI

3.3. Người dùng cuối

3.3.1. Thuộc về thương mại

3.3.2. Chính phủ quân sự

3.3.3. Khác

3,4. Công nghệ đẩy

3.4.1. Điện

3.4.2. Dựa trên khí đốt

3.4.3. Nhiên liệu lỏng

4. CẢNH BÁO CẠNH TRANH

4.1. Những bước đi chiến lược quan trọng

4.2. Phân tích thị phần

4.3. Cảnh quan công ty

4.4. Hồ sơ công ty (bao gồm Tổng quan cấp độ toàn cầu, Tổng quan cấp độ thị trường, Phân khúc kinh doanh cốt lõi, Tài chính, Số lượng nhân viên, Thông tin chính, Xếp hạng thị trường, Thị phần, Sản phẩm và dịch vụ cũng như Phân tích những phát triển gần đây).

4.4.1. Ball Corporation

4.4.2. Capella Space Corp.

4.4.3. LeoStella

4.4.4. National Aeronautics and Space Administration (NASA)

4.4.5. Planet Labs Inc.

4.4.6. Space Exploration Technologies Corp

4.4.7. SpaceQuest Ltd

4.4.8. Spire Global, Inc.

4.4.9. Swarm Technologies, Inc.

5. CÁC CÂU HỎI CHIẾN LƯỢC CHÍNH DÀNH CHO CEO SATELLITE

6. RUỘT THỪA

6.1. Tổng quan toàn cầu

6.1.1. Tổng quan

6.1.2. Khung năm lực lượng của Porter

6.1.3. Phân tích chuỗi giá trị toàn cầu

6.1.4. Động lực thị trường (DRO)

6.2. Nguồn & Tài liệu tham khảo

6.3. Danh sách bảng & hình

6,4. Thông tin chi tiết chính

6,5. Gói dữ liệu

6,6. Bảng chú giải thuật ngữ

Danh sách Bảng & Hình ảnh

- Hình 1:

- KHỐI LƯỢNG VỆ TINH TRÊN 10KG) THEO KHU VỰC, SỐ LƯỢNG VỆ TINH ĐƯỢC PHÓNG, BẮC MỸ, 2017 - 2022

- Hình 2:

- CHI TIÊU CHO CÁC CHƯƠNG TRÌNH KHÔNG GIAN THEO KHU VỰC, USD, BẮC MỸ, 2017 - 2022

- Hình 3:

- THỊ TRƯỜNG VỆ TINH NHỎ BẮC MỸ, GIÁ TRỊ, USD, 2017 - 2029

- Hình 4:

- GIÁ TRỊ THỊ TRƯỜNG VỆ TINH NHỎ THEO ỨNG DỤNG, USD, BẮC MỸ, 2017 - 2029

- Hình 5:

- GIÁ TRỊ THỊ TRƯỜNG VỆ TINH NHỎ THEO ỨNG DỤNG, %, BẮC MỸ, 2017 VS 2023 VS 2029

- Hình 6:

- GIÁ TRỊ THỊ TRƯỜNG TRUYỀN THÔNG, USD, BẮC MỸ, 2017 - 2029

- Hình 7:

- GIÁ TRỊ THỊ TRƯỜNG QUAN SÁT TRÁI ĐẤT, USD, BẮC MỸ, 2017 - 2029

- Hình 8:

- GIÁ TRỊ THỊ TRƯỜNG HÀNG HẢI, USD, BẮC MỸ, 2017 - 2029

- Hình 9:

- GIÁ TRỊ THỊ TRƯỜNG QUAN SÁT KHÔNG GIAN, USD, BẮC MỸ, 2017 - 2029

- Hình 10:

- GIÁ TRỊ THỊ TRƯỜNG KHÁC, USD, BẮC MỸ, 2017 - 2029

- Hình 11:

- GIÁ TRỊ THỊ TRƯỜNG VỆ TINH NHỎ THEO LỚP QUẢN TRỊ, USD, BẮC MỸ, 2017 - 2029

- Hình 12:

- GIÁ TRỊ THỊ TRƯỜNG VỆ TINH NHỎ THEO LỚP QUỸ ĐẠO, %, BẮC MỸ, 2017 VS 2023 VS 2029

- Hình 13:

- GIÁ TRỊ THỊ TRƯỜNG ĐỊA LÝ, USD, BẮC MỸ, 2017 - 2029

- Hình 14:

- GIÁ TRỊ THỊ TRƯỜNG LEO, USD, BẮC MỸ, 2017 - 2029

- Hình 15:

- GIÁ TRỊ THỊ TRƯỜNG MEO, USD, BẮC MỸ, 2017 - 2029

- Hình 16:

- GIÁ TRỊ THỊ TRƯỜNG VỆ TINH NHỎ THEO NGƯỜI DÙNG CUỐI, USD, BẮC MỸ, 2017 - 2029

- Hình 17:

- GIÁ TRỊ THỊ TRƯỜNG VỆ TINH NHỎ THEO NGƯỜI DÙNG CUỐI, %, BẮC MỸ, 2017 VS 2023 VS 2029

- Hình 18:

- GIÁ TRỊ THỊ TRƯỜNG THƯƠNG MẠI, USD, BẮC MỸ, 2017 - 2029

- Hình 19:

- GIÁ TRỊ THỊ TRƯỜNG QUÂN ĐỘI CHÍNH PHỦ, USD, BẮC MỸ, 2017 - 2029

- Hình 20:

- GIÁ TRỊ THỊ TRƯỜNG KHÁC, USD, BẮC MỸ, 2017 - 2029

- Hình 21:

- GIÁ TRỊ THỊ TRƯỜNG VỆ TINH NHỎ THEO CÔNG NGHỆ ĐIỆN, USD, BẮC MỸ, 2017 - 2029

- Hình 22:

- GIÁ TRỊ THỊ TRƯỜNG VỆ TINH NHỎ THEO CÔNG NGHỆ ĐIỆN, %, BẮC MỸ, 2017 VS 2023 VS 2029

- Hình 23:

- GIÁ TRỊ THỊ TRƯỜNG ĐIỆN, USD, BẮC MỸ, 2017 - 2029

- Hình 24:

- GIÁ TRỊ THỊ TRƯỜNG GAS, USD, BẮC MỸ, 2017 - 2029

- Hình 25:

- GIÁ TRỊ THỊ TRƯỜNG NHIÊN LIỆU LỎNG, USD, BẮC MỸ, 2017 - 2029

- Hình 26:

- SỐ CHƯƠNG TRÌNH CHIẾN LƯỢC CỦA CÁC CÔNG TY HOẠT ĐỘNG NHẤT, THỊ TRƯỜNG VỆ TINH NHỎ BẮC MỸ, BẮC MỸ, 2017 - 2029

- Hình 27:

- TỔNG SỐ CHƯƠNG TRÌNH CHIẾN LƯỢC CỦA CÔNG TY, THỊ TRƯỜNG VỆ TINH NHỎ BẮC MỸ, BẮC MỸ, 2017 - 2029

- Hình 28:

- THỊ PHẦN THỊ TRƯỜNG VỆ TINH NHỎ BẮC MỸ, %, BẮC MỸ, 2022

Phân khúc ngành công nghiệp vệ tinh nhỏ ở Bắc Mỹ

Thông tin liên lạc, Quan sát Trái đất, Điều hướng, Quan sát Không gian, Các nội dung khác được bao gồm dưới dạng các phân đoạn theo Ứng dụng. GEO, LEO, MEO được phân loại thành các phân đoạn theo Lớp Orbit. Thương mại, Quân sự Chính phủ được Người dùng cuối bao gồm dưới dạng phân khúc. Nhiên liệu lỏng, dựa trên khí đốt, điện và lỏng được bao gồm trong các phân khúc của Propulsion Tech.

- Trong quá trình phóng, một vệ tinh hoặc tàu vũ trụ thường được đặt vào một trong nhiều quỹ đạo đặc biệt quanh Trái đất hoặc có thể được phóng vào một hành trình liên hành tinh. Có ba loại quỹ đạo Trái đất, đó là quỹ đạo địa tĩnh (GEO), quỹ đạo Trái đất trung bình và quỹ đạo Trái đất thấp. Nhiều vệ tinh thời tiết và truyền thông có xu hướng có quỹ đạo Trái đất cao và cách xa bề mặt nhất. Các vệ tinh trên quỹ đạo tầm trung của Trái đất bao gồm các vệ tinh dẫn đường và vệ tinh chuyên dụng được thiết kế để giám sát một khu vực cụ thể. Hầu hết các vệ tinh khoa học, bao gồm cả Hệ thống quan sát Trái đất của NASA, đều ở quỹ đạo Trái đất thấp.

- Thị trường vệ tinh nhỏ đang có sự tăng trưởng mạnh mẽ do nhu cầu ngày càng tăng về vệ tinh LEO, được sử dụng cho mục đích liên lạc, dẫn đường, quan sát Trái đất, trinh sát quân sự và các sứ mệnh khoa học. Từ năm 2017 đến năm 2022, khoảng 2.900 vệ tinh LEO nhỏ đã được sản xuất và phóng chỉ riêng ở Bắc Mỹ, chủ yếu cho mục đích liên lạc. Điều này đã khiến các công ty như SpaceX, OneWeb và Amazon lên kế hoạch phóng hàng nghìn vệ tinh vào LEO. Với nhu cầu ngày càng tăng về quỹ đạo Trái đất tầm thấp từ nhiều lĩnh vực khác nhau như quan sát Trái đất, điều hướng, khí tượng và liên lạc quân sự, khu vực này đã chứng kiến sự gia tăng số lượng phóng vệ tinh LEO.

- Việc sử dụng vệ tinh MEO và GEO của quân đội đã tăng lên trong những năm gần đây do những ưu điểm của chúng, bao gồm cường độ tín hiệu tăng lên, khả năng liên lạc và truyền dữ liệu được cải thiện cũng như phạm vi phủ sóng lớn hơn. Ví dụ, Hệ thống Không gian Thiên niên kỷ của Raytheon Technologies và Boeing đang phát triển nguyên mẫu đầu tiên của tải trọng MEO OPIR theo dõi tên lửa (MTC) để phát hiện và theo dõi tên lửa siêu thanh cho Lực lượng Không gian Hoa Kỳ.

| Ứng dụng | |

| Giao tiếp | |

| Quan sát trái đất | |

| dẫn đường | |

| Quan sát không gian | |

| Người khác |

| Lớp quỹ đạo | |

| ĐỊA LÝ | |

| SƯ TỬ | |

| CỦA TÔI |

| Người dùng cuối | |

| Thuộc về thương mại | |

| Chính phủ quân sự | |

| Khác |

| Công nghệ đẩy | |

| Điện | |

| Dựa trên khí đốt | |

| Nhiên liệu lỏng |

Định nghĩa thị trường

- Ứng dụng - Các ứng dụng hoặc mục đích khác nhau của vệ tinh được phân loại thành thông tin liên lạc, quan sát trái đất, quan sát không gian, điều hướng và các mục đích khác. Các mục đích được liệt kê là những mục đích do người điều hành vệ tinh tự báo cáo.

- Người dùng cuối - Người dùng chính hoặc người dùng cuối của vệ tinh được mô tả là dân sự (học thuật, nghiệp dư), thương mại, chính phủ (khí tượng, khoa học, v.v.), quân sự. Vệ tinh có thể được sử dụng đa dạng, cho cả ứng dụng thương mại và quân sự.

- Phóng xe MTOW - Xe phóng MTOW (trọng lượng cất cánh tối đa) là trọng lượng tối đa của xe phóng trong quá trình cất cánh, bao gồm trọng lượng của tải trọng, thiết bị và nhiên liệu.

- Lớp quỹ đạo - Quỹ đạo vệ tinh được chia thành ba loại lớn là GEO, LEO và MEO. Các vệ tinh trong quỹ đạo hình elip có các đỉnh và cận điểm khác nhau đáng kể và được phân loại các quỹ đạo vệ tinh có độ lệch tâm 0,14 trở lên là hình elip.

- Công nghệ đẩy - Trong phân khúc này, các loại hệ thống đẩy vệ tinh khác nhau đã được phân loại thành hệ thống đẩy dựa trên điện, nhiên liệu lỏng và khí đốt.

- Khối lượng vệ tinh - Trong phân khúc này, các loại hệ thống đẩy vệ tinh khác nhau đã được phân loại thành hệ thống đẩy dựa trên điện, nhiên liệu lỏng và khí đốt.

- Hệ thống con vệ tinh - Tất cả các thành phần và hệ thống con bao gồm động cơ đẩy, xe buýt, tấm pin mặt trời và phần cứng khác của vệ tinh đều thuộc phân khúc này.

Phương Pháp Nghiên Cứu

Mordor Intelligence tuân theo phương pháp bốn bước trong tất cả các báo cáo của chúng tôi.

- Bước 1 Xác định các biến chính: Để xây dựng một phương pháp dự báo mạnh mẽ, các biến số và yếu tố được xác định ở Bước 1 được kiểm tra dựa trên các số liệu lịch sử có sẵn của thị trường. Thông qua một quá trình lặp đi lặp lại, các biến số cần thiết cho dự báo thị trường được thiết lập và mô hình được xây dựng trên cơ sở các biến số này.

- Bước 2 Xây dựng mô hình thị trường: Ước tính quy mô thị trường cho các năm lịch sử và dự báo đã được cung cấp dưới dạng doanh thu và khối lượng. Để chuyển đổi doanh số sang số lượng, giá bán trung bình (ASP) được giữ không đổi trong suốt thời gian dự báo cho mỗi quốc gia và lạm phát không phải là một phần của việc định giá.

- Bước 3 Xác thực và hoàn thiện: Trong bước quan trọng này, tất cả các số liệu thị trường, biến số và nhận định của nhà phân tích đều được xác thực thông qua mạng lưới rộng khắp các chuyên gia nghiên cứu chính từ thị trường được nghiên cứu. Những người trả lời được lựa chọn theo các cấp độ và chức năng để tạo ra một bức tranh tổng thể về thị trường được nghiên cứu.

- Bước 4 Kết quả nghiên cứu: Báo cáo tổng hợp, nhiệm vụ tư vấn tùy chỉnh, cơ sở dữ liệu và nền tảng đăng ký.