Phân tích thị trường axit nitric

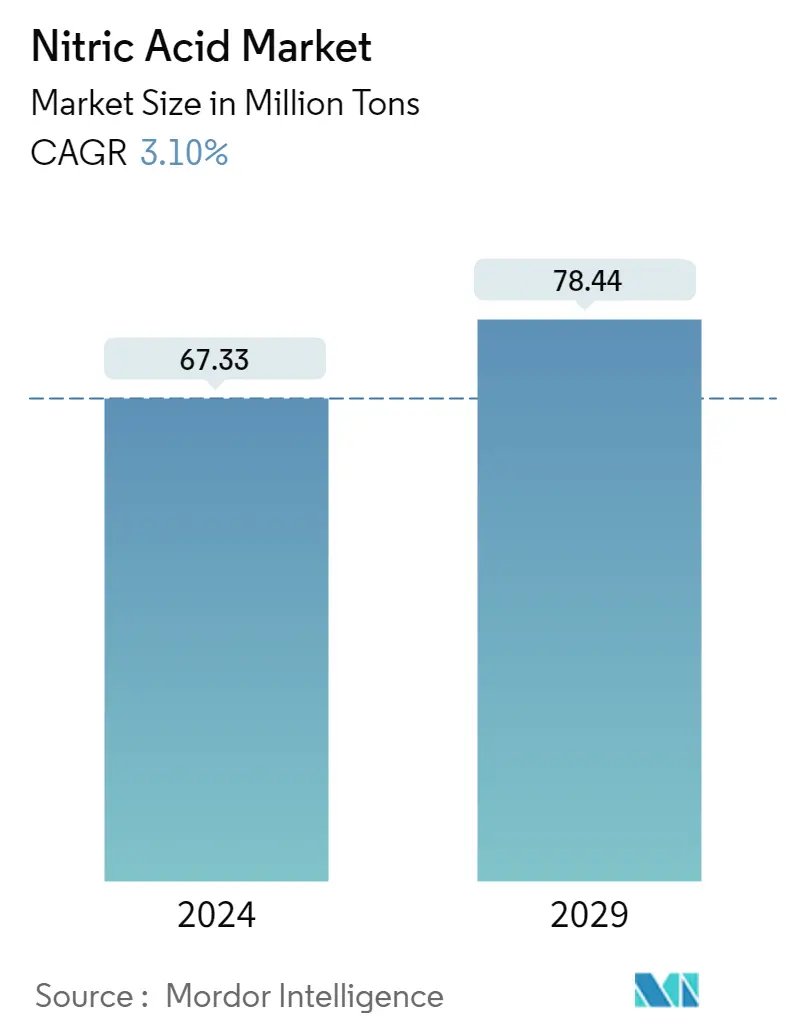

Quy mô Thị trường Axit Nitric ước tính là 67,33 triệu tấn vào năm 2024 và dự kiến sẽ đạt 78,44 triệu tấn vào năm 2029, tăng trưởng với tốc độ CAGR là 3,10% trong giai đoạn dự báo (2024-2029).

Do sự bùng phát của COVID-19, lệnh đóng cửa trên toàn quốc trên toàn thế giới, sự gián đoạn trong hoạt động sản xuất và chuỗi cung ứng cũng như việc ngừng sản xuất đã tác động tiêu cực đến thị trường axit nitric. Hiện tại, thị trường đã phục hồi sau đại dịch và đang tăng trưởng với tốc độ đáng kể.

- Trong ngắn hạn, nhu cầu ngày càng tăng về axit nitric từ sản xuất phân bón và chất nổ dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường.

- Tuy nhiên, những mối nguy hiểm liên quan đến sức khỏe do axit nitric gây ra có khả năng cản trở sự phát triển của thị trường.

- Tuy nhiên, sự phát triển công nghệ trong sản xuất axit nitric và các ưu đãi gần đây của chính phủ dự kiến sẽ tạo ra cơ hội thị trường sinh lợi trong giai đoạn dự báo.

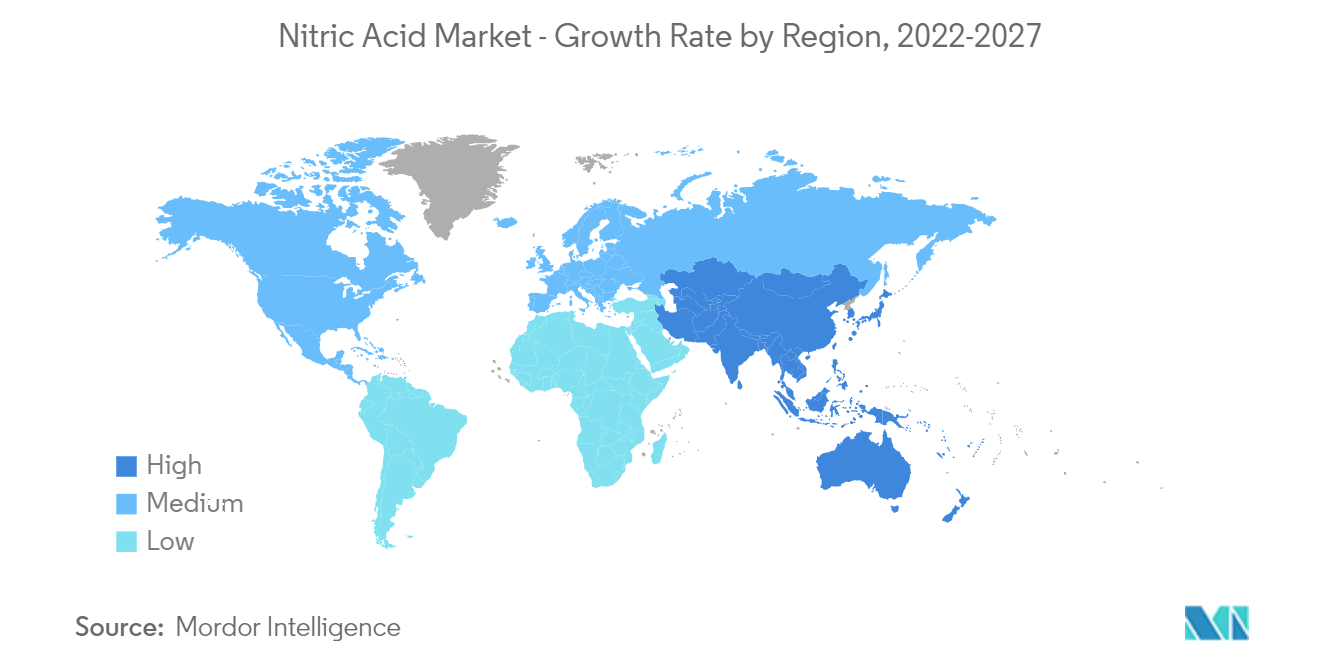

- Khu vực Châu Á - Thái Bình Dương dự kiến sẽ thống trị thị trường trên toàn cầu với mức tiêu thụ lớn nhất từ các quốc gia như Trung Quốc, Nhật Bản và Ấn Độ.

Xu hướng thị trường axit nitric

Nhu cầu ngày càng tăng từ ngành phân bón

- Hơn 80% axit nitric được sử dụng trong sản xuất phân bón. Phân bón, như amoni nitrat và canxi amoni nitrat, được sản xuất từ axit nitric. Để đáp ứng nhu cầu lương thực ngày càng tăng trên toàn cầu, cần có nhiều đất canh tác hơn để canh tác. Do đó, nhu cầu phân bón ngày càng tăng, với ngành phân bón toàn cầu dự kiến sẽ chứng kiến tốc độ CAGR khoảng 5% trong giai đoạn dự báo.

- Amoni nitrat là một loại phân bón dựa trên nitơ phổ biến, hiệu quả với khoảng 35% (theo khối lượng) tổng hàm lượng nitơ. Hơn nữa, phân bón canxi amoni nitrat (CAN) có hàm lượng nitơ ~ 25-28%. Phân bón CAN được sử dụng để cung cấp nitơ nhằm thúc đẩy sự phát triển của bất kỳ loại cây nào.

- Canxi amoni nitrat được sản xuất bằng cách trộn amoni nitrat nóng chảy và canxi cacbonat ở nhiệt độ khoảng 170°C. Nó hút ẩm và có thể hấp thụ độ ẩm từ môi trường. Vì vậy, canxi amoni nitrat có thể được sử dụng trong đất khi không có đủ nước.

- Theo Tổ chức Lương thực và Nông nghiệp Hoa Kỳ (FAO), nhu cầu phân bón toàn cầu dự kiến sẽ đạt 200,92 triệu tấn vào năm 2022.

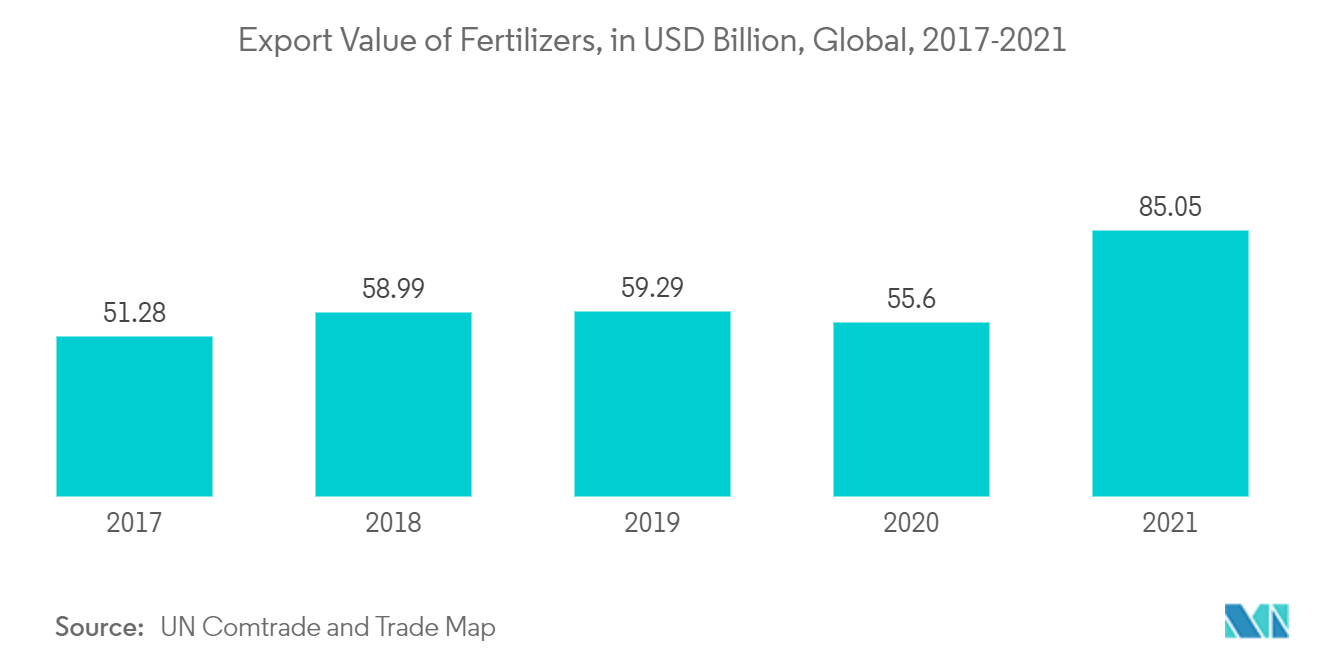

- Theo United Nations Comtrade and Trade Map, xuất khẩu phân bón đạt hơn 85 tỷ USD vào năm 2021, tăng khoảng 50% so với số liệu của năm trước. Năm 2021, xuất khẩu phân bón toàn cầu đạt mức cao nhất trong một thập kỷ.

- Theo FERTILIZERS CHÂU ÂU, mức tiêu thụ phân đạm hàng năm ở Liên minh châu Âu dự kiến sẽ đạt 10,6 triệu tấn vào mùa vụ 2029/2030, so với mức tiêu thụ trung bình hiện nay là 11,2 triệu tấn. Sau vài năm phục hồi, mức tiêu thụ phân bón hàng năm trong 10 năm tới được dự đoán sẽ giảm năm thứ 4 liên tiếp, qua đó hạn chế sự tăng trưởng của thị trường.

- Do đó, các yếu tố nêu trên có khả năng ảnh hưởng đến thị trường axit nitric để sử dụng phân bón trong giai đoạn dự báo.

Châu Á - Thái Bình Dương để thống trị thị trường

- Châu Á-Thái Bình Dương dự kiến sẽ là thị trường thống trị về sản xuất axit nitric, do sản xuất và tiêu thụ phân bón lớn nhất ở các nước Châu Á-Thái Bình Dương, bao gồm Trung Quốc, Ấn Độ và Hàn Quốc.

- Theo ITC Trade Map, Hàn Quốc là nước xuất khẩu axit nitric lớn nhất, với lượng xuất khẩu là 534,2 nghìn tấn vào năm 2021. Trung Quốc là nước nhập khẩu lớn thứ hai vào năm 2020, với lượng nhập khẩu là 152,8 nghìn tấn cho nhiều người dùng cuối khác nhau. các ngành công nghiệp như phân bón, mực, bột màu, thuốc nhuộm và sản xuất hóa chất.

- Theo Hiệp hội Phân bón Ấn Độ, tổng sản lượng sản phẩm phân bón đạt 43,49 triệu tấn trong giai đoạn 2020-21, tăng 1,7% so với giai đoạn 2019-20. Sản lượng phân bón dựa trên nitơ đạt 13,74 triệu tấn trong giai đoạn 2020-21 và ghi nhận mức tăng nhẹ 0,2% trong giai đoạn 2019-2020.

- Theo Cục Thống kê Quốc gia Trung Quốc, năm 2021, tổng sản lượng ngũ cốc đạt 682,9 triệu tấn, tăng so với 650 triệu tấn năm ngoái, tăng 2%. Diện tích ngô tăng 5% so với năm ngoái và sản lượng tăng 4,6%. Việc sử dụng phân bón ngày càng tăng để tăng năng suất nhằm bù đắp cho diện tích canh tác đang giảm dần dự kiến sẽ thúc đẩy thị trường trong nước.

- Axit nitric được sử dụng làm nguyên liệu thô cho mực, bột màu và thuốc nhuộm, những chất có ứng dụng chính trong ngành dệt may. Theo Bộ Công nghiệp và Công nghệ thông tin (MIIT), ngành dệt may của Trung Quốc tăng trưởng ổn định trong 9 tháng đầu năm 2021, với tổng lợi nhuận trị giá 171,1 tỷ CNY (khoảng 26,80 tỷ USD), tăng 31,7% so với cùng kỳ năm trước.

- Axit nitric được sử dụng để sản xuất chất nổ như trinitrotoluene (TNT), nitrocellulose, nitroglycerin và các chất khác đang được sử dụng trong các ứng dụng khai thác mỏ. Ví dụ, vào tháng 3 năm 2021, Coal India Ltd (CIL) đã phê duyệt 32 dự án khai thác than mới, trong đó 24 dự án là mở rộng các dự án hiện có và còn lại là các dự án khai thác than mới. Chi phí ước tính của dự án là 47.000 INR crores (~ 5.675,64 triệu USD), qua đó làm tăng thêm thị trường được nghiên cứu.

- Vì vậy, những yếu tố nêu trên dự kiến sẽ có tác động không nhỏ đến thị trường trong những năm tới.

Tổng quan về ngành công nghiệp axit nitric

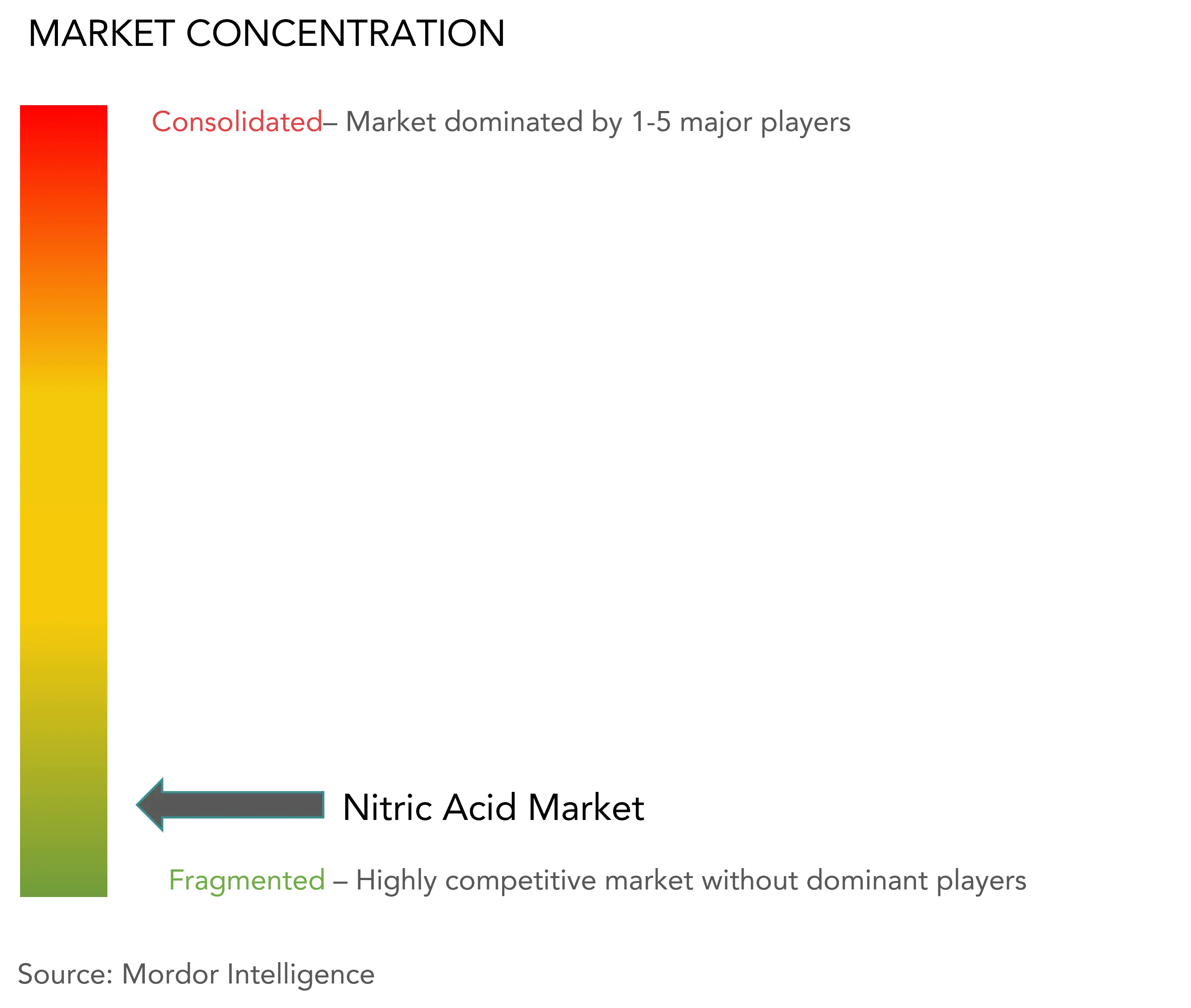

Thị trường axit nitric có tính chất phân mảnh. Các công ty lớn trên thị trường được nghiên cứu (không theo bất kỳ thứ tự cụ thể nào) bao gồm CF Industries Holdings Inc., HUCHEMS, Yara, LSB INDUSTRIES và Deepak Fertilizers and Petrochemicals Corporation Ltd (DFPCL).

Dẫn đầu thị trường axit nitric

-

Yara

-

LSB INDUSTRIES

-

Deepak Fertilisers and Petrochemicals Corporation Ltd (DFPCL)

-

HUCHEMS

-

CF Industries Holdings Inc.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường axit nitric

- Vào tháng 12 năm 2022, theo hồ sơ gần đây nhất của Ủy ban Chứng khoán Giao dịch, Ritholtz Wealth Management đã tăng vị thế của mình trong CF Industries Holdings, Inc. lên 99,9% trong quý thứ ba. Sau khi mua thêm 11.176 cổ phiếu trong quý, doanh nghiệp hiện sở hữu 22.368 cổ phiếu của công ty vật liệu cơ bản.

- Vào tháng 6 năm 2022, CF Fertilizers UK Limited đã công bố kế hoạch tái cơ cấu hoạt động tại Vương quốc Anh. CF Fertilizers UK dự định tập trung hoàn toàn hoạt động sản xuất tại Vương quốc Anh tại cơ sở sản xuất Billingham ở Teesside. Billingham có một khối lượng lớn các hợp đồng công nghiệp về amoniac và axit nitric chuyển chi phí khí đốt tự nhiên sang người tiêu dùng, đặt nền móng cho các hoạt động sinh lời.

Phân khúc ngành công nghiệp axit nitric

Axit nitric là một axit khoáng không màu, có tính ăn mòn cao với công thức hóa học HNO3. Nó có thể được sản xuất thông qua quy trình hai bước, bao gồm quá trình oxy hóa amoniac và sau đó hấp thụ các oxit nitơ được tạo ra. Axit nitric có ứng dụng chính trong ngành phân bón. Thị trường axit nitric được phân chia theo ngành và địa lý của người dùng cuối. Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành phân bón, hàng không vũ trụ, mực, bột màu, thuốc nhuộm, sản xuất hóa chất, chất nổ và các ngành công nghiệp dành cho người dùng cuối khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường axit nitric ở 15 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên khối lượng (kiloton).

| Công nghiệp người dùng cuối | Phân bón | ||

| Hàng không vũ trụ | |||

| Mực, bột màu và thuốc nhuộm | |||

| Sản xuất hóa chất | |||

| Thuốc nổ | |||

| Các ngành người dùng cuối khác (Dược phẩm, Chế biến thực phẩm) | |||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc | |

| Ấn Độ | |||

| Nhật Bản | |||

| Hàn Quốc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Bắc Mỹ | Hoa Kỳ | ||

| México | |||

| Canada | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Nước Ý | |||

| Phần còn lại của châu Âu | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

| Trung Đông và Châu Phi | Ả Rập Saudi | ||

| các Tiểu Vương Quốc Ả Rập Thống Nhất | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

Câu hỏi thường gặp về nghiên cứu thị trường axit nitric

Thị trường axit Nitric lớn đến mức nào?

Quy mô Thị trường Axit Nitric dự kiến sẽ đạt 67,33 triệu tấn vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,10% để đạt 78,44 triệu tấn vào năm 2029.

Quy mô thị trường axit nitric hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Axit Nitric dự kiến sẽ đạt 67,33 triệu tấn.

Ai là người chơi chính trong thị trường axit nitric?

Yara, LSB INDUSTRIES, Deepak Fertilisers and Petrochemicals Corporation Ltd (DFPCL), HUCHEMS, CF Industries Holdings Inc. là những công ty lớn hoạt động trên thị trường Axit Nitric.

Khu vực nào phát triển nhanh nhất trong Thị trường Axit Nitric?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường axit nitric?

Năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trên Thị trường Axit Nitric.

Thị trường Axit Nitric này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Axit Nitric ước tính là 65,31 triệu tấn. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Axit Nitric trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Axit Nitric trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Báo cáo ngành công nghiệp axit nitric

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Axit Nitric năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Axit Nitric bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.