| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Thể Tích Thị Trường (2024) | 2.22 Million metric tons |

| Thể Tích Thị Trường (2029) | 4.49 Million metric tons |

| CAGR | 12.07 % |

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

| Tập Trung Thị Trường | Cao |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường Coke kim

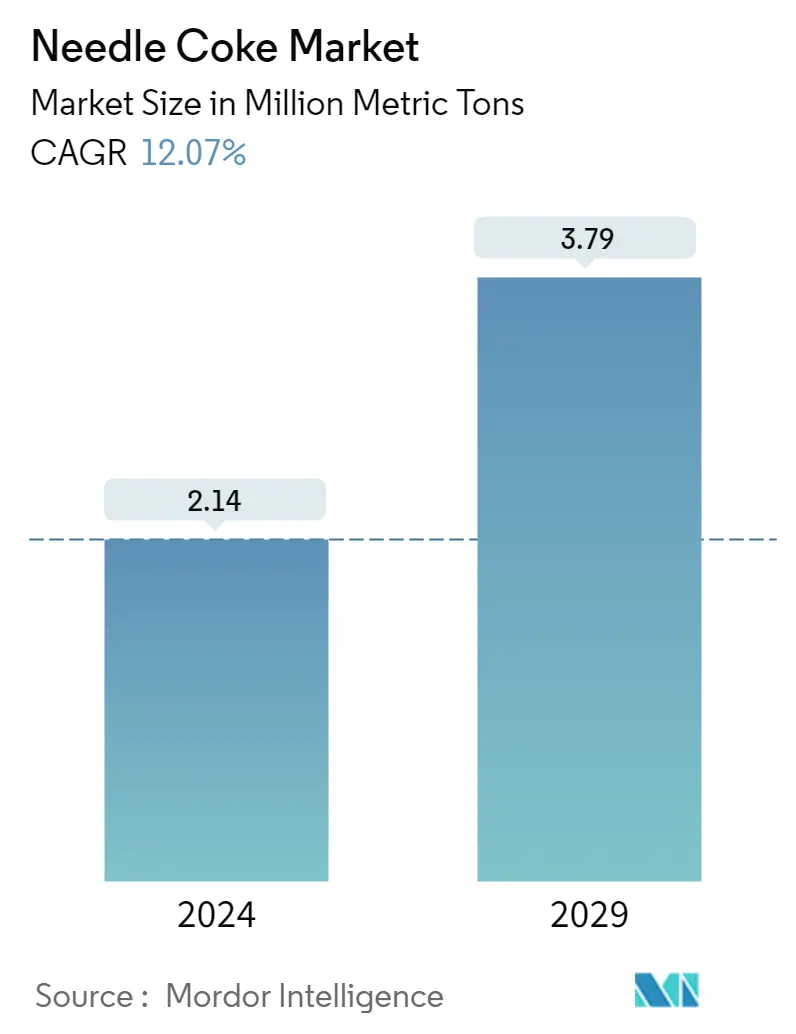

Quy mô Thị trường Coke kim ước tính là 2,14 triệu tấn vào năm 2024 và dự kiến sẽ đạt 3,79 triệu tấn vào năm 2029, tăng trưởng với tốc độ CAGR là 12,07% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã tác động tiêu cực đến thị trường coke kim. Trong thời kỳ đại dịch, việc sản xuất điện cực than chì bị ảnh hưởng nặng nề do nhu cầu từ các nhà máy sản xuất thép ít hơn, khiến lượng tiêu thụ than cốc giảm. Sau năm 2020, thị trường mở rộng ổn định do sản xuất điện cực than chì liên tục.

- Trong ngắn hạn, các yếu tố chính thúc đẩy sự tăng trưởng của thị trường được nghiên cứu là sự đầu tư ngày càng tăng vào sản xuất thép EAF và các chính sách của chính phủ nhằm tăng tiêu thụ thép phế liệu.

- Mặt khác, các mối nguy hiểm về sức khỏe liên quan đến than cốc dầu mỏ đóng vai trò là rào cản đối với sự phát triển của thị trường than cốc cần thiết (làm từ dầu mỏ).

- Sự gia tăng sản xuất pin lithium-ion trên toàn cầu có thể đóng vai trò là cơ hội cho thị trường được nghiên cứu trong giai đoạn dự báo.

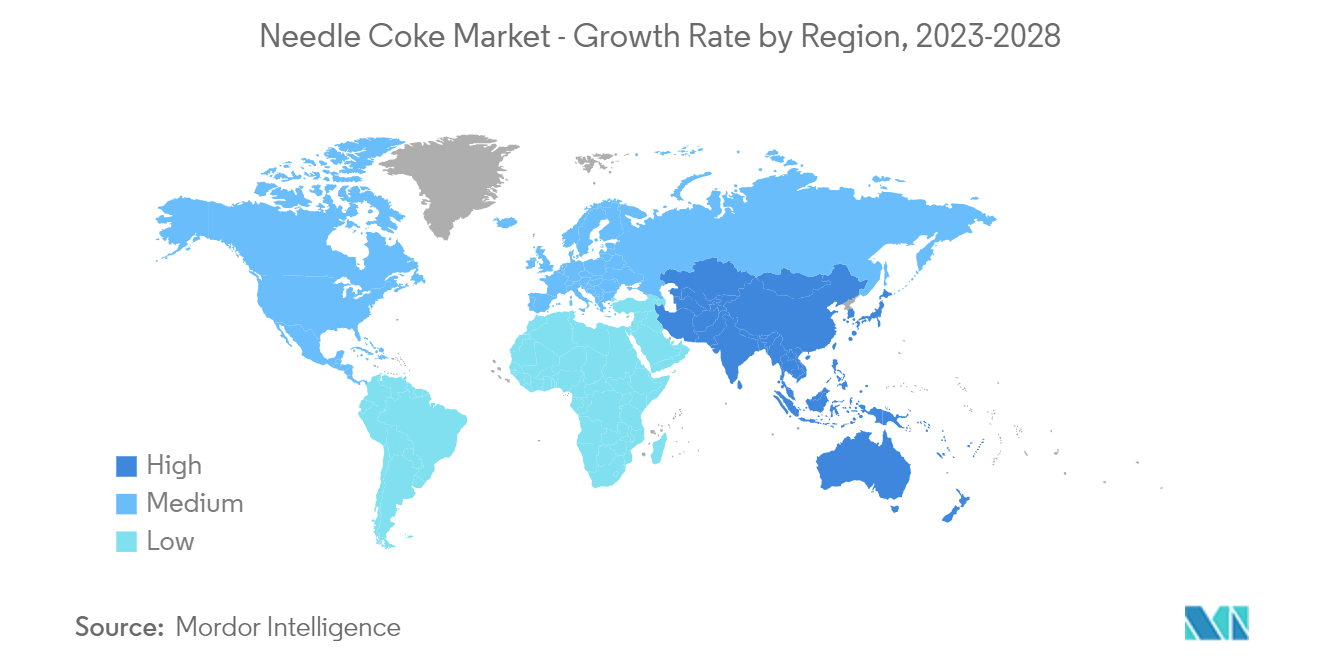

- Khu vực Châu Á - Thái Bình Dương dự kiến sẽ thống trị thị trường và cũng có khả năng chứng kiến tốc độ CAGR cao nhất trong giai đoạn dự báo.

Xu hướng thị trường Coke kim

Phân khúc điện cực than chì để chiếm lĩnh thị trường

- Than cốc kim là nguyên liệu carbon chất lượng cao được sản xuất từ nhựa than đá và dầu mỏ. Nó là loại than cốc dầu mỏ cao cấp, có giá trị cao được sử dụng trong sản xuất điện cực than chì có hệ số giãn nở nhiệt (CTE) rất thấp cho lò nung hồ quang điện trong ngành thép.

- Các điện cực than chì chủ yếu được sử dụng trong sản xuất thép lò hồ quang điện, thép hợp kim, các hợp kim khác nhau và nấu chảy phi kim loại. Hơn nữa, than chì có tính dẫn nhiệt cao và có khả năng chịu nhiệt và va đập rất tốt. Nó cũng có điện trở thấp, cần thiết để dẫn dòng điện lớn cần thiết để nấu chảy sắt. Do đó, nó có thể duy trì mức nhiệt cực cao được tạo ra trong EAF (Lò hồ quang điện).

- Sự gia tăng sản xuất thép thô và nhôm dự kiến sẽ thúc đẩy việc sử dụng điện cực than chì, do đó dự kiến sẽ thúc đẩy nhu cầu về than cốc. Tuy nhiên, xu hướng bất thường trong sản xuất các kim loại này dự kiến sẽ gây ra sự không chắc chắn về nhu cầu thị trường.

- Vào tháng 4 năm 2023, Hiệp hội Thép Thế giới đã công bố dự báo nhu cầu thép ngắn hạn (SRO) cho năm 2023 và 2024, trong đó tuyên bố rằng nhu cầu thép sẽ phục hồi 2,3% để đạt 1.822,3 Mt vào năm 2023 và được dự báo sẽ tăng. tăng 1,7% vào năm 2024 để đạt 1.854,0 Mt. Ngoài ra, tổng sản lượng thép thô thế giới là 1.878,5 Mt vào năm 2022, giảm 4,2% so với giá trị năm trước.

- Trung Quốc là nước sản xuất điện cực than chì lớn nhất. Quốc gia này chiếm hơn 60% sản lượng điện cực than chì toàn cầu. Hơn nữa, nhờ có ngành công nghiệp thép lớn nhất, Trung Quốc cũng là nước tiêu thụ điện cực than chì lớn nhất. Trong vài năm qua, điện cực than chì đã chứng kiến sự tăng giá đáng kể.

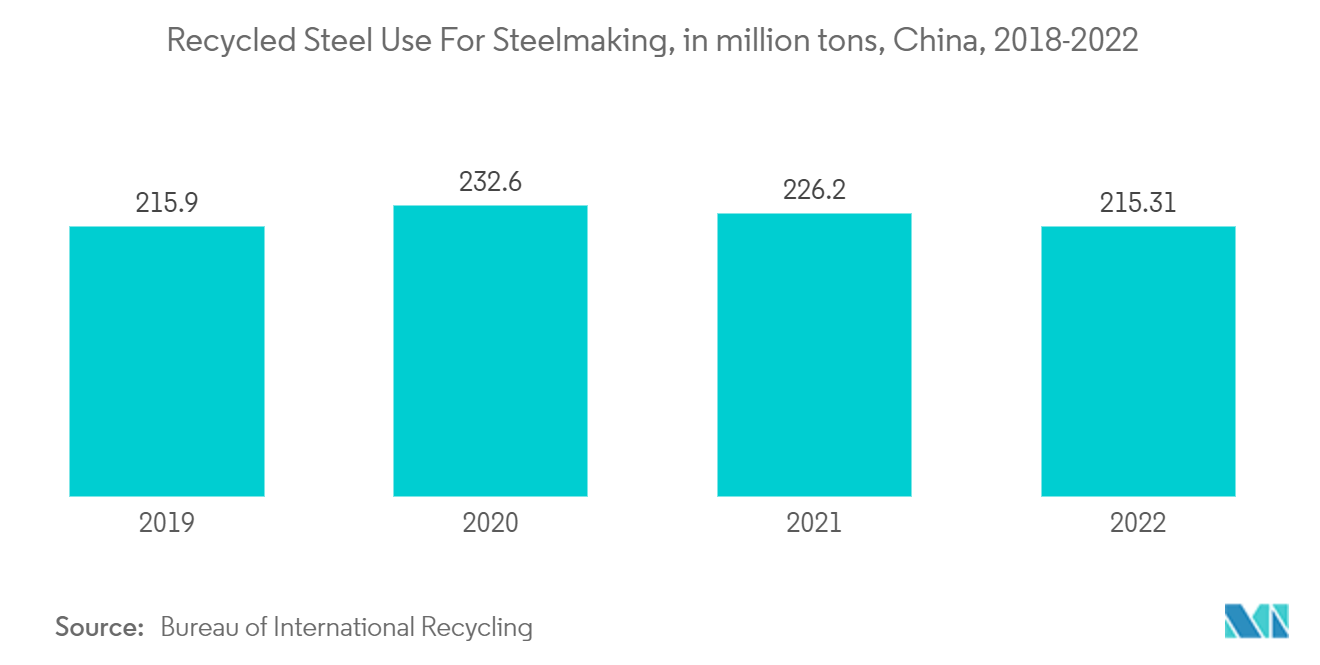

- Theo Cục Tái chế Quốc tế, tại Trung Quốc, khoảng 226,2 triệu tấn thép phế liệu đã được sử dụng cho mục đích tái chế cho quá trình sản xuất thép. Ngoài ra, lượng thép phế liệu sẵn có ngày càng tăng ở Trung Quốc cho thấy mức tiêu thụ than cốc dùng để sản xuất điện cực than chì ngày càng tăng.

- Tập đoàn Thép Hoa Kỳ đã bắt đầu khám phá các địa điểm mới cho lò hồ quang điện (EAF) để sản xuất các loại thép tiên tiến, trị giá khoảng 3 tỷ USD. Xu hướng này dự kiến sẽ hỗ trợ thị trường được nghiên cứu.

- Tuy nhiên, Hiệp hội Thép Châu Âu (EUROFER) đã điều chỉnh dự báo tiêu thụ sản phẩm thép tại Liên minh Châu Âu vào năm 2022. So với dự báo tháng 2 năm 2022 và kỳ vọng tăng trưởng tiêu thụ kim loại khu vực là 3,2%, có sự sụt giảm trong khoảng 1,9% được hiệp hội dự kiến.

- Theo Viện Nhôm Quốc tế, sản lượng nhôm toàn cầu tăng nhẹ 2,0% vào năm 2022 so với tốc độ tăng trưởng giảm từ 2,7% vào năm 2021 và chậm nhất kể từ năm 2019.

- Các yếu tố nêu trên có khả năng ảnh hưởng đến nhu cầu than cốc kim cho ứng dụng điện cực than chì trong giai đoạn dự báo.

Khu vực Châu Á Thái Bình Dương chiếm lĩnh thị trường

- Khu vực Châu Á - Thái Bình Dương được kỳ vọng sẽ thống trị thị trường than cốc kim vì khu vực này có các quốc gia như Trung Quốc (nhà sản xuất và tiêu thụ than cốc lớn nhất) và Nhật Bản.

- Trung Quốc chiếm thị phần lớn nhất về mức tiêu thụ và năng lực sản xuất điện cực than chì trong kịch bản toàn cầu, do đó cho thấy phạm vi sản xuất thép trong nước. Hiện tại, có hơn 40 nhà sản xuất điện cực than chì chính thức ở Trung Quốc, với 30 nhà sản xuất mới tham gia đã sản xuất các sản phẩm vật liệu chịu lửa khác, cùng với điện cực, đã được thêm vào thị trường trong 2-3 năm qua.

- Ngoài ra, chính phủ Trung Quốc cũng đang tập trung phát triển các phương tiện sản xuất thép thân thiện với môi trường. Vài trăm nghìn tấn lò hồ quang điện công suất mới đang được triển khai.

- Nhật Bản là một trong những nước sản xuất và xuất khẩu hàng đầu về dầu mỏ, than đá và than cốc làm từ hắc ín. Các công ty Nhật Bản là một trong những nhà sản xuất điện cực than chì lớn nhất thế giới. Các gã khổng lồ trên thị trường điện cực than chì bao gồm Showa Denko, Nippon Carbon, SEC Carbon và Tokai Carbon.

- Nhu cầu UPS Nhật Bản được thúc đẩy bởi nhu cầu ngày càng tăng về nguồn điện công suất cao từ các trung tâm dữ liệu, cùng với sự phát triển công nghệ ngày càng tăng ở nước này. Sự gia tăng nhu cầu về pin lưu trữ năng lượng nặng để lưu trữ năng lượng mặt trời dự kiến sẽ thúc đẩy thị trường pin lithium-ion trong nước.

- Vào tháng 3 năm 2022, Tập đoàn Panasonic đã công bố ý định đầu tư vào việc thành lập một cơ sở tại Nhà máy Wkayama, nơi sẽ dành riêng cho việc sản xuất pin lithium-ion '4680' mới cho thị trường xe điện. Việc sản xuất tại cơ sở theo kế hoạch dự kiến sẽ bắt đầu vào tháng 3 năm 2024.

- Ấn Độ là nước sản xuất thép lớn thứ hai trên toàn cầu. Theo dữ liệu của Hiệp hội Thép Thế giới, sản lượng thép thô ở Ấn Độ tăng khoảng 5,80% lên 124,4 triệu tấn (MT) vào năm 2022, so với 118,2 tấn vào năm 2021. Nước này chiếm khoảng 4,8% sản lượng thép toàn cầu mỗi năm. năm.

- Vào tháng 11 năm 2022, HEG Ltd thông báo rằng họ sẽ thành lập một cơ sở sản xuất mới điện cực than chì cho pin lithium-ion trong ba năm tới ở Ấn Độ.

- Do đó, khu vực Châu Á - Thái Bình Dương dự kiến sẽ thống trị thị trường toàn cầu dựa trên các khía cạnh nêu trên.

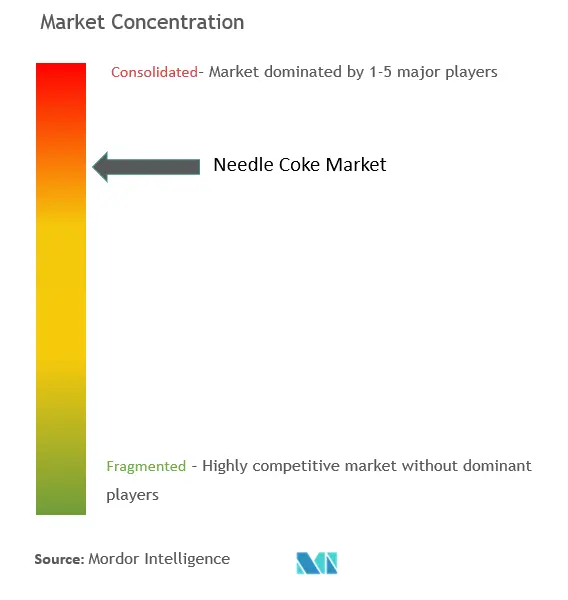

Tổng quan về ngành Coke kim

Thị trường than cốc kim có tính chất hợp nhất. Một số công ty lớn trên thị trường (không theo thứ tự cụ thể nào) bao gồm Công ty Phillips 66, Công ty TNHH Năng lượng sinh học Liaoning Baolai, Tập đoàn Dầu khí Quốc gia Trung Quốc (CNPC), Công ty Thương mại Shandong Yida Rongtong và Công ty TNHH Công nghệ Jing Yang Sơn Đông.

Lãnh đạo thị trường Coke kim

-

Phillips 66 Company

-

Liaoning Baolai Bioenergy Co. Ltd

-

China National Petroleum Corporation (CNPC)

-

Shandong Yida Rongtong Trading Co.

-

Shandong Jing Yang Technology Co. Ltd

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường Coke kim

- Tháng 12 năm 2022 Gazprom Neft thông báo rằng họ đang có kế hoạch khởi động một dự án sản xuất than cốc hình kim trong nhà máy lọc dầu Omsk, dự án này sẽ được sử dụng trong sản xuất pin Li-ion và điện cực than chì. Dự kiến dự án này sẽ hoàn thành vào năm 2024.

- Tháng 12 năm 2022 POSCO Chemical công bố thỏa thuận với Ultium Cells LLC để cung cấp vật liệu cực dương than chì cho việc mở rộng pin xe điện tại Hoa Kỳ. Tại POSCO Chemical, toàn bộ sản phẩm đều có nguồn gốc từ than cốc.

- Tháng 4 năm 2022 Việc sáp nhập theo hình thức hấp thụ được tiến hành giữa Nippon Steel Chemical Material Co. Ltd và C-Chem. C-Chem trở thành một phần của Nippon Steel, bổ sung vào lĩnh vực kinh doanh sản phẩm than cốc.

Phân khúc ngành Coke kim

Than cốc kim là nguyên liệu carbon chất lượng cao được sản xuất từ nhựa than đá và dầu mỏ. Nó chủ yếu được sử dụng để sản xuất điện cực than chì và pin lithium-ion. Thị trường than cốc kim toàn cầu được phân chia theo loại, ứng dụng và địa lý. Theo loại, thị trường được phân chia thành nhựa đường và nhựa than đá. Theo ứng dụng, thị trường được phân chia thành điện cực than chì, pin lithium-ion và các ứng dụng khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường than cốc ở 15 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở khối lượng (kiloton).

| Theo loại sản phẩm | Dựa trên dầu mỏ | ||

| Dựa trên nhựa than đá | |||

| Theo ứng dụng | Điện cực than chì | ||

| Pin Lithium-ion | |||

| Người khác | |||

| Theo địa lý | Châu á Thái Bình Dương | Trung Quốc | |

| Ấn Độ | |||

| Nhật Bản | |||

| Hàn Quốc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Bắc Mỹ | Hoa Kỳ | ||

| Canada | |||

| México | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Nước Ý | |||

| Pháp | |||

| Phần còn lại của châu Âu | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

| Trung Đông và Châu Phi | Ả Rập Saudi | ||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

Câu hỏi thường gặp về nghiên cứu thị trường Coke kim

Thị trường Needle Coke lớn đến mức nào?

Quy mô Thị trường Coke kim dự kiến sẽ đạt 2,14 triệu tấn vào năm 2024 và tăng trưởng với tốc độ CAGR là 12,07% để đạt 3,79 triệu tấn vào năm 2029.

Quy mô thị trường Needle Coke hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Needle Coke dự kiến sẽ đạt 2,14 triệu tấn.

Ai là người chơi chủ chốt trong thị trường Needle Coke?

Phillips 66 Company, Liaoning Baolai Bioenergy Co. Ltd, China National Petroleum Corporation (CNPC), Shandong Yida Rongtong Trading Co., Shandong Jing Yang Technology Co. Ltd là những công ty lớn hoạt động tại thị trường Needle Coke.

Khu vực nào phát triển nhanh nhất trong Thị trường Needle Coke?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường Needle Coke?

Năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Needle Coke.

Chợ Needle Coke này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Needle Coke ước tính là 1,91 triệu tấn. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Needle Coke trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Needle Coke trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Specialty Carbon Reports

Popular Chemicals & Materials Reports

Báo cáo ngành Coke kim

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Needle Coke năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích của Needle Coke bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.