Quy mô thị trường ống nano

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

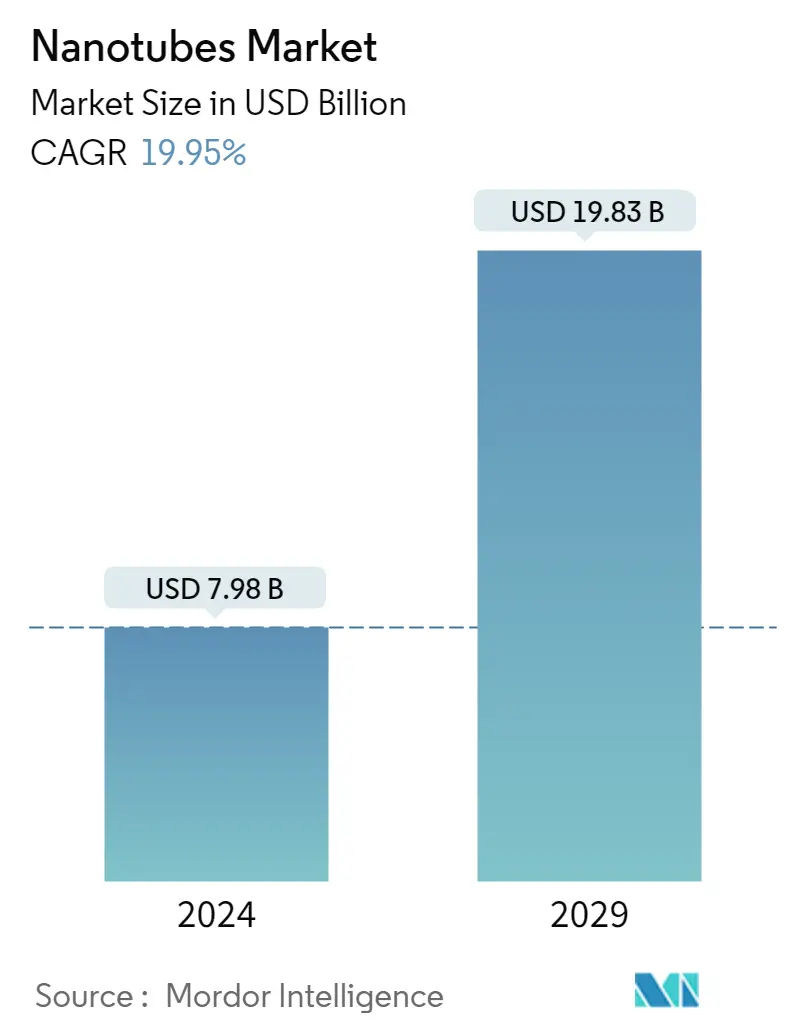

| Quy Mô Thị Trường (2024) | USD 7.98 tỷ |

| Quy Mô Thị Trường (2029) | USD 19.83 tỷ |

| CAGR(2024 - 2029) | 19.95 % |

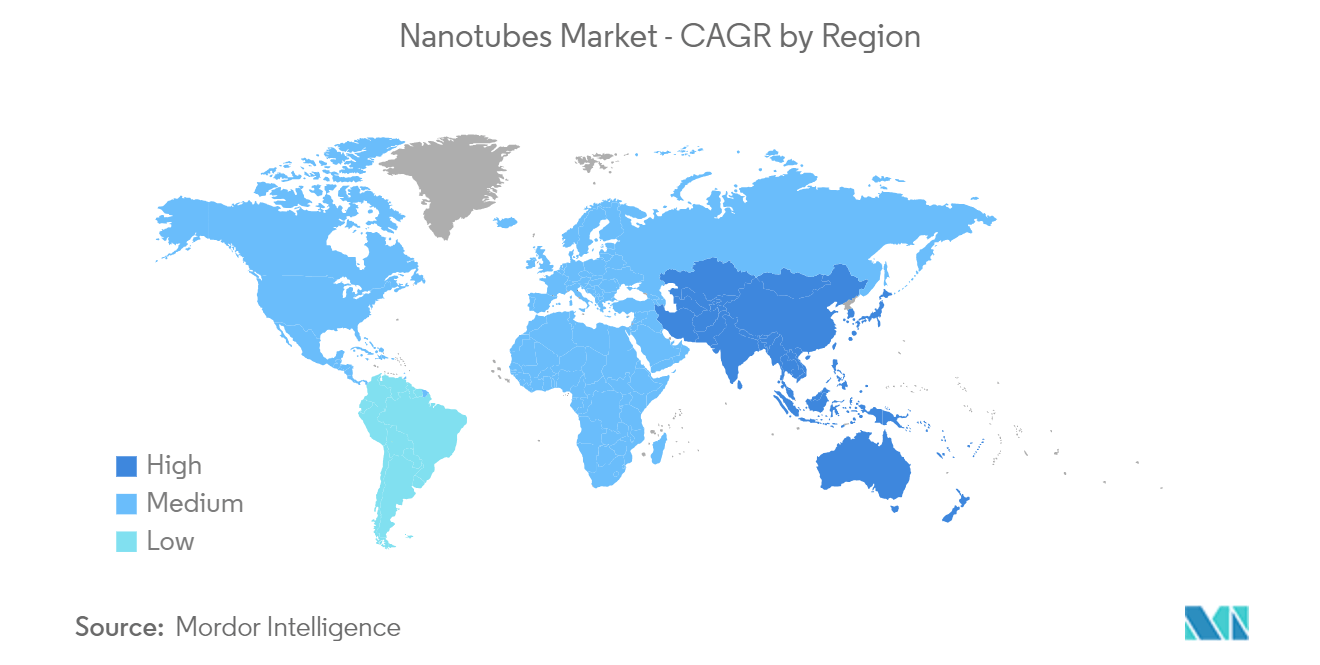

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

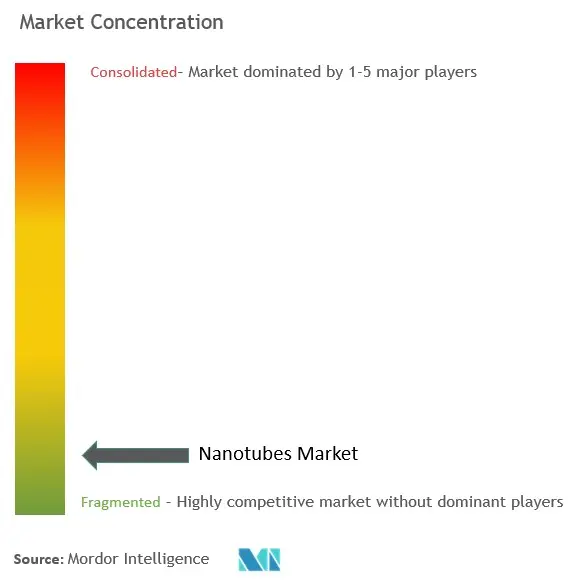

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường ống nano

Quy mô Thị trường Ống nano ước tính đạt 7,98 tỷ USD vào năm 2024 và dự kiến sẽ đạt 19,83 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 19,95% trong giai đoạn dự báo (2024-2029).

Thị trường ống nano bị ảnh hưởng tiêu cực bởi đại dịch COVID-19 do hoạt động sản xuất và di chuyển bị chậm lại, gây ra tình trạng thiếu chất bán dẫn, điều này tác động tiêu cực đến thị trường ống nano. Ngoài ra, các ngành công nghiệp như điện tử, năng lượng và hàng không vũ trụ buộc phải trì hoãn sản xuất do các biện pháp ngăn chặn và gián đoạn kinh tế. Hiện tại, thị trường đã phục hồi sau đại dịch. Thị trường đạt mức trước đại dịch vào năm 2022 và dự kiến sẽ tăng trưởng ổn định trong tương lai.

Các yếu tố chính thúc đẩy sự tăng trưởng của thị trường được nghiên cứu là sự tiến bộ trong công nghệ ống nano và việc áp dụng ống nano carbon ngày càng tăng.

Mặt khác, chi phí sản xuất và RD cao đóng vai trò là một trong những trở ngại lớn cho sự phát triển của thị trường được nghiên cứu.

Việc sử dụng tiềm năng ngày càng tăng trong các thiết bị điện tử và lưu trữ có thể mang lại cơ hội cho thị trường được nghiên cứu trong giai đoạn dự báo.

Châu Á-Thái Bình Dương thống trị thị trường toàn cầu vì ứng dụng và nhu cầu ngày càng tăng từ các ngành công nghiệp như điện tử, năng lượng, hàng không vũ trụ và quốc phòng chủ yếu thúc đẩy nhu cầu về ống nano.

Xu hướng thị trường ống nano

Phân khúc điện tử và bán dẫn chiếm lĩnh nhu cầu thị trường

- Ống nano có ứng dụng rộng rãi trong ngành công nghiệp điện tử để phát triển các thiết bị điện tử nhanh hơn, hiệu quả hơn và bền hơn.

- Trong số tất cả các loại ống nano, ống nano carbon dẫn đầu nhu cầu thị trường do ứng dụng của chúng trong ngành điện tử. Ngoài ống nano carbon, ống nano silicon và ống nano vô cơ cũng được sử dụng trong ngành công nghiệp điện tử.

- Ống nano carbon tìm thấy ứng dụng trong màn hình, dẫn truyền bề mặt diện tích lớn, màn hình phát xạ trường màu, cảm biến, đèn nền cho màn hình, ống sóng lan truyền, bóng bán dẫn, quang điện, chất phụ gia dẫn điện cho các ứng dụng không hiển thị, quang tử, thẻ nhận dạng tần số vô tuyến (RFID), nguồn neutron, tia gamma và các thiết bị chiếu sáng.

- Ống nano silicon chứa các phân tử hydro và hoạt động giống như nhiên liệu kim loại. Vì vậy, chúng được sử dụng rộng rãi cho các ứng dụng bán dẫn trong ngành điện tử.

- Ống nano vô cơ cũng được sử dụng trong ngành công nghiệp điện tử để ứng dụng trong các thiết bị bán dẫn, cảm biến, cảm biến sinh học, động cơ nano và màn hình phẳng. Do đó, do ứng dụng đa dạng của ống nano trong một số linh kiện điện tử, nhu cầu về ống nano dự kiến sẽ tăng lên.

- Việc sử dụng ngày càng tăng và mở rộng lĩnh vực ứng dụng trong ngành điện và điện tử dự kiến sẽ thúc đẩy tăng trưởng thị trường.

- Chẳng hạn, theo Hiệp hội Công nghiệp Công nghệ Thông tin và Điện tử Nhật Bản (JEITA), sản lượng của ngành công nghiệp điện tử và CNTT toàn cầu ước tính đạt 3.436,8 tỷ USD vào năm 2022, đạt tốc độ tăng trưởng 1% mỗi năm, so với 3.415,9 USD. tỷ USD vào năm 2021. Hơn nữa, ngành này dự kiến sẽ đạt 3.526,6 tỷ USD, với tốc độ tăng trưởng 3% hàng năm vào năm 2023.

- Theo Hiệp hội Công nghiệp Bán dẫn (SIA), doanh thu của ngành bán dẫn toàn cầu đạt tổng cộng 574,1 tỷ USD vào năm 2022, tăng 3,3% so với năm 2021 với 555,9 tỷ USD.

- Hơn nữa, xét theo khu vực, doanh số bán hàng vào thị trường Châu Mỹ có mức tăng lớn nhất (16,2%) vào năm 2022. Trung Quốc vẫn là thị trường lớn nhất về chất bán dẫn, với doanh số bán hàng ở đó đạt tổng cộng 180,4 tỷ USD vào năm 2022, giảm 6,2% so với năm 2021. Hơn nữa, doanh thu hàng năm cũng tăng vào năm 2022 tại Châu Âu (12,8%) và Nhật Bản (10,2%).

- Sự tăng trưởng này dự kiến sẽ làm tăng nhu cầu về ống nano cho các ứng dụng điện tử trong khu vực trong giai đoạn dự báo.

Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị trường

- Khu vực Châu Á - Thái Bình Dương thống trị thị phần toàn cầu do nhu cầu ngày càng tăng từ các ngành công nghiệp như điện tử, năng lượng, chăm sóc sức khỏe, hàng không vũ trụ và quốc phòng và ô tô.

- Nhật Bản là một trong những nước sản xuất đồ điện tử lớn nhất; Theo Hiệp hội Công nghiệp Công nghệ Thông tin và Điện tử Nhật Bản (JEITA), sản lượng sản xuất trong nước của ngành điện tử Nhật Bản ước tính đạt 11.124,3 tỷ JPY (85,19 tỷ USD) vào năm 2022, chứng kiến tốc độ tăng trưởng 2% so với năm trước. Sản xuất nội địa của ngành điện tử Nhật Bản có thể đạt 11.402,9 tỷ JPY (87,32 tỷ USD) vào năm 2023, đạt tốc độ tăng trưởng 3% so với cùng kỳ năm ngoái.

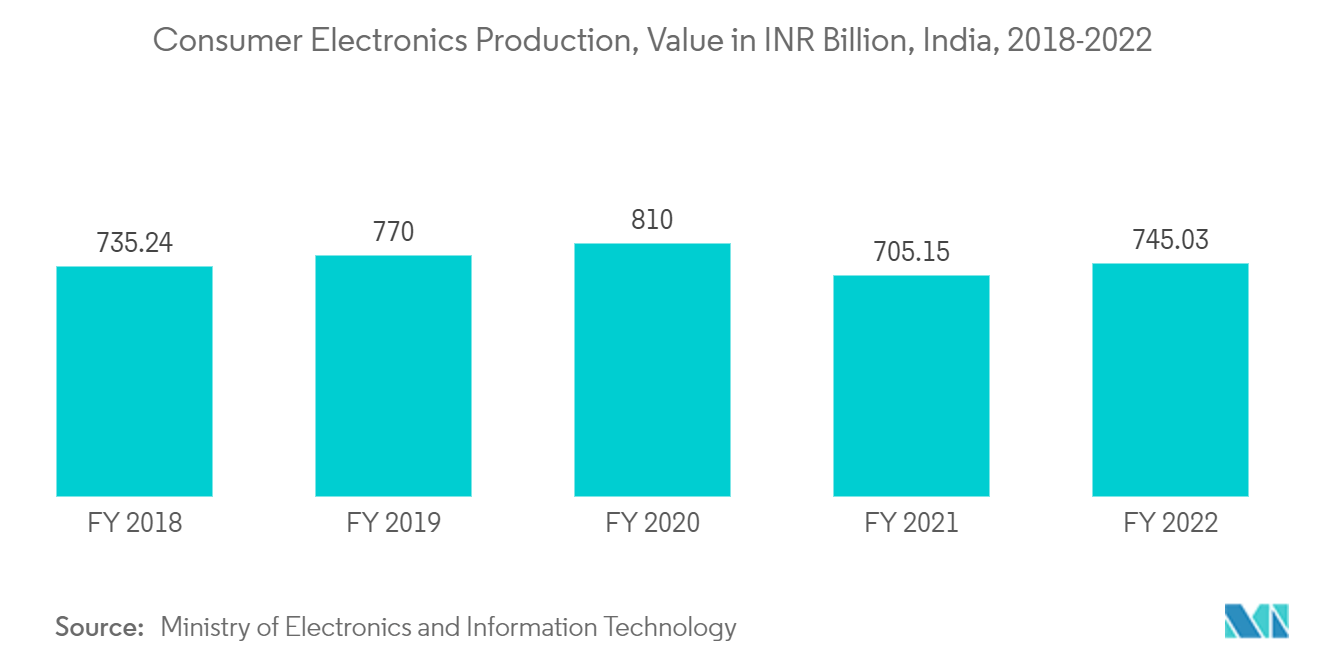

- Hơn nữa, theo Bộ Điện tử và Công nghệ thông tin, giá trị sản xuất điện tử tiêu dùng (TV, phụ kiện và âm thanh) trên khắp Ấn Độ là trên 745 tỷ INR (9,46 tỷ USD) trong năm tài chính 2022. Do đó hỗ trợ sự tăng trưởng của thị trường.

- Ngoài ra, Cục Hàng không Dân dụng Trung Quốc (CAAC) ước tính ngành hàng không sẽ phục hồi lưu lượng giao thông nội địa lên khoảng 85% mức trước đại dịch. Theo Triển vọng Thương mại Boeing 2023-2042, tại Trung Quốc, khoảng 8.560 chuyến giao hàng mới sẽ được thực hiện vào năm 2042 và giá trị dịch vụ thị trường sẽ chiếm 675 tỷ USD vào năm 2042. Do những đợt giao hàng mới như vậy ở nước này, nhu cầu về ống nano trong lĩnh vực máy bay có thể sẽ tăng lên.

- Hơn nữa, sự tăng trưởng của thị trường còn được thúc đẩy hơn nữa nhờ ngành công nghiệp ô tô đang phát triển ở khu vực Châu Á - Thái Bình Dương. Các nước đang phát triển như Trung Quốc, Ấn Độ, Nhật Bản và Hàn Quốc đang nỗ lực củng cố cơ sở sản xuất và phát triển chuỗi cung ứng hiệu quả để mang lại lợi nhuận cao hơn trong sản xuất xe.

- Sự phát triển chính sách của chính phủ Trung Quốc bao gồm hạn chế đầu tư vào các nhà máy sản xuất xe ICE mới và đề xuất thắt chặt mức tiết kiệm nhiên liệu trung bình của đội xe chở khách hạng nhẹ vào năm 2025.

- Ngoài ra, theo Hiệp hội các nhà sản xuất ô tô Ấn Độ (SIAM), tổng cộng 3,79 triệu xe du lịch đã được bán ra ở Ấn Độ vào năm 2022, chứng kiến tốc độ tăng trưởng khoảng 23% so với lượng xe du lịch bán ra trong năm 2021.

- Ngoài ra, Cục Hàng không Dân dụng Trung Quốc (CAAC) ước tính ngành hàng không sẽ phục hồi lưu lượng giao thông nội địa lên khoảng 85% mức trước đại dịch. Theo Triển vọng Thương mại Boeing 2023-2042, tại Trung Quốc, khoảng 8.560 chuyến giao hàng mới sẽ được thực hiện vào năm 2042 và giá trị dịch vụ thị trường sẽ chiếm 675 tỷ USD vào năm 2042.

- Do đó, các xu hướng trên dự kiến sẽ thúc đẩy nhu cầu về ống nano trong khu vực trong giai đoạn dự báo.

Tổng quan về ngành ống nano

Thị trường ống nano về bản chất bị phân mảnh. Các công ty lớn trong thị trường được nghiên cứu (không theo bất kỳ thứ tự cụ thể nào) bao gồm Arkema, Hyperion Catalysis International, Jiangsu Cnano Technology Co., Ltd, Resonac Holdings Corporation và LG Chem, cùng với những công ty khác.

Dẫn đầu thị trường ống nano

-

Arkema

-

Hyperion Catalysis International

-

Jiangsu Cnano Technology Co., Ltd

-

Resonac Holdings Corporation

-

LG Chem

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường ống nano

- Tháng 10 năm 2023 Birla Carbon (Tập đoàn Aditya Birla) mua lại Nanocyl SA để tăng cường phát triển vật liệu pin cho pin lithium-ion, điều này sẽ tăng thêm giá trị cho mảng kinh doanh ống nano của họ.

- Tháng 5 năm 2023 LG Chem bắt đầu xây dựng nhà máy ống nano carbon (CNT) thứ tư tại Khu phức hợp Daesan. Nhà máy dự kiến sẽ đi vào hoạt động vào năm 2025 và sẽ góp phần nâng gấp đôi năng lực sản xuất CNT hàng năm của LG Chem lên 6.100 tấn.

Báo cáo thị trường ống nano - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển

4.1.1 Sự tiến bộ trong công nghệ ống nano

4.1.2 Việc sử dụng ống nano cacbon ngày càng tăng

4.1.3 Trình điều khiển khác

4.2 Hạn chế

4.2.1 Chi phí sản xuất và R&D cao

4.2.2 Những hạn chế khác

4.3 Phân tích chuỗi giá trị ngành

4.4 Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người mua

4.4.3 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.4.4 Mối đe dọa của những người mới

4.4.5 Mức độ cạnh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường về giá trị)

5.1 Kiểu

5.1.1 Ống nano carbon

5.1.2 Ống nano silic

5.1.3 Ống nano vô cơ

5.1.4 Các loại khác (Ống nano màng, v.v.)

5.2 Loại cấu trúc

5.2.1 Vật liệu nano hữu cơ không polyme

5.2.2 Vật liệu nano polyme

5.3 Ứng dụng

5.3.1 Thiết bị lưu trữ hydro

5.3.2 Cảm biến

5.3.3 Vật liệu sinh học polyme

5.3.4 Pin Li-ion

5.3.5 Thiết bị hiển thị phát quang

5.3.6 Cảm biến sinh học

5.3.7 Điện cực nano

5.3.8 Bộ lọc lọc nước

5.3.9 Những thiết bị bán dẫn

5.3.10 Nhựa dẫn điện

5.4 Công nghiệp người dùng cuối

5.4.1 Chăm sóc sức khỏe

5.4.2 Thiết bị điện tử

5.4.3 Năng lượng

5.4.4 ô tô

5.4.5 Hàng không vũ trụ và quốc phòng

5.4.6 Dệt may

5.4.7 Các ngành công nghiệp dành cho người dùng cuối khác (Vật liệu hóa học, v.v.)

5.5 Địa lý

5.5.1 Châu á Thái Bình Dương

5.5.1.1 Trung Quốc

5.5.1.2 Ấn Độ

5.5.1.3 Nhật Bản

5.5.1.4 Hàn Quốc

5.5.1.5 Phần còn lại của Châu Á-Thái Bình Dương

5.5.2 Bắc Mỹ

5.5.2.1 Hoa Kỳ

5.5.2.2 Canada

5.5.2.3 México

5.5.3 Châu Âu

5.5.3.1 nước Đức

5.5.3.2 Vương quốc Anh

5.5.3.3 Pháp

5.5.3.4 Nước Ý

5.5.3.5 Phần còn lại của châu Âu

5.5.4 Nam Mỹ

5.5.4.1 Brazil

5.5.4.2 Argentina

5.5.4.3 Phần còn lại của Nam Mỹ

5.5.5 Trung Đông và Châu Phi

5.5.5.1 Ả Rập Saudi

5.5.5.2 Nam Phi

5.5.5.3 Phần còn lại của Trung Đông và Châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Thị phần (%)**/Phân tích xếp hạng

6.3 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.4 Hồ sơ công ty

6.4.1 Arkema

6.4.2 Carbon Solutions Inc.

6.4.3 Cheap Tubes

6.4.4 Hyperion Catalysis International

6.4.5 Jiangsu Cnano Technology Co., Ltd.

6.4.6 Nano-C

6.4.7 Nanocyl SA (Birla Carbon)

6.4.8 NanoIntegris Inc.

6.4.9 Nanoshel LLC

6.4.10 Resonac Holdings Corporation

6.4.11 Thomas Swan & Co. Ltd

6.4.12 LG Chem

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

7.1 Tiềm năng sử dụng ngày càng tăng trong các thiết bị điện tử và lưu trữ

7.2 Cơ hội khác

Phân khúc ngành công nghiệp ống nano

Ống nano là các ống nguyên tử nhỏ thường được sử dụng cho nhiều ứng dụng nhờ các tính chất cơ và điện của chúng. Các ống nano khác nhau có đặc tính cách điện, dẫn điện và bán dẫn; trong số này, ống nano carbon được sử dụng nhiều nhất. Ống nano carbon có đặc tính bán dẫn cung cấp các bóng bán dẫn nhỏ với tốc độ chuyển mạch cao, điện trở thấp, v.v.

Thị trường ống nano được phân chia theo loại, loại cấu trúc, ứng dụng, ngành người dùng cuối và địa lý. Theo loại, thị trường được phân chia thành ống nano carbon, ống nano silicon, ống nano vô cơ và các loại khác (ống nano màng, v.v.). Theo loại cấu trúc, thị trường được phân chia thành vật liệu nano hữu cơ không polyme và vật liệu nano polyme. Theo ứng dụng, thị trường được phân thành các thiết bị lưu trữ hydro, cảm biến, vật liệu sinh học polyme, pin Li-ion, thiết bị hiển thị phát quang, cảm biến sinh học, điện cực nano, bộ lọc lọc nước, thiết bị bán dẫn và nhựa dẫn điện. Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành các ngành chăm sóc sức khỏe, điện tử, năng lượng, ô tô, hàng không vũ trụ và quốc phòng, dệt may và các ngành công nghiệp người dùng cuối khác (vật liệu hóa học, v.v.). Báo cáo cũng đề cập đến quy mô thị trường và dự báo thị trường tại 15 quốc gia trên toàn cầu.

Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở giá trị (USD).

| Kiểu | ||

| ||

| ||

| ||

|

| Loại cấu trúc | ||

| ||

|

| Ứng dụng | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Công nghiệp người dùng cuối | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường ống nano

Thị trường ống nano lớn đến mức nào?

Quy mô thị trường ống nano dự kiến sẽ đạt 7,98 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 19,95% để đạt 19,83 tỷ USD vào năm 2029.

Quy mô thị trường ống nano hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Ống nano dự kiến sẽ đạt 7,98 tỷ USD.

Ai là người chơi chính trong thị trường ống nano?

Arkema, Hyperion Catalysis International, Jiangsu Cnano Technology Co., Ltd, Resonac Holdings Corporation, LG Chem là những công ty lớn hoạt động trên thị trường ống nano.

Khu vực nào phát triển nhanh nhất trong Thị trường ống nano?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường ống nano?

Vào năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trên Thị trường Ống nano.

Thị trường Ống nano này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Ống nano ước tính là 6,65 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường ống nano trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường ống nano trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành ống nano

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Ống nano năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích ống nano bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.