Phân tích thị trường dịch vụ vệ tinh di động (MSS)

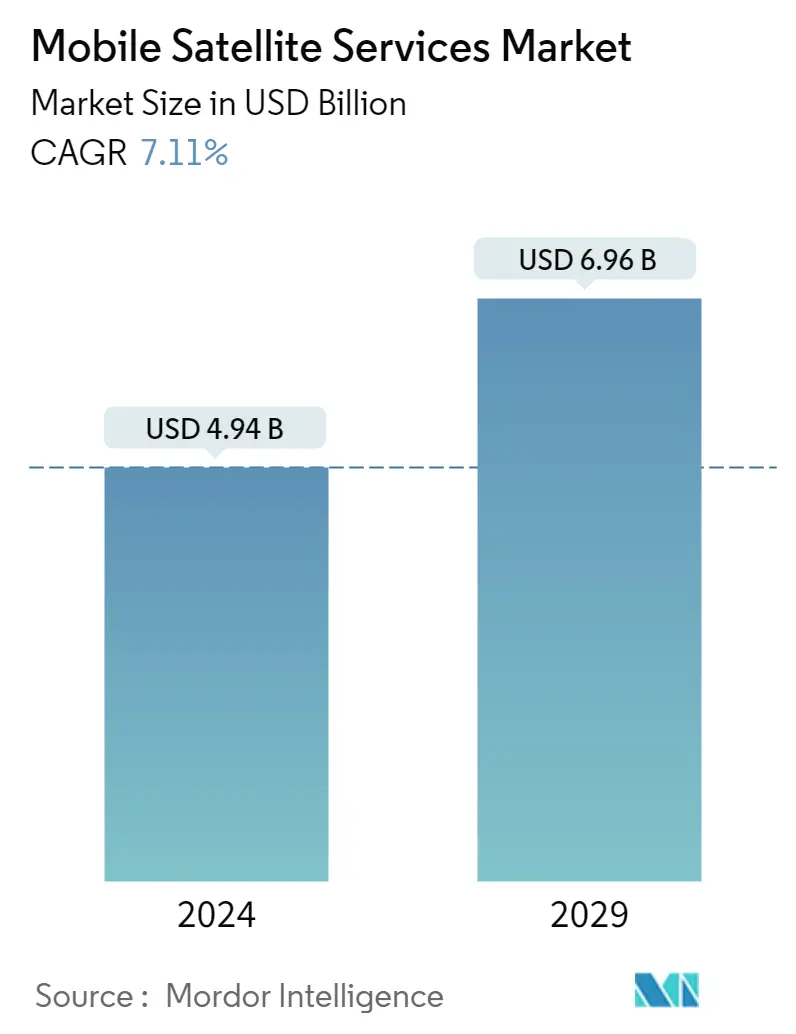

Quy mô Thị trường Dịch vụ Vệ tinh Di động ước tính đạt 4,94 tỷ USD vào năm 2024 và dự kiến sẽ đạt 6,96 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 7,11% trong giai đoạn dự báo (2024-2029).

Việc sử dụng các dịch vụ liên lạc vệ tinh cho IoT, cũng như trong các lĩnh vực quản lý thảm họa ở các khu vực phát triển, dự kiến sẽ thúc đẩy thị trường được nghiên cứu trong giai đoạn dự báo.

- Các dịch vụ vệ tinh di động có thể tìm thấy không gian cho nhiều ứng dụng, bao gồm viễn thông, dự báo thời tiết, điều hướng, tình báo quân sự và thám hiểm không gian. Ngoài ra, việc tăng cường mạng di động 5G với khả năng vệ tinh thế hệ tiếp theo giúp các nhà khai thác vệ tinh di động đóng một vai trò quan trọng trong hệ sinh thái 5G mới nổi.

- Cho đến gần đây, các dải tần MSS tách biệt với các dải tần được sử dụng cho mạng di động mặt đất vì người dùng di động cần một thiết bị cầm tay băng tần kép hoặc hai thiết bị cầm tay riêng biệt. Tuy nhiên, trong thập kỷ qua, một số nhà quy hoạch hệ thống đã đề xuất sử dụng các phân đoạn băng tần MSS cho cả thông tin di động và vệ tinh trên mặt đất để các thiết bị cầm tay có thể được đơn giản hóa và dịch vụ của người dùng luôn thông qua cùng một nhà cung cấp dịch vụ.

- Mạng di động mặt đất hỗ trợ chế độ hoạt động này được gọi là thành phần mặt đất phụ trợ (ATC). Mặc dù điều này sẽ tạo thêm gánh nặng cho việc phân bổ tần số hiện có và yêu cầu các biện pháp phòng ngừa đặc biệt để bảo vệ hoạt động của GPS ở các băng tần lân cận, nhưng Hoa Kỳ đã chấp thuận có điều kiện cho khái niệm này để triển khai các mạng vệ tinh và mặt đất tích hợp mới sử dụng các thiết bị tiêu chuẩn với các yếu tố hình thức tương tự như các thiết bị PCS/Cellular hiện tại. Có sự hội tụ giữa các dịch vụ vệ tinh di động và không dây mới nổi. Các ví dụ bao gồm việc triển khai mạng MSS tích hợp S-Band và L-Band tại Hoa Kỳ bởi ICO Global Communications (DSDB gần đây được Dish Network mua lại), TerreStar và LightSquared.

- Khả năng tương tác được mô tả là khả năng của các hệ thống thông tin, thiết bị và ứng dụng đa dạng kết nối, một cách đồng bộ, các ranh giới giữa các tổ chức và nội bộ để truy cập, trao đổi và hợp tác sử dụng dữ liệu giữa các bên liên quan. Kiến trúc và tiêu chuẩn trao đổi dữ liệu cho phép chia sẻ dữ liệu liên quan một cách hiệu quả và an toàn trong tất cả các cài đặt hiện hành và với các bên liên quan (bao gồm cả người có thông tin được chia sẻ).

- Một cách tối ưu, khả năng tương tác tạo điều kiện thuận lợi cho các kết nối và tích hợp trên các hệ thống truyền thông này diễn ra bất kể nguồn gốc hay đích đến của dữ liệu và đảm bảo dữ liệu có thể sử dụng được và sẵn sàng chia sẻ mà không cần sự can thiệp bổ sung của người dùng cuối. Trong thị trường dịch vụ vệ tinh di động, kết nối cũng có thể xảy ra giữa các dịch vụ vệ tinh cố định với MSS hoặc các dịch vụ khác. Nó đòi hỏi các cơ sở phải có khả năng tương tác; nếu không, chức năng có thể thất bại.

Xu hướng thị trường dịch vụ vệ tinh di động (MSS)

Phân khúc dịch vụ thoại dự kiến sẽ có mức tăng trưởng đáng kể

- Các công ty đang cung cấp dịch vụ điện thoại di động và cố định nhằm cung cấp các cuộc gọi thoại và nhắn tin cần thiết cho các doanh nghiệp hoạt động ở các vùng xa xôi trên khắp thế giới. Các dịch vụ thoại này có thể được sử dụng trên đất liền, trên biển và trên không. Họ sử dụng mạng truyền thông vệ tinh tiên tiến, cung cấp chất lượng âm thanh rõ ràng và giảm thiểu tình trạng rớt cuộc gọi.

- Đối với các cơ quan chính phủ, dịch vụ vệ tinh di động bằng giọng nói là giải pháp hữu hiệu để quản lý lực lượng cảnh sát biển và kiểm lâm, cho phép họ giúp đỡ người dân biên giới, hải đảo. Điều này là cần thiết khi có thiên tai.

- Ngoài các cơ quan chính phủ, các doanh nghiệp còn áp dụng dịch vụ vệ tinh thoại để đảm bảo liên lạc liên tục, không bị gián đoạn cho thủy thủ đoàn của họ trong các ngành đánh bắt cá, khai thác mỏ, vận tải, xây dựng và du lịch. Khách hàng cá nhân cũng được hưởng lợi từ các dịch vụ vệ tinh thoại, đặc biệt là những người luôn di chuyển hoặc làm việc ở những khu vực không có mạng di động.

- Các công ty hỗ trợ các nhà thám hiểm vùng cực bằng cách cung cấp cho họ dịch vụ vệ tinh thoại, cho phép kết nối vệ tinh với các thiết bị di động mà mạng mặt đất không thể tiếp cận. Ví dụ nhà thám hiểm vùng cực Antony Jinman đã sử dụng Iridium GO trong chuyến đi Nam Cực của mình.

- Các công ty cũng đang áp dụng các dịch vụ vệ tinh di động dựa trên giọng nói để giữ cho nhân viên của họ kết nối với gia đình và bạn bè thân thiết của họ. Ví dụ, INMARSAT cung cấp một trong những dịch vụ có tên ChatCard, giúp giảm bớt cảm giác bị cô lập trên biển bằng cách cho phép thuyền viên tự do giữ liên lạc với gia đình và bạn bè ở bất cứ đâu.

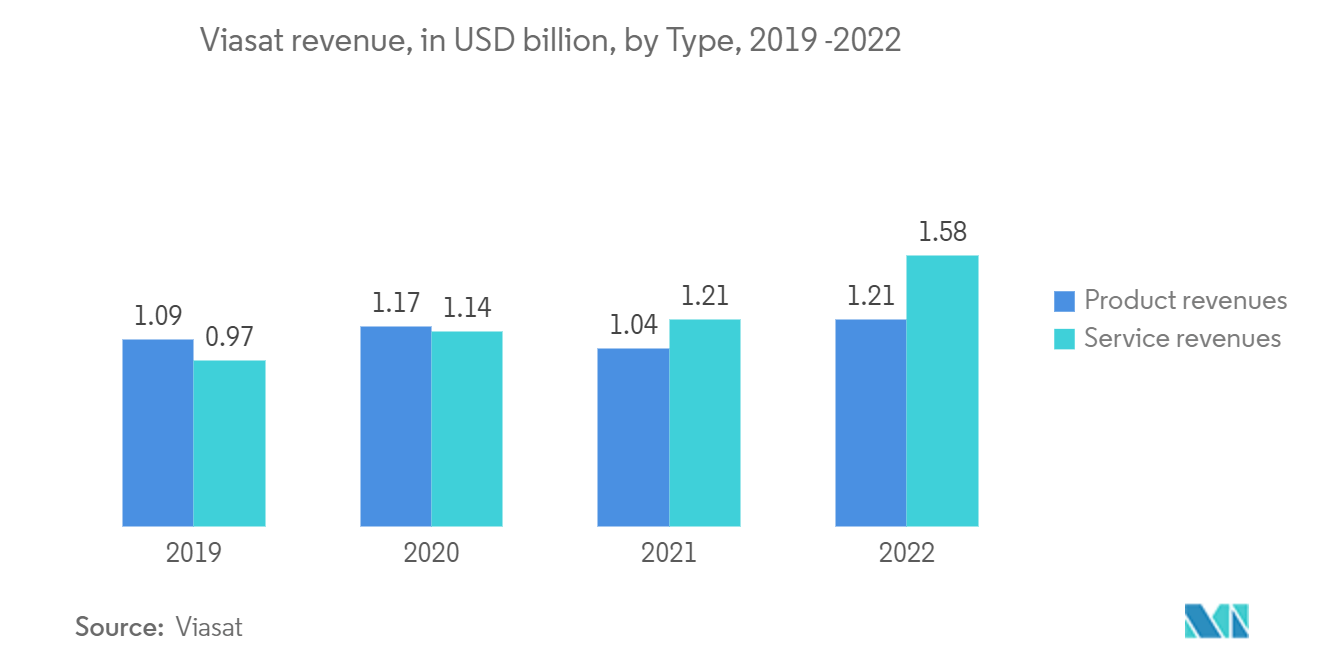

- Ví dụ, công ty truyền thông Viasat Inc. của Mỹ có trụ sở tại Carlsbad, California và có các hoạt động khác cả trong nước và nước ngoài. Hơn 50% doanh thu của Viasat vào năm 2022 đến từ các dịch vụ vệ tinh, phần còn lại đến từ dòng sản phẩm của công ty. Viasat là nhà cung cấp các giải pháp mạng an toàn và dịch vụ băng rộng vệ tinh tốc độ cao cho thị trường quân sự và thương mại. Trong năm tài chính 2022, tập đoàn đã đạt doanh thu 2,8 tỷ đô la. Doanh thu của Viasat tăng đều đặn kể từ năm 2019.

Bắc Mỹ dự kiến sẽ chứng kiến sự tăng trưởng đáng kể

- Trong số những quốc gia đổi mới và tiên phong dẫn đầu về việc áp dụng, Bắc Mỹ là một trong những thị trường lớn nhất cho dịch vụ vệ tinh di động. Sự tăng trưởng về nhu cầu từ các ngành công nghiệp của người dùng cuối, như chính phủ, hàng hải và hàng không, cùng những ngành khác, đang thúc đẩy sự tăng trưởng của thị trường trong khu vực. Hơn nữa, khu vực này có cơ sở hạ tầng công nghệ tiên tiến và kết nối mạng được cải thiện.

- Các cơ quan chính phủ trong khu vực đã có những nỗ lực đáng kể để giới thiệu các hệ thống vệ tinh và định vị mới, điều này đã thúc đẩy hơn nữa sự phát triển của ngành Satcom. Ví dụ vào tháng 10 năm 2022, để hỗ trợ các nhà cung cấp quan tâm chuẩn bị sẵn sàng cho những lời mời chào tiềm năng trong năm tài chính 2023, Lực lượng Không gian Hoa Kỳ đã công bố danh sách các thông số kỹ thuật trong tương lai cho thông tin vệ tinh thương mại. Cơ quan này đề cập rằng 11 hợp đồng mua sắm theo kế hoạch dự kiến sẽ kéo dài trong 11 tháng tới. Giá trị ước tính của hợp đồng 5 năm này là từ 620 triệu USD đến 630 triệu USD.

- Một yêu cầu khác được liệt kê là việc soạn thảo lại hợp đồng được sử dụng để cung cấp các dịch vụ băng thông rộng trên không và Global Xpress của Inmarsat cho Bộ Quốc phòng và các cơ quan liên bang khác. Một hợp đồng tiềm năng có thời hạn 5 năm tiếp theo trị giá từ 240 triệu đến 250 triệu USD có thể được trao vào tháng 2 năm 2023.

- Gần đây, SES GS đã thông báo rằng chương trình Mua lại Dịch vụ Truyền thông Vệ tinh Tương lai (FCSA) của Cơ quan Quản lý Dịch vụ Tổng hợp Hoa Kỳ đã trao cho SES Government Solutions một suất trong hợp đồng Giải pháp Truyền thông Vệ tinh Thương mại Phức hợp (CS3).

- Điều này có thể sẽ cho phép Chính phủ Hoa Kỳ tận dụng các dịch vụ sáng tạo nhất, bao gồm kết nối thông lượng cao trên đội vệ tinh đa quỹ đạo. Các giải pháp phức tạp sẽ có bất kỳ sự kết hợp nào giữa các dịch vụ vệ tinh cố định và di động, ủy quyền kích hoạt dịch vụ, các thành phần và thiết bị phụ trợ, chẳng hạn như thiết bị đầu cuối, thiết bị dịch chuyển tức thời và thiết bị ngoại vi.

Tổng quan về ngành Dịch vụ vệ tinh di động (MSS)

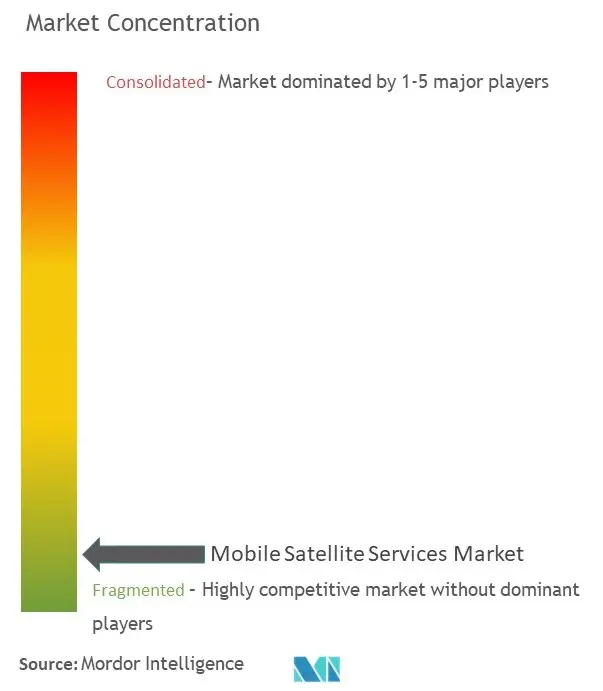

Thị trường Dịch vụ vệ tinh di động có tính cạnh tranh cao và bị phân mảnh bao gồm một số người chơi chính. Về thị phần, hiện nay có rất ít công ty lớn chiếm lĩnh thị trường. Những công ty lớn có thị phần nổi bật này đang tập trung vào việc mở rộng cơ sở khách hàng của họ ra nước ngoài. Các công ty này đang tận dụng các sáng kiến hợp tác chiến lược để tăng thị phần và tăng lợi nhuận. Các công ty hoạt động trên thị trường cũng đang mua lại các công ty khởi nghiệp hoạt động về công nghệ Dịch vụ vệ tinh di động để tăng cường năng lực sản phẩm của họ.

Vào tháng 5 năm 2023, có thông tin cho rằng SWISSto12 sẽ phát triển tàu vũ trụ Inmarsat thế hệ thứ 8 mới. Ba vệ tinh I-8 sẽ cung cấp khả năng phục hồi mạng tốt hơn để đảm bảo tính liên tục của các dịch vụ an toàn băng tần L toàn cầu của Inmarsat trong thời gian dài.

Vào tháng 3 năm 2023, Globalstar, Inc., thông báo rằng Văn phòng Ủy ban Phát thanh và Viễn thông Quốc gia (NBTC) của Vương quốc Thái Lan đã ủy quyền cung cấp các dịch vụ vệ tinh di động Globalstar trên khắp Thái Lan, bao gồm cả quyền vận hành trạm mặt đất mới tại Thaicom's Teleport Trung tâm ở tỉnh Patumthani phía bắc Bangkok. Trạm mặt đất mới tại Trung tâm Dịch chuyển của Thaicom cùng với 27 trạm khác ở 17 quốc gia cung cấp các dịch vụ vệ tinh di động tốt nhất, bao gồm cả liên lạc khẩn cấp SOS quan trọng, cho hàng trăm triệu người trên toàn cầu.

Vào tháng 7 năm 2022, Bộ Tư lệnh Phát triển Năng lực Chiến đấu của Quân đội Hoa Kỳ đã trao hợp đồng cho Kratos Defense Security Solutions, Inc., nhà cung cấp Giải pháp An ninh Quốc gia hàng đầu, để giới thiệu hệ thống mặt đất SATCOM ảo hóa. Giải pháp dựa trên Nền tảng OpenSpace của Kratos sẽ cho phép chính phủ triển khai mạng SATCOM phù hợp với các mục tiêu hiện đại hóa như hợp lý hóa các khả năng của cổng và thiết bị đầu cuối từ xa được hỗ trợ bởi nhiều nhà cung cấp, giảm chi phí vòng đời và hỗ trợ không gian năng động, thích ứng hoạt động. Nhóm liên chức năng chỉ huy, kiểm soát, liên lạc và tình báo mạng (N-CFT), được thành lập bởi Bộ chỉ huy tương lai của quân đội, đã tài trợ cho giải thưởng này.

Dẫn đầu thị trường dịch vụ vệ tinh di động (MSS)

-

Globalstar Inc.

-

Ericsson Inc.

-

Inmarsat PLC

-

EchoStar Mobile Limited

-

Iridium Communications Inc.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dịch vụ vệ tinh di động (MSS)

- Tháng 6 năm 2023 Để thiết lập liên lạc tốt hơn với các tàu trên biển và giám sát vùng biển Ấn Độ hiệu quả hơn, NewSpace India Ltd, chi nhánh thương mại của Tổ chức Nghiên cứu Vũ trụ Ấn Độ (ISRO), đang thiết lập các thiết bị đầu cuối dịch vụ vệ tinh di động (MSS) trên ít nhất một vạn tàu đánh cá và động cơ trên khắp 13 bang ven biển. Để thiết lập các hệ thống hỗ trợ và liên lạc tàu hàng hải nhằm giám sát, kiểm soát và giám sát các tàu đánh cá biển, NewSpace Ấn Độ đã bắt đầu lựa chọn các nhà thầu tư nhân sẽ cung cấp, lắp đặt và vận hành các thiết bị đầu cuối MSS.

- Tháng 12 năm 2022 Nelco, một thành viên của Tập đoàn Tata, đã nộp đơn xin giấy phép Truyền thông cá nhân di động toàn cầu qua vệ tinh (GMPCS), trở thành công ty thứ tư ở Ấn Độ làm như vậy. Hành động này cho thấy sự quan tâm ngày càng tăng đối với một thị trường mới nổi có tiềm năng tăng trưởng đáng kể. Cho đến nay, chính phủ đã cấp giấy phép cho SpaceX thuộc sở hữu của Elon Musk và OneWeb do Tập đoàn Bharti hậu thuẫn, cũng như bộ phận vệ tinh của Reliance Jio Infocomm.

- Tháng 8 năm 2022 Vodafone PNG và Kacific hợp tác để đưa dịch vụ Mobile Backhaul của nhà mạng vệ tinh đến khu vực nông thôn. Sự hợp tác này nhằm mục đích cung cấp mạng dữ liệu thoại và 3G/4G của Vodafone PNG tại các vùng sâu vùng xa của Papua New Guinea, hỗ trợ chính phủ, trường học, doanh nghiệp và cộng đồng của đất nước trong quá trình chuyển đổi kỹ thuật số. Khu vực Châu Á-Thái Bình Dương, bao gồm New Zealand, Singapore, Úc, Fiji, PNG và các Quần đảo Thái Bình Dương khác, được Kacific phục vụ. Việc xây dựng mới dự kiến sẽ tận dụng khả năng của công ty để cải thiện kết nối và dịch vụ di động ở khu vực nông thôn.

Phân khúc ngành dịch vụ vệ tinh di động (MSS)

Dịch vụ vệ tinh di động (MSS) là dịch vụ viễn thông được cung cấp cho người dùng di động với sự trợ giúp của công nghệ vệ tinh để thiết lập liên lạc giữa các thiết bị đầu cuối di động hoặc thiết bị di động. Tính sẵn có của thông tin di động ngoài hệ thống vô tuyến trên mặt đất là một tính năng nổi bật của MSS. Giá thành của thiết bị di động và kết nối kém giữa các thiết bị di động là những nhược điểm chính của các dịch vụ này. MSS được sử dụng cho các trường hợp khẩn cấp như gặp nạn, thiên tai, vùng chiến tranh và sự cố liên lạc khẩn cấp.

Thị trường dịch vụ vệ tinh di động được phân chia theo dịch vụ (thoại, dữ liệu), ngành người dùng cuối (hàng hải, doanh nghiệp, hàng không và chính phủ) và địa lý (Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Châu Mỹ Latinh, Trung Đông và Châu Phi). Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị bằng USD cho tất cả các phân khúc trên.

| Theo dịch vụ | Tiếng nói |

| Dữ liệu | |

| Địa lý | Bắc Mỹ |

| Châu Âu | |

| Châu á Thái Bình Dương | |

| Mỹ La-tinh | |

| Trung Đông và Châu Phi | |

| Ngành người dùng cuối | hàng hải |

| Doanh nghiệp | |

| Hàng không | |

| Chính phủ |

Câu hỏi thường gặp về nghiên cứu thị trường dịch vụ vệ tinh di động (MSS)

Thị trường dịch vụ vệ tinh di động lớn đến mức nào?

Quy mô Thị trường Dịch vụ Vệ tinh Di động dự kiến sẽ đạt 4,94 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 7,11% để đạt 6,96 tỷ USD vào năm 2029.

Quy mô thị trường dịch vụ vệ tinh di động hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Dịch vụ Vệ tinh Di động dự kiến sẽ đạt 4,94 tỷ USD.

Ai là người chơi chính trong Thị trường Dịch vụ Vệ tinh Di động?

Globalstar Inc., Ericsson Inc., Inmarsat PLC, EchoStar Mobile Limited, Iridium Communications Inc. là những công ty lớn hoạt động trong Thị trường Dịch vụ Vệ tinh Di động.

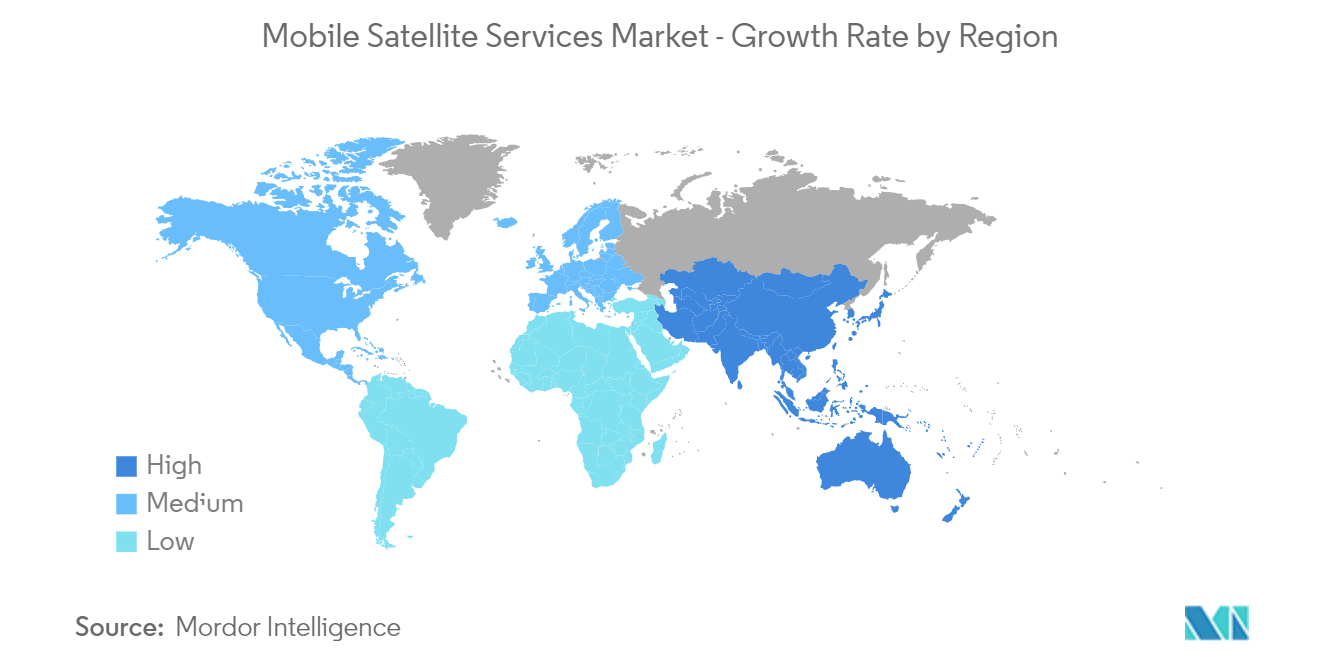

Khu vực nào phát triển nhanh nhất trong Thị trường Dịch vụ Vệ tinh Di động?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Dịch vụ Vệ tinh Di động?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Dịch vụ Vệ tinh Di động.

Thị trường Dịch vụ Vệ tinh Di động này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Dịch vụ Vệ tinh Di động ước tính là 4,61 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Dịch vụ Vệ tinh Di động trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dịch vụ Vệ tinh Di động trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Telecom Reports

Popular Technology, Media and Telecom Reports

Báo cáo ngành dịch vụ vệ tinh di động

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dịch vụ Vệ tinh Di động năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Dịch vụ Vệ tinh Di động bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.