| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Kích Thước Thị Trường (2024) | USD 38.60 Billion |

| Kích Thước Thị Trường (2029) | USD 46.83 Billion |

| CAGR (2024 - 2029) | 4.35 % |

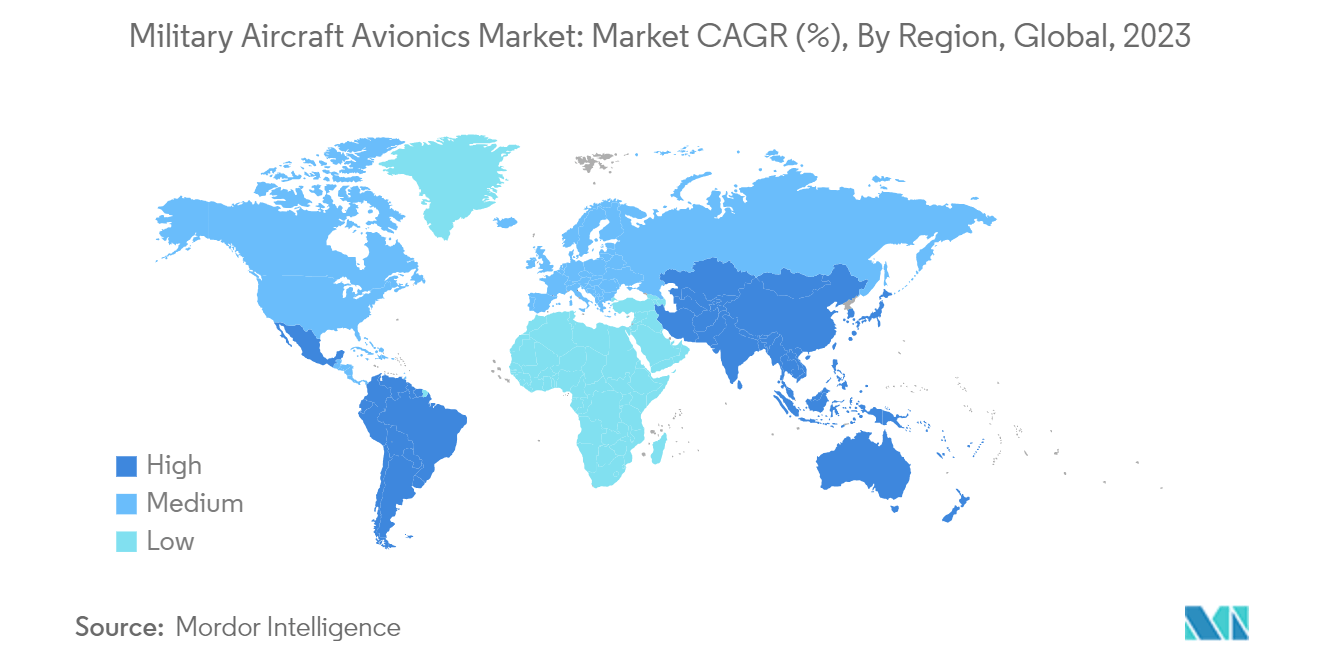

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường hệ thống điện tử hàng không máy bay quân sự

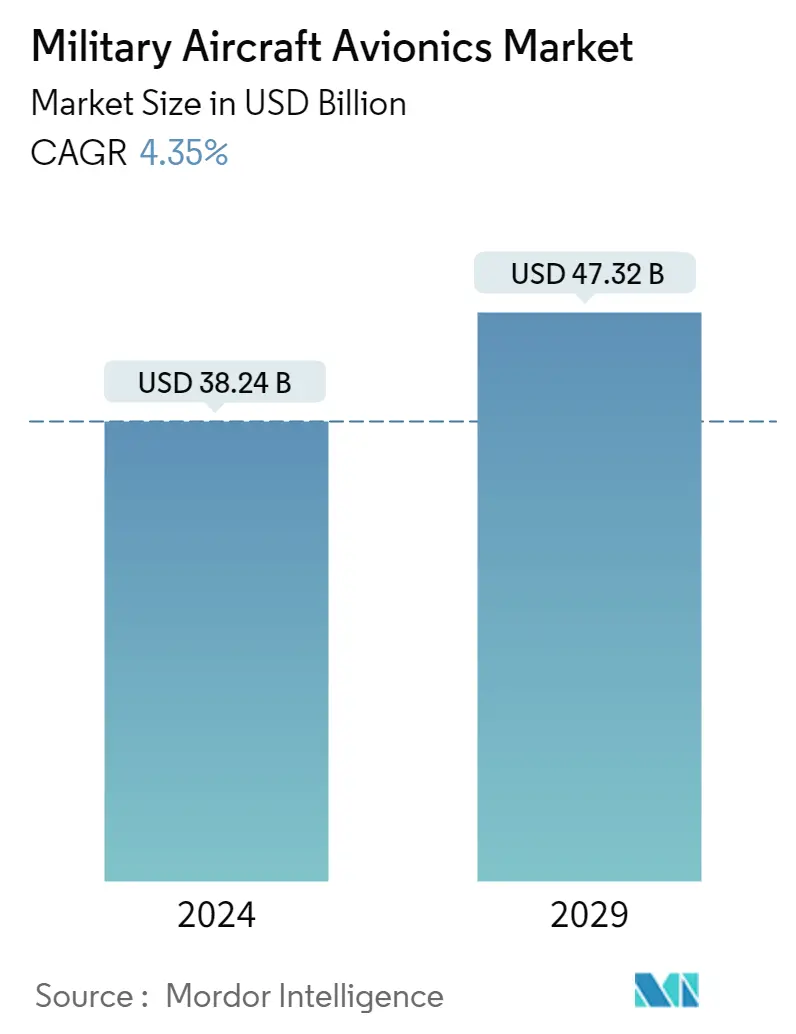

Quy mô Thị trường Điện tử Máy bay Quân sự ước tính đạt 38,24 tỷ USD vào năm 2024 và dự kiến sẽ đạt 47,32 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,35% trong giai đoạn dự báo (2024-2029).

Năm 2020, việc giao máy bay quân sự giảm đáng kể do ảnh hưởng của đại dịch COVID-19 đối với chuỗi cung ứng của một số chương trình máy bay. Tuy nhiên, tình hình đã được cải thiện vào năm 2021 đối với một số nhà sản xuất máy bay quân sự trên toàn thế giới. Mặt khác, không có tác động rõ ràng nào được ghi nhận đối với mệnh lệnh của các lực lượng vũ trang khác nhau trên toàn thế giới.

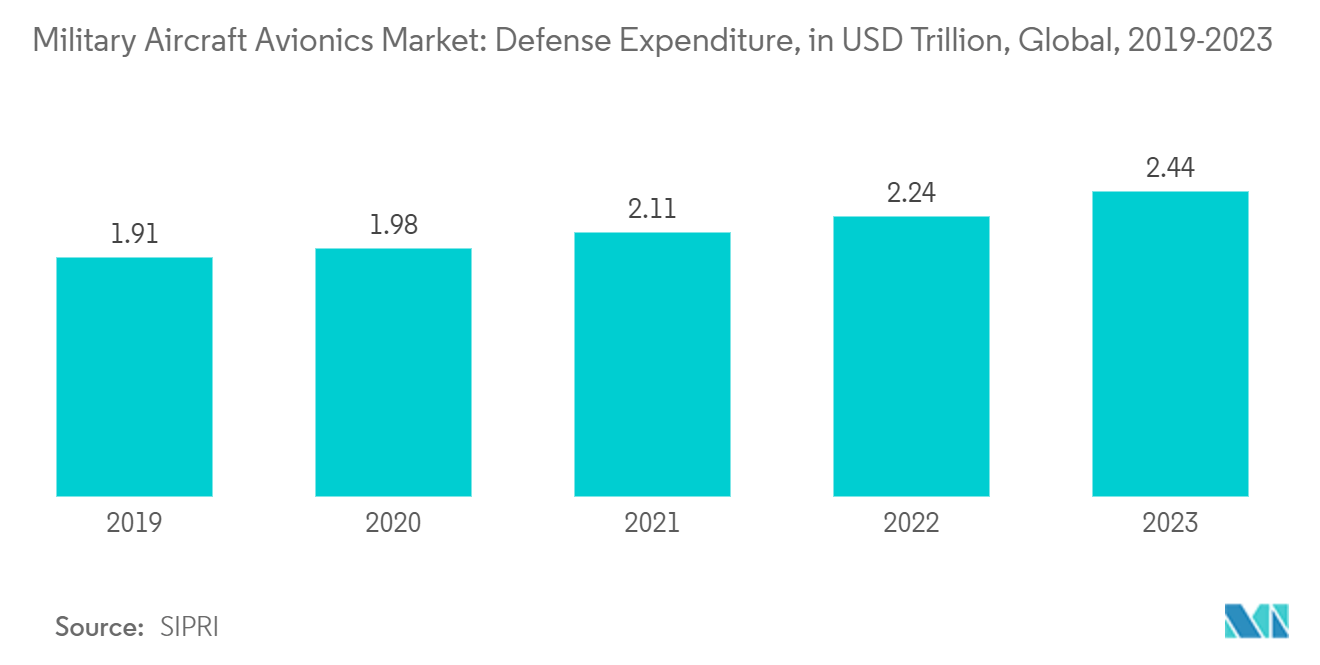

Với sự tăng trưởng trong chi tiêu quốc phòng của một số quốc gia trên toàn cầu, ngành này đã chứng kiến các hoạt động mua sắm và phát triển máy bay quân sự trong vài năm qua. Yếu tố này hiện đang thúc đẩy sự tăng trưởng của thị trường điện tử hàng không liên quan.

Sự phát triển của hệ thống điện tử hàng không mới và tiên tiến đang tạo ra nhu cầu thay thế các hệ thống điện tử hàng không cũ trên các máy bay quân sự cũ. Những hệ thống điện tử hàng không mới này hỗ trợ máy bay đáp ứng các yêu cầu chiến trường thế hệ mới hơn như phát hiện và theo dõi mục tiêu ở khoảng cách xa, tàng hình và phòng thủ tác chiến điện tử. Vì vậy, để bám sát các đối thủ và các lực lượng quân sự đồng minh đang đưa ra các kế hoạch hiện đại hóa nhằm nâng cấp hệ thống điện tử hàng không trên máy bay quân sự.

Hơn nữa, một số quốc gia đang phát triển và mua sắm máy bay quân sự thế hệ tiếp theo để hiện đại hóa và mở rộng đội bay của họ. Điều này cũng dự kiến sẽ thúc đẩy đầu tư vào hệ thống điện tử hàng không và máy tính nhiệm vụ thế hệ tiếp theo.

Xu hướng thị trường điện tử hàng không máy bay quân sự

Hệ thống kiểm soát chuyến bay dự kiến sẽ đạt mức tăng trưởng cao nhất trong giai đoạn dự báo

Hệ thống điều khiển bay của máy bay quân sự (FCS) bao gồm hệ thống phần cứng và phần mềm để điều khiển chuyến bay trong buồng lái chính và phụ như lái tự động, hệ thống thu thập dữ liệu, máy ghi chuyến bay, máy tính quản lý máy bay, hệ thống cảm biến chủ động và hệ thống Truyền động tĩnh điện (EHA), cùng nhiều hệ thống khác. Tất cả các hệ thống điều khiển bay của máy bay quân sự hiện nay đều được phát triển dựa trên công nghệ Fly-by-Wire (FBW). Các OEM máy bay đang hợp tác với các nhà sản xuất hệ thống điện tử hàng không để phát triển và tích hợp các hệ thống điều khiển chuyến bay tiên tiến trên máy bay thế hệ mới, dự kiến sẽ được đưa vào sử dụng trong những năm tới. Ngoài ra, các công ty hiện đang tập trung vào việc tích hợp các công nghệ tiên tiến như trí tuệ nhân tạo (AI) và dữ liệu lớn vào máy tính để tăng cường hoạt động tự động của máy bay có người lái và không có người lái. Chẳng hạn, vào tháng 6 năm 2019, Airbus Defense and Space đã hợp tác với Ansys để phát triển giải pháp điều khiển chuyến bay mới với trí tuệ nhân tạo (AI) tinh vi cho Hệ thống Không quân Chiến đấu Tương lai (FCAS). OEM có kế hoạch giới thiệu khả năng bay tự động trên máy bay vào năm 2030. Những mối quan hệ hợp tác như vậy sẽ nâng cao hơn nữa khả năng của máy bay và dự kiến sẽ đẩy nhanh tốc độ tăng trưởng của thị trường trong những năm tới.

Bắc Mỹ chiếm thị phần chính vào năm 2021

Bắc Mỹ đang thống trị thị trường hệ thống điện tử hàng không máy bay quân sự về mặt doanh thu vào năm 2021, nhờ việc Hoa Kỳ mua sắm máy bay quân sự quy mô lớn. Hoa Kỳ là quốc gia chi tiêu quân sự lớn nhất thế giới, với 801 tỷ USD chi tiêu quân sự vào năm 2021. Không quân Hoa Kỳ đã dành 4 năm qua để cải thiện tỷ lệ khả năng thực hiện nhiệm vụ của hạm đội, đạt mức thấp nhất (dưới 70%) trong Tuy nhiên, tỷ lệ này vẫn ở mức khoảng 72% tính đến tháng 12 năm 2021. Điều này đã gây lo ngại và thúc đẩy chính phủ phải lấp đầy khoảng trống thông qua việc mua sắm máy bay mới và nâng cấp các hệ thống liên quan đến nhiệm vụ trong đội bay hiện có. Không quân Mỹ vận hành một trong những đội máy bay lâu đời nhất so với các đối thủ của Nga và Trung Quốc. Việc đưa vào sử dụng máy bay mới đã làm chậm tốc độ tăng tuổi của đội bay, nhưng Lực lượng Không quân Hoa Kỳ không mua đủ máy bay mới để duy trì cơ cấu lực lượng ở quy mô hiện tại. Độ tuổi trung bình của một số đội bay rất cao, 45 tuổi đối với máy bay ném bom, 49 tuổi đối với máy bay tiếp dầu và 29 năm đối với máy bay chiến đấu/cường kích. Ngoài ra, các lực lượng vũ trang Hoa Kỳ đang nâng cấp hạm đội hiện có của mình với hệ thống điện tử hàng không tiên tiến để hỗ trợ nhiều nhiệm vụ. Ví dụ Vào tháng 2 năm 2022, USAF cuối cùng đã công bố kế hoạch nâng cấp 608 chiếc F-16 Block 40 và 50 của mình theo một trong những sáng kiến hiện đại hóa lớn nhất trong lịch sử. Máy bay chiến đấu F-16 sẽ có tới 22 sửa đổi nhằm tăng khả năng sát thương của máy bay và đảm bảo rằng máy bay chiến đấu thế hệ thứ tư có thể đối đầu với các mối đe dọa hiện tại và tương lai. 22 sửa đổi bao gồm radar mảng quét điện tử chủ động, màn hình buồng lái mới, máy tính nhiệm vụ và cơ sở dữ liệu mới. Những khoản đầu tư như vậy của các quốc gia ở Bắc Mỹ nhằm nâng cao khả năng trên không của họ được dự đoán sẽ thúc đẩy sự tăng trưởng của thị trường.

Tổng quan về ngành điện tử hàng không máy bay quân sự

Một số công ty nổi bật trong thị trường điện tử hàng không máy bay quân sự là Raytheon Technologies Corporation, Lockheed Martin Corporation, Thales Group, BAE Systems plc và Northrop Grumman Corporation. Những công ty trên có hợp đồng dài hạn với nhiều OEM máy bay khác nhau để cung cấp hệ thống điện tử hàng không cho các chương trình máy bay lớn của họ. Ví dụ Tập đoàn Thales là nhà cung cấp màn hình hiển thị trên kính chắn gió (HUD) nổi bật hỗ trợ các chương trình máy bay cánh quay như AH-1Z Viper, NH90, T129, Tiger, UH-1Y Venom và trực thăng Rooivalk. Tương tự, BAE Systems cung cấp bộ tác chiến điện tử, hệ thống cảm biến chủ động, máy tính quản lý phương tiện và các linh kiện điện tử cho hệ thống liên lạc, nhận dạng và dẫn đường trên máy bay chiến đấu F-35 Lightning II. Để nâng cao hơn nữa sự hiện diện của mình trên thị trường, các công ty áp dụng đổi mới như một chiến lược quan trọng sẽ cho phép họ giành được các hợp đồng mới với các OEM máy bay. Ví dụ Honeywell đã trình diễn nhiều công nghệ điều hướng thay thế khác nhau cho máy bay quân sự ở những địa điểm bị GPS từ chối vào tháng 4 năm 2021, bao gồm các thông tin như vị trí, vận tốc và hướng đi của máy bay. Những công nghệ này bao gồm Điều hướng hỗ trợ thị giác, Điều hướng hỗ trợ thiên thể và Điều hướng hỗ trợ từ trường bất thường. Nguyên mẫu của các công nghệ định vị thay thế dự kiến sẽ ra mắt vào năm 2022 và đợt giao hàng đầu tiên dự kiến sẽ bắt đầu vào năm 2023. Những đổi mới như vậy được kỳ vọng sẽ giúp các công ty tăng thị phần.

Lãnh đạo thị trường điện tử hàng không máy bay quân sự

-

Thales Group

-

Lockheed Martin Corporation

-

BAE Systems plc

-

Raytheon Technologies Corporation

-

Northrop Grumman Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường điện tử hàng không máy bay quân sự

- Vào tháng 4 năm 2022, Collins Aerospace thông báo rằng máy tính Perigon của công ty sẽ là giải pháp hàng không được chứng nhận đầu tiên được tích hợp với bộ xử lý Intel Atom x6400E. Bộ xử lý sẽ cho phép máy tính Perigon đáp ứng các yêu cầu quản lý phương tiện và điều khiển chuyến bay thế hệ tiếp theo trên nhiều nền tảng thương mại và quốc phòng.

- Vào tháng 3 năm 2022, Tập đoàn Northrop Grumman đã được Hải quân Hoa Kỳ trao hợp đồng trị giá 65 triệu USD để thực hiện sản xuất toàn bộ Link-16 cho máy bay quân sự AH-1Z và UH-1Y của Thủy quân lục chiến Hoa Kỳ. Hợp đồng liên quan đến việc tích hợp phần cứng liên kết dữ liệu trên toàn đội.

Phân khúc ngành công nghiệp điện tử hàng không máy bay quân sự

Hệ thống điện tử hàng không của máy bay quân sự bao gồm nhiều hệ thống điện tử được trang bị trên máy bay quân sự để thực hiện các chức năng khác nhau. Thị trường được phân chia thành các hệ thống con như hệ thống điều khiển chuyến bay, hệ thống thông tin liên lạc, hệ thống định vị, hệ thống giám sát và các hệ thống con khác. Phân khúc hệ thống con khác bao gồm hệ thống quản lý/giám sát sức khỏe, hệ thống cảnh báo và nhận biết địa hình cũng như hệ thống thời tiết. Dựa trên loại máy bay, thị trường được phân thành Máy bay chiến đấu cánh cố định, Máy bay không chiến đấu cánh cố định, Máy bay trực thăng và Máy bay không người lái (UAV). Báo cáo cũng bao gồm quy mô và dự báo thị trường ở các quốc gia lớn trên các khu vực khác nhau. Báo cáo đưa ra quy mô thị trường và dự báo về giá trị (triệu USD) cho tất cả các phân khúc trên.

| Hệ thống con | Hệ thống điều khiển chuyến bay | ||

| Hệ thống thông tin liên lạc | |||

| Hệ thống định vị | |||

| Hệ thống giám sát | |||

| Các hệ thống con khác | |||

| Loại tàu bay | Máy bay chiến đấu cánh cố định | ||

| Máy bay phi chiến đấu cánh cố định | |||

| trực thăng | |||

| Máy bay không người lái (UAV) | |||

| Địa lý | Bắc Mỹ | Hoa Kỳ | |

| Canada | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Phần còn lại của châu Âu | |||

| Châu á Thái Bình Dương | Trung Quốc | ||

| Ấn Độ | |||

| Nhật Bản | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Mỹ La-tinh | Brazil | ||

| México | |||

| Phần còn lại của Mỹ Latinh | |||

| Trung Đông và Châu Phi | Ả Rập Saudi | ||

| các Tiểu Vương Quốc Ả Rập Thống Nhất | |||

| Người israel | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

Câu hỏi thường gặp về nghiên cứu thị trường hệ thống điện tử hàng không máy bay quân sự

Thị trường điện tử hàng không máy bay quân sự lớn đến mức nào?

Quy mô Thị trường Điện tử Máy bay Quân sự dự kiến sẽ đạt 38,24 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,35% để đạt 47,32 tỷ USD vào năm 2029.

Quy mô thị trường điện tử hàng không máy bay quân sự hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Điện tử Máy bay Quân sự dự kiến sẽ đạt 38,24 tỷ USD.

Ai là người chơi chính trong Thị trường điện tử hàng không máy bay quân sự?

Thales Group, Lockheed Martin Corporation, BAE Systems plc, Raytheon Technologies Corporation, Northrop Grumman Corporation là những công ty lớn hoạt động trong Thị trường Điện tử Máy bay Quân sự.

Khu vực nào phát triển nhanh nhất trong Thị trường Điện tử Máy bay Quân sự?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường điện tử hàng không máy bay quân sự?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Hệ thống điện tử hàng không cho Máy bay Quân sự.

Thị trường điện tử hàng không máy bay quân sự này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Điện tử Máy bay Quân sự ước tính đạt 36,65 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường điện tử hàng không máy bay quân sự trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường điện tử hàng không quân sự trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Defense Reports

Popular Aerospace & Defense Reports

Báo cáo ngành Hệ thống điện tử hàng không máy bay quân sự

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Hệ thống điện tử hàng không quân sự năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Hệ thống điện tử hàng không máy bay quân sự bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.