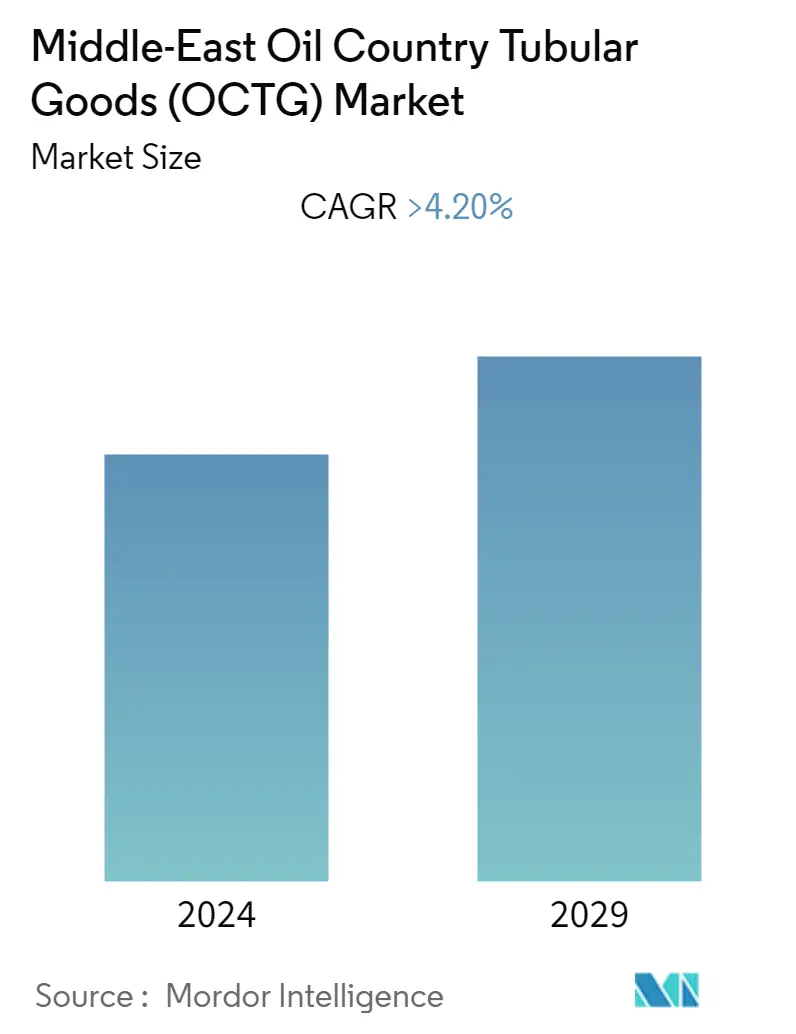

Quốc gia dầu mỏ Trung Đông Quy mô thị trường hàng hóa dạng ống

| Giai Đoạn Nghiên Cứu | 2021 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2021 - 2022 |

| CAGR | > 4.20 % |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường hàng hóa hình ống của quốc gia dầu mỏ Trung Đông

Thị trường hàng hóa dạng ống (OCTG) của quốc gia dầu mỏ Trung Đông dự kiến sẽ đạt tốc độ CAGR trên 4,2% trong giai đoạn dự báo.

Đại dịch COVID-19 đã tác động tiêu cực đến thị trường trong năm 2020. Hiện tại, thị trường đã đạt đến mức trước đại dịch.

- Trong trung hạn, các yếu tố như khoảng cách cung cầu giảm, giá hòa vốn dầu thấp do tiến bộ công nghệ và chi phí dịch vụ dầu giảm cũng như hoạt động khoan định hướng tăng lên dự kiến sẽ thúc đẩy thị trường.

- Mặt khác, các yếu tố như lệnh trừng phạt đối với một số quốc gia trong khu vực, cùng với căng thẳng địa chính trị, được cho là sẽ cản trở sự tăng trưởng của thị trường được nghiên cứu.

- Tuy nhiên, việc tự do hóa ngành dầu khí của các nước lớn ở Trung Đông để tăng đầu tư nước ngoài và hỗ trợ ngành dầu khí có thể tạo cơ hội cho thị trường OCTG trong khu vực.

- Ả Rập Saudi là một trong những nhà sản xuất dầu lớn trên toàn cầu và là quốc gia đứng thứ hai về sản lượng dầu thô vào năm 2021. Nền kinh tế của Ả Rập Saudi phụ thuộc nhiều vào lĩnh vực thượng nguồn dầu khí và xuất khẩu dầu chiếm 40% tổng sản lượng dầu thô của nước này. GDP của đất nước. Do đó, Ả Rập Saudi được kỳ vọng sẽ là thị trường lớn nhất trong khu vực của OCTG.

Xu hướng thị trường hàng hóa dạng ống ở các nước Trung Đông

OCTG cao cấp chứng kiến sự tăng trưởng đáng kể

- Thị trường OCTG cao cấp đang trong giai đoạn phát triển do nhu cầu ngày càng tăng từ các hoạt động thượng nguồn. Các ứng dụng cao cấp được phổ biến rộng rãi trong các giếng khí, giếng áp suất và nhiệt độ cao.

- Việc thăm dò khí đốt tự nhiên đang nhận được động lực rất lớn với sự gia tăng phát triển trữ lượng đá phiến. Khoan định hướng ngang đã thúc đẩy sản xuất khí đốt tự nhiên từ trữ lượng đá phiến, mang lại sự thúc đẩy lớn cho thị trường OCTG cao cấp ở Trung Đông.

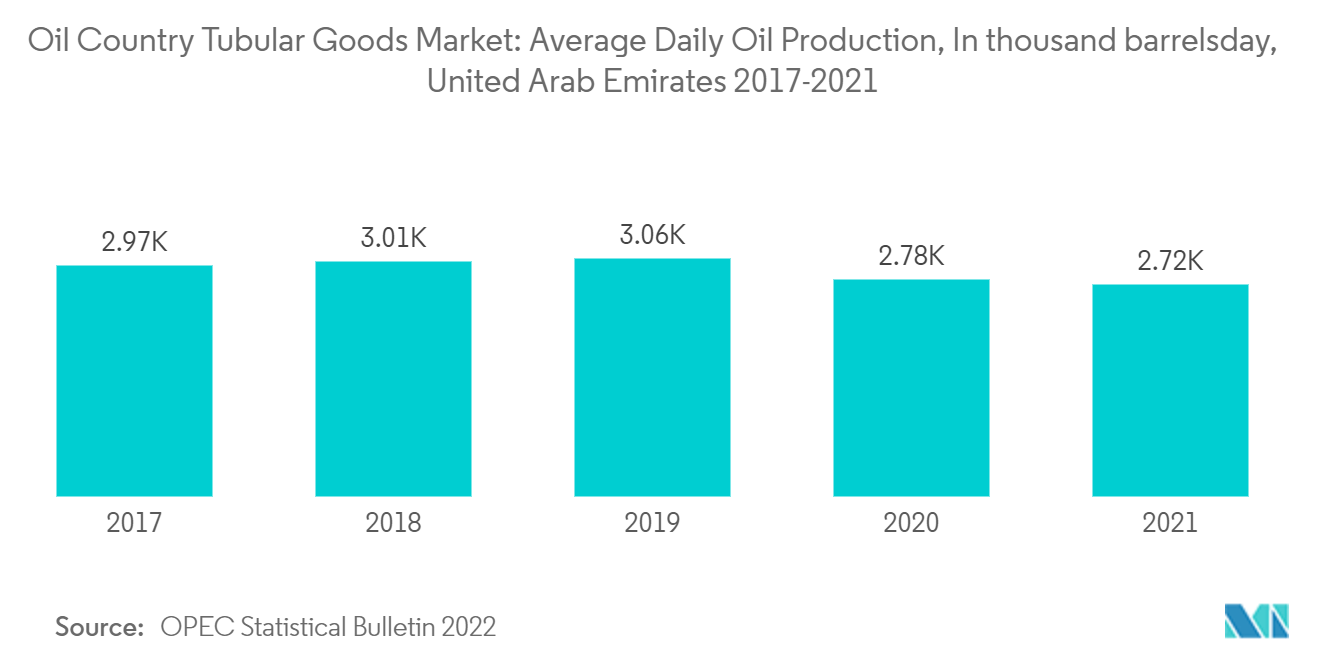

- Các Tiểu vương quốc Ả Rập Thống nhất (UAE) là nước sản xuất dầu thô lớn thứ tư ở khu vực Trung Đông và Bắc Phi. Theo thống kê của OPEC, nước này sản xuất trung bình 2.718 nghìn thùng dầu/ngày vào năm 2021. Theo Bản tin thống kê thường niên của OPEC 2022, nước này cũng sản xuất 54,49 tỷ mét khối (Bcm) khí đốt tự nhiên vào năm 2021.

- Giống như các nước láng giềng GCC, nền kinh tế nước này phụ thuộc nhiều vào xuất khẩu năng lượng vì đây là nguồn thu nhập nước ngoài chính. Tính đến năm 2021, theo Bản tin thống kê thường niên năm 2022 của OPEC, trữ lượng khí đốt tự nhiên đã được chứng minh là 8,2 nghìn tỷ mét khối, trong khi trữ lượng dầu đã được chứng minh là 111 tỷ thùng.

- Khoảng 90% tổng trữ lượng nằm ở Abu Dhabi, tiếp theo là Dubai, Sharjah và Ras al-Khaimah. Umm Shaif, Bu Hasa, Upper Zakum và Lower Zakum, và Habshun là các mỏ dầu lớn nhất ở Abu Dhabi, trong khi Dubai có các mỏ Fateh, Rashid và Faleh. Sharjah, Ras al-Khaimah và Um Al Quwain chủ yếu có các mỏ khí đốt. Hầu hết diện tích, cả trên đất liền và ngoài khơi, đã được thăm dò tương đối tốt, trong khi đợt khoan gần đây đã mang lại một số phát hiện quan trọng.

- Vào tháng 8 năm 2022, ADNOC đã đưa ra 5 thỏa thuận khung cho các công ty dịch vụ mỏ dầu lớn, bao gồm Công ty Dịch vụ và Vật tư Mỏ dầu Al Ghaith, Dịch vụ Khoan Định hướng Al Mansoori (Al Mansoori), Schlumberger Middle East SA (Schlumberger), Haliburton Worldwide Limited Abu Dhabi (Haliburton). ) và Công ty Weatherford Bin Hamoodah LLC (Weatherford). Các thỏa thuận khung này dành cho các dịch vụ khoan định hướng và khai thác gỗ trong khi khoan (LWD) cho cả tài sản trên đất liền và ngoài khơi, và sẽ có hiệu lực trong 5 năm, với tùy chọn gia hạn hợp đồng thêm hai năm nữa.

- Kuwait là một trong những nhà sản xuất dầu khí lớn ở Trung Đông, sản xuất gần 2,71 triệu thùng dầu thô mỗi ngày và 12,88 tỷ mét khối tiêu chuẩn (bscm) khí tự nhiên vào năm 2021. Quốc gia này có trữ lượng dầu thô đã được chứng minh là khoảng khoảng 101,5 tỷ thùng và 1.784 bcm khí đốt tự nhiên trong cùng năm.

- Vào tháng 3 năm 2022, Kuwait đã đồng ý phát triển mỏ khí đốt ngoài khơi Durra với Ả Rập Saudi. Mỏ khí đốt nằm trong vùng trung lập chung giữa hai quốc gia và do đó, cả hai quốc gia đều mong muốn phát triển khu vực này để sản xuất 1 tỷ feet khối khí đốt mỗi ngày và 84.000 thùng condensate mỗi ngày. Cả hai chính phủ đều đang tập trung nhiều hơn vào việc tiêu thụ khí đốt tự nhiên để giảm lượng khí thải carbon, từ đó hỗ trợ quốc gia xuất khẩu nhiều dầu thô hơn ra thị trường quốc tế. Dự án mỏ khí Durra có thể sẽ được phát triển bởi Công ty Điều hành Vịnh Aramco có trụ sở tại Saudi Arabia và Công ty Dầu Vịnh Kuwait (KGOC). Sản lượng sẽ được chia đều cho hai nước.

- Các quốc gia như Iran, Iraq và Ai Cập có trữ lượng dầu thô và khí đốt tự nhiên khổng lồ. Với sự phục hồi của giá dầu thô, các hoạt động thượng nguồn trong khu vực dự kiến sẽ chứng kiến sự tăng trưởng trong giai đoạn dự báo, điều này có thể làm tăng thêm nhu cầu về OCTG cao cấp.

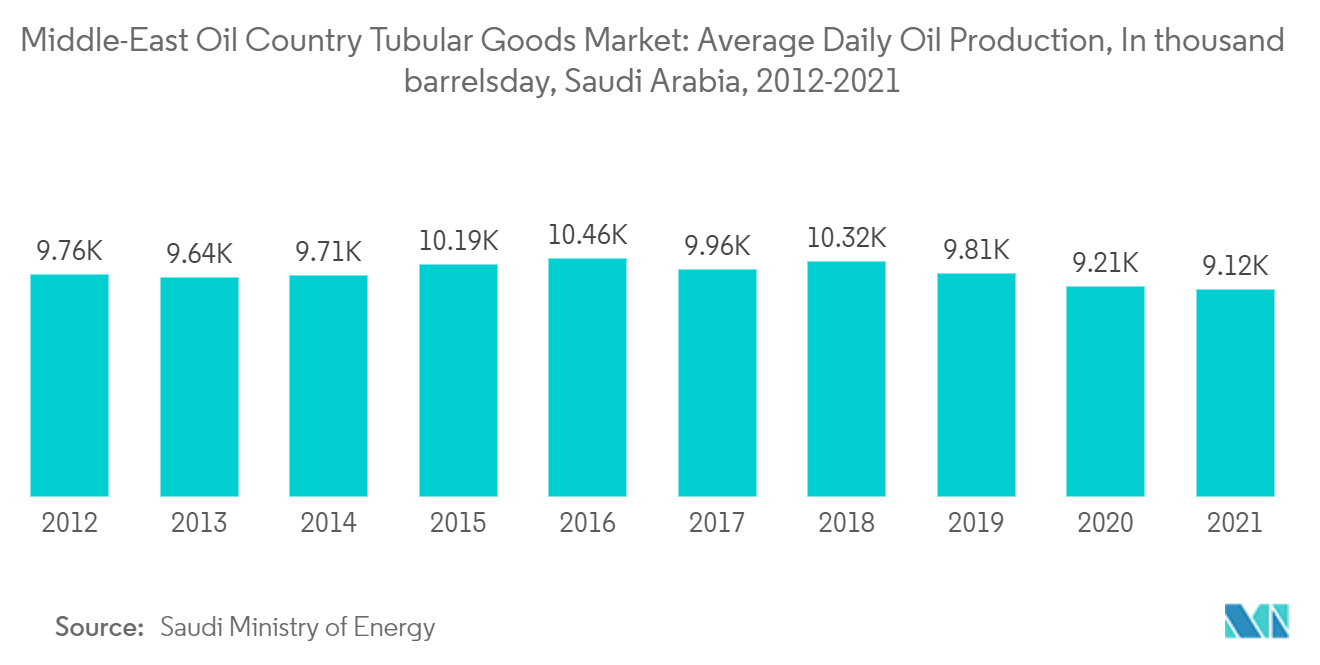

Ả Rập Saudi thúc đẩy nhu cầu thị trường

- Ả Rập Saudi là nhà sản xuất dầu thô lớn nhất ở khu vực Trung Đông và Bắc Phi, đồng thời quốc gia này dẫn đầu thế giới về công nghệ thượng nguồn. Theo Bộ Năng lượng Saudi, nước này đã sản xuất 9124,72 nghìn thùng dầu thô/ngày trong năm 2021, trở thành nhà sản xuất dầu thô lớn thứ ba. Năm 2021, quốc gia này đã sản xuất 120,46 tỷ mét khối khí đốt, trở thành nhà sản xuất lớn thứ tám trên toàn cầu.

- Quốc gia này là nhà sản xuất dầu thô lớn nhất ở khu vực Trung Đông và Bắc Phi và có trữ lượng dầu thô đã được chứng minh lớn thứ hai trên toàn cầu. Lĩnh vực EP của nước này bị chi phối bởi công ty hydrocarbon thuộc sở hữu nhà nước Saudi Aramco, nhà xuất khẩu dầu thô lớn nhất thế giới.

- Lĩnh vực thượng nguồn của Ả Rập Saudi tập trung vào phát triển các hồ chứa đá vôi khổng lồ ở các khu vực trên đất liền và ngoài khơi của đất nước, chẳng hạn như mỏ dầu thông thường trên bờ lớn nhất thế giới (Ghawar) và mỏ ngoài khơi thông thường lớn nhất (Safaniyah). Những mỏ khổng lồ này đã được khai thác trong thời gian dài và vẫn có trữ lượng đáng kể có thể khai thác được. Ả Rập Saudi cũng đã bắt đầu phát triển mỏ đá phiến Jafurah, mỏ đá phiến phi truyền thống lớn nhất đất nước, ước tính chứa gần 200 nghìn tỷ feet khối khí đá phiến, thúc đẩy hơn nữa nhu cầu về OCTG trong khu vực.

- Việc khoan và hoàn thiện các giếng mới là một khoản đầu tư đáng kể. Tuy nhiên, Ả Rập Saudi là một trong những quốc gia có chi phí khoan thấp nhất trên toàn cầu. Theo Saudi Aramco, chi phí nâng hạ thượng nguồn trung bình là 11,3 SAR (3 USD) mỗi thùng sản xuất vào năm 2021 và 2020.

- Tháng 6/2022, Saudi Aramco trao hợp đồng cung cấp ống thép dẫn dầu khí trị giá 16 triệu USD cho Saudi Steel Pipe Co. Tháng 5/2022, Saudi Aramco cũng trao cho Saudi Steel Pipe Co. hợp đồng cung cấp dầu trị giá 26 triệu USD và ống thép dẫn khí. Tương tự, vào tháng 1/2022, Saudi Aramco đã trao hợp đồng trị giá 71 triệu USD cho Arabian Pipes Co. để cung cấp ống thép. Những diễn biến như vậy nêu bật sự thống trị của các công ty nội địa Ả Rập Xê Út trong việc cung cấp thiết bị giếng công nghệ thấp, dự kiến sẽ tăng lên trong giai đoạn dự báo.

- Ả Rập Saudi có một trong những trữ lượng hydrocarbon lớn nhất trên toàn cầu và bất chấp những động thái của chính phủ nhằm tăng cường đầu tư vào các giải pháp bền vững và năng lượng tái tạo, ngành công nghiệp hydrocarbon vẫn là xương sống của nền kinh tế và trong môi trường giá cao, chính phủ đặt mục tiêu tối đa hóa lợi nhuận của mình trong thập kỷ tới. Saudi Aramco tiết lộ kế hoạch tăng chi tiêu vốn (CAPEX) lên 40-50 tỷ USD vào năm 2022, tăng gần 50% so với năm 2021 và dự kiến sẽ tăng trưởng hơn nữa cho đến năm 2025.

- Công ty có kế hoạch tăng công suất sản xuất dầu thô lên 13 triệu thùng/ngày vào năm 2027 và đặt mục tiêu tăng sản lượng khí đốt lên gần 50% vào năm 2030. Những kế hoạch mở rộng đầy tham vọng như vậy, cùng với các mục tiêu thời đại mới là tuân thủ các tiêu chuẩn bền vững và môi trường, là dự kiến sẽ thu hút đầu tư đáng kể và đòi hỏi sự đổi mới lớn trong lĩnh vực này. Những yếu tố này dự kiến sẽ thúc đẩy thị trường thượng nguồn trong nước, cùng với nhu cầu về OCTG, trong giai đoạn dự báo.

Tổng quan về ngành hàng hóa dạng ống ở quốc gia dầu mỏ Trung Đông

Thị trường hàng hóa dạng ống (OCTG) của quốc gia dầu mỏ Trung Đông bị phân mảnh vừa phải. Một số công ty lớn trên thị trường (không theo thứ tự cụ thể) bao gồm National-Oilwell Varco Inc., Nippon Steel Corporation, Tenaris SA, ArcelorMittal SA và Vallourec SA.

Các quốc gia dẫn đầu thị trường hàng hóa dạng ống ở Trung Đông

-

National-Oilwell Varco Inc

-

Nippon Steel Corporation

-

Tenaris SA

-

ArcelorMittal SA

-

Vallourec SA

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hàng hóa hình ống của quốc gia dầu mỏ Trung Đông

- Vào tháng 6 năm 2022, Vallourec SA đã giành được hợp đồng 10 năm để cung cấp dịch vụ quản lý hàng tồn kho và vỏ bọc cao cấp. Công ty cũng có kế hoạch đáp ứng một phần nhu cầu của Saudi Aramco về các giải pháp OCTG (Hàng hóa dạng ống) cao cấp cho hoạt động khoan của mình. Hợp đồng đã được ký kết trên cơ sở hoãn lại, được thực hiện hàng quý trong suốt thời hạn của thỏa thuận. Hai đơn đặt hàng theo yêu cầu đầu tiên đã được nhận và dự kiến giao hàng vào đầu năm 2023.

- Vào tháng 1 năm 2022, Hunting PLC đã công bố liên doanh với Jindal Saw Ltd, một công ty sản xuất ống toàn cầu, để thành lập nhà máy tạo ren OCTG cao cấp hiện đại đầu tiên của Ấn Độ. Nhà máy mới dự kiến sẽ cung cấp ống khoan và mũi khoan cho các ứng dụng khoan dầu khí ở khu vực Trung Đông và Bắc Phi.

Báo cáo thị trường hàng hóa hình ống của các quốc gia dầu mỏ Trung Đông - Mục lục

1. GIỚI THIỆU

1.1 Phạm vi nghiên cứu

1.2 Định nghĩa thị trường

1.3 Giả định nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. TỔNG QUAN THỊ TRƯỜNG

4.1 Giới thiệu

4.2 Dự báo quy mô thị trường và nhu cầu tính bằng tỷ USD, đến năm 2027

4.3 Xu hướng và sự phát triển gần đây

4.4 Chính sách và quy định của Chính phủ

4.5 Động lực thị trường

4.5.1 Trình điều khiển

4.5.2 Hạn chế

4.6 Phân tích chuỗi cung ứng

4.7 Phân tích năm lực lượng của Porter

4.7.1 Sức mạnh thương lượng của nhà cung cấp

4.7.2 Quyền thương lượng của người tiêu dùng

4.7.3 Mối đe dọa của những người mới

4.7.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.7.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Quy trình sản xuất

5.1.1 liền mạch

5.1.2 Điện trở hàn

5.2 Cấp

5.2.1 Cao cấp

5.2.2 Lớp API

5.3 Địa lý

5.3.1 Ả Rập Saudi

5.3.2 các Tiểu Vương Quốc Ả Rập Thống Nhất

5.3.3 Cô-oét

5.3.4 Phần còn lại của Trung Đông

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.3 Hồ sơ công ty

6.3.1 National-Oilwell Varco Inc.

6.3.2 Nippon Steel Corporation

6.3.3 Tenaris SA

6.3.4 ArcelorMittal SA

6.3.5 Vallourec SA

6.3.6 ILJIN Steel Co.

6.3.7 Công ty TNHH TPCO Enterprise

6.3.8 U.S. Steel Tubular Products Inc.

6.3.9 Halima Pipe Company

6.3.10 ITECO

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành hàng hóa dạng ống của quốc gia dầu mỏ Trung Đông

Hàng hóa ống thép của nước dầu mỏ là sự kết hợp của nhiều sản phẩm ống thép khác nhau, bao gồm vỏ giếng, ống sản xuất và ống khoan. Những sản phẩm dạng ống này được sử dụng để hỗ trợ việc khoan liên tục. Ống hình ống có thể là ống liền mạch hoặc ống hàn được sản xuất với nhiều cấp độ và kích cỡ khác nhau. Vỏ giếng bao gồm một cấu trúc hình ống được đặt bên trong giếng để duy trì khe hở giữa nước ngầm mục tiêu và bề mặt. Cùng với vữa, vỏ ngăn chặn bụi bẩn xâm nhập vào giếng.

Thị trường hàng hóa dạng ống của quốc gia dầu mỏ Trung Đông được phân chia theo quy trình sản xuất, cấp độ và địa lý. Theo quy trình sản xuất, thị trường được phân chia thành hàn liền mạch và hàn điện. Theo cấp độ, thị trường được chia thành cấp cao cấp và cấp API. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường hàng hóa dạng ống của các quốc gia dầu mỏ (OCTG) tại các quốc gia lớn trong khu vực. Quy mô thị trường và dự báo cho từng phân khúc đã được thực hiện dưới góc độ doanh thu (tỷ USD).

| Quy trình sản xuất | ||

| ||

|

| Cấp | ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường hàng hóa dạng ống ở Trung Đông

Quy mô thị trường Hàng hóa dạng ống (OCTG) của Quốc gia Dầu mỏ Trung Đông hiện tại là bao nhiêu?

Thị trường Hàng hóa dạng ống (OCTG) của Quốc gia Dầu mỏ Trung Đông dự kiến sẽ đạt tốc độ CAGR lớn hơn 4,20% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chủ chốt trong Thị trường Hàng hóa dạng ống (OCTG) của các quốc gia có dầu mỏ Trung Đông?

National-Oilwell Varco Inc, Nippon Steel Corporation, Tenaris SA, ArcelorMittal SA, Vallourec SA là những công ty lớn hoạt động tại Thị trường Hàng hóa dạng ống (OCTG) của các Quốc gia Dầu mỏ Trung Đông.

Thị trường Hàng hóa dạng ống (OCTG) của Quốc gia Dầu mỏ Trung Đông này hoạt động trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Hàng hóa dạng ống của Quốc gia Dầu khí Trung Đông (OCTG) trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô thị trường Hàng hóa dạng ống của Quốc gia Dầu mỏ Trung Đông (OCTG) trong các năm 2024, 2025 , 2026, 2027, 2028 và 2029.

Báo cáo ngành Hàng hóa dạng ống (OCTG) của các quốc gia có dầu ở Trung Đông

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Quốc gia Dầu mỏ Trung Đông (OCTG) năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Hàng hóa dạng ống (OCTG) của các quốc gia có dầu mỏ Trung Đông bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.