Quy mô thị trường tàu hỗ trợ ngoài khơi Trung Đông

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

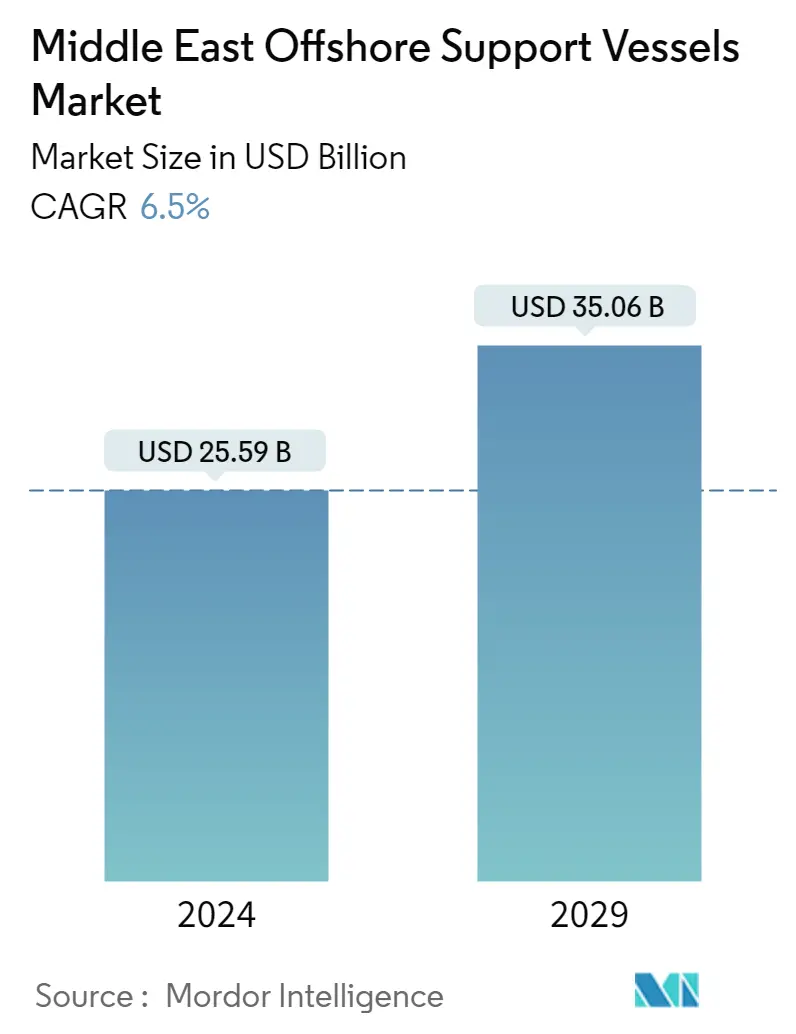

| Quy Mô Thị Trường (2024) | USD 25.59 tỷ |

| Quy Mô Thị Trường (2029) | USD 35.06 tỷ |

| CAGR(2024 - 2029) | 6.50 % |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường tàu hỗ trợ ngoài khơi Trung Đông

Quy mô thị trường tàu hỗ trợ ngoài khơi Trung Đông ước tính đạt 25,59 tỷ USD vào năm 2024 và dự kiến sẽ đạt 35,06 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,5% trong giai đoạn dự báo (2024-2029).

- Trong trung hạn, các yếu tố như tăng cường hoạt động thăm dò và sản xuất ngoài khơi cũng như phát triển năng lượng gió ngoài khơi được dự đoán sẽ là một trong những động lực quan trọng nhất cho thị trường tàu hỗ trợ ngoài khơi Trung Đông trong giai đoạn dự báo.

- Mặt khác, nhu cầu về giàn khoan định vị động (DP) ngày càng tăng. Điều này đặt ra mối đe dọa cho thị trường tàu hỗ trợ ngoài khơi Trung Đông trong giai đoạn dự báo.

- Tuy nhiên, một số nhà sản xuất tàu hỗ trợ đang tập trung phát triển các tàu hỗ trợ ngoài khơi sử dụng pin hybrid. Yếu tố này được kỳ vọng sẽ tạo ra nhiều cơ hội cho thị trường trong thời gian tới.

- Ả Rập Saudi dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo. Khu vực này đang chứng kiến các hoạt động khoan ngoài khơi và thăm dò ngoài khơi ngày càng tăng.

Xu hướng thị trường tàu hỗ trợ ngoài khơi Trung Đông

Tàu cung cấp nền tảng (PSV) có khả năng thống trị thị trường

- Tàu cung cấp giàn khoan (PSV) là một loại tàu hỗ trợ ngoài khơi được thiết kế đặc biệt để vận chuyển vật tư, thiết bị và nhân sự đến và đi từ các giàn khoan dầu khí ngoài khơi. Họ đóng một vai trò quan trọng trong việc hỗ trợ các hoạt động ngoài khơi bằng cách đảm bảo cung cấp ổn định hàng hóa và vật liệu thiết yếu cần thiết cho các hoạt động khoan, sản xuất và bảo trì.

- Việc mở rộng hoạt động ngoài khơi và phát triển các mỏ mới ở Trung Đông dự kiến sẽ thúc đẩy nhu cầu về tàu cung cấp nền tảng (PSV) vì chúng tạo điều kiện thuận lợi cho việc cung cấp nguyên liệu và tài nguyên cần thiết cho sản xuất ngoài khơi.

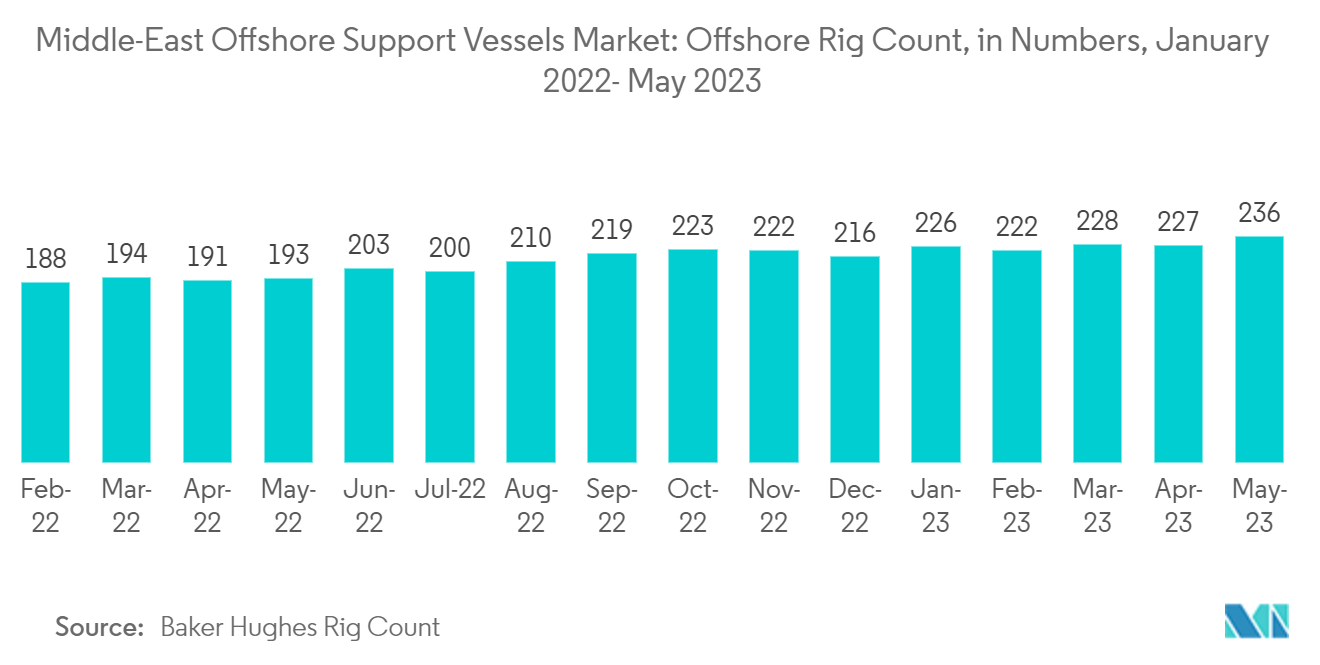

- Theo dữ liệu mới nhất có được tính đến tháng 5 năm 2023, Trung Đông chứng kiến sự gia tăng tổng số giàn khoan ngoài khơi, đạt 236 so với 193 vào tháng 5 năm 2022. Báo cáo gần đây do Baker Hughes công bố cho thấy sự gia tăng số lượng giàn khoan này sẽ tích cực tác động đến thị trường tàu cung cấp nền tảng trong khu vực trong suốt thời gian dự kiến.

- Trong những năm gần đây, ngành công nghiệp dầu khí ngoài khơi của Trung Đông đã có sự đầu tư đáng kể khi các công ty dầu mỏ lớn hướng sự chú ý của họ vào các hoạt động thăm dò và sản xuất. Khoản đầu tư tăng cường này là để đáp ứng nhu cầu ngày càng tăng về dầu khí trên toàn cầu và sự cần thiết của các công nghệ tiên tiến có khả năng tiếp cận trữ lượng sâu hơn ngoài khơi.

- Vào tháng 6 năm 2022, ADNOC Drilling đã giành được hai hợp đồng trị giá 2 tỷ USD cho các dịch vụ khoan tích hợp tại Dự án Phát triển Khí Hail và Ghasha. Dự án này được công nhận là dự án khí chua ngoài khơi lớn nhất thế giới, liên quan đến việc khai thác trữ lượng khí đốt. Các hợp đồng được trao bao gồm 1,3 tỷ USD cho các dịch vụ khoan và chất lỏng tích hợp, cùng với 711 triệu USD được chỉ định để cung cấp bốn Đơn vị Khoan Đảo.

- Do đó, với số lượng các hoạt động thăm dò và sản xuất ngoài khơi ngày càng tăng trong khu vực, nhu cầu về tàu cung cấp nền tảng dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo.

Ả Rập Saudi chứng kiến sự tăng trưởng đáng kể

- Nhu cầu về tàu hỗ trợ ngoài khơi (OSV) ở Ả Rập Saudi đang có sự tăng trưởng đáng kể do nhiều yếu tố khác nhau liên quan đến ngành dầu khí ngoài khơi của đất nước. Ả Rập Saudi đang tích cực mở rộng các hoạt động ngoài khơi để khai thác nguồn dự trữ mới và tăng năng lực sản xuất, dẫn đến nhu cầu về OSV để hỗ trợ vận chuyển nhân sự, vật tư và thiết bị đến các giàn khoan ngoài khơi ngày càng tăng.

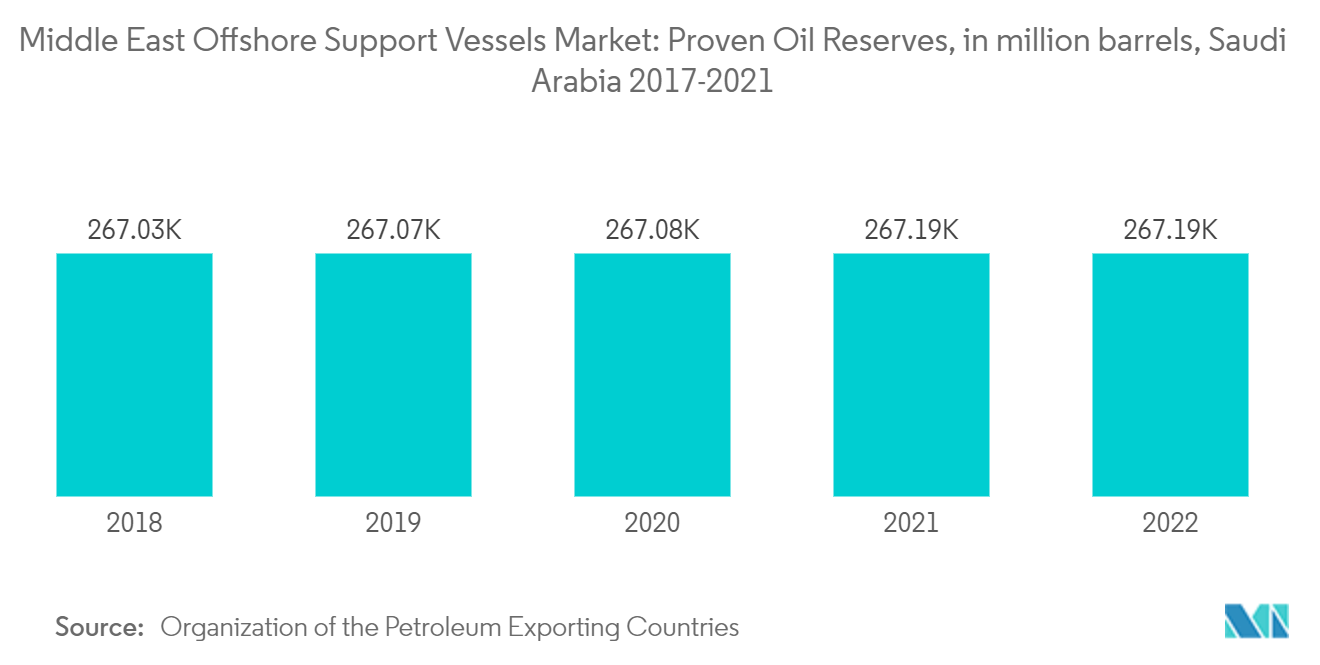

- Ả Rập Saudi nắm giữ một số vị trí đáng chú ý với sự hiện diện đáng kể trong ngành dầu mỏ toàn cầu. Là nhà sản xuất dầu thô lớn thứ hai trên toàn thế giới, nước này chiếm khoảng 11% sản lượng dầu thô toàn cầu vào năm 2021. Ngoài năng lực sản xuất, Ả Rập Saudi còn là nước xuất khẩu dầu thô lớn nhất toàn cầu. Nước này tự hào có trữ lượng dầu đã được chứng minh lớn thứ hai trên toàn cầu tính đến năm 2021, xếp sau Venezuela.

- Theo Tổ chức các nước xuất khẩu dầu mỏ, Ả Rập Saudi có trữ lượng dầu mỏ được xác định là 267.192 triệu thùng vào năm 2022, tăng 0,35% so với năm 2017.

- Ả Rập Saudi đang tích cực tham gia vào việc mở rộng các mỏ dầu và khí đốt hiện tại, với các dự án đáng chú ý đang được triển khai, như mỏ Berri và mỏ dầu Marjan. Mỏ Berri, nằm dọc theo bờ biển phía đông của Ả Rập Saudi và trải dài cả khu vực trên đất liền và ngoài khơi, đang được mở rộng thông qua Chương trình tăng cường Berri (BIP). Sáng kiến này nhằm mục đích tăng gấp đôi công suất sản xuất dầu thô của mỏ để đạt 500.000 thùng/ngày (bpd) vào năm 2023. Với khoản đầu tư ước tính 6 tỷ USD, Chương trình tăng cường Berri dự kiến đi vào vận hành vào năm 2023, củng cố khả năng sản xuất dầu của đất nước.

- Việc đa dạng hóa các hoạt động ngoài khơi, chẳng hạn như mạo hiểm tham gia vào các dự án năng lượng tái tạo ngoài khơi như trang trại gió, càng làm tăng thêm nhu cầu về OSV chuyên dụng để lắp đặt, bảo trì và hỗ trợ hậu cần.

- Chẳng hạn, vào tháng 12 năm 2022, Quỹ đầu tư công (PIF) của Ả Rập Saudi đã mua 9,5% cổ phần của Skyborn Renewables, một công ty nổi bật trong lĩnh vực gió ngoài khơi. Khoản đầu tư này được kỳ vọng sẽ cho phép PIF tham gia tích cực vào tiến bộ toàn cầu về chuyển đổi năng lượng và năng lượng sạch. Chính phủ Saudi đã bày tỏ rằng khoản đầu tư chiến lược này sẽ cho phép PIF tham gia vào việc tăng tốc chuyển đổi năng lượng và các sáng kiến năng lượng sạch ở quy mô quốc tế bằng cách đầu tư vào một nền tảng năng lượng gió ngoài khơi đa dạng về mặt địa lý.

- Do đó, việc tăng cường các hoạt động thăm dò và phát triển ngoài khơi cũng như nỗ lực thúc đẩy công suất điện gió ngoài khơi trong nước dự kiến sẽ làm tăng nhu cầu về các tàu hỗ trợ ngoài khơi trong giai đoạn dự báo.

Tổng quan về ngành tàu hỗ trợ ngoài khơi Trung Đông

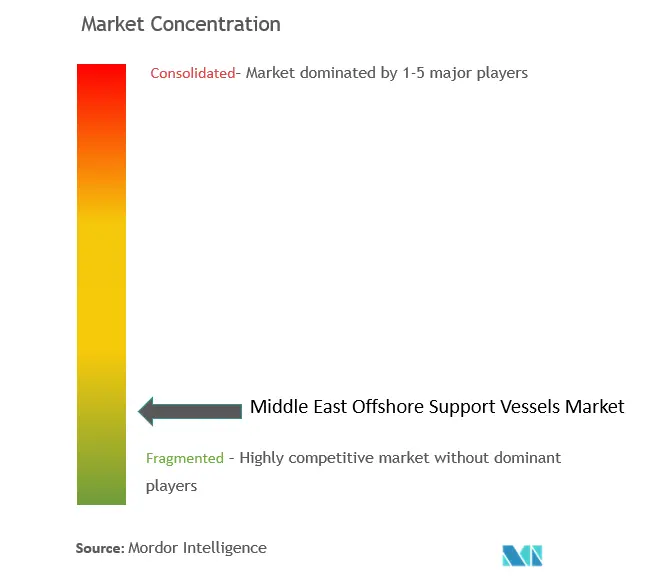

Thị trường tàu hỗ trợ ngoài khơi Trung Đông đang bị phân mảnh một phần. Một số công ty lớn trên thị trường (không theo thứ tự cụ thể) bao gồm Tidewater Inc., Bourbon Corporation SA, Offshore International (OFCO), Baltic Marine Services LLC và Maersk AS.

Các nhà lãnh đạo thị trường tàu hỗ trợ ngoài khơi Trung Đông

-

Offshore International (OFCO).

-

Maersk A/S

-

Tidewater Inc.

-

Baltic Marine Services LLC

-

Bourbon Corporation SA

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường tàu hỗ trợ ngoài khơi Trung Đông

- Vào tháng 5 năm 2023, Saudi Aramco thông báo rằng đến năm 2027, họ có kế hoạch nâng cao năng lực sản xuất tại các mỏ dầu ở Trung Đông từ 12 triệu lên 13 triệu thùng dầu mỗi ngày (bopd). Đáng chú ý, một phần đáng kể của sản lượng tăng thêm này sẽ đến từ các nguồn ngoài khơi, bao gồm cả việc mở rộng các mỏ như Marjan, Berri và Safaniya. Kết quả là, có thể sẽ có nhu cầu đáng kể cho các hoạt động xây dựng ngoài khơi. Do đó, có thể cần phải tăng cường đội tàu gồm nhiều loại tàu khác nhau, bao gồm sà lan tự nâng, thuyền chở thủy thủ đoàn, tàu cung cấp giàn khoan, tàu xây dựng dưới biển xa bờ (OSCV) và tàu hỗ trợ ngoài khơi (OSV). Vì vậy, việc mở rộng đội tàu đang được tiến hành để đáp ứng các yêu cầu dự kiến cho các hoạt động ngoài khơi.

- Vào tháng 7 năm 2022, ADNOC Logistics Services, có trụ sở tại Abu Dhabi, đã hoàn tất thành công việc mua lại Zakher Marine International (ZMI), một nhà điều hành tàu hỗ trợ ngoài khơi nằm trong cùng khu vực. Đáng chú ý, ZMI sở hữu đội sà lan tự nâng lớn nhất thế giới. Trong khi chờ phê duyệt theo quy định cho giao dịch, ADNOC LS sẽ tích hợp 24 sà lan tự nâng và 38 tàu hỗ trợ ngoài khơi từ ZMI vào đội tàu hiện có của mình. Việc mua lại này có thể giúp ADNOC LS mở rộng quy mô đội tàu của mình lên hơn 300 tàu.

- Vào tháng 3 năm 2022, Shuaa Capital, một công ty ngân hàng đầu tư và quản lý tài sản có trụ sở chính tại Dubai, đã mua lại thành công Allianz Marine and Logistics Services, một nhà cung cấp tàu hỗ trợ ngoài khơi (OSV) có trụ sở tại Abu Dhabi. Giao dịch này đánh dấu một trong những thương vụ mua bán và sáp nhập quan trọng trong lĩnh vực hàng hải ngoài khơi Trung Đông trong những năm gần đây và có vị thế nổi bật trên toàn cầu trong lĩnh vực ngoài khơi.

Báo cáo thị trường tàu hỗ trợ ngoài khơi Trung Đông - Mục lục

1. GIỚI THIỆU

1.1 Phạm vi nghiên cứu

1.2 Định nghĩa thị trường

1.3 Giả định nghiên cứu

2. TÓM TẮT TÓM TẮT

3. PHƯƠNG PHÁP NGHIÊN CỨU

4. TỔNG QUAN THỊ TRƯỜNG

4.1 Giới thiệu

4.2 Thị trường tàu hỗ trợ ngoài khơi Trung Đông tính bằng USD, đến năm 2028

4.3 Xu hướng và sự phát triển gần đây

4.4 Chính sách và quy định của Chính phủ

4.5 Động lực thị trường

4.5.1 Trình điều khiển

4.5.1.1 Tăng cường hoạt động thăm dò và sản xuất ngoài khơi

4.5.1.2 Phát triển năng lượng gió ngoài khơi

4.5.2 Hạn chế

4.5.2.1 Nhu cầu ngày càng tăng đối với giàn khoan định vị động (DP)

4.6 Phân tích chuỗi cung ứng

4.7 Phân tích năm lực lượng của Porter

4.7.1 Sức mạnh thương lượng của nhà cung cấp

4.7.2 Quyền thương lượng của người tiêu dùng

4.7.3 Mối đe dọa của những người mới

4.7.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.7.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Kiểu

5.1.1 Tàu kéo/Xử lý neo kéo tàu cung ứng (AHT/AHTS)

5.1.2 Tàu cung cấp nền tảng (PSV)

5.1.3 Các loại khác

5.2 Địa lý

5.2.1 Ả Rập Saudi

5.2.2 các Tiểu Vương Quốc Ả Rập Thống Nhất

5.2.3 Qatar

5.2.4 Iran

5.2.5 Phần còn lại của Trung Đông

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.3 Hồ sơ công ty

6.3.1 Tidewater Inc.

6.3.2 Bourbon Corporation SA

6.3.3 Abu Dhabi National Oil Company (ADNOC)

6.3.4 Offshore International (OFCO)

6.3.5 Baltic Marine Services LLC

6.3.6 Maersk AS

6.3.7 Seacor Marine Holdings Inc.

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

7.1 Tàu hỗ trợ ngoài khơi chạy bằng pin hybrid

Phân khúc ngành công nghiệp tàu hỗ trợ ngoài khơi Trung Đông

Tàu hỗ trợ ngoài khơi (OSV) là tàu hàng hải chuyên dụng cung cấp các dịch vụ và hỗ trợ khác nhau cho các hoạt động khai thác và thăm dò dầu khí ngoài khơi. Các tàu này hỗ trợ các hoạt động ngoài khơi bằng cách cung cấp hỗ trợ hậu cần, vận chuyển và chỗ ở cho nhân viên làm việc tại các công trình ngoài khơi như giàn khoan dầu, giàn khoan và cơ sở sản xuất nổi.

Thị trường tàu hỗ trợ ngoài khơi Trung Đông được phân chia theo loại hình và địa lý. Theo loại, thị trường được phân thành các tàu cung cấp kéo/tàu kéo xử lý neo (AHT/AHTS), tàu cung cấp nền tảng (PSV) và các loại khác). Báo cáo cũng bao gồm quy mô thị trường và dự báo trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên doanh thu tính bằng USD.

| Kiểu | ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường tàu hỗ trợ ngoài khơi ở Trung Đông

Thị trường tàu hỗ trợ ngoài khơi Trung Đông lớn đến mức nào?

Quy mô thị trường tàu hỗ trợ ngoài khơi Trung Đông dự kiến sẽ đạt 25,59 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,5% để đạt 35,06 tỷ USD vào năm 2029.

Quy mô thị trường tàu hỗ trợ ngoài khơi Trung Đông hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Tàu hỗ trợ ngoài khơi Trung Đông dự kiến sẽ đạt 25,59 tỷ USD.

Ai là người chơi chính trong Thị trường tàu hỗ trợ ngoài khơi Trung Đông?

Offshore International (OFCO)., Maersk A/S, Tidewater Inc., Baltic Marine Services LLC, Bourbon Corporation SA là những công ty lớn hoạt động tại Thị trường Tàu hỗ trợ ngoài khơi Trung Đông.

Báo cáo ngành tàu hỗ trợ ngoài khơi Trung Đông

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Tàu hỗ trợ ngoài khơi Trung Đông năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Tàu hỗ trợ ngoài khơi Trung Đông bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.