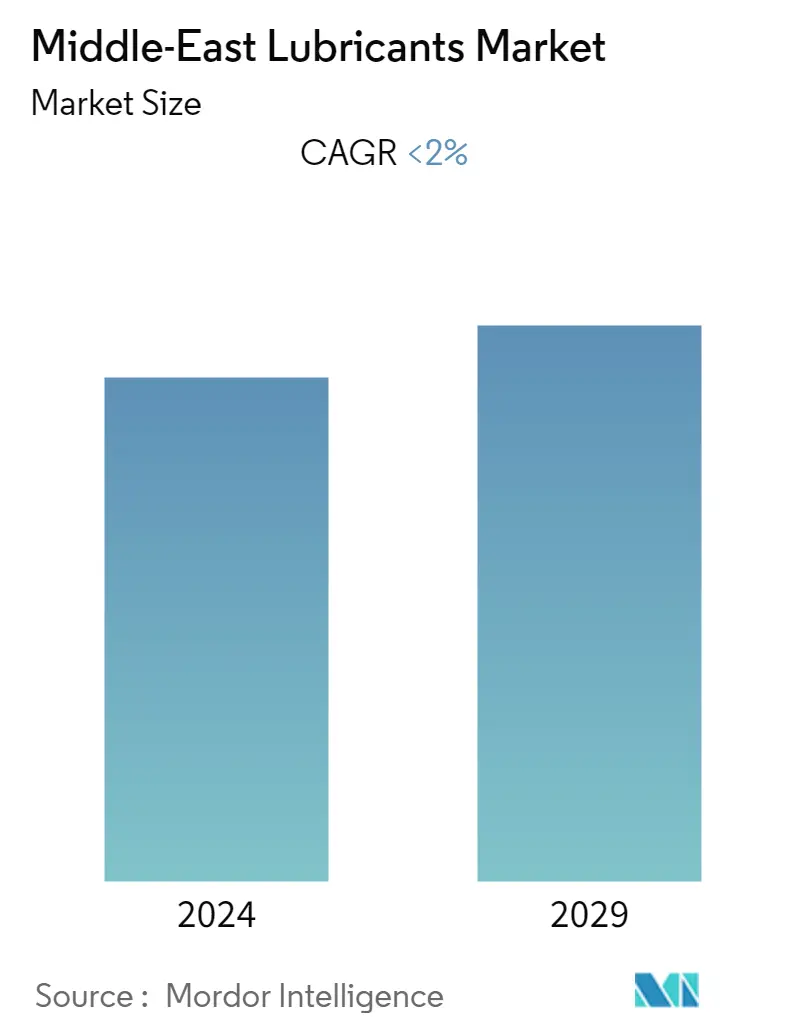

Quy mô thị trường dầu nhớt Trung Đông

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2019 - 2022 |

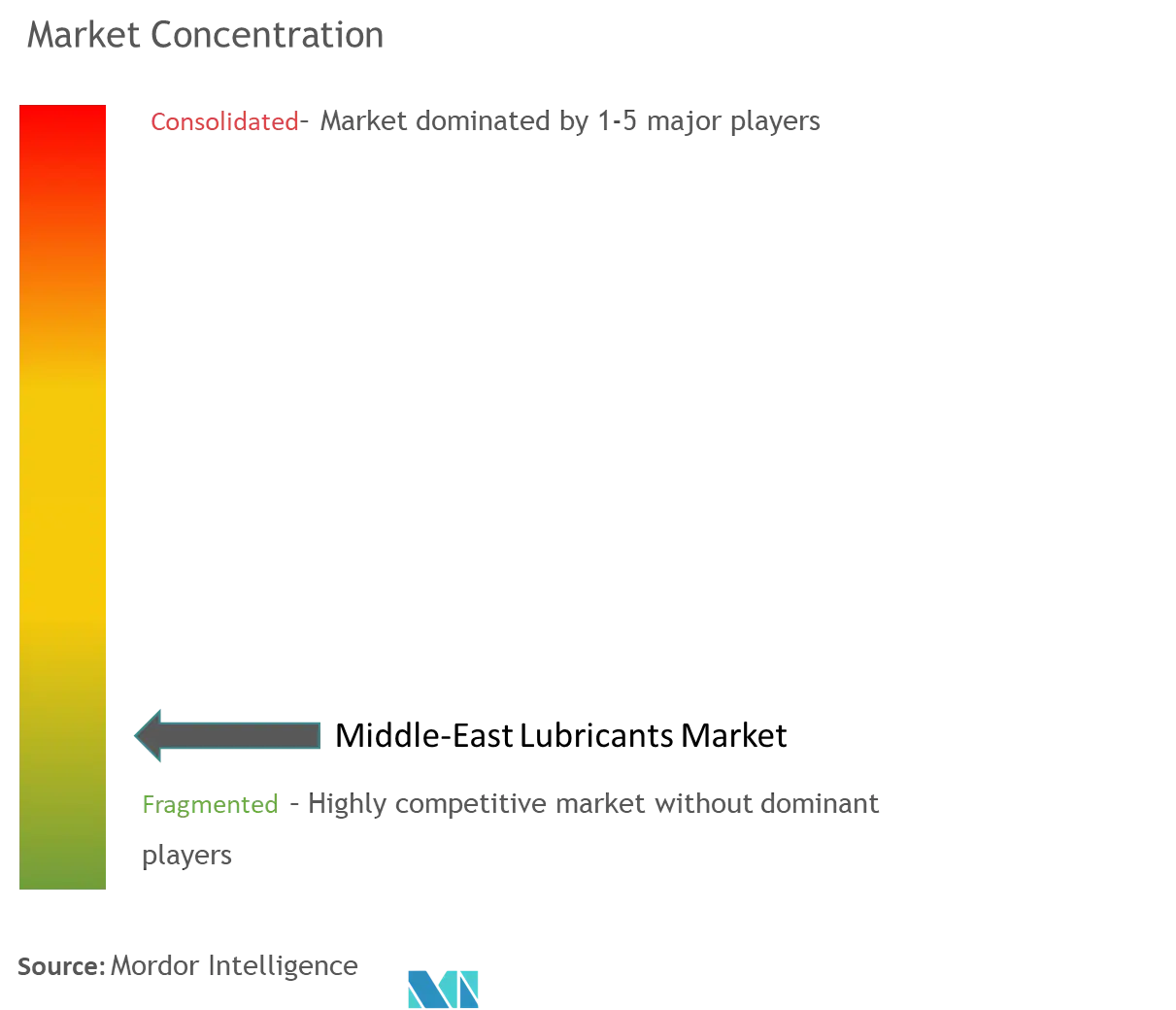

| CAGR | < 2.00 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường dầu nhớt Trung Đông

Thị trường dầu nhờn Trung Đông dự kiến sẽ đạt tốc độ CAGR dưới 2% trong giai đoạn dự báo.

Do sự bùng phát của dịch Covid-19, ngành sản xuất bị ảnh hưởng nặng nề dẫn đến nhu cầu sử dụng dầu nhờn giảm trong năm 2020. Tuy nhiên, với sự phục hồi của nhiều dự án xây dựng và hoạt động công nghiệp khác, thị trường đã có một giai đoạn phục hồi trong năm 2020. năm 2021 và dự kiến sẽ có xu hướng tích cực trong những năm dự báo. Sự gia tăng doanh số bán ô tô và hàng hóa kỹ thuật đã dẫn đến sự phục hồi của thị trường trong hai năm qua.

- Sự tăng trưởng công nghiệp ở Ả Rập Saudi, Iran và Các Tiểu vương quốc Ả Rập Thống nhất và việc sử dụng ngày càng nhiều chất bôi trơn hiệu suất cao là những yếu tố thúc đẩy chính thúc đẩy sự tăng trưởng của thị trường được nghiên cứu.

- Mặt khác, chất bôi trơn hiệu suất cao đắt tiền được cho là sẽ cản trở sự tăng trưởng của thị trường.

- Sự phát triển của chất bôi trơn tổng hợp và sinh học được dự đoán sẽ là cơ hội cho thị trường trong tương lai.

- Ả Rập Saudi nổi lên là thị trường dầu nhờn lớn nhất và dự kiến sẽ chứng kiến tốc độ CAGR cao nhất trong giai đoạn dự báo.

Xu hướng thị trường dầu nhớt Trung Đông

Ô tô và các phương tiện vận tải khác dự kiến sẽ chiếm thị phần lớn nhất

- Chất bôi trơn thường được sử dụng cho các ứng dụng như giảm mài mòn, chống ăn mòn và đảm bảo hoạt động trơn tru của bộ phận bên trong động cơ.

- Dầu động cơ có quãng đường chạy cao đang có nhu cầu lớn nhờ các đặc tính cụ thể, chẳng hạn như ngăn ngừa rò rỉ dầu và giảm hiện tượng cháy dầu.

- Hầu hết các động cơ xăng và diesel của xe hạng nhẹ và hạng nặng đều sử dụng loại dầu có độ nhớt 10W40 và 15W40, trong khi các loại dầu đa cấp như 15W50 và 20W50 thường được sử dụng cho động cơ máy bay.

- Tuổi đời trung bình của xe tăng với tốc độ không đổi trong những năm qua, đây là một cơ hội đối với thị trường đổ xăng hậu mãi. Tuổi trung bình ngày càng tăng của ô tô chở khách và dân số đô thị ngày càng tăng ở các nước đang phát triển dự kiến sẽ thúc đẩy thị trường dầu nhờn trong vận tải.

- 'Kế hoạch Dubai 2021' nhằm mục đích xây dựng cơ sở hạ tầng tích hợp và kết nối đầy đủ, đảm bảo khả năng di chuyển dễ dàng cho tất cả người dân và khách du lịch. Những phát triển khác, như việc mở rộng tàu điện ngầm Dubai, là kết quả của mục tiêu đầy tham vọng này. Hệ thống tàu điện ngầm của Dubai đã được mở rộng trong nhiều năm, khiến nó trở thành một trong những hệ thống hoàn toàn tự động dài nhất thế giới. Tuyến tàu điện ngầm Red có chiều dài 52,1 km là tuyến tàu điện ngầm một chiều không người lái dài nhất thế giới.

- Ai Cập cũng đang đầu tư mạnh mẽ để tăng năng lực và cải thiện chất lượng tổng thể của giao thông tại các thành phố bằng cách nâng tỷ lệ hành khách sử dụng phương tiện giao thông công cộng toàn quốc từ 1,9% năm 2015 lên 30% vào năm 2020 và cuối cùng lên 50% vào năm 2050.

- Ai Cập đã công bố kế hoạch xây dựng tuyến đường sắt cao tốc nối 60 thành phố khác nhau trên khắp đất nước. Mạng lưới mới sẽ bao gồm ba phần tuyến dài 660 km nối Ain Sokhna với Alexandria; tuyến đường dài 1.100 km giữa Cairo và Abu Simbel; và đoạn đường dài 225km giữa Luxor và Hurghada.

- Theo Bộ Giao thông vận tải Jordan (MOT), nước này đang nỗ lực tăng tổng số người đi lại sử dụng phương tiện giao thông công cộng từ 13% năm 2010 lên 25% vào năm 2025. Hơn nữa, Jordan sẽ giới thiệu Xe điện không phát thải (ZEV) và 3.000 xe. các trạm sạc (nằm trong và ngoài lưới điện) được cung cấp năng lượng tái tạo.

- Những tiến bộ công nghệ đang đe dọa sự phát triển của phân khúc dầu động cơ do chu kỳ thay dầu động cơ tăng lên. Tuy nhiên, tốc độ sản xuất ô tô ngày càng tăng dự kiến sẽ hỗ trợ sự tăng trưởng của phân khúc này trong giai đoạn dự báo.

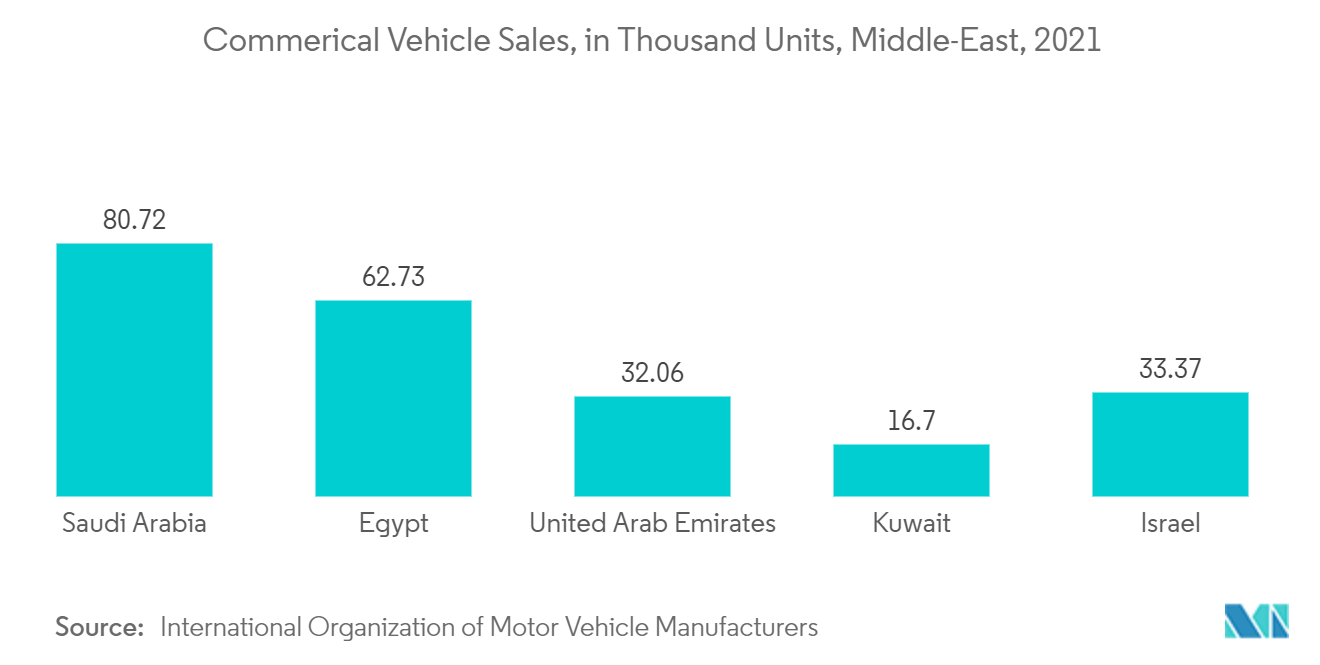

- Ả Rập Saudi bán được nhiều xe nhất, lên tới 80,72 nghìn chiếc. Chỉ có 16,7 nghìn doanh số được báo cáo ở Kuwait. Israel, Ai Cập và Các Tiểu vương quốc Ả Rập Thống nhất đều ghi nhận doanh số lần lượt là 33,37, 62,73 và 32,06 nghìn chiếc.

- Tuy nhiên, nhu cầu giảm phát thải từ xe cơ giới ngày càng tăng có thể sẽ làm tăng đáng kể việc sử dụng dầu động cơ tổng hợp trong giai đoạn dự báo.

Ả Rập Saudi dự kiến sẽ trải qua sự tăng trưởng đột biến

- Ả Rập Saudi là nền kinh tế lớn nhất ở khu vực Trung Đông. Nền kinh tế Ả Rập Saudi chủ yếu phụ thuộc vào ngành dầu mỏ.

- Ả Rập Saudi là một trong những thị trường ô tô lớn nhất trong GCC. Ô tô chở khách chiếm khoảng 80% thị trường ô tô trong khu vực.

- Ả Rập Saudi đang nâng cao năng lực của ngành điện (sản xuất, truyền tải, phân phối và lưới điện thông minh) để đáp ứng nhu cầu điện ngày càng tăng của người tiêu dùng dân cư và thương mại và hỗ trợ đa dạng hóa cơ cấu năng lượng trong nước.

- Theo Bộ Năng lượng, chi tiêu của Ả Rập Xê Út cho các dự án điện và năng lượng tái tạo dự kiến sẽ đạt 293 tỷ USD vào năm 2030. Ngoài ra, vào tháng 12 năm 2021, Bộ trưởng Năng lượng Ả Rập Xê Út đã công bố kế hoạch nước này chi 38 tỷ USD cho việc phân phối năng lượng vào năm 2030.

- Theo Chương trình Năng lượng Tái tạo Quốc gia, ước tính cả nước sẽ tăng gần gấp đôi công suất phát điện từ 82 GW năm 2018 lên 160 GW vào năm 2040. Để đạt được mục tiêu này, chính phủ sẽ đầu tư khoảng 5 tỷ USD vào sản xuất điện và 4 tỷ USD trong việc phân phối và truyền tải hàng năm.

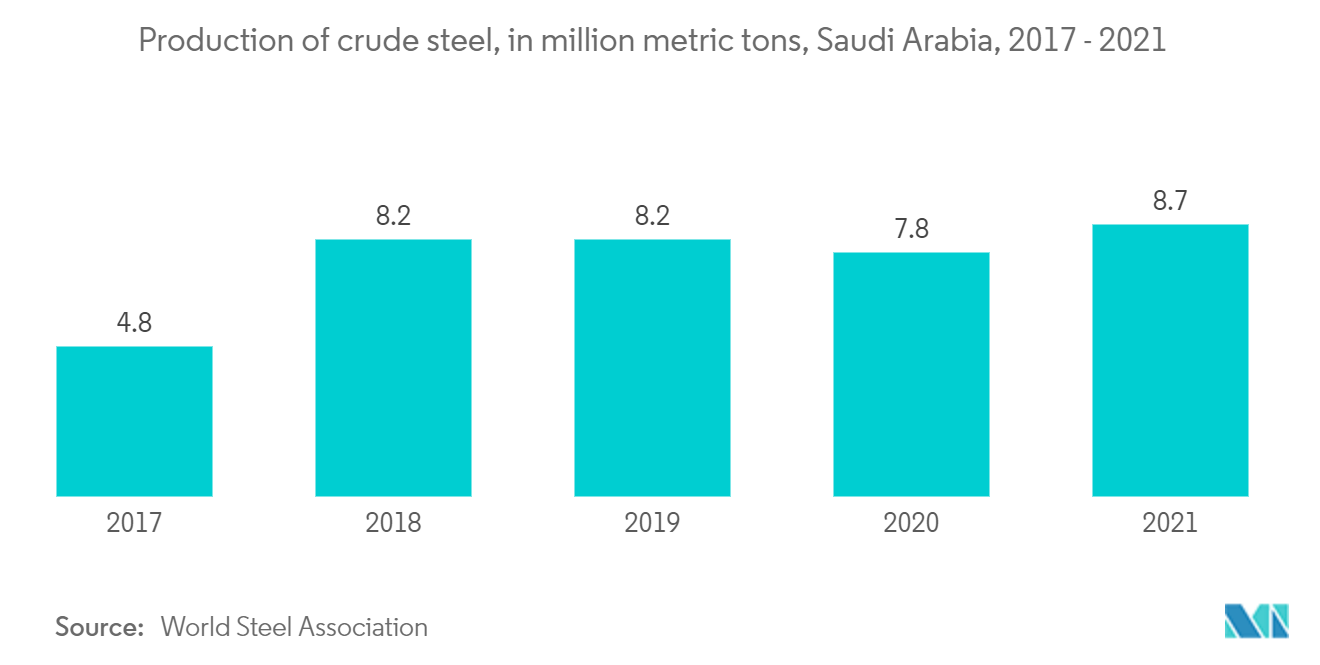

- Việc bôi trơn nhất quán rất quan trọng đối với tuổi thọ của vòng bi, bánh răng và xích. Giống như bất kỳ hệ thống cơ khí nào, các bộ phận chuyển động trong nhà máy thực phẩm và đồ uống cần được bôi trơn thích hợp để hoạt động tối ưu. Sự ô nhiễm, độ ẩm, nhiệt độ cao và độ ẩm đều là những mối đe dọa đối với tuổi thọ của ổ trục, xích và bánh răng. Ả Rập Saudi đang đầu tư mạnh vào ngành công nghiệp kim loại. Tính đến năm 2021, Ả Rập Saudi sản xuất khoảng 8,7 triệu tấn thép, tăng từ khoảng 4,8 triệu tấn vào năm 2017.

- Nestle đã công bố khoản đầu tư ban đầu là 375 triệu SAR (~ 99,72 triệu USD) với việc thành lập một nhà máy sản xuất vào năm 2025, tiếp theo là một trung tâm khu vực với chương trình nghiên cứu và phát triển cũng như vườn ươm doanh nghiệp đầu tiên dành cho các công ty vừa và nhỏ. và các công ty khởi nghiệp.

- Ả Rập Saudi đang tiếp tục mở rộng sản xuất hydrocarbon và khí đốt trong tương lai. Vương quốc này cũng dự kiến sẽ phát triển trong ngành công nghiệp hóa chất và polyme. Công ty Hóa chất Metanol đã ký thỏa thuận chiến lược trị giá 500 triệu SAR (~ 133 triệu USD) với Global Co. cho các ngành công nghiệp hạ nguồn để sản xuất các hóa chất đặc biệt.

- Một lượng đáng kể chất bôi trơn được sử dụng trong thăm dò dầu khí. Những yếu tố này dự kiến sẽ thúc đẩy thị trường chậm lại trong giai đoạn dự báo ở Các Tiểu vương quốc Ả Rập Thống nhất.

Tổng quan về ngành dầu nhớt Trung Đông

Thị trường dầu nhờn Trung Đông bị phân mảnh. Một số công ty lớn trên thị trường (không theo thứ tự cụ thể) bao gồm TotalEnergies, Petromin, Aljomaih và Công ty dầu bôi trơn Shell (JOSLOC), Behran Oil Co., và FUCHS, cùng nhiều công ty khác.

Dẫn đầu thị trường dầu nhớt Trung Đông

-

TotalEnergies

-

Petromin

-

Aljomaih and Shell Lubricating Oil Company (JOSLOC)

-

Behran Oil Co.

-

FUCHS

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dầu nhớt Trung Đông

- Vào tháng 12 năm 2022, Công ty Dầu bôi trơn Aljomaih và Shell (JOSLOC) đã ra mắt Rotella HD 25W50 dành cho động cơ diesel sử dụng trong xe tải hạng nặng, xe buýt, thiết bị nông nghiệp, phương tiện khai thác mỏ và xây dựng, cùng nhiều loại khác. Nó cung cấp công thức bảo vệ ba tác động tiên tiến giúp giảm thiểu mài mòn để kéo dài tuổi thọ động cơ, giảm sự hình thành cặn bám để duy trì hiệu suất và cải thiện khả năng chống hư hỏng do nhiệt độ quá cao.

- Vào tháng 3 năm 2022, Stellantis Middle East đã ra mắt một cơ sở lớn mới mang tính cải tiến để bán hàng, bảo trì và phụ tùng thay thế (3S) tại Riyadh, với sự hợp tác của Petromin. Stellantis NV, trước đây là Fiat Chrysler Automobiles NV, là một trong những nhà sản xuất ô tô và nhà cung cấp dịch vụ di chuyển hàng đầu thế giới. Sự hợp tác này sẽ giúp Petromin tăng cường nguồn gốc ở Trung Đông.

Báo cáo thị trường dầu nhớt Trung Đông - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển

4.1.1 Tăng trưởng công nghiệp ở Ả Rập Saudi, Iran và Các Tiểu vương quốc Ả Rập Thống nhất

4.1.2 Việc sử dụng ngày càng tăng chất bôi trơn hiệu suất cao

4.2 Hạn chế

4.2.1 Dầu bôi trơn hiệu suất cao đắt tiền hơn

4.2.2 Các hạn chế khác

4.3 Phân tích chuỗi giá trị ngành

4.4 Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người mua

4.4.3 Mối đe dọa của những người mới

4.4.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.4.5 Mức độ cạnh tranh

4.5 Phân tích chính sách quy định

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường về giá trị)

5.1 Nhóm

5.1.1 Nhóm I

5.1.2 Nhóm II

5.1.3 Nhóm III

5.1.4 Nhóm IV (PAO)

5.1.5 Naphthenic

5.2 Cổ phiếu cơ sở

5.2.1 Chất bôi trơn gốc sinh học

5.2.2 Dầu bôi trơn gốc khoáng

5.2.3 Dầu bôi trơn tổng hợp

5.2.4 Dầu bôi trơn bán tổng hợp

5.3 Loại sản phẩm

5.3.1 Dầu động cơ

5.3.2 Truyền động và chất lỏng thủy lực

5.3.3 Chất lỏng gia công kim loại

5.3.4 Dầu công nghiệp tổng hợp

5.3.5 Dầu bánh răng

5.3.6 Mỡ

5.3.7 Dầu chế biến

5.3.8 Các loại sản phẩm khác

5.4 Công nghiệp người dùng cuối

5.4.1 Sản xuất điện

5.4.2 Ô tô và vận tải khác

5.4.3 Thiết bị nặng

5.4.4 Đồ ăn và đồ uống

5.4.5 Luyện kim và gia công kim loại

5.4.6 Sản xuất hóa chất

5.4.7 Các ngành người dùng cuối khác

5.5 Địa lý

5.5.1 Ả Rập Saudi

5.5.2 Iran

5.5.3 Irắc

5.5.4 các Tiểu Vương Quốc Ả Rập Thống Nhất

5.5.5 Cô-oét

5.5.6 Phần còn lại của Trung Đông

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Thị phần (%)**/Phân tích xếp hạng

6.3 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.4 Hồ sơ công ty

6.4.1 Adinlub

6.4.2 Aljomaih And Shell Lubricating Oil Company Limited

6.4.3 AMSOIL INC.

6.4.4 Behran Oil Co.

6.4.5 Emarat

6.4.6 Exxon Mobil Corporation

6.4.7 FUCHS

6.4.8 GP Global MAG LLC

6.4.9 GULF OIL Middle East Limited (GULF OIL International)

6.4.10 Idemitsu Kosan Co., Ltd.

6.4.11 Iranol

6.4.12 Lubrex FZC

6.4.13 PARS

6.4.14 Petromin

6.4.15 Saudi Arabian Oil Co.

6.4.16 Sepahan

6.4.17 TotalEnergies

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

7.1 Sự phát triển của chất bôi trơn tổng hợp và sinh học

Phân khúc ngành dầu nhớt Trung Đông

Chất bôi trơn là chất giúp giảm ma sát giữa các bề mặt tiếp xúc lẫn nhau, cuối cùng làm giảm nhiệt sinh ra khi các bề mặt chuyển động. Nó cũng có thể có chức năng truyền lực, vận chuyển các hạt lạ hoặc làm nóng hoặc làm mát bề mặt. Thị trường dầu nhờn Trung Đông được phân chia theo nhóm, kho cơ sở, loại sản phẩm, ngành người dùng cuối và địa lý. Theo nhóm, thị trường được chia thành nhóm I, nhóm II, nhóm III, nhóm IV (PAO) và naphthenic. Theo nguồn gốc cơ bản, thị trường được phân chia thành chất bôi trơn gốc sinh học, chất bôi trơn dầu khoáng, chất bôi trơn tổng hợp và chất bôi trơn bán tổng hợp. Theo loại sản phẩm, thị trường được phân thành dầu động cơ, dầu truyền động và thủy lực, dầu gia công kim loại, dầu công nghiệp nói chung, dầu hộp số, mỡ bôi trơn, dầu gia công và các loại sản phẩm khác. Theo ngành công nghiệp người dùng cuối, thị trường được phân chia thành sản xuất điện, ô tô và các phương tiện vận tải khác, thiết bị nặng, thực phẩm và đồ uống, luyện kim và gia công kim loại, sản xuất hóa chất và ngành công nghiệp người dùng cuối khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường dầu nhờn ở 5 quốc gia trên khắp Trung Đông. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên doanh thu (triệu USD).

| Nhóm | ||

| ||

| ||

| ||

| ||

|

| Cổ phiếu cơ sở | ||

| ||

| ||

| ||

|

| Loại sản phẩm | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Công nghiệp người dùng cuối | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường dầu nhớt Trung Đông

Quy mô thị trường dầu nhờn Trung Đông hiện nay là bao nhiêu?

Thị trường dầu nhờn Trung Đông dự kiến sẽ đạt tốc độ CAGR dưới 2% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường dầu nhờn Trung Đông?

TotalEnergies, Petromin, Aljomaih and Shell Lubricating Oil Company (JOSLOC), Behran Oil Co., FUCHS là những công ty lớn hoạt động tại Thị trường Dầu nhớt Trung Đông.

Thị trường Dầu nhờn Trung Đông này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Dầu nhớt Trung Đông trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Dầu nhờn Trung Đông trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành dầu nhớt Trung Đông

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu Dầu bôi trơn Trung Đông năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Dầu bôi trơn Trung Đông bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.