Quy mô thị trường nhiên liệu hàng không máy bay quốc phòng Trung Đông và châu Phi

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2019 - 2022 |

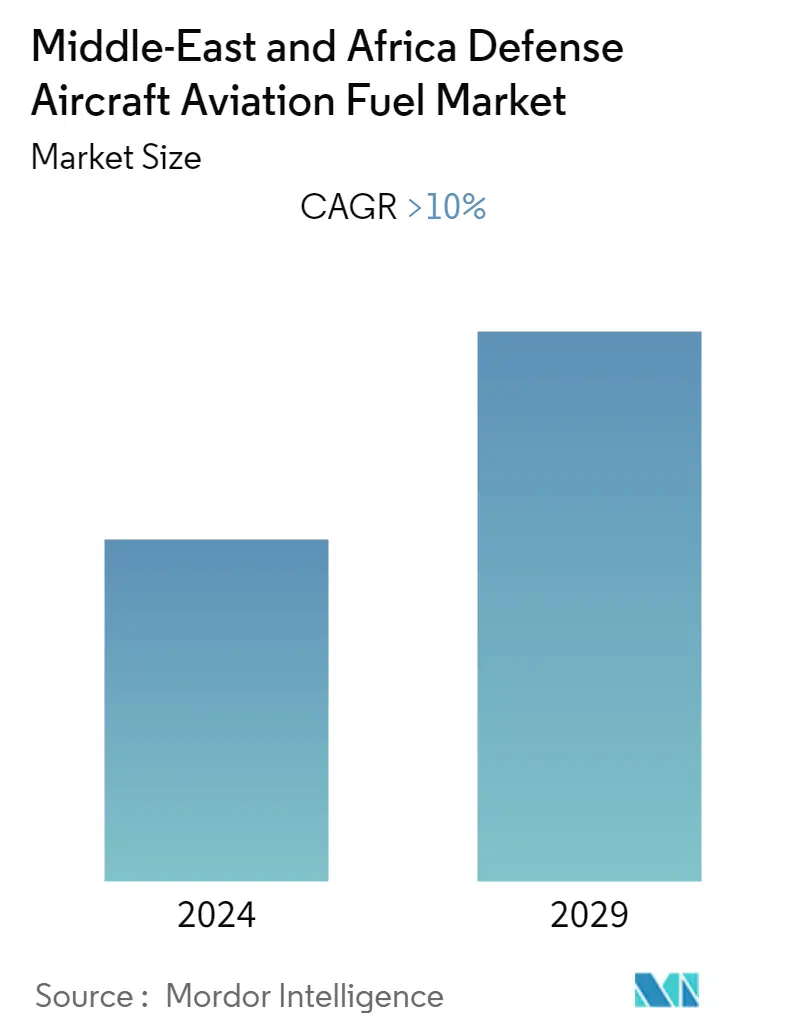

| CAGR | > 10.00 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường nhiên liệu hàng không máy bay quốc phòng Trung Đông và châu Phi

Thị trường nhiên liệu hàng không máy bay quốc phòng Trung Đông và Châu Phi dự kiến sẽ đạt tốc độ CAGR trên 10% trong giai đoạn dự báo.

Sự bùng phát của dịch Covid-19 đã tác động tiêu cực đến thị trường. Hiện tại, thị trường đã đạt đến mức trước đại dịch.

- Các yếu tố như bản chất thay đổi của chiến tranh, chi tiêu quốc phòng ngày càng tăng và mối lo ngại về an ninh quốc gia ngày càng tăng đang thúc đẩy sự phát triển và đầu tư vào máy bay không người lái và máy bay phòng thủ, tạo lực đẩy cho nhu cầu về nhiên liệu hàng không.

- Tuy nhiên, sự biến động cao của giá dầu thô, các quy định nghiêm ngặt của chính phủ và nhận thức ngày càng tăng về việc giảm lượng khí thải carbon là một số thách thức chính trong thị trường nhiên liệu quốc phòng và hàng không vũ trụ trong khu vực.

- Những nỗ lực của chính phủ nhằm giảm ô nhiễm và nâng cao nhận thức về nhiên liệu sạch hơn trong lĩnh vực hàng không trên toàn khu vực có thể sẽ làm tăng nhu cầu về nhiên liệu sinh học, từ đó có thể tạo cơ hội cho thị trường.

Xu hướng thị trường nhiên liệu hàng không máy bay phòng thủ Trung Đông và châu Phi

Nhiên liệu tuabin hàng không (ATF) thống trị thị trường

- Nhiên liệu tuabin hàng không, hay nhiên liệu máy bay phản lực, có nhiều loại và dạng khác nhau, bao gồm Jet B, JP-8, JP-5, v.v., lý tưởng cho máy bay quân sự.

- Đối với máy bay phản lực quân sự, nhiên liệu chính là JP-8, loại nhiên liệu quân sự tương đương với Jet A-1 với việc bổ sung chất ức chế ăn mòn và phụ gia chống đóng băng. Jet B chủ yếu được sử dụng trong máy bay quân sự để hoạt động trong thời tiết lạnh và JP-5 cũng là nhiên liệu máy bay phản lực có điểm chớp cháy cao hơn JP-8.

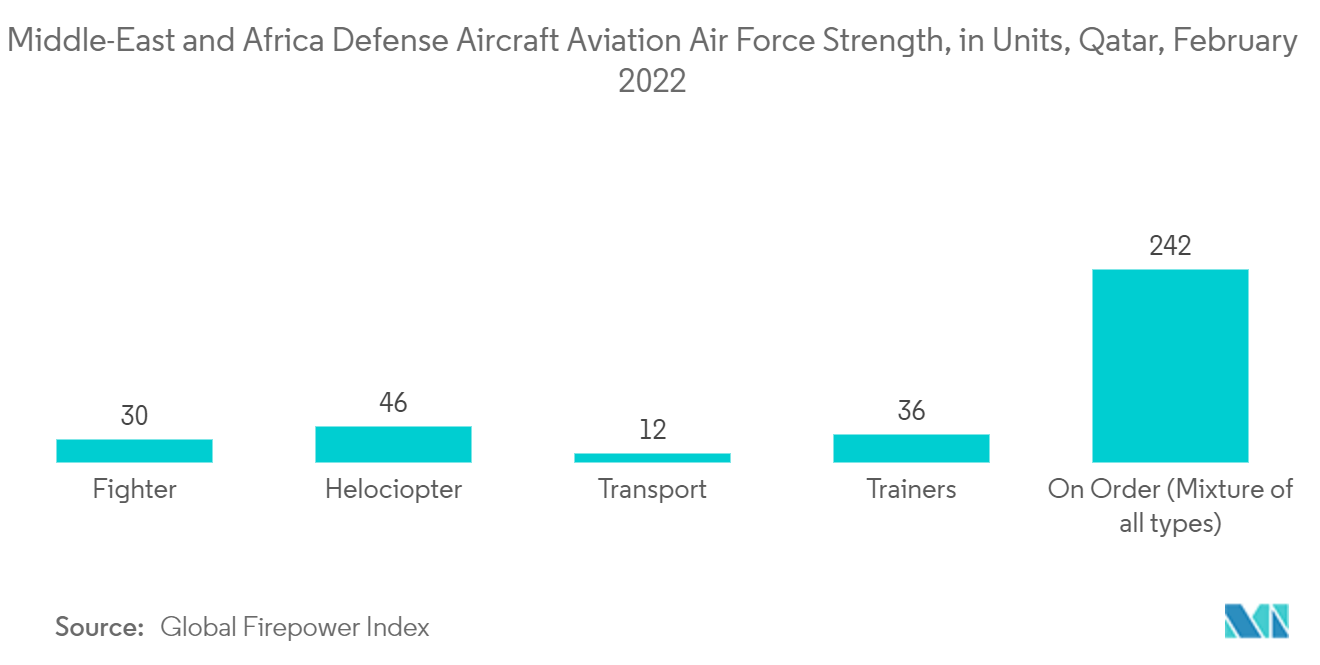

- Iran, Qatar, Ả Rập Saudi và Các Tiểu vương quốc Ả Rập Thống nhất (UAE) có mức chi tiêu quân sự cao trong tổng sản phẩm quốc nội của họ vào năm 2021.

- Qatar đã đặt hàng 34 chiếc 777X, một loại máy bay hai động cơ cỡ lớn, vào tháng 1 năm 2022, cũng như các lựa chọn cho 16 máy bay bổ sung.

- Hơn nữa, Lực lượng Không quân Cộng hòa Mali đã bổ sung nhiều máy bay vận tải quân sự và công bố kế hoạch bổ sung thêm 21 máy bay chiến đấu khác để tăng sức mạnh quân sự của đất nước.

- Do đó, các yếu tố như tăng cường đầu tư và bổ sung máy bay mới cho các ứng dụng quốc phòng dự kiến sẽ tạo ra nhu cầu về nhiên liệu tuabin khí trên thị trường nhiên liệu hàng không máy bay quốc phòng ở Trung Đông và Châu Phi.

Ả Rập Saudi thống trị thị trường

- Lực lượng Không quân Hoàng gia Ả Rập Saudi (RSAF) đang liên tục phát triển và hiện đại hóa hệ thống không quân của mình, đồng thời quan tâm đến việc mua các máy bay chiến đấu hiện đại để mang lại sự linh hoạt trong việc triển khai nhanh chóng và khả năng can thiệp nhanh chóng.

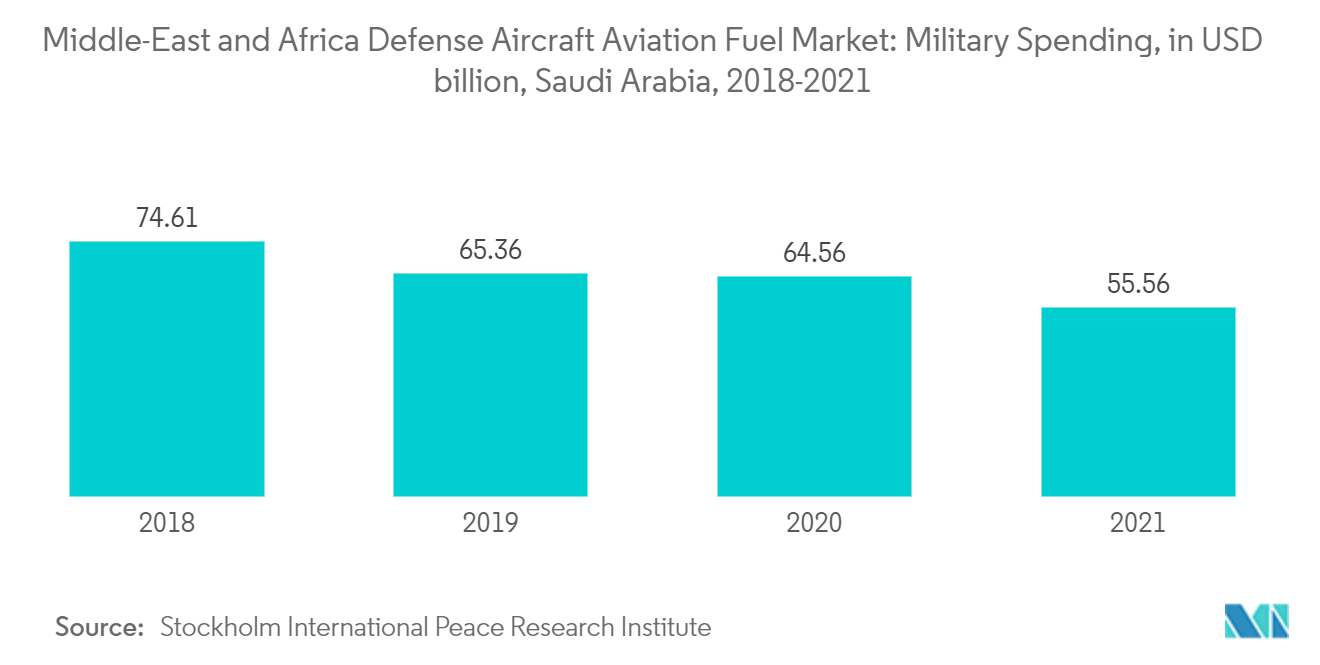

- Năm 2021, chi tiêu quân sự của Ả Rập Xê Út ước tính khoảng 55,564 tỷ USD, giảm so với mức 64,558 tỷ vào năm 2020. Đây là nước chi tiêu quân sự lớn thứ ba trên toàn cầu và cho đến nay là nước chi tiêu quân sự lớn nhất ở khu vực vùng Vịnh.

- Năm 2021, Ả Rập Saudi đã ký một thỏa thuận tài chính trị giá 3 tỷ USD để tài trợ một phần cho các yêu cầu đối với máy bay mà nước này đặt hàng. Trong một tuyên bố, hãng cho biết số tiền này bao gồm các yêu cầu tài trợ máy bay của hãng hàng không cho đến giữa năm 2024, giúp tài trợ cho việc mua 73 máy bay đã đặt hàng trước đó. Hãng đã đặt mua các máy bay Airbus A320neo, A321neo, A321XLR và Boeing 787-10.

- Máy bay chiến đấu chiếm tỷ trọng lớn trong tổng số phi đội của Không quân Ả Rập Saudi - khoảng 54% - tiếp theo là máy bay huấn luyện và máy bay trực thăng.

- Hơn nữa, lực lượng phòng không của Ả Rập Saudi đang được tổ chức lại để cung cấp chiếc ô phòng không 360 độ có thể chống lại các mối đe dọa xuất hiện từ mọi phía, đặc biệt là các cuộc tấn công bằng máy bay không người lái.

- Do đó, với các hoạt động quân sự ngày càng tăng và chi tiêu quốc phòng ngày càng tăng, thị trường nhiên liệu hàng không máy bay quốc phòng ở Ả Rập Saudi dự kiến sẽ thống trị trong giai đoạn dự báo.

Tổng quan về ngành nhiên liệu hàng không máy bay quốc phòng Trung Đông và châu Phi

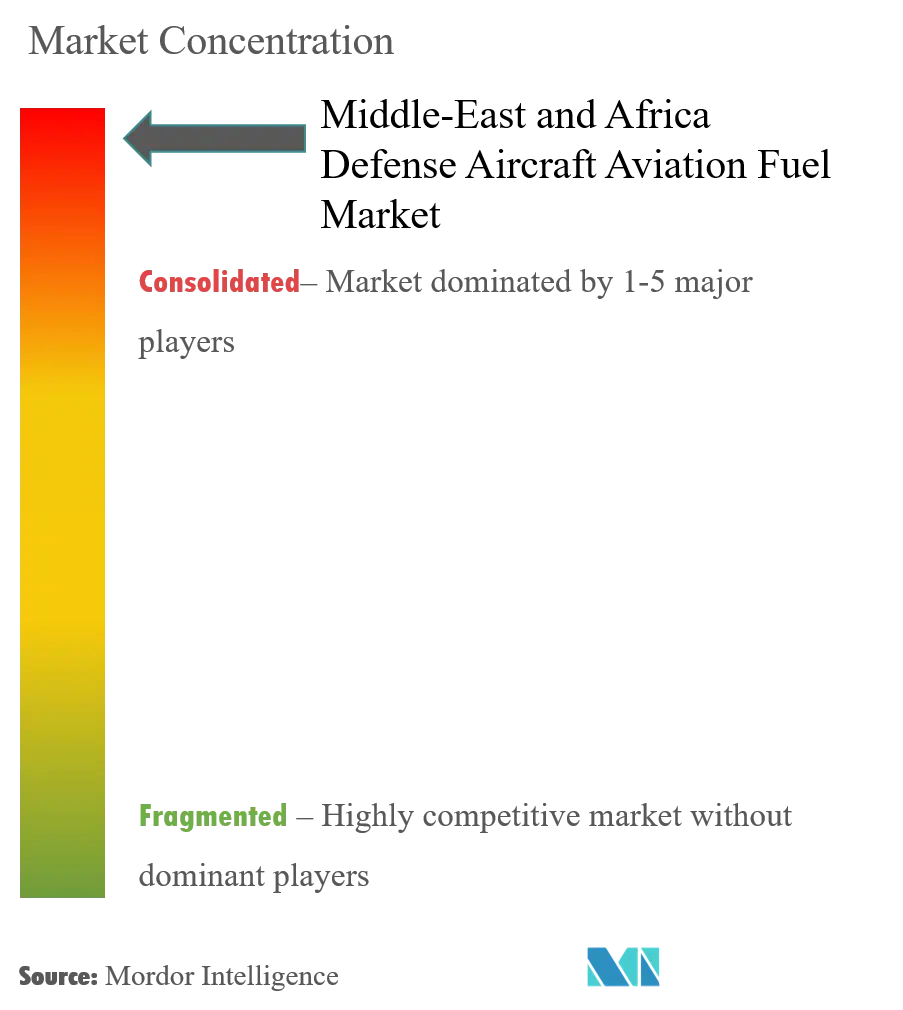

Thị trường nhiên liệu hàng không máy bay quốc phòng Trung Đông và Châu Phi được củng cố. Một số công ty lớn trên thị trường (không theo thứ tự cụ thể) bao gồm Công ty Dầu khí Quốc gia Abu Dhabi, Tập đoàn Dịch vụ Nhiên liệu Thế giới, BP plc, Emirates National Oil Co Ltd LLC và Công ty Dầu mỏ Ả Rập Saudi.

Các nhà lãnh đạo thị trường nhiên liệu hàng không máy bay phòng thủ Trung Đông và châu Phi

-

Abu Dhabi National Oil Company

-

World Fuel Services Corp

-

BP plc

-

Emirates National Oil Co Ltd LLC

-

Saudi Arabian Oil Co

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường nhiên liệu hàng không máy bay quốc phòng Trung Đông và châu Phi

- Tháng 3 năm 2022 Bộ Tư lệnh Trung ương Hoa Kỳ thông báo với Ủy ban Quân vụ Thượng viện rằng Hoa Kỳ sẽ bán máy bay chiến đấu F-15 Eagle cho Ai Cập.

- Tháng 2 năm 2023 Ngành hàng không Trung Quốc thông báo rằng Các Tiểu vương quốc Ả Rập Thống nhất đã ký thỏa thuận xuất khẩu máy bay huấn luyện tiên tiến L-15 được phát triển trong nước.

Báo cáo thị trường nhiên liệu hàng không máy bay phòng thủ MEA - Mục lục

1. GIỚI THIỆU

1.1 Phạm vi nghiên cứu

1.2 Định nghĩa thị trường

1.3 Giả định nghiên cứu

2. TÓM TẮT TÓM TẮT

3. PHƯƠNG PHÁP NGHIÊN CỨU

4. TỔNG QUAN THỊ TRƯỜNG

4.1 Giới thiệu

4.2 Quy mô và dự báo thị trường tính theo tỷ USD, đến năm 2028

4.3 Xu hướng và sự phát triển gần đây

4.4 Chính sách và quy định của Chính phủ

4.5 Động lực thị trường

4.5.1 Trình điều khiển

4.5.2 Hạn chế

4.6 Phân tích chuỗi cung ứng

4.7 Phân tích năm lực lượng của Porter

4.7.1 Sức mạnh thương lượng của nhà cung cấp

4.7.2 Quyền thương lượng của người tiêu dùng

4.7.3 Mối đe dọa của những người mới

4.7.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.7.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Loại nhiên liệu

5.1.1 Nhiên liệu tuabin hàng không (ATF)

5.1.2 Nhiên liệu sinh học hàng không

5.2 Địa lý

5.2.1 các Tiểu Vương Quốc Ả Rập Thống Nhất

5.2.2 Ả Rập Saudi

5.2.3 Phần còn lại của Trung Đông và Châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.3 Hồ sơ công ty

6.3.1 Abu Dhabi National Oil Company

6.3.2 World Fuel Services Corp

6.3.3 BP plc

6.3.4 Emirates National Oil Co Ltd. LLC

6.3.5 Saudi Arabian Oil Co.

6.3.6 RNGS Trading

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành công nghiệp nhiên liệu hàng không máy bay phòng thủ ở Trung Đông và châu Phi

Nhiên liệu hàng không là nhiên liệu có nguồn gốc từ dầu mỏ được sử dụng để cung cấp năng lượng cho máy bay. Các loại nhiên liệu này phải đáp ứng các yêu cầu nghiêm ngặt về đặc tính bay như điểm chớp cháy, điểm đóng băng. Thị trường nhiên liệu hàng không máy bay quốc phòng Trung Đông và Châu Phi được phân chia theo loại nhiên liệu và địa lý. Theo loại nhiên liệu, thị trường được phân thành nhiên liệu tuabin hàng không (ATF) và nhiên liệu sinh học hàng không. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường nhiên liệu hàng không máy bay quốc phòng ở các quốc gia lớn trong khu vực. Đối với mỗi phân khúc, quy mô thị trường và dự báo được thực hiện dựa trên doanh thu (tỷ USD).

| Loại nhiên liệu | ||

| ||

|

| Địa lý | ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường nhiên liệu hàng không máy bay phòng thủ MEA

Quy mô Thị trường Nhiên liệu Hàng không Máy bay Phòng thủ Trung Đông và Châu Phi hiện nay là bao nhiêu?

Thị trường nhiên liệu hàng không máy bay phòng thủ Trung Đông và Châu Phi dự kiến sẽ đạt tốc độ CAGR lớn hơn 10% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường nhiên liệu hàng không máy bay phòng thủ Trung Đông và Châu Phi?

Abu Dhabi National Oil Company, World Fuel Services Corp, BP plc, Emirates National Oil Co Ltd LLC, Saudi Arabian Oil Co là những công ty lớn hoạt động tại Thị trường Nhiên liệu Hàng không Máy bay Quốc phòng Trung Đông và Châu Phi.

Thị trường nhiên liệu hàng không máy bay phòng thủ Trung Đông và châu Phi này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử của Thị trường Nhiên liệu Hàng không Máy bay Phòng thủ Trung Đông và Châu Phi trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Nhiên liệu Hàng không Máy bay Phòng thủ Trung Đông và Châu Phi trong các năm 2024 , 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành nhiên liệu hàng không máy bay quốc phòng Trung Đông và châu Phi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu, thị phần Nhiên liệu hàng không dành cho máy bay phòng thủ ở Trung Đông và Châu Phi năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Nhiên liệu Hàng không Máy bay Phòng thủ Trung Đông và Châu Phi bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.