Phân tích thị trường mạng phân phối MEA DC

Thị trường Mạng lưới phân phối ở Trung Đông và Châu Phi DC dự kiến sẽ đạt tốc độ CAGR trên 6% trong giai đoạn dự báo.

Thị trường đã bị ảnh hưởng tiêu cực bởi COVID-19 vào năm 2020. Hiện tại thị trường đã đạt đến mức trước đại dịch.

- Về lâu dài, các yếu tố như tăng trưởng trong lĩnh vực năng lượng tái tạo, khả năng tương thích với các thiết bị lưu trữ pin và lợi thế so với phân phối AC, như chia sẻ năng lượng giữa các hệ thống có tần số khác nhau, dự kiến sẽ thúc đẩy thị trường trong giai đoạn dự báo.

- Mặt khác, chi phí ban đầu cao và độ phức tạp so với mạng lưới phân phối chung được cho là sẽ cản trở sự tăng trưởng của thị trường.

- Tuy nhiên, hệ thống sạc nhanh cho Xe điện (EV) dự kiến sẽ chứng kiến nhu cầu đáng kể do mối lo ngại về môi trường ngày càng tăng và nhu cầu về cơ sở hạ tầng DC ngày càng tăng. Chúng được coi là cơ hội lâu dài cho Thị trường Mạng phân phối DC.

- Với nhu cầu điện ngày càng tăng, Ả Rập Saudi dự kiến sẽ thống trị Thị trường Mạng lưới phân phối DC ở Trung Đông và Châu Phi trong giai đoạn dự báo.

Xu hướng thị trường của mạng phân phối MEA DC

Hệ thống sạc nhanh cho xe điện (EV) chứng kiến sự tăng trưởng đáng kể

- Phân khúc hệ thống sạc Xe điện (EV) đang bùng nổ do nhiều yếu tố, như việc tăng cường sử dụng xe điện, các chính sách hỗ trợ của chính phủ trên khắp các nước Trung Đông và Châu Phi, v.v. Hơn nữa, dầu được coi là nguồn tài nguyên hạn chế và là nguồn thay thế nhiên liệu giao thông như điện không chỉ là một khoản đầu tư thông minh mà còn là một điều tất yếu.

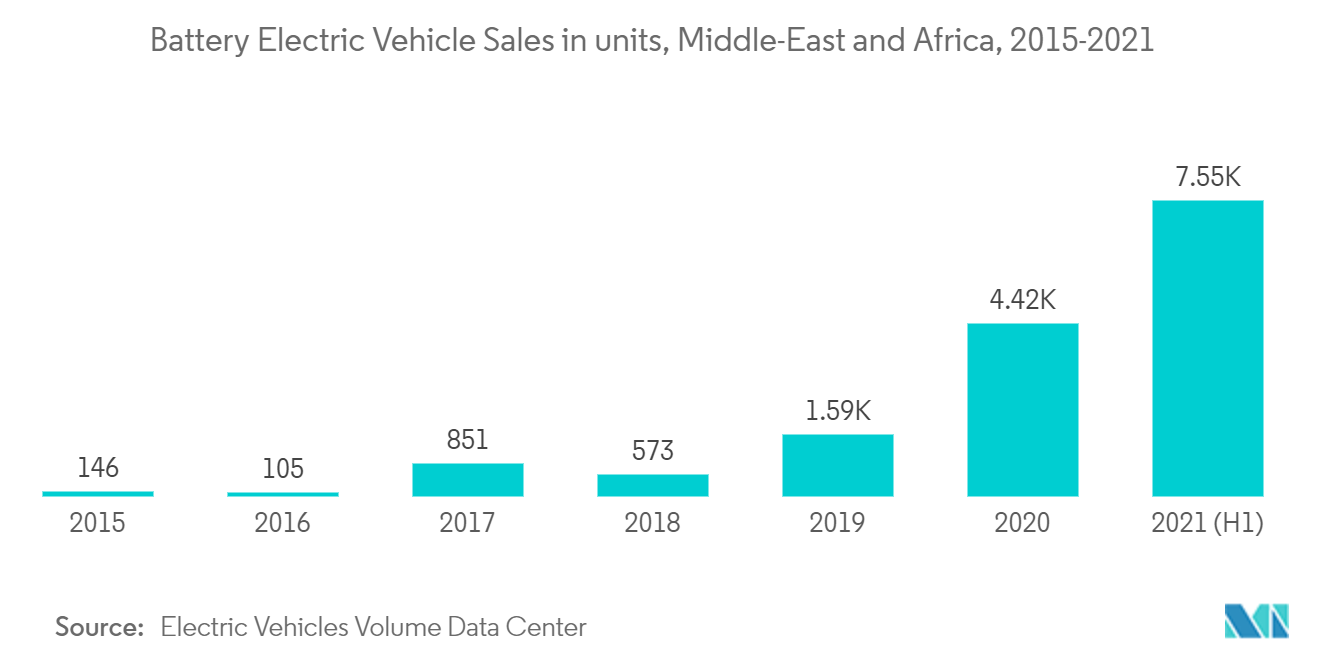

- Doanh số bán Xe điện chạy pin (BEV) ở Châu Phi và Trung Đông đạt 7,6 nghìn chiếc trong nửa đầu năm 2021. Số lượng Xe cắm điện (PEV), bao gồm Xe điện chạy pin (BEV) và Xe điện hybrid cắm điện (PHEV), đang tăng lên, do đó, dự kiến sẽ thúc đẩy thị trường mạng lưới phân phối DC trong giai đoạn dự báo.

- Sự phát triển của công nghệ điện tử công suất, chẳng hạn như lưới điện siêu nhỏ, chủ yếu được kết nối với mạng lưới phân phối. Trong ngành điện, mạng lưới phân phối DC linh hoạt đã thu hút sự chú ý nhờ chi phí xây dựng và tích hợp thấp hơn, giảm tổn thất năng lượng và độ tin cậy cao hơn.

- Nhu cầu về thiết bị sạc đầy đủ dự kiến sẽ tăng trong giai đoạn dự báo. Vì xe điện bị giới hạn bởi phạm vi lái xe và thường có thể di chuyển tới 330 dặm trước khi sạc lại nên nhu cầu về cơ sở hạ tầng sạc là điều bắt buộc đối với sự thành công của các loại phương tiện này. Tuy nhiên, trong kịch bản thị trường hiện tại, các trạm sạc vẫn chưa trở thành một khoản đầu tư kinh tế khả thi do hiệu suất sử dụng thấp hơn và chi phí trả trước tương đối cao, đặc biệt là đối với DC.

- Vào tháng 6 năm 2022, Bộ Năng lượng và Cơ sở hạ tầng của UAE đã ký thỏa thuận với công nghệ Siemens để lắp đặt bộ sạc xe điện cực nhanh, điều này cũng sẽ giúp giảm lượng khí thải carbon ở nước này. Mười bộ sạc cực nhanh Siemens Sicharge D 160 kW sẽ được lắp đặt trên các đường cao tốc ở Ras Al Khaimah, Ajman, Umm Al Quwain và Fujairah. Để đáp ứng nhu cầu đang thay đổi của thị trường, bộ sạc có công suất mở rộng lên tới 300 kW và có thể mở rộng bằng các bộ phân phối bên ngoài bổ sung cho tối đa hai cáp sạc bổ sung.

- Do đó, dựa trên các yếu tố nêu trên, hệ thống sạc nhanh của xe điện có thể sẽ chứng kiến nhu cầu đáng kể đối với thị trường mạng lưới phân phối DC ở khu vực Trung Đông và Châu Phi trong giai đoạn dự báo.

Ả Rập Saudi thúc đẩy nhu cầu thị trường

- Ngành điện của Saudi Arabia đang trên quỹ đạo tăng trưởng và đang chạy đua để theo kịp nhu cầu điện ngày càng tăng. Đất nước này đang tiến hành cải cách cơ cấu trong ngành điện, chủ yếu nhằm mục đích tư nhân hóa ngành này, bao gồm cả việc tách Công ty Điện lực Saudi (SEC) do nhà nước điều hành. Các khoản đầu tư hơn 130 tỷ USD dự kiến sẽ được thực hiện vào ngành điện vào năm 2022 để đáp ứng nhu cầu phụ tải cao điểm là 110.000 MW.

- Các xu hướng chính thúc đẩy thị trường này tăng hiệu quả phân phối, tăng nhu cầu về cơ sở hạ tầng phụ thuộc DC, sự không phù hợp giữa nguồn tái tạo và vị trí nhu cầu. Hơn nữa, hệ thống DC có thể hoạt động ở các tần số thay đổi và kiến trúc DC đơn giản hơn AC, cần ít không gian, thiết bị, lắp đặt và bảo trì hơn.

- Để trang bị tốt hơn hệ thống lưới điện của mình nhằm đáp ứng nhu cầu điện cao điểm, quốc gia này đã chủ trì một dự án của Hội đồng Hợp tác vùng Vịnh nhằm liên kết lưới điện của các quốc gia thành viên. Hơn nữa, Ả Rập Saudi vận hành mạng lưới truyền tải điện ở tần số 380 kV, 60 Hz, trong khi 5 quốc gia còn lại trong GCC sử dụng 400 kV, 50 Hz. Dựa trên tính chất không đồng bộ của nguồn điện ở trạng thái kết nối, giải pháp tốt nhất là bổ sung kết nối HVDC.

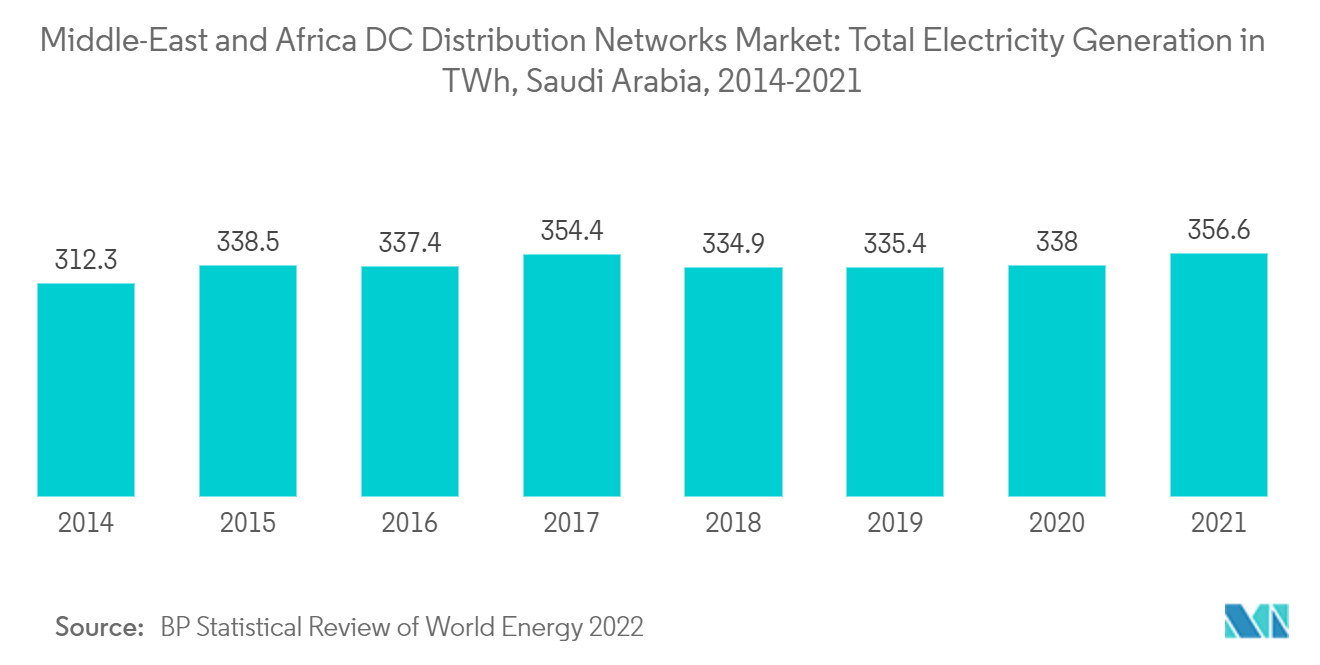

- Sản lượng điện ở Ả Rập Saudi vào năm 2021 cao hơn 5,5% hay 356,6 TWh so với năm 2020. Sản lượng điện này đã chứng kiến xu hướng ngày càng tăng trong những năm gần đây do nhu cầu từ các khu dân cư, thương mại và công nghiệp tăng lên.

- Ngoài kết nối lưới điện xuyên biên giới dựa trên HVDC, một số dự án tăng cường lưới điện và kết nối các khu vực của Ả Rập Saudi đã được lên kế hoạch với đường dây 380kV. Sự kết nối này giúp tăng nhu cầu về hệ thống phân phối DC trong vài năm tới.

- Nhờ những điểm trên, Ả Rập Saudi dự kiến sẽ thống trị Thị trường Mạng phân phối DC Trung Đông và Châu Phi trong giai đoạn dự báo.

Tổng quan về ngành Mạng phân phối MEA DC

Thị trường mạng phân phối DC ở Trung Đông và Châu Phi được hợp nhất. Một số công ty lớn bao gồm (không theo thứ tự cụ thể) Eaton Corporation PLC, Vertiv Group Corp., Siemens AG, ABB Ltd và Secheron SA.

MEA DC Mạng lưới phân phối dẫn đầu thị trường

Eaton Corporation PLC

Vertiv Group Corp.

Siemens AG

ABB Ltd

Secheron Sa

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường mạng lưới phân phối MEA DC

- Tháng 9 năm 2022 Công ty Dầu khí Quốc gia Abu Dhabi (Adnoc) và Công ty Năng lượng Quốc gia Abu Dhabi (Taqa) đạt được thỏa thuận trị giá 3,8 tỷ USD với một tập đoàn Nhật Bản, Pháp và Hàn Quốc để cung cấp năng lượng cho các hoạt động dầu khí ngoài khơi từ đất liền thông qua điện áp cao dưới nước , hệ thống truyền tải dòng điện một chiều (HVDC).

- Tháng 12 năm 2022 Tập đoàn Prysmian được trao hợp đồng trị giá 61,6 triệu USD để lắp đặt cáp ngầm cho dự án kết nối Project Lighting HVDC 320 kV đã được bảo đảm ở UAE.

Phân khúc ngành của Mạng phân phối MEA DC

Hệ thống phân phối DC là phần mở rộng của nhiều liên kết DC đã tồn tại trong tất cả các bộ truyền động đẩy và động cơ đẩy. Hệ thống sử dụng hai dây dẫn, một dây dẫn dương và một dây dẫn âm. Năng lượng được truyền đến tất cả người tiêu dùng sử dụng hệ thống này chỉ ở một mức điện áp.

Thị trường Mạng phân phối DC ở Trung Đông và Châu Phi được phân chia theo người dùng cuối và địa lý. Theo người dùng cuối, thị trường được phân chia thành các tháp di động từ xa, tòa nhà thương mại, trung tâm dữ liệu, hệ thống sạc nhanh EV và các thị trường khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo cho thị trường Mạng phân phối DC ở Trung Đông và Châu Phi tại các quốc gia lớn trong khu vực. Đối với mỗi phân khúc, quy mô thị trường và dự báo được thực hiện dựa trên doanh thu (triệu USD).

| Tháp di động từ xa |

| Toa nha thương mại |

| Các trung tâm dữ liệu |

| Hệ thống sạc nhanh EV |

| Người dùng cuối khác |

| Ả Rập Saudi |

| các Tiểu Vương Quốc Ả Rập Thống Nhất |

| Nam Phi |

| Phần còn lại của Trung Đông và Châu Phi |

| Người dùng cuối | Tháp di động từ xa |

| Toa nha thương mại | |

| Các trung tâm dữ liệu | |

| Hệ thống sạc nhanh EV | |

| Người dùng cuối khác | |

| Địa lý | Ả Rập Saudi |

| các Tiểu Vương Quốc Ả Rập Thống Nhất | |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

Câu hỏi thường gặp về nghiên cứu thị trường của mạng phân phối MEA DC

Quy mô Thị trường Mạng phân phối DC ở Trung Đông và Châu Phi hiện tại là bao nhiêu?

Thị trường Mạng phân phối DC ở Trung Đông và Châu Phi dự kiến sẽ đạt tốc độ CAGR lớn hơn 6% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Mạng phân phối DC Trung Đông và Châu Phi?

Eaton Corporation PLC, Vertiv Group Corp., Siemens AG, ABB Ltd, Secheron Sa là những công ty lớn hoạt động tại Thị trường Mạng phân phối DC Trung Đông và Châu Phi.

Thị trường Mạng phân phối DC Trung Đông và Châu Phi này bao gồm những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường của Mạng phân phối DC ở Trung Đông và Châu Phi trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Mạng phân phối DC ở Trung Đông và Châu Phi trong các năm 2024, 2025, 2026, 2027 , 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Mạng lưới phân phối DC ở Trung Đông và Châu Phi

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Mạng phân phối DC Trung Đông và Châu Phi năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Mạng lưới phân phối DC ở Trung Đông và Châu Phi bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.