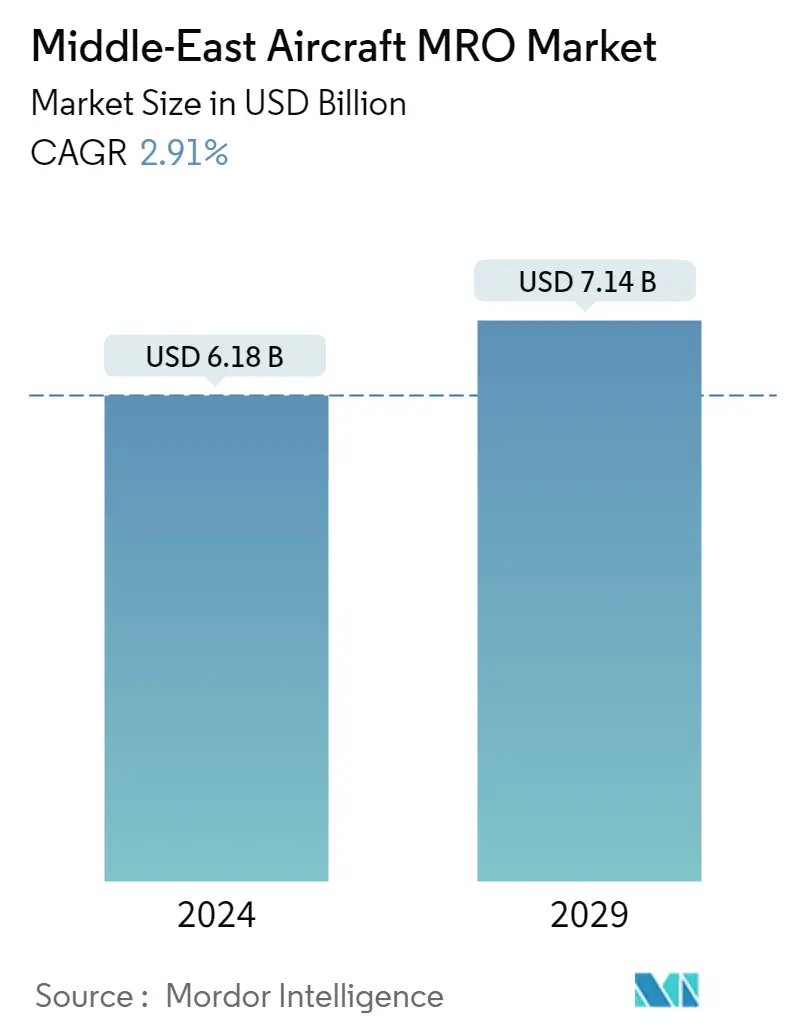

Quy mô thị trường MRO máy bay Trung Đông

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Quy Mô Thị Trường (2024) | USD 6.18 tỷ |

| Quy Mô Thị Trường (2029) | USD 7.14 tỷ |

| CAGR(2024 - 2029) | 2.91 % |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường MRO máy bay Trung Đông

Quy mô Thị trường MRO Máy bay Trung Đông ước tính đạt 6,18 tỷ USD vào năm 2024 và dự kiến sẽ đạt 7,14 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 2,91% trong giai đoạn dự báo (2024-2029).

Trung Đông là cửa ngõ trung chuyển cho các chuyến bay quốc tế. Đại dịch COVID-19 đã làm gián đoạn một số tuyến đường quan trọng và có lợi do việc áp dụng các hạn chế đi lại. Theo Hội đồng Sân bay Quốc tế, mức cơ sở trước đại dịch COVID đối với lưu lượng hành khách ở Trung Đông là 431 triệu vào năm 2020 và 453 triệu vào năm 2021. Tuy nhiên, có thể thấy tác động tàn khốc của COVID-19 trong dự báo sửa đổi làm giảm giá trị hàng năm. lưu lượng hành khách tăng lần lượt 68,5% và 59,4% vào năm 2020 và 2021.

Thị trường MRO máy bay Trung Đông được thúc đẩy bởi nhu cầu ngày càng tăng về máy bay mới như một phần của chương trình mở rộng và hiện đại hóa đội bay do các hãng hàng không hoạt động trong khu vực khởi xướng. Ngoài ra, mối quan hệ hợp tác ngày càng tăng giữa các nhà cung cấp MRO máy bay cũng được kỳ vọng sẽ thúc đẩy năng lực kỹ thuật của họ, cho phép họ phục vụ các máy bay thế hệ mới đang được các hãng hàng không mua sắm. Tuy nhiên, việc ngừng hoạt động sớm của máy bay phản lực thân rộng do COVID-19 được dự đoán sẽ ảnh hưởng đến lĩnh vực MRO máy bay vì máy bay có tuổi trung bình trên 10 năm chiếm tỷ trọng chi tiêu MRO trên mức trung bình khi chúng bắt đầu yêu cầu kiểm tra bảo dưỡng kỹ lưỡng. Hơn nữa, tình trạng thiếu kỹ thuật viên bảo trì hàng không đã là một vấn đề ngày càng gia tăng trong nhiều năm và nhu cầu về kỹ thuật viên có trình độ ngày càng tăng cao do những thay đổi công nghệ trong sản xuất máy bay. Với việc bổ sung các nền tảng máy bay thế hệ mới hơn, dự kiến sẽ có sự gia tăng nhu cầu về bộ kỹ năng mới hơn, rộng hơn cho các kỹ thuật viên bảo trì máy bay, điều này càng làm phức tạp thêm tình trạng thiếu lao động dự kiến.

Xu hướng thị trường MRO máy bay Trung Đông

Thúc đẩy MRO để chứng kiến mức tăng trưởng cao hơn trong giai đoạn dự báo

Động cơ là một trong số ít bộ phận của máy bay cần được bảo trì liên tục bất kể mục đích sử dụng máy bay. Sự phức tạp ngày càng tăng của động cơ thế hệ mới đã khiến MRO động cơ trở thành một trong những lĩnh vực MRO đắt tiền nhất vì số lượng lỗi động cơ ngày càng tăng do MRO không đúng cách đã khiến các nhà khai thác máy bay tập trung vào tình trạng động cơ.

Trong lĩnh vực MRO động cơ, các OEM kiểm soát khoảng một nửa thị trường, nửa còn lại gần như được phân chia giữa các cửa hàng đại tu độc lập và hãng hàng không. Đặc biệt, đối với các thế hệ động cơ mới, người vận hành thường xuyên thuê ngoài bảo trì động cơ và sử dụng các chương trình hỗ trợ MRO đầy đủ. Do đó, hầu hết các dự án ở Trung Đông là sự hợp tác của các hãng hàng không hoặc nhà cung cấp bên thứ ba với các OEM động cơ. Ngoài ra, các tập đoàn MRO nước ngoài, chẳng hạn như Air France Industries KLM Engineering Maintenance (AFI KLM EM) và Lufthansa Technik (LHT), cũng đã mở rộng quy mô hoạt động MRO của họ trong khu vực thông qua quan hệ đối tác và hợp tác trong những năm gần đây. Chẳng hạn, vào năm 2019, Rolls Royce đã mở rộng mạng lưới dịch vụ toàn cầu của mình với trung tâm bảo trì được ủy quyền Trent 700 (AMC) độc lập mới tại Sân bay Quốc tế Abu Dhabi. Theo thỏa thuận trị giá 6,5 tỷ USD kéo dài 9 năm, Sanad Aerotech (trước đây là Mubadala Aerospace Turbine Services Solutions) đã được chứng nhận cung cấp dịch vụ đại tu động cơ và sửa chữa linh kiện cho các nhà khai thác toàn cầu. Hơn nữa, Sanad Aerotech là đối tác MRO đầu tiên trong mạng lưới dịch vụ toàn cầu của GE Aviation đạt được chứng nhận MRO cho động cơ GEnx và vẫn là đối tác GEnx MRO duy nhất được chứng nhận ở khu vực Trung Đông và Bắc Phi (MENA). Nhà cung cấp có kế hoạch mở rộng các dịch vụ bảo trì và sửa chữa hiện có của mình để bao gồm việc đại tu toàn bộ 315 động cơ GEnx cho đến năm 2035. Những phát triển như vậy được dự kiến sẽ làm tăng sự cạnh tranh trong khu vực và do đó thúc đẩy phân khúc MRO động cơ trong giai đoạn dự báo.

Các Tiểu vương quốc Ả Rập Thống nhất sẽ thống trị thị trường trong giai đoạn dự báo

Mặc dù Các Tiểu vương quốc Ả Rập Thống nhất tự hào về cơ sở hạ tầng hàng không mạnh mẽ, nhưng các nhà khai thác MRO của nước này thiếu khả năng cạnh tranh về giá, chủ yếu do thiếu lực lượng lao động trong nước, dẫn đến chi phí lao động cao hơn. Tuy nhiên, với việc đại dịch COVID-19 ảnh hưởng nghiêm trọng đến lĩnh vực hàng không của đất nước, cơ hội kinh doanh sẽ tăng lên ổn định khi các hãng hàng không tìm kiếm dịch vụ MRO để duy trì khả năng bay của đội bay dưới mặt đất của họ. Theo lưu ý này, vào tháng 6 năm 2020, Etihad Engineering, chi nhánh MRO của Tập đoàn Hàng không Etihad, đã mở rộng hoạt động trong lĩnh vực bảo trì và đỗ máy bay, để đáp ứng các yêu cầu mới của các nhà khai thác hàng không, khi các đội bay phải ngừng hoạt động do đại dịch COVID-19.

Các nhà cung cấp dịch vụ MRO bên thứ ba cũng đang hợp tác với nhóm MRO của các hãng hàng không lớn để nâng cao đối tượng mục tiêu của họ. Chẳng hạn, vào tháng 11 năm 2019, Sanad, một đơn vị được sáp nhập bao gồm ba công ty, Sanad Aerotech, Sanad Powertech và Sanad Capital, đã ký thỏa thuận hợp tác với Trung tâm bảo trì động cơ Emirates (EEMC) để thúc đẩy hợp tác và chia sẻ kiến thức cũng như tạo ra các cơ hội kinh doanh mới thông qua việc phát triển các cơ sở đào tạo và sửa chữa chuyên dụng trong nước. Sanad cũng có kế hoạch mở rộng các dịch vụ bảo trì và sửa chữa hiện có của mình để bao gồm việc đại tu toàn bộ 315 động cơ GEnx cho đến năm 2035. Những phát triển như vậy sẽ thúc đẩy sự phát triển của thị trường MRO máy bay ở UAE.

Tổng quan về ngành MRO máy bay Trung Đông

Saudia Aerospace Engineering Industries và Emirates Engineering là những công ty nổi bật trong Thị trường MRO Máy bay Trung Đông, tiếp theo là Rolls Royce, Raytheon Technologies Corporation và Etihad Airways Engineering LLC cùng nhiều công ty khác. Các nhà cung cấp dịch vụ MRO trong khu vực đang mở rộng dịch vụ và hợp tác với các hãng hàng không trong nước cũng như các hãng hàng không quốc tế. Vào tháng 5 năm 2022, Sanad, một công ty cho thuê và kỹ thuật hàng không vũ trụ toàn cầu thuộc sở hữu hoàn toàn của Công ty đầu tư Mubadala PJSC (Mubadala) của Abu Dhabi và Triumph Group, Inc., nhà sản xuất hàng không vũ trụ và nhà cung cấp MRO có trụ sở tại Hoa Kỳ, với kinh nghiệm sửa chữa linh kiện động cơ đáng kể , đã công bố việc ký biên bản ghi nhớ (MOU) nêu rõ kế hoạch hợp tác của họ trong việc cung cấp khả năng Bảo trì, Sửa chữa và Đại tu động cơ thế hệ tiếp theo (MRO) tại Các Tiểu vương quốc Ả Rập Thống nhất (UAE). Với sự hỗ trợ ngày càng tăng từ chính phủ nhằm thúc đẩy ngành hàng không ở các nước Trung Đông, người ta dự đoán rằng thị trường MRO ở khu vực này sẽ cạnh tranh hơn vào cuối giai đoạn dự báo.

Các nhà lãnh đạo thị trường máy bay MRO ở Trung Đông

-

Saudia Aerospace Engineering Industries

-

Emirates Engineering

-

Rolls Royce Holding PLC

-

Raytheon Technologies Corporation

-

Etihad Airways Engineering LLC

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường MRO máy bay Trung Đông

- Vào tháng 3 năm 2022, Iberia Maintenance đã được trao hợp đồng 10 năm để sửa chữa và bảo trì động cơ V2500 từ Qatar Airways.

- Vào tháng 11 năm 2021, GAL, nhà cung cấp dịch vụ bảo trì, sửa chữa và đại tu (MRO) của Abu Dhabi, thông báo rằng họ đã được trao hợp đồng trị giá 11 tỷ dirham (2,9 tỷ USD) từ Lực lượng Phòng không và Không quân UAE (AFAD).

- Vào tháng 3 năm 2021, công ty nhà nước Israel Israel Aerospace Industries (IAI) đã công bố kế hoạch thành lập một trung tâm bảo trì máy bay ở Lithuania.

Báo cáo thị trường MRO máy bay Trung Đông - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.3 Hạn chế thị trường

4.4 Phân tích năm lực lượng của Porter

4.4.1 Mối đe dọa của những người mới

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Sức mạnh thương lượng của nhà cung cấp

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường theo giá trị - triệu USD)

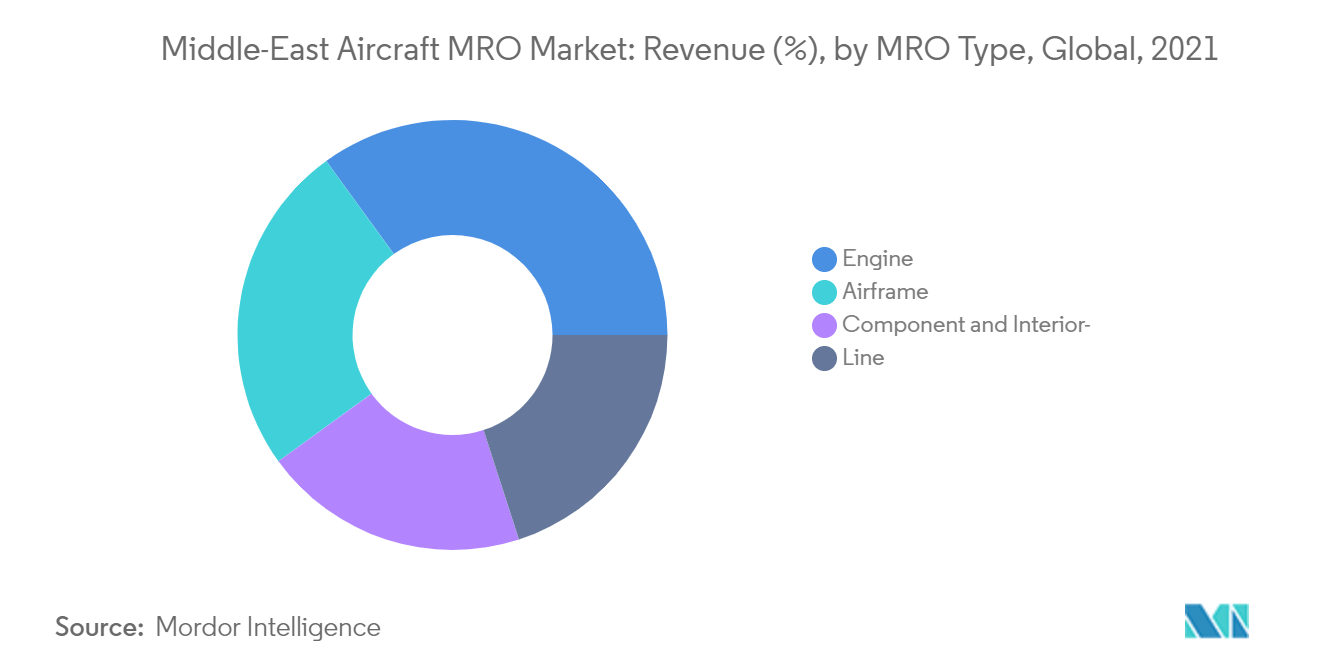

5.1 Loại MRO

5.1.1 Khung máy bay

5.1.2 Động cơ

5.1.3 Thành phần và nội thất

5.1.4 Đường kẻ

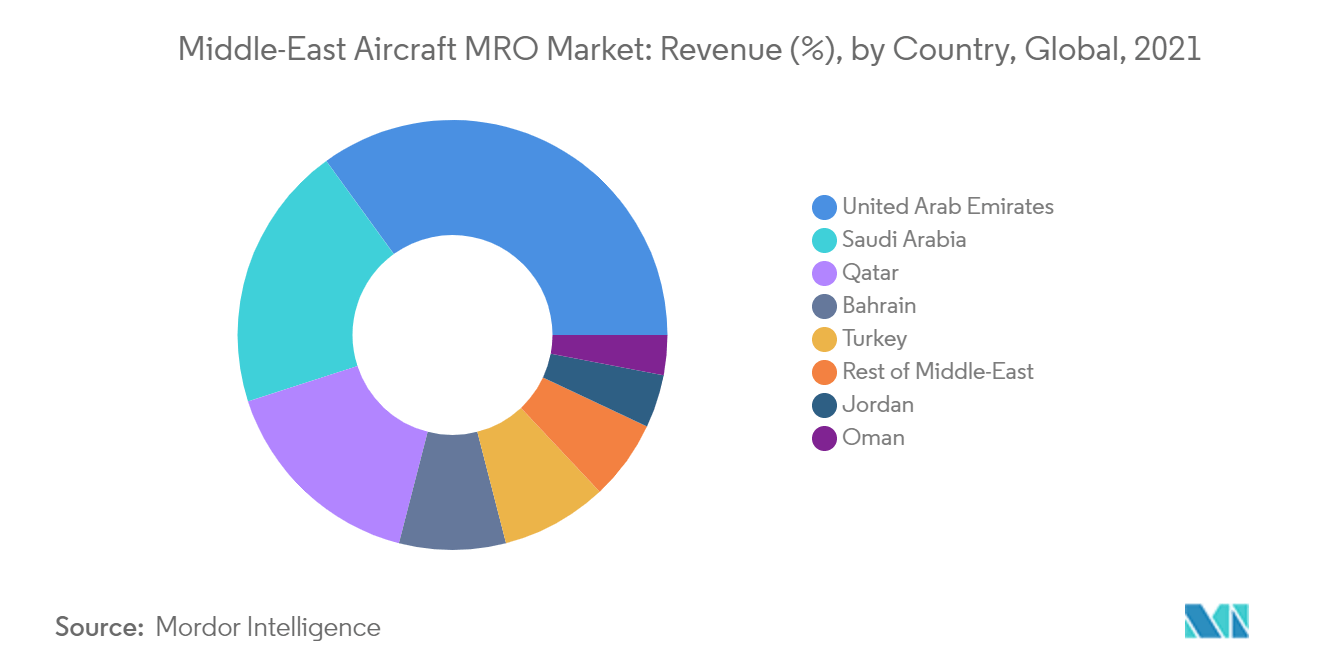

5.2 Quốc gia

5.2.1 các Tiểu Vương Quốc Ả Rập Thống Nhất

5.2.2 Ả Rập Saudi

5.2.3 Qatar

5.2.4 Của riêng tôi

5.2.5 Bahrain

5.2.6 Thổ Nhĩ Kỳ

5.2.7 Jordan

5.2.8 Phần còn lại của Trung Đông

6. CẢNH BÁO CẠNH TRANH

6.1 Thị phần của nhà cung cấp

6.2 Hồ sơ công ty

6.2.1 Safran SA

6.2.2 General Electric Company

6.2.3 Rolls Royce Holding PLC

6.2.4 Raytheon Technologies Corporation

6.2.5 Lufthansa Technik AG

6.2.6 Jordan Aircraft Maintenance Limited

6.2.7 Etihad Airways Engineering LLC

6.2.8 Saudia Aerospace Engineering Industries

6.2.9 Qatar Airways

6.2.10 ExecuJet MRO Services

6.2.11 Emirates Engineering (Emirates Group)

6.2.12 Công ty Cổ phần Tập đoàn Toàn cầu Đa dạng Mamoura

6.2.13 Oman Air

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành MRO máy bay ở Trung Đông

Bảo trì, sửa chữa, đại tu (MRO) trong ngành hàng không về cơ bản là tất cả các hoạt động bảo trì diễn ra để đảm bảo an toàn và khả năng bay của máy bay hoặc các bộ phận của nó theo tiêu chuẩn vận hành quy định của các cơ quan quản lý quốc tế.

Thị trường MRO máy bay Trung Đông được phân chia dựa trên Loại và Quốc gia MRO.

Theo Loại MRO, thị trường được phân chia thành Khung máy bay, Động cơ, Linh kiện và Nội thất và Dây chuyền. Theo quốc gia, phạm vi thị trường bao gồm Các Tiểu vương quốc Ả Rập Thống nhất, Ả Rập Saudi, Qatar, Oman, Bahrain, Thổ Nhĩ Kỳ, Jordan, Phần còn lại của Trung Đông.

Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên giá trị (triệu USD).

| Loại MRO | ||

| ||

| ||

| ||

|

| Quốc gia | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường máy bay MRO ở Trung Đông

Thị trường MRO máy bay Trung Đông lớn đến mức nào?

Quy mô Thị trường MRO Máy bay Trung Đông dự kiến sẽ đạt 6,18 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 2,91% để đạt 7,14 tỷ USD vào năm 2029.

Quy mô thị trường MRO máy bay Trung Đông hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường MRO Máy bay Trung Đông dự kiến sẽ đạt 6,18 tỷ USD.

Ai là người chơi chính trong Thị trường MRO máy bay Trung Đông?

Saudia Aerospace Engineering Industries, Emirates Engineering, Rolls Royce Holding PLC, Raytheon Technologies Corporation, Etihad Airways Engineering LLC là những công ty lớn hoạt động tại Thị trường MRO Máy bay Trung Đông.

Thị trường MRO Máy bay Trung Đông này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường MRO Máy bay Trung Đông ước tính là 6,01 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường MRO máy bay Trung Đông trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường MRO máy bay Trung Đông trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Trung Đông của MRO

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của MRO Trung Đông năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích của MRO Trung Đông bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.